«Золотые вклады»: плюсы и минусы

В начале ноября цены на золото на мировом рынке превысили отметку 820 долларов за тройскую унцию (31,103 г), это не только рекорд за последние 27 лет, наши финансисты предвещали такую цену не ранее чем через пару лет. Но в таком резком росте повинен ипотечный кризис в США: с начала года стоимость металла выросла на 29%, из них 24 — с середины августа.

Падение курса доллара и отсутствие второй мировой валюты подталкивает центральные банки многих стран увеличивать долю золота в золотовалютных резервах (ЗВР). Так, наш ЦБ с августа увеличил запасы золота более чем на 5%, доведя их к 1 октября до 13,8 млн тройских унций или же 429,2 тонны. Кстати, большинство российских экспертов считают долю золота в ЗВР ничтожной, хотят довести ее до 10% всех запасов, то есть увеличить втрое.

Было бы вполне логично, если и наши вкладчики, уже обученные тому, что хранить имеющиеся сбережения нужно не только в банках, но и разной валюте, вложили бы свои запасы в золото. Тем более что система покупки, продажи и хранения золота работает очень неплохо.

Первым ровно 10 лет назад начал продавать населению драгоценные металлы Сбербанк: мерные слитки золота (1, 5, 10, 20, 50, 100, 250, 500 г, 1 кг), серебра (1, 100, 250, 500 г, 1 кг) и платины (10 и 50 г). Неожиданно спрос оказался таким, что «мелких номиналов» подчас даже не хватало. Правда, это не самый удобный вид хранения. Во-первых, при покупке вам придется оплачивать НДС, 18% от стоимости слитков, которые вы теряете при продаже. Конечно, если цена будет расти такими темпами, как сейчас, тот через пару годков она вполне покроет убытки от невозвращенного НДС. Во-вторых, хранить слитки дома не очень-то удобно, а банку за хранение придется платить. Есть еще вариант — покупать драгоценные металлы не в виде слитков, а в виде коллекционных монет, которые уже давно стали средством сбережения. За монеты не платят НДС. К тому же стоимость их связана не только с ценой на золото и платину, но и с международными котировками, с курсом валют. Так что на монетах при желании тоже можно получить больше прибыли, чем принесет вам обычный банковский вклад.

Есть еще один способ обрести золото — открыть так называемый обезличенный металлический счет (ОМС). Банк продает золото, но на руки выдает не сам металл, а документы, подтверждающие, что вы им владеете. И в вашей сберкнижке записывается вклад не в рублях, а в граммах. К таким счетам Сбербанк пришел, кстати, в 2002 году, и сейчас более 100 тысяч человек хранят на своих счетах около 15 тонн золота. Есть такие счета еще в нескольких десятках российских банках. Условия, естественно, разные, но принцип один. Надо не только надеяться на то, что даст банк в виде процентов, но и следить за конъюнктурой на рынке и проводить собственные операции с металлом, продавать и покупать золото. Это, безусловно, более рисковое предприятие, но опытные инвесторы получают на этом в год от 20% до 50% прибыли. Как посчитали специалисты, если бы инвестор купил 1 января 2006 года слиток золота в 1 кг и продал его 31 декабря, то годовой доход составил бы 5%. А вот если он следил за котировками и правильно входил и выходил, то доходность составила бы 62% годовых. Конечно, торговля на бирже занятие не для слабонервных и суетливых: цена металлов может как быстро расти, так и быстро падать. И вообще, попытки заработать на ОМС быстро — нереально, хотя в долгосрочной перспективе покупка металлов выгодна, потому что цены на них постоянно растут. В 1999 году тройская унция золота стоила 250 долларов, а сейчас сколько? (См. выше). Вот и считайте. К тому же есть еще один аргумент в пользу ОМС — доходы по обезличенным металлическим счетам налогами не облагаются.

Кстати, парадоксально, но именно металлические счета оказываются самыми прибыльными в России в последнее время. Например, в сентябре в связи с увеличением стоимости золота на мировых биржах доходность по ним значительно выросла. В среднем по 10 банкам, предоставляющим услуги по открытию металлических счетов, реальная рублевая доходность по ним составила от 6,7% до 7,3%. Для сравнения: валютные вклады в долларах показали в сентябре снижение покупательной способности на 3,41% — 3,18% в зависимости от сроков вложений. На депозитах в евро вкладчикам удалось заработать: доход составил от 0,37% до 0,86%, что гораздо ниже «золотого». По рублевым вкладам реальная доходность сократилась на 0,41% — 0,11%.

Так что, есть еще вечные ценности. Хотя и золото тоже стареет.

Мнение автора может не совпадать с позицией редакции

Вклады в Золото в Сбербанке

Вклад в золото в Сбербанке: выгодно ли это, плюсы и минусы золотого счета, как открыть и на какой доход рассчитывать

Здравствуйте, уважаемые читатели! Возможности сбережения денег и инвестиционные инструменты интересуют не только представителей бизнеса, но и рядовых граждан. Вклад в золото в Сбербанке – выгодно ли это и можно ли получить дополнительную прибыль сверх первоначального вклада? Как выгодно инвестировать в золото, как правильно разместить его на депозитном счете? Предлагаем разобраться.

Золото – это не просто показатель достатка и стабильности, это популярное средство для вложения денег. Популярность драгоценного металла обусловлена тем, что его запасы на планете ограничены, а значит, нет предпосылок для снижения рыночной стоимости. Напротив, дефицит способствует повышению цены. За депозиты в золоте некоторые банки платят стабильный процент, но есть еще одно преимущество – пассивная доходность.

Что такое вклад в золото

Обезличенный металлический счет – особый счет в банке, на котором отображается количество номинально принадлежащего держателю ценного металла. Доходность такого вклада находится в прямой зависимости от колебаний цен на актив, к которому он привязан.

Преимущества и недостатки золотых счетов

Своим счетом в Сбербанке вкладчик может распоряжаться как собственнолично, так и передать его третьему лицу. Преимущества золотых счетов:

- Открыть его можно за несколько минут, в некоторых случаях – в режиме online не выходя из дома.Нет платы за открытие счета.

- Не требуется расходов на содержание депозита и хранение драгметалла.

- НДС за приобретение актива не предусмотрен.

- При покупке и продаже взимаются комиссии, но они невелики.

- Установлен минимальный порог входа, достаточно приобрести 0,1 г драгоценного металла, максимальный порог также отсутствует.

- Высокая ликвидность вклада: счет можно закрыть в любой момент и вывести деньги.

Людмила ПестереваНаш самый опытный инвестор в золотоЗадать вопросПриобретенный актив не утратит стоимости из-за повреждения или нарушения состояния, так как он не выдается на руки и не имеет отношения к физическому золоту. Металл на счету – «виртуальный».

При этом есть у ОМС недостатки:

- закон о страховании вкладов физ.лиц в России не распространяется на эти счета,

- существует риск отзыва лицензии у банка.

Для открытия ОМС нужно выбирать банки с высокой надежностью.

Какие еще виды золотых инвестиций доступны в СБ?

Помимо ОМС Сбербанк предлагает другие возможности для инвесторов: купить мерные слитки или золотые инвестиционные монеты.

Слитки

Покупка слитков золота – это популярный долгосрочный инструмент. После сделки слиток можно забрать и хранить в надежном месте или заключить с банком договор на хранение, заплатив за это установленную комиссию. При этом фиксируется информация о виде металла, пробе, производителе и заводских номерах.

Преимущества такой инвестиции в том, что это настоящее золото, которое можно получить на руки, даже если финансовое учреждение обанкротится. Размер слитков начинается от 1 грамма.

Думая, как купить золотые слитки, нужно оценить недостатки:

- Во время сделки нужно заплатить НДС в размере 18%.

- Требуются затраты на хранение, транспортировку.

- Важно хранить документы, подтверждающие покупку, и относиться к изделию очень бережно.

- Низкая ликвидность.

Продать металл по цене слитка можно только Сбербанку, другой банк, скорее всего его не примет.

Монеты

Покупка монет – это способ, как вложить деньги надолго. Такие инвестиции дают возможность получить прибыль в далеком будущем. Монеты не просто дорожают в связи с ростом цены на золото, но и повышают свою ценность со временем. Спустя несколько десятков лет монеты можно продать на аукционе и получить большой доход.

НДС на монеты не предусмотрен. Недостатки вклада те же, что и для слитков.

Какой способ лучше и почему

Эксперты советуют открывать такой вклад лицам, которые разбираются в особенностях рынка драгоценных металлов, новичкам лучше выбрать классический вид – ОМС.

Людмила ПестереваНаш самый опытный инвестор в золотоЗадать вопросВ случае со слитками и монетами вкладчик получает реальное золото, а ОМС – виртуальное. Для получения прибыли лучше выбирать длительные вклады на 3–5 лет. По статистике, чем длиннее срок инвестиции, тем больше шансов получить прибыль.

Доходность золотых депозитов

В отличие от денежных депозитов, на ОМС и вклады реальным золотом финансовые учреждения не начисляют процентов. Поэтому доходность обусловлена только ростом цены на золото. В целом такой рост может быть выгоднее стандартных сбербанковских депозитов.

На какой максимальный доход можно рассчитывать

Краткосрочные вклады будут скорее убыточными, а разместив депозит на срок более 3 лет, можно заработать. В недавнем прошлом происходили скачки, когда золотые депозиты приносили до 80% доходности. В период с 2004 по 2017 годы реальная годовая ставка доходности инвестиций в этот металл составила 8,5%. Это значит, что актив не только обогнал инфляцию, но и принес прибыль.

Способы получить максимальную прибыль:

- Покупка активов.

- Трейдинг на фондовой бирже.

- Покупка акций компаний, занимающихся золотодобычей.

Посмотрите видео с экспертами о том, стоит ли вкладывать в золото.

Плюсы и минусы вклада в золото в Сбербанке

Преимущество подобных вкладов в том, что они помогают в сохранении денег вкладчика от негативного влияния инфляции. Другие плюсы:

- Понятная процедура.

- Можно открыть вклад на любую сумму, нет ограничений на максимальное вложение.

- Возможность оформления счета на третье лицо.

- Разница между ценой покупки и реализации при ОМС гораздо менее ощутима, чем для слитков и монет.

- Нет дополнительных затрат на хранение и транспортировку.

- Вклад открывается «до востребования».

К отрицательным сторонам можно отнести:

- Отсутствие процентов по вкладу, как в обычном депозите.

- Банк не выплачивает комиссию за использование золота.

- Вклады не страхуются, и есть риск потерять свои деньги.

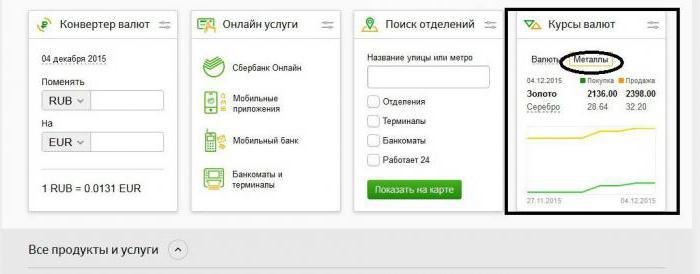

Курс ОМС в Сбербанке на сегодня

Стоимость золота на ОМС в Сбербанке обновляется ежедневно, кроме выходных, и публикуется на официальном ресурсе банка. Цифра находится в прямой зависимости от цены ЦБ и от роста золотовалютных биржевых котировок.

Ниже представлен график с котировками на сегодня:

Способы открытия счета

Открытие счета в золоте мало чем отличается от обычного депозита. Необходимо предоставить в банк установленный пакет документов, заключить договор и внести на счет золото или денежные средства. При внесении на счет слитков золота каждый из них должен иметь документацию изготовителя и быть в хорошем состоянии.

В отделении банка

Для открытия вклада необходимо обратиться к сотруднику отделения, получить бланк. Заполнив блок с паспортными данными, нужно указать количество и вид металла, выбрать вариант вклада.

Затем нужно передать сотруднику:

- заявление,

- паспорт,

- достаточную сумму наличности.

После подписания договора клиент получает все документы на владение счетом.

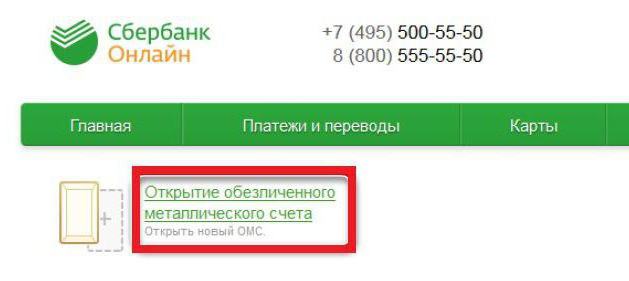

Онлайн

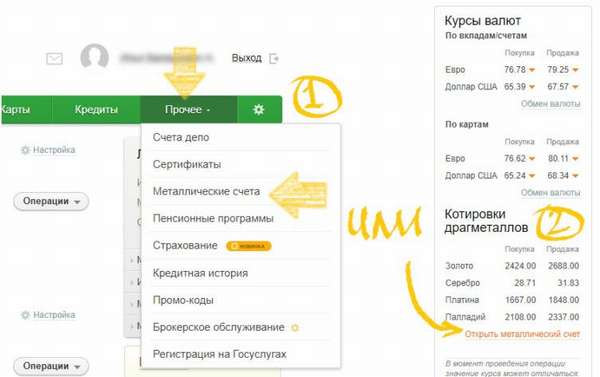

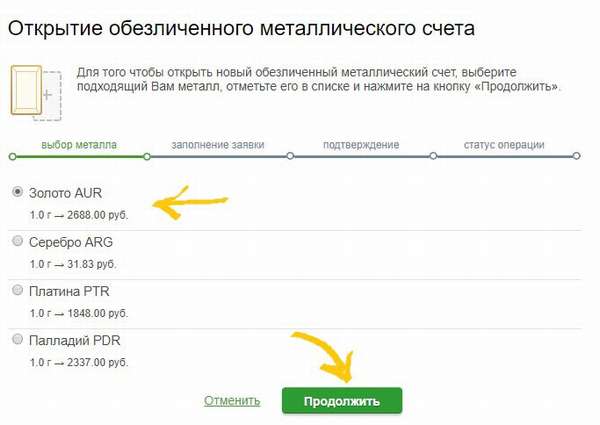

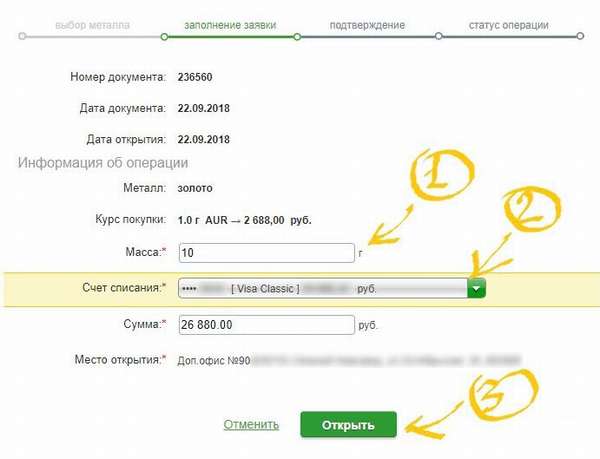

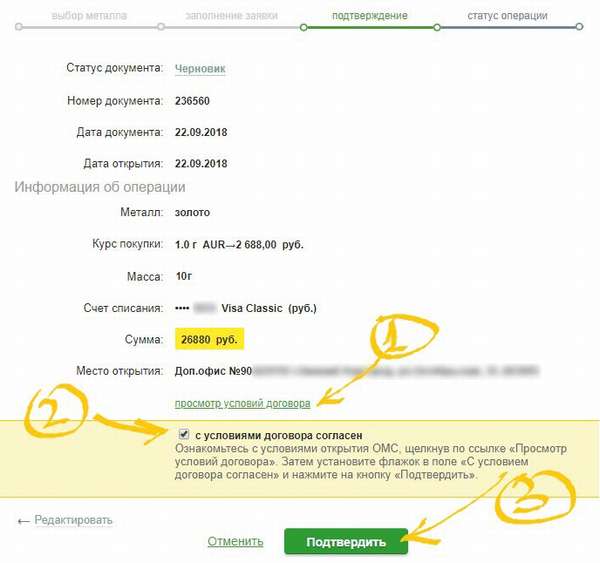

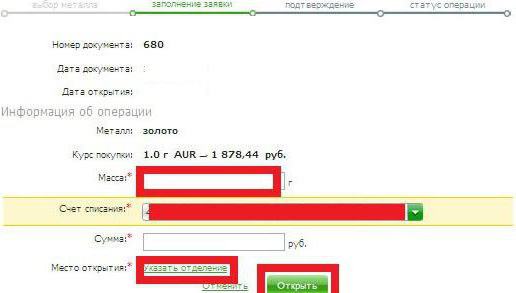

Чтобы открыть ОМС онлайн, нужно:

1. Зайти на сайт Сбербанк Онлайн.

2. Перейти в меню «Металлические счета».

3. Активировать вкладку «золото».

4. Заполнить online-заявку.

5. Подтвердить покупку путем перевода денег.

В личном кабинете появляется возможность отслеживать динамику стоимости купленного металла.

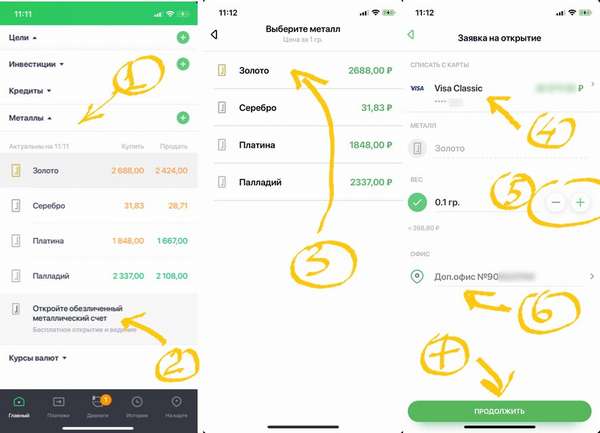

Через приложение

Здесь все максимально просто, следуйте скриншотам:

Условия открытия вклада

Металлический счет открывается после заключения договора между банком и клиентом.

Необходимые документы

Чтобы открыть золотой вклад в СБ, физическому лицу необходимо предъявить такие документы:

- паспорт гражданина,

- индивидуальный номер налогоплательщика,

- стандартное заявление об открытии вклада,

- документы на драгметалл или деньги на его покупку.

После этого заключается договор, в котором описаны все нюансы. Иностранным гражданам дополнительно понадобится предоставить миграционную карту.

Требования к вкладчикам

Получить доступ к ОМС может дееспособный гражданин РФ, достигший возраста 18 лет (14 – с разрешения законного представителя). Пополнять счет несовершеннолетнего можно в любой момент без согласия владельца, а снять деньги можно только с разрешения держателя счета.

Правила закрытия ОМС в золоте

Для закрытия ОМС необходимо лично явиться в отделение с полным пакетом документов на депозит. Придется написать заявление, согласно которому оператор выполнит проверку и выдаст деньги.

Чтобы продать металл в режиме онлайн, нужно:

- Открыть «Свои счета» в приложении Сбербанк Онлайн.

- Выбрать активы, которые хотите продать.

- Указать карту для зачисления денег.

Самый простой способ закрытия вклада – продать банку все золото и прекратить пользоваться счетом.

Важно: если актив пребывал в вашей собственности более 3 лет, НДФЛ платить не придется.

Отзывы

Николай, г. Санкт-Петербург

Хочу заметить, что перед тем как открыть вклад в золоте, нужно некоторое время понаблюдать за колебаниями цены и покупать тогда, когда она немного «просядет». Тогда и заработать можно больше.

Наталья, г. Волгоград

Мой вклад в Сбербанке в золоте лежит уже семь лет, за это время он хорошо подрос. Я не спешу его забирать, ведь банк вроде надежный.

Ирина, г. Москва

Благодаря ОМС я начала накапливать деньги. Хранить их дома опасно, размещать депозиты под проценты в рублях – рискованно, а покупая золоте небольшими партиями, я защищаю себя от нестабильной экономической ситуации и откладываю деньги.

Заключение

Вклады в золото – это гарантия сохранности вложенных средств. А чтобы не подвергать их дополнительному риску лучше выбрать самый надежный банк страны – Сбербанк. Однако, такой способ вложения денег не гарантирует получения стабильной прибыльности – золото может как расти в цене, так и незначительно падать.

Людмила ПестереваНаш самый опытный инвестор в золотоЗадать вопросРассчитывать на положительную динамику можно только при долгосрочных вкладах. Если размещать золотой депозит на короткий срок, то прибыль будет нивелирована разницей между стоимостью покупки и продажи, а также НДС, если вы выбрали слитки.

Специалисты советуют часть сбережений хранить у себя, а часть инвестировать различными способами, в том числе и в драгоценные металлы.

На сегодня это все, надеюсь, что материал был полезен и вы найдете оптимальный способ накопления денег. Подписывайтесь на наши обновления, делитесь ссылкой на наш ресурс в социальных сетях и ждите новых полезных статей.

Загрузка…

Загрузка…выгода, плюсы и минусы, способы вложения

Золото – металл, который ценится не одно тысячелетие. Со времен фараонов оно считалось атрибутом власти и богатства, исполняя функцию денег. Так было несколько тысячелетий назад, так происходит и сейчас.

В настоящее время наличные деньги, сменившие золото, фактически не несут никакой ценности, если только они не подтверждены золотым запасом страны. Именно поэтому, инвестиции в золото считаются одним из самых безопасных и прибыльных вариантов для вложения средств.

Золото слабо подвержено воздействию кризисов и востребовано как драгоценный металл несмотря ни на что. Это позволяет утверждать, что золото является той единой мировой валютой, которая будет нужна всегда и везде.

Процесс таких вложений имеет ряд особенностей, с которыми необходимо ознакомиться перед тем, как инвестировать в золото.

Кому выгодны вклады в золото?

Что такое и зачем нужны вклады в золото? Согласно данным анализа, последние десятилетия золото слабо интересовало жителей нашей страны как инвестиция. Отчасти это связано с тем, что простые люди были лишены возможности приобретать золото для инвестирования. С другой стороны, существовали более привлекательные и перспективные области, заполучившие внимание инвесторов.

С наступлением 2000-х годов банки по всему миру повально продавали запасы золота. В тот момент сформировалось ощущение, что курс рухнет, а золото не выдержит и потеряет свой статус «гаранта». Но ожидания не оправдались.

В тот момент, когда банковская система буквально стала разваливаться, инвестиционное золото стало как никогда привлекательно. Люди, хранящие свои сбережения в драгоценных металлах, смогли пережить трудное для всего мира время с наибольшим комфортом.

Именно после этого кризиса многие всерьёз задумались о «золотом» инвестировании для обеспечения финансовых гарантий. Такие мысли посещали как рядовых инвесторов, так и банковские системы.

Банки осознали, что существующая валютно-денежная система работает не безупречно и не застрахована от повторных обвалов. В тот момент прекратилась тотальная продажа золотых запасов, а стартовал обратный процесс – началась активная скупка золота банками, что увеличивало спрос на него ежедневно.

Увеличение спроса повлекло за собой рост цен. Такая динамика была благоприятна для инвесторов, сделавших «золотые» вложения до мирового кризиса.

Нестабильная ситуация в политической и экономической сферах является благоприятным фактором для владельцев драгоценных металлов.

На рост цен могут влиять непредвиденные результаты выборов, разлад у высших уровней власти, несвоевременное закрытие долгов по кредитным обязательствам между странами, дискуссионные вопросы в странах ЕС, инфляция и многое другое.

В период кризиса, многие поддаются панике и начинают скупать разнообразные акции или объекты недвижимости. Если нет опыта работы с фондовым рынком, от таких шагов стоит воздержаться.

Другим вариантом капиталовложений становится открытие своего бизнеса. Это тоже довольно рискованный проект, так как предугадать развитие бизнеса в условиях кризиса крайне сложно.

Поэтому инвестирование в золото станет отличным вариантом для тех, кто нацелен на стабильность и долгосрочный результат.

Плюсы и минусы инвестиций в драгоценный металл

Безусловно, как и в любом вопросе, в вопросе вложения средств в золото существуют свои положительные и отрицательные стороны.

К плюсам можно отнести следующие:

- Даже глобальные изменения в мировой экономике не смогут обесценить золото.

- Вложение сбережений в золото обеспечит сохранность средств на период кризиса.

К минусам же относятся:

- Возможные потери от краткосрочного инвестирования. Такие убытки могут быть вызваны колебаниями на рынке, что делает золото не самым интересным предложением для короткого вложения средств.

- Отдельные виды вложений в золото, не дают обладания физическим металлом, следовательно, гарантией получения прибыли являются только действующие нормы права в данной области, а также репутация выбранной организации.

Рассуждать о выгодах размещения инвестиций в золоте можно весьма долго.

Кто-то может избрать такой вариант для обеспечения стабильности, не надеясь заработать.А кто-то постарается воспользоваться ситуацией и увеличить свой капитал, проанализировав текущую ситуацию.

Оба варианта имеют место быть. Лишь сам инвестор вправе решать, какой вариант окажется для него верным.

Способы вложения в золото

На текущий момент существует внушительный опыт работы с золотом. Вкупе с современными инструментами обращения с «золотыми» вкладами это дает несколько вариантов для инвестирования. Можно выделить 5 основных видов вложений в золото, о которых мы расскажем ниже.

Золотые слитки

Говоря о вложениях средств в золото, в голове сразу всплывает картинка с изображением золотых слитков.

Приобретение золотых слитков кажется самым логичным вариантом вложения и имеет ряд преимуществ.

Во-первых, покупая слитки, человек получает физическое обладание металлом и не зависит от стабильности банка. Ему не нужно следить за его репутацией и наличием лицензии после приобретения металла.

Во-вторых, изменения законодательства в вопросе регулирования рынка драгоценных металлов практически не влияют на владельцев золотых слитков.

На данный момент торговлей слитками в России занимается всего несколько банков. Лидирующее место по инвестициям в золото занимает Сбербанк (проводит 65% всех операций с золотом). Также есть и другие крупные игроки этого направления, такие как ВТБ.

Несмотря на описанные выше плюсы, покупка слитков является не самым удобным вариантом, так как имеет ряд серьёзных минусов:

- Налогообложение приобретения. Согласно налоговому законодательству РФ, при покупке физического золота в его цене учтён НДС. Иными словами покупатель платит 18% поверх реальной цены металла. При возврате слитков банку этот налог не включается в цену продажи. Таким образом, если в период владения слитком ситуация на рынке оставалась спокойной и рост цены металла отсутствовал, заработать на продаже не получится.

- Не менее важным вопросом является вопрос хранения слитков. Приобретая золотые слитки необходимо заранее озаботиться этим вопросом. На текущий момент существует два варианта хранения – сейфовая ячейка в специальном учреждении или покупка сейфа в дом. Оба варианта хранения потребуют дополнительных затрат, а также дадут новый повод для тревог. Ведь учреждения, занимающиеся предоставлением ячеек, не дают 100% гарантию сохранности, так же как и хранение дома. Помимо прочего, к хранению слитков нужно относиться очень аккуратно. Одна царапина на слитке послужит поводом для отказа покупки банком либо существенно снизит его стоимость.

Несмотря на перечисленные минусы, данный способ инвестирования может работать, но требует пересмотра на законодательном уровне. Его привлекательность увеличится с отменой НДС при покупке по примеру зарубежных стран.

Таким образом, на сегодняшний день приобретение слитков является не лучшим способом инвестирования и рассмотрения заслуживают другие варианты.

Инвестиции в золотые монеты

Разделяют золотые монеты 2 видов – коллекционные и инвестиционные. Покупкой коллекционных монет, как правило, занимаются нумизматы, так как остальные люди мало понимают в их ценности. Большинство людей выбирают вложения в инвестиционные монеты. Их стоимость приближена к цене золота и не имеет привязки к номиналу монет.

Инвестирование в золотые монеты является более распространенным вариантом вложения средств в золото. В отличие от приобретения слитков, в цену монет не включается НДС, но это не означает, что здесь нет «подводных камней»:

- Большая разница между ценой покупки и ценой продажи монет банком. Как правило, банки включают в стоимость покупки монет размер своих комиссионных. Эта комиссия «съедает» всю прибыль, превращая монеты в красивый сувенир или оригинальный подарок.

- Сложность продажи. На сегодняшний день большое число банков занимается продажей золотых монет, но в приобретении заинтересованы единицы. Таким образом, бывает не просто сдать монеты и получить желаемую выгоду. Но это проблема скорее небольших городов, таким мегаполисам как Москва, Уфа, Екатеринбург не стоит бояться таких сложностей.

- Вопрос безопасности. Как и с приобретение слитков, покупая монеты, необходимо продумать варианты их хранения.

Торговля на бирже

Другой вариант заработка на золоте – заняться биржевой торговлей. Но так как далеко не все люди разбираются в биржевой торговле, все чаще люди прибегают к услугам брокеров. Выбирая такой метод, стоит помнить 2 вещи:

- Рекомендуется не для новичков, а для опытных инвесторов.

- Дилер должен быть надежным и платежеспособным – именно от этого будет зависеть ваше обогащение.

Акции золотодобывающих предприятий

Инвестиции в золотодобывающий сегмент также заслуживают внимания при выборе способа инвестирования. Для приобретения акций выбирается компания, занятая добычей золота.

Прибыль получается при росте цен на само золото, а также при росте акций определенного учреждения. Таким образом, золотодобыча приносит больше прибыли, а также дополняется дивидендами от инвестирования.

Но, как и все виды вложений, покупка акций компании также подвержена риску. В данном случае риском является возможный крах компании, вероятность которого никогда нельзя исключать.

Обезличенные металлические счета

Обезличенный металлический счет (ОМС) является довольно распространенным и весьма удобным способом инвестирования. Принцип его действия — человек кладет на счет слиток или денежные средства, равные определенному количеству золота, как правило, под 1,5-2% годовых. Клиент вправе требовать от банка исполнения обязательств по выплате денег в пределах стоимости слитка.

Также он может получить на руки и сам слиток, уплатив положенный размер НДС.

Вложение средств в ОМС хорошо реализуются и не требуют хранения золотого запаса. Но выбирая данный способ инвестиций, следует серьёзно отнестись к выбору банка.

При таком виде вложений именно банк является гарантом исполнения обязательств, так как по законодательству, ОМС не подлежат страхованию как обычные денежные вклады.

Резюмируя всё написанное выше, можно сказать, что инвестиции в золото – это отличный вариант обезопасить свой капитал на случай непредвиденных ситуаций в экономической сфере.

Если рассматривать вложение средств в золото как вариант инвестирования, необходимо помнить, что это долгосрочный проект, нацеленный на стабильный и надёжный результат.

Похожие статьи

особенности, условия, проценты и рекомендации

Вариантов инвестирования свободных денежных средств масса. Наряду с рисковыми фондовым, валютным рынком, ПИФами существуют также безрисковые банковские вклады, сберегательные сертификаты. Кредитные учреждения предлагают также своим клиентам вклады в золото.

Виды

Металлические счета делятся на два типа: счета ответственного хранения и обезличенные металлические счета. В первом случае физлицо покупает слиток золота и передает его на хранение в банк. Во втором случае инвестированные средства просто привязываются к виртуальному металлу. Стоимость депозита изменяется так же, как и курс золота.

Покупка слитка

Данный вид инвестиций сопровождается оформлением пакета документов. В частности, клиенту выдается справка (ф. 377-к), в которой указывается вся информация об инвестиции: количество слитков, их вес, проба, серия, цена за унцию. Продать в будущем слитки можно будет только при предоставлении этой квитанции. Интересно, что на российском рынке далеко не все банки, занимающиеся продажей слитков, покупают металл у клиентов. Более того, при продаже «чужого» металла банк требует подтверждение прав собственности (ту самую квитанцию 377-К). Хотя ситуация еще не так критична. В Украине, например, банки выкупают «чужие» слитки с дисконтов 20-30%. К данной категории относятся металлы, имеющие в надписи названия банка.

Особенности

Слитки нужно правильно и безопасно хранить. Оставлять слиток дома не безопасно еще и потому, что не каждый банк готов выкупить «чужой» слиток. За услугу хранения банк взимает дополнительную плату. Отпечатки, заусенцы, царапины сразу уменьшают стоимость изделия при продаже. Наличие серьезных дефектов может служить причиной в отказе на покупку.

Хранить слитки нужно в пластмассовой или полиэтиленовой прозрачной упаковке. Нужно также сразу узнать, влияет ли вид упаковки на покупку/продажу металла. Некоторые банки приобретают слитки только в фирменной упаковке. Повреждение тары также несет за собой снижение стоимости слитка. По мнению банкиров, в таком случае металл теряет свою привлекательность. Такие слитки банк может отказаться принять, поскольку вопрос их дальнейшей реализации вызывает массу проблем. Хотя некоторые учреждения в такой ситуации выкупают слиток по цене лома.

Вклады в золото не страхуются. В случае банкротства финансовой организации клиент не сможет вернуть свои средства.

При покупке и продаже слитка придется оплатить НДС. Если цена от реализации будет расти быстрыми темпами, то через несколько лет прибыль от реализации покроет убытки от невозвращенного налога. Сэкономить на налоге можно купив металлические монеты. Их цена зависит не только от стоимости металла, но также от международных котировок и курсов валют. Инвестиции в монеты более выгодны, чем в металл.

Спред

Понятно, что цена на покупку и продажу металла будет отличаться. Реальный спред на рынке может составлять 13%. Но в банковском секторе высокая конкуренция. Поэтому разница в цене может достигать и 30%. Закупочная цена, вопреки распространенному мифу, в РФ не сильно отличается от мирой. Разница составляет 2-3%.

На стоимость слитка также влияет наличие клейма качества: Argor, Degussa, Umicore. Этот штамп удостоверяет пробу металла и идентифицирует производителя. Под последним понимается аффинажные компании, признанные поставщиками Лондонского рынка драгметаллов. Такой репутацией обладает 25 из 60 компаний мира. Статус высочайшего класса присваивает Лондонская ассоциация участников рынка (LBMA).

ОМС

ОМС – это альтернатива фондового рынка. Клиент покупает виртуальный драгметалл. Вся информация об инвестиции отображается на обезличенном счете. Собственник может получать прибыль от перепродажи «слитков» или в виде процентов по депозиту. Банк передает клиенту на руки не металл, а документы, подтверждающие право владения. Вклад оформляется не в денежном выражении, а в граммах. При правильном подходе к инвестированию вклад в золото за год может принести до 50% прибыли. Но для этого нужно ориентироваться не только на банковские проценты, но также самостоятельно анализировать рынок.

Нюансы инвестирования

Прежде всего нужно выбрать тип счета. Лучше открывать срочные вклады в золото с начислением процентов, чем обычные. Даже если за период действия договора цена на металл сильно вырастет, всегда можно досрочно расторгнуть договор, потеряв часть процентов.

Проценты облагаются НДФЛ (13%). Если клиент забирает вклад в виде денежных средств, то функции налогового агента по расчету суммы сбора и перечислению средств в бюджет берет на себя сам банк. Если клиент забирает слиток металла, то ему самостоятельно придется подавать налоговую декларацию и уплачивать сумму сбора.

Вклады в золото Сбербанк

Первым на российском рынке ОМС вклады стал предлагать Сбербанк. На тот момент в продаже были золотые, серебряные и платиновые слитки разного веса (от 1 грамма до 1 кг). Спрос на металл мелкого номинала был настолько высоким, что слитков просто не хватало.

И сегодня самое крупное финансовое учреждение страны также предоставляет услуги по открытию и ведению металлических счетов. Вклады в золото Сбербанк предоставляет далеко не во всех регионах и филиалах. Поэтому первым делом нужно найти на сайте банка отделение, которое работает с ОМС. Для заключения договора клиент должен предоставить свой паспорт.

Сбербанк золото (металлический вклад) реализует также при получении электронной заявки из системы интернет-банкинга. Для ее оформления нужно авторизироваться в личном кабинете, перейти в раздел «Вклады», выбрать пункт «Открыть счет», указав вид «Обезличенный». На следующем этапе нужно выбрать тип металла, указать его массу и номер счета для списания средств. Так через интернет осуществляет Сбербанк вклад в золото. Курс проставляется автоматически с учетом котировок. Для подтверждения заявки нужно нажать на кнопку «Открыть», проверить правильность указанных данных и «Подтвердить» анкету. Управлять счетом можно также через личный кабинет.

Цена на металлические вклады

Курс золота сегодня и за любой период прошлого можно также посмотреть на сайте банка. Для этого на главной странице нужно выбрать пункт «Котировка», значение «Металлы» и указать интересующий отрезок времени. При желании можно также посмотреть архив цен. Проценты по ОМС банк не начисляет. Прибыль формируется за счет роста цен на металл.

Преимущества

- Практически не дешевеют металлические вклады. Золото в долгосрочной перспективе растет в цене. Спрос на данную инвестицию сильно увеличивается во времена кризиса. Люди пытаются сохранить накопленные средства, вкладывая их в надежные финансовые инструменты.

- При закрытии счета клиент может получить слиток золота или стоимость вклада в денежном выражении. Но в этом случае придется уплатить НДС в объеме 18% от суммы вклада.

- На обычных счетах прибыль формируется при росте цен.

- Сделка покупки и продажи оформляется мгновенно, без дополнительных операций. За открытие и ведение счета плата не взимается.

- Открыть счет может даже несовершеннолетний гражданин (до 14-ти лет – с разрешения родителей или опекуна).

Банки, которые предлагают вклады в золото, могут понести только один вид рисков – физическое ухудшение качества металла. Золото, как и любой другой металл, подвержено физическому износу. От этого не может спасти даже выполнение всех требований по хранению металла. В долгосрочной перспективе цена на золото постоянно увеличивается. Снижение курса доллара, основной мировой валюты, стимулирует центральные банки пополнять золотовалютные резервы.

Вывод

Торговля на рынке – занятие не для слабонервных. В долгосрочной перспективе может принести реальный доход вклад в золото. Выгодно ли инвестировать средства в слитки ОМС, каждый инвестор решает сам. При прочих равных условиях вклад в ОМС принесет больше прибыли инвестору, чем покупка слитка.

Вклады в золото Сбербанка: плюсы и минусы

Все мы в полной мере понимаем, что хранение денег «под подушкой» – это достаточно глупая затея. Деньги не должны простаивать, они должны работать, приносить своему владельцу доход. Именно поэтому многие отдают предпочтение банковским вкладам. Но посмею заметить, что вклады в золото Сбербанка – это более доходные инвестиции.

Для начала давайте детально рассмотрим, что предлагает нам Сбербанк в плане металлических вкладов.

Обезличенные счета от Сбербанка России

Итак, самые прибыльные вклады в Сбербанке – это именно обезличенные металлические счета (в дальнейшем – ОМС). Стоимость золота возрастает тогда, когда экономическая ситуация ухудшается, поскольку многие богатые люди пытаются в это время вложиться во что-то «настоящее», что-то такое, что действительно вечно.

В «золотых» счетах демонстрируется количество золота, которым обладает вкладчик. Иными словами, вкладчик предоставляет банку золото, а на его банковском счету будет виден рублевый эквивалент этого золота. Характерно то, что Сбербанк, равно как и другие банки страны, не начисляет проценты по ОМС, поскольку прибыль образуется за счет возрастания стоимости золота. Разумеется, эта стоимость порой и падает, но вот за последние несколько десятков лет подобного не случалось вовсе. Вместе с тем, на мгновенную прибыль в данном случае также рассчитывать не приходится.

Какую прибыль можно получить от ОМС?

Процентов как таковых по металлическим вкладам нет, прибыль будет определяться стоимостью самого желтого металла. К примеру, за последние десять лет он подорожал почти в пятнадцать раз. А если принять во внимание тот факт, что в 2000-м и в 2004-м происходил некий спад, то среднестатистическая прибыльность будет составлять 13% за год. Никакие банковские депозиты не идут с этим ни в какое сравнение, но реальной ситуации это не описывает. Давайте вспомним 1998-й год, а именно пресловутый дефолт, когда прибыльность желтого металла составляла 244(!)%, если сравнивать с рублем.

На сегодняшний же день золото продолжает расти, а все факты говорят о том, что этот процесс будет длиться еще долго.

Плюсы и минусы золотых вкладов Сбербанка

Для начала давайте поговорим о «хорошем», то есть о преимуществах ОМС:

- Прежде всего, вкладчик сможет свободно манипулировать средствами на своем счету, снимать их частично или же пополнять, также есть возможность перевода средств на иные счета. Никаких ограничений в данном случае нет.

- Если судить по самому названию «обезличенный», то сразу становится ясно, что настоящего золота на вашем счету не будет. Вы покупаете виртуальное золото, кладете его на свой виртуальный счет и при этом (еще один плюс) никаких налогов не уплачиваете. Для сравнение, если покупать настоящее золото, то НДС придется выплатить вовсю.

- Ваша прибыль также не будет облагаться налогом. Исключение составляют лишь случаи, когда вкладчик решает забрать свои средства реальным золотом.

- И, наконец, самое главное – обезличенные счета предлагают широчайшие возможности для банальных спекуляций. Вы покапаете виртуальное золото по одной цене, а через некоторое время, когда его стоимость вырастет, продадите его уже дороже.

Но, конечно же, не все так гладко с золотыми вкладами Сбербанка. Давайте обсудим и недостатки:

- Для начала повторимся касательно того, что никакие проценты, разве что по 1-1.5%, с ОМС вам не светят.

- Кроме того, такие вклады не страхуются с дальнейшим возмещением, в отличие от обычных депозитов.

- За все операции с золотом необходимо выплачивать комиссию.

- При снятии средств в золотое вкладчик оплачивает банку все текущие расходы.

В итоге хотелось бы добавить, что сегодня далеко не во всех отделениях Сбербанка вы сможете открыть ОМС. Более того, стоимость самого золота в различных отделениях нередко разная.

Вклады в золото — плюсы и минусы. Выгодно ли вкладывать деньги в драгоценные металлы

Вклады в золото неоднократно спасали людей от серьезных политических катаклизмов и не только в нашей стране. Золотые вклады в банках имели русские эмигранты столетней давности, есть они и сегодня, многие бизнесмены «на всякий случай» имеют вложения не только в долларах, евро и рублях, но и в драгоценных металлах.

Даже на бытовом уровне многие понимают, что наличие драгоценностей и украшений позволяет им в исключительных случаях получить возможность продать их и получить немалые средства, которые иногда оказываются определяющими в тяжелых жизненных ситуациях.

Так что вопрос «стоит ли вкладывать деньги в золото» не стоит. Вопрос стоит иначе — когда это лучше делать, каким образом, сколько именно средств хранить в виде золота. Одним словом, требует пояснения вопрос «как вкладывать деньги в золото»?

Обезличенный металлический счет

Самый легкий способ доступен каждому, даже тому, кто оперирует малыми средствами, зато пользуется многочисленными электронными системами. Некоторые банки, в том числе и работающие с электронными деньгами (Вебмани) могут открыть вам металлический счет в банке.

Чаще всего это обезличенный металлический счет (ОМС), который можно открыть в виде золота, платины, палладия и серебра. Счета открываются легко, за их обслуживание обычно ничего не берется. За снятие вклада могут взять проценты.

Суть заключается в том, что вы как бы приобретаете золото по текущему курсу, а банк хранит его у себя. Конечно, вряд ли на рынке вы купите 1 мг золота и будете его держать в банковской ячейке. С ОМС это вполне возможно. Вы не держите это золото в руках, вы никогда им не пользуетесь, у вас всего лишь есть возможность в какой-то момент его продать.

Фактическое отсутствие золота в вашей банковской ячейке избавляет вас от необходимости выплачивать НДС на него.

Впрочем, некоторые банки предлагают возможность получить настоящий металл с учетом курса минус тот самый процент, о котором шла речь.

Металлические счета ответственного хранения

Существуют и настоящие счета — «металлические счета ответственного хранения», то есть такие, которые учитывают реально существующий у вас металл. При этом для открытия такого счета требуется проведение многих процедур, например:

- точное взвешивание,

- определение точной пробы,

- определение содержания других металлов в сплаве,

- соответствие номеров слитка,

- сертифицирование,

одним словом, определение индивидуальных признаков вашего слитка или предмета из драгоценного металла.

Операции по металлическим вкладам

Счет в золоте ведется так же, как и счет «в дензнаках», по нему возможно совершение всех обычных операций — открытия, закрытия, пополнения, обналичивания, переводов, выдачи металла.

Кстати, если говорить об обезличенных счетах, то в России возможен только внутрибанковский перевод с металлического счета на любой другой. При межбанковских обменах вы должны будете сначала перевести металл в валюту или рубли, и только потом переводить средства.

За рубежом ситуация чаще всего иная, вы можете оперировать счетом и на межбанковском уровне.

Существует ли при этом выгода держателем счета?

Да, конечно. В 2009 году, во время кризиса, доходность золотых счетов резко выросла — до 20-30% годовых, что обеспечило прибыль их владельцам. Фактически, каждый раз, когда золото растет в цене, вы можете позволить себе играть на этом так же, как это делают на биржах.

Плюсы и минусы вкладов в золото

Когда вы работаете с металлическим обезличенным счетом, вы не решаете вопросы о хранении драг.металла, транспортировке и идентификации. Вам не нужно тратить средства на проверку, например, подлинности металлов. Кроме того, вы не должны платить НДС при покупке и продаже.

Еще один плюс — все операции осуществляются мгновенно, что позволяет использовать колебания биржевых курсов с учетом оперативной информации. Это реальная альтернатива биржам.

Кроме того, у вас есть редкая возможность открыть ОМС на несовершеннолетнее лицо.

Каковы минусы такого счета?

Его главный недостаток — отсутствие системы страхования вкладов. Вы сильно зависите от стабильности и прочности банка, если ваш банк в одночасье рухнет, все ваши ОМС просто пропадут. Но подобные операции обычно проводят самые надежные банки России и мира, чья устойчивость выгодна не только вкладчикам, но и государству. Поэтому их стабильность поддерживается многими способами.

Прогноз на 2016 год

После того, как мы рассмотрели вопросы о металлических счетах в банках, остается, пожалуй, только один: выгодно ли вкладывать деньги в золото в 2016 году?

Решает, конечно, каждый сам. Но ситуация очень похожа на 2009 год, а там инвесторы в драг.металлы получили хорошую прибыль. В любом случае вклад в драгоценные металлы практически никогда не оказывается в проигрыше.