Инвестиции. Виды инвестиций в РБ, классификация отечественных и иностранных инвестиций

Инвестиции – это денежные средства и иные активы, вкладываемые их владельцем (инвестором) в какое-либо коммерческое предприятие, финансовые инструменты и другие объекты на заранее оговоренных условиях с целью получения прибыли.

Последние новости:

Для наглядной иллюстрации сущности инвестиций представим популярное выражение в таком виде:

Деньги –> Товар –> Деньги.

В нашем варианте первое определение «Деньги» будет обозначать инвестиции, «Товар» — соответственно, некий коммерческий процесс, «Деньги» в конце выражения – это уже результат процесса в финансовом эквиваленте, общая сумма выручки, которая превышает по сумме аналогичный термин в начале выражения. Из этой выручки будет произведено покрытие всех расходов, в том числе выплата вознаграждения инвестору и возврат вложенных им средств. В реальности такой цикл может продолжаться до бесконечности, однако, суть остается прежней.

В качестве инвестиций могут служить не только деньги, но и другие материальные и нематериальные активы имеющие ценность и способные быть предметом оборота. В принципе, все свободные средства, не использованные для потребления или простого накопления, могут стать инвестициями.

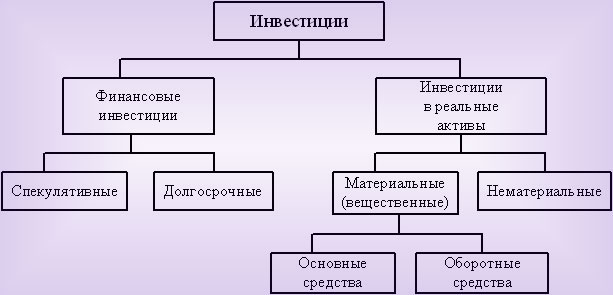

По своему составу инвестиции неоднородны, можно (весьма условно) выделить следующие наиболее часто встречающиеся:

1. Реальные инвестиции – вложения в конкретное производственное, торговое или иное предприятие. К реальным относят инвестиции:

- в расширение, модернизацию, повышение эффективности собственного производства;

- в предприятие, имеющее другого владельца;

- в создание нового предприятия самостоятельно или на долевых условиях.

Выгода реальных инвестиций прямо зависит от коммерческого успеха объекта вложений и обычно составляет оговоренную заранее долю в прибыли.

2. Портфельные инвестиции – приобретение ценных бумаг, валюты, различных финансовых инструментов без намерения непосредственно участвовать в деятельности конкретного предприятия. Этот тип инвестирования включает в себя приобретение:

Портфельные инвестиции не обязывают к каким-либо дополнительным действиям по управлению или контролю за получателем вложения. Вместе с тем, инвестор получает выгоду и в виде дивидендов, и от роста цены приобретенных активов.

Выделяют также спекулятивные инвестиции. Обычно это покупка каких-то активов по выгодной цене в надежде на их подорожание. В таких операциях актив обычно продают при максимальном росте его цены.

В противоположность спекулянтам (в рыночной экономике такое определение не несет в себе негативного подтекста), выделяют стратегических инвесторов. Чаще всего это владельцы значительных финансовых и иных ресурсов, ставящие себе целью не только получение прибыли, но и контроль за определенными предприятиями или сегментами рынка, получающие дополнительную выгоду от своего влияния.

Различают также

К первым следует отнести практически все реальные инвестиции, т.к. точно зафиксирован получатель и факт передачи ему вложения.

Косвенными можно назвать инвестиции, как в конкретные объекты, так и в ценные бумаги, но сделанные не самим инвестором непосредственно, а через инвестиционные фонды и подобные организации. В этом случае обязанность принимать меры к умножению и сохранению вложенных активов ложится на указанные организации. Прибыль от удачных инвестиций делится, согласно договору, между владельцами средств и указанными фондами.

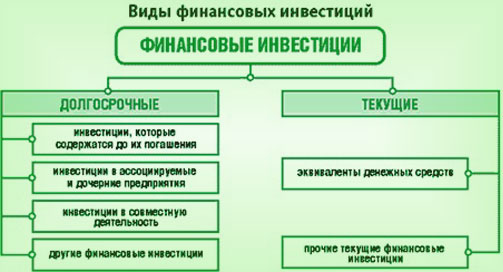

Кроме того, инвестиции делятся на долгосрочные и краткосрочные

Также инвестиции принято различать по размеру ожидаемого дохода и степени риска.

Как правило, высокодоходные инвестиции являются и наиболее рискованными. Предприятия, гарантирующие надежную сохранность активов, могут не предлагать высоких дивидендов, даже если рентабельность позволяет сделать это; рискованные — вынуждены обещать высокую прибыль, чтобы найти инвесторов.

В зависимости от происхождения капитала инвестиции делятся на:

- внешние и внутренние, т.е. иностранные и отечественные;

- частные и государственные.

На практике каждая экономика имеет свой инвестиционный климат, т.е. степень привлекательности для инвесторов.

Инвестиции в РБ

Для современной Беларуси инвестиции, особенно внешние, вопрос чрезвычайно острый.

Крупных частных инвесторов в Республике Беларусь пока не наблюдается, возможности государственных инвестиций ограничены низкой рентабельностью госпредприятий.

Внешние заимствования государства также нельзя назвать инвестициями, так как они используются, в основном, для поддержки финансовой системы.

Уровень развития фондового рынка в Республике в настоящий момент не позволяет надеяться на привлечение инвестиций через свободную продажу акций предприятий. По этой же причине оказываются невозможными все виды инвестирования посредством приобретения ценных бумаг предприятий.

Ввиду отсутствия у большинства отечественных предприятий достаточной и стабильно получаемой чистой прибыли не представляется возможным привлечение средств мелких инвесторов действующих только для получения денежной прибыли. Но остаются перспективы привлечения стратегических внешних инвесторов. Именно таким образом в Беларусь пришли все сколь-нибудь значимые инвестиции – через продажу контрольного пакета акций организации внешнему инвестору.

Таким образом, именно с внешними инвестициями принято связывать надежды на развитие отечественной экономики. Для этого предпринимаются известные усилия на государственном уровне, принят Закон Республики Беларусь «Об инвестиционных фондах» №52-З от 17 июля 2017 года.

Инвестиции в РБ из-за рубежа за январь – сентябрь 2019 года в реальный сектор экономики за исключением банков, иностранные инвесторы вложили 7,1 млрд. долларов США. Основными инвесторами организаций республики были субъекты хозяйствования Российской Федерации, доля инвестиций составила 44,2% от всех поступивших инвестиций. На Соединенного Королевства Великобритании и Северной Ирландии доля инвестиций составила 19,7%, Кипра – 6,6%. Поступление прямых иностранных инвестиций составило 5,2 млрд. долларов США – это 73,6% от всех поступивших инвестиций из-за рубежа.

В Республике Беларусь в настоящий момент есть примеры привлечения крупных объемов инвестиций из-за рубежа путем продажи предприятий связи, транспортной системы, банков и даже нескольких бывших колхозов. Однако, по общему мнению, экономике требуется многократно больший объем вложений. Но такие инвестиции, также по общему мнению, неизбежно приведут к переделу собственности и связанным с этим потрясениям.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

Виды инвестиций — все очень интересно

Инвестиции представляют собой экономическую активность, цель которой заключается в получение прибыли посредством денежных вливаний.

Классификация критериев инвестиций довольно внушительна, поэтому стоит рассмотреть основные виды инвестиций более подробно. Существуют следующие виды инвестиций, таблица ниже показывает их просто и наглядно.

Содержание статьи

Классификация инвестиций

| Классификация инвестиционных вливаний | |

| В зависимости от объектов вложения | Реальные Финансовые |

| В зависимости от позиции участия в проекте | Прямые Косвенные |

| Производственная направленность | Валовые Реновационные Чистые |

| Степень зависимости от доходов | Производные Автономные |

| Отношение к инвестору | Внутренние Внешние |

| Период | Краткосрочные Долгосрочные |

| Совместимость | Независимые Взаимосвязанные Взаимоисключающие |

| В зависимости от уровня доходности вливаний | Высокая доходность Средняя доходность Низкая доходность Отсутствие доходности |

| По уровню риска | Высокорисковые Среднерискоевые Низкорисковые |

| По ликвидности | Высоколиквидные Среднеликвидные Низколиквидные |

В этой статье будут кратко рассмотрены основные виды инвестиционной деятельности. Более подробную информацию можно получить, посмотрев видео про инвестиции на нашем ресурсе.

Реальные и финансовые инвестиции

- вливания в собственное предприятие, с целью повышения эффективности его работы;

- вливания в организацию нового производства;

- вливания с целью расширения своего производства;

- вливания в сторонние предприятия;

- вливания в государственные органы по их требованию.

Финансовые инвестиции формируются в инвестиционные портфели, которые представляют собой вложение собственного капитала в ценные бумаги, драгоценные металлы или камни, валюту.

Перечень всех видов инвестирования денег довольно-таки широк и в зависимости от позиции их участия в проекте выделяют прямые и косвенные инвестиции.

Прямыми обозначают вливания, объекты для которых выбирает лично компания – инвестор. Также под это определение попадают вливания средств в уставный капитал предприятия с целью получения прямого дохода либо получения прав на управление им.

Когда же происходят косвенные инвестиции, объекты для вливания средств выбирают инвестиционные консультанты, паевые фонды и прочие финансовые организации.

Валовые инвестиции направлены на поддержку основного капитала при распределении его на производственные нужды: амортизация, ремонт, возмещение износа основных средств и запасов. Чистые инвестиции – это вливания средств на строительство новых зданий, покупку и установку нового оборудования, усовершенствование производства.

Краткая характеристика основных видов инвестиций наглядно показала, куда компании тратят свои средства в первую очередь.

Инвестиционные инструменты

Способы вложить денежные средства – это и есть инвестиционные инструменты. Виды наиболее популярных инструментов рассмотрены ниже.

- Банковский депозит – самый популярный инструмент с минимальными рисками. Это также и самый простой инструмент, специальная инструкция для того, чтобы вложить деньги, не понадобится.

- Страховые взносы. Одновременно идет и накопление денежных средств и процента.

- Ценные бумаги. Купив акции, можно заработать как на их продаже при росте стоимости, так и на дивидендах. Главное учитывать, что цена может варьироваться как в большую, так и в меньшую степень.

- Драгоценные металлы и камни. Золото, платина и т. д. С каждым годом только растут в цене.

- Недвижимость.

- Антиквариат.

Структура инвестиций

Структура инвестиций по видам деятельности весьма многообразна и зависит от потребностей и пожеланий инвестора. Сюда могут входить:

- сельское хозяйство, лесные угодья;

- недвижимость;

- транспорт;

- телекоммуникации;

- предоставление услуг населению;

- образование;

- торговля;

- производство;

- медицина.

Лизинг

Лизинг как вид инвестиционной деятельности в странах с хорошо развитой экономикой уже давно является одним из основных инструментов вложения денежных средств. В Европе примерно 20% инвестиционных вливаний производятся именно через лизинг: Великобритания — около 35%, США — около 40%. Правительство может использовать лизинг как средство активизации инвестиций.

Подобные виды инвестиций могут решить такие проблемы, как: шаткое финансовое состояние, низкая платежеспособность, высокие риски потерь финансовых средств.

Вклады

Инвестиционные вклады – это вложение денежных средств преимущественно в банки либо прочие финансовые организации на определенный срок. Размер прибыли от таких вливаний точно спрогнозировать нельзя. Все зависит от цен на различные виды инвестиционного вклада.

Это могут быть:

- Простые банковские депозиты;

- Вклады в обезличенные металлические счета;

Приобретение акций или облигаций.

Инвестиционное соглашение – это основной документ, который регулируется инвестиционный процесс. В нем должны быть указаны: предмет соглашения, права и обязанности сторон, срок действия и прекращение действия соглашения, ответственность сторон и порядок разрешения споров, а также обстоятельства непреодолимой силы и заключительные положения.

Стоит обратить внимание, что любой вид инвестиционного соглашения должен соответствовать всем нормам 431 статьи гражданского кодекса.

Регулирование инвестиционной деятельности

Регулирование отдельных видов инвестиционной деятельности осуществляется на государственной основе. Оно должно соответствовать государственным инвестиционным программам, прямому управлению государственными инвестициями. Государственное регулирование инвестиционной деятельности представляет собой методы и формы экономического и административного характера, которые определены законодательно. Они используются управленческими органами всех уровней, чтобы осуществлять инвестиционную политику, которая способствует обеспечению государственных задач экономико-социального развития на региональном уровне и страны в целом.

Видео в этой статье поможет разобраться в вопросе инвестиций еще лучше.

1. Виды инвестиций

Финансовые ресурсы предприятия направляются на финансирование текущих расходов и на инвестиции.

Инвестиции – совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли. Это понятие охватывает и реальные инвестиции (капитальные вложения), и финансовые (портфельные) инвестиции. Инвестиции осуществляют как физические, так и юридические лица.

В законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 г. Дается следующее определение инвестициям:

Инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиции обеспечивают динамичное развитие предприятия и позволяют:

Расширять собственную предпринимательскую деятельность за счет накопления финансовых и материальных ресурсов;

Приобретать новые предприятия;

Осуществлять диверсификацию в новых областях бизнеса;

В мировой практике инвестиции подразделяют на

1) интеллектуальные направлены на подготовку и переподготовку специалистов на курсах, передачу опыта, лицензий и нововведений, совместные научные разработки;

2) капиталообразующие – затраты на капитальный ремонт, приобретение земельных участков;

3) прямые – инвестиции, сделанные юридическими и физическими лицами, имеющими право на участие в управлении предприятием и полностью владеющими предприятием или контролирующими не менее 10 % акций или акционерного капитала предприятия;

4) портфельные – не дающие право вкладчикам влиять на работу фирм и компаний, вкладываемые в долгосрочные ценные бумаги, покупку акций;

5) реальные – долгосрочные вложения средств в отрасли материального производства;

6) финансовые – долговые обязательства государства;

7) тезаврационные – так называются инвестиции, осуществляемые с целью накопления сокровищ. Они включают вложения в золото, серебро, другие драгоценные металлы, драгоценные камни и изделия из них, а также в предметы коллекционного спроса.

Общей специфической чертой этих инвестиций является отсутствие текущего дохода по ним.

Прибыль от таких инвестиций может быть получена инвестором только за счет роста стоимости самих объектов инвестирования, т. е. за счет разницы между ценой покупки и продажи.

Долгое время в нашей стране тезаврационный вид инвестиций представлял практически единственную возможную форму инвестирования, и до сих пор для многих инвесторов остается основным способом хранения и накопления капиталов.

1.1. Реальные и портфельные инвестиции, их понятие, характеристика и эффективность.

Портфельные инвестиции представляют собой покупку ценных бумаг, акций, паев, которые составляют не более 10% от акционерного капитала организации. Портфельное инвестирование используется для получения прибыли на спекуляциях. От обычных инвестиций портфельные отличаются тем, что их прибыль связана с различными спекулятивными операциями, тогда как обычные инвестиции связаны с реальным сектором экономики. Хотя бывают случаи, когда инвестиции друг от друга не отличаются, например, в той ситуации, когда приобретаются акции организации, которая выпускает материальные блага.

Прямые и портфельные инвестиции практически не имеют границы. Разные страны по-разному устанавливают эту границу, обычно эта разница составляет 10%. Портфельные инвестиции предполагают не получение контроля над делами компании, дополнительной выгоды в результате управления фирмой и принятие участия в хозяйственной деятельности. Цель портфельного инвестора заключается в получении высокого дохода путем увеличения стоимости инвестированного капитала (примером этого могут быть акции), а также дохода в текущем периоде (например, дивиденды по акциям). При этом инвестор не вкладывает реальный или финансовый актив в одно вложение, а создает из большого количества активов один портфель.

Инвестиционные портфели бывают нескольких видов. Это зависит от степени риска и источника получения прибыли. Инвестиционный портфель роста сформировывается из ценных бумаг, на которые постоянно растет стоимость. Портфель постоянного дохода формируется при минимальном риске, включает высоконадежные ценные бумаги, но приносит не высокие, а средние доходы. Портфель высокого дохода состоит из высокодоходных ценных бумаг, прибыль получает от дивидендов по акциям и процентов по облигациям, в этом случае доход высокий. Комбинированный доход формируется для исключения на фондовом рынке потерь, причинами которых могут быть низкие процентные и дивидендные выплаты, падение курсовой стоимости.

Портфельные инвестиции имеют особенность. Она заключается в том, что при изменении доходности одной акции существует риск изменения доходности остальных акций, которые входят в инвестиционный портфель. Высокий постоянный доход можно достичь путем приобретения высокодоходных и надежных облигаций, и сохранения их до погашения.

Реальные инвестиции. Начало нового производства невозможно без создания нового капитала, так же как продолжение производственного процесса требует затрат на восстановление и обновление капитала, связанных с физическим износом или моральным старением средств производства. В этом случае предприятие — инвестор, вкладывая средства, увеличивает свой производственный капитал — основные производственные фонды и необходимые для их функционирования оборотные средства. Любые затраты на создание нового или восстановление существующего капитала — это реальные инвестиции.

Реальные инвестиции в свою очередь делятся на:

материальные: средства производства и их модернизация, оборудование, приобретение объектов недвижимости, запасы, квалификация сотрудников, социальные мероприятия, вложения в исследования и разработки;

нематериальные: права пользования землей и другими природными ресурсами; вложения в интеллектуальную собственность (приобретение технологий, лицензий, товарных знаков, авторских прав).

В любом случае для осуществления инвестиций необходимы средства. Лицо, осуществляющее реальные инвестиции, может использовать собственные средства или занять у кого — либо другого с обязательством возврата через определенный промежуток времени с (возможно) некоторым вознаграждением. Вознаграждение сверх суммы долга является стимулом для лица, предоставляющего в пользование свои ресурсы, и их также можно рассматривать как инвестиции в том смысле, что средства выдаются в обмен на обязательства возврата.

Виды инвестиций и их характеристики

Получение пассивного дохода – один из наиболее привлекательных видов деятельности, позволяющий значительно приумножить капитал. Однако здесь есть немало подводных камней и нежелательных рисков. Чтобы стать успешным инвестором, необходимо знать какие бывают виды инвестиций, а также какую прибыль и потери они могут вам принести. Давайте рассмотрим несколько классификаций инвестиций, а также обсудим наиболее важные моменты при принятии решения о будущих вложениях.

Классификация по форме собственности

В зависимости от того, кто выделяет средства для инвестирования, можно выделить следующие виды инвестиций:

- Частные. В роли инвестора выступает частное лицо. Это может быть физическая особа или юридическая организация.

- Государственные. Средство вкладывает государство или его представители.

- Иностранные. Инвесторами выступают зарубежные корпорации.

- Смешанные – совместное владение активами нескольких инвесторов.

Классификация по срокам

Срок инвестирования – это время, через которое инвестор планирует выйти на определенный уровень прибыли. Сроки могут существенно отличаться – от месяца до десятков лет. По общепринятой классификации различают такие виды инвестиций:

- Краткосрочные. Как правило, инвестор ожидает получить прибыль в течение ближайшего года.

- Среднесрочные. В таком варианте средства вкладываются на период от 1 до 5 лет.

- Долгосрочные. Сюда относятся длительные инвестиции, сроком более 5 лет.

- Аннуитетные. Некоторые виды инвестиционной деятельности могут приносить прибыль не постоянно, но регулярно. Например, депозиты, приобретение долговых обязательств, выплаты пенсионных фондов.

Классификация по рискам

Каждый инвестор определяет индивидуальный уровень риска, который он может допустить. Часто это зависит от склада характера человека и опыта вложения средств. Высокорисковые операции, как правило, обещают быструю и значительную прибыль. Инвестиции с минимальным риском приносят стабильную и размеренную прибыль. Вложений, которые давали бы высокий доход при отсутствии риска потери, не бывает. Поэтому каждый инвестор определяет, какой из двух факторов для него важнее. От этого выбора и зависят выбранные виды инвестиционных стратегий:

- Агрессивная. Предполагает получение быстрой прибыли при высокой вероятности получения убытков.

- Консервативная. Подходит для осторожных инвесторов, которые предпочитают стабильный, надежный, менее рискованный доход.

- Смешанная. Комбинирование двух предыдущих стратегий позволяет диверсифицировать риски и вкладывать средства в активы разного характера.

к оглавлению ↑

к оглавлению ↑Классификация по объектам

Различают следующие виды инвестиций:

- Реальные. Это реальные активы или блага, полученные в результате инвестирования средств. Например, приобретение земли, недвижимости, технологий, патентов, повышение квалификации, новые исследования и другие. Реальные инвестиции можно совершать в оборотный (материалы для производства, сырье) и основной капитал (оборудование, программное обеспечение, станки).

- Спекулятивные. Прибыль инвестор получает за счет изменения цен активов и удержания разницы в стоимости. Как правило, такие виды инвестирования применяются для акций, металлов и других ценных инструментов.

- Финансовые. Финансовые инвестиции занимают значительный сегмент деятельности и очень схожи с предыдущим видом. Главная цель такого вида деятельности – непосредственное получение прибыли. Сюда также можно отнести покупку акций, долговых обязательств, вложение в валютный рынок, лизинг. Граница, отличающая финансовые инвестиции от спекулятивных позиций, очень размыта. Принято считать, что инвестиции – это более длительное и просчитанное вложение, чем спекулятивная торговля.

При выборе объекта инвестирования также может играть роль территориальная составляющая. В зависимости от этого, инвестиции могут быть внутренние и внешние.

Похожие статьи:

к оглавлению ↑Финансовые инвестиции

Они являются наиболее интересными для многих инвесторов. Прибыль от финансового типа инвестиций может быть получена несколькими путями:

- Непосредственный рост стоимости актива и удержание разницы в цене при последующей его продаже.

- Дополнительная прибыль. Как правило, это дивидендные выплаты, которые компания платит своим акционерам.

Для успешного инвестирования, необходимо хорошо понимать в какую область вы вкладываете средства, как она развивается, какой процент прибыли и убытка вы можете получить. Чтобы обезопасить себя от форс-мажорных обстоятельств, многие инвесторы диверсифицируют риски, вкладывая средства в разные активы, которые обладают разными характеристиками. К инвестированию нужно относиться достаточно серьезно, ведь вместо быстрой и большой прибыли вы можете получить такой же убыток. Изучив разные возможности вложений, следует выбирать те инструменты, которые способны принести хорошую доходность. Наиболее интересными для инвестирования могут быть следующие виды инструментов:

- ПИФ. Сами ПИФы являются фондами, которые анализируют разные инструменты и вкладывают в них средства инвестора. Как правило, они всегда используют диверсификацию и инвестируют одновременно в разные инструменты. Существуют разные виды паевых инвестиционных фондов, инвестор может выбрать тот ПИФ, которые соответствует его требованиям по срокам, рискам и доходности. В обмен на деньги, фонд дает инвестору долю в общем коллективном портфеле. Портфель составляется на усмотрение фонда, что является позитивным моментом, ведь анализ рынка и выбор инструментов для составления портфеля проводится специалистом и профессиональным управляющим. Инвестор же освобожден от постоянного мониторинга рынка, анализа эффективности своих вложений и при этом не беспокоится об их надежности.

- Акции. Теоретически, приобретая акции, инвестор становится совладельцем компании и имеет право влиять на некоторые решения, принимать участие в обсуждениях и контроле дел компании. Если эти действия не являются целью инвестора и он хочет только получить финансовую прибыль, то покупка акций становится лишь техническим моментом. Получение прибыли основано на разнице рыночной цены актива при его покупке и последующей продаже. Длительный период удержания позиции по акциям дает дополнительный доход благодаря получению дивидендов. Дивиденды составляют часть прибыли компании, которая выплачивается всем акционерам. Сумма и регулярность выплаты дивидендов может меняться и в некоторой мере свидетельствует о состоянии текущих дел в компании, однако рыночная стоимость является наиболее важным оценочным показателем.

- Облигации. Облигации подтверждают, что у инвестора была занята определенная сумма денег, которая подлежит обязательному возвращению и уплате процентов. Сумма процентов оговаривается до совершения сделки, поэтому вложения в облигации считаются достаточно надежными – они имеют маленький риск и приносят небольшую прибыль. Полный и своевременный возврат средств по облигациям прописывается в определенных документах и обеспечивает надежность сделки.

- Валюта. Мнения по поводу торговли на валютной бирже не однозначны. С одной стороны, такие виды инвестиций считаются хорошим вложением из-за высокой вероятности получить большую и быструю прибыль. С другой стороны, это достаточно азартное занятие, к которому следует подходить со всей серьезностью. На валютном рынке могут применяться различные виды инвестиционных стратегий – от краткосрочных до длительных вложений. Однако выбирая актив для инвестирования на несколько лет, лучше отдать предпочтение акциям.

- Недвижимость. Является хорошим вложением денег. Прибыль можно получать от разницы между ценами покупки и продажи, а также от сдачи жилья в аренду. Последний способ используется наиболее часто и через время становится для инвестора надежным постоянным источником дохода.

- Драгоценные металлы. Оправданы такие вложения только в долгосрочной перспективе. Стоимость золота, драгоценных камней и предметов искусства со временем только растет, однако при совершении быстрых спекулятивных сделок вы можете понести некоторые убытки.

- Фьючерсы и опционы. Это контракты, которые дают право на продажу или покупку определенного товара по оговоренной стоимости. Являются менее рискованными, чем акции, потому что несколько лимитируют возможные потери.

Экономическая сущность инвестиций и их виды – знания, необходимые инвестору, чтобы его вложения оказались прибыльными. Понимая основные виды инвестиций, нужно соотносить каждый из них со своими желаниями и возможностями. Не стоит, например, делать долгосрочные вложения при недостаточной сумме капитала – результат не сможет окупить длительность ожиданий.

Экономическая сущность и виды инвестиций, перечисленные выше, соответствуют самой главной цели – получению прибыли. Куда бы вы не вложили деньги, они должны работать и приносить доход. Только после оценки потенциальной прибыли, нужно оценивать возможный риск. Разнообразные формы и виды инвестиций позволяют распределить риски среди нескольких инструментов и обезопасить себя от больших потерь. Диверсификация – один из наиболее надежных способов минимизации убытков. Никакая аналитика и никакие прогнозы не могут уберечь вас от неожиданных убытков на 100%. к оглавлению ↑

Куда инвестировать физическому лицу

Крупные организации и все юридические лица имеют штат аналитиков и широкие возможности для правильного выбора инструмента инвестирования. А вот куда лучше инвестировать физическим лицам?

Наилучшими способами получения пассивного дохода считаются следующие виды инвестирования:

- ПИФы. Для начинающих инвесторов они интересны тем, что следить за активами будет профессионал, имеющий большой опыт инвестирования. Вкладывая деньги в паевые фонды можно попрактиковаться в инвестировании без значительных потерь перед тем, как принимать решения в будущем самостоятельно.

- Депозиты в банк. Наиболее надежный способ вложения денег. Подходит для тех, кто боится рисковать и готов отдать часть прибыли за уменьшение риска. Положительным моментом является возможность выбора подходящих и даже индивидуальных условий по сумме вклада, процентам, валюте, срокам.

- Отдать в управление. Имеет много общего в вложение денег в ПИФы, однако предполагает индивидуальные условия. Подход к инвестору определяется компромиссом между ним и управляющей компанией – оговариваются риски, доли прибыли.

- Пенсионный фонд негосударственного типа. Предлагают накопление и управление деньгами, чтобы обеспечить дополнительные выплаты в будущем.

- Недвижимость. Частному физическому лицу наиболее интересным вариантом будет получение прибыли от сдачи жилья в аренду.

- Инвестиции в коммерческую деятельность. Некоторые перспективные предприятия на начальном этапе развития нуждаются в деньгах. Если вовремя вложить в них средства и стать партнером такого предприятия, то в будущем можно получать хороший пассивный доход. Также можно рассматривать как объект инвестирования средние коммерческие предприятия, которые планируют расширение производства или усовершенствование технологий. Аналогично работают некоторые виды инвестиций в человеческий капитал.

Экономическая сущность и виды инвестиций могут в чем-то отличаться, но все варианты нацелены на получение дополнительной прибыли.

Самостоятельное инвестирование. Часто встречается в области биржевой торговли, покупки антиквариата и ценностей. Такие виды инвестиций требуют глубоких знаний в выбранной области. Получить хороший доход можно только при профессиональном подходе к делу.

Похожие статьи:

Вышеописанные виды инвестиций доступны каждому. Можно подобрать область вложений на любую сумму денег и при любых требованиях к соотношению риск/прибыль. Можно выбирать объект инвестирования самому, а можно доверить это более опытным людям. В зависимости от того, кто принимает решение какие виды инвестиций выбрать, их можно классифицировать на:

- Прямые – когда решение принимается самим инвестором.

- Косвенные – когда инвестор только дает деньги, а управляющие компании сами решают во что их вложить.

В зависимости от источника средств для будущих эффективных вложений, сформировалась следующая классификация:

- Первичные инвестиции. Осуществляются за счет капитала, сформированного как из собственных свободных, так и из заемных средств.

- Реинвестиции. Формируются из капитала, который был получен как прибыль от предыдущих инвестиций.

- Дезинвестиции. Обратный инвестированию процесс, когда капитал извлекается из сделанных вложений и больше не используется для этих целей.

Экономическая сущность и виды инвестиций подразумевают тщательный отбор объекта вложения средств. На этом этапе многие инвесторы задаются вопросом: что лучше – выбрать что-то одно или создать портфель инструментов? Правильного решения здесь нет. Если вы очень хорошо разбираетесь в выбранной области и можете максимально точно спрогнозировать размер прибыли и риска, то выбор единственного инструмента вполне оправдан. Портфель же выигрывает в том, что дает возможность диверсификации, которая суммарно приводит к стабильной прибыли и пониженному риску.

Существуют определенные правила, чтобы составленный портфель был максимально эффективен и действительно смог оградить вас от непредвиденных убытков – все активы должны быть тщательно подобраны с учетом корреляции, доли всех инструментов должны быть одинаковы, обязательна комбинация агрессивного и консервативного стиля торговли и другие важные моменты.

Понравилась статья? Жми на одну из кнопок — расскажи друзьям, это лучшая благодарность!Оцените статью

Загрузка…

Загрузка…Формы инвестиций и их основные виды. Цели финансового инвестирования

Формы инвестиций и их основные виды, которые осуществляют различные предприятия, в виду своего многообразия требуют определенной классификации. С целью систематизации планирования и анализа инвестиции группируют по определенным классификационным видам (признакам).

Формы инвестиций определяются критериями, которые положены в их основу. Другими словами базисно — типологическими признаками на момент классификации видов инвестиций выступают объекты, в которые будут вкладываться средства.

Какие формы и основные виды инвестиций осуществляют предприятия, и каковы их цели?

Если рассматривать инвестиции в объекты вложений капитала, то можно выделить 2, из основных форм инвестиций:

- реальные

- и финансовые

Но по той причине, что в научно-экономической литературе можно встретить разнообразные подходы, определяющие структуру и сущность этих экономических форм, а также их соотношение с иными инвестиционными классификационными группами, следует уточнить само содержание финансовых и реальных инвестиций и определиться с их объектами.

Реальные инвестиции — совокупность вложений в имеющиеся реальные экономические активы, к примеру, в материальные ресурсы (материальные активы, элементы физического капитала), а также в нематериальные активы (интеллектуальная продукция, развитие научно-технической базы и т.п.).

Однако, такие формы инвестиций, беспрекословно осуществляются в виде капиталовложений и в литературе по экономике могут встречаться как капиталообразующие инвестиционные вклады.

Финансовые инвестиции — некое вложение средств во всевозможные финансовые активы, к примеру, долевые участия, всевозможные банковские депозиты и паи, ценные бумаги.

В итоге, различают три формы инвестиций данного вида, и каждая из них имеет некоторые специфические особенности:

- Первый вид, это вложение капиталов в совместные предприятия (их уставные фонды).

Основные цели данного вида инвестиций, это не столько получение достаточно высокого дохода от вложений, сколько внедрение своих форм финансового влияния на компании (предприятия, фирмы) для обеспечения стабильного формирования своих операционных прибылей.

Этот вид финансовых инвестиций, предполагает самую тесную связь и глубокое внедрение в операционную деятельность компании и способствует развитию производственной инфраструктуры, упрочнению хозяйственно — стратегических связей непосредственно с поставщиками материала и сырья, расширению возможности проникновения на разные региональные рынки с целью реализации там своей продукции и т.д. Данная форма финансовых инвестиций одновременно является и более оперативной, но менее капиталоемкой.

- Следующий вид финансовых инвестиций предполагает вложение капиталов в доходные денежные инструменты.

- И третий вид финансовых инвестиций – прямое вложение финансов в доходные виды различных фондовых инструментов.

Основной целью данной формы (вида) финансового инвестирования будет генерация инвестиционных прибылей. Хотя иногда ее используют для установления финансового контроля (влияния) над определенными компаниями в процессе решения различных стратегических задач. Данное направление, на сегодняшний день считается наиболее перспективным. Характеризуется оно вложением средств в свободно обращающиеся на фондовых рынках разнообразные ценные бумаги.

А Вы знали насколько эффективна криптовалюта Komodo?

Прямые и портфельные инвестиции, их формы и основные виды

По цели инвестиционных вкладов различают прямые и непрямые (портфельные) инвестиции.

Прямое инвестирование — это вложение средств преимущественно в уставной капитал компании (предприятия, фирмы).

Целью таких вложений является установление непосредственного управления и контроля над самим объектом инвестирования.

Данные формы инвестиций направлены не только для получения прибылей от вложений, но еще и на обеспечение будущих интересов в финансовой сфере и расширение влияния. Следует отметить, что прямые инвестиции, являются капиталовложениями, направленными установить непосредственный контроль и грамотное управление объектами самого инвестирования, могут быть вложены и в финансовые инструменты, а не только в экономические реальные активы. Управление объектом инвестирования в таких случаях достигается путем закупа контрольного пакета ценных бумаг (акций) компании либо иными формами участия.

А вот портфельными инвестициями, называют вложения средств в экономические активы.

Цели таких инвестиций – диверсификация рисков и извлечение доходов (проценты, дивиденды, прирост рыночной стоимости объектов инвестиции и т.п.).

Чаще всего основные виды таких инвестиций характеризуются капиталовложением в ценные бумаги, которые принадлежат всевозможным эмитентам, а также в другие подобные активы. Зачастую прямые с портфельными инвестициями пересекаются в реальных с финансовыми инвестициями. При этом следует отметить, что в некоторых случаях прямыми инвестициями считают вложение капиталов непосредственно в производство, а портфельными – покупку ценных бумаг. Другими словами критерии классификации в данном случае – это характеристики объектов инвестирования.

Мнения специалистов о формах инвестирования

Многие специалисты в области экономики, такое отождествление считают ошибочным, т.к. реальные инвестиции кроме вложений в физические объекты вдобавок включают в себя и вложения в иные виды реальных активов. Однако, финансовые инвестиции помимо капиталовложений в ценные бумаги охватывают капиталовложения и в иные финансовые инструменты.

Помимо этого, к производственным вложениям нельзя относить исключительно прямые инвестиции, т.к. некоторые портфельные инвестиции, например, инвестиции в акции какого-либо производственного предприятия в момент их первоначального размещения, также предназначаются для привлечения в производство средств инвесторов.

Иногда различные формы инвестиций смешиваются по причине отсутствия строгих критериев, применяемых при их распределении.

Как Вы помните, мы уже отмечали — реальные и иные финансовые вложения осуществляют в зависимости от самих объектов инвестирования, а основные виды прямых и портфельных инвестиций зависят от совершенно иного критерия – самой цели инвестирования. А вот портфельные инвестиции скорее ориентированы на доход от текущих вложений капитала.

Как видите, с одной стороны реальные и финансовые типы инвестиций, а с другой прямые и портфельные, выступают в роли совершенно различных по типу групп вложений.

Классификация инвестиций, разделяющаяся по регионам, рискам, отраслям, формам собственности, срокам и другим признакам

Формы инвестиций также могут классифицироваться по срокам, всевозможным формам собственности, отраслям, регионам, рискам и мн. др. признакам.

Основные виды инвестирования по срокам, разделяют на:

- долгосрочные вложения

- среднесрочные вложения

- и краткосрочные вложения.

Долгосрочные инвестиции подразумевают вложение капитала на срок 3 года и более, среднесрочные – от года до трех, а краткосрочные – не более чем 1 год.

На государственные, затем частного характера, смешанные (совместные) и иностранные инвестиции классифицируются вложения по форме собственности их инвестиционных ресурсов.

Под государственными инвестициями понимаются вложения, которые осуществляют государственные органы управления и власти, и иные предприятия, располагающие государственной формой собственности.

Частные (негосударственные) инвестиции, это вложения средств уже частными инвесторами, осуществляющими предприятия с негосударственной формой собственности и простые граждане.

Смешанные формы инвестиций – это совместные вложения средств отечественных и иностранных субъектов.

Иностранные инвестиции — вклады средств организациями, гражданами, фирмами других государств и в частности иностранными государствами в целом.

Также формы инвестиций подразделяют по региональному признаку – вложения в пределах страны и далее.

Здесь, различают национальные (внутренние) инвестиции, предполагающие вложение в инвестиционные объекты, находящиеся на территории данной страны

И зарубежные инвестиции – предполагающие вложения в сами объекты инвестирования, находящиеся на территории других стран.

Отраслевой признак классификации инвестиций, подразумевает вложение средств в разные экономические отрасли, к примеру, пищевая, энергетическая, легкая, топливная, машиностроительная, строительная, транспортная, сельскохозяйственная, деревообрабатывающая, нефтехимическая и др. промышленности.

Формы инвестиций подразделяющиеся по видам риска

Существуют такие формы инвестиций, которые подразделяют на виды рисков:

- консервативные

- умеренные

- и агрессивные.

Данный вид классификации инвестиций напрямую связан с соответствующими типами инвесторов. Как вы, наверное, догадались по названиям – консервативные инвестиции являются вложениями с пониженными рисками и характеризуются ликвидностью и надежностью.

Отличительной чертой умеренных инвестиций (умеренно агрессивных) является средняя степень риска даже при достаточной ликвидности и прибыльности от вложений.

Для агрессивных инвестиций характерна очень высокая степень риска. Характеризуются такие инвестиции низкой ликвидностью, но при этом высокой прибыльностью.

Так как инвестиционная деятельность является очень важным процессом, то следует остановиться на еще одном классификационном критерии – сфере вложения средств.

По данному критерию различают такие формы инвестиций:

- производственные

- и непроизводственные.

Для современной экономической системы определяющее значение имеют производственные инвестиции, которые обеспечивают прирост и воспроизводство общественного с индивидуальным капиталом.

Основные виды инвестиций. Классификация

Цель деятельности любой коммерческой компании – получение прибыли. Одним из инструментов для извлечения средств являются инвестиции. Они подразделяются на множество разновидностей.

Что такое инвестиции?

Инвестиции – это вложение денег (ценные бумаги, предприятия и прочее) с целью получения средств. Это могут быть:

- вклады в банковские учреждения;

- паи;

- ценные бумаги;

- оборудование;

- кредитование;

- интеллектуальная собственность;

- предпринимательские проекты.

Компания может вкладывать деньги в такие отрасли, как промышленность, транспортная сфера, сельское хозяйство.

Разновидности инвестиций

Инвестиции подразделяются на разновидности на основании разных своих характеристик.

Реальные инвестиции

Реальные инвестиции (РИ) предполагают вложение денег в материальные и нематериальные объекты. Это могут быть как физические (техника, транспорт и прочее), так и нефизические (патенты) объекты. РИ подразделяются на эти виды:

- Вклад в увеличение эффективности производства компании. Функции этих инвестиций: снижение затрат на замену оборудования, модернизация.

- Вклад в увеличение производства. Функции: повышение объемов производства.

- Вклад в формирование нового производства. Это может быть также реконструкция.

- Инвестиции в другие фирмы.

- Вклады, необходимость которых связана с требованием государственных структур. Функции: обеспечение безопасности товара, соблюдение стандартов.

Как правило, РИ являются долгосрочными. То есть прибыль от вклада можно получить только спустя год или спустя более длительное время.

Финансовые инвестиции

Финансовые инвестиции – это вклад денег в финансовые инструменты: ценные бумаги, драгоценные металлы, валюта. ФИ подразделяются на эти разновидности:

- Частные. Это инвестиции, выполняющиеся частными лицами.

- Государственные. Это вклады местных или центральных органов управления или же предприятий, являющихся государственными.

- Иностранные. Это инвестиции, которые делаются иностранными компаниями или государствами.

- Совместные. Это вклады, которые выполняются совместными усилиями частных лиц, государств, компаний.

Финансовые и реальные вклады – это основные типы инвестиций. Некоторые инвесторы предпочитают оперировать финансовыми инструментами, другие – вкладывать средства в реальные объекты. Первый вариант является более распространенным.

В зависимости от степени участия

Инвестиции классифицируются в зависимости от характера участия:

- Прямые. Это инвестирование, в котором лицо принимает личное участие. Это может быть вклад средств в уставной капитал организации с целью получения или выгоды, или права управления.

- Косвенные. В этом случае предмет инвестирования подбирается не лично инвестором, а посредниками: консультантами, паевыми фондами.

Доля прямых инвестиций в мировом масштабе составляет 25%.

В зависимости от срока получения прибыли

Инвестиции классифицируются в зависимости от срока вкладов:

- Краткосрочные. Деньги вкладываются в какой-либо проект на срок меньше года.

- Среднесрочные. Деньги вкладываются на срок, составляющий 1-5 лет.

- Долгосрочные. Деньги вкладываются на срок более 5 лет.

Как правило, краткосрочные инвестиции обладают большим риском. Долгосрочные инвестиции предполагают получение большего объема прибыли.

В зависимости от их доходности

В большинстве случаев доходность вклада можно просчитать. Выделяют следующие типы инвестиций:

- Высокодоходные. Предполагает доходность выше среднего показателя.

- Среднедоходные. Предполагаемый доход соответствуют среднему уровню.

- Низкодоходные. Доход ниже среднего уровня.

- Бездоходные. Не предполагают получение дохода. Выполняются с целью экологической и социальной пользы.

Чем выше доходность инвестиций, тем они более рискованные. Наиболее надежные вклады отличаются низкой доходностью.

В зависимости от степени риска

Риск – это одна из основных характеристик инвестиций. Рассмотрим виды вкладов с этой точки зрения:

- Безрисковые. Риск отсутствует полностью. Инвестор гарантированно получит доход.

- Низкорисковые. Риск ниже средних показателей.

- Среднерисковые. Риск соответствует средним значениям по рынку.

- Высокорисковые. Риск значительно превышает средние показатели.

К безрисковым и низкорисковым инвестициям можно отнести банковские вклады, покупку акций крупных предприятий. К высокорисковому виду относятся спекулятивные инвестиции.

В зависимости от показателей ликвидности

Ликвидность – это возможность продать активы по рыночной цене или по стоимости, приближенной к рыночной. Инвестиции классифицируются в зависимости от степени их ликвидности:

- Высоколиквидные. Данные инвестиции можно быстро обратить в деньги по рыночной стоимости.

- Среднеликвидные. Это вклады, которые можно конвертировать в деньги без утраты их стоимости в течение 1-6 месяцев.

- Низколиквидные. Это те инвестиции, которые нельзя конвертировать в деньги самостоятельно.

Компаниям рекомендуется запастись высоколиквидными инвестициями. Они позволят быстро пополнить баланс организации в случае необходимости. Один из показателей ликвидности – востребованность объекта инвестиции на рынке.

В зависимости от направления применения капитала

Вклады подразделяются на виды в зависимости от того, какие именно средства вкладываются. Рассмотрим разновидности инвестиций:

- Первичные. Предполагают использование средств, аккумулированных из собственных финансов или займов.

- Реинвестиции. Предполагают вклад средств, которые появились от доходов ранее выполненной инвестиции.

- Дезинвестиции. Это изъятие ранее вложенных средств из оборота. При этом средства не будут инвестироваться в дальнейшем.

Вид вклада позволяет определить характер инвестирования.

В зависимости от совместимости

Как правило, у компаний есть множество инвестиций. Они могут быть связаны между собой. Рассмотрим эти разновидности вкладов:

- Взаимозависимые. Порядок вкладов определяется очередностью и зависит от состояния прежних объектов инвестиции.

- Независимые. Средства вкладываются в автономные объекты, которые не зависят от прочих объектов инвестирования.

- Взаимоисключающие. Это вклады с похожими характеристиками.

В последнем случае инвестору на выбор предоставляется несколько вариантов. Из представленного перечня нужно выбрать один вариант. Взаимоисключающие вклады отличаются такими характеристиками, как низкая ликвидность, продолжительность владения. Перед приобретением взаимоисключающих вкладов нужно провести инвестиционный анализ.

В зависимости от предмета вклада

Выделяют следующие виды инвестиций в зависимости от предмета вклада:

- Физические активы.

- Нематериальные активы (к примеру, право пользования).

- Инновационные инвестиции (к примеру, вклад средств в обучающие системы).

- Нетто-инвестиции (покупка новой компании).

- Брутто-инвестиции (покупка новых средств производства).

Тип инвестиций определяется в зависимости от их предположительных характеристик. Большинство свойств вкладов можно предугадать. Это сроки получение прибыли, риски, ликвидность и прочее.

Виды инвестиций | Классификация основных видов инвестиций

Стоит понимать, что для совершения правильного выбора среди множества инвестиционных объектов необходимо как минимум познакомиться если не со всеми, то, как минимум с основными видами вложений.

И так, какие бывают инвестиции?

Все вложения рассматриваются с позиции источников дохода, степени риска, происхождения капитала, субъектов инвестирования и с позиции применения и распределения полученной прибыли и так далее.

Поэтому классификация инвестиций включает в себя несколько основных схем.

Виды инвестиций в зависимости от объекта инвестирования

- Капитальные — вложения на приобретение (основных) необоротных активов: зданий, сооружений, земельных участков, а также активов для долгосрочного использования.

- Портфельные — расходы на приобретение ценных бумаг и валюты.

Данная классификация существует и в другом варианте

- Реальные — когда средства вкладываются в существующие физически или нематериальные объекты (товарные знаки, повышение квалификации сотрудников предприятия, покупка оборудования).

- Финансовые — когда инвестируют деньги в ценные бумаги, кредитная деятельность, сдача имущества в аренду и лизинг, трейд-ин.

- Спекулятивные — средства вкладываются на валютной бирже или трейдинговой платформе.

Грань между финансовыми и спекулятивными инвестициями очень тонкая, и поэтому трехуровневая классификация фактически дублирует первый вариант.

По цели вложений

Классификация напоминает деление по объектам, но суть ее отличается.

- Прямые — инвестиции в реально существующие объекты и развитие бизнеса.

- Портфельные — вложения в ценные бумаги и формирование инвестиционного портфеля.

- Интеллектуальные — вложения в патенты, бренды, рекламу.

- Нефинансовые — инвестиции в авторское право и объекты интеллектуальной собственности (изобретения).

Виды инвестиций по периодам (классификация условная)

По характеру участия в процессе инвестирования

- Прямые (активные) — инвестор напрямую принимает участие в процессе инвестирования, вкладывая свои средства и имея возможность выбирать объект вложений.

- Косвенные (пассивные) — осуществляются через посредников, инвестор не выбирает объект инвестирования.

По формам собственности источников капитала

По источнику ресурсов

- Внутренние — вложения осуществляются внутри государства.

- Внешние — вложения осуществляются за рубежом.

По направлениям

- Основные — классические типа инвестиций в капитал, ценные бумаги, объекты НМА.

- Альтернативные — те виды инвестиций, которые затрагивают направления ликвидных и высокодоходных сфер. К альтернативным инвестициям можно отнести венчурный капитал, вложения в хедж-фонды, драгоценные металлы, криптовалюту, опционы, стартапы и так далее.

По происхождению капитала

- Первичные — собственные средства и накопления, взятые на бизнес займы, кредиты.

- Реинвестиции (повторные) — средства, полученные непосредственно в процессе инвестирования.

- Дезинвестиции — выведенные из оборота накопления с целью вложения в другие объекты.

По степени риска

- Безрисковые (консервативные) — обычно это долгосрочные инвестиции в объекты недвижимости, облигации, драгметаллы, инвестиционные монеты, антиквариат, госвклады.

- Среднерисковые (консервативные) — акции, облигации, ПИФы.

- Высокорисковые — альтернативные инвестиции и биржевые вложения.

Чем выше риск, тем большую прибыль можно получить от вложений.

По уровню ликвидности

- Высоколиквидные активы — акции, недвижимость, валюта, золото.

- Средне- и низколиквидные — движимое имущество, вторичные ценные бумаги, недвижимость.

- Неликвидные — редкая валюта, уникальные стартапы, имущество, потерявшее актуальную рыночную ценность.

По форме учета

- Валовые — учитываются затраты на организационные бизнес-процессы.

- Чистые — в расчет берутся только сами суммы вложений.

Все о том, к каким видам инвестиций относится то или иное капиталовложение, можно понять, применяя вышеназванные классификации. Разбивка удобна и необходима при определении целей инвестирования и формирования.