В каких случаях банк может заблокировать банковскую карту

Банковская карта – это удобный способ хранить наличные в кошельке. Однако может случиться так, что банк заблокирует ее. Таких случаев немного, но о их необходимо знать, чтобы не попасть в некрасивую ситуацию, когда надо платить, а карта заблокирована.

Банковская карта – это удобный способ хранить наличные в кошельке. Однако может случиться так, что банк заблокирует ее. Таких случаев немного, но о их необходимо знать, чтобы не попасть в некрасивую ситуацию, когда надо платить, а карта заблокирована.

Причины блокировки карты банком

На самом деле банки редко блокируют карты.

У сотрудников кредитной организации должны быть веские основания для принятия такого решения. Чаще всего банк блокирует карту по требованию специалистов из службы безопасности, судебных приставов или полицейских.

Карту блокируют, если:

- Через банковскую карту оборачиваются деньги, полученные незаконным путем.

- Владелец карты имеет непогашенные долги в крупных размерах по кредитам, коммунальным платежам, алиментам. Такая ситуация нередко бывает очень комичной, когда с клиента требуют погасить задолженность, а тот не может снять деньги с карты, чтобы сделать это. При этом банк не имеет права списать деньги с заблокированной карты в счет погашения долгов.

- ФСБ выявило денежные переводы с банковской карты на счета запрещенных в России организаций.

- Клиент банка попытался расплатиться рублевой картой за рубежом.

- Произошла утечка информации из базы данных банка.

Если банк заблокировал карту не по вине клиента, то клиент может восстановить доступ к банковской карте, обратившись с письменным заявлением в банк. Или можно позвонить в колл-центр банка по телефону, указанному на карте.

В других случаях, необходимо сначала снять с себя обвинения и потребовать снять заморозку счетов через суд. Только после этого можно обращаться в банк для снятия блокировки карт.

Существуют ли другие причины блокировки?

банк также блокирует карту в случае ввода три раза подряд неправильного пин-кода при проведении операций через банкомат.

В таком случае необходимо позвонить по телефону, указанному на банковской карте и по требованию сотрудника банка произнести кодовое слово (не путать с пин-кодом), которое владелец карты указал при ее заказе. Если клиент не помнит, то чтобы разблокировать карту, придется обращаться в банк лично, написать заявление и представить документы, паспорт и договор о получении карты.

В каких случаях владельцу банковской карты необходимо заблокировать ее

Существуют случаи, когда клиенту банка надо как можно скорее заблокировать карту. Такая необходимость может возникнуть в следующих ситуациях:

- С банковской карты неизвестные сняли N-ую сумму денег.

- Были совершены покупки и владельцу карты пришло соответствующее сообщение; Банковскую карту украли.

- Карта была потеряна.

- Карта повреждена.

- Банковская карта застряла в банкомате.

Владелец карты может заблокировать ее как на некоторое время, так и навсегда. Снять деньги с заблокированной карты нельзя.

Для того чтобы получить деньги с заблокированной карты придется обращаться в банк с заявлением. Деньги можно получить сразу наличными или перевести их на другой счет. При желании можно перевыпустить банковскую карту.

Для того чтобы банк заблокировал карту достаточно позвонить в банк. А также можно отправить СМС с командой на номер 900 или выбрав соответствующую операцию в личном кабинете на сайте банка или в специальном приложении.

Особенности блокировки банковских карт предпринимателей и юридических лиц

Обслуживание счетов частных предпринимателей и юридических лиц значительно отличается от обслуживания счетов физических лиц. Это относится также к причинам внезапной блокировки карт.

Так карта предпринимателя или юридического лица может быть заблокирована в следующих случаях:

- Перевод крупных сумм на счета физических лиц.

- Частые мелкие переводы на счета одних и тех же физических лиц в течение дня.

- Перевод в другие страны, на счета неизвестных организаций или организаций, которые в России запрещены.

- Снятие средств с банковской карты на оплату дорогостоящих товаров и услуг.

Вообще предприниматели и их счета пользуются особым вниманием со стороны налоговых служб и руководства банка. Банкиры хотят быть уверены, что через их банки не происходит «отмывание» денег, полученных незаконным путем. А также никто не уходит от налогов, при посредничестве банка (пусть даже невольном).

Как избежать блокировки, советы

Большинство обладателей банковских карт никогда не сталкиваются с блокировкой, но знать в каких случаях банк может заблокировать карту, не помешало бы. Тем более что в последнее время правительство решило всерьез заняться изучением источников российских граждан. Поэтому число блокировок банковских карт будет только расти.

Как реагировать в случае блокировки, подробно описано выше. Избежать блокировки карты можно придерживаясь правил указанных ниже:

- не давать банковскую карту другим лицам;

- держать бумажку с записанными логинами и паролями нужно дома в надежном месте;

- не пытаться вводить пин-код третий раз, если нет полной уверенности, что помните его;

- лучше не использовать карту для хранения и денежных переводов крупных сумм. Банковская карта – это не депозит или сберкнижка, которые предназначены для хранения денежных средств;

- не проводите более 3 транкзанкций за день. Исключение составляют только те операции, которые банк проводит для своего клиента автоматически. Например, списание средств в счет погашения кредита, взятого в этом же банке.

Решение любых вопросов, связанных с картами, в том числе кредитками, лучше решать через банк. Если нет возможности посетить его лично, можно позвонить или обратиться в службу поддержки в личном кабинете на сайте банка. Сделать это нужно как можно скорее, так как карту могут заблокировать окончательно.

Вместо вывода

И хотя банк не имеет права списать или заморозить счет клиента без указаний со стороны соответствующих государственных органов или самого клиента, если в течение трех дней не снять блокировку, то карта будет заблокирована навсегда. Придется создавать новую карту и переводить средства на нее, но только при личном обращении в банк. Клиент банка несет все расходы по печати и обслуживанию новой карты, даже если временная блокировка была произведена по вине банка.

Читайте также нашу статью: «Как избавиться от долгов?»

Как не допустить блокировки карты? Отвечает Сбербанк

Почему блокируют карты?

Карты блокируют из-за подозрения в незаконном обналичивании или незаконном выводе денег за границу, сокрытии настоящих участников сделок или финансировании террористов. Этого требует федеральный закон №115. Банки обязаны отслеживать любые подозрительные операции.

Если операция является подозрительной, то банк может:

временно заблокировать все карты клиента;

заблокировать ему доступ в интернет-банк;

отказать в переводе или выдаче наличных;

отказать в открытии счёта или выпуске карты.

Как не допустить блокировки?

Сбербанк даёт такие советы:

1. Не переводить и не снимать деньги других людей. Даже если это родственники или друзья.

2. Не отдавать свою карту другим людям. Они могут использовать её для транзита (запутывания схем расчётов) или обналичивания денег.

3. Если деньги зачислялись на счёт безналичным путём, то лучше так их и тратить. Наличные снимайте в крайнем случае.

4. Не используйте карты в незаконной предпринимательской деятельности. Если занимаетесь бизнесом, оформите специальную карту.

5. Не соглашайтесь быть формальным руководителем бизнеса, если реально не будете вести его дела.

6. Сохраняйте документы, которые подтверждают законность полученных денег.

7. Не уклоняйтесь от вопросов банка.

Как доказать свою невиновность?

Заблокировав карту, банк может запросить документы о законности получения денег. Их нужно передать по тому адресу и тем способом, который указывается в запросе банка. Если документов нет, то поясните причину их отсутствия.

«Банк к каждому случаю подходит индивидуально и заинтересован в том, чтобы применять такие меры, как блокировка или отказ в обслуживании, только при оправдавшихся подозрениях», — поясняют в Сбербанке.

Какие ещё причины блокировки указывают банки?

Альфа-Банк на своей странице напоминает, что карты блокируют, если у службы финансового мониторинга появляются подозрения относительно правомерности операций, совершаемых по ним: например, если зафиксирована серия неудачных попыток расплатиться картой в интернет-магазине или снять с неё сумму выше установленного лимита. По этой же причине банки блокируют карточку, если более трёх раз неправильно ввести ПИН-код.

В июне 2018 года Госдума приняла в третьем чтении закон, в соответствии с которым, если у банка возникает подозрение, что перевод денег осуществляется без согласия или ведома клиента, организация должна заблокировать карту и связаться с клиентом — уточнить, он ли проводит операцию. Если он этого не подтверждает, то блок сохраняется на два дня. Признаки перевода средств без согласия клиента должен установить Центральный банк.

По данным ЦБ, объём несанкционированных операций с использованием платёжных карт в 2017 году составил 961,3 миллиона ₽ — почти на 11% меньше, чем годом ранее. Средняя сумма одной несанкционированной операции при этом снизилась почти на 20% — до 3 тысяч ₽, основная доля таких операций осуществляется через онлайн-каналы.

Зачем блокировать банковскую карту | Investbag

Мы предлагаем познакомиться с механизмом блокировки карты: в каких ситуациях он необходим, как заблокировать банковскую карту правильно, как будет функционировать счет после блокировки и как карту разблокировать.

Выделим несколько основных ситуаций, в которых карта может быть заблокирована.

Блокировка карты по решению суда

Это не ваше самостоятельное решение, а предписание исполнительной службы банку. Данный вопрос мы не будем рассматривать детально. Как правило, его возникновение связано с судебным решением о взыскании каких-либо задолженностей: кредит, алименты, коммунальные платежи.

Блокировка по решению банка

Основная причина – трижды неправильно введенный пин-код. Также с 2018 года банк может самостоятельно заблокировать вашу карту, если проведенные по ней операции кажутся системе подозрительными. Чтобы обезопасить счета клиентов от мошенников, банки сохраняют за собой право блокировать карты.

Какие операции банк сочтет сомнительными?

- Если за один день несколько раз снимается одна и та же сумма.

- Деньги снимаются там, где обыкновенно клиент не снимает деньги. Если вы переезжаете, уезжаете в отпуск и т.д. лучше дополнительно сообщить об этом банку, чтобы избежать блокировки.

- Перевод на другой счет суммы, превышающей лимиты банка.

- Когда банк не может установить, откуда на карточку поступают средства.

Блокировка по личному усмотрению клиента

Можно обозначить три основные причины, по которым мы должны заблокировать карту:

- Карта потерялась

Карту необходимо заблокировать, чтобы уменьшить риск утраты денег с ее счета, если вы были невнимательны и забыли карту в банкомате или терминале, а также давно не пользовались ею и теперь не можете найти.

Как заблокировать карту при утере, мы расскажем ниже.

- Технические причины

Карта удерживается банкоматом, тем более, если он не принадлежит эмитенту карты? Подождите несколько минут, не отходя от терминала. Если картридер не вернул карту, заблокируйте ее.

Банкомат «съедает» карту чаще всего, если владелец карты не вынимает ее из гнезда в течение 45 секунд. Этот технический нюанс призван не дать мошенникам забрать вашу карту.

Так же карта может быть повреждена или у нее закончился срок действия. Многие банкоматы в таких ситуациях выдают чек, в котором указана причина удержания карты. Его необходимо обязательно сохранить для последующего восстановления карты.

- Мошенническая деятельность

Мошенники могут не ограничиваться банальной кражей вашей карты, ведь, чтобы ею воспользоваться, нужно еще узнать пин-код. В настоящее время существует много преступных методов завладеть вашей личной информацией, в том числе паролем, кодовыми словами и пр. Как только вы обнаружили, что карта пропала, тут же блокируйте, даже если надеетесь в ближайшее время найти ее.

Обращаем внимание! Сотрудники банковских учреждений ни при каких обстоятельствах не фиксируют пин-коды, CVV-коды у владельцев своих карт по телефону или смс. Если вам звонят с вопросом о ваших персональных данных якобы по запросу банка, ни в коем случае не выдавайте их. Убедитесь, что ваша карта на месте, и позвоните на горячую линию банка и в полицию.

В случае если вы стали получать смс о платежах или операциях по карте, которую не можете найти, — это явный знак того, что ее нужно заблокировать как можно быстрее.

Дополнительно о том, застрахованы ли ваши средства на дебетовой карте, читайте в нашей статье.

Не бойтесь блокировать карту, если вам необходимы ее средства. Карта – всего лишь один из способов получения денег с вашего счета. Блокировка вами карты вовсе не означает, что и доступ к вашим средствам закрыт. Если карта заблокирована, можно получить деньги, обратившись в отделения банка или переведя средства на счет другой карты. Точно также деньги могут свободно поступать на счет заблокированной карты.

Если же карта была заблокирована банком или по судебному решению, потребуется обратиться в банк с заявлением о разблокировке или уточнить у исполнительной службы, как именно вернуть доступ к карте. Как правило, это погашение задолженностей в полном объеме.

Как заблокировать карту

Заблокировать потерянную карту, как и украденную или с сомнительными транзакциями, можно самостоятельно или с помощью сотрудников банка.

Обращайтесь в офис банка, если сомневаетесь, блокировать вам карту или нет. На месте вы сможете получить дополнительные сведения. Там вам потребуется предоставить паспортные данные и написать соответствующее заявление о блокировке.

Существует три вида блокировки:

- Временная – когда вы на некоторое время прерываете активность карточки, чтобы удостовериться, что ваши средства недоступны мошенникам, или пока ваша карточка поступает в отделение банка из банкомата, который ее «съел».

- Постоянная с последующей заменой – когда вы потеряли карту или у вас ее украли, а вам необходима новая карта для использования счета.

- Постоянная без замены – когда вы исчерпали все средства на карте и не желаете получать новую.

Самостоятельно заблокировать карту можно с помощью онлайн кабинета на сайте банка. Обычно это не требует много времени. Нужно выбрать соответствующую кнопку с видом блокировки.

Если есть время и вы хотите дополнительно подстраховать средства на карте, которую блокируете, можно там же осуществить перевод денег на другую карту.

Если возможности пользоваться интернет-банкингом у вас нет, можно позвонить на горячую линию банка или отправить смс-сообщение.

Как работает смс-блокировка в Сбербанке

Подключив мобильный банк, владелец карты должен отправить смс-уведомление с основным словом «БЛОКИРОВКА». Далее вводятся последние 4 цифры номера карты и причина блокировки, обозначаемая цифрой:

- 1 – хищение;

- 2 – осталась в банкомате;

- 3 – иная причина.

После блокировки карты средства на ней замораживаются, операции по переводу и выдаче денег не проводятся.

Разблокировать карту можно самостоятельно или с помощью банковских работников по истечении необходимого срока.

Выводы

Можно ли заблокировать банковскую карту? Можно. В ряде случаев даже необходимо: если вы потеряли карточку или вас ограбили; если ваш пароль известен третьим лицам; если по вашей карте проходят неизвестные вам денежные операции, обязательно замораживайте ваш пластик.

Это можно сделать на сайте банка, с помощью смс-сообщений, телефонного звонка на горячую линию или при прямом обращении в банк.

Таким образом вы сможете быть уверены, что ваши средства защищены. Платежи на заблокированную карту будут поступать в обычном режиме. Чтобы снять деньги с самостоятельно заблокированной банковской карты, достаточно обратиться в банк с заявлением и паспортом.

Блокировка карты, которая произошла из-за неверно введенного пин-кода, снимается автоматически в течение 24 часов.

Напоминаем вам, чтобы избежать крайних мер в виде блокировки карты, соблюдайте простые меры предосторожности: точно запомните пароли к каждой из ваших карточек, подключите смс-информирование от банка, не выдавайте личные данные по телефону, даже если вам представляются сотрудниками вашего банка, вводите пин-код так, чтобы его никто не видел, а также меняйте его хотя бы раз в три месяца.

могут ли заблокировать расчетный счет (сомнительне операции)

Блокировка карты Сбербанка по инициативе эмитента (115-ФЗ) ― в последнее время не редкость. Для клиента банка такая ситуация обычно является неожиданностью, сопровождается появлением вопросов и проблем. Прежде всего следует выяснить причины блокировки и понять, что необходимо предпринять.

В каких случаях Сбербанк может заблокировать карту

Законодательством предусмотрена блокировка карт и привязанных к ним счетов в случае, когда операции по ним являются подозрительными. Это помогает банку своевременно выявлять нарушителей закона и бороться с ними. Хотя зачастую страдают простые и честные граждане.

Законодательством предусмотрена блокировка карт и привязанных к ним счетов в случае, когда операции по ним являются подозрительными. Это помогает банку своевременно выявлять нарушителей закона и бороться с ними. Хотя зачастую страдают простые и честные граждане.

Карты Сбербанка блокируются чаще других. Это объясняется их популярностью среди населения и организаций. А также усилением в банке контроля за всеми проводимыми операциями, поступлениями на карты и счета.

Особенности ФЗ-115

Заблокировать счет своего клиента банк может согласно Федеральному закону № 115-ФЗ. Он создан для борьбы с неправомерными действиями, такими как легализация доходов, полученных преступным путем, отмывание денежных средств или содействие террористическим группировкам. То есть в случае, когда у операционистов, отдела легализации и службы безопасности появляются сомнения относительно законности проводимых операций по карте, происходит замораживание денежных средств на ней до выяснения обстоятельств.

Закон вступил в силу в 2011 году (в 2013 году были изменены отдельные статьи). После его появления банковские организации могли действовать только путем запросов, теперь достаточно малейших подозрений для блокировки счетов, относящихся к карточке подозреваемого.

Алгоритм действий при блокировке

Банк может запросить документы согласно федерального закона, эти действия правомерныЕсли вашу карту заблокировали, ссылаясь на Федеральный закон №115-ФЗ, необходимо:

- Обратиться в ближайшее отделение Сбербанка для выяснения обстоятельств, написав заявление по определенной форме с просьбой обосновать причины отнесения ваших перечислений к неправомерным. (Хотя, согласно законодательству, банки вправе не объяснять причин).

- Предоставить запрашиваемый банком пакет документов, подтверждающих правомерность переводов: договор о сделке, в связи с которой проведена оплата, иные документы, обосновывающие доход.

- После рассмотрения вашего случая службой безопасности банка карту могут разблокировать либо оставить все без изменений. Согласно закону, принятое решение может не комментироваться.

Понятие подозрительных операций

Операции по счету могут вызвать подозрения, если:

- Переводятся крупные суммы денег. Особенно это касается дебетовых счетов физических лиц, официально не имеющих доходов.

- Обналичиваются крупные суммы денежных средств.

- Происходит периодические поступления на расчетный счет средств от различных получателей, независимо от величины.

В любой из перечисленных ситуаций банк может блокировать карту и запрашивать документы, обосновывающие проведение операций.

Блокировка карт по инициативе банка возможна и в других случаях. Например, при поступлении в банк сообщения суда о наличии непогашенной задолженности у клиента. В таком случае банк не может самостоятельно, без дополнительных документов от судебных приставов разблокировать карту клиента. Это возможно только при условии выполнения требований, содержащихся в решении суда.

Предоставление документов для безналичного перевода

Для признания сомнительных операций правомерными необходимо обосновать их законность. А именно: подготовить документы из запроса банка, а так же продумать, какие бумаги могут дополнительно объяснить безналичный перевод.

«Обойти» данный закон возможно только случайно, если перевод пропустят. Лучше подобного не допускать, так как после блокировки даже благонадежным клиентам бывает сложно обосновать получение денежных средств.

Сроки рассмотрения документов различны и зависят от времени написания заявления, получения запрошенных бумаг. Если дальнейших вопросов не возникает, можно начать пользоваться карточкой в тот же день. При появлении дополнительных сложностей, сроки могут растянуться на месяц и более, а возможно, карту разблокировать вовсе не получится. Тогда появится необходимость обращения в другую банковскую организацию для открытия счета.

Резюмируя сказанное

Блокировка счета Сбербанком по 115-ФЗ ― частое явление в последнее время российской действительности. Банк может по своему усмотрению (как правило ошибочно) заблокировать карту и не будет нести за данное действие ответственность. При этом все проблемы, созданные действием банка, придется решать клиенту банка. Аналогичная практика существуют в других банках, в том числе частных (например, Альфа-Банк).

Если вашу карточку заблокировали, нужно обратиться в банк и предоставить необходимые документы. Такая ситуация может повлечь неприятные последствия: ожидание, смена банка и открытие новых счетов.

Какие бы эмоции ни вызывала блокировка вашей пластиковой карты, стоит помнить, что эта возможность для банков предусмотрена с целью противодействия незаконным операциям и служит для защиты граждан, организаций, безопасности государства в целом. Но на практике, как правило, страдают добросовестные клиенты.

В каких случаях банк может заблокировать карту? — Рамблер/новости

Ассоциация банков России предлагает внести несколько поправок в законы, касающиеся денежных переводов и мошенничеств, с ними связанных. Поправки по большей части технические, но все равно важные — предлагается разрешить банкам блокировать карты клиентов, если замечена подозрительная операция. Речь идет о картах-получателях, а не отправителях. То есть банк сможет заморозить сумму перевода на карте мошенника, пока владелец карты, с которой списаны деньги, лично не подтвердит законность операции.Сейчас у банка-получателя нет прав самолично блокировать сумму на карте, если она уже поступила. Дело в том, что обычно банки отслеживают «исходящие» подозрительные переводы, а не «входящие». То есть если деньги уже поступили мошеннику на карту, он спокойно успеет их снять. А если поправки примут, банк, выпустивший его карту, не даст ему сделать это.

Термин «блокировка» означает запрет на любые операции по карте. Ни снять, ни перевести деньги, ни оплатить что-либо вы по ней не сможете. И подобная практика существует очень давно. Любая карта является собственностью банка, так что и поступать с ней он может по своему усмотрению. Как и с любыми другими своими инструментами — мобильным приложением, например.

Бывает два вида блокировок: по инициативе клиента и по инициативе банка. Разберем их.

По инициативе клиента

Здесь не все так просто, как кажется на первый взгляд. Помимо очевидных причин вроде изъятия банкоматом, потери или кражи карты, есть и четвертая — когда вы подозреваете, что скомпрометировали ее. Такое может произойти, если:

— карта долгое время была в доступе для посторонних;

— банкоматы, которыми вы пользовались, могли быть оборудованы скимминговыми устройствами;

— вы вводили данные карты на непроверенных сайтах.

По инициативе банка

Здесь спектр оснований для блокировки куда шире. Однако причина всегда одна: банк тем самым пытается не допустить мошенничества. В России с недавних пор действует специальный закон №167-ФЗ, который и регламентирует, когда банки смогут заблокировать вашу карту.

Сейчас в большинстве финансовых организаций «странные» операции мониторит в основном искусственный интеллект. Плюс еще платежные системы тоже могут поучаствовать в общем процессе — они отслеживают подозрительные банкоматы и общественные места, в которых заметили мошенничества, и могут по собственной инициативе заблокировать карты, там отметившиеся.

Что же касается банков, основания для блокировки у них следующие:

— получатель перевода находится в черном списке банка или ЦБ. Такие базы хранят в себе данные о картах или счетах, которые мошенники уже использовали. Сейчас схема такая: сначала банк фиксирует незаконную операцию. Затем собирает всю информацию о получателе денег — номер карты, счета, мобильного телефона, паспорта и СНИЛС, а также ИНН (если получатель — юрлицо) — и передает их Центробанку. ЦБ уже делится этими данными с другими банками — если они найдут у себя клиента-мошенника, его счета заблокируют;— если устройство, с которого перевели деньги, находится в той же базе. Речь о смартфонах, компьютерах, планшетах. Если с них уже были незаконные операции, они попадают в черный список. Какая информация о них есть у ЦБ? На удивление обширная — это IP-адреса, MAC-адреса, сведения об операционной системе, IMEI, номер SIM-карты;

— нетипичное для вас финансовое поведение. Это самый интересный пункт, поскольку понятие несколько эфемерно — четких критериев, что считать «нетипичным поведением», нет.

Это может быть, например, странное место перевода — когда человек только что покупал пиво в Гольяново, а через полчаса пытается снять приличную сумму в Монте-Карло. Или человек в день зарплаты внезапно на всю сумму решил купить товар в интернет-магазине, хотя раньше за ним такого расточительства не замечалось. Кроме того, сыграть свою роль может и «рваная» периодичность операций — годами клиент банка небольшими траншами переводил деньги на карты только жене или ребенку, а тут решил «кинуть» крупную сумму незнакомому человеку. В общем, подобных факторов довольно много, и думать над ними должен в первую очередь банк, а не его клиенты;

— нетипичное устройство для перевода. Допустим, обычно вы пользуетесь мобильным банком со смартфона, скажем, Samsung или через браузер на Macbook. И еще полдня назад все было по-прежнему — вы оплатили с них услуги ЖКХ, — а тут внезапно к вашему личному кабинету подключились с десятого «айфона». Это тоже повод для блокировки;

— неверный пин-код. Самый, пожалуй, старый способ получить блокировку. Трижды ввели пин-код неправильно? Звоните в банк для разморозки. Ну или для сообщения о краже.

В подобных случаях банк должен запросить у вас подтверждение операции. Если вы не смогли ответить, он блокирует карту на два дня. Затем, правда, обязан ее разморозить, даже если вестей от вас не поступало.

Как разблокировать карту самому?

Просто позвоните в банк, подтвердите свои личные данные, и карту тут же разблокируют — если блокировка была временной. Если ее заблокировали навсегда — такое может быть, если инициатива исходила от платежных систем — то, увы, придется оформлять новую.

Может ли банк заблокировать зарплатную карту за долг по кредиту?

Сегодня практически все компании, ведущие бизнес в рамках правового поля, для выплаты заработной платы своим работникам используют банковские карты. Многие крупные предприятия даже заключают сделку с финансовым учреждением, получая индивидуальные и более выгодные условия обслуживания в обмен на выданные работникам зарплатные карты.

Однако иногда служба безопасности банка может принять решение о блокировке «пластика». Чаще всего причиной является нарушение клиентом условий соглашения, но встречаются и другие ситуации. Насколько правомерны действия организации в таком случае и как их предотвратить, разберемся в сегодняшнем материале.

Оглавление:

- Отличительные черты зарплатной карты

- Может ли банк блокировать карту без решения суда?

- Распространенные причины блокировки

- Как избежать блокировки карты

- Как разблокировать карту

В первую очередь стоит отметить, что банки не блокируют полностью средства на зарплатной карте. Независимо от ситуации, санкции применяются лишь ко входящим транзакциям. В иных случаях ограничениям повергаются все операции.

Отличительные черты зарплатной карты

Главная особенность зарплатной карты состоит в том, что ее оформляет работодатель для своих починенных, заключая договор с финансовой организацией. В данном соглашении предусмотрены все условия сотрудничества и обязательства сторон. Чаще всего это стандартные дебетовые карты, но в некоторых случаях члены высшего руководящего звена могут получить «золотой пластик».

Приятным дополнением является отсутствие платы за обслуживание. Зачастую эти расходы берет на себя фирма. В зависимости, от условий сделки, сотрудники могут получить сниженную комиссию при снятии наличных средств в банкоматах других организаций или повышенный лимит. Также клиент может рассчитывать на хорошие условия на кредитование и больше шансов на одобрение заявки, поскольку в базе данных банка имеются сведения о платежеспособности человека и его реальном уровне доходов.

Если говорить о штрафах, за долг по кредиту зарплатную карту полностью банк заблокировать не может. Дальше мы рассмотрим данный вопрос более подробней.

Может ли банк блокировать карту без решения суда?

Основанием для списания средств с карты или ее блокировка может быть только решение суда. Отсутствие данного распоряжения считается нарушением прав клиента и может стать поводом для обращения в суд.

Однако стоит отметить, что в кредитном соглашении могут прописываться отдельные пункты, позволяющие списывать определенную сумму. Такие списания называются безакцептными.

Примеры безакцептного списания

- комиссия банка за предоставленные услуги;

- списания в пользу третьих лиц за операции по счету;

- проценты по кредиту, штрафы и пени;

- налоги, удерживаемые банком с клиента в рамках действующего законодательства;

- расходы, понесенные банком, во время выполнения поручений клиента;

- возврат средств, зачисленных на счет клиента в результате технического сбоя;

- погашение задолженности клиента перед финучреждением;

«Ваша карта заблокирована» — как не стать жертвой мошенников

Распространенные причины блокировки

В момент оформления пластиковой карты финансовое учреждение и клиент подписывают соглашение, регламентирующее обязанности и права сторон. Нарушение условий сделки чревато последствиями. В случае несоблюдения правил пользования картой, банк может принять решение о прекращении ее обслуживания.

Основные причины блокировки:

- несоблюдение условий кредитного соглашения;

- задолженность перед коммунальными службами;

- отказ от оплаты штрафов;

- невыполнение финансовых обязательств;

Причиной для блокировки может стать и проведение сомнительных, по мнению службы безопасности банка, финансовых операций. Если сотрудники решат, что поступившие на счет средства имеют сомнительное происхождение, клиент может быть обвинен в мошенничестве, а операции по карте будут приостановлены до выяснения обстоятельств. Также отметим, что финучреждение может заблокировать карту по просьбе самого владельца в случае кражи или утраты платежного инструмента.

Как сохранить свои деньги при утрате или краже карты

Согласно действующему законодательству, финансовые компании не могут самостоятельно устанавливать ограничения на использование клиентами личных денежных средств.

Принимать подобные ограничения уполномочены судебные инстанции, налоговая служба (ФНС) или федеральная служба по финансовому мониторингу.

Зачастую алгоритм действий выглядит следующим образом: на основании решения суда составляется исполнительный лист, который приставы направляют работодателю ответчика, обязывая его ежемесячно удерживать часть средств сотрудника до полного погашения задолженности. При этом карта может не блокироваться полностью, а санкции коснуться лишь входящих средств, из которых будет вычитаться штраф.

Если должник является безработным или место работы установить не удалось, постановление суда направляется в банк, обслуживающий его. При этом запрещается блокировать более чем 50% суммы входящей транзакции на счет, указанный как зарплатный. Во всех иных случаях средства могут быть заблокированы в полном объеме.

Максимальный размер удержания

Законом предусмотрены нормы, регулирующие максимальный процент списания, в зависимости от категории граждан:

- 25% для родителей-одиночек, воспитывающих несовершеннолетнего ребенка;

- 30% для семей с детьми в возрасте до 18 лет;

- 70% в случаях возмещения причиненного ущерба;

Если средств на счету должника больше, чем размер его последней заработной платы, банк может блокировать их в полном объеме, оставив доступной лишь зарплату. Относительно нее и применяются максимально допустимые проценты списания, перечисленные выше.

Как избежать блокировки карты

Все, что может сделать клиент — не доводить до ситуаций, когда банк может заблокировать карту. Старайтесь придерживаться установленного графика выполнения финансовых обязательств. В случае возникновения временных сложностей, не стоит избегать звонков кредитора. Наоборот, обратитесь в ближайшее отделение и объясните ситуацию. Финансовые учреждения не заинтересованы в получении невозвратного кредита и чаще всего идут навстречу гражданам. Сотрудник организации может предложить новые, более лояльные, условия выплат или кредитные каникулы. Это поможет избежать блокировки зарплатной карты из-за долга по кредиту.

Также не рекомендуется скрывать место работы. Это позволит сохранить не менее половины поступающих на счет средств. В противном случае по запросу приставов банк может заблокировать все деньги.

Еще один вариант — погашение задолженности финансами, полученным от реализации имущества или заемных средств. Однако перед принятием данного решения, тщательно изучите все сопровождающие факторы, способные повлиять на ситуацию.

Как разблокировать карту

Первое, что может сделать человек для разблокировки пластика — обратиться в банк, где ему расскажут о причинах блокировки. Менеджеры могут подсказать клиенту и дальнейшие действия для снятия санкций.

Если поводом для блокировки послужило решение суда, следует связаться с приставом и изучить все материалы по делу. Следующий шаг — написание заявления, справка о доходах за последние полгода и выписка с банка. Это позволит вывести из-под ограничения часть средств, но процент от заработной платы будет высчитываться и дальше, вплоть до полного выполнения финансовых обязательств.

Постарайтесь решить проблему наименее болезненным способом — обсудите с кредитором отзыв искового заявления. Возможно, это удастся сделать, если внести часть задолженности и рассмотреть новые сроки погашения. Не исключено, что финансовая организация предоставит индивидуальные условия.

как работает новый закон, и что делать, если банк заблокировал карту?

Банковские работники с конца 2018 году могут сами блокировать карты клиентов. Приостановление карт будет временным, если специалист выявит сомнительные действия, осуществляющие с карточкой. Предполагается, что новшество защитит россиян от мошенников.

Расскажем подробнее о новом законе, а также определим — как можно снять деньги с заблокированной карты, и что делать в случае блокировки.

Содержание статьи:

- Изменения в банковском законодательстве РФ

- Когда блокировка законна

- Как происходит блокировка без согласия клиента

- Что делать, если заблокировали карту?

- Как снять деньги с заблокированной карты

- Как избежать блокировки вообще

- Мошенничество и новый закон

Изменения в банковском законодательстве РФ

Недавно вступил в силу закон федерального уровня под номером 167 «О внесении изменений в законодательные акты Российской Федерации в части противодействия хищению денежных средств».

Он был принят еще летом 2018 года, но стал действовать в конце сентября.

Данный закон предполагает внесение поправок сразу в несколько действующих законодательных актов. В том числе, в нем затронуты законы «О банках и банковской деятельности», «О Центральном банке» и «О национальной платежной системе».

Основная задача документа — обеспечить клиентам российских банковских компаний (причем, как физическим, так и юридическим лицам) дополнительную защиту от мошенников, действующих на киберпространстве.

Нормы и требования, прописанные в законе, говорят о том, что специалисты финансовых организаций могут без согласия клиентов блокировать все операции по карте, которые покажутся им сомнительными. Мера будет применена на некоторое время — 2 рабочих дня.

В каких случаях блокировка банковской карты законна?

Блокировка банковских карт может быть вполне законным явлением, а не своеволием специалистов банковской сферы.

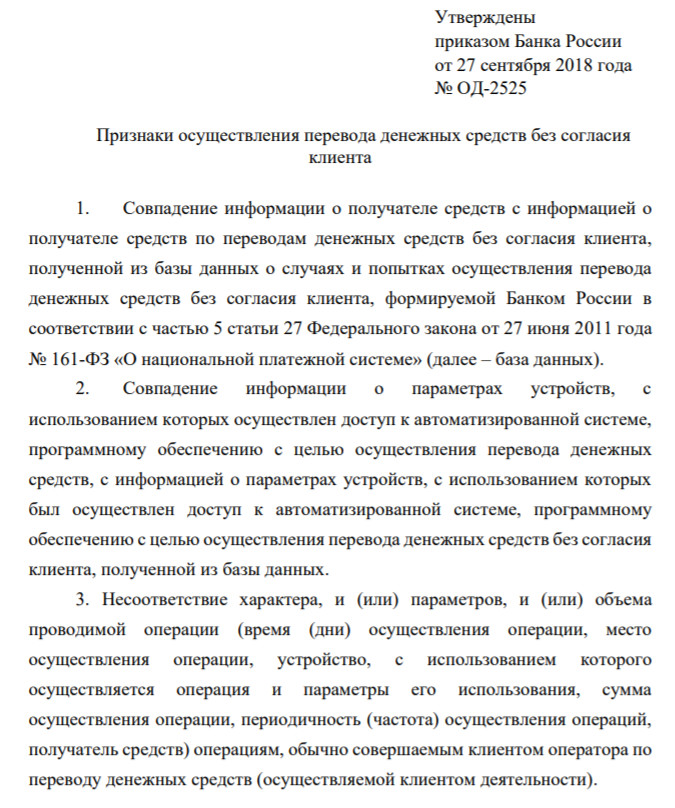

Центробанк РФ даже утвердил Приказ № ОД-2525, от 27 сентября 2018 года, согласно которому, гражданам разъяснены признаки перевода денег с карты, осуществленных без согласия клиентов.

Перечислим, какие платежи и операции с денежными средствами могут быть подозрительными.

1. Если получатель платежа был внесен в «черный список»

В соответствии с пунктом 1 данного Приказа, известно, что перевод денег будет заблокирован, если получателем будет являться клиент, попавший в специальную базу данных Банка России.

Закон «О национальной платежной системе» ранее обязал Центральный Банк вести специальный информационный ресурс, так называемую единую базу данных, куда будут вносится все сведения о выявленных фактах мошенничества с банковскими картами. Также туда будут размещать данные о платежах, совершенных банковскими организациями без согласия владельца карты, в том числе — и о неудавшихся попытках мошенников списать деньги обманным путем.

Специалисты банковских компаний будут проверять данные операции и опираться на информацию из базы. Увидев, что перевод предназначается получателю из «черного списка» Центробанка, они будут блокировать этот платеж.

2. Если перевод денежных средств был выполнен с подозрительного устройства

Точно так же специалисты будут опираться на базу данных Центробанка, в которой будут обозначены все сведения о параметрах технических средств, задействованных ранее при мошенничестве и незаконном списании денег с карты клиента определенного банка.

Если устройство будет использовано повторно, то сотрудник банка заблокирует карту россиянина.

3. Если был осуществлен нетипичный платеж по карте

Нетипичные операции по карте могут быть связаны с разными характеристиками.

Например, банковскую карту могут заблокировать при выявлении таких признаков:

- Платеж был совершен в нехарактерное для клиента время. Если переводы он совершал в дневное время суток всегда, но вдруг решил отправить платеж ночью.

- Место отправления средств не присуще клиенту. Если платежи были всегда российскими, и вдруг распоряжение о перечислении средств поступило из-за границы.

- Технические параметры устройства были изменены. Например, если клиент приобрел новый телефон или ПК.

- Была проведена крупная сумма, которую ранее клиент банка не переводил. Это даже возможно, когда клиент переводит впервые крупный платеж по карте одного банка, а ранее переводил средства в другой банковской организации. Учета между банками нет!

- Переводы денежных средств совершаются довольно часто.

Таким образом, любое несоответствие операции сложившейся платежной практике клиента может стать поводом для блокировки карточки.

Полный текст приказа выглядит так:

Как происходит блокировка карты по новому закону, без согласия клиента?

Порядок блокировки банковской карты таков:

- Представитель банковской организации выявляет сомнительные признаки совершенной операции с денежными средствами, согласно указанному Приказу Центробанка.

- Далее он накладывает блокировку на карту. Заметьте, только на карточку, не на банковский счет! Блокировка будет установлена на время. Максимальный срок блокировки — 2 рабочих дня. Согласие на блокировку не требуется.

- В течение 48 часов банковский специалист должен связаться с клиентом и расспросить о совершенной операции. Если клиент подтвердит совершенное действие, то блокировку снимут. Если выяснится, что владелец карты об операции ничего не знал — она будет отклонена.

- Если связаться в указанный временной период с владельцем карты для подтверждения операции не получится, блокировку все равно отменят, и средства переведут, но — только через два рабочих дня.

Отметим, что информацию обо всех попытках получить незаконный доступ к средствам клиентов банковские работники должны будут передавать теперь в Центральный Банк, в единую базу данных. Информацию из нее смогут получать только представители банковской сферы и платежных систем.

Что делать, если заблокировали банковскую карту?

Прежде всего, не стоит паниковать.

Гражданин должен следовать такой инструкции:

- Совершите звонок в банковскую организацию, где была зарегистрирована и выпущена карта. Также можно позвонить в контактный центр банка по бесплатному номеру.

- Назовите кодовое слово, которое вы прописывали при заключении договора с банком. Так специалист убедится, что звонит именно владелец карты.

- Подтвердите совершенный платеж.

- В случае, если карту заблокировали из-за сомнительного платежа, блокировку отменят в срок от нескольких минут до нескольких часов. Для юридических лиц срок — минимум 2 дня.

- В случае, если карту заблокировали из-за подозрения в мошенничестве, то разблокировать ее будет гораздо труднее. Банк должен нести ответственность за сохранность денежных средств на карте, поэтому сначала будут выяснены все обстоятельства списания денег с ее счета, а потом уже блокировку отменят.

- В случае, когда карта была взломана с помощью сканирующих устройств, блокировка снята не будет, клиенту будет выдана новая карта.

Также гражданин может обратиться лично в банк — возможно, тогда придется писать личное заявление с просьбой отменить блокировку.

Как снять деньги с заблокированной банковской карты?

Для того чтобы снять денежные средства с карты, которая была заблокирована, гражданин должен обратиться с паспортом в банковскую организацию.

Далее возможно несколько вариантов развития событий:

1 вариант. Он сможет снять деньги со счета и получить их сразу же в кассе.

2 вариант. Ему придется писать личное заявление на снятие наличных, только потом ему выдадут средства в кассе банка.

3 вариант. Клиенту предложат написать заявление на перевыпуск карты. Потом, с новой карты он сможет снять деньги.

4 вариант. Гражданину придется писать заявление на закрытие счета и только потом, после закрытия, он сможет получить остаточные средства со счета.

Есть еще один вариант, для которого не требуется обращения в банк. Гражданин может перевести средства на другую карту по онлайн-сервису, подтверждая операцию кодом через телефон. Это — самый распространенный вариант, но только для тех граждан, в чьем банке предоставляются онлайн-услуги.

Заметьте, если карта была заблокирована по Решению судебной инстанции или Росфинмониторинга, то доступ к денежным средствам будет закрыт для клиента. Получить средства можно будет, только если суд отменит данное Решение.

Как избежать блокировки банковской карты?

Зачастую, блокировка совершается из-за нестандартных операций по карте.

Избежать блокировки банковской карты возможно.

Следуйте таким простым рекомендациям:

- Уведомите банковских работников о предстоящей поездке за границу РФ. Вы можете позвонить в банк, написать консультанту в интернет-чате.

- Оформите вторую карту по тому же счету. Так вы сможете воспользоваться средствами по счету, если первую карту заблокируют.

- Снимайте деньги только в банке или терминалах, установленных в отделениях банков. Мошенники часто оснащают банкоматы скимминговыми устройствами и копируют карты. При снятии денег и введении пин-кода закрывайте рукой клавиатуру терминала.

- Совершайте покупки, расплачиваясь наличными средствами. Если вы боитесь, что где-то вашу карту будут использовать в обманных, мошеннических целях, держите ее при себе и расплачивайтесь «наличкой». Например, в ресторане не передавайте карту официанту.

- Узнайте заранее бесплатный номер телефона контактного центра, по которому можно позвонить в случае блокировки. При решении вопроса сразу же, карту разблокируют в одночасье.

- Не передавайте данные неизвестным лицам, звонящим вам и представляющимся сотрудниками банка.

Будьте бдительны и внимательны, тогда карту не заблокируют!

Мошенничество — и новый закон о блокировки банковских карт

Расскажем о некоторых преимуществах новых банковских требований:

- Благодаря новому закону, у банковских работников появилась еще одна возможность для связи с клиентом, еще один звонок.

- Мошеннические операции будут выявляться быстрее, нежели это было раньше.

- Специалист сам сможет определять, были ли нарушены права клиента мошенниками.

- Блокировка будет установлена на время. Если операция была совершена клиентом банка, ее отменят.

Новый закон создан специально, в лучших целях. Но — осенью 2018 года некоторые банковские компании сообщали своим клиентам о возможных мошеннических звонках.

Аферисты звонили гражданам для выявления информации и взломов. Впрочем, это было не во всех банках.

Активизируются ли мошенники — пока неизвестно. Тем не менее, помнить о базовых принципах безопасности и рекомендациях, указанных выше, стоит всегда.

Читайте также другую нашу статью о том, что делать, если перевел деньги не на ту карту, и вернуть средства.

Остались вопросы? Просто позвоните нам: