Уровень процентной ставки

Важным фактором, влияющим на валютный курс, является уровень процентной ставки. Рост процентных ставок означает удорожание денег и снижение степени их доступности, а значит способствует повышению курса национальной валюты. Высокие процентные ставки (реальные, т. е. за вычетом уровня инфляции) переключают инвестиционный и спекулятивный спрос с валюты на внутренний денежный рынок, где появляются более выгодные способы инвестирования средств.

Маневрирование процентной ставкой приводит к активизации международного движения капиталов. Зависимость здесь прямая.

Рост процентных ставок в какой-либо стране делает ее валюту более привлекательной и стимулирует приток иностранных инвестиций, в первую очередь краткосрочных, а понижение их приводит к переливу инвестиций в те страны, где уровень процентов выше. Например, установленный администрацией США в начале 80-х годов XX в. более высокий уровень процентной ставки по сравнению со странами Западной Европы и Японии сделал доллар более привлекательной валютой для инвесторов из других стран, благодаря чему в США были созданы дополнительные рабочие места и, в конечном итоге, предпосылки для увеличения темпов экономического развития.

Международная практика показывает, что повышение процентных ставок возможно лишь до определенного уровня, поскольку рост валютного курса, как следствие повышения процентных ставок, ослабляет позиции национальных экспортеров, товары которых из-за высоких цен становятся менее конкурентоспособными.

Следует учитывать

причины, из-за которых осуществлено

повышение процентных ставок. Так, если

рост процентных ставок связан с более

жесткой денежно-кредитной

политикой,

то курс данной валюты возрастет в

результате увеличения спроса на нее со

стороны иностранных инвесторов. В

случае, если ставки растут по причине

усиления инфляции или увеличения

государственного дефицита,

то нельзя ожидать укрепления этой валюты

в будущем. Иностранные инвесторы не

торопились вкладывать капиталы в страны с переходной экономикой

(Аргентину, Чили, Болгарию, Польшу,

Россию), несмотря на высокие номинальные

процентные ставки, поскольку они были

результатом

Большая значимость экспорта для развитых стран с экспортной направленностью экономики заставляет их поддерживать курс национальной валюты на определенном уровне, используя процентную ставку как инструмент регулирования. Примером этого является снижение краткосрочной процентной ставки в Германии в 1995 г. до 3% рекордно низкого уровня с июля 1988 г., явившееся следствием роста курса немецкой марки по сравнению с курсом доллара США. Это вызвало цепочку снижения процентных ставок в странах Западной Европы. Вслед за Германией была снижена учетная ставка в Швейцарии с 2 до 1,5%, в Австрии и Бельгии с 3,5 до 3%, в Дании с 4,75 до 4,25%. Такая мера была необходима, поскольку, по мнению немецких экономистов, именно высокий курс немецкой марки и большая стоимость рабочей силы сдерживали рост экспорта и инвестиций, что в значительной мере ослабляло экономику страны.

В условиях ухудшения деловой конъюнктуры и признаках рецессии снижение учетной ставки с 6,5 до 3,5% в течение 2001 г. и одиннадцатикратное снижение в 2002 г. до 1,75% использовала Федеральная система США для девальвации доллара и укрепления позиций американских экспортеров на мировом рынке.

Регулирование

валютного курса является составной

частью проводимой в стране валютной

политики, которой отводится важное

место в системе регулирования рыночной

экономики. Поэтому можно говорить о

том, что

Рекомендация:

Для самоконтроля полученных знаний выполните тренировочные задания из набора объектов к текущему параграфу

3.) Определение уровня процентной ставки

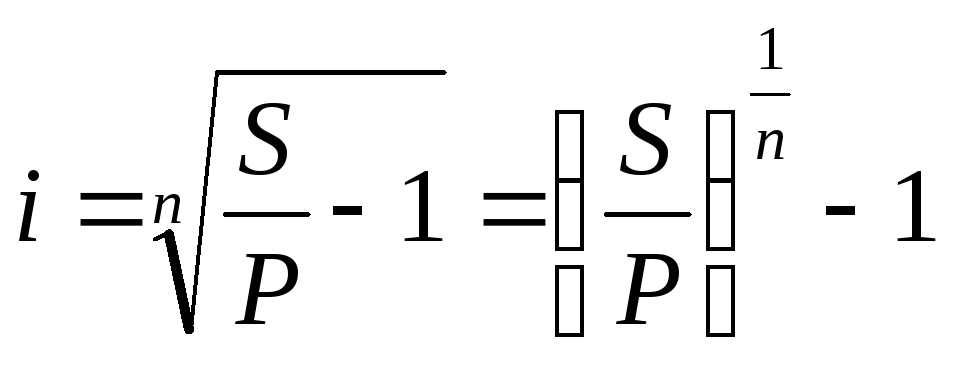

Это бывает необходимо при сравнении контрактов по степени доходности в случае, когда проценты в явном виде не указаны. Решив уравнения наращения относительно i и d, получим:

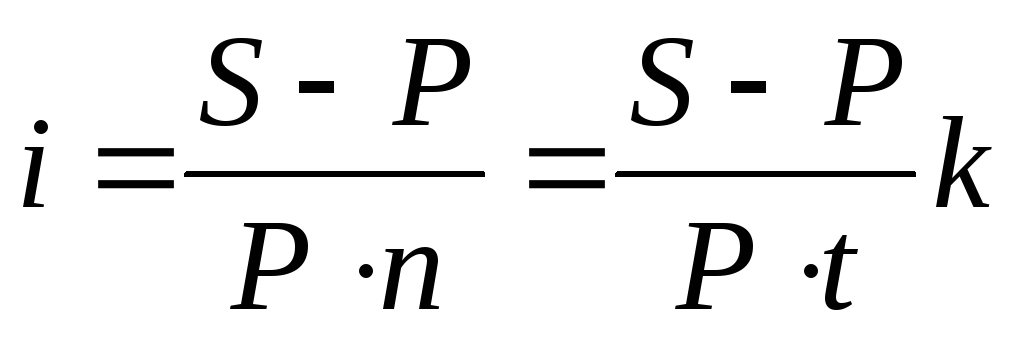

Процентная ставка:

Учетная ставка:

где k – временная база

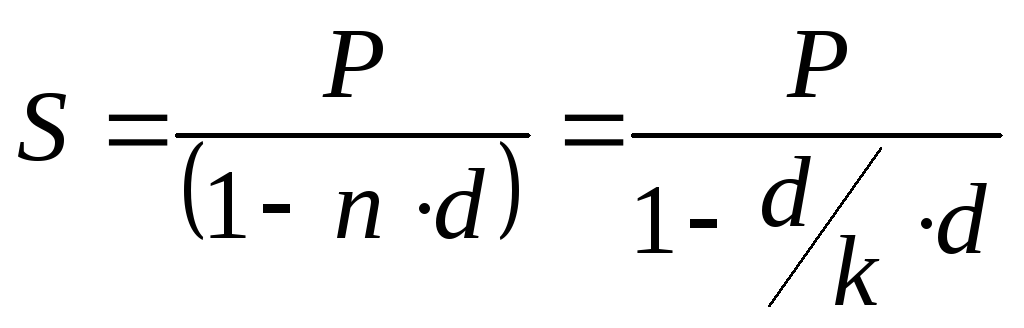

Формула для расчета наращенной суммы для учетной ставки:

В мировой практике выделяют и такие 2 концепции начисления процентов:

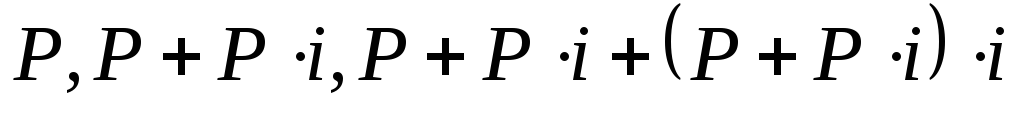

I. Дискурсивный способ (последующий)

II. Антисипативный способ (предварительный)

Проценты начисляются в начале каждого интервала начисления. Сумма процентных денег определяется исходя из наращенной суммы. Процентная ставка будет выражена как процент отношения суммы дохода, выплачиваемого за определенный интервал к величине наращенной суммы, полученной по прошествии этого интервала. Полученная т.о. ставка процента соответствует

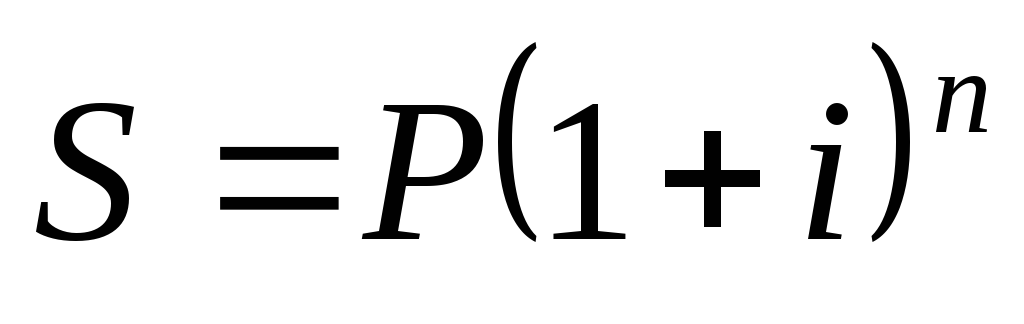

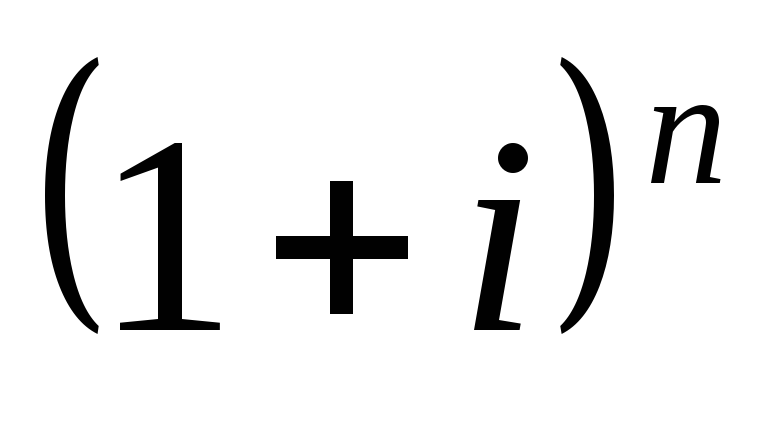

4.) Сложная процентная ставка

Если проценты не выплачиваются сразу после их начисления, а присоединяются к основной сумме долга, то говорят об использовании концепции сложного процента (когда база для наращения увеличивается с каждым шагом во времени). Начисление и присоединение процента представляет собой наращение.

Присоединение процента к сумме, которая служила базой для их расчета наз. капитализацией процента.

Она может иметь место 1 раз в год, 2, 4, 12/365 и чаще.

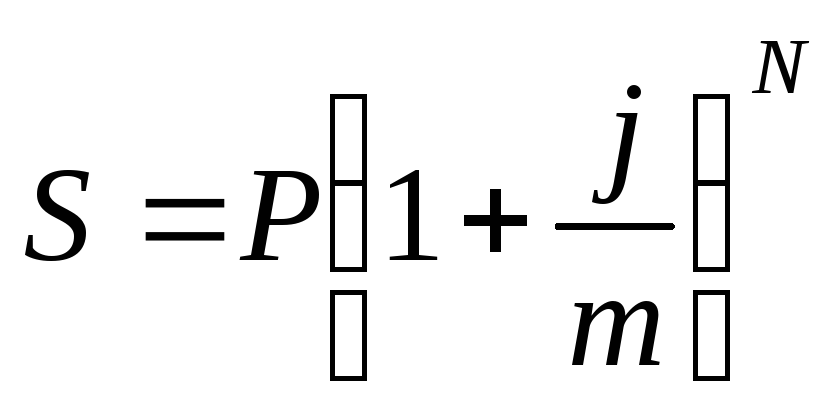

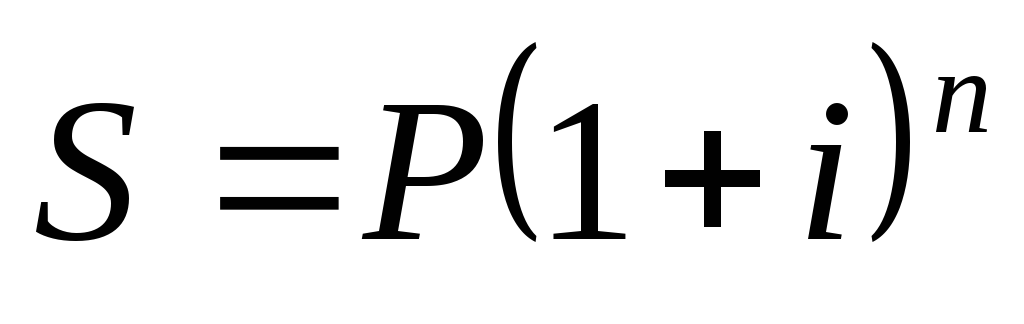

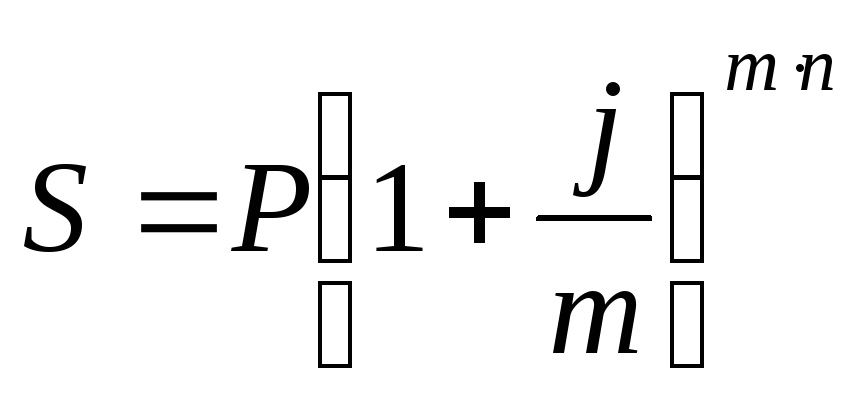

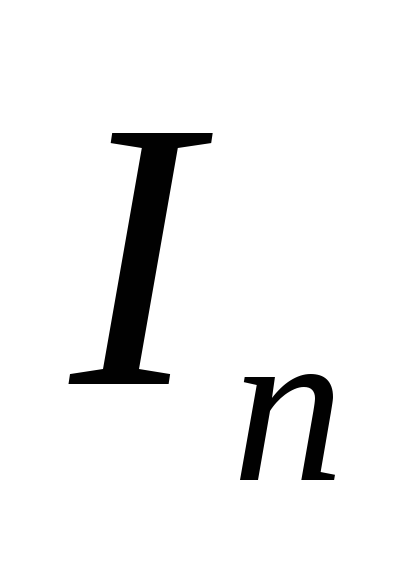

Формула для расчета наращенной суммы по сложным процентам имеет вид:

где i – годовая ставка процента

P – первоначальная величина (база)

n – число периодов (лет)

(Проценты капитализируются один раз в год)

Получили данную ф., описывая геометрическую прогрессию:

или

или

В данной формуле множителем наращения является

— сложный дискурсивный коэффициент

— сложный дискурсивный коэффициентСуществуют готовые таблицы значений множителя наращения для целых чисел n

Если начисляют годовые проценты при дробном числе лет, т.е. n = a + b, где a — целая часть года, b – дробная, то ф. для расчета наращенной суммы кроме возведения сложного дикурсивного коэффициента в дробную степень может иметь вид:

Рассчитанные по разным ф. величины наращенной суммы будут несколько отличаться друг от друга

5.) Номинальная и эффективная ставки процента

Допустим, что проценты капитализируются не 1 раз в год, а чаще, тогда можно использовать базовую ф., но обозначения меняем:

где n – общее число периодов роста

i – процентная ставка за соответствующий период

Но на практике чаще пользуются другим методом, т.к. обычно в договоре фиксируется годовая ставка.

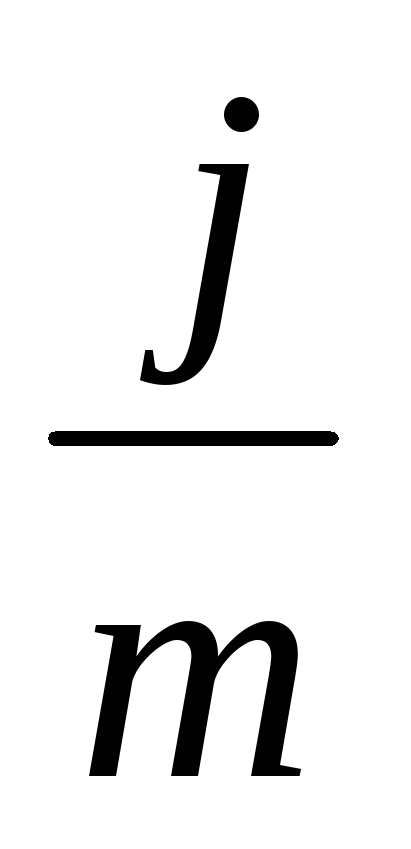

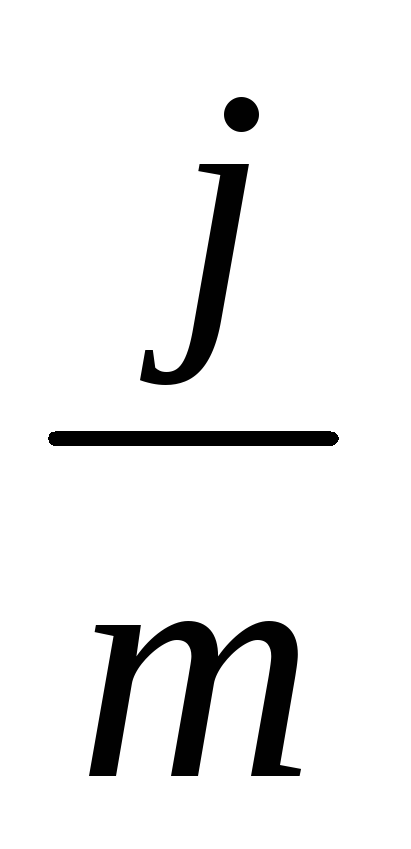

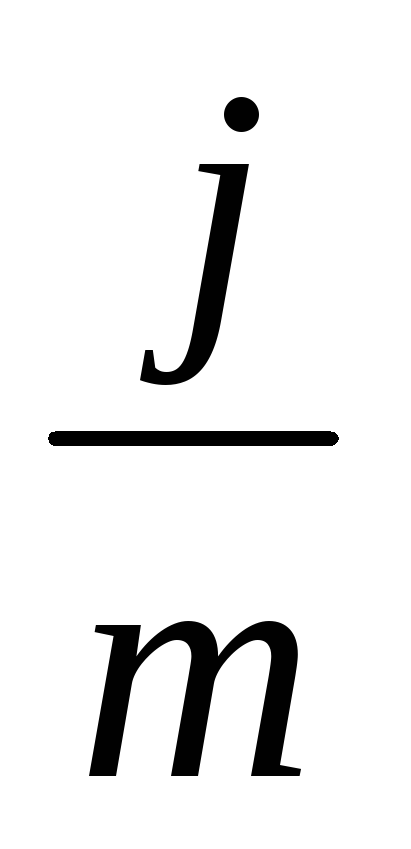

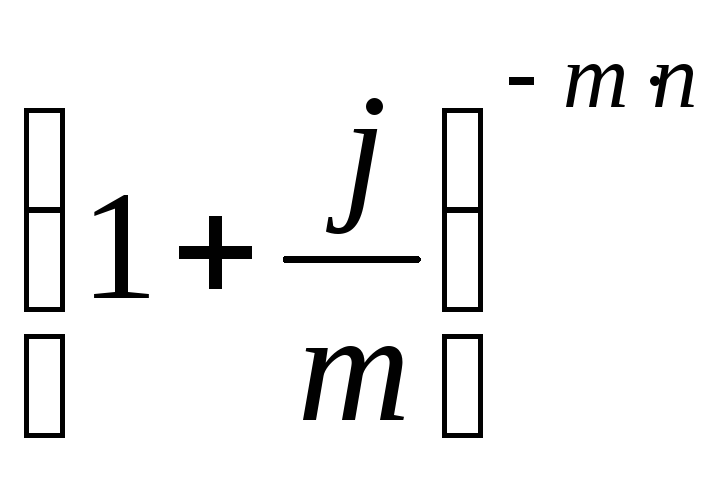

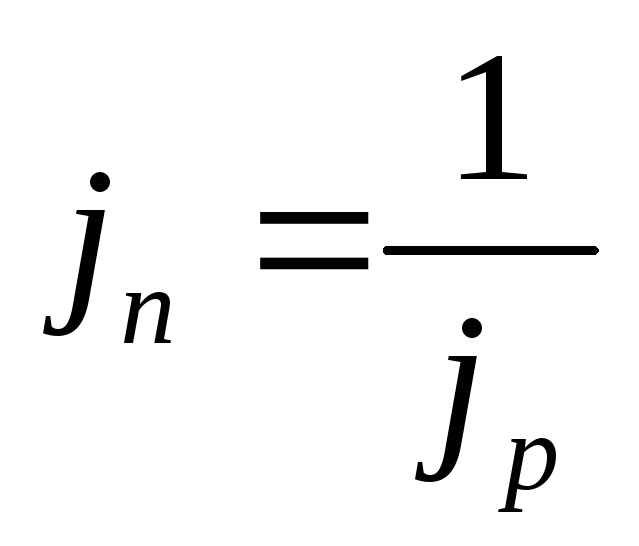

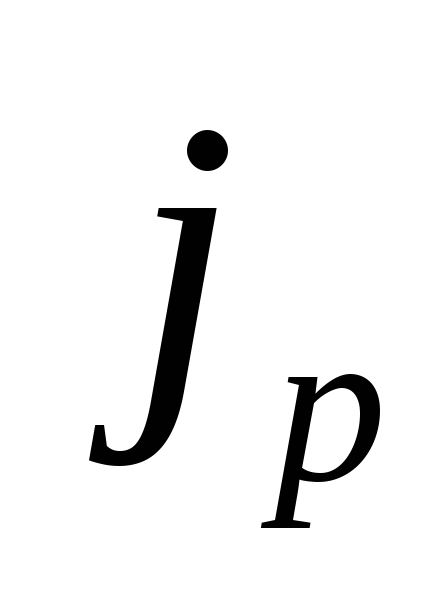

Такая ставка обозначается j, число периодов начисления в году – m.

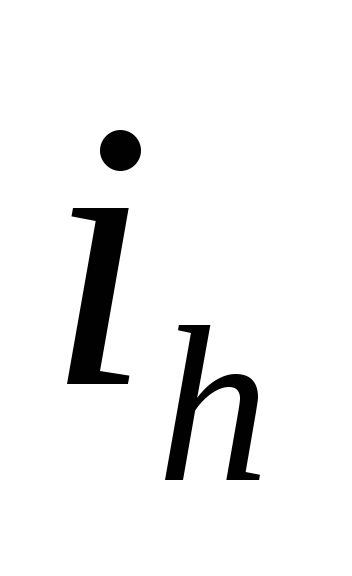

Тогда каждый раз проценты начисляются

по ставке:

Ставка j наз. номинальной. Начисление процентов по номинальной ставке осуществляется по ф.:

где N – количество периодов начисления всего

N= n ∙ m

где n – число лет

m – количество раз в год капитализации процентов

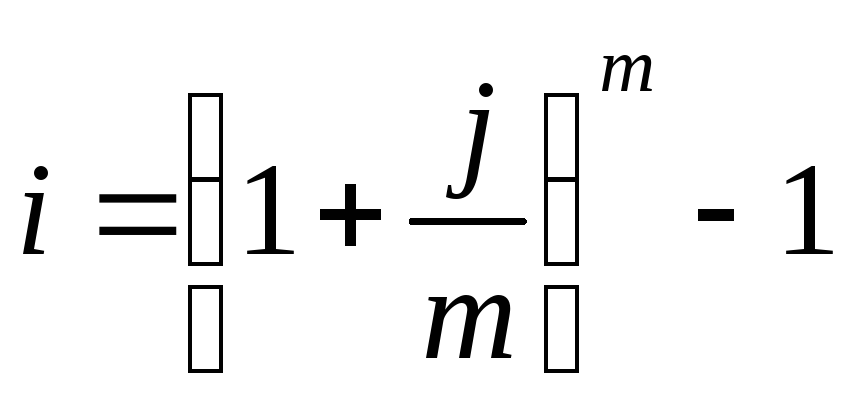

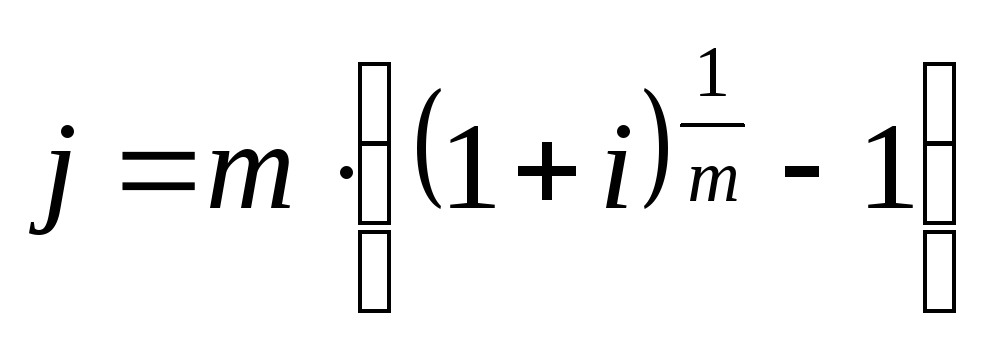

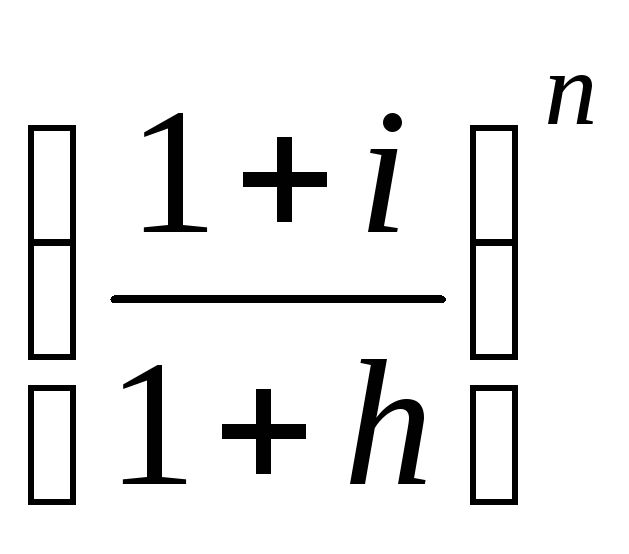

Эффективная ставка i

измеряет тот реальный доход, который

получают в целом за период. Можно сказать,

что эффективная ставка показывает какая

годовая ставка сложных процентов дает

тот же финансовый результат, то и

m-разовое наращение в год

по ставке

где m – количество раз в год капитализации процентов

—

ставка капитализации

—

ставка капитализации

*Примечание: эффективная ставка больше номинальной (i > j).

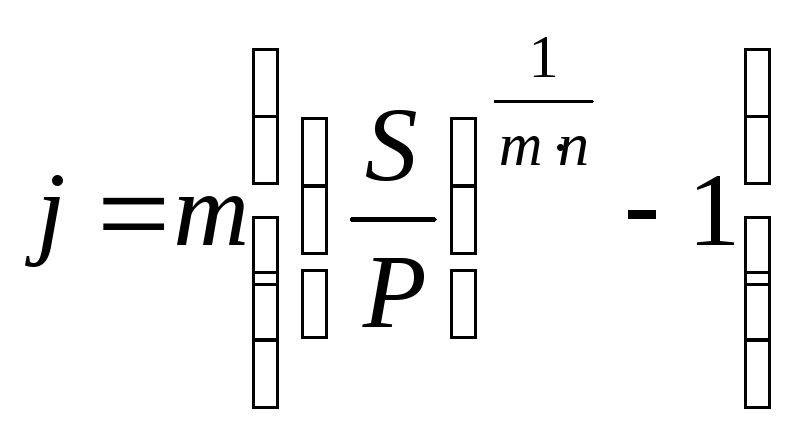

Если нам необходимо определить j по известному i, то пользуемся ф.:

Определить номинальную и эффективную ставку процента можно и из базовых ф. наращения.

Эффективная из  :

:

Номинальная из  :

:

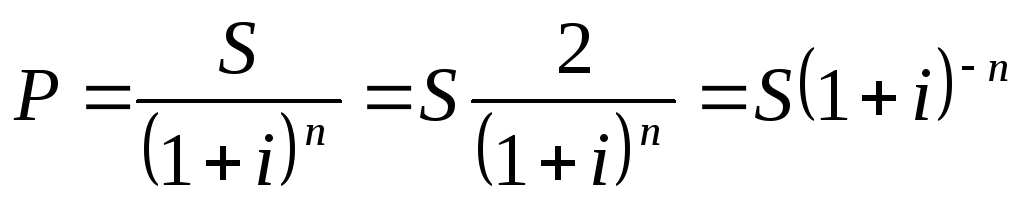

Дисконтирование по сложной процентной ставке

Из ф. наращенной суммы по сложным процентам выведем величину P:

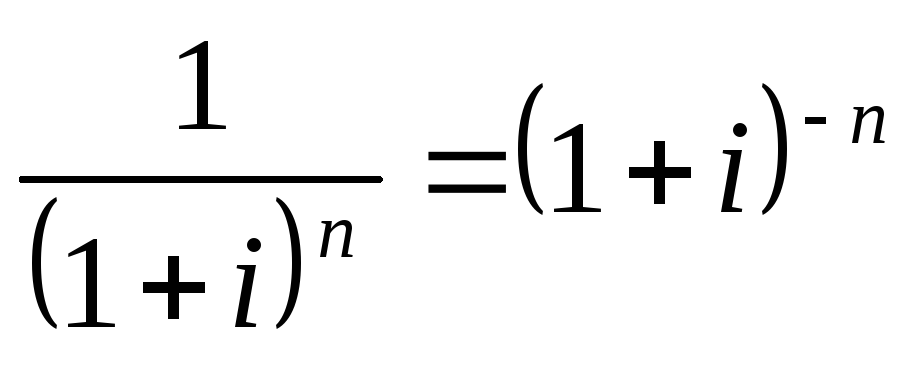

— дисконтный множитель

— дисконтный множитель

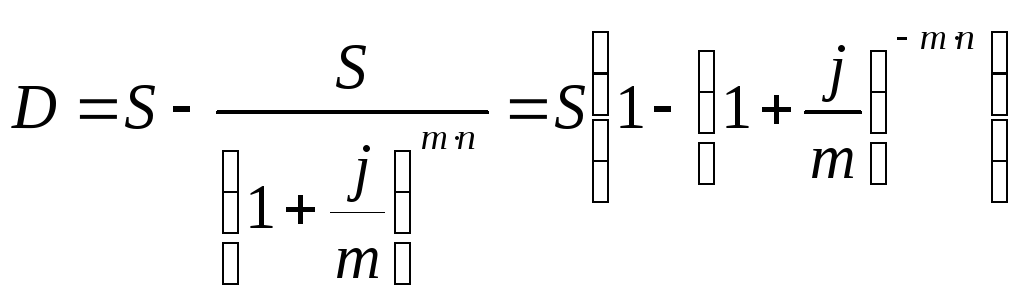

При наращении процентов m-раз в год получаем следующую ф.:

— дисконтный множитель

— дисконтный множитель

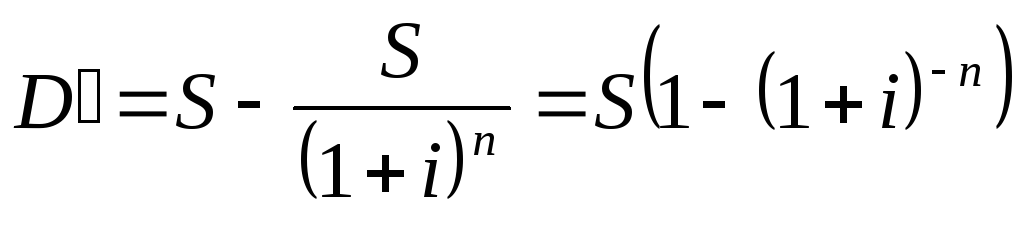

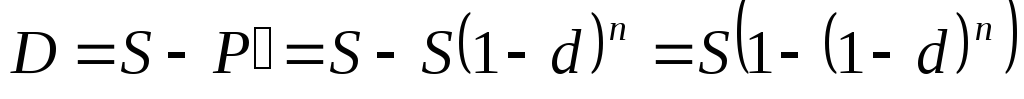

Дисконт можно представить как S – P = D. Отсюда:

или

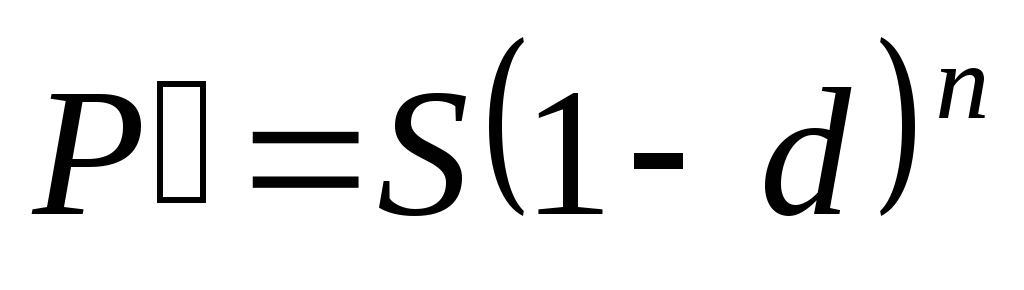

Дисконтирование по сложной учетной ставке

При операциях дисконтирования широко используется сложная учетная ставка. Ф. для дисконтирования имеет вид:

где d – сложная годовая учетная ставка

Ф. дисконта имеет вид:

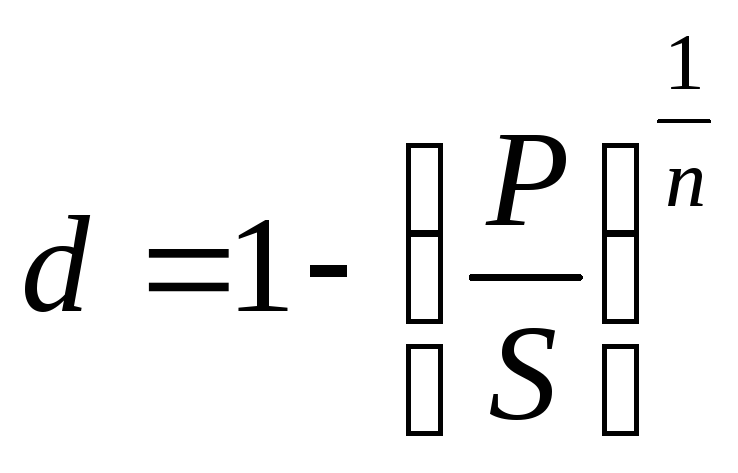

Преобразованием ф. можно выделить величину d:

Эквивалентность процентных ставок

Иногда для принятия какого-либо финансового решения необходимо определить эквивалентность ставок процентов.

Эквивалентные процентные ставки – это такие ставки разного рода, применение которых при различных начальных условиях даст одинаковые финансовые результаты.

Для нахождения эквивалентных ставок процентов применяется уравнение эквивалентности, которое составляется по следующему принципу:

берется величина, которую можно рассчитать при использовании различных процентных ставок (обычно S). На основе равенства двух выражений для данной величины и составляется уравнение эквивалентности, из которого путем соответствующих преобразований выводим соотношение, выражающее зависимость между ставками процентов разного вида.

Наращение процентов и инфляция

В предыдущих примерах все денежные величины измерялись по номиналу, т.е. не учитывалась изменившаяся во времени реальная покупательная способность денег. Однако сегодня при финансовых вычислениях делать поправку на инфляцию желательно, а иногда необходимо.

Учет инфляции важен как при расчете наращенной суммы, так и при определении действительной ставки процента.

Падение покупательной способности денег за период n характеризуется с помощью индекса:

,

,

где  — индекс цен

— индекс цен

Реальная наращенная сумма денег с учетом их покупательной способности:

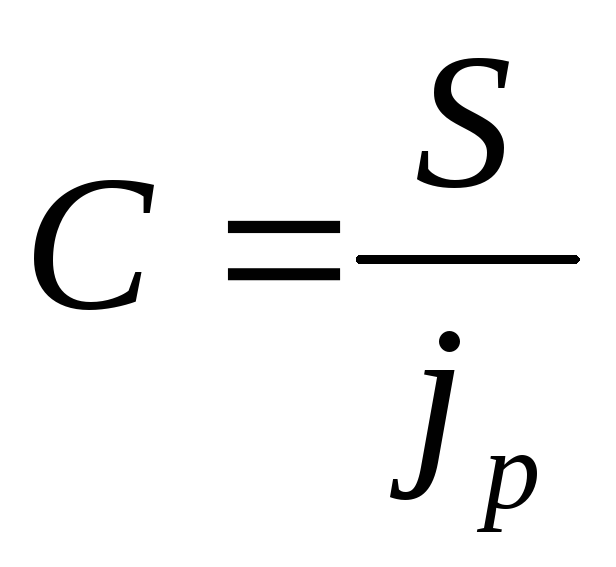

где C – реальная сумма денег

S – наращенная сумма денег за n лет

— индекс цен

— индекс цен

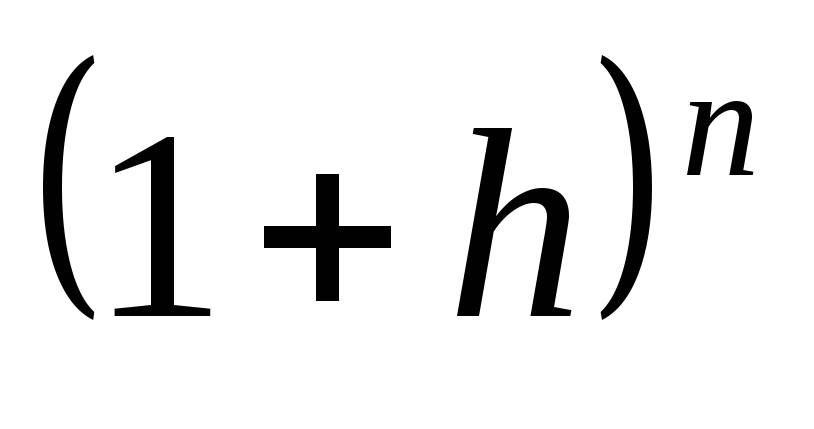

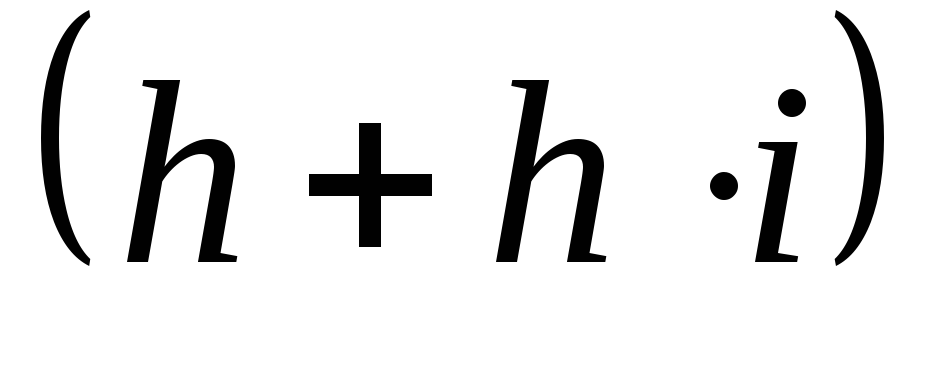

Допустим, что ожидаемый среднегодовой

темп инфляции (прирост цен) = h.

Тогда годовой индекс цен составит (1 +

h). За n лет

при сохранении предполагаемого темпа

индекс цен будет равен  .

.

А величина, показывающая во сколько раз в среднем выросли цены, наз. индексом инфляции.

Наращенная сумма к концу этого срока с учетом ее обесценивания в связи с инфляцией составит:

где  — множитель наращения, учитывающий

среднегодовые темпы инфляции

— множитель наращения, учитывающий

среднегодовые темпы инфляции

Если темп прироста инфляции = ставке начисляемых процентов, то покупательная способность наращенной суммы будет равна покупательной способности первоначальной суммы, т.е. C = P.

Выделяют положительную процентную ставку, когда h < i, т.е. это такая процентная ставка, когда наблюдается реальный рост покупательной способности вложенного капитала

Также выделяют отрицательную процентную ставку, когда h > i, соответственно имеем снижение покупательной способности вложенного капитала (не говоря о доходности).

Для снижения воздействия инфляции и компенсации потерь от снижения покупательной способности денег применяют различные методы.

Наиболее распространенный – ИНДЕКСАЦИЯ ПРОЦЕНТНОЙ СТАВКИ

При этом осуществляется корректировка процентной ставки в соответствии с темпом инфляции.

Величина корректировки должна оговариваться в контракте.

Ставку, скорректированную на инфляцию условно наз. брутто-ставкой

где  — индекс инфляции

— индекс инфляции

n – срок кредита

i – номинальная ставка процента

— брутто-ставка

— брутто-ставка

Другим способом учета инфляции является использование ф. Фишера:

где  — инфляционная премия

— инфляционная премия

Инфляционная премия – это такая величина, которую необходимо прибавить к ставке доходности для компенсации инфляционных потерь.

Использование ф. Фишера позволяет избежать распространенной и, как правило, выгодной для кредитных учреждений ошибки, когда клиентам объясняется механизм компенсации их инфляционных потерь просто прибавлением h к i.

Нейтральная процентная ставка — Википедия

Материал из Википедии — свободной энциклопедии

Нейтральная процентная ставка, или естественная процентная ставка (англ. neutral interest rate) — значение реальной процентной ставки денежно-кредитной политики (процентной ставки центрального банка), при которой обеспечивается достижение целевого ориентира инфляции и полная загрузка производственных мощностей (нулевой гэп выпуска продукции). При достижении нейтральной процентной ставки денежно-кредитная политика не оказывает ни сдерживающего, ни стимулирующего влияния на экономику.

Автором идеи нейтральной процентной ставки является шведский экономист Кнут Викселль, который озвучил её в 1898 году в работе «Процентная ставка и цены»[1]. Экономист определял её как уровень процентной ставки за кредиты, нейтральный по отношению к товарным ценам, и не вызывающий ни их рост, ни падение. Викселль понимал её как процентную ставку, которая определяется исключительно спросом и предложением.

Отталкиваясь от идеи Викселля, Дж. М. Кейнс в своей работе «Трактат о деньгах» (1930) определил естественную норму процента как условие для равенства между величиной сбережений и величиной инвестиций, то есть для полного использования ресурсов общества. Однако позднее в своей работе «Общая теория занятости, процента и денег» (1936) он пришёл к выводу, что ошибался. «Я упустил из виду тот факт, что в каждом обществе, согласно этому определению, имеется разная естественная норма процента для каждого гипотетического уровня занятости. И точно так же для каждой нормы процента имеется уровень занятости, для которого эта норма процента является «естественной» нормой в том смысле, что система будет находиться в состоянии равновесия при этой норме процента и этом уровне занятости. Таким образом, было бы ошибкой говорить о естественной норме процента или полагать, что приведенное выше определение даст единственное значение нормы процента независимо от уровня занятости. Тогда я еще не понимал, что при определенных условиях система может находиться в состоянии равновесия при неполной занятости»[2].

Базовое научное исследование нейтральной процентной ставки[править | править код]

Основополагающей работой по количественному анализу ставки является труд экономистов ФРС США Томаса Лаубаха и Джона Уильямса от 2003 года[3]. В нём авторы оценивали нейтральную процентную ставку, потенциальный выпуск продукции и темп его роста. Нейтральная процентная ставка представляла собой функцию от экономического роста и ненаблюдаемой переменной, учитывающей факторы, не относящиеся к экономическому росту, в частности, сдвиг нормы сбережений из-за изменения темпов роста населения, временных предпочтений, регулирования и других факторов. По оценке исследователей, в 1960—2003 годах нейтральная ставка в США имела значительную вариацию от 4,5 % в середине 1960-х годов до 1,25 % в начале 1990-х годов.

Для количественной оценки нейтральной процентной ставки необходимо анализировать не поддающиеся наблюдению переменные, например, загрузку производственных мощностей и потенциальный ВВП. Это означает, что значение нейтральной процентной ставки зависит от выбранных методов анализа. В простых моделях закрытой экономики нейтральная процентная ставка зависит от временных предпочтений, то есть склонности домохозяйств потреблять сегодня или сберегать на будущее, а также производительности факторов производства, роста населения и межвременной эластичности замещения.

Многие экономисты призывают не полагаться на концепцию нейтральной процентной ставки. Например, основоположник монетаризма Милтон Фридман, обращаясь к Американской экономической ассоциации, призывал не опираться на нейтральную процентную ставку: «проблема в том, что [центральный банк] не может знать значение нейтральной ставки… к сожалению, метода точной и простой оценки как нейтральной процентной ставки, так и естественного уровня безработицы ещё не существует». Кроме того, нейтральная процентная ставка изменяется в течение времени, что осложняет её использование при принятии решений в денежно-кредитной политике[4]. Фридман полагал, что аналогом нейтральной процентной ставки является естественная норма безработицы.

Нейтральная процентная ставка в России[править | править код]

Банк России полагает, что долгосрочная нейтральная процентная ставка денежно-кредитной политики находится на уровне около 3 % в реальном выражении. С учётом целевого ориентира инфляции в 4 % номинальная нейтральная процентная ставка денежно-кредитной политики оценивается на уровне 6—7 %. В 2018 году Банк России планировал перейти к нейтральной процентной ставке[5].

По мнению некоторых западных экономистов, динамику нейтральной процентной ставки в России невозможно объяснить ни ростом потенциального ВВП, ни уровнем нейтральной процентной ставки в США. Её динамика может определяться шоками условий внешней торговли[6].

Процентная ставка — это… Что такое Процентная ставка?

Процентная ставка (англ. interest rate) — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчете на определенный период (месяц, квартал, год).

С позиции теории денег, процентная ставка — это цена денег как средства сбережения.

Процентный доход — это доход от предоставления капитала в долг в разных формах (ссуды, кредиты), либо это доход от инвестиций в ценные бумаги.

История процентных ставок

В последние два столетия, базовые процентные ставки устанавливаются либо национальными правительствами, либо центральными банками. Например, Федеральная резервная ставка по федеральным фондам США колебалась от 0,25 % до 19 % в период с 1954 по 2008 год, в то время как базовые ставки Банк Англии колебались от 0,5 % до 15 % в период с 1989 по 2009,[1][2] в разброс базовых ставок в Германии был от близкого к 90 % в 1920-х годах до примерно 2 % в 2000-х годах.[3][4] Во время попытки преодолеть спираль гиперинфляции в 2007 году, Резервный банк Зимбабве повысил процентные ставки по займам до 800 %.[5]

Виды процентных ставок

Существует несколько видов процентных ставок.

Фиксированная и плавающая ставки

В зависимости от того, изменяется ли ставка в течение времени, выделяют фиксированную и плавающую процентные ставки:

- Фиксированная процентная ставка — постоянна, устанавливается на определённый срок и не зависит от каких-либо обстоятельств[6]

- Плавающая процентная ставка подлежит периодическому пересмотру[7]. Изменение ставки осуществляется на основании колебаний тех или иных показателей. Классическим примером таких показателей является Лондонская межбанковская ставка предложения (LIBOR, средневзвешенная ставка на лондонском межбанковском рынке кредитных ресурсов). Соответственно плавающая ставка LIBOR+5 % будет означать, что номинальная величина процентной ставки на 5 % выше ставки LIBOR.

Декурсивная и антисипативная ставки

В зависимости от времени выплаты процентов, ставки делят на:[8]:

- декурсивная ставка — процент выплачивается в конце вместе с основной суммой кредита

- антисипативная ставка — процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга.

Для кредитора выгоднее антисипативная ставка, а для заёмщика — декурсивная. Так, если величина процентной ставки составляет 10 %, то при декурсивной ставке при кредите в 1000 р. кредитор получит 1100 р. в конце срока. При антисипативной ставке он даст заёмщику 900 р. и в конце срока получит 1000 р. Доход будет одинаков (100 р.) при различных первоначальных суммах.

Реальная и номинальная ставки

Различают номинальную и реальную процентную ставку.

Реальная процентная ставка — это процентная ставка, очищенная от инфляции.

Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближённой) формулой:

где:

- — номинальная процентная ставка

- — реальная процентная ставка

- — ожидаемый или планируемый уровень инфляции.

Ирвинг Фишер предложил более точную формулу взаимосвязи реальной, номинальной ставок и инфляции, выражаемую названной в его честь формулой Фишера:

При и обе формулы дают одинаковое значение. Легко видеть, что при небольших значениях уровня инфляции результаты мало отличаются, но если инфляция велика, то следует применять формулу Фишера.

Согласно Фишеру, реальная процентная ставка численно должна быть равна предельной производительности капитала.

См. также

Примечания

Литература

- Джон К. Халл. Глава 4. Процентные ставки // Опционы, фьючерсы и другие производные финансовые инструменты = Options, Futures and Other Derivatives. — 6-е изд. — М.: «Вильямс», 2007. — С. 133-165. — ISBN 0-13-149908-4

Процентная ставка — Википедия

Материал из Википедии — свободной энциклопедии

Процентная ставка — сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчёте на определённый период (месяц, квартал, год).

С позиции теории денег, процентная ставка — это цена денег как средства сбережения.

Процентный доход — это доход от предоставления капитала в долг в разных формах (ссуды, кредиты), либо это доход от инвестиций в ценные бумаги.

История процентных ставок

В последние два столетия базовые процентные ставки устанавливаются либо национальными правительствами, либо центральными банками. Например, Федеральная резервная ставка по федеральным фондам США колебалась от 0,25 % до 19 % в период с 1954 по 2008 год, в то время как базовые ставки Банка Англии колебались от 0,5 % до 15 % в период с 1989 по 2009[1][2], а разброс базовых ставок в Германии был от близкого к 90 % в 1920-х годах до примерно 2 % в 2000-х годах[3][4]. Во время попытки преодолеть спираль гиперинфляции в 2007 году, Резервный банк Зимбабве повысил процентные ставки по займам до 800 %[5].

Видео по теме

Виды процентных ставок

Существует несколько видов процентных ставок.

Фиксированная и плавающая ставки

В зависимости от того, изменяется ли ставка в течение времени, выделяют фиксированную и плавающую процентные ставки:

- Фиксированная процентная ставка — постоянна, устанавливается на определённый срок и не зависит от каких-либо обстоятельств[6].

- Плавающая процентная ставка подлежит периодическому пересмотру[7]. Изменение ставки осуществляется на основании колебаний тех или иных показателей. Классическим примером таких показателей является Лондонская межбанковская ставка предложения (LIBOR, средневзвешенная ставка на лондонском межбанковском рынке кредитных ресурсов). Соответственно плавающая ставка LIBOR+5 % будет означать, что номинальная величина процентной ставки на 5 % выше ставки LIBOR.

Декурсивная и антисипативная ставки

В зависимости от времени выплаты процентов, существует два типа процентных ставок:[8]

- декурсивная ставка — процент выплачивается в конце вместе с основной суммой кредита

- антисипативная ставка — процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга.

Для кредитора выгоднее антисипативная ставка, а для заёмщика — декурсивная. Так, если величина процентной ставки составляет 10 %, то при декурсивной ставке при кредите в 1000 р. кредитор получит 1100 р. в конце срока. При антисипативной ставке он даст заёмщику 900 р. и в конце срока получит 1000 р.

Реальная и номинальная ставки

Различают номинальную и реальную процентную ставку.

Номинальная процентная ставка — это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная процентная ставка — это процентная ставка с учетом инфляции.

Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближённой) формулой:

- ir=in−π{\displaystyle i_{r}=i_{n}-\pi },

где

- in{\displaystyle i_{n}} — номинальная процентная ставка,

- ir{\displaystyle i_{r}} — реальная процентная ставка,

- π{\displaystyle \pi } — ожидаемый или планируемый уровень инфляции.

Ирвинг Фишер предложил более точную формулу взаимосвязи реальной, номинальной ставок и инфляции, выражаемую названной в его честь формулой Фишера:

- ir=1+in1+π−1=in−π1+π{\displaystyle i_{r}={\frac {1+i_{n}}{1+\pi }}-1={\frac {i_{n}-\pi }{1+\pi }}}

При π=0{\displaystyle \pi =0} и π=in{\displaystyle \pi =i_{n}} обе формулы дают одинаковое значение. Легко видеть, что при небольших значениях уровня инфляции π{\displaystyle \pi } результаты мало отличаются, но если инфляция велика, то следует применять формулу Фишера.

Согласно Фишеру, реальная процентная ставка численно должна быть равна предельной производительности капитала.

Размеры процентных ставок

Номинальные процентные ставки по кредитам могут быть больше нуля, равны нулю («беспроцентный кредит») и меньше нуля[9] («отрицательные» проценты). Если реальные процентные ставки достигают большой величины, это приводит к возникновению ростовщичества.

См. также

Примечания

Литература

- Нечаев В. М., Яроцкий В. Г. Процент, в экономике и с юридической точки зрения // Энциклопедический словарь Брокгауза и Ефрона : в 86 т. (82 т. и 4 доп.). — СПб., 1890—1907.

- Джон К. Халл. Глава 4. Процентные ставки // Опционы, фьючерсы и другие производные финансовые инструменты = Options, Futures and Other Derivatives. — 6-е изд. — М.: «Вильямс», 2007. — С. 133-165. — ISBN 0-13-149908-4.

- Homer, Sidney; Sylla, Richard Eugene; Sylla, Richard. A History of Interest Rates. — Rutgers University Press, 1996. — ISBN 978-0-8135-2288-3.

ПРОЦЕНТНАЯ СТАВКА — это… Что такое ПРОЦЕНТНАЯ СТАВКА?

- ПРОЦЕНТНАЯ СТАВКА

- ПРОЦЕНТНАЯ СТАВКА

ПРОЦЕНТНАЯ СТАВКА — цена денежной ссуды, определяемая отношением суммыденег, выплачиваемых в единицу времени в качестве платы за ссуду, к ве личине ссуды.

Словарь финансовых терминов.

- Процентная ставка

- Процентная ставка — плата за кредит в процентном выражении к сумме кредита в расчете на определенный период времени: год, месяц и т.д.

Процентные ставки зависят от количества денег в обращении, спроса на заемные средства, политики правительства, оценки кредитором риска невозвращения займа, периода займа и курса национальной валюты.

Различают долгосрочные, среднесрочные, краткосрочные, фиксированные и плавающие процентные ставки.По-английски: Interest rate

Синонимы: Ссудный процент, Ставка процента

Синонимы английские: Loan interest

Финансовый словарь Финам.

- Процентная ставка

- Процентная ставка — ставка центрального банка по операциям с другими кредитными учреждениями. Через учетную ставку центральный банк имеет возможность влиять на процентные ставки коммерческих банков, на уровень инфляции в стране и курс национальной валюты.

При уменьшении процентных ставок повышается деловая активность и увеличивается инфляция. Повышение процентных ставок приводит к снижению деловой активности, снижению инфляции и удорожанию национальной валюты.Основная процентная ставка в США: ставка по федеральным фондам (Federal funds rate) — процентная ставка, под которую банки размещают свободные средства, находящиеся на счетах в Федеральной резервной системе США, другим банкам на овернайт

Ставка в Еврозоне – ставка рефенансирования (Refinancing tender rate) — процентная ставка, которая является минимально возможной для заявок на привлечение средств в тендере Европейского центрального банка.

Основная процентная ставка Японии: целевая процентная ставка по займам овернайт – это тот уровень процента, который хочет видеть Банк Японии в качестве среднего на рынке краткосрочных депозитов.

Процентная ставка, которая является основной в Великобритании, так называемая процентная ставка по репо сделкам (Repo rate) — это ставка, под которую Банк Англии выдает краткосрочные займы под обеспечение ценных бумаг.

Основная ставка для Канады: целевая процентная ставка овернайт (Overnight rate target) — это тот уровень процента, который хочет видеть Банк Канады в качестве среднего на рынке краткосрочных депозитов. Для контроля уровня процентных ставок на рынке овернайт Банк Канады устанавливает так называемый операционный диапазон шириной в 0.50%, серединой которого всегда является целевая процентная ставка по овернайт.

Австралия: процентная ставка по австралийскому доллару овернайт (Сash rate)- процентная ставка, определяемая как результат спроса и предложения на денежном рынке. Резервный Банк Австралии устанавливает необходимый уровень данной ставки и поддерживает его, контролируя предложение денег.

Словарь терминов и сокращений рынка forex, Forex EuroClub.

- Процентная ставка

- плата, взимаемая банками за предоставленные кредиты. Процентная ставка является основой хозрасчета банков. Величина процентной ставки зависит от величины кредита, срока его погашения, от соотношения спроса и предложения на денежном рынке, а также степени риска, который несет кредитное учреждение, ссужая определенную сумму должнику.

Терминологический словарь банковских и финансовых терминов. 2011.

.

- ПРОЦЕНТ-ЛОМБАРД

- ПРОЦЕНТЫ

Смотреть что такое «ПРОЦЕНТНАЯ СТАВКА» в других словарях:

Процентная ставка — (англ. interest rate) это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчете на определенный период (месяц, квартал, год). С позиции теории денег, процентная… … Википедия

ПРОЦЕНТНАЯ СТАВКА — (interest rate) См.: ставка процента (rate of interest). Экономика. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000. ПРОЦЕНТНАЯ СТАВКА размер процента за ссуду, кредит; относительная… … Экономический словарь

процентная ставка — — [А.С.Гольдберг. Англо русский энергетический словарь. 2006 г.] процентная ставка норма процента Размер платы за пользование кредитом, выраженной в процентах от его суммы. Дифференцируется в зависимости от сроков, размеров, обеспеченности… … Справочник технического переводчика

ПРОЦЕНТНАЯ СТАВКА — норма доходности финансово кредитных сделок; отношение суммы процентов, выплачиваемых за фиксированный отрезок времени (месяц, год), к величине ссуды. От П.с. во многом зависит прибыль кредитора. В условиях инфляции П.с. увеличивается, так как… … Юридическая энциклопедия

Процентная Ставка — См. Ставка процентная Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

процентная ставка — норма процента, ставка процента Словарь русских синонимов … Словарь синонимов

ПРОЦЕНТНАЯ СТАВКА — ПРОЦЕНТНАЯ СТАВКА, размер процента, взимаемого за пользование взятыми в ссуду деньгами и уплачиваемого заемщиком кредитору. Исчисляется в расчете на год. Различают процентные ставки центрального банка, межбанковских кредитов, ссудных операций… … Современная энциклопедия

ПРОЦЕНТНАЯ СТАВКА — размер процента, устанавливаемый банками по различным видам проводимых ими операций (краткосрочным и долгосрочным ссудам, срочным вкладам, вкладам до востребования и др.) … Большой Энциклопедический словарь

Процентная ставка — ПРОЦЕНТНАЯ СТАВКА, размер процента, взимаемого за пользование взятыми в ссуду деньгами и уплачиваемого заемщиком кредитору. Исчисляется в расчете на год. Различают процентные ставки центрального банка, межбанковских кредитов, ссудных операций… … Иллюстрированный энциклопедический словарь

Процентная ставка — (Interest rate) Процентная ставка это процент денежной прибыли, которую заемщик выплачивает кредитору за взятый в ссуду денежный капитал Определение процентной ставки, виды процентных ставок по кредитам, реальная и номинальная процентные… … Энциклопедия инвестора

Книги

- Центральный банк и политика валютного курса, Моисеев Сергей Рустамович. Валютный курс — главная величина в открытой экономике. С ним связаны процентная ставка, инфляция, торговый баланс, экономический рост и другие переменные. В силу значимости валютного курса… Подробнее Купить за 828 руб

- От золотого тельца до «Золотого теленка» . Что мы знаем о литературе из экономики и об экономике, Чиркова Елена Владимировна. Мировая литература глазами экономиста. Выпуск бумажных денег и работорговля, финансовые пузыри и долговая тюрьма, гибель «дворянских гнезд» и внедрение конвейера, атмосфера нэпа и… Подробнее Купить за 625 руб

- Центральный банк и политика валютного курса, Моисеев С.Р.. Валютный курс главная величина в открытой экономике. С ним связаны процентная ставка, инфляция, торговый баланс, экономический рост и другие переменные. В силу значимости валютного курса… Подробнее Купить за 571 грн (только Украина)

32. Взаимосвязь процентных ставок и инфляция.

В рыночной экономике существует инфляция. Поэтому для процентных ставок (и, соответственно, показателя доходности) необходимо различать номинальные и реальные величины, чтобы определить действительную эффективность финансовых операций. Если темп инфляции превышает ставку процента, которую получает вкладчик на инвестированные средства, то для него результат от финансовой операции окажется отрицательным. Несмотря на то, что по абсолютной величине (в денежных единицах, например, в рублях) его средства возрастут, их совокупная покупательная способность упадет. Таким образом, он сможет купить на новую сумму денег меньше товаров и услуг, чем на те средства, которыми располагал до начала операции.

Номинальная процентная ставка — это процентная ставка без учета инфляции. В качестве номинальных выступают процентные ставки банковских учреждений. Номинальная ставка говорит об абсолютном увеличении денежных средств инвестора.

Реальная процентная ставка — это ставка, скорректированная на процент инфляции. Реальная ставка говорит о приросте покупательной способности средств инвестора.

Взаимосвязь между номинальной и реальной процентными ставками можно представить следующим образом:

или

Данное уравнение называют уравнением Фишера.

Существует несколько видов процентных ставок.

Фиксированная и плавающая ставки

В зависимости от того, изменяется ли ставка в течение времени, выделяют фиксированную и плавающую процентные ставки:

Фиксированная процентная ставка — постоянна, устанавливается на определённый срок и не зависит от каких-либо обстоятельств[6].

Плавающая процентная ставка подлежит периодическому пересмотру[7]. Изменение ставки осуществляется на основании колебаний тех или иных показателей. Классическим примером таких показателей является Лондонская межбанковская ставка предложения (LIBOR, средневзвешенная ставка на лондонском межбанковском рынке кредитных ресурсов). Соответственно плавающая ставка LIBOR+5 % будет означать, что номинальная величина процентной ставки на 5 % выше ставки LIBOR.

Декурсивная и антисипативная ставки[

В зависимости от времени выплаты процентов, существует два типа процентных ставок:[8]

декурсивная ставка — процент выплачивается в конце вместе с основной суммой кредита

антисипативная ставка — процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга.

Для кредитора выгоднее антисипативная ставка, а для заёмщика — декурсивная. Так, если величина процентной ставки составляет 10 %, то при декурсивной ставке при кредите в 1000 р. кредитор получит 1100 р. в конце срока. При антисипативной ставке он даст заёмщику 990 р. и в конце срока получит 1100 р.

Реальная и номинальная ставки[править | править исходный текст]

Различают номинальную и реальную процентную ставку.

Реальная процентная ставка — это процентная ставка, очищенная от инфляции.

Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближённой) формулой:

,

,

где

—номинальная

процентная ставка,

—номинальная

процентная ставка, —реальная

процентная ставка,

—реальная

процентная ставка, —ожидаемый

или планируемый уровень инфляции.

—ожидаемый

или планируемый уровень инфляции.

Ирвинг Фишер предложил более точную формулу взаимосвязи реальной, номинальной ставок и инфляции, выражаемую названной в его честь формулой Фишера:

При  и

и  обе

формулы дают одинаковое значение. Легко

видеть, что при небольших значениях

уровня инфляции

обе

формулы дают одинаковое значение. Легко

видеть, что при небольших значениях

уровня инфляции  результаты

мало отличаются, но если инфляция

велика, то следует применять формулу

Фишера.

результаты

мало отличаются, но если инфляция

велика, то следует применять формулу

Фишера.

Согласно Фишеру, реальная процентная ставка численно должна быть равна предельной производительности капитала.

Краткие выводы

Простой процент представляет собой начисление процента только на первоначально инвестированную сумму.

Сложный процент — это начисление процента на первоначально инвестированную сумму и начисленные проценты. Сложный процент может начисляться более чем один раз в год. Предельной величиной начисления сложного процента является непрерывно начисляемый процент.

Эффективный процент — это процент, получаемый по итогам года при начислении сложного процента в рамках года.

Дисконтированная стоимость — это сегодняшняя стоимость будущей суммы денег.

Аннуитет представляет собой поток одинаковых платежей, осуществляемых с равной периодичностью в течение определенного периода времени.

Будущая стоимость аннуитета — это сумма денег, получаемая в конце срока аннуитета, если все платежи по нему реинвестируются до момента его окончания.

Приведенная стоимость аннуитета представляет собой будущую стоимость аннуитета, дисконтированную к моменту времени его учреждения.

Доходность — это показатель результативности инвестиций. На основе значений доходности сравнивают эффективность операций на финансовом рынке.

Действительную результативность операций инвестора показывает реальная процентная ставка. Она говорит о приросте покупательной способности его средств. Номинальная ставка процента показывает только абсолютную величину прироста средств инвестора и не учитывает инфляцию.

Зависимость между номинальной, реальной процентными ставка-ми и инфляцией описывается уравнением Фишера.

— сложный дискурсивный коэффициент

— сложный дискурсивный коэффициент —номинальная

процентная ставка,

—номинальная

процентная ставка, —реальная

процентная ставка,

—реальная

процентная ставка, —ожидаемый

или планируемый уровень инфляции.

—ожидаемый

или планируемый уровень инфляции.