Список таблиц для ведения бюджета: описание, функции

В Т—Ж вышло много статей про эксель-таблицы для ведения бюджета.

Дмитрий Шаров

устроил разборки

В них, в отличие от приложений, нет рекламы, их можно использовать бесплатно и настраивать функционал на свой вкус.

Мы выбрали шесть популярных таблиц в одной статье и сравнили их способности: выбирайте, где вам удобнее вести бюджет.

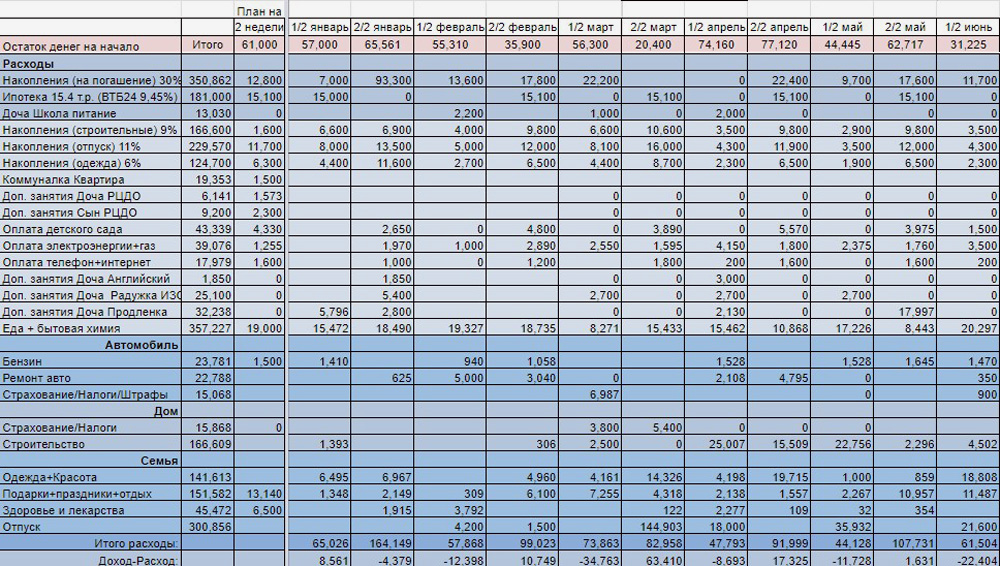

План-2035

Главная цель: построить долгосрочный финансовый план для семьи и накопить на пенсию.

Как устроена таблица. Основная идея таблицы — составить план на год уже в первые дни января и отслеживать его выполнение каждые две недели.

В годовой финансовый план вносятся все планируемые доходы: зарплаты, авансы и отпускные, кэшбэк, налоговые вычеты и подарки.

А расходы делятся на четыре блока:

- Обязательные — услуги ЖКХ и еда, накопления, детские секции, ипотека.

- Автомобиль — бензин, ремонт, страхование, налоги и штрафы.

- Дом — налоги и строительство.

- Семья — одежда, подарки, здоровье и отпуск.

Доходы и расходы нужно планировать на каждые две недели

Доходы и расходы нужно планировать на каждые две неделиОсновные функции. В начале каждых двух недель авторы таблицы заполняют планируемые доходы и расходы на этот период, а потом смотрят, по каким категориям превысили план и почему.

Таблица анализируют расходы, помогает держать в памяти обязательные платежи и дает понять, может ли семья позволить себе спонтанные траты вроде ремонта машины или их надо отложить на другой месяц.

В статистике за месяц и за две недели видно разницу между доходами и расходами, а также долю, которую съедает из бюджета каждая категория трат

В статистике за месяц и за две недели видно разницу между доходами и расходами, а также долю, которую съедает из бюджета каждая категория тратТаблица показывает, какой остаток получается на конец года, в каких месяцах есть риск потратить больше и как поживают накопления на важные категории. Для авторов таблицы важные категории — инвестиции, отпуск, ремонт и одежда. Деньги на них считаются как фиксированный процент от месячного дохода. В сумме набегает 56% — именно эта доля направлена на основные жизненные цели. Оставшиеся 44% уходят на повседневные нужды.

Приятные мелочи. Если в какой-то месяц остается меньше 10 тысяч свободных денег, загорается тревожная кнопка «Мало!».

В чем сложность. Не каждый сможет спланировать основные доходы и расходы на год вперед, а количество цифр и столбцов с первого взгляда немного отпугивает.

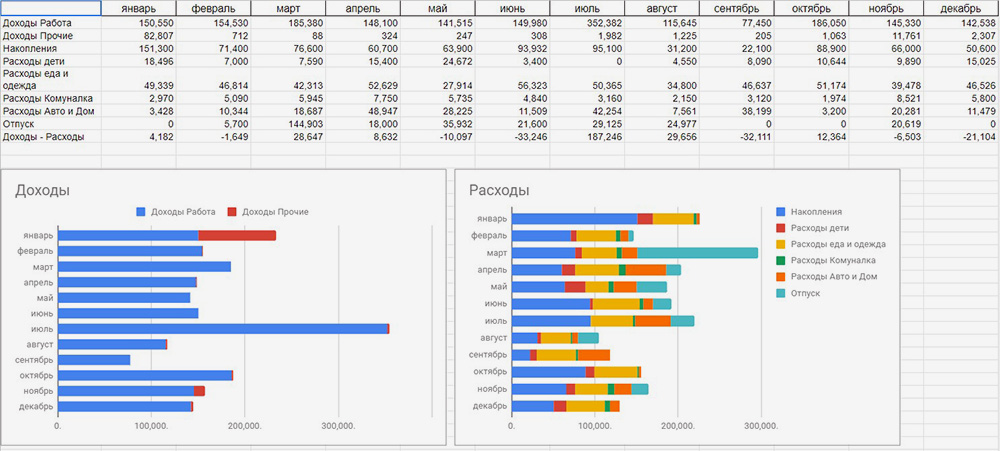

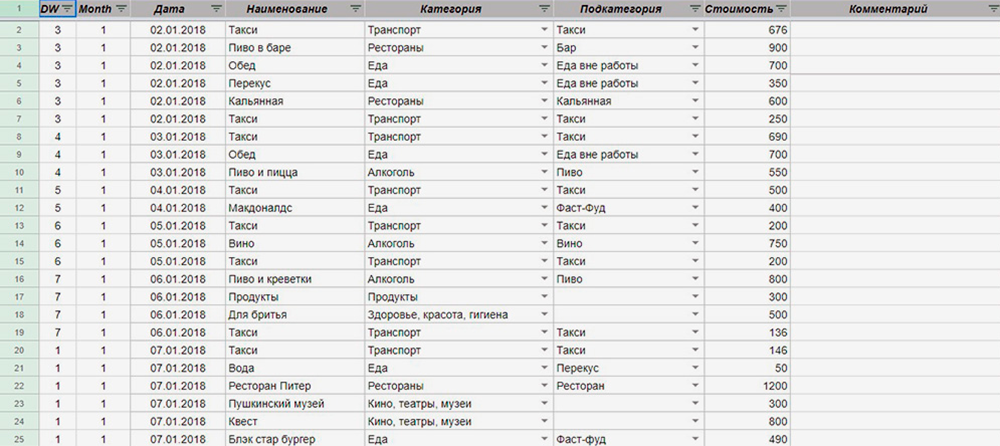

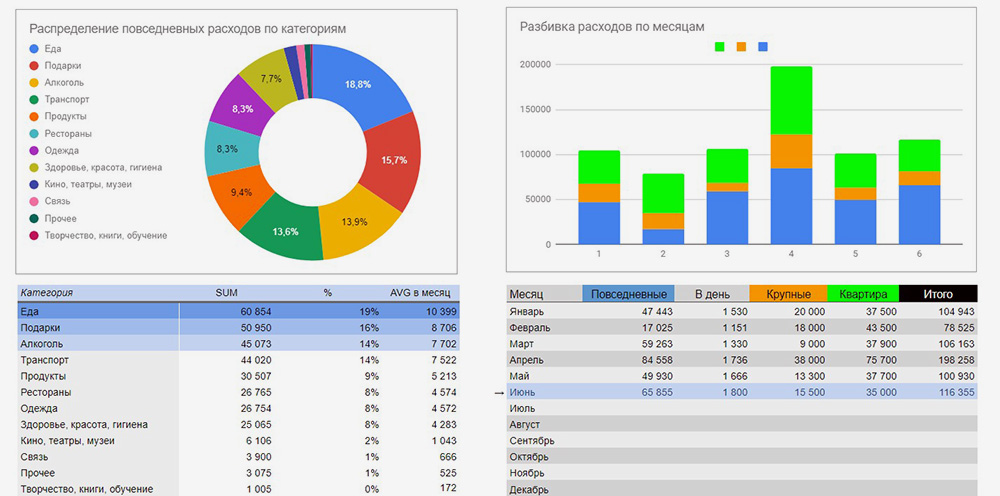

Бюджет на 1000 дней

Главная цель: сократить расходы по отдельным категориям без снижения уровня жизни. Для этого при планировании бюджета на месяц основное внимание уделяется не средним значениям, а расходам за этот месяц в прошлые годы.

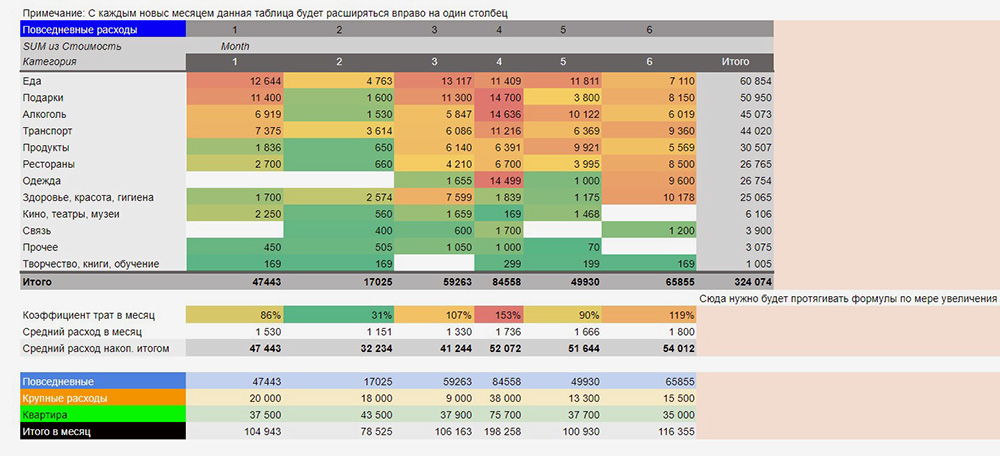

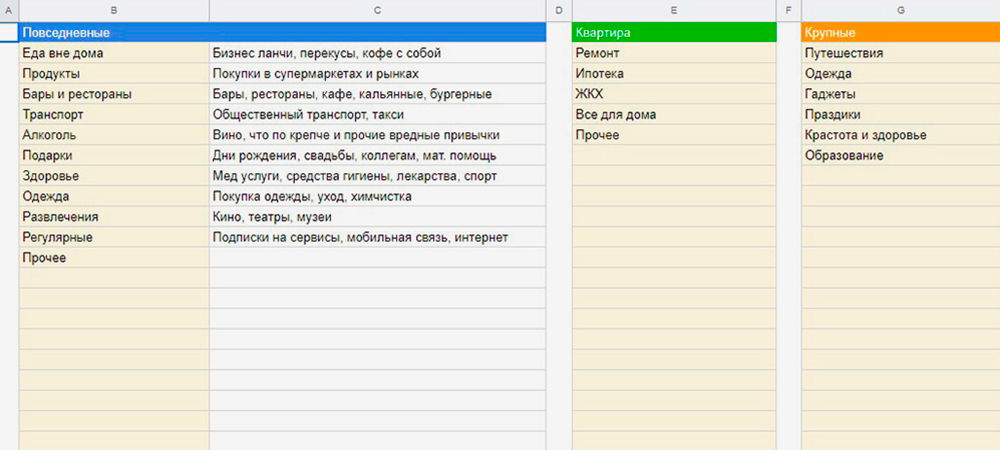

Как устроена таблица. Для записи расходов есть три вкладки: «Повседневные», «Крупные» и «Квартира».

В первую отправляется большинство расходов: продукты, бары, транспорт, кино, подарки и другие.

Каждой трате присуждается категория. Категорию нужно выбирать из выпадающего списка

Каждой трате присуждается категория. Категорию нужно выбирать из выпадающего спискаДля детального анализа есть подкатегории. Они автоматически подтягиваются при выборе категории, и их также можно выбрать из выпадающего списка. Так, в категории «Транспорт» нужно выбрать такси, метро, автобус, электричку или что-то другое, а в «Ресторанах» — бары, рестораны, бургерные, доставку и кальянные.

Не в каждом городе есть метро и не все курят кальян, поэтому набор категорий легко настроить под себя.

Во вкладку «Крупные траты» создатель таблицы заносит расходы на путешествия, абонемент в спортзал и покупки дороже 15 000 Р. Так, майка за 2000 Р и зимняя куртка за 20 000 Р отправятся в разные вкладки, хотя относятся к одежде: майка — в «Повседневные», а куртка — в «Крупные».

На вкладку «Квартира» уходит все, что связано с недвижимостью — ипотека, аренда, услуги ЖКХ и ремонт.

Как вести бюджет

Чтобы на все хватало и даже оставалось. Дважды в неделю рассказываем в нашей рассылке

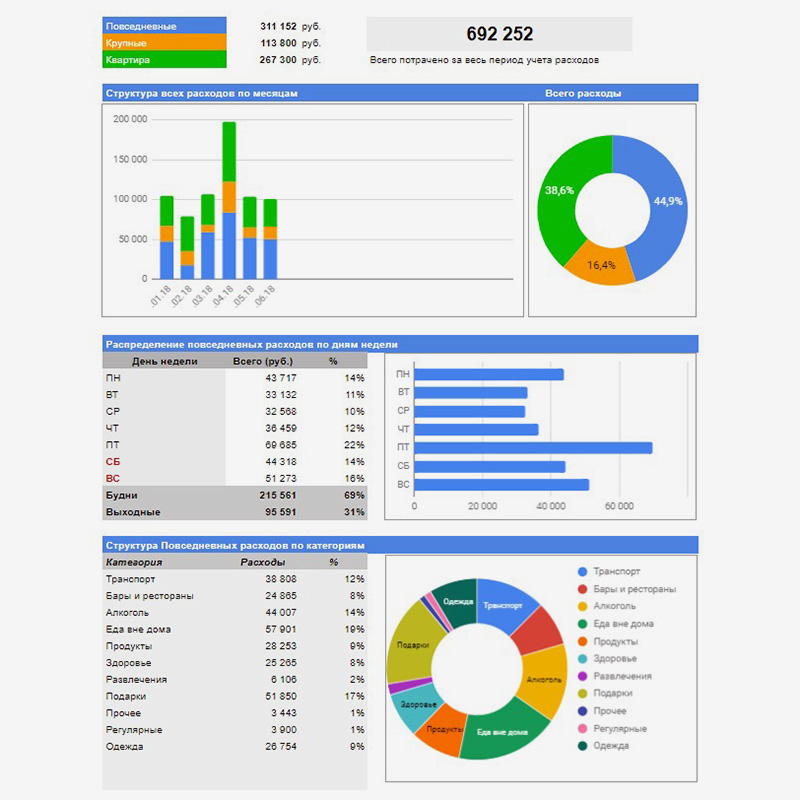

Основные функции. Данные о расходах собираются на первой вкладке в интерактивные диаграммы и помогают понять, куда уходит бюджет.

Здесь можно увидеть распределение расходов по категориям и средние расходы по месяцам и дням недели. Благодаря этому можно заметить, как увеличиваются траты на подарки в декабре, на алкоголь — в январе, и успеть подготовиться к перепадам.

Для каждой категории трат в таблице есть своя вкладка

Для каждой категории трат в таблице есть своя вкладкаПриятные мелочи. На главной есть средний бюджет на месяц и интерактивная вкладка, которая обзывает транжирой, если дневной лимит расходов превышен.

На вкладке «Справочники» есть инструкции, которые помогают быстрее разобраться в функциях таблицы.

Некоторые подсказки автор оставил прямо в описании сводных таблиц. Это помогает не запутаться в формулах и не сломать все при настройке под себя

Некоторые подсказки автор оставил прямо в описании сводных таблиц. Это помогает не запутаться в формулах и не сломать все при настройке под себяВ чем сложность. Нужно терпеливо вести таблицу хотя бы три месяца, чтобы анализ данных имел смысл.

Сделай сам!

Главная цель: сделать таблицу, в которой не придется заполнять бесполезные вкладки и которая на 100% подойдет под ваши расходы и экономические цели.

Как устроена таблица. Это упрощенная версия таблицы «1000 дней», которую легко настроить под себя.

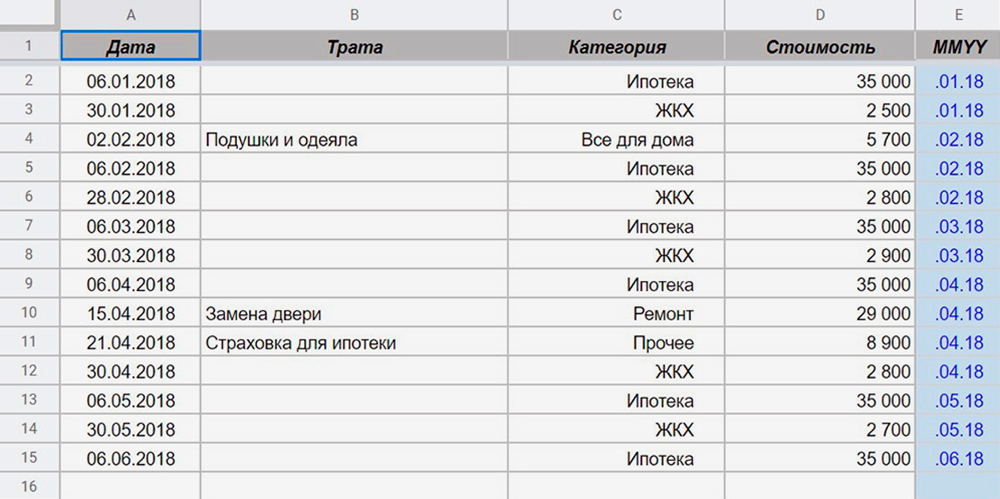

Траты здесь также вносятся на трех вкладках: «Повседневные», «Крупные» и «Квартира».

Для каждой покупки надо указать категорию, стоимость и дату, чтобы потом найти нужный день

Для каждой покупки надо указать категорию, стоимость и дату, чтобы потом найти нужный деньНеобязательно пользоваться стандартными категориями. Можно удалить ненужные, заменить их или добавить новые.

Для этого на последней вкладке — «Справочники» — нужно изменить содержимое ячеек

Для этого на последней вкладке — «Справочники» — нужно изменить содержимое ячеекОсновные функции. Таблица показывает, как вы придерживаетесь лимита расходов, и предостерегает от лишних трат. Кроме этого, на ней видно, сколько в месяц уходит на каждую категорию, процент расходов по дням недели и подробный анализ повседневных трат.

Автор таблицы делает упор на ежедневные расходы, ведь именно в них прячутся спонтанные покупки, которые съедают бюджет. Да, абонемент в зал влияет на картину, но это не то, с чем нужно бороться.

Суммы повседневных трат можно оценить по дням недели и категориям

Суммы повседневных трат можно оценить по дням недели и категориямНа вкладке «Динамика» можно сравнить расходы в этом месяце со средним значением за последние полгода, но для этого нужно вести таблицу не меньше этого времени.

Голубая линия показывает рост или падение расходов. Синяя — среднее значение трат за месяц

Голубая линия показывает рост или падение расходов. Синяя — среднее значение трат за месяцПриятные мелочи. Есть подробная инструкция. Можно быстро понять, как работают формулы, и оставить только нужные функции.

Первая вкладка не даст забросить хорошее начинание. Она напомнит вовремя внести расходы и скажет «Пока все в норме», если расходы не перешагнули через дневной лимит, или «Начни уже экономить!» — если вы потратили больше, чем заработали.

В чем сложность. В таблице нет раздела с доходами, поэтому, если траты растут синхронно с заработком, этого никто не оценит.

Бюджет с IFTTT

Главная цель: вести таблицу со смартфона.

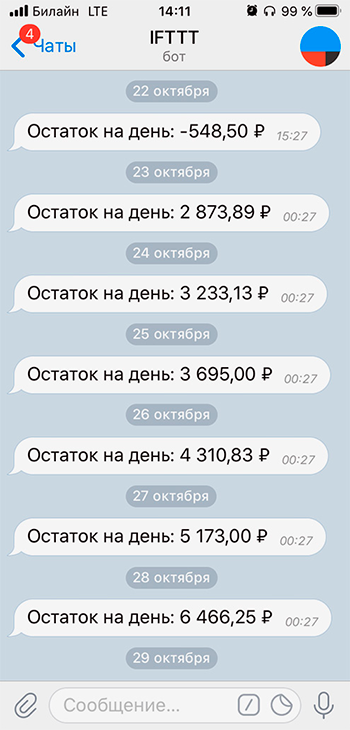

Как устроена таблица. Главная фишка таблицы — простой ввод данных и быстрый доступ к информации. Для этого придется потратить около 10 минут для интеграции с сервисами IFTTT и «Гугл-формами» — это сервис, который помогает вносить изменения в таблицу в простом окне вместо открытия громоздкой конструкции. IFTTT — это бот для мессенджеров, который берет данные из общей таблицы и рассылает оповещения об остатке и превышении лимита.

Таблица делит расходы на три группы: «Постоянные», «Крупные» и «Повседневные».

«Постоянные» — ипотека, услуги ЖКХ, мобильная связь, подписки и все, что повторяется каждый месяц. «Крупные» — это нерегулярные большие покупки. Например, расходы на ремонт и отпуск, покупка бытовой техники, гаджетов и автомобиля. «Повседневные» — это все остальное: продукты, бытовая химия, развлечения и другие ежедневные траты.

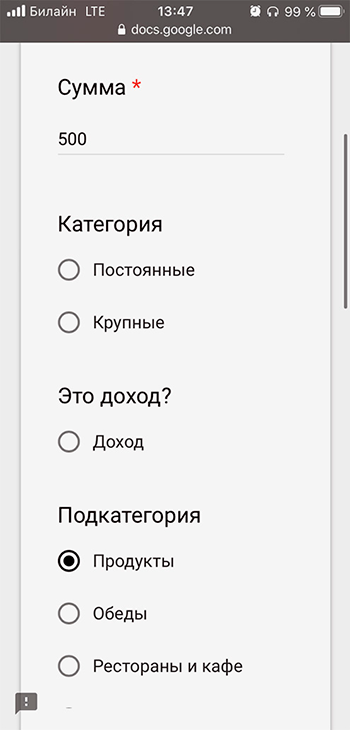

Расходы можно заносить в «Гугл-форму» даже не открывая таблицу: для этого надо вынести ярлык на экран смартфона и открывать как приложение

Расходы можно заносить в «Гугл-форму» даже не открывая таблицу: для этого надо вынести ярлык на экран смартфона и открывать как приложение После этого бот IFTTT отправит уведомление об остатке на день в удобном мессенджере

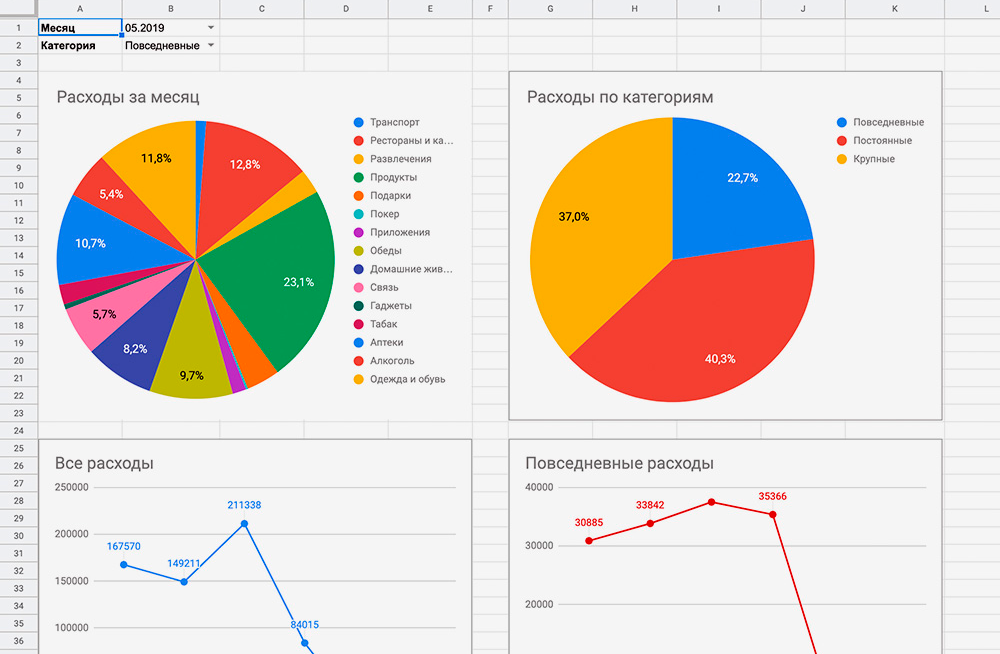

После этого бот IFTTT отправит уведомление об остатке на день в удобном мессенджереОсновные функции. Все данные собираются в сводных таблицах на вкладке «Дашборд», и это единственная вкладка, куда нужно заходить после настройки таблицы. Тут можно выбрать месяц и разбить траты по основным категориям, а также посмотреть динамику повседневных расходов от месяца к месяцу.

Все траты отображаются в виде графиков и диаграмм. Можно выбрать категорию и посмотреть детальный отчет

Все траты отображаются в виде графиков и диаграмм. Можно выбрать категорию и посмотреть детальный отчетПриятные мелочи. Есть подробная инструкция, как вместо сводных таблиц на вкладке «Дашборд» собирать красивые отчеты в Datastudio.

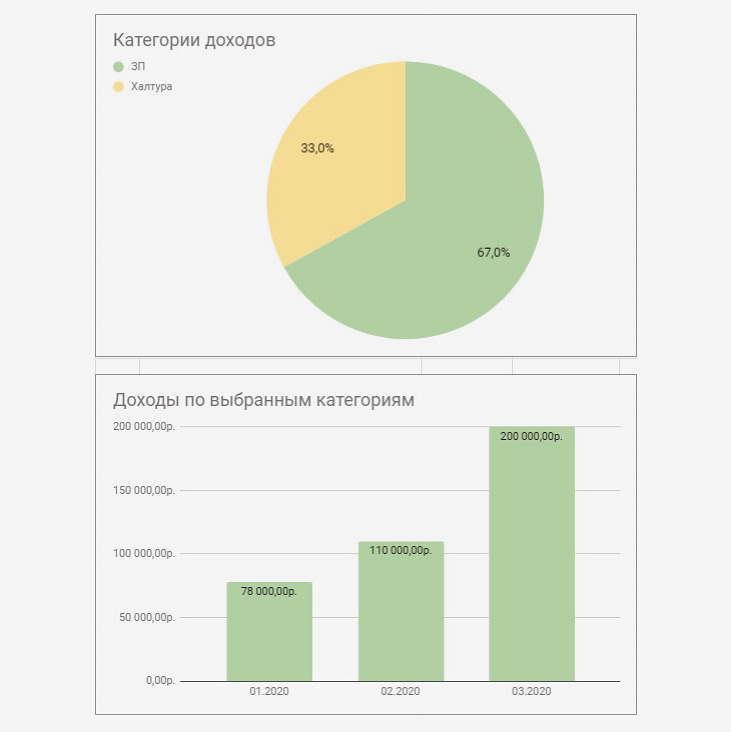

Позже автор пересобрал таблицу и добавил в нее аналитику доходов.

Теперь по соседству с графиками повседневных трат на «Дашборде» есть диаграммы

Теперь по соседству с графиками повседневных трат на «Дашборде» есть диаграммыВ чем сложность. Для удобной работы с таблицей нужно подключить сторонние сервисы: «Гугл-формы», IFTTT, Datastudio.

Личный бюджет на год

Главная цель: спланировать бюджет на год в небольшой и понятной таблице.

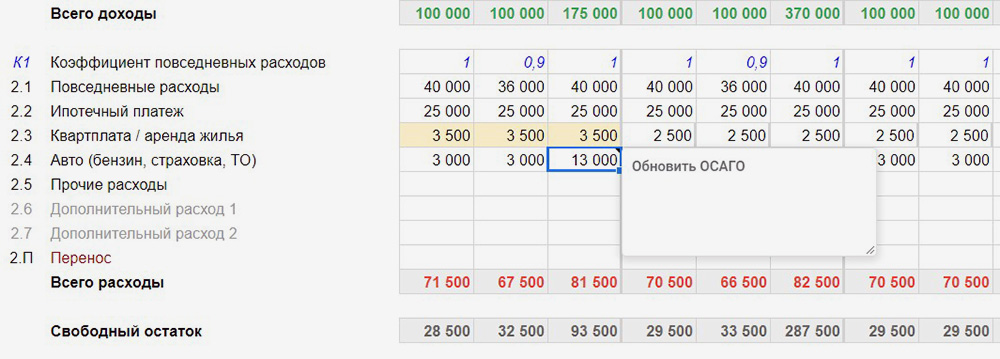

Как устроена таблица. Финансовый план на год помещается на одной вкладке. Чтобы понять, на что получится накопить, нужно помесячно вносить планируемые доходы, расходы, распределять остатки по финансовым целям и просчитывать непредвиденные траты.

Доходы учитывают зарплаты, премии, налоговые вычеты и прочие источники. В последний пункт попадают подарки, деньги от сдачи в аренду квартиры, фриланс и другие специфические поступления. Стандартные расходы делятся на повседневные, кредитные, квартирные и автомобильные.

Основные функции. Если в каком-то месяце расходы превышают доходы, он выделяется красным цветом. В этом случае надо сократить крупные траты или перенести остаток с другого месяца — для этого есть строчка «Перенос».

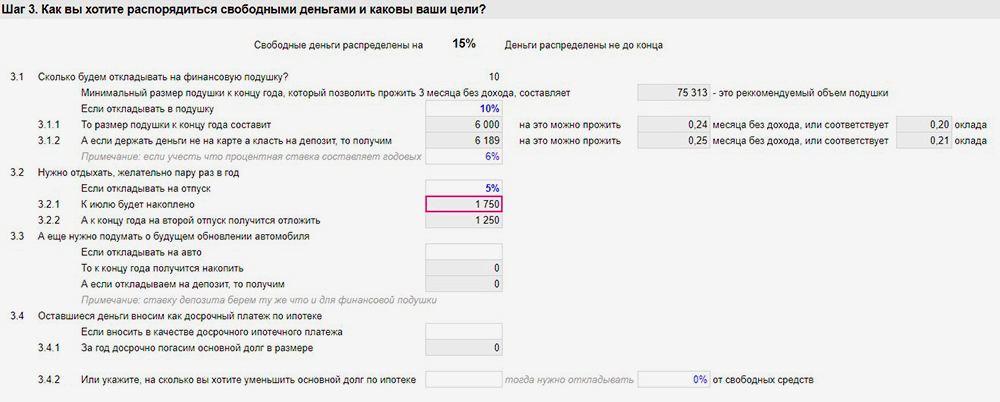

Когда ни в одном месяце нет дефицита, можно распределить остатки на основные цели. По умолчанию это финансовая подушка, отпуск, новая машина и досрочное погашение ипотеки, но можно добавить любой близкий сердцу пункт.

Остатки распределяются в процентных долях, которые вы задаете в самом начале использования таблицы.

Остатки распределяются в процентных долях. При этом сразу видно, сколько нужно откладывать, чтобы собрать определенную сумму к дедлайну

Остатки распределяются в процентных долях. При этом сразу видно, сколько нужно откладывать, чтобы собрать определенную сумму к дедлайнуПриятные мелочи. Есть инструкция по планированию бюджета. Автор построчно объясняет что, куда и зачем записывать в таблицу.

Также в ячейки можно добавлять напоминания: продлить ОСАГО, подать документы на вычет или пройти техобслуживание авто.

Напоминания остаются в виде небольших меток в каждой категории и не мешают работать с таблицей

Напоминания остаются в виде небольших меток в каждой категории и не мешают работать с таблицейВ чем сложность. Нет анализа повседневных трат. Они попадают в бюджет одной суммой, которую нельзя поделить на категории и уменьшить.

Семейный бюджет за 15 минут в неделю

Главная цель: накопить деньги без ежедневного учета расходов.

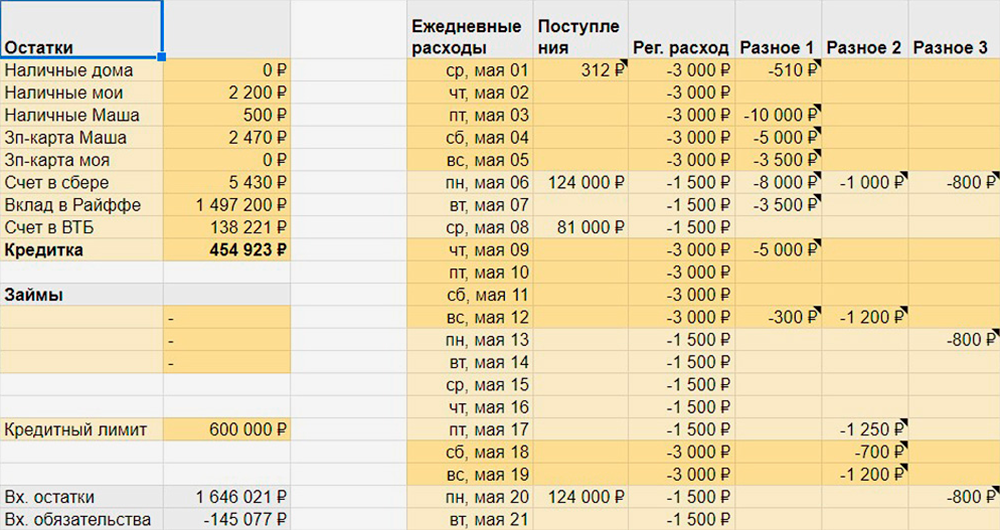

Как устроена таблица. Финансовый план состоит из одной таблицы, которую нужно каждую неделю копировать и начинать с чистого листа. Новый период начинается с блока «Остатки». В нем отметьте, сколько осталось денег на разных счетах, и все отрицательные активы — займы и долги по кредиткам.

В блок «Ежедневные расходы» занесите основные данные по расходам в течение месяца, а блоке «Фонды» нужен для учета остатков на месяц и накоплений на долгосрочные цели.

Планирование нового периода начинается с подведения итогов прошлого в блоке «Остатки»

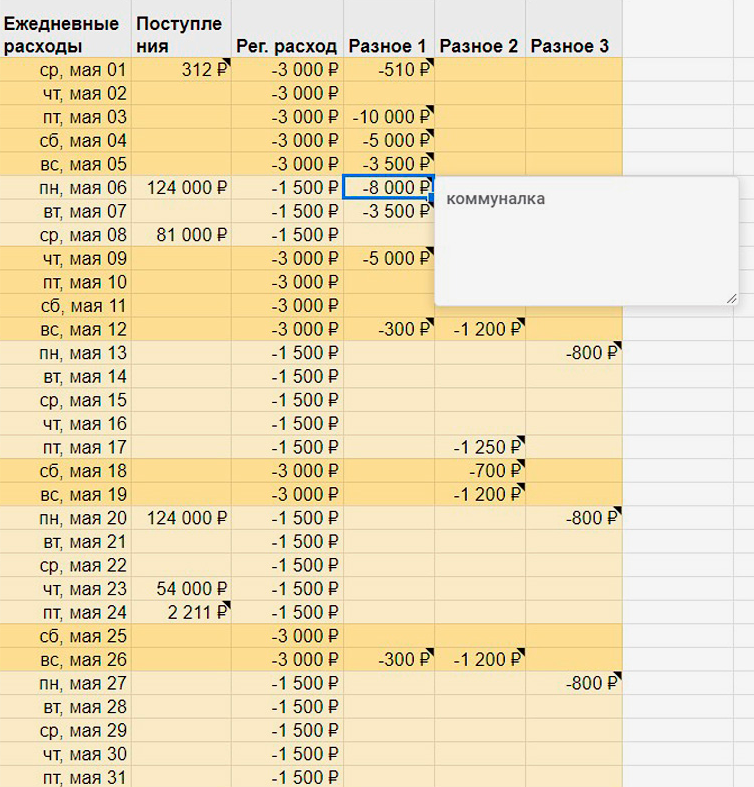

Планирование нового периода начинается с подведения итогов прошлого в блоке «Остатки»Блок финансовых операций разделен на три группы: «Регулярные расходы», «Поступления» и «Разное».

«Регулярные расходы» — это все повседневные траты. Тут не обязательно учитывать все до копейки, достаточно указать средний расход за месяц. Чтобы было проще, выходные и будние дни выделены разным цветом, так как траты в праздники обычно выше.

В «Разное» попадают все остальные покупки, а в «Поступления» — зарплаты, дивиденды и другие доходы.

Так как повседневные траты записываются средней суммой, а поступления и другие расходы бывают нечасто, заполнять таблицу можно раз в неделю

Так как повседневные траты записываются средней суммой, а поступления и другие расходы бывают нечасто, заполнять таблицу можно раз в неделюОсновные функции. Так как главная цель таблицы — накопления, все самое интересное происходит в блоке «Фонды».

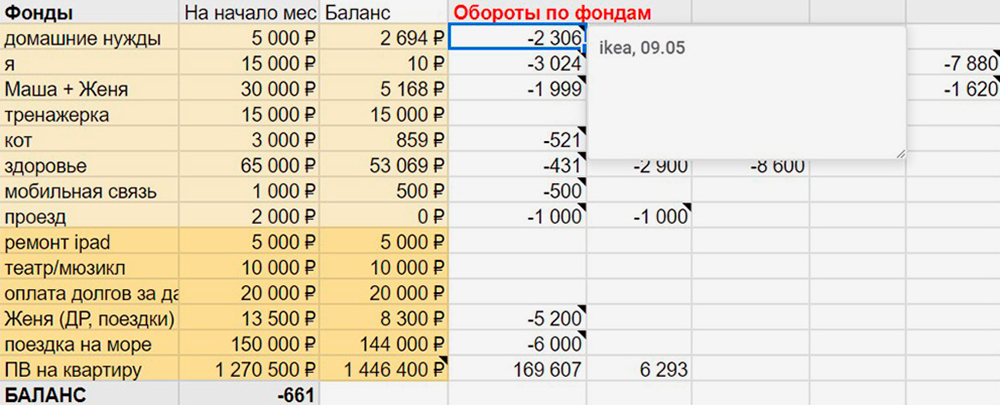

В столбцах «Обороты по фондам» нужно заносить каждую трату. Чтобы не запутаться, автор предлагает оставлять комментарии в ячейках: например, по скриншоту понятно, что 2306 Р потратили в «Икее»

В столбцах «Обороты по фондам» нужно заносить каждую трату. Чтобы не запутаться, автор предлагает оставлять комментарии в ячейках: например, по скриншоту понятно, что 2306 Р потратили в «Икее»Светло-желтые строчки — это запасы, которые можно тратить в течение месяца. Если что-то останется — хорошо. Если нет — ничего страшного. Столбец «Баланс» автоматически считает остаток на каждую категорию по мере записи расходов.

Темно-желтые строки — это цели, на которые нужно накопить. Сумму, которая в конце месяца остается в строке «Баланс», можно добавить к любой цели. Если во время планирования в остатке получается отрицательное значение, нужно пересмотреть категории расходов: значит, где-то потратили больше планируемого.

В чем сложность. Так как таблица не анализирует мелкие расходы, а только ограничивает их общие суммы, нужна большая сила воли, чтобы не спустить бюджет на кофе с собой.

Где вести бюджет

Плюсы

Учитывает все траты

Можно заполнять раз в две недели

Минусы

Сложно составить план на год вперед

Слишком много строк

Плюсы

Категории трат легко настроить под себя

Автоматически строятся диаграммы расходов

Минусы

Нужно вести таблицу хотя бы три месяца, чтобы анализ заработал

Плюсы

Категории трат легко настроить под себя

Если заглядывать каждый день, то таблица не даст потратить лишнего

Минусы

Нет раздела с доходами

Плюсы

Данные в таблицу можно заносить из месенджера

Все данные собираются на одной вкладке

Минусы

Сложно подружить и настроить сразу несколько сервисов

Плюсы

Подходит для долгосрочного планирования

Можно учесть любые крупные траты и доходы

Минусы

Нет анализа повседневных трат

Плюсы

Не требует много времени

Позволяет накопить на глобальную цель

Минусы

Не все траты можно вспомнить

Не анализирует мелкие расходы

мой план-пример составления и ведения

Всем привет, друзья! На связи Павел Бутор и сегодня мы с вами рассмотрим весьма важную тему, связанную с учетом личных финансов. Я вам подробно расскажу, что такое таблица доходов и расходов, зачем она нужна для ведения личного и семейного бюджета. Вы узнаете, как внедрение некоторых фишек изменило мое отношение к деньгам и, по сути, увеличило их количество.

Ну и самое главное, что применив мои советы на практике, вы сможете контролировать свои финансы. А это, друзья, начало пути к богатству. Я поделюсь с вами своей таблицей, которую я сделал в Google Таблицах. Вам останется только настроить ее под себя и вести учет своих денежек.

Зачем нам с вами нужна таблица учета финансов

Не секрет, что практически каждый из нас мечтает стать богатым. Больше бабла, крутую тачку, стильные брендовые вещи, дорогой дом. Но проблема в том, что мало кто готов к этому. Возьмем в пример бедного человека, который еле-еле сводит концы с концами, живет от зарплаты до зарплаты, тратит деньги на всякую ерунду и прочее.

Если спросить у него, хочет ли он много денег, то с 99-процентной вероятностью он ответит: “Да!” Но проблема в том, что если дать ему эти деньги, то человек, скорее всего, через короткое время станет еще беднее, чем был до этого.

Это не вымысел – это реальные факты. Сколько есть историй, когда бедный выиграл огромную сумму в лотерею. Он начал неразумно тратить деньги налево и направо и в результате стал еще беднее.

Все дело в том, что в какой-то момент денег у него прибавилось, а вот мышление осталось таким же. Мышление бедного человека. Сколько золота ему не насыпь, он все равно все потеряет. Ему просто не хватит знаний и навыков, чтобы сохранить и приумножить средства. Многие из нас не знают даже азов финансовой грамотности, поэтому и не получается разбогатеть.

Так вот одно из главных правил – это вести учет своих доходов и расходов. Во-первых, мы будем четко видеть, сколько и на что мы потратили. Это поможет нам грамотно скорректировать свои денежные потоки. Например, будет сразу видно, в каком сегменте можно урезать не особо важные расходы. Будем знать, кто и сколько нам задолжал, и кому одолжали мы.

Во-вторых, мы действительно будем готовы к большим деньгам. Ведь, заставляя себя постоянно следить за личными финансами, мы выработаем привычку и станем более дисциплинированны.

Вы даже не представляете, насколько внедрение в свою жизнь этой привычки может изменить движение денег. Раньше я думал, что все это не сильно важно и нужно только людям, которые воротят большим баблом. Но как же я ошибался…

Стоило мне только начать вести таблицу, как я заметил, что денег у меня стало прибавляться. Понятное дело, это произошло не само собой, я предпринял некоторые действия. Но действия я применял, отталкиваясь от данных в таблице.

Сейчас у меня все “прозрачно” с финансами. Я вижу, что и откуда ко мне пришло, на что, в какой день и сколько я потратил, кто мне должен и т. д.

Как правильно составить таблицу

Друзья, на сегодняшний день есть много бесплатных и платных приложений для учета финансов в бизнесе, личных денег и домашнего бюджета. Я протестировал некоторые из них, и мне ни одно не понравилось. Слишком все запутано, сложно, надо ломать голову, чтобы разобраться в их функционале. А каждому из нас хочется, чтобы все было просто как дважды два.

Именно поэтому я сам с нуля составил себе таблицу в Google Таблицах. Я сделал ее под себя – вбил в строки даты, в столбцы – категории расходов и доходов. Все просто. Сейчас я вам все покажу и объясню структуру. Вот как выглядит моя табличка (нажмите, чтобы увеличить).

Естественно, я создал копию и удалил все цифры в ячейках, чтобы не палить свои доходы и расходы.

Сейчас в Документе у меня есть 5 вкладок. Рассмотрим их подробно.

Здесь я все расходы разделил на пассивы (то, что просто забирает у меня деньги из кармана) и активы (то, что генерирует деньги). К пассивам я отнес:

- продукты,

- быт (домашние расходы),

- одежда,

- транспорт,

- развлечения,

- алкоголь,

- лекарства,

- долг.

Обратите внимание, что долг вполне может выступать активом. Например, если вы даете в долг под проценты. Но я в данный момент одалживаю небольшие суммы (обычно друзьям) без процентов, поэтому я отнес этот пункт к пассивам.

У вас могут получиться другие пункты. При составлении таблицы подумайте, какие категории расходов из разряда “Пассивы” присутствуют в вашей жизни.

К активам я отнес:

- подарки (благотворительность),

- обучение и ЗОЖ,

- машина,

- женский сайт,

- блог.

Сюда я вписал источники, от которых мне идут деньги. У вас, естественно, будет по-другому.

Чтобы знать конкретно, кто и сколько мне должен денег, я сделал эту вкладку.

- Трип по Украине,

- Путешествие по Грузии.

После создания этой таблицы учета моих финансов, а именно 01.03.2019 (раньше была другая табличка, похуже), я путешествовал в Украину и сейчас нахожусь в Грузии. Поскольку мне хочется знать, сколько именно я потратил за путешествие, я создал отдельные вкладки. Это делать не обязательно, можно все вносить в расходы и доходы, но мне так удобнее.

Сюда я просто пишу, на что потратил, сколько и в какой валюте. А потом уже переношу числа в расходы. Немного заморочено, но зато прозрачно.

Из функционала я ничего сложного не придумывал, но если вы хорошо владеете Microsoft Excel, то можете вписать несколько формул расчета.

Месяца я расположил снизу вверх. То есть если вы, например, заведете сейчас таблицу, то делайте май, потом выше – июнь, еще выше – июль и т. д. Это нужно, чтобы, когда вы откроете табличку, у вас сразу перед глазами был нужный месяц.

Также для удобства я закрепил строку с названиями категорий и столбец с датами. Делается это следующим образом. Например, выделяем нужные нам строки, нажимаем “Вид” – “Закрепить” – “Несколько строк”.

Теперь, когда мы прокручиваем вниз нашу таблицу и с компьютера, и с телефона, категории и дата видны, и нам удобно записывать данные.

Каждый месяц я выделяю границами, и справа с помощью простых формул функционал сервиса подсчитывает сумму за месяц в каждой валюте, а в самом верху – итоговую по всем месяцам. У меня основные доходы и расходы получаются в 3 валютах, поэтому я сделал 3 столбца. У вас может быть все по-другому.

Ну вот, впринципе, и все по составлению таблицы. Если что-то непонятно, спрашивайте в комментариях, я помогу вам.

Как вести таблицу учета доходов и расходов

Я делаю следующим образом. Когда я трачу определенную сумму наличными, то стараюсь примерно сразу занести ее в таблицу с помощью телефона. Если безналом, то можно и в конце дня, так как все транзакции можно посмотреть в интернет-банкинге или мобильном приложении.

Если нужно пометить какую-то сумму, то нажмите на нее правой кнопкой мыши – “Вставить примечание”.

Также я записываю именно в той валюте, в которой потратил, или в которой “пришли” финансы. Нажимаем “Формат” – “Числа” – “Другие форматы” – “Другие валюты…”, выбираем нужную нам валюту и жмем “Применить”.

Я понимаю, вам кажется, что надоест ежедневно каждый раз после покупок доставать телефон и все записывать. Но на самом деле, через недели 2 – 3 привыкаешь и совершаешь эти действия “на автопилоте”.

В конце месяца нужно будет сделать расчеты – “подбить” финансы и посмотреть, сколько денег и на что вы потратили, и сколько денег пришло в ваш карман.

На основании этих данных вы сможете составить личный или семейный бюджет и подкорректировать свои расходы в следующем месяце. А также подумать, как и откуда можно еще начать получать доход.

Мобильное приложение

Для удобства учета доходов и расходов предлагаю вам зайти в Play Маркет или App Store и скачать мобильное приложение Google Sheets. Функционала в нем поменьше, чем в десктопной версии, но для внесения чисел “на ходу” будет достаточно.

Приложение полностью синхронизировано с веб-версией, также может работать в режиме офлайн.

Мой план-пример таблицы учета финансов

Друзья, чтобы вам не пришлось составлять всю таблицу с нуля, я решил поделиться ею с вами. Держите!

Образец таблицы учета финансов

После того как перейдете по ссылке, ничего не редактируйте в этом документе. Нажмите “Файл” – “Создать копию”, назовите табличку любым именем и нажмите “Ок”.

Теперь заходите в этот документ и пользуйтесь на здоровье.

Эта таблица подойдет как для обычного студента, так и для семьи. Конечно, для крупного бизнеса этого функционала будет недостаточно, но мы же с вами говорим об учете личных финансов…

А если хотите пройти настоящее обучение, то можете пройти тренинг у специалиста. На этом блоге мы собрали для вас самые лучшие курсы финансовой грамотности.

Заценить 30+ курсов →

Заключение

Если вы думаете, что только из-за ведения учета своих денег вы разбогатеете, то спешу вас расстроить – это далеко не так. Но это огромный шаг к большим деньгам. Да, впереди нужно будет многое сделать и многому научиться, но все это имеет слабый смысл без контроля своих денежных потоков.

Надеюсь, эта статья поможет вам начать свой путь к финансовой независимости. Если хотите меня дополнить или поправить, пишите в комментариях. Также не забудьте нажать на кнопки соцсетей и подписаться на обновления блога.

А какими приложениями для учета денег пользуетесь вы?

С Уважением, Павел Бутор

Шаблон таблицы управленческого учёта и инструкция — Финансы на vc.ru

Полноценная модель учёта финансов проектных компаний. Простая таблица, где обычными формулами строятся отчёты на основе учётной информации.

Делимся моделью, в которой организован учет в helpexcel.pro. Мы создали таблицу на основе выдержки из нескольких успешных работ. Таблица подойдёт для компаний с проектной деятельностью.

О шаблоне

Таблица состоит из двух основных элементов.

1. Области учета

- Лист для ведения параметров проектов.

- Лист учёта финансов.

2. Области отчетности

- Отчет о движении денег.

- Отчет по финансам проектов.

- Отчет о прибылях и убытках (расходы формируются кассовым методом).

- Отчет по выплатам сотрудникам и контрагентам.

Ссылка на таблицу в конце статьи. Рекомендуем прочесть до конца, чтобы не сделать ошибок при настройке и правильно понять суть.

Учёт проектов

На данном листе ведём проектный учёт. Это наименования проектов, статусы работы.

Ячейки фиолетового цвета записывает пользователь. Серые считаются формулами и выводят сводные данные.

При необходимости вы можете добавить нужные вам столбцы для ввода параметров проектов. На вычисления это не повлияет и ничего не сломается.

Учёт финансов

Лист предназначен для записи приходных и расходных операций. Он является источником информации для построения отчётов. Поля листа, необходимые для каждого из отчётов, будут описаны ниже.

Шаблон Excel для домашней бухгалтерии / Хабр

Когда три года назад возникла необходимость вести учет доходов и расходов семейного бюджета, я перепробовал массу специализированных программ. В каждой находились какие-то изъяны, недочеты, и даже дизайнерские недоделки. После долгих и безуспешных поисков того, что мне было нужно, было решено организовать требуемое на базе шаблона Excel. Его функционал позволяет покрыть большую часть основных требований по ведению домашней бухгалтерии, а при необходимости – строить наглядные графики и дописывать собственные модули анализа.

Данный шаблон не претендует на 100% охват всей задачи, но может послужить хорошей базой для тех, кто решит пойти данным путем.

Единственное, о чем сразу хочется предупредить – для работы с данным шаблоном требуется большое пространство рабочего стола, поэтому желателен монитор 22” или больше. Поскольку файл проектировался с расчетом на удобство и отсутствие прокрутки. Это позволяет уместить данные за целый год на одном листе.

Содержимое является интуитивно понятным, но, тем не менее, бегло пробежимся по основным моментам.

При открытии файла рабочее поле делится на три большие части. Верхняя часть предназначена для ведения всех доходов. Иными словами, это те финансовые объемы, которыми мы можем распоряжаться. Нижняя, самая большая – для фиксации всех расходов. Они разбиты на основные подгруппы для удобства анализа. Справа находится блок автосуммирования итогов, чем больше заполнена таблица – тем более информативны ее данные.

Каждый вид дохода или расхода находится в строках. Столбцы разбивают поля ввода по месяцам. Например, возьмем блок данных с доходами.

Что уж там скрывать, многие получают «серые» или вообще «черные» зарплаты. Кто-то может похвастаться «белой». Для иного основную часть дохода могут составлять подработки. Поэтому, для более объективного анализа своих источников дохода выделены четыре основных пункта. Не важно, одна ячейка в дальнейшем будет заполняться или все сразу – все равно в поле «итого» будет подсчитана правильная сумма.

Расходы я постарался разбить на группы, которые были бы универсальными и подходящими для большинства людей, начавших использовать этот файл. Насколько это удалось – судить Вам. В любом случае, добавление требуемой строки с индивидуальной статьей расхода не займет много времени. Например, я сам не курю, но подсевшие на эту привычку и желающие от нее избавиться, а заодно понять, сколько на нее тратится – могут добавить пункт расхода «Сигареты». Для этого вполне достаточно базовых знаний по Excel и сейчас я не стану их касаться.

Как и выше, все расходы суммируются по месяцам в итоговой строке – это и есть та общая сумма, которая уходит у нас каждый месяц непонятно куда. Благодаря подробному разделению на группы можно легко отслеживать собственные тенденции. Например, у меня в зимние месяцы снижаются расходы на питание где-то на 30%, однако увеличивается тяга к покупке всякой ненужной ерунды.

Еще ниже располагается строка, названная «остаток». Она вычисляется как разность между всеми доходами за месяц и всеми расходами. Именно по ней можно судить, сколько денег можно откладывать, например, на депозит. Или сколько не хватает, если остаток уходит в минус.

Ну вот, в принципе, и все. Да, забыл пояснить разницу между полями «среднее (мес)» и «среднее (год)» в правом итоговом блоке. Первое, «среднее за месяц» считает средние значения только по тем месяцам, в которых были расходы. Например, Вы за год три раза (в январе, в марте и в сентябре) покупали образовательные курсы. Тогда формула поделит итоговую сумму на три и разместит в ячейке. Это позволяет более точно оценивать свои ежемесячные траты. Ну а второе, «среднее за год», всегда делит итоговую величину на 12, что более точно отражает годовую зависимость. Чем больше разница между ними – тем более нерегулярными являются эти расходы. И так далее.

Скачать файл можно здесь. Буду рад, если это поможет Вам в освоении такой непростой задачи, как ведение домашней бухгалтерии. Успехов и роста доходов!

Восемь таблиц для ведения финучёта в малом бизнесе и материалы для обучения

Мы собрали материалы, которые помогут предпринимателям самостоятельно вести финансовый управленческий учёт. Начнём с таблиц, а дальше предложим несколько способов подтянуть матчасть.

Таблицы

- Отчет о прибылях и убытках (ОПиУ). Этот отчёт ещё называют ОФР — отчёт о финансовых результатах. В нём считают чистую прибыль бизнеса по выполненным обязательствам. Шаблон ОПиУ.

- Балансовый отчёт. Самый главный отчёт собственника — отражает общее состояние бизнеса: богатеет он со временем или беднеет. Также здесь можно посмотреть, где заморожены деньги компании. Шаблон баланса.

- Анализ эффективности. Показывает рентабельность проектов и эффективность распределения ресурсов компании. Шаблон таблицы для анализа эффективности.

- Таблица для проведения инвентаризации. Учитывайте стоимость и количество всех активов вашего бизнеса. Таблица на английском языке. Шаблон таблицы для инвентаризации.

- Платёжный календарь. Планируйте поступления и выбытия денег, на основе этого принимайте решения о внеплановых расходах. Предупреждает о кассовых разрывах. Шаблон платёжного календаря.

- Зарплатная ведомость. Ведите учёт выплат сотрудникам, в том числе со сложной системой мотивации. Шаблон зарплатной ведомости.

- Финансовая модель. Запланируйте чистую прибыль и выручку своего бизнеса, а также найдите ключевые показатели, которые влияют на финансовый результат. Финмодель нужно составлять для существующих и новых компаний, а также новых направлений бизнеса. Шаблон финмодели.

- Пример финмодели. Магазин товаров для животных.

- Пример финмодели. Производство косметики.

- Пример финмодели. Стоматология.

Книги и блоги о финансах

- Банк «Тинькофф». «Бизнес без МБА», раздел про финансы.

- Питер Этрилл, «Финансовый менеджмент и управленческий учёт для бизнесменов».

- Алексей Герасименко, «Финансовая отчётность для руководителей и начинающих специалистов».

- Людмила Ярухина, «Финансы для нефинансистов».

- Алексей Герасименко, «Финансовый менеджмент».

- Блог «Нескучные финансы».

- Блог «Финолог».

Бесплатные курсы по финансам

Платные курсы по финансам

Доходы и расходы

2.1 Доходы и расходы

Цели обучения

- Определите и сравните источники и способы использования дохода.

- Определите и проиллюстрируйте сальдо бюджета, возникающее в результате использования доходов.

- Опишите средства правовой защиты от дефицита и профицита бюджета.

- Определите возможные и невозвратные затраты и обсудите их влияние на принятие финансовых решений.

Личные финансы — это процесс оплаты или финансирования жизни и образа жизни. Точно так же, как бизнес должен быть профинансирован — его здания, оборудование, использование рабочей силы и материалов, а также эксплуатационные расходы должны быть оплачены, — точно так же должны оплачиваться имущество и расходы на жизнь человека. Подобно тому, как бизнес полагается на свои доходы от продажи товаров или услуг для финансирования своих затрат, так и человек полагается на доход, полученный от продажи рабочей силы или капитала, для финансирования затрат. Вам необходимо понимать этот процесс финансирования и термины, используемые для его описания.В следующей главе вы узнаете, как это учитывать.

Откуда берется доход?

Доход — прибыль за определенный период. В случае отдельного лица или домашнего хозяйства это, как правило, деньги от заработной платы, процентов, дивидендов или активов (например, доход от аренды недвижимости), которые можно использовать для потребления или сбережения. это то, что заработано или получено за определенный период. Существуют разные условия дохода, потому что существуют разные способы получения дохода. Доход от занятости или самозанятости — это заработная плата или оклад.На депозитные счета, как и на сберегательные счета, начисляются проценты, которые также могут поступать от кредитования. Владение акциями дает акционеру право на получение дивидендов, если таковые имеются. Владение частью партнерства или частной корпорации дает право на ничью.

Два основных способа получения дохода в рыночной экономике — это продажа труда или продажа капитала. Продажа рабочей силы означает работу либо на кого-то другого, либо на себя. Доход поступает в виде зарплаты. Полная компенсация может включать другие выплаты, такие как пенсионные взносы, медицинское страхование или страхование жизни.Труд продается на рынке труда.

Продажа капитала означает инвестирование: получение лишних денежных средств и их продажа или сдача в аренду кому-то, кому нужна ликвидность, близкая к наличным деньгам, или как легко и дешево — с низкими транзакционными издержками — актив можно превратить в наличные. (доступ к наличным деньгам). Кредитование — сдача капитала в аренду; процент — это рента. Вы можете ссудить частным образом по прямой договоренности с заемщиком или предоставить ссуду через обмен государственного долга, купив корпоративные, государственные или государственные облигации.Инвестирование в корпоративные акции или их покупка — это пример продажи капитала в обмен на долю будущей стоимости компании.

Вы можете инвестировать во многие другие активы, такие как антиквариат, искусство, монеты, землю или товары, такие как соя, живой скот, платина или легкая сырая нефть. Принцип тот же: инвестирование — это аренда капитала или его продажа за актив, который можно перепродать позже или который может принести будущий доход, или и то, и другое. Капитал продается на рынке капитала и ссужается на кредитном рынке — особой части рынка капитала (точно так же, как секция молочных продуктов — это особая часть супермаркета).На Рисунке 2.2 «Источники дохода» показаны источники дохода.

Рисунок 2.2 Источники дохода

На рынке труда цена труда — это заработная плата, которую работодатель (покупатель рабочей силы) готов платить работнику (продавцу рабочей силы). Цена любой работы определяется множеством факторов. Характер работы определяет необходимое образование и навыки, а цена может отражать и другие факторы, такие как статус или желательность работы.

В свою очередь, необходимые навыки и привлекательность работы определяют предложение рабочей силы для этой конкретной работы — количество людей, которые могли и хотели бы выполнять эту работу. Если предложение рабочей силы превышает спрос, если на работе работает больше людей, чем необходимо, у работодателей будет больше вариантов найма. Этот рынок труда является рынком покупателей, и покупатели могут нанимать рабочую силу по более низким ценам. Если людей, желающих и способных выполнять работу, меньше, чем рабочих мест, тогда этот рынок труда является рынком продавцов, и рабочие могут продавать свой труд по более высоким ценам.

Точно так же, чем меньше навыков требуется для работы, тем больше будет людей, способных ее выполнять, создавая рынок покупателей. Чем больше навыков требуется для работы, тем меньше будет людей, которые будут ее выполнять, и тем больше у продавца будет рычагов или преимуществ при согласовании цены. Люди получают образование, чтобы повысить квалификацию и, следовательно, конкурировать на рынке труда продавцов.

Когда вы начинаете свою карьеру, вы обычно находитесь на рынке покупателей (если у вас нет необычного дара или таланта) хотя бы из-за отсутствия у вас опыта.По мере продвижения вашей карьеры у вас будет больше и, возможно, более разнообразный опыт и, предположительно, больше навыков, и поэтому вы можете продавать свою рабочую силу на большем рынке продавцов. Вы можете менять карьеру или работу более одного раза, но вы надеетесь сделать это в ваших интересах, то есть всегда иметь рыночную силу на рынке труда.

Многие люди любят свою работу по многим причинам, помимо оплаты, и выбирают ее в качестве вознаграждения. Труд — это больше, чем источник дохода; это также источник множества интеллектуальных, социальных и других личных удовольствий.Тем не менее, ваш труд также является торгуемым товаром и имеет рыночную стоимость. Личное вознаграждение за вашу работу может в конечном итоге определить ваш выбор, но вы должны осознавать рыночную стоимость этого выбора, когда вы его делаете.

Ваша способность продавать рабочую силу и получать доход отражает вашу ситуацию на рынке труда. В начале своей карьеры вы можете рассчитывать на то, что по мере развития карьеры будете зарабатывать меньше, чем вы зарабатываете. Большинство людей хотели бы достичь точки, когда им вообще не нужно продавать свою рабочую силу.Они надеются когда-нибудь выйти на пенсию и заняться другими хобби или интересами. Они могут выйти на пенсию, если у них есть альтернативные источники дохода — если они могут получать доход от сбережений и от продажи капитала.

Рынки капитала существуют для того, чтобы покупатели могли покупать капитал. Компании всегда нуждаются в капитале, и способы его увеличения ограничены. С другой стороны, продавцы и кредиторы (инвесторы) имеют гораздо больше вариантов инвестирования своих избыточных денежных средств в рынки капитала и кредитные рынки, поэтому эти рынки больше похожи на рынки продавцов.Ниже приведены примеры способов инвестирования в рынки капитала и кредиты:

- Покупка акций

- Покупка государственных или корпоративных облигаций

- Кредитование ипотеки

Рынок для любой конкретной инвестиции или актива может быть рынком продавцов или покупателей в любое конкретное время, в зависимости от экономических условий. Например, рынок недвижимости, современного искусства, спортивных памятных вещей или старинных автомобилей может быть рынком для покупателей, если продавцов больше, чем покупателей.Однако обычно спрос на капитал равен или больше, чем его предложение. Чем больше у вас капитала для продажи, тем больше способов вы можете продать его большему количеству покупателей и тем больше эти покупатели могут быть готовы заплатить. Однако поначалу для большинства людей продажа труда является единственным практическим источником дохода.

Куда уходит доход?

Расходы Расходы на потребление или повседневную жизнь. — это затраты на предметы или ресурсы, которые используются или потребляются в повседневной жизни.Расходы повторяются (то есть они происходят снова и снова), потому что еда, жилье, одежда, энергия и так далее расходуются ежедневно.

Когда доход меньше расходов, у вас дефицит бюджета. Нехватка свободных средств возникает, когда доход меньше расходов. — слишком мало наличных денег для удовлетворения ваших желаний или потребностей. Бюджетный дефицит неустойчив; это финансово нежизнеспособно. Единственный выбор — устранить дефицит за счет (1) увеличения доходов, (2) сокращения расходов или (3) заимствования, чтобы компенсировать разницу.Заимствование может показаться самым простым и быстрым решением, но заимствование также увеличивает расходы, потому что создает дополнительные расходы: проценты. Если доход не может быть увеличен, заимствование для покрытия дефицита только увеличит его.

Лучше, хотя обычно труднее, выбор — увеличить доход или уменьшить расходы. На рисунке 2.3 «Бюджетный дефицит» показаны варианты выбора, вызванные дефицитом бюджета.

Рисунок 2.3 Бюджетный дефицит

Когда доход за период превышает расходы, возникает профицит бюджета — избыток свободных средств, возникающий, когда доход превышает расходы.. Эта ситуация устойчива и остается жизнеспособной в финансовом отношении. Вы можете уменьшить доход, скажем, меньше работая. Скорее всего, вы использовали бы излишки одним из двух способов: потребляете больше или сохраняете его. Если потреблять, доход пропадает, хотя, по-видимому, он вам понравился.

Однако в случае сохранения доход можно сохранить, например, в копилке или банке для печенья, и использовать позже. Более выгодный способ сбережения — это вложить их каким-либо образом: положить на банковский счет, дать ссуду под проценты или обменять на актив, такой как акции, облигации или недвижимость.Эти способы сбережения — это способы продажи вашего избыточного капитала на рынках капитала для увеличения вашего богатства. Ниже приведены примеры экономии:

- Внесение на сберегательный счет выписки в банке

- Взносы на пенсионный счет

- Приобретение депозитного сертификата (CD)

- Покупка государственной сберегательной облигации

- Внесение на счет денежного рынка

Рисунок 2.5 «Бюджетный профицит» показывает варианты, созданные в результате бюджетного профицита.

Рисунок 2.5 Профицит бюджета

Альтернативные и невозвратные затраты

Помимо расходов, которые влияют на вашу финансовую жизнь, существуют еще два важных вида затрат. Предположим, вы можете позволить себе новую куртку или новые ботинки, но не то и другое вместе, потому что ваши ресурсы — доход, который вы можете использовать для покупки одежды — ограничены. Если вы купите куртку, вы не сможете купить и сапоги.Отсутствие ботинок — это упущенная выгода Стоимость принесения в жертву следующего лучшего выбора из-за сделанного выбора; значение следующего лучшего выбора, от которого отказываются после того, как выбор сделан. покупки куртки; это цена того, что вы пожертвуете своим следующим лучшим выбором.

В личных финансах всегда есть альтернативные издержки. Вы всегда хотите сделать выбор, который создаст больше ценности, чем затраты, и поэтому вы всегда хотите, чтобы альтернативные издержки были меньше, чем выгода от торговли. Вы купили куртку вместо ботинок, потому что решили, что наличие куртки принесет больше пользы, чем стоимость отсутствия ботинок.Вы считали, что ваша выгода будет больше, чем ваши альтернативные издержки.

В личных финансах альтернативные издержки влияют не только на решения о потреблении, но и на решения о финансировании, например о том, следует ли брать взаймы или платить наличными. Заимствование имеет очевидные затраты, тогда как оплата собственными деньгами или сбережениями кажется беззатратной. Однако использование наличных имеет альтернативные издержки. Вы теряете все проценты, которые у вас могли быть на свои сбережения, и вы теряете ликвидность — то есть, если вам нужны деньги для чего-то еще, например, для лучшего выбора или чрезвычайной ситуации, у вас их больше нет, и, возможно, вам даже придется занять их в более высокая стоимость.

Когда покупатели и продавцы делают выбор, они взвешивают альтернативные издержки и иногда сожалеют о них, особенно когда выгоды от торговли неутешительны. Сожаление может окрасить будущий выбор. Иногда сожаление может помешать нам признать невозвратные затраты Затраты, которые были понесены по прошлым операциям и не могут быть возмещены.

Невыполненные затраты — это уже израсходованные затраты; то есть все ресурсы, которыми вы торгуете, ушли, и нет возможности их восстановить.Решения по определению могут приниматься только в отношении будущего, а не прошлого. Когда сделка завершена, сделка окончена и сделана, поэтому признание того, что невозвратные затраты действительно понесены, может помочь вам принять более правильные решения.

Например, деньги, которые вы потратили на свою куртку, — это невозвратные затраты. Если на следующей неделе пойдет снег, и вы решите, что вам действительно нужны ботинки, эти деньги исчезнут, и вы не сможете использовать их для покупки обуви. Если вам действительно нужны ботинки, вам придется найти другой способ заплатить за них.

В отличие от ценника, альтернативные издержки не очевидны.Вы склонны сосредотачиваться на том, что получаете в сделке, а не на том, что вы получаете , а не . Эта тенденция — позитивный аспект человеческой натуры, но она может быть слабым местом при принятии стратегических решений, которые так важны при финансовом планировании. Человеческая природа также может заставить вас слишком сосредоточиться на невозвратных затратах, но вся радость или сожаление в мире не могут изменить прошлые решения. Умение распознавать невозвратные затраты важно для принятия правильных финансовых решений.

Ключевые выводы

- Важно понимать источники (доходы) и использование (расходы) средств, а также возможный дефицит или профицит бюджета.

- Заработная плата — это доход от работы или самозанятости; проценты зарабатываются при кредитовании; дивиденд — это доход от владения акциями компании; а ничья — это доход от партнерства.

- Необходимо устранить дефицит или излишки, а это означает принятие решений о том, что с ними делать.

- Увеличение доходов, сокращение расходов и получение займов — три способа справиться с бюджетным дефицитом.

- Дополнительные расходы, сбережения и инвестирование — три способа справиться с профицитом бюджета.

- Альтернативные и невозвратные затраты — это скрытые расходы, влияющие на принятие финансовых решений.

Упражнения

- Откуда и куда уходит ваш доход? Проанализируйте свои поступления

| 5.8.5.1 | Пересмотрено, чтобы включить информацию о внутреннем контроле. |

| 5.8.5.2 | Обновлен, чтобы предоставить дополнительные инструкции по определению полной оплаты через рекомендации по соглашению о рассрочке. |

| 5.8.5.2 (2) | Обновлен и содержит ссылку на калькулятор платежей IAT Compliance Suite. |

| 5.8.5.3 (4) | Добавлен новый параграф для обсуждения потенциальных проблем раскрытия информации, когда налогоплательщики подают совместное предложение и не проживают в одном домохозяйстве. |

| 5.8.5.3 (4) Примечание | Добавлено примечание, подчеркивающее, что если налогоплательщики не проживают в одном домохозяйстве, требуется отдельная финансовая отчетность. |

| 5.8.5.3.1.1 таблица | Добавлен пункт, в котором обсуждается проверка W-2 для идентификации пенсионного счета. |

| 5.8.5.3.1.3 (2) | Пересмотрено, чтобы определить текущее состояние в течение 3 месяцев с даты получения формы 656. |

| 5.8.5.6 (2) | Включена записка, в которой обсуждается документация о стоимости прав принимающей стороны, номинального держателя или другого лица в приемлемой сумме предложения. |

| 5.8.5.7 (1) | Примечание, содержащееся для напоминания сотрудникам, что уменьшение стоимости определенных активов применяется только после определения того, может ли налогоплательщик платить в полном объеме. |

| 5.8.5.7 (2) | Включен новый параграф, чтобы напомнить сотрудникам, что он уместен только для разрешения сокращения на отдельные банковские счета и не предусматривает надбавку при оценке коммерческого банковского счета (ов) |

| 5.8.5.7 (4) | Добавлен новый абзац, в котором обсуждается, когда может быть целесообразно скорректировать стоимость банковского счета с суммы, указанной в 433-A / B (OIC) |

| 5.8.5.8 (6) | Добавлено руководство при выявлении проблем, связанных с получением налогоплательщиком ссуд от своего бизнеса вместо заработной платы. |

| 5.8.5.8. (7) | Добавлен параграф для обсуждения включения стоимости виртуальной валюты в RCP. |

| 5,8.5.9 (4) | Добавлено примечание, касающееся допустимых разумных премий по страхованию жизни в определенных ситуациях. |

| 5.8.5.11 (2) Примечание | Включено примечание относительно того, когда уместно освобождение от налога на мебель, приспособления и личные вещи. |

| 5.8.5.10 (4) таблица | Добавлена дополнительная информация для рассмотрения ситуаций, в которых налогоплательщик взял заем с пенсионного счета до подачи предложения. |

| 5.8.5.12 (3) | Примечание включено, чтобы напомнить сотрудникам, что уменьшение применяется только после определения, может ли налогоплательщик полностью заплатить. |

| 5.8.5.13 (5) | Примечание и пример добавлены к адресу, когда может быть целесообразно принять предложение ETA, если налогоплательщик не может взять взаймы под недвижимость. |

| 5.8.5.13 (6) | Добавлено примечание для обсуждения оценки сдачи в аренду всего имущества. |

| 5.8.5.15 (3) | Удалена ссылка на «плохую экономичность». |

| 5.8.5.17 (2) | Добавлено примечание, в котором обсуждается соответствующий метод определения чистого капитала для целей предложения бизнеса, оцениваемого как непрерывно действующий. |

| 5.8.5.18 (1) | Добавлено примечание, напоминающее сотрудникам о необходимости рассматривать вопросы принимающей стороны отдельно от определения растраченных активов. |

| 5.8.5.18 (2) | Пример и исключение добавлены для рассмотрения ситуаций, в которых трехлетний срок может быть неприменим. |

| 5.8.5.18 (2) | Маркер добавлен для обсуждения скидки на подоходный налог, уплачиваемый при расчете актива. |

| 5.8.5.18 (3) | Добавлены примеры, в которых обсуждается, когда целесообразно отклонить предложение «не в лучших интересах», когда речь идет о рассеянных активах. |

| 5.8.5.18 (9) | Напоминание добавлено относительно включения стоимости рассеянного актива в AET. |

| 5.8.5.20 (4) таблица | Добавлена информация о том, когда может быть целесообразно включать потенциальный доход по социальному обеспечению после достижения налогоплательщиком полного пенсионного возраста, а когда может быть целесообразно добавить сверхурочную работу в доход налогоплательщика. |

| 5.8.5.20 (7) | Добавлен дополнительный параграф для обсуждения того, когда, если это может быть целесообразно, уменьшить доход налогоплательщика при расчете стоимости будущего дохода. |

| 5.8.5.22.2 (3) | Добавлен новый абзац для обсуждения допустимых разумных затрат, связанных с переездом налогоплательщика, в определенных ситуациях. |

| 5.8.5.22.3 (6) | Увеличенный возраст транспортного средства и увеличенный пробег используются для определения целесообразности дополнительных эксплуатационных расходов. |

| 5.8.5.22.4 (7) | Дополнительные инструкции включены для помощи в определении соответствующей скидки, когда налогоплательщик должен платить государственные и местные налоги. |

| 5.8.5.22.4 (9) | Выписка добавлена относительно определения скидки на выплату по ссуде с пенсионного счета. |

| 5.8.5.24 (7) | Добавлены абзац и пример для обсуждения корректировок расходов на основе дохода от лица, не несущего ответственность в домашнем хозяйстве. |

| 5.8.5.27 | Добавлен подраздел, содержащий указания по оценке долей партнерства. |

| 5.8.5.28 | Перенумерован с IRM 5.8.5.27. |

| 5.8.5.29 (3) | Дополнительное обсуждение периодичности периодических платежей. Также был добавлен пример. |

| Экспонаты 5.8.5-1 и 5.8.5-2 | Обновлены налоговые годы, используемые в примерах. |

Excel 2007: Финансовый анализ — отслеживание доходов и расходов с помощью таблицы Excel

Детали курса

Числа и финансовые данные определяют современный деловой мир, и Excel 2007: Financial Analysis может помочь расшифровать эту информацию. Правильное понимание этих чисел и лежащих в их основе формул может стать ключом к корпоративному и личному успеху.Microsoft MVP (самый ценный профессионал) Курт Фрай обучает основам корпоративных финансов, позволяя пользователям понять смысл важных финансовых расчетов. Курт объясняет, как проверять формулы, чтобы убедиться, что они имеют правильные входные данные, и показывает, как интерпретировать выходные данные формулы. Он также рассказывает, как рассчитывать коэффициенты левериджа и графики амортизации и амортизации, а также прогнозировать будущий рост. К этому курсу прилагаются файлы с упражнениями.

Инструктор

-

Курт Фрай

Разработчик онлайн-курсов, писатель-фрилансер и спикер.MBA.

Курт Фрай — президент Technology and Society, Incorporated. Он является автором более 40 книг, в том числе Microsoft Excel 2019 Step by Step для Microsoft Press, а также создал и записал более 60 курсов для Lynda.com и LinkedIn. Обучение. В качестве спикера он представил доклады на такие темы, как «Риторическая математика» для получения кредита CLE на конференции «Право и магия», «Деловое рассказывание историй с использованием Microsoft Excel» на ежегодной конференции ATD-Cascadia, а также свой подход Improspectives® к применению методов Театр импровизации для бизнеса и жизни для многочисленных зрителей.Как исполнитель, он участвовал в более чем 1300 импровизированных комедийных шоу с ComedySportz Portland и представляет свое шоу Magic of the Mind театральной и корпоративной аудитории. Курт получил степень бакалавра политических наук в Сиракузском университете и степень магистра делового администрирования в Иллинойском университете.

Узнать больше Видеть меньше

Навыки, описанные в этом курсе

Зрители этого курса

14 519 человек смотрели этот курс

Что они делают

Консультант, специалист по корпоративным финансам, бухгалтер

.Еженедельная таблица расходов и доходов Скачать бесплатно для Windows

ООО «ИдеяТалент» Бесплатное ПО

создает отчеты о состоянии для менеджеров из записанных данных.

1 Программное обеспечение Sea Apple 3 Условно-бесплатное ПО

Weekly Calendar Planner поможет вам лучше планировать и работать эффективнее.

78 Собольсофт 4 Условно-бесплатное ПО

Создайте еженедельный план питания в MS Excel. Требуется Excel 2000 или выше.

Джон Фил 1 Бесплатное ПО

Сэкономьте утомительное количество времени, продвигая свой сайт вручную!

36 Собольсофт 6 Условно-бесплатное ПО

Решение для пользователей, которые хотят создавать индивидуальные еженедельные календари.

3 ALMSys, Inc. 262 Условно-бесплатное ПО

Отслеживайте и управляйте своими ежемесячными подробными доходами и расходами.

1 TriSun Software Inc. 118 Условно-бесплатное ПО

Новаторский способ организации и отслеживания вашего дохода.

46 Системы микросхем 153 Условно-бесплатное ПО

Эта программа для работы с электронными таблицами Microsoft Excel, которая позволяет создавать профессиональные и полные деловые / командировочные расходы ….

2 Indentix 27

Отслеживайте и записывайте свои финансовые операции с помощью этого инструмента.

97 EasyAsIncomeTax.com 4

хранит доход из нескольких источников и рассчитывает ваши налоговые обязательства.

ПРИМАСОФТ ПК, ИНК. 27 Условно-бесплатное ПО

Программа может использоваться для управления отчетом о расходах сотрудников.

Программное обеспечение BP 4 Бесплатное ПО

B&P Table Utilities — это программный инструмент для обслуживания таблиц базы данных Paradox.

11 Компания First Byte Solutions Ltd. 600 Бесплатное ПО

Регистрирует все операции по доходам и расходам для любого количества банковских счетов.

A2000 Solutions Pte Ltd Бесплатное ПО

просто отслеживает доходы и расходы.

95 Программное обеспечение FamTec 3

Удобное отслеживание доходов, расходов и инвестиций.Распечатайте отчеты и диаграммы.

63 ZPSSoft 4 Бесплатное ПО

С помощью этого инструмента вы можете редактировать и записывать доходы, расходы, корректировать баланс и т. Д.

71 FineTunebiz 8 Условно-бесплатное ПО

Запишите свои бизнес-операции по категориям доходов и расходов.

Build-N-Book Inc Коммерческий

Ведение счетов доходов и расходов строителей и строителей.

Zoom Systems, Inc. 4 Условно-бесплатное ПО

Отмеченное наградами программное обеспечение для создания отчетов о расходах «Expense Reports Pro» теперь доступно для бесплатной пробной версии….

Livetecs LLC Условно-бесплатное ПО

Время и расходы, управление расходами, учет рабочего времени, решение для посещаемости.

47 Программное обеспечение TrueLogic 5 Бесплатное ПО

Калькулятор подоходного налога, специально разработанный для плательщиков подоходного налога из Индии.

ImagiSOFT, Inc.1 Условно-бесплатное ПО

Рассчитывает налоги на основе формул подоходного и подоходного налога вашего клиента.

.