СВИФТ перевод — что это такое? Банковская система SWIFT

У тех, кому хоть раз приходилось сталкиваться с отправкой денег за границу или получением средств из других стран, неизбежно возникали вопросы: какая система лучше, и вообще что это такое — СВИФТ перевод. Для планирующих работать, учиться, вести бизнес за границей, знать ответ на последний необходимо – в настоящий момент в мире просто нет достойных альтернатив системе S.W.I.F.T.

Система S.W.I.F.T- функции, история, современный уровень

Когда заходит речь о переводах денег в другую страну, сразу вспоминается примелькавшийся, благодаря навязчивой рекламе, но от этого не менее эффективный и быстрый Western Union и аналогичные ему MoneyGram, Anelic и др.. Те же, кто занимался этим вопросом всерьез, назовут, кроме систем мгновенных переводов, по меньшей мере, три способа:

- Переводы с карты на карту:

- Отправка средств с помощью электронных платежных систем, таких как Webmoney, PerfectMoney, Neteller и пр.

- Международные переводы в системе SWIFT.

При этом мгновенные переводы хороши только для отправки в адрес частного лица, карточные имеют множество ограничений в разных странах, для электронных систем пока не существует единого стандарта, да и их распространение часто ограничено территориями стран или регионов.

SWIFT – единственная система переводов, которая свободна от всех этих недостатков. Society for Worldwide Interbank Financial Telecommunications (S.W.I.F.T) - Сообщество всемирных межбанковских финансовых — телекоммуникаций – это не отдельная компания, производственная или финансовая группа. Это настоящее сообщество, призванное эффективно решать встающие перед его членами проблемы по оптимизации информационных потоков.

Именно таким оно было создано в 1973 году, когда перед крупнейшими банками с особой остротой встал вопрос об ускорении обмена данными, который должен был удовлетворить потребности бизнеса в скорости передачи информации и, главное, денежных трансферов. Тогда в Бельгии (штаб-квартира организации и сегодня работает в Брюсселе) решать проблему собрались представители более 200 крупнейших банков Старого и Нового Света.

Такое начинание было обречено на успех. О правильности выбранного направления и используемых методов и технологий свидетельствует подключение к системе более 10 тысяч крупнейших финансовых организаций более чем из 220 стран. Ежедневно в системе осуществляется более миллиона транзакций.

Суть банковской системы SWIFT

Суть банковской системы SWIFTСВИФТ, прежде всего – система быстрого и безопасного обмена информационными сообщениями. Поскольку сегодня в мире денежные потоки – это потоки информационные, система отлично справляется и с этой функцией – международного адресного перевода денежных средств.

Благодаря безопасности, надежности и скорости передачи данных и сообщений, клиентами системы становятся не только банки. В качестве самостоятельных участников выступают биржи, страховые агентства, брокерские компании, хедж-фонды и т.д.

Особенности переводов СВИФТ

Поскольку безналичные денежные переводы сегодня превратились в простые информационные сообщения о том, что владелец одного счета намерен передать некое количество учтенного на нем денежного эквивалента владельцу другого счета, потребовалось сформировать свод правил для обеспечения надежности и безопасности.

Основное из них относится к предоставлению информации о получателе.

Что нужно для отправки перевода СВИФТ

Переводы в системе производятся исключительно на банковские счета. Соответственно, необходимым является следующий набор данных (заполняет отправитель):

- Уникальный код банка-получателя в системе SWIFT (аналогом в российской банковской системе выступает БИК). Эта информация позволяет однозначно идентифицировать в системе электронных коммуникаций финансовую организацию, в адрес которой отправляется сообщение.

Как расшифровывается СВИФТ код

Как расшифровывается СВИФТ код- Название банка-получателя – соответствующее международным реестрам или соглашениям.

- Полное имя (для физических лиц) или полное наименование компании (для юридических) получателя.

- Номер счета получателя для зачисления средств. Предоставляется в принятом в банковской системе получателя формате или в виде международного кода (IBAN).

- Сумма и валюта перевода

Важно! Все данные в системе СВИФТ приводятся только на английском языке. Нет ни единого исключения из этого правила, даже если свифтовка идет из России в Белоруссию или из Португалии в Бразилию, где португальский язык является государственным.

Чаще всего все необходимые сведения предоставляет официальный сайт банка.

SWIFT-коды Сбербанка России

Вот в таком виде представлены SWIFT-коды подразделений Сбербанка на официальном сайте

Вот в таком виде представлены SWIFT-коды подразделений Сбербанка на официальном сайтеСсылка на документ на официальном сайте Сбербанка, содержащий все СВИФТ коды филиалов банка

Все данные должны быть приведены без ошибок. В противном случае обработка перевода может значительно замедлиться, особенно если в цепочке принимает участие несколько посредников (к примеру, когда банки контрагентов не являются участниками системы). Возможна и более неприятная ситуация – платеж будет утерян и его розыск обойдется корреспонденту в серьезную сумму.

Если валюта перевода и национальная валюта в стране получателя не совпадают, перевод осуществляется с участием банка-корреспондента. В этом случае в перечень необходимой для трансфера средств информации добавляются СВИФТ-код и название этой финансовой организации.

К особенностям оформления следует отнести и тот факт, что отозвать платеж или вернуть его для корректировки система позволяет, но потери времени и средств при этом будут весьма ощутимыми. Доступны такие действия только до тех пор, пока средства не выданы получателю.

Валюта перевода

В системе нет действующих ограничений на используемые валюты. Этим SWIFT выгодно отличается от всех других систем переводов, работающих либо в национальных валютах, либо в наиболее распространенных мировых (чаще всего в долларах и евро).

Международный перевод СВИФТ может использовать любые валюты на стороне отправителя и получателя. Фактически, при его оформлении вместе с трансфером делается распоряжение на обмен валюты отправителя на валюту получателя.

Сроки перевода

Время прохождения информационного сообщения в системе, как правило, не превышает 20 минут. Средства на счет получателя не поступают за это время только за счет многократного подтверждения получения сообщений между участниками системы (особенно если маршрут включает банки-посредники и банки-корреспонденты). Кроме того, порядок зачисления средств на счета конечных пользователей определяется внутренним регламентом банка получателя.

В результате для выполнения СВИФТ-перевода требуется от 1 до 5 рабочих дней. Специалисты утверждают, что, в основном, транзакция полностью завершается за 2-3 дня.

Гораздо сложнее обстоят дела с отзывом или необходимостью корректировки указанных в переводе данных. По времени такая операция может занять до 30 дней. Максимальная потеря времени имеет место, когда ошибка обнаружена уже на этапе прохождения сообщением банков-посредников.

Ограничения по суммам

В системе нет ограничений на суммы переводов. Однако, банки-участники должны соблюдать нормы действующего законодательства государств, в правовом поле которых они работают.

К примеру, в России установлено ограничение суммы на отправку в адрес иностранных корреспондентов резидентом РФ в течение одного операционного дня (подробнее – в тексте и комментариях к закону №1783-ФЗ). В эквиваленте она не может превышать $5000. Банки участники из России ограничат сумму Swift перевода именно на этом уровне, или потребуют документального подтверждения целевого назначения трансфера.

Комиссии за перевод

По уровню комиссий система SWIFT является одной из самых выгодных – в ней не устанавливаются фиксированные тарифы. Полномочия определения размеров оплаты делегированы банкам-участникам. В результате, в большинстве случаев процент комиссии оказывается даже ниже, чем за передачу средств в системах мгновенных переводов. Однако это справедливо только тогда, когда в силу вступает установленный процентный тариф — все участники системы оговаривают минимальную сумму комиссии.

В разных банках комиссии составляют:

- 0.1-2% (минимум 10-60 долларов) – за отправку перевода;

- 20-100 долларов за отзыв платежа или запрос по его отправке.

Нетрудно посчитать, что выгодным перевод становится только тогда, когда процент комиссии превышает сумму минимального платежа. К примеру, для Сбербанка (перевод в долларах США оплачивается из расчета 2% но не менее $15) граница составляет 75 долларов.

Не исключены и дополнительные комиссии при участии банков-посредников. Окончательную сумму сообщит только операционист во время отправки.

Особенностью системы является оплата комиссии получателем. Соответственно, если необходимо, чтобы корреспондент получил определенную сумму, размер платежа придется увеличить с учетом комиссионных выплат.

Для кого это сделано

Специфика платежей определяет главные достоинства СВИФТ-переводов:

- Безопасность и надежность с зачислением на банковские счета;

- Высокая скорость прохождения информационных сообщений и выполнения транзакций;

- Отсутствие ограничений на суммы переводов и использование валют;

- Выгодные комиссии при значительных суммах и оплата за счет получателя.

Все это говорит о том, что система разработана специалистами банков для постоянных клиентов, работающих с крупными суммами. Собственно, S.W.I.F.T. таковой и является.

Система переводов SWIFT — что это и как работает?

Современную жизнь уже сложно представить без денежных переводов по всему миру. На них основывается почти вся международная торговля и ведение бизнеса. Благодаря современным системам довольно просто отправлять и получать денежные переводы с любой точке планеты в считанные минуты. Обычные люди чаще всего пользуются мгновенными системами переводов, где достаточно указать место получения и ФИО получателя.

За определенную плату деньги доходят за несколько минут в любой валюте. Чуть сложнее пересылать деньги на валютные счета, открытые в иностранных банках. Такие системы, как Вестерн Юнион или Юнистрим тут же не подойдут. Для этих пересылов есть система Свифт (S.W.I.F.T.). Она позволяет с максимальной точностью и меньшей комиссией делать отправлять деньги по всему миру, оплачивать счета гостиниц, обучение заграницей и проч. В отличии от других систем, в системе переводов SWIFT нужно точно указывать реквизиты счетов и получателя. Если какие-то данные будут указаны неверно, то платеж может «зависнуть» на счетах посредников, поскольку в этих переводах могут участвовать несколько банков-корреспондентов.

Что такое S.W.I.F.T.?

В дословном переводе название расшифровывается, как Сообщество всемирных межбанковских финансовых коммуникаций. Форма логотипа этой системы показывает нашу планету с меридианами. S.W.I.F.T. была основана в 1973 г, объединив в себя более двухсот европейских и американских банков. Целью создания такой системы стала необходимость появления более быстрой и надежной передачи данных между финансовыми учреждениями по всему миру. Главный офис системы S.W.I.F.T. расположен в Бельгии. На сегодняшний день к Свифт присоединились более 10 тысяч крупнейших банков из 220 стран мира. Ежедневно система обеспечивает прохождение более миллиона финансовых операций и платежей. Кроме банков услугами S.W.I.F.T. пользуются брокеры, биржи, депозитарии.

В дословном переводе название расшифровывается, как Сообщество всемирных межбанковских финансовых коммуникаций. Форма логотипа этой системы показывает нашу планету с меридианами. S.W.I.F.T. была основана в 1973 г, объединив в себя более двухсот европейских и американских банков. Целью создания такой системы стала необходимость появления более быстрой и надежной передачи данных между финансовыми учреждениями по всему миру. Главный офис системы S.W.I.F.T. расположен в Бельгии. На сегодняшний день к Свифт присоединились более 10 тысяч крупнейших банков из 220 стран мира. Ежедневно система обеспечивает прохождение более миллиона финансовых операций и платежей. Кроме банков услугами S.W.I.F.T. пользуются брокеры, биржи, депозитарии.

Читайте также: Зарплатная карта Сбербанка

S.W.I.F.T. обозначает уникальный код банка в международной классификации (в России аналогом S.W.I.F.T. является БИК банка). Код формируется по стандарту ISO9362. Свифт используется только на международном рынке, гарантирует полную безопасность перевода и минимизирует риск потери денег.

Основными преимуществами S.W.I.F.T. являются:

- Быстрая отправка денег по всему миру.

- Широкий выбор валют (можно отправить или получить в любой валюте).

- Низкие комиссии (ниже, чем у других операторов денежных переводов).

- Распространенность. Свифт работает почти во всех странах, где есть банки.

- Гарантии доставки. Если будут ошибки по вине системы, то она берет на себя возникшие убытки.

Недостатки S.W.I.F.T.:

- Срок перевода может затянуться до 5 дней.

- В цепочке перевода могут присутствовать несколько участников (это создает сложность, если возникает какая-то ошибка, и повышает стоимость перевода).

- Для отправки потребуется предоставлять полные реквизиты счета получателя.

Что нужно для перевода по S.W.I.F.T.?

Свифт-перевод можно проводить со счета, без открытия счета, с зачислением на счет, с выплатой наличными, на расчетный юридический счет. Чтобы отправить перевод нужно знать следующие данные:

- S.W.I.F.T.-код банка-получателя.

- Полное наименование банковского учреждения.

- ФИО получателя денег (наименование организации или физлица).

- № счета получателя в мировом формате IBAN.

- Наименование банковского отделения, куда будет послан перевод.

- Реквизиты банка-посредника.

Вся информация предоставляется исключительно на английском языке. При отправке клиент проверяет заполненное заявление. Важно: если клиент предоставит неверную информацию, то для корректировки перевода придется заплатить приличную комиссию. Отзыв или внесение изменений в перевод занимает длительное время (до 30 дней), особенно, если ошибка выявится уже на счетах банков-посредников. Из России S.W.I.F.T.-переводы обычно отправляются с валютного счета клиента. Перевод может идти до 5 рабочих дней. Чаще всего срок доставки составляет 1-3 дня.

Читайте также: Вложения в ИСЖ — что это. Плюсы и минусы

Комиссии за перевод S.W.I.F.T.

В системе нет единой тарифной сетки, как, например, в Вестерн Юнион. Комиссия в системе переводов SWIFT устанавливается каждым банком индивидуально в зависимости от суммы и страны получения. Например, в Бинбанке комиссия составит 1,3%, минимум 30 ед.валюты, в МДМ банке – 1%, мин. 25 ед.валюты, в Сбербанке – 2%, мин. 25 ед.вал. и т.д. Комиссии периодически меняются, поэтому лучше уточнять актуальные на месте. Посылать небольшие суммы по S.W.I.F.T. не очень выгодно, а вот на больших суммах можно хорошо экономить.

Можно ли вернуть перевод?

Система переводов Swift позволяет провести отзыв платежа при определенных условиях и по личному заявлению клиента. Обычно проблем не возникает, если по каким-то причинам клиент хочет отозвать отправленный перевод до момента получения его получателем. На это потребуется определенное время. Комиссия за перевод, если он отозван по инициативе клиента, возвращаться не будет. Отозвать уже выплаченный перевод нельзя

Валютное законодательство России.

В самой системе нет ограничений по суммам и количеству переводов. Однако, законодательство самих стран устанавливает лимиты на денежные суммы. В России ФЗ №173 «О валютном контроле» ограничивает сумму по переводу от физлица в пользу других физлиц заграницу. Согласно п.12 ст. 9 в течение 1 опердня резидент не может послать заграницу сумму более 5000 долл. (или эквивалент в рублях). Службы финансового мониторинга банка могут потребовать от клиента, который часто и много пересылает заграницу, документы, подтверждающие источник происхождения средств (ФЗ №115).

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Написано статей

Материалы по теме

Swift — что это такое простыми словами

Деятельность банков представляет из себя различные инструменты, в число которых входит система переводов Swift. Это уникальная технология, позволяющая работать с денежными переводами по всему миру и обеспечивая бесперебойную работу банковской деятельности в онлайн режиме.

Что такое Swift простыми словами

На мировом рынке финансовых услуг система переводов денежных средств swift является неотъемлемой частью функционирования банковских услуг.

Swift (свифт, от англ. «S.W.I.F.T.» — Society for Worldwide Interbank Financial Telecommunications, Сообщество всемирных межбанковских финансовых каналов связи) — является цифровым кодом, предназначенным для перевода финансовых сообщений банков или компаний между странами, то есть на международном уровне, либо внутри конкретного государства. Технология обеспечивает передачу информации банками и компаниями. Это своего рода посредник, работающий в режиме онлайн и обеспечивающий обмен финансовыми сведениями.

Штаб-квартира расположена в Брюсселе. Ежедневно Swift обрабатывает более миллиона финансовых транзакций во всем мире.

Swift используют:

- банки, финансовые учреждения;

- крупный, средний или малый бизнес;

- частные лица для зачисления денежных сумм на счета иностранных институтов в процессе обучения;

- страховые агентства;

- биржи, а также брокерские компании.

Словосочетание пишется как Swift code, но при этом стоит воспринимать саму систему Swift отдельно, так как код – это только часть этой технологии, созданный на ее базе.

Как работает Swift

Так как это облачная система – все операции, для которых она предназначена, осуществляются в онлайн режиме.

В целом, система Swift предназначена для повышения эффективности работы организаций, ускорения их работы. Технология работает по принципу быстрого обмена информацией между финансовыми учреждениями или организациями и бизнесом.

Основные преимущества системы Swift:

- учитывает разницу валют;

- рассчитывает комиссионные;

- находит корреспондентский счет;

- ускоряет транзакции;

- не имеет ограничения работы ни в одной стране;

- считывает любые стандарты формирования данных;

- обеспечивает безопасность проведения сделок с участием денежных средств.

Поиск реквизитов происходит в автоматическом режиме, в результате чего, скорость обмена данными довольно высокая.

Как подключить систему Swift

Перевод денег всегда происходит безналично.

Необходимо обратиться в ближайший банк, который включен в список Swift и создать сообщение. Данные заполняет отправитель буквами латинского алфавита.

Перечень сведений, необходимых для формирования перевода по системе Swift:

- уникальный код банка получателя, аналогичный российскому БИК. Запросить его можно предварительно, связавшись со службой поддержки финансовой организации получателя или на сайте своего банка;

- числа кода страны. Обычно это 2 цифры;

- непосредственно числовой номер филиала. Обычно это 3 цифры;

- имя, фамилию частному лицу, или наименование компании юридическому лицу, согласно правилам, необходимо вписать без сокращений;

- номер банковского счета получателя. В формате международного соглашения он обозначается как IBAN;

- валюта денежная сумма перевода.

Не допускаются ошибки.

При их наличии:

- транзакция по переводу невозможна;

- перевод может быть совершен постороннему лицу;

- платеж может быть утерян, а его розыск подлежит оплате отправителем.

Отозвать платеж для корректировки возможно, если ошибка обнаружена сразу. Но любое дополнительное действие платное. Как правило, возврат операции штрафуется суммой в размере от 20 до 100 американских доллара ($).

Валюта

Допускается при формировании платежа использование любой национальной валюты.

Поэтому, переводить средства можно как в валюте, установленной государством получателя, так и в любой другой. Но несовпадение валют в процессе транзакции повлечет участие в процессе перевода третьей стороны – банка-корреспондента, а значит – потребуется доплатить некоторую комиссию. Индивидуальный Swift code сторонней организации следует указать в сообщении отправителя.

Комиссия

Процент за использование Swift определяется в зависимости от планируемой к отправлению суммы. Обычно она составляет не более 0,1 – 2%. Любые ответы относительно конечного размера комиссии можно получить от оператора перед созданием перевода.

Сроки

От момента передачи данных в банковскую систему до зачисления средств на банковский счет получателя проходит около 1 суток.

При участии в транзакциях третьих финансовых организаций время передачи данных увеличивается.

Также время передачи данных зависит от их скорости обработки банком получателя. Максимально время ожидания перевода не превышает 5 дней, а среднее время обработки данных составляет 2 или 3 дня.

Ограничения

Законодательством России, в частности, Федеральным Законом №1783 предусмотрено, что размер суммы, зачисляемый на счет иностранного банка, не может превышать 5 000 американских долларов ($) в сутки. Сверхлимитный размер отправления необходимо подтвердить официальными документами.

Система Swift в России

В России переводы между странами обеспечиваются также, как и во всем мире – системой Swift. Российский аналог этой облачной технологии – «Казначейские системы» – планирует разработать компания «Ростелеком».

Решение одобрено Минфином России 25 сентября 2019 года.

Предполагается, что «Казначейские системы» будут способны связать любую организацию с любой финансовой структурой на территории России или мира, даже если она не входит в список Swift. Это означает, что российский аналог станет технологически на уровень выше, чем функционирующая сегодня на мировом финансовом рынке Swift.

Смотрите также видео «Особенности переводов через систему SWIFT»:

SWIFT платежная система

Расчетно-платежная система swift работает в 2010 странах мира. Благодаря ей через корреспондентские счета в зарубежных банках отправляют средства получателям в любую точку земного шара. Также этот сервис используется для обмена сообщениями с информацией финансового характера между банковскими учреждениями. Для каких целей может понадобится СВИФТ на бытовом уровне? И как сделать перевод из банковского отделения самостоятельно?

Платежная система свифт – что это

Международная платежная система swift – это способ проведения межбанковских переводов денег. Аббревиатура swift образована от английского названия Society for Worldwide Interbank Financial Telecommunications, что в переводе означает «Общество всемирных межбанковских финансовых каналов связи».

Основная функция, которую выполняет платежная система swift (свифт) – денежные переводы между разными банками или за границу. С помощью swift можно перечислить средства получателю на его счет в банке в любую страну мира.

На бытовом уровне этот инструмент можно использовать для таких целей как:

- денежные переводы за рубеж родственникам, друзьям, партнерам по бизнесу;

- оплаты покупок в заграничных магазинах;

- бронирования номеров отелей в путешествиях;

- оплаты отдыха или образования, лечения или участия в международных конференциях;

- переводов на свои счета в иностранных банках;

- проведения валютных транзакций по России.

Роль swift в платежных системах состоит в том, что с помощью этого сервиса была установлена общая система обработки данных и стандартов для финансовых транзакций банков из разных стран мира. Эта система позволяет совершать транзакции между подключенными к ней финансово-кредитными организациями, а также отправлять и получать данные о денежных операциях в стандартизированной и безопасной форме.

Расчетно-платежная система свифт в России

Система SWIFT пользуется у россиян меньшей популярностью, чем, например, Золотая корона или Western Union. Тем не менее, Россия стоит на втором месте сразу после США по количеству пользователей этим сервисом. Как же сделать денежный перевод в РФ через СВИФТ?

Каждому банку, который подключается к системе, присваивается уникальный СВИФТ-код или SWIFT ID. Например, единый SWIFT-код российского Сбербанка для переводов из-за рубежа SABRRUMM. Если транзакция происходит внутри страны, к этому коду добавляют индекс, который обозначает конкретный филиал или отделение. Помимо этого, для денежного перевода потребуется знать номер счета получателя и его имя с фамилией. Если эта информация известна, чтобы отправить средства действуют по такой инструкции:

- Предъявляют в отделении Сбербанка свой паспорт.

- Сообщают номер счета получателя и его ФИО латинскими буквами. Внимание: счет – это не номер карты, он должен состоять из 20 цифр.

- Предоставляют банковские реквизиты получателя – SWIFT-код, название банка, страну и город, в котором находится отделение.

- Вносят необходимую сумму в кассу, включая комиссию.

Переводы делают как в российских рублях, так и в другой национальной валюте. А именно: доллары США, евро, фунты стерлингов, швейцарские франки. Комиссия за услугу составляет:

- 2 % – в рублях;

- 1% – в иностранной валюте

Лимит максимальной суммы отправления для граждан России наличными – эквивалент $5000. Для нерезидентов ограничений нет.

Чтобы получить деньги, придется подождать от 1 до 5 рабочих дней. В среднем это занимает 2 суток.

Как платежной системе подключиться к swift

Подключаться к swift способны не только банки, но и другие кредитно-финансовые организации. Например, такая возможность есть и у платежных систем.

В частности, можно делать swift переводы через электронный кошелек ePayments или Единый кошелек W1 на сайте walletone.com. Эта опция называется Wire Transfer, то есть электронный перевод.

Она очень выручит в том случае, когда получатель или отправитель не желает открывать и обслуживать отдельный счет в банке для того, чтобы получить единичный платеж.

Для подключения платежной системы к swift можно воспользоваться несколькими способами:

- через собственный комплекс;

- используя облачные решения;

- выбрав коллективное подключение.

Для собственного подключения понадобится комплекс аппаратных и программных компонентов, включая специальное шифровальное оборудование и VPN boxes для обеспечения безопасности. Этот способ подойдет тем, кому необходимо прямое подключение к SWIFT без привлечения третьей стороны.

Облачные решения позволят избежать лишних расходов на приобретение дополнительного оборудования. Это более простой и экономный способ подключения к SWIFT.

При коллективном подключении организация использует комплекс SWIFT, который принадлежит третьей стороне. Этот путь не только избавит от расходов на приобретение собственного оборудования, но и обеспечит оказание техподдержки со стороны специалистов владельца комплекса.

Легко убедиться, что платежная система swift – это надежный способ переводить деньги. Он не такой быстрый, как CONTACT или Юнистрим, зато берет намного меньшую комиссию за свои услуги. И сомневаться в безопасности отправляемых финансов не приходится.

Видео

Swift (язык программирования) — Википедия

У этого термина существуют и другие значения, см. Swift.| Swift | |

|---|---|

| |

| Класс языка | мультипарадигмальный ( протоколо-ориентированный, объектно-ориентированный, функциональный, императивный) |

| Появился в | 2014 |

| Автор | Крис Латтнер[d] |

| Разработчик | Крис Латтнер[d] и Apple |

| Расширение файлов | .swift |

| Выпуск | 5[1] (25 марта 2019; 9 месяцев назад (2019-03-25)) |

| Основные реализации | LLVM |

| Испытал влияние | Objective-C, C++, Java[2], Rust, Scala, Python, Ruby, Smalltalk, Groovy[3], язык D[4] |

| Лицензия | с версии 2.2 Open Source (Apache 2.0 with a Runtime Library Exception[5][6]) |

| Сайт | swift.org |

| ОС | macOS, iOS, tvOS, watchOS, Linux |

Swift — открытый мультипарадигмальный компилируемый язык программирования общего назначения. Создан компанией Apple в первую очередь для разработчиков iOS и macOS. Swift работает с фреймворками Cocoa и Cocoa Touch и совместим с основной кодовой базой Apple, написанной на Objective-C. Swift задумывался как более лёгкий для чтения и устойчивый к ошибкам программиста язык, нежели предшествовавший ему Objective-C[7]. Программы на Swift компилируются при помощи LLVM, входящей в интегрированную среду разработки Xcode 6 и выше. Swift может использовать рантайм Objective-C, что делает возможным использование обоих языков (а также С) в рамках одной программы.

Старший вице-президент по разработке программного обеспечения Apple Крейг Федериги во время анонса этого продукта заявил, что язык программирования Swift был заложен ещё в платформе NeXT (ОС NeXTSTEP выпускалась в 1989—1995 годах), которая стала основой для современной macOS, а затем и iOS[8].

Разработка текущего варианта языка Swift началась в 2010 году Крисом Латтнером[en], руководителем отдела разработки инструментов для создания программного обеспечения Apple и одним из основных разработчиков LLVM. Swift заимствовал идеи из «Objective-C, Rust, Haskell, Ruby, Python, C#, CLU, и ещё из стольких многих языков, что сложно перечислить»[9]. Первоначально для нового языка использовали название Shiny[10]. Впоследствие был назван в честь популярной американской кантри-певицы Свифт, Тейлор.

2 июня 2014 года на конференции WWDC Swift был официально представлен вместе с бесплатным руководством по использованию языка объёмом в 500 страниц, доступным на сервисе «iBook Store»[11].

8 июня 2015 года компания Apple объявила о выпуске новой версии Swift 2.0, которая получила более высокую производительность, новое API обработки ошибок, улучшения синтаксиса языка, а также функцию проверки доступности функций Swift для целевых ОС[12].

3 декабря 2015 года была выпущена бета версия Swift 3.0 с поддержкой операционных систем OS X, iOS и Linux и лицензированная под открытой лицензией Apache 2.0 license with a Runtime Library Exception[13][14]. Версия 3.0 обратно не совместима с более ранними версиями языка; начиная с нативной среды разработки XCode версии 9 более версии языка Swift-2 и ранее не поддерживаются.

В начале апреля 2016 неназванный источник СМИ в корпорации Google сообщил, что компания рассматривает возможность перевода языка Swift в язык «первого класса» для платформы Android[15]. Ранее уже предъявлялись прототипы Swift компилятора для Android[16][17][18].

19 сентября 2017 года была выпущена версия Swift 4.0.

В сентябре 2018 года, вместе с новой версией iOS 12, была выпущена новая стабильная версия языка Swift 4.2, и появилась бета-версия Swift 5.0. В версии 5.0 заявлена, наконец, стабильная работа ABI со стандартными библиотеками (Swift Dynamic Library), поддержка регулярных выражений и первоклассное решение для параллельной обработки данных с асинхронным режимом обработки async/await[19].

20 сентября 2019 Swift 5.1 — это следующий крупный релиз Swift, и его задача наконец обеспечить стабильность ABI.

Swift заимствовал довольно многое из Objective-C, однако он определяется не указателями, а типами переменных, которые обрабатывает компилятор. По аналогичному принципу работают многие скриптовые языки. В то же время, он предоставляет разработчикам многие функции, которые прежде были доступны в C++ и Java, такие как определяемые наименования, обобщения и перегрузка операторов.

Часть функций языка выполняется быстрее по сравнению с другими языками программирования. Например, сортировка комплексных объектов выполняется в 3,9 раз быстрее, чем в Python, и почти в 1,5 раза быстрее, чем в Objective-C[20][неавторитетный источник?][21].

Код, написанный на Swift, может работать вместе с кодом, написанным на языках программирования C и Objective-C в рамках одного и того же проекта[2].

Репозитории Swift[править | править код]

Apple разделила код Swift на несколько открытых репозиториев.

- Компилятор и стандартная библиотека:

- Swift: основной Swift репозиторий, который содержит исходный код для компилятора Swift, стандартная библиотека и SourceKit;

- Swift-Evolution: документы, относящиеся к продолжающемуся развитию Swift, включая цели для предстоящих выпусков, предложения для изменений и расширений Swift;

- Библиотеки ядра:

- Swift corelibs-foundation: исходный код для Foundation, который предоставляет общую функциональность для всех приложений;

- Swift corelibs-libdispatch: исходный код для libdispatch, который предоставляет примитивы параллелизма для работы на многоядерном аппаратном обеспечении;

- Swift corelibs-xctest: исходный код для XCTest, который обеспечивает фундаментальную инфраструктуру тестирования для Swift-приложений и библиотек;

- Менеджер пакетов:

- Swift package-manager: исходный код для менеджера пакетов Swift;

- Swift llbuild: исходный код для llbuild, система низкого уровня, который использует Swift package-manager;

- Клонированные репозитории:

- Swift опирается на несколько других проектов с открытым кодом, особенно на компилятор LLVM.

- Swift llvm: исходный код LLVM, с кусочками Swift-дополнений;

- Swift clang: исходный код для Clang, с кусочками Swift дополнений;

- Swift lldb: исходный код Swift-версии LLDB, для отладки Swift программ;

// Переменные var implicitInteger = 70 var implicitDouble = 70.0 var explicitDouble: Double = 70

// Константы let numberOfApples = 3 let numberOfOranges = 5 let appleSummary = "I have \(numberOfApples) apples." let fruitSummary = "I have \(numberOfApples + numberOfOranges) pieces of fruit."

print("Hello, world")

let people = ["Anna": 67, "Beto": 8, "Jack": 33, "Sam": 25]

for (name, age) in people {

print("\(name) is \(age) years old.")

}

- ↑ Inc., Apple. Swift 5 Released! (англ.), Swift.org (25 March 2019). Дата обращения 5 апреля 2019.

- ↑ 1 2 Apple анонсировала новый язык программирования Swift (рус.). Sotovik.ru (5 июня 2014). Дата обращения 5 июня 2014.

- ↑ Laforge, Guillaume. Apple’s Swift programming language inspired by Groovy (англ.) (2 June 2014). Дата обращения 3 июня 2014.

- ↑ 1 2 Building assert() in Swift, Part 2: __FILE__ and __LINE__ — Swift Blog — (неопр.). Apple Developer. — «Swift borrows a clever feature from the D language: these identifiers expand to the location of the caller when evaluated in a default argument list.». Дата обращения 26 сентября 2014.

- ↑ swift/LICENSE.txt at master · apple/swift · GitHub

- ↑ Apple (Россия) — Информация для прессы — Apple открывает исходный код языка Swift

- ↑ Главные задачи нового языка программирования Apple Swift — скорость и простота разработки (рус.). 3DNews (3 июня 2014). Дата обращения 3 июня 2014.

- ↑ Главные задачи нового языка программирования Apple Swift — скорость и простота разработки (рус.). 3DNews (3 июня 2014). Дата обращения 3 июня 2014.

- ↑ Chris Lattner’s Homepage (неопр.) (3 июня 2014). — «I started work on the Swift Programming Language in July of 2010. I implemented much of the basic language structure, with only a few people knowing of its existence. A few other (amazing) people started contributing in earnest late in 2011, and it became a major focus for the Apple Developer Tools group in July 2013 […] drawing ideas from Objective-C, Rust, Haskell, Ruby, Python, C#, CLU, and far too many others to list.». Дата обращения 3 июня 2014.

- ↑ https://oleb.net/2019/chris-lattner-swift-origins/

- ↑ The Swift Programming Language (неопр.). — Apple, 2014.

- ↑ Swift 2.0 будет с открытым кодом в конце года. (рус.). Habrahabr (9 июня 2015). Дата обращения 9 июня 2015.

- ↑ Apple открыла исходный код своего «языка будущего». (рус.). CNews (4 декабря 2015). Дата обращения 5 декабря 2015.

- ↑ About Swift — Официальный сайт.

- ↑ Google may be considering Swift for use on Android

- ↑ Running Swift code on Android

- ↑ Swift on Android: The Future of Cross-Platform Programming?

- ↑ swift/Android.md at master · apple/swift · GitHub

- ↑ iOS 12: взгляд разработчика, AppTractor (13 сентября 2018). Дата обращения 7 ноября 2018.

- ↑ How can Swift be so much faster than Objective-C in these comparisons? (неопр.). programmers.stackexchange.com. Дата обращения 18 мая 2016.

- ↑ Swanner, Nate. Google may be considering Swift for use on Android (англ.), The Next Web (7 апреля 2016). Дата обращения 10 марта 2017.

Что такое SWIFT и почему российские банки хотят изолировать — The Village

Слухи о том, что Россию могут отключить от международной межбанковской системы передачи информации и совершения платежей SWIFT, появились ещё в прошлом году, когда санкции на страну накладывали раз в три дня. Банковское сообщество и официальные лица не скрывали скепсис: в России 600 ведущих банков пользуются SWIFT, европейская компания зарабатывает на этом сотни миллионов долларов, признанных альтернатив на рынке нет.

На прошлой неделе стало известно, что министры иностранных дел ЕС вернулись к прежним планам и рассмотрят возможность отключения России от SWIFT в четверг, 29 января. The Village пытается разобраться, опасна ли финансовая обструкция и чем она грозит.

Что такое SWIFT?

SWIFT — единый международный стандарт, система, в которой банки по всему миру обмениваются информацией и данными о платежах. Ею пользуются тысячи финансовых организаций по всему миру, около 10 000 банков обмениваются сообщениями с её помощью. Система обеспечивает передачу порядка 1,8 миллиарда сообщений в год. Ежедневно через сеть SWIFT проходят платёжные поручения суммарной оценочной стоимостью более шести триллионов долларов.

Штаб-квартира SWIFT базируется в Брюсселе, компания по форме собственности является кооперативом и подчиняется бельгийскому законодательству.

Как работает система?

Если банку нужно отправить платёж или подтверждение сделки другому банку, он подготавливает такое сообщение, шифрует его с помощью системы шифрования, созданной SWIFT, и отправляет через специальный терминал своему контрагенту. Контрагент, получая документ, расшифровывает сообщение и применяет его по назначению. Так же передают выписки по корреспондентским счетам и осуществляются расследования по невыясненным платежам.

Сколько банки платят за использование системы?

Стоимость формируется из двух составляющих — годового обслуживания и комиссии за каждый платёж. Годовое обслуживание зависит от трафика свифтовых платежей банка и может достигать 100 000 евро в год. Стоимость каждого платежа также зависит от количества сообщений в месяц. Чем больше сообщений, тем дешевле обходится каждый платёж. Цена сообщения назначается в евро, поэтому может колебаться от курса рубля к евро.

Почему SWIFT стала такой популярной?

Главное преимущество SWIFT — защищённость информации, передаваемой между банками.

Хорошая новость: физические лица не пострадают, через SWIFT не проходят расчёты по картам. Проблемы могут возникнуть у организаций, которые с помощью SWIFT передают через банки информацию о трансграничных платежах — эти платежи будут задерживаться и теряться. Президент Ассоциации региональных банков «Россия», зампред думского комитета по финансовому рынку Анатолий Аксаков в интервью Business FM обнадёживает: «О коллапсе я бы не говорил. Коллапса не будет, но трудности, очевидно, будут возникать». Полных аналогов для международных расчётов нет. Внутри России аналогами являются платёжная система Банка России и системы расчётов крупнейших банков.

На самом деле альтернативы SWIFT есть. В 2012 году от системы отключили все банки Ирана. Страна быстро переключилась на платёжную систему SUCRE, которой пользуются на Кубе, в Эквадоре, Боливии, Венесуэле и Никарагуа.

Благодарим за помощь в подготовке материала пресс-службу банка ВТБ24 и Ирину Попову, вице-президента, заместителя директора операционного департамента ВТБ24

SWIFT перевод (SWIFT-платеж) — как это работает

Международные денежные переводы – это в основном межбанковские переводы, только в этом случае два банка оказываются в разных странах, что несколько усложняет ситуацию. Принцип банковского обслуживания корреспондентов все еще применяется, что означает, что два банка должны иметь установленные отношения, чтобы облегчить перевод.

Международный перевод денег обычно осуществляются в сети SWIFT (СВИФТ), что означает: Общество всемирных межбанковских финансовых телекоммуникаций, и это безопасная система обмена сообщениями, которую банки используют для быстрой отправки друг другу информации, включая инструкции по международным банковским переводам.

Сеть SWIFT включает в себя более 10 000 банков и финансовых учреждений в более чем 200 странах, но она включает не все банки.

Определение

Система SWIFT работает как авиакомпании. Инструкции по переводу отправляются из банка отправителя в банк получателя, но не всегда напрямую – иногда инструкции по переводу должны проходить через некоторые банки-посредники.

Важно отметить, что на самом деле не ваши деньги отправляются через SWIFT, а только инструкции по их списанию с вашего банковского счета и добавлению его на банковский счет получателя.

к оглавлению ↑Преимущества и недостатки SWIFT платежей

Система SWIFT позволяет этим учреждениям безопасно отправлять и получать информацию о финансовых операциях стандартным способом. Это в конечном итоге позволяет отправлять деньги из одного банка в другой, практически в любую точку мира и в разных валютах.

Но эта система далека от совершенства. SWIFT на самом деле не отправляет деньги, он просто отправляет сообщения между банками. Из-за этого для перевода фактических средств необходимо использовать другие системы, требующие большего вмешательства человека, а это, в свою очередь, замедляет переводы SWIFT. Более того, сложный характер этих переводов обычно влечет за собой плату, которая почти всегда передается потребителям.

Говоря о сборах, как правило, существуют сборы, связанные с осуществлением переводов СВИФТ. Вероятно, будет взиматься комиссия за исходящий международный перевод, взимаемая вашим банком, и каждый из банков-посредников имеет право на комиссию, вычтенную из суммы перевода. Банк получателя обычно также взимает плату за входящий международный перевод.

И, если валюту нужно будет обменять, один из банков-посредников, вероятно, осуществит конвертацию по повышенному обменному курсу, что принесет дополнительную прибыль. Средний спред составляет 4-6%, что может сложиться.

Таким образом, хотя система SWIFT является безопасным способом отправки заказов на международные денежные переводы, вы можете увидеть, как могут сложиться связанные с этим расходы.

к оглавлению ↑Порядок внесения средств (клиент-сервис)

Как правило, сделать международный перевод довольно просто, хотя этот процесс будет зависеть от того, какой банк вы используете. Некоторые банки разрешают отправлять запросы на международные банковские переводы онлайн, через мобильное приложение или по телефону, в то время как другие требуют отправки по факсу или по почте, а во многих даже требуется личное посещение филиала.

Перечисление средств (счет-фактура)

В зависимости от взаимоотношений банка существует два способа осуществления перевода:

- Банки имеют прямые отношения

Если оба банка имеют прямые отношения друг с другом или, другими словами, если Банк 1 имеет коммерческий счет в Банке 2 и наоборот. Поскольку банки имеют прямые отношения, они могут легко перемещать средства, что сводит комиссию к минимуму и позволяет быстро осуществить перевод.

- Банки не имеют прямого отношения

Если банки не имеют прямых отношений, необходимо найти один или несколько банков-посредников, чтобы облегчить перевод, поскольку ни один из банков не имеет счетов друг с другом, SWIFT найдет посредника, в котором оба банка имеют коммерческие счета – назовем его «Банк X». Как только посредник найден, средства могут быть обработаны в конце дня (или на основе некоторого другого заранее определенного графика).

Вам также необходимо собрать некоторую необходимую информацию, прежде чем отправлять запрос на перевод, который также будет варьироваться в зависимости от банка.

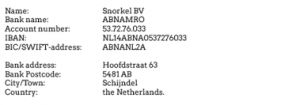

В целом, для регулярного международного банковского перевода вы должны знать:

- Наименование и адрес банка получателя.

- Номер счета получателя или IBAN (Международный номер банковского счета).

- BIC / SWIFT код банка получателя.

- Сумма перевода и валюта его получения.

- Причина перевода.

- Кто будет оплачивать сборы (обычно вы можете оплатить их все самостоятельно, разделить с получателем или поручить его получателю).

Как снимать SWIFT-перевод

Стоит отметить, что, как и многие другие системы денежных переводов, эта система позволяет осуществлять переводы, не связанные с инвестиционной или хозяйственной деятельностью; иными словами, все переводы не должны быть коммерческого характера. Поэтому никогда не указывайте никаких ссылок на договоры при назначении. Вы также должны сделать правило, чтобы всегда договариваться о валюте перевода, поскольку, если, например, иену вам отправлено, оплата займет некоторое время, это не всегда удобно, поэтому надо договориться о передаче в валюте, относящейся к категории исключений.

к оглавлению ↑Сроки перевода и зачисления

В дополнение к тем сборам, которые могут быстро накапливаться, международные банковские переводы имеют и другой недостаток – они не всегда такие быстрые, как может указывать их название. Как правило, процесс отправки банковского перевода является одной из самых быстрых и простых частей. Вам необходимо собрать необходимую информацию, а затем передать ее в банк любым приемлемым для вас способом. Если ваш банк предлагает международные банковские переводы онлайн, это можно сделать за считаные минуты. Если требуется, чтобы вы лично запросили перевод в филиале, это займет немного больше времени.

Сколько времени потребуется банку для обработки и повторной отправки вашего перевода, зависит от банка и его конкретной политики. Как правило, электронные переводы будут обрабатываться только в рабочие дни, если они будут запрошены до окончания рабочего дня банка. Эти сроки будут варьироваться, но вы можете найти время международных переводов для некоторых из самых популярных банков США.

Если вы подаете запрос на перевод в рабочий день до истечения времени, установленного вашим банком, он должен быть обработан в тот же день. В противном случае он будет обработан на следующий рабочий день. Средства на перевод и любые комиссии за перевод обычно списываются с вашего счета во время обработки банковского перевода.

Но только потому, что ваш банк обрабатывает международный перевод в этот рабочий день, не означает, что он поступит на банковский счет вашего международного получателя в тот же день. На многих сайтах указывается, что международный телеграф обычно должен прибыть в течение 1-5 рабочих дней.

Надеемся, данная информация помогла понять, что такое SWIFT-переводы и для чего они нужны. Поэтому, делая вывод, можно с уверенностью сказать – это гениальная система перевода денежных средств за рубеж.