Отличия лизинга от кредита — что выгоднее? Преимущества, условия и сравнение

Чтобы понять отличия между кредитом и лизингом, сравнить все их преимущества и недостатки, сделать выбор в ту или иную сторону, стоит подробнее ознакомиться со всеми условиями, плюсами, минусами данного способа финансирования.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

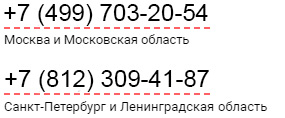

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Английское слово лизинг означает аренда, один из способов приобретения как движимого (транспорт) так и недвижимого имущества (оборудование, бытовую технику, недвижимость). Если нет наличных денег при расчете за товар, то его можно арендовать, а при полном расчете – выкупить, воспользоваться правом собственности.

Лизинг – это финансовая сделка между заемщиком и лизингополучателем, предметом которой может стать:

- автомобиль;

- оборудование для производства;

- жилая и коммерческая недвижимость;

- специальная техника для сельскохозяйственных, строительных нужд;

- комплексы для имущества, либо открытия производства;

В лизинговой сделке участвуют три субъекта: продавец, лизингодатель и лизингополучатель, что является основным отличием от кредита.

- Продавцом является владелец имущества, которое становится предметом лизинга. Он назначает свою цену, участвует при сделке купли-продажи.

- Лизингодатель является субъектом деятельности, который и покупает у продавца товар, затем передает его в лизинг. В России известно уже достаточно крупных дочерних банков, компаний, предоставляющих населению такие услуги.

- Лизингополучатель является покупателем имущества, берет на себя обязанности по оплате купленного товара в лизинг, оговаривая с лизингодателем условия и сроки внесения платежей. Ни одна сделка во избежание определенных рисков не обходится без страховой компании. При сделке между лизингодателем и получателем составляется и подписывается договор, где указываются сроки погашения займа с расходами за услуги, предоставленные лизинговой компанией.

Суть лизинга

Сходства

- Кредит и лизинг оформляются примерно одинаково.

- Схож пакет документов для сбора, существенных отличий не имеет.

- Обязательно внесение первоначального взноса и в том, и в другом случае.

- Составление графика по договору также не сильно отличается.

- Примерно одинаковые проценты по платежам, при лизинге – немного выше.

- Возможность приобретения покупки в долг, без наличия полной суммы для наличного расчета.

Отличия

- Переход собственности. Основным отличием является сам факт перехода определенного вида имущества. При кредитовании заемщик сразу переписывает имущество на себя, и становится его собственником. При лизинге же имущество будет принадлежать лизингодателю до тех пор, пока покупатель полностью не рассчитается за свою покупку. Если кредит дает возможность распоряжаться имуществом по своему усмотрению, то при лизинге возможно только пользование, но распоряжаться до полного расчета не получится.

- Обложение налогами. При лизинге можно оптимизировать налогообложение. Это выгодно бизнесменам, поскольку непоставленное имущество на баланс не обременяется налогами. Платежи по налоговым расходам включены в общую стоимость недвижимости, соответственно компания от этого только выигрывает. Кроме того, в платеж входит и НДС, предприятие вправе компенсировать уплаченное НДС и получить налоговый зачет.

- Проведение выплат. График платежей по лизингу более гибок, чем по кредиту, он прописывается в договоре и выплаты могут зависеть от множества факторов, сезонности, возможностей покупателя. При кредите же заем нужно погашать ежемесячно и равными взносами. Также при лизинге выплаты начинаются только после введения оборудования в эксплуатацию, то есть когда взятый товар начнет работать на покупателя и приносить ему доход. Вот почему лизинг выгоден в первую очередь предпринимателям.

Компании не столь критичны к ранним кредитным историям в отличие от банков, платежеспособность клиентов их мало интересует. Товар будет в любом случае находиться на их балансе до полного погашения основного долга. Помимо вышеперечисленных отличий можно отметить и то, что кредит выдается наличными, а лизинг – только товаром. Если при кредитовании имущество находится на балансе у предприятия, то при взятии в лизинг – на балансе у лизингодателя.

Разница в налогообложении

При нахождении имущества на балансе у лизингополучателя он вправе вычесть сумму начислений на амортизацию. Если же имущество находится на балансе у лизингодателя, то из расходов по платежам вычитается выкупная стоимость.

При нахождении имущества на балансе у лизингополучателя он вправе вычесть сумму начислений на амортизацию. Если же имущество находится на балансе у лизингодателя, то из расходов по платежам вычитается выкупная стоимость.

Если выкупная стоимость не учитывается в договоре, то включается первоначальная стоимость товара. Когда товар перейдет в собственность, то расходы можно амортизировать.

Согласно налоговому кодексу данная позиция может быть оспорена, поскольку платежи по лизингу несут в себе все прочие расходы. Амортизируемое имущество при формировании своей стоимости уже включает в себя расходы по приобретению товара, его доставки, установки, изготовлению, вплоть до того момента, пока товар не вступит в эксплуатацию, то есть когда им можно будет пользоваться.

Лизингодателем уже амортизируется имущество в полном объеме, остаточная стоимость при передаче имущества получателю равна нулю. При накоплении фирмой выкупной стоимости списать ее уже не получится, поскольку начислений амортизации в данном случае уже не будет. Нет необходимости делить платежи по лизингу, они полностью несут в себе все прочие расходы: налог на имущество, на прибыль и НДС.

Различия в требованиях к заемщику

В отличие от кредита требования к заемщику достаточно лояльные:

В отличие от кредита требования к заемщику достаточно лояльные:

- Не берутся во внимание ранние кредитные истории, некоторым предпринимателям, имеющим проблемы с банком, это очень выгодно.

- Заявка рассматривается гораздо быстрее, в течение дня, в основном все они одобряются.

- Для взятия товара заемщику не требуется залог, поручитель.

- Заемщику не нужно выплачивать долги ежемесячно, он может управлять сам своими выплатами.

- Заемщик обязан содержать арендованное имущество в целости, сохранности, правильно его эксплуатировать и применять только по назначению.

Недостатки

Несмотря на множество преимуществ, некоторые недостатки у лизинга всё же имеются:

- Лизингополучатель – не собственник имущества. Получатель может только пользоваться имуществом, либо иным товаром, взятым в лизинг, при этом строго соблюдая все условия действующего договора. Если меняется место эксплуатации товара, или его нужно сдать в аренду, то все это согласовывается в обязательном порядке с компанией по лизингу, нарушения по договору могут привести к изъятию товара. Лизинговый предмет не может выступать в качестве залога.

- Предмет лизинга может подвергнуться взысканию. Предмет после заключения договора становится собственником лизингодателя и при возникновении у него проблем с финансами, он может изъять данное имущество у получателя через суд. Эксплуатация имущества при этом может сильно пострадать, предпринимателям это крайне нежелательно. При составлении договора важно обращать внимание на репутацию, стабильность лизинговой компании.

- Обложение НДС платежей при лизинге. При лизинге товар полностью облагается налогом. Если лизингополучатель – плательщик НДС, то проблем нет. При освобождении же от НДС клиентом даже при использовании упрощенной системы налогообложения затраты по договору будут существенно выше.

Преимущества

- Удобное распределение платежей, сроков именно для получателя лизинга. Рассчитываться можно прибылью от полученного предмета и при его эксплуатации.

- При лизинге не требуется большой первоначальный внос.

- При лизинге ощутима экономия за счет налогов, НДС, налога на прибыль.

- При лизинге существенно снижен налог на имущество, его балансовую стоимость за счет ускоренной амортизации коэффициента до 3%.

- Гибкий график платежей, они начинаются только с введения полученного предмета в эксплуатацию.

- Товар может находиться на балансе как лизингополучателя, так и лизингодателя, за счет чего можно структурировать свой баланс, управлять им.

- Лизингополучатель может не переоценивать основной фонд товара, если он находится у него на балансе.

- Если срок лизингового договора истек, то стоимость предмета для получателя составляет 0%.

- Заключение договора предусмотрено до 3 лет, за это время товар, как правило, окупает себя, что конечно, выгодно для предпринимателей, так легче управлять бизнесом.

- При получении лизинга залог отсутствует, поскольку на весь срок договора собственником выступает лизинговая компания.

- Лизинг прост, эффективен, доступен, позволяет оставаться достойным конкурентом на рынке любому предпринимателю.

Вывод

Лизинг появился на нашем рынке и стал новой, эффективной формой финансирования. При лизинге возможно регулирование инвестиционного потока в разные отрасли экономики, поэтом данное направление выгодно государству. Продавцы от этого расширяют рынок сбыта своей продукции, а банки – свою клиентскую базу.

Лизинг появился на нашем рынке и стал новой, эффективной формой финансирования. При лизинге возможно регулирование инвестиционного потока в разные отрасли экономики, поэтом данное направление выгодно государству. Продавцы от этого расширяют рынок сбыта своей продукции, а банки – свою клиентскую базу.

Лизинг сложно организовать, поскольку в процессе задействованы три стороны, налоговые службы скептически относятся к данным сделкам, но плюсы очевидны, и их немало. Это выгодно лизингодателю, который имеет доход от разницы между стоимостью предмета и его платежной суммой.

Также это выгодно лизингополучателю, который может пользоваться имуществом, не вовлекая в него денежные средства, а рассчитываться только прибылью от данного имущества.

При лизинге важна предоплата, и это отмечается при составлении договора. В страховку включаются все возможные убытки, связанные с неплатежеспособностью получателя, его недобросовестным поведением, отношением к имуществу. Иногда проблемы и споры возникают между участниками сделки, и если договориться не получается, то судебные тяжбы длительны, и порой малоэффективны.

Конечно, новая ветвь в кредитовании населения имеет множество недоработок, которые предстоит еще решить как на государственном уровне, так и в лизинговых компаниях. Наверное, нельзя однозначно ответить на вопрос, какой из инструментов кредитования лучше. Клиенту дан выбор, а каким воспользоваться, решать ему, исходя из целей покупки, а также конкретной ситуации.

Статья была полезна?

0,00 (оценок: 0)

PR-Credit.RU – все про кредиты и займыОсновные отличия лизинга от кредита — PR-Credit.RU

Слово «лизинг» вошло в лексикон россиян относительно недавно, пару десятилетий назад. Оно образовано от английского глагола «lease» – сдавать в аренду.

Слово «лизинг» вошло в лексикон россиян относительно недавно, пару десятилетий назад. Оно образовано от английского глагола «lease» – сдавать в аренду.

Несмотря на то, что термин вроде бы известен, не все понимают, чем лизинг отличается от обычной аренды или от кредитования.

По сути, это самостоятельный вид финансовых услуг, соединяющий в себе элементы процесса кредитования и арендных отношений.

Но в чем же все-таки заключается отличие лизинга от кредита?

Сравнение продуктов: схожесть и различия

Кредитование и финансовая аренда имеют больше отличительных признаков, чем общих. Сходная черта у них всего лишь одна, вернее, две:

- получение в пользование необходимых дорогостоящих вещей до полной оплаты их стоимости;

- регулярное (ежемесячно или ежеквартально) внесение платежей.

А чем отличается лизинг от кредита? Основные различия финансовых продуктов заключаются в следующем:

- Предметом кредитного договора являются денежные средства, а предметом договора лизинга – имущество (оборудование, транспортные средства, недвижимость).

- Лизингополучатель имеет лишь право пользования имуществом, собственником которого остается лизингодатель. При полном погашении всех платежей право собственности может перейти к лизингополучателю. А при кредитовании заемщик получает денежные средства для приобретения необходимого имущества, право собственности на которое переходит к заемщику в момент покупки.

- Приобретая имущество с использованием кредитных средств, заемщик в большинстве своем может

оплатить ими не более 80% стоимости. То есть, подавая заявку на кредит, клиент банка должен иметь значительную сумму собственных денежных средств. Предложения лизинговых компаний более лояльны – первоначальный взнос не превышает 10 %, а в некоторых случаях отсутствует полностью.

оплатить ими не более 80% стоимости. То есть, подавая заявку на кредит, клиент банка должен иметь значительную сумму собственных денежных средств. Предложения лизинговых компаний более лояльны – первоначальный взнос не превышает 10 %, а в некоторых случаях отсутствует полностью. - Платежи по кредиту должны вноситься заемщиком ежемесячно и только денежными средствами. По договору лизинга может быть установлен гибкий график оплаты, а также по надобности предоставляется отсрочка начала выплат.

Это были основные, наиболее понятные обывателю, отличия. Но сравнение лизинга и кредита на этом не закончено.

Другие отличительные особенности каждой из услуг касаются в большей степени вопросов налогообложения и финансирования предприятий, в том случае если именно они выступают клиентами банковских структур и лизинговых компаний!

Выгоды и преимущества

По мнению экспертов, лизинг способствует повышению ликвидности и помогает оптимизировать использование ресурсов на предприятии. Чтобы преимущества лизинга перед кредитом в данной отраслевой нише были более понятными и наглядными, они представлены в таблице.

| ЛИЗИНГ | КРЕДИТ |

| Показатели платежеспособности предприятия | |

| Обязательство по уплате лизинговых платежей учитывается на внебалансовом счете. | Ссудная задолженность отражается на балансе предприятия. |

| Приобретение оборудования в лизинг позволяет увеличить оборот компании без увеличения краткосрочных обязательств. | Соотношение средств на балансе предприятия (собственные и кредитные) ухудшается. |

| Своевременная оплата лизинговых платежей в полном объеме учитывается как положительная кредитная история. Вместе с тем возможность взять кредит не снижается. | При наличии кредитных обязательств получить новый заем практически невозможно. |

| Уменьшение стоимости оборудования | |

| Применяется коэффициент ускорения амортизации. После окончания действия лизингового договора амортизация оборудования составляет не менее 75%. Лизингополучатель может выкупить предмет лизинга по остаточной стоимости, несмотря на то, что рыночная сцена имущества остается довольно высокой. | Обычные показатели амортизации. После полного погашения обязательств перед кредитором на балансе предприятия остается имущество с полноценными показателями амортизации. |

| Налогообложение | |

| Лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. А после выкупа имущества налог будет оплачиваться с его остаточной стоимости. | Оплата налога на имущество в полном объеме в течение всего срока амортизации, к которому не применяется коэффициент ускорения. |

| Лизинговые платежи включаются в себестоимость продукции, что уменьшает налогооблагаемую прибыль. | Налогооблагаемая база уменьшается за счет процентов по кредиту и стандартной амортизации оборудования. |

| Каждый лизинговый платеж включает в себя НДС, который может быть возмещен из бюджета и в полном объеме использован для оплаты иных налогов. Таким образом, ресурсы предприятия используются более эффективно. | Сумма уплаченного НДС при покупке оборудования достаточно высока и не может быть возмещена в полном объеме. Это приводит к неэффективному использованию ресурсов. |

Приведенные особенности двух финансовых продуктов помогут разобраться, что выгоднее для ведения прибыльного бизнеса. Однако не стоит при принятии решения основываться только на этих отличительных особенностях.

Приведенные особенности двух финансовых продуктов помогут разобраться, что выгоднее для ведения прибыльного бизнеса. Однако не стоит при принятии решения основываться только на этих отличительных особенностях.

Выбирая между лизингом и кредитом, стоит сделать грамотный финансовый расчет, учитывая множество различных нюансов, которые в большинстве своем индивидуальны.

Поделись с друзьями!

Основные отличия лизинга от кредита

Содержание материала

Прежде чем использовать финансовый лизинг или банковское кредитование, следует разобраться в том, какой из этих инструментов больше отвечает поставленным задачам. Оба инструмента направлены на то, чтобы привлечь кредитные ресурсы и приобрести имущество.

Основные отличия лизинга от кредита

Сравнение кредита и лизинга по ключевым факторам

Для сравнения можно использовать основные факторы, по которым лизинг и кредит различаются относительно друг друга.

| Основные факторы, по которым лизинг и кредит различаются относительно друг друга | Сравнение кредита и лизинга по ключевым факторам |

|---|---|

| Амортизация | Когда речь идёт о лизинге, можно использовать ускоренную амортизацию имущества и экономить, таким образом, на налогообложении прибыли. При кредитовании используется стандартная амортизация. |

| График платежей | При лизинге он адаптируется под получателя. При кредитовании соблюдается заранее установленный жёсткий график. |

| Затраты организации | При лизинге к ним могут относиться все платежи в счёт погашения долга. При кредитовании к затратам организации относятся только процентные начисления по самому кредиту. |

| Наличие залога | При лизинге в качестве залога выступает обычно само приобретаемое имущество. При кредитовании обычно требуется дополнительный залог. |

| Налог на добавленную стоимость | При лизинге НДС при каждом платеже возмещается из бюджета. При кредитовании НДС единовременно уплачивается в момент совершения сделки купли-продажи. |

| Имущественный налог | При лизинге можно уменьшить сумму данного налога за счёт отчислений. Если имущество находится на балансе у получателя лизинга, то экономия возможна благодаря ускоренной амортизации. При кредитовании заёмщик выступает собственником, так что налог на имущество в любом случае должен платить он, и сумма этого налога будет больше, поскольку ускоренная амортизация невозможна. |

| Сроки амортизации | При лизинге срок полной амортизации и срок действия договора сравнимы друг с другом. При кредитовании срок амортизации в среднем составляет 5–7 лет. После погашения кредита организация по-прежнему платит имущественный налог. |

| Схема платежей | При лизинге уплачивается простой платёж. При кредитовании уплачивается сложный платёж, состоящий из нескольких частей: тела кредита, процентов и так далее. |

| Учёт имущества | Имущество, выступающее предметом лизинга, может числиться на балансе лица, получившего лизинг, или лица, предоставившего его. При кредитовании имущество обязательно числится на клиентском балансе. |

Анализ сравнительной характеристики и выводы

Когда оформляется лизинговое финансирование, оформлять залог обычно не требуется, поскольку до самого окончания действия лизингового договора имущество, выступающее в качестве предмета лизинга, принадлежит предоставившей его компании. Лишь по окончании действия договора, когда уплачены все лизинговые платежи арендатор получает объект в собственность.

На схеме показаны отношения участников договора лизинга

Если передача имущества осуществляется на срок, в течение которого будет амортизировано не менее трёх четвертей начальной стоимости, принято говорить о финансовом лизинге. Получатель лизинга при этом обязуется в течение того времени, пока действует кредитный договор, или в конце действия этого договора приобрести объект в собственность. В качестве объекта лизинга выступают основные средства.

Лизинг

Что касается самого объекта лизинга, то здесь речь идёт не только о привлечении дополнительных ресурсов, которые позволяют с большей лёгкостью приобрести необходимое имущество. Есть и дополнительные преимущества, благодаря которым само пользование имущество также упрощается.

Все вопросы правового, информационного и технического обслуживания объекта находятся в ведении лизингодателя до тех пор, пока получатель лизинга не получит данный объект в собственность. Таким образом, наступит момент, когда получателю лизинга придётся взять на себя дополнительные заботы. Если же используется лизинговая программа, вообще не подразумевающая передачу объекта в собственность, то пользователю имущества и вовсе не придётся брать на себя дополнительные обременения.

Многие заёмщики предпочитают выбрать именно лизинг, а не кредит, как раз потому, что лизинговая компания занимается основными вопросами обеспечения и сопровождения объекта. Всегда можно также расширить базовую программу и добавить в неё нужные опции, чтобы она в наибольшей мере соответствовала ожиданиям заказчика.

| Условие | Описание |

|---|---|

| Аванс | от 0% |

| Срок автолизинга | от 12 до 36 мес. |

| Ежемесячные платежи | Равные или убывающие |

| Балансодержатель | Лизингодатель или лизингополучатель |

| Передача автомобиля в субаренду третьим лицам | Возможно |

| Финансовые документы | Обязательны |

| Предмет лизинга | Легковые автомобили |

Удобно сравнить кредит и лизинг на примере получения автомобиля. Вне зависимости от его стоимости и платёжеспособности клиента, разница будет очевидна. При пользовании банковским автокредитом клиент должен будет взять на себя регистрацию транспортного средства, оплату государственных пошлин и сборов, а также оформление ОСАГО и КАСКО. В случае с лизинговой программой значительная часть всех этих процедур будет выполняться компанией, предоставившей лизинговый продукт, а понесённые в ходе выполнения расходы могут быть включены в лизинговые платежи, что позволит клиенту сэкономить немало времени.

Автокредит против лизинга

В лизинговые платежи могут быть включены сервисные и прочие расходы. При пользовании же автокредитом у заёмщика нет возможности каким-либо образом экономить время: все расходные документы им оплачиваются самостоятельно, и участвует он во всех процедурах также лично.

| Название кредита | Мин. ставка, % | Макс. сумма, руб | Мин. взнос | Макс. срок, лет | Подтверждение дохода |

|---|---|---|---|---|---|

| VIP cтандарт с личным страхованием | 19 | 3 000 000 | Нет | 5 | Не требуется |

| VIP cтандарт с личным страхованием без КАСКО | 20 | 3 000 000 | Нет | 5 | Не требуется |

| Дилер | 17 | 3 000 000 | Нет | 5 | Не требуется |

| Дилер без КАСКО | 18 | 3 000 000 | Нет | 5 | Не требуется |

| Из рук в руки | 35 | 1 500 000 | Нет | 7 | Не требуется |

| Из рук в руки без КАСКО | 38 | 1 500 000 | Нет | 7 | Не требуется |

Помимо этого, некоторые лизинговые программы предусматривают для заёмщика возможность по окончании срока действия договора отказаться от выкупа используемого объекта в собственность и заменить его новым аналогичным объектом. Правда, в этом случае искать выгодное решение следует в индивидуальном порядке, оценивая плюсы и минусы каждого варианта.

Итог: что выгоднее?

Что выгоднее

Можно подвести итог: с финансовой точки зрения лизинг во многом более выгоден благодаря возможности использовать ускоренную амортизацию, уменьшать размер налога на добавленную стоимость за счёт отчислений и так далее. Кроме того, лизинг выгоден с точки зрения экономии времени. Это очевидные плюсы.

Есть и свои минусы. Основной из них заключается в том, что при пользовании лизинговым продуктом заёмщик не получает сразу права собственности на объект — это право он получит лишь после полной уплаты всех платежей в указанном объёме. Пользуется и распоряжается объектом заёмщик на основании разрешительных документов. Разумеется, такой вариант следует рассматривать только при работе с добросовестными компаниями — в противном случае лизингодатель может по фиктивным причинам отказать в реализации объекта даже при выполнении условий договора.

Сравнение стоимости авто, приобретаемого в лизинг и кредит

Кредит в правовом отношении даёт больше уверенности и гарантий, поскольку правом собственности заёмщик наделяется сразу же после подписания договора и внесения суммы первоначального платежа. Таким образом, заёмщик может уже в полной мере распоряжаться объектом.

Лизинг и кредит

Ещё один минус лизинга заключается в более жёстких, как правило, штрафных условиях. Так, при кредитовании заёмщику за просрочку будет начисляться пеня, а имущество может быть изъято лишь в судебном порядке. При пользовании лизинговой программой могут быть предусмотрены условия, согласно которым после просрочки в течение определённого срока (обычно тридцати дней) имущество может быть изъято у заёмщика в договорном порядке.

Ещё один минус лизинга заключается в более жёстких штрафных условиях

Таким образом, пользоваться лизинговой программой следует в первую очередь заёмщикам, уверенным в своей платёжеспособности на сто процентов, а для сотрудничества необходимо выбрать добросовестную лизинговую компанию с проверенной репутацией.

Понравилась статья?

Сохраните, чтобы не потерять!

ЛИЗИНГ, СРАВНЕНИЕ С КРЕДИТОМ — ТД «Алтайсельмаш»

ЛИЗИНГ, СРАВНЕНИЕ С КРЕДИТОМ

Очень часто предприятия, выбирая между лизингом и кредитом, за основу берут сумму лизинговых платежей и сравнивают ее с суммой кредита и процентов. При этом не учитывается сокращение налоговых отчислений, которое возникает при использовании как схемы лизинга, так и кредитной схемы финансирования. Льготное налогообложение лизинга является одним из его существенных преимуществ и ведет в результате к сокращению реальных затрат по обслуживанию лизинговой сделки.

Кредит — предоставление банковским учреждением физическому либо юридическому лицу денежной суммы для покупки требуемых товаров, мощностей, автомобилей и прочего имущества. Средства подлежат возврату с процентами согласно договору кредитования.

Лизинг — услуга, при которой ИП либо юридическое лицо берет имущество в аренду на длительный срок с возможностью последующего выкупа. Схема с обязательным последующим выкупом называется финансовым лизингом (в этом ее отличие от операционного лизинга — простой аренды). Цепочка взаимоотношений разных сторон выглядит так:

- Компания, предоставляющая данный сервис (лизингодатель), покупает дорогостоящую технику или оборудование у производителя. Также предметом отношений лизинга могут выступать торговые площади, здания и проч., кроме участков и природных объектов.

- Предприниматель, либо представитель организации, обращается в лизинговую компанию, собрав необходимые документы. Обязательным условием является первый взнос (аванс), эта цифра составит от 5 до 20% от полной стоимости.

- Сделка завершается подписанием арендного договора с указанием процента вознаграждения и срока действия. Предмет договора передается в пользование арендатору на оговоренный период времени.

- После всех выплат по договору лизинга оплачивается выкупная стоимость предмета лизинга (обычно эта сумма имеет символический характер), оформляется переход права собственности на предмет лизинга.

Сходства лизинга и кредита

- Кредит и лизинг оформляются примерно одинаково.

- Схож пакет документов для сбора, существенных отличий не имеет.

- Обязательно внесение первоначального взноса и в том, и в другом случае.

- Составление графика по договору также не сильно отличается.

Отличия лизинга и кредита представлены в таблице:

Показатель | Лизинг | Кредит |

| Требования к заемщику | В основном не требуется залог и поручитель, легче подготовить пакет документов для одобрения лизинга, легче получить одобрение при плохой кредитной истории. | Практически всегда требуется залог и поручитель, сложнее подготовить пакет документов для одобрения кредита, проверяется кредитная история заемщика |

| Первоначальный взнос | Есть | Есть |

| График платежей | Есть возможность, договориться с лизингодателем и выбрать более удобный график платежей. | Жесткий |

| Переход права собственности | Имущество будет принадлежать лизингодателю до тех пор, пока покупатель полностью не рассчитается за свою покупку, поэтому возможно только использование (заемщик обязан содержать арендованное имущество в целости, сохранности, правильно его эксплуатировать и применять только по назначению), но распоряжаться (например, перепродать) до полного расчета не получится. После полной выплаты лизинговых платежей происходит переход права собственности на имущество лизингополучателю, с возможностью распоряжаться имуществом в полном объеме на свое усмотрение | Заемщик сразу оформляет покупку имущества на себя, и становится его собственником, это дает возможность распоряжаться имуществом по своему усмотрение (если данное имущество не является предметом залога) |

| Отнесение платежей на затраты | Сумма лизингового платежа в полном объеме относится на себестоимость, уменьшая налогооблагаемую базу по налогу на прибыль. | Суммы выплат основного долга по кредиту напрямую не относятся на себестоимость и уплачиваются из средств компании, так как на себестоимость относится сумма амортизации покупаемого имущества. Суммы выплат процентов по кредиту относятся на себестоимость не в полном объёме, а только в части, рассчитанной в соответствии с предельной ставкой (предельная ставка — ставка для определения суммы процента по кредиту, учитываемого в целях налогообложения). |

| Возникновение кредиторской задолженности | Не возникает задолженности — предприятию в дальнейшем будет легче получить инвестиции, чем в случае кредита. | Возникает задолженность в размере кредита и уменьшается в соответствии с его гашением, что ухудшает финансовое состояние в бухгалтерском балансе. |

| Амортизация | Расчет суммы амортизационных отчислений может производиться с учетом применения специального повышающего коэффициента (не выше 3). | Расчет суммы амортизационных отчислений производится без применения повышающего коэффициента. |

| Налог на имущество | Начисляется, если подлежит налогообложению налогом на имущество, но зависит от варианта учет имущества на балансе: первый вариант — на балансе лизингодателя – тогда налог платит лизинговая компания и учитывает налог при расчете лизинговых платежей; второй вариант – на балансе лизингополучателя, в этом случае налог на имущество платит организация взявшая оборудование в лизинг.

Начисляется на размер остаточной стоимости, рассчитанной с учетом применения к амортизации специального повышающего коэффициента. | Начисляется, если подлежит налогообложению налогом на имущество

Начисляется на размер остаточной стоимости, рассчитанной без учета применения к амортизации специального повышающего коэффициента. |

| НДС | Выплаты НДС осуществляются в течение договора лизинга в составе каждого лизингового платежа. Уплаченный НДС подлежит возмещению (зачету или возврату) из бюджета. | Предприятие принимает НДС к вычету из бюджета сразу в полном объеме в составе стоимости оборудования (только от стоимости самого оборудования) На сумму уплаченных процентов банку НДС не начисляется и соответственно не идет к зачету из бюджета. |

Дополнительные плюсы лизинга:

- При лизинге возможно получение скидок у поставщика.

Лизинговые компании являются корпоративными клиентами, которые закупают у поставщиков оборудование и технику на значительные суммы. Поставщики нередко предоставляют скидки лизинговым компаниям. Особенно распространено предоставление скидок при лизинге легковых автомобилей. В ряде случаев размер скидки может быть весьма существенным, что позволяет предлагать программы лизинга с нулевым удорожанием (иногда сумма стоимости оборудования со скидкой и лизинговых процентов равна цене оборудования при покупке напрямую у поставщика, что позволяет говорить о нулевом удорожании оборудования для лизингополучателя).

- Опыт сотрудников лизинговой компании помогает решить различные организационные вопросы по лизинговой сделке.

Обладая большим опытом, знаниями и деловыми связями, сотрудники лизинговой компании контролируют и решают различные вопросы, связанные с приобретением предмета лизинга и реализацией лизинговой сделки. К таким вопросам могут относиться:

- проверка надёжности поставщика и юридической чистоты предмета лизинга;

- согласование с поставщиком условий поставки, монтажа, оплаты приобретаемого в лизинг оборудования;

- получение выгодных тарифов по страхованию и содействие при наступлении страхового случая;

Основные недостатки лизинга

- Лизингополучатель – не собственник имущества. Получатель может только пользоваться имуществом, либо иным товаром, взятым в лизинг, при этом строго соблюдая все условия действующего договора. Если меняется место эксплуатации товара, или его нужно сдать в аренду, то все это согласовывается в обязательном порядке с компанией по лизингу, нарушения по договору могут привести к изъятию товара. Лизинговый предмет не может выступать в качестве залога.

- Предмет лизинга может подвергнуться взысканию. Предмет после заключения договора становится собственником лизингодателя и при возникновении у него проблем с финансами, он может изъять данное имущество у получателя через суд. Эксплуатация имущества при этом может сильно пострадать, предпринимателям это крайне нежелательно. При составлении договора важно обращать внимание на репутацию, стабильность лизинговой компании.

Выше приведены основные отличия лизинга от кредита, а также указаны преимущества лизинга перед кредитом, но решать: брать технику в кредит или в лизинг и что выгоднее — необходимо в зависимости от конкретного случая, и зависит от конкретных условий предоставляемых лизинговой компанией или банком.

оплатить ими не более 80% стоимости. То есть, подавая заявку на кредит, клиент банка должен иметь значительную сумму собственных денежных средств. Предложения лизинговых компаний более лояльны – первоначальный взнос не превышает 10 %, а в некоторых случаях отсутствует полностью.

оплатить ими не более 80% стоимости. То есть, подавая заявку на кредит, клиент банка должен иметь значительную сумму собственных денежных средств. Предложения лизинговых компаний более лояльны – первоначальный взнос не превышает 10 %, а в некоторых случаях отсутствует полностью.