Как составить основной бюджет предприятия: практические советы

Автор: Борис Максимилианович Карабанов, специалист в области стратегического и организационного проектирования, проектирования систем управления финансами.

Такое понятие, как основной бюджет (по-английски master budget) охватывает все стороны деятельности предприятия. Знание алгоритма его составления дает возможность:

- получить представление о логике составления бюджета предприятия во всех его аспектах;

- понять последовательность и источники информации на каждом шаге этого процесса;

- иметь возможность еще раз вернуться к рассмотрению каждого бюджета более глубоко — для выявления факторов, которые следует учитывать в ходе составления бюджета, а также для упрощения последующего формирования финансово-бюджетной структуры.

Блок 1. Прогноз продаж

Блок 2. Бюджет производства

Блок 3. Бюджет запасов

Блок 4.

Блок 5. Бюджет административных расходов

Блок 6. Бюджет снабжения

Блок 7. Бюджет расходов основных материалов

Блок 8. Бюджет прямой заработной платы

Блок 9. Бюджет косвенных производственных расходов

Блок 10. Бюджет себестоимости

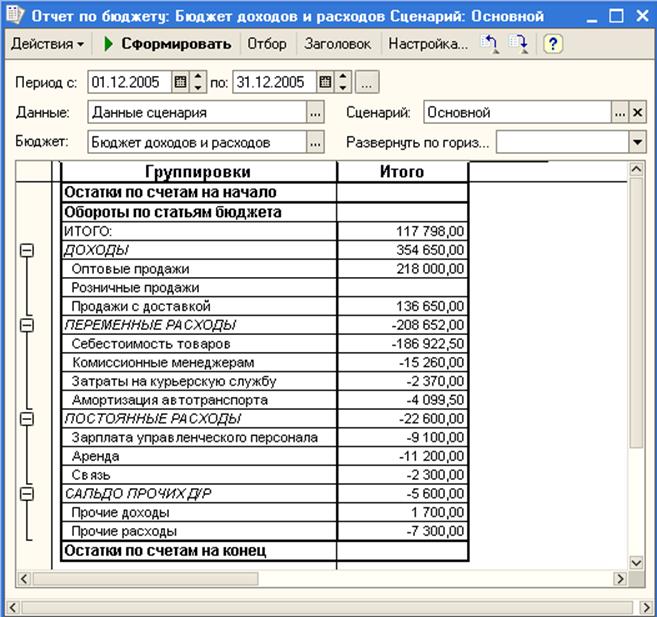

Блок 11. Бюджет доходов и расходов

Блок 12. Прогноз выручки

Блок 13. Прогноз баланса

Блок 14. Проект инвестиций

Блок 15. Бюджет движения денежных средств

Первым шагом практически всегда является прогноз продаж (блок 1). Это категоричное утверждение соответствует рыночному принципу планирования. Ему могут возразить только те предприятия, объем выпуска которых ограничен их производственной мощностью и они продают столько, сколько могут произвести.

Прогноз продаж на более длительный срок необходим для составления проектов расширения, прежде всего проекта инвестиций. Если же такое предприятие является частью холдинга, то его бюджет будет только частью основного бюджета головного предприятия, и вот тот бюджет начнется именно с прогноза продаж.

Вторым шагом является одновременное составление бюджета производства (блок 2) и бюджета запасов (блок 3). Обычно кажется, что бюджет производства куда важнее «каких-то запасов», но это иллюзия. Бюджет производства не столько важнее, сколько сложнее. Он отражает более хлопотную сферу производственно-финансовой деятельности и потому привлекает больше внимания со стороны руководства. Однако если не знать своих запасов, допустим, на начало периода, как подсчитать, сколько требуется производить?

Может, производить в ближайшее время вообще ничего не стоит, а имеет смысл распродать накопившееся? Если не планировать запасов внутри периода, как отправлять людей в отпуск? Как, в конце концов, справляться с сезонностью производства? Значит, планируем запасы — производство — снова запасы — сверяем их со складскими возможностями — корректируем производство — запасы и т. д.

Третьим шагом будет составление  При этом стоит напомнить, что коммерческие расходы обычно носят полупеременный или даже чисто переменный характер. Поэтому они должны планироваться в связке с реализацией. В то же время административные расходы отражают только размеры управленческого аппарата и тягу к офисной роскоши. Значит, это расходы сугубо постоянные, и их бюджет может быть составлен обособленно. Потому блок 5 как бы «подвешен в воздухе».

При этом стоит напомнить, что коммерческие расходы обычно носят полупеременный или даже чисто переменный характер. Поэтому они должны планироваться в связке с реализацией. В то же время административные расходы отражают только размеры управленческого аппарата и тягу к офисной роскоши. Значит, это расходы сугубо постоянные, и их бюджет может быть составлен обособленно. Потому блок 5 как бы «подвешен в воздухе».

На следующем, четвертом шаге следует составить

Бюджет производства на пятом шаге перетекает в бюджет расхода основных материалов (блок 7). С одной стороны, именно этот бюджет образует вторую строчку: себестоимость реализованной продукции в Отчете о прибыли и убытках. С другой — он показывает, сколько сырья, материалов и комплектующих будет израсходовано для намеченного объема производства (потребность в ресурсах).

С одной стороны, именно этот бюджет образует вторую строчку: себестоимость реализованной продукции в Отчете о прибыли и убытках. С другой — он показывает, сколько сырья, материалов и комплектующих будет израсходовано для намеченного объема производства (потребность в ресурсах).

Следовательно, где есть возможность составлять бюджет основных материалов не только в денежном, но и в натуральном выражении, это очень желательно делать. Технически такая возможность есть почти всегда. Настоящую проблему представляет отсутствие нормативной базы по расходу материалов.

На этом же, пятом шаге планируется прямая (сдельная) заработная плата (блок 8), зависящая от объемов производства. Составление ее бюджета также упирается в наличие тарифно-квалификационного справочника. Обратите внимание на два момента:

- Во-первых, общую сумму сдельной заработной платы неплохо приплюсовывать к расходам на основные материалы и полученную сумму вписывать в Отчет о прибыли и убытках вместо традиционной «материальной» себестоимости.

Расчет торговой наценки после этого станет значительно корректнее, а анализ финансовой отчетности — гораздо информативнее.

Расчет торговой наценки после этого станет значительно корректнее, а анализ финансовой отчетности — гораздо информативнее. - Во-вторых, сумма расходов основных (прямых) материалов и сдельной (прямой) заработной платы по каждому виду продукции и в расчете на единицу даст нам прямую себестоимость каждого изделия, партии изделий или всех изделий данного вида, произведенных за период.

Эта информация бесценна для тех предприятий, которые зависят от структурных сдвигов, т. е. производят как более, так и менее выгодную продукцию, и страдают, когда менее выгодная «перевешивает». Запомним это: на пятом шаге, при составлении бюджетов прямых расходов и прямой зарплаты мы в качестве промежуточной информации получаем данные о прямой себестоимости.

На шестом шаге должен появиться бюджет косвенных производственных расходов, т. е. расходов, которые предприятие несет для поддержания производства в действующем состоянии, но которые не могут быть увязаны с каким-либо конкретным изделием.

По отношению же к блоку 10 (бюджету себестоимости) возникает несколько вопросов, связанных с управлением себестоимостью:

- Понятно, что валовая себестоимость по сути равна общей сумме расходов на продукт, реализованный в данном периоде. Но как работать с этой общей суммой, чтобы можно было оценить ее? Много или мало, что изменилось по сравнению с прошлым периодом или планом? Есть ли что-то, что можно сэкономить, и т. д.?

- «Много — мало» и всякие изменения легко отслеживать по удельной себестоимости, т. е. по себестоимости в расчете на единицу продукции. Но тогда как увязать валовые расходы (косвенные производственные, коммерческие, административные) с общей массой произведенных или реализованных товаров?

Ответы на эти вопросы крайне важны. Составление двух бюджетов себестоимости (валовой и удельной) — это содержание седьмого шага алгоритма основного бюджета.

Составление двух бюджетов себестоимости (валовой и удельной) — это содержание седьмого шага алгоритма основного бюджета.

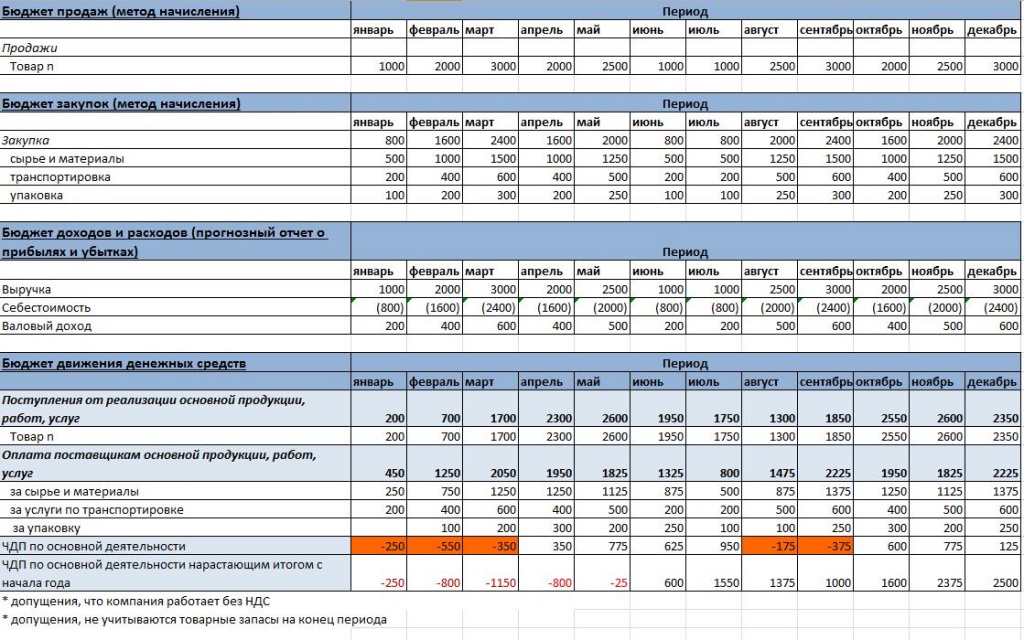

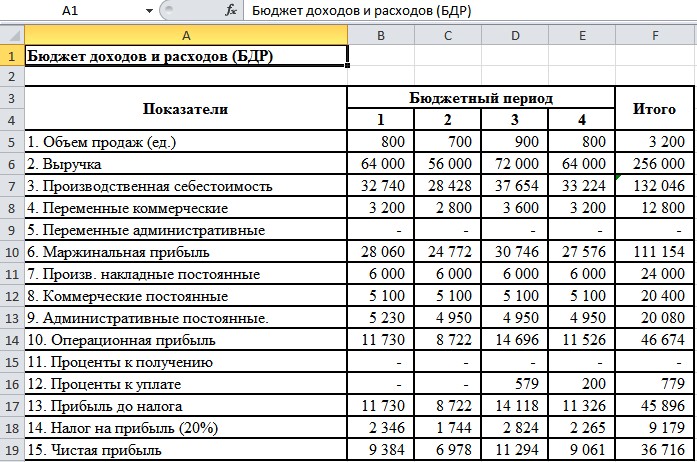

Сейчас мы переходим к восьмому шагу и блоку 11: бюджету доходов и расходов (БДР) по основной деятельности.

Если ваше предприятие не имеет «прочей деятельности» в больших объемах и не планирует получать крупных доходов от финансовой деятельности или связанных предприятий, то Отчет о прибыли и убытках (ОПУ) можно считать готовым. Но порой перечисленные факторы имеют место, да к этому может быть запланирована продажа основных фондов.

Итак, Отчет о прибыли и убытках у нас готов. Теперь мы делаем по нашей схеме «виток назад» и на девятом шаге возвращаемся к прогнозу доходов, превращая его в  е. реальных поступлений «живых денег».

е. реальных поступлений «живых денег».

На десятом шаге мы подходим к интересной процедуре: прогнозированию баланса (блок 13). Этот документ многим нефинансистам кажется почти мистическим. Порой даже и финансисты испытывают затруднения с его прогнозированием. На самом деле это достаточно просто.

Нужно только изначально провести различие между теми статьями баланса, которые обусловлены объективно и скорректированы просто так быть не могут (назовем их «объективными»), и статьями, которые могут быть изменены в зависимости от различных обстоятельств. Эти статьи логично назвать «регулирующими».

Конечно, для прогнозирования баланс вполне можно свернуть и пользоваться его упрошенной формой. Получается, что подавляющее большинство статей баланса носят объективный характер.

Порядок сортировки групп в обеих частях баланса может быть различным: например как по убыванию, так и по возрастанию ликвидности. Структура баланса отражает сверху вниз убывание ликвидности и опирается на предположение о том, что аналитику (пользователю финансовой отчетности) цифра в верхней строке кажется более значительной, чем в последующих. Потому вверху стоят значения оборотного капитала в активах и текущих обязательствах в пассивах — значения, существенно более важные для финансового управления.

Потому вверху стоят значения оборотного капитала в активах и текущих обязательствах в пассивах — значения, существенно более важные для финансового управления.

Пока не рассчитан уровень регулирующих статей, активы пассивам равны не будут, это ясно. Если пассивы больше активов, то регулирующая статья одна: денежные средства, и подсчитать значение по ней очень легко. Если активы больше пассивов, то разница должна быть покрыта пассивными регулирующими статьями — кредитами банка и поставщиков. С одной стороны, они в чем-то равнозначны. С другой стороны, при распределении кредитов между ними нужно руководствоваться договоренностями и характером отношений с одними и другими:

- если по банковскому кредиту есть ограничения, а с поставщиками отношения налажены, то фиксируем максимально возможную сумму банковского кредита, остальное относим на счет поставщиков;

- если договора поставок «не очень» по условиям оплаты, но есть банковская кредитная линия достаточного объема, то рассчитываем задолженность перед поставщиками по формуле оборачиваемости, заложив в нее приемлемый срок оплаты.

Остальное относим на банковский кредит;

Остальное относим на банковский кредит; - если у вашего предприятия ни кредитной линии, ни значительной отсрочки платежа по поставкам нет, а активы с пассивами не сходятся, вам стоит задуматься о перспективах своего бизнеса. Это явственный сигнал наметившегося неблагополучия.

По данным полученного прогноза баланса можно будет рассчитать будущие показатели финансовой устойчивости и ликвидности, а затем и сравнить их с нынешними. Это покажет, как изменится статус вашей фирмы в будущем.

На одиннадцатом шаге пора составлять бюджет инвестиций (блок 14). На этом этапе он составляется достаточно произвольно — вполне можно указать затраты на все проекты, о которых мечтается. Сюда же целесообразно включить дивиденды, которые предполагается выплатить.

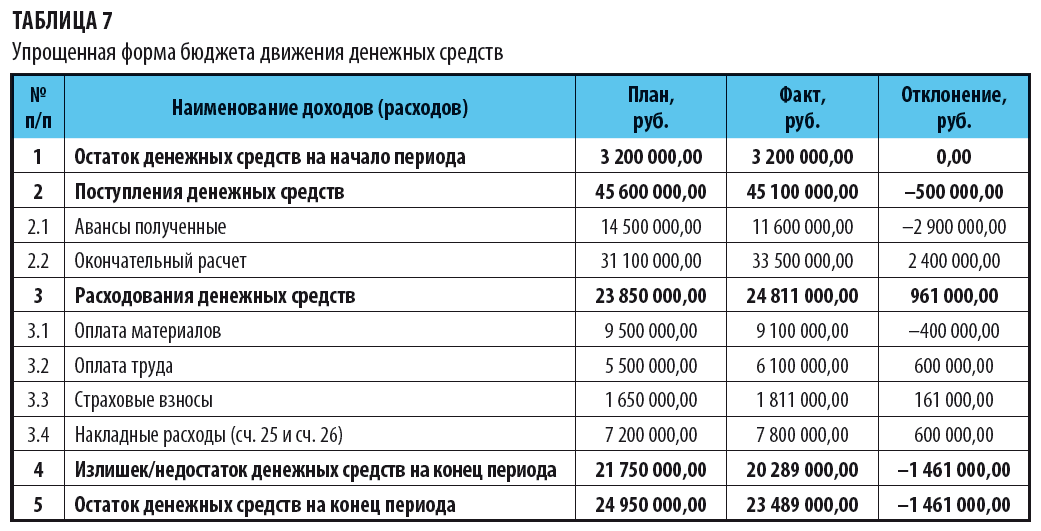

Двенадцатый шаг —это бюджет движения денежных средств (БДДС, блок 15). При составлении БДДС второй раз «выплывает» сумма банковского кредита — первый раз она появилась в прогнозе баланса. Во-первых, эти суммы, взятые на одну и ту же дату (дату прогноза баланса), надо сравнить между собой. Конечно, они будут как-то различаться.

Во-первых, эти суммы, взятые на одну и ту же дату (дату прогноза баланса), надо сравнить между собой. Конечно, они будут как-то различаться.

Надо разобраться, насколько велико различие и почему оно возникло, и после этого скорректировать либо баланс, либо БДДС. На практике обычно кредит в балансе оказывается меньше за счет колебаний товарных запасов и оплаты собственных счетов. Однако в каком-то конкретном случае может быть и по-другому.

Во-вторых, на базе полученной суммы кредита можно рассчитать процентные выплаты и вставить их в ОПУ, который после этого окажется по-настоящему завершенным.

Наконец, в-третьих — БДДС может показать, что запланированные инвестиции компании непосильны. В этом случае их надо урезать, оставив самые важные, и разработать окончательный вариант проекта инвестиций.

Иногда для получения окончательного варианта проекта инвестиций требуется несколько итераций, причем немало. Если с первого-второго раза не вышло — это нормально. Другое дело, что затруднения в ходе планирования почти наверняка означают последующие затруднения в реализации и подталкивают к более строгому контролю.

Несмотря на то, что мы дошли до конца основного бюджета, хочется еще раз пройтись по обратным связям, возникающим между его блоками. Организация обратной связи является отдельной, особо важной задачей постановки цикла управления.

Интересно то, что обратные связи в заметной степени формируются и могут быть отслежены уже на этапе составления бюджета, а не только в ходе анализа его исполнения. В первую очередь эти циклические связи проявляются на уровне основных бюджетов, но сейчас можно привести примеры и более глубокого взаимодействия. Итак:

- Бюджет производства и бюджет запасов влияют друг на друга. Их надо последовательно согласовывать, чтобы не допустить ни затоваривания, ни простоев ввиду отсутствия сырья.

- Бюджет доходов и расходов (БДР, он же в агрегированном виде — ОПУ) имеет двустороннюю связь с бюджетом движения денежных средств (БДДС). Из ОПУ в БДДС идут данные о расходах на период» из БДДС в ОПУ — результаты расчета процентных выплат.

- Прогноз баланса и БДДС «проверяют» друг друга в вопросах правильности расчета заемных средств, остатка товарных запасов, дебиторской задолженности и т. д.

- БДДС влияет на проект инвестиций, «ограничивая его в средствах» или, наоборот, давая дополнительные. Изменения в проекте инвестиций отражаются в балансе.

Есть и еще обратные связи, в результате возникновения и обязательного учета которых составление бюджета превращается в многошаговую, достаточно скрупулезную и трудоемкую процедуру. Не огорчайтесь! Во-первых, с каждым разом согласование всех тонкостей будет даваться вам все легче. Во-вторых, овладение бюджетом с его петлями и возвратами позволит вам понять и учесть «могучие властительные связи», руководящие вашим бизнесом. Теперь не они, а вы будете руководить ходом событий!

Научитесь составлять бюджеты, планировать и контролировать деятельность организации изучив курс «Бюджетирование и внутрифирменное планирование»:

Бюджетирование и внутрифирменное планирование: практический интерактивный мультимедийный дистанционный курсКак составить личный бюджет? | ТренингИнфо

Богат не тот кто много зарабатывает , а тот кто меньше тратит ,чем зарабатывает.

Ежедневно мы совершаем финансовые операции, участвуем в социальной жизни общества. Планируем крупные покупки, выгодные инвестиции или летний отдых на курорте. Но не всегда совпадают наши желания с возможностями по причине отсутствия учёта расходов и доходов. Зарабатываем деньги, но не контролируем и не учитываем куда и на что расходуются наши деньги. Регулярные неконтролируемые расходы опустошают наш бюджет вгоняет в обременительные долги и отдаляют от желаемых крупных покупок, выгодных инвестиций или летнем отдыхе на курорте. Нам нужна возможность контролировать, планировать наши расходы и доходы или инвестиции .

Для достижения поставленных целей вам необходимо вести ежедневный учёт всех своих расходов и доходов и составить личный бюджет . По определению бюджет составляется для достижения поставленных перед ним финансовых целей и является инструментом планирования.

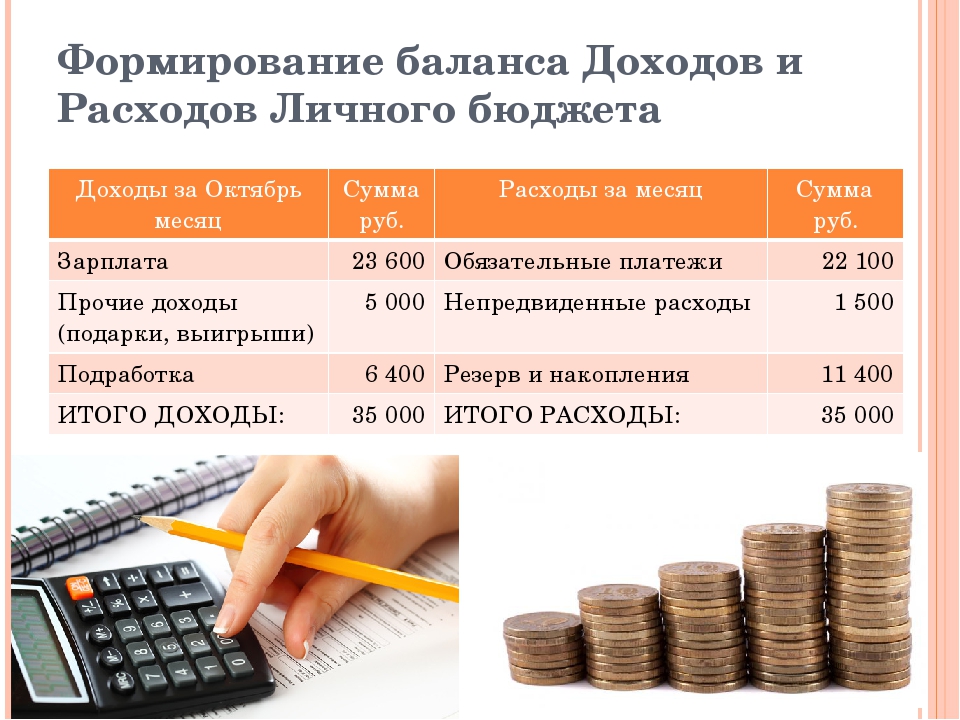

Бюджет — это план на определенный период в денежных показателях, составленный с целью эффективного достижения стратегических ориентиров. Бюджет организовывают таким образом ,чтобы в итоге получилось три бюджетные формы для учёта расходов и доходов и возможности планировать их:

Бюджет организовывают таким образом ,чтобы в итоге получилось три бюджетные формы для учёта расходов и доходов и возможности планировать их:

1.Учет количества расходуемых и располагаемых средств

2.Оптимизация расходов

3.Планирование расходов и доходов

Возможность создать свой личный бюджет открывает для нас перспективы эффективно и рационально распределять наши денежные средства. Планировать и корректировать свои расходы для достижения поставленных финансовых целей. Для этого вам необходимо понять какие расходы вы несете ежемесячно их значимость и целесообразность.

Ведение бюджета не простой и кропотливый процесс требующий от вас время, аккуратности, и организованности. Составление бюджета занимает не менее полугода, по результатом этого времени налаживается учёт и вырисовывается финансовая картина ваших перспектив по достижению поставленных целей.

Рассмотрим ваши расходы, которые вы несете в течении месяца .Для этого вам необходимо собрать все квитанции чеки за интересующий вас период, и понять на что вы расходуете больше всего степень полезности и целесообразности данные расходов и возможно ли их сократить. Перед этим нужно статьи расходов классифицировать, и вести ежедневный учёт расходов и доходов. Для этого мы разделим ваши ежедневные расходы на постоянные и переменные . Давайте их рассмотрим более детально:

Перед этим нужно статьи расходов классифицировать, и вести ежедневный учёт расходов и доходов. Для этого мы разделим ваши ежедневные расходы на постоянные и переменные . Давайте их рассмотрим более детально:

1. Постоянные к ним мы относим затраты без которых человек не может существовать и вести полноценную жизнедеятельность.

2. Переменные к ним мы относим затраты, которые по степени необходимости второстепенны и их можно сокращать для того ,чтобы рационализировать наши расходы и корректировать при необходимости наш бюджет .

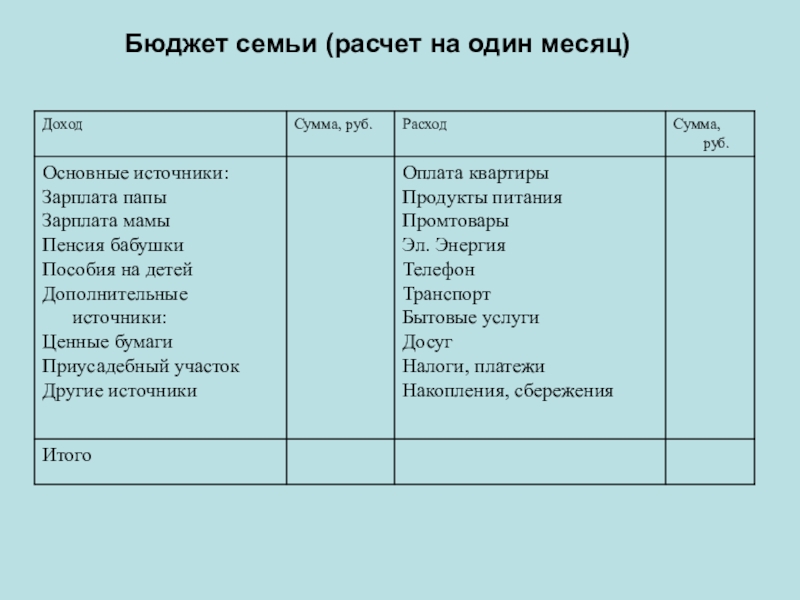

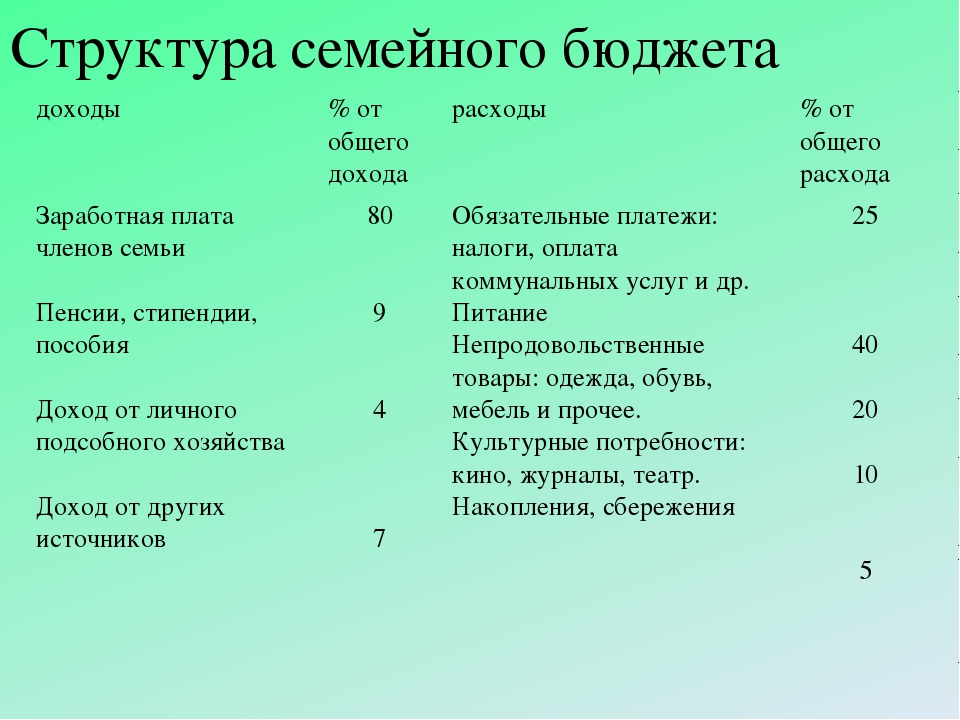

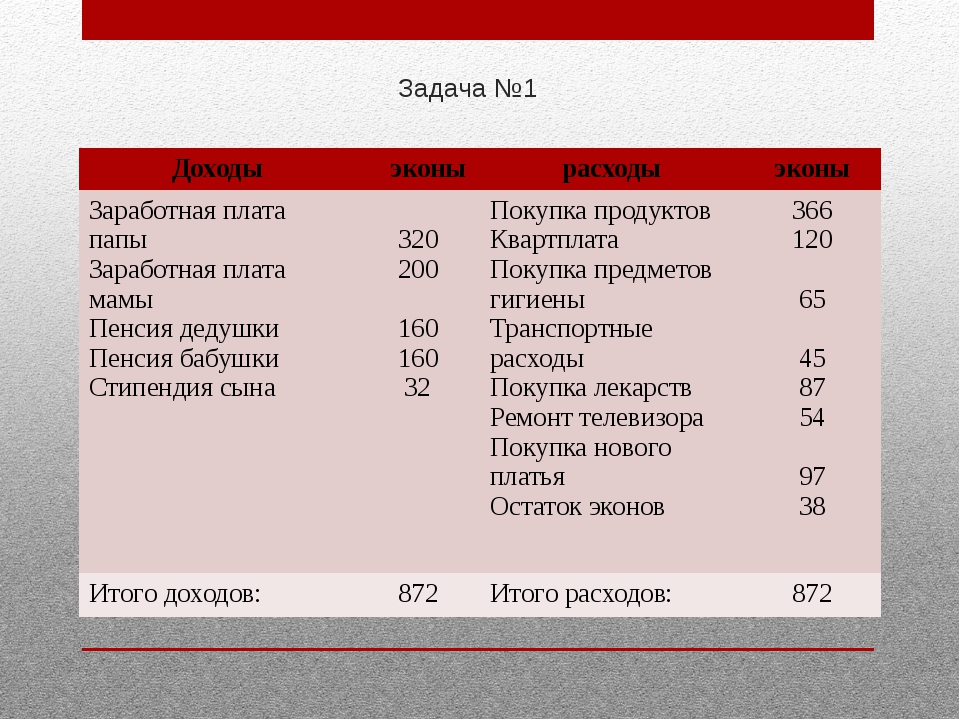

Для наглядного примера обратимся к таблице №1.

Таблица №1 Классификация расходов.

| Постоянные | Переменнные |

| 1.Коммунальные платежи | 1.Одежда и обувь |

| 2.Мобильная связь | 2.Бытовая техника |

| 3.Интернет | 3. Развлечение |

| 4.Питание | 4.Средства гигиены и бытовая химия |

5. Проезд Проезд | 5.Не запланированные расходы |

В таблице №1 представлены виды расходов , их разбиваем на статьи расходов для удобства учёта, эффективности и рациональности распределения. Разобравшись с классификацией ваших расходов . Мы можем приступить к их учету и составить таблицу расходов за месяц, из которой мы можем увидеть, на что вы больше тратите свои средства , и чтобы была возможность планировать будущие расходы и инвестиции.

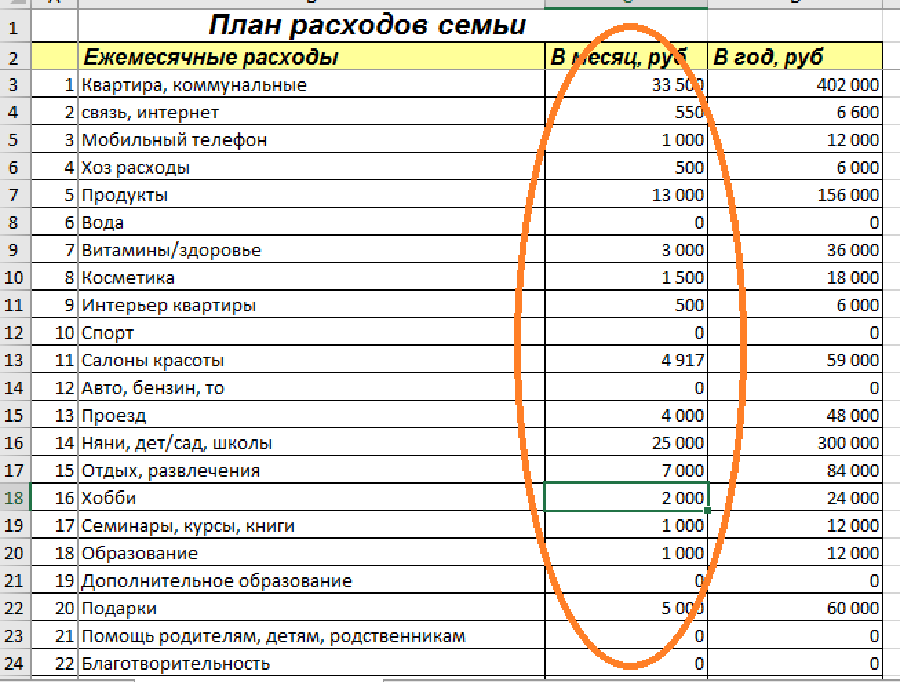

Для наглядного примера распределения расходов обратимся к таблице №2

| Наименование | Суммы расходуемых средств | Итоговая сумма |

| Доход | 50 000 | |

| Постоянные | ||

| Коммунальные платежи | 3200+800+500+500 | 5000 |

| Мобильная связь | 500 | 500 |

| Интернет | 500 | 500 |

| Питание | 10 000+5 000 | 15 000 |

| Проезд | 2 380 | 2 380 |

| Итого постоянных затрат: | 5 000+500+500+15 000+2 380 | 23 380 |

| Переменные | ||

| Одежда и обувь | 10 000+990+4 200 | 15 190 |

| Бытовая техника | 2 000 | 2 000 |

| Развлечение | 3 000+250+250 | 3 500 |

| Средства гигиены и бытовая химия | 100+30+55+50+105+160 | 500 |

| Не запланированные расходы | 500+1000 | 1 500 |

| Итого переменных затрат: | 15 190+2 000+3 500+500+1500 | 22 690 |

| Итого затрат: | 23 380+22 690 | 46 070 |

| Итого средств после всех выплат: | 50 000-46 070 | 3 930 |

В таблице №2 Представлены цифры ежемесячных расходов и доходов среднестатистической семьи для наглядного примера и удобства восприятия информации. Эти цифры взяты из чеков и квитанций. Такую же таблицу вы можете вести у себя на компьютере редактируя статья под свои потребности и нужды. Данные с чеков и квитанций мы заносим в табличку №2 разбивая по статьям расходов представленных в таблице №1. Данные при их наличии нужно вносить по мере их поступления это позволит своевременно и эффективно рационализировать свои расходы и доходы. Данные будут актуальны это существенно облегчает распределение денежных средств. Из таблицы №2 видно как распределяются ваши средства и сколько у вас остается после всех выплат. Эти средства называются свободными их можно положить на банковский счёт под процент, краткосрочно инвестировать в валюту. Откладывая свободные средства ,вы тем самым приближаете себя к планируемой цели. Теперь зная ,на что расходуются ваши средства у нас появляется возможность планировать вашу деятельность и рационально распределять, инвестировать и расходовать ваши денежные средства. Мы можем корректировать переменные расходы и рационализировать их.

Эти цифры взяты из чеков и квитанций. Такую же таблицу вы можете вести у себя на компьютере редактируя статья под свои потребности и нужды. Данные с чеков и квитанций мы заносим в табличку №2 разбивая по статьям расходов представленных в таблице №1. Данные при их наличии нужно вносить по мере их поступления это позволит своевременно и эффективно рационализировать свои расходы и доходы. Данные будут актуальны это существенно облегчает распределение денежных средств. Из таблицы №2 видно как распределяются ваши средства и сколько у вас остается после всех выплат. Эти средства называются свободными их можно положить на банковский счёт под процент, краткосрочно инвестировать в валюту. Откладывая свободные средства ,вы тем самым приближаете себя к планируемой цели. Теперь зная ,на что расходуются ваши средства у нас появляется возможность планировать вашу деятельность и рационально распределять, инвестировать и расходовать ваши денежные средства. Мы можем корректировать переменные расходы и рационализировать их. Например воздержатся от некоторых расходов из списка относящихся к переменным расходам или перенести их на следующий месяц. Идея состоит в том, чтобы рационально распределять ваши расходы и соотнести их с вашими доходами. Чтобы была возможность скопить денег на покупку конкретной вещи (холодильник, машина, отдых на курорте)или инвестировать их чтобы ваши накопления не обесценились от инфляции. Бюджет можно считать эффективным ,когда расходы в нем будут отрегулированы и рационально распределятся. Свободные средства можно откладывать , на безбедную пенсию для эффективности данных инвестиций рекомендуют откладывать 10% от доходов. Можно также отразить в своём личном бюджете отдельной статьей « на пенсию» и инвестировать в неё создавая фундамент к финансовой независимости. Ведь начиная откладывать сейчас тем более увереннее вы будете себя чувствовать при её наступлении. Для достижения финансовых целей ,у вас теперь есть инструмент. Рационально распределяйте свои средства разумно расставляйте приоритеты своих расходов.

Например воздержатся от некоторых расходов из списка относящихся к переменным расходам или перенести их на следующий месяц. Идея состоит в том, чтобы рационально распределять ваши расходы и соотнести их с вашими доходами. Чтобы была возможность скопить денег на покупку конкретной вещи (холодильник, машина, отдых на курорте)или инвестировать их чтобы ваши накопления не обесценились от инфляции. Бюджет можно считать эффективным ,когда расходы в нем будут отрегулированы и рационально распределятся. Свободные средства можно откладывать , на безбедную пенсию для эффективности данных инвестиций рекомендуют откладывать 10% от доходов. Можно также отразить в своём личном бюджете отдельной статьей « на пенсию» и инвестировать в неё создавая фундамент к финансовой независимости. Ведь начиная откладывать сейчас тем более увереннее вы будете себя чувствовать при её наступлении. Для достижения финансовых целей ,у вас теперь есть инструмент. Рационально распределяйте свои средства разумно расставляйте приоритеты своих расходов. Изменяйте свою жизнь к лучшему открывайте для себя новые возможности, вкладывая в самообразование и развитие .

Изменяйте свою жизнь к лучшему открывайте для себя новые возможности, вкладывая в самообразование и развитие .

От себя желаю финансовых успехов и благополучия!

Игорь Трофимов, финансовый менеджер, Москва

P.S.: Приглашаем вас принять участие в наших открытых тренингах и семинарах. Информацию о ближайших мероприятиях узнавайте на нашем сайте или у консультантов.

Как правильно составить личный бюджет: план и структура, анализ

О личном финансовом бюджете говорят и аналитики, и серьезные издания, посвященные инвестициям и рациональному ведению дел. Это один из способов привить себе дисциплину в области финансов и начать экономить: по словам

финансового советника Сергея Макарова, люди, которые ведут бюджет и подсчитывают доходы и расходы, тратят в месяц на 5–30 % меньше, чем те, кто этого не делает[1]. Ведение личного бюджета и управление

средствами дают прекрасные результаты: да, поначалу может быть сложно, но результаты стоят затраченных усилий. Ведь тратить меньше — значит больше откладывать, позволять себе крупные покупки без кредитов и не чувствовать

постоянного финансового бремени. Вот зачем это нужно.

Ведь тратить меньше — значит больше откладывать, позволять себе крупные покупки без кредитов и не чувствовать

постоянного финансового бремени. Вот зачем это нужно.

Содержание статьи

Как правильно составить личный бюджет

Если Вы раньше не планировали финансовый бюджет, ничего страшного. Мы поможем Вам сориентироваться и начать. В Интернете существует множество методов и способов: перечислим основные пункты, чтобы Вам было проще.

Целеполагание. Одна из основ финансовой грамотности — умение ставить цели и планировать. Об этом говорили и Сергей Макаров, упомянутый ранее, и уважаемый доктор экономических наук Николай Берзон — он говорил об этом в курсе своих лекций[1]. Важно понимать, что Вам нужно и чего Вы хотите достичь, и отталкиваться от этих позиций.

Как сформировать цель. При формулировании цели стоит придерживаться нескольких правил:

- цель — это не желание.

А значит, Вы задаете конкретный срок, когда хотите ее достигнуть, и максимально четко формулируете особенности. Если: «Я хочу новый компьютер», — желание, то:

«К марту я хочу купить новый компьютер стоимостью до 60 тысяч с такими-то характеристиками», — уже цель;

А значит, Вы задаете конкретный срок, когда хотите ее достигнуть, и максимально четко формулируете особенности. Если: «Я хочу новый компьютер», — желание, то:

«К марту я хочу купить новый компьютер стоимостью до 60 тысяч с такими-то характеристиками», — уже цель; - существуют цели на короткий, средний и долгий сроки. Краткосрочные — это те, что направлены на решение текущих задач, например, в пределах одного месяца. Средним сроком может быть несколько месяцев, а к достижению долгосрочной цели можно идти не один год.

Не бойтесь планировать. Даже если Вы пока до конца не представляете, что будете делать через год, можно начать со среднесрочных и краткосрочных целей. Со временем, когда у Вас появится навык, Вы сможете планировать на более долгий срок.

Как составить структуру. Следующий шаг — структурирование. Для этого нужно отдельно выписать доходы и расходы, распределить их по категориям и выделить на каждую статью отдельную сумму. Поначалу звучит

довольно сложно, но, к счастью, для ведения бюджета существует множество специальных программ и приложений. Они помогут упростить процесс. Например, «Тинькофф-таблица» от известного банка, «Дребеденьги» или

«Дзен-мани» — в последних двух даже есть функция импорта расходов. Если Вы хотите чего-то попроще, можно воспользоваться и менее сложными приложениями, например, «Тяжеловато». Составление структуры

статей бюджета можно поделить на несколько шагов:

Поначалу звучит

довольно сложно, но, к счастью, для ведения бюджета существует множество специальных программ и приложений. Они помогут упростить процесс. Например, «Тинькофф-таблица» от известного банка, «Дребеденьги» или

«Дзен-мани» — в последних двух даже есть функция импорта расходов. Если Вы хотите чего-то попроще, можно воспользоваться и менее сложными приложениями, например, «Тяжеловато». Составление структуры

статей бюджета можно поделить на несколько шагов:

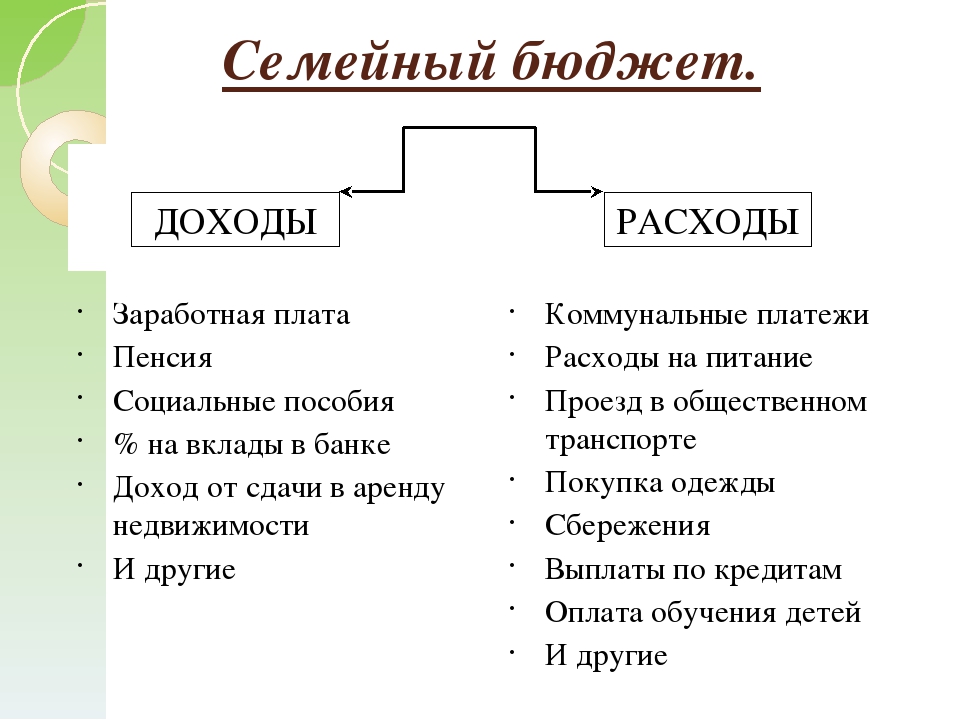

- подсчитать и выписать все доходы и активы;

- записать примерные расходы на месяц;

- заполнить таблицу полученными данными;

- ежедневно записывать в нее все, на что Вы тратите средства.

Как детализировать структуру, зависит от Ваших потребностей. Наиболее часто статьи личного бюджета делят на обязательные и необязательные, а также на постоянные, эпизодические и экстренные.

Статьи личного бюджета

Чтобы составить таблицу, понадобится некоторое время на анализ. У Вас может уйти до нескольких месяцев, чтобы окончательно все стабилизировать — не пугайтесь и будьте к этому готовы. Начать можно со стандартного плана, а потом, когда Вы привыкнете и поймете, какой способ комфортнее для Вас, Вы сможете увеличить или уменьшить детализацию, перенести какие-то статьи из одной категории в другую или изменить дневной либо месячный лимиты. Поначалу можно приблизительно представить себе план на месяц, ориентируясь на то, что советуют финансовые консультанты.

Обязательные и постоянные. На некоторые расходы деньги уходят ежемесячно и в обязательном порядке. Их нужно прописать в первую очередь, и вот что к ним относится:

- оплата коммунальных услуг или аренды. Живете Вы в съемном жилье или в собственной квартире, эти расходы всегда будут присутствовать в бюджете;

- плата по имеющимся обязательствам.

Если у Вас есть кредиты или иная задолженность, их оплата должна быть приоритетной наравне с коммунальными платежами. Это поможет Вам избежать сложностей с погашением обязательств;

Если у Вас есть кредиты или иная задолженность, их оплата должна быть приоритетной наравне с коммунальными платежами. Это поможет Вам избежать сложностей с погашением обязательств; - покупка продуктов и расходы на быт. Возможно, в разные месяцы у Вас будет уходить чуть больше или меньше, но это нормально. Некоторые товары покупаются не каждый месяц;

- сумма, отложенная на долгосрочные цели. Для этого можно завести отдельный накопительный счет. Определить сумму, которую Вы будете откладывать, можно после приблизительного планирования расходов.

Обязательные и непостоянные. Существуют статьи расходов, которые бывают актуальны не каждый день и даже не каждый месяц, но обойтись без них не получится. Например, траты на медицину. На собственном здоровье экономить не следует: если нужно,

лучше вовремя обратиться к врачу и немного заплатить, чем позже потратить намного больше. То же самое касается техобслуживания и ремонта машины и некоторых других трат. Их надо учитывать. Они могут быть как эпизодическими, например, если речь

о плановом осмотре, так и экстренными: при внезапной поломке техники или неожиданном плохом самочувствии. Пренебрегать такими статьями нельзя, хоть они и могут быть неочевидными.

Их надо учитывать. Они могут быть как эпизодическими, например, если речь

о плановом осмотре, так и экстренными: при внезапной поломке техники или неожиданном плохом самочувствии. Пренебрегать такими статьями нельзя, хоть они и могут быть неочевидными.

Необязательные. Отдых, покупка товаров, которые не несут практической ценности, – все это можно отнести к необязательным расходам. Конечно, если деньги у Вас остаются, Вы можете тратить их на что угодно – не надо ограничивать себя совсем,

жесткая экономия в долгосрочной перспективе может даже навредить. Но приоритет у необязательных расходов должен быть ниже, чем у тех, что перечислены выше. Если выбор стоит между покупкой чего-то по-настоящему важного и отдыхом в ресторане, для

финансово грамотного человека решение будет очевидно. Если же речь о чем-то, критичном лично для вас, например, о долгожданном концерте любимой группы, приоритет можно повысить – но, опять же, не в ущерб обязательным статьям, особенно постоянным. Лучше всего в такой ситуации будет заранее заложить покупку билетов в бюджет.

Лучше всего в такой ситуации будет заранее заложить покупку билетов в бюджет.

Как придерживаться личного бюджета

После вдумчивого анализа статей и создания таблицы главное — контроль. Установите ежемесячный лимит средств по каждой из статей и ежедневный лимит трат. Помочь в этом могут уже упомянутая «Тинькофф-таблица» или другие приложения и программы для контроля расходов. В них можно настроить автоматическое формирование лимитов: если сегодня Вы вышли за его пределы, на завтра он уменьшится. А если сэкономили и потратили меньше — наоборот, увеличится. Так можно наглядно и эффективно контролировать свои расходы, а в результате не переплачивать и придерживаться заранее составленного плана.

Что делать, если придерживаться не получается

Допустим, Вы составили бюджет и стараетесь учитывать траты, но постоянно не вписываетесь в лимиты. Что делать в такой ситуации? Главное — не переживать. Такое иногда происходит, и это вовсе не повод

отказываться от ведения бюджета или думать, что это не для Вас. Обучение финансовой грамотности — процесс постепенный, и даже если у Вас что-то не выходит поначалу, через несколько месяцев польза Ваших усилий

станет очевидной. Давайте посмотрим, что можно сделать.

Что делать в такой ситуации? Главное — не переживать. Такое иногда происходит, и это вовсе не повод

отказываться от ведения бюджета или думать, что это не для Вас. Обучение финансовой грамотности — процесс постепенный, и даже если у Вас что-то не выходит поначалу, через несколько месяцев польза Ваших усилий

станет очевидной. Давайте посмотрим, что можно сделать.

Контролировать расходы. Частая проблема: Вы стараетесь вести бюджет, но средства все равно куда-то уходят, а Вы не можете понять, куда. В таком случае стоит внимательнее посмотреть на статьи расходов: точно ли туда вносится все? Постарайтесь контролировать себя во время шопинга и приобретения пусть даже обычных бытовых товаров. Можете сразу вносить потраченную сумму в таблицу даже после мелкой покупки: тогда траты будут нагляднее.

Пересмотреть статьи. Если, несмотря ни на что, у Вас уходит больше средств, чем Вы планировали, не паникуйте. Все нормально, просто, вероятно, Вы не до конца сориентировались в собственных расходах.

Возможно, лимиты в статьях изначально были заданы некорректно. Ведь если в случае с ЖКХ и финансовыми обязательствами рассчитать сумму просто, то бытовые расходы — уже намного более сложная для расчетов статья.

Попробуйте увеличить лимит для тех категорий, по которым Вы не вписываетесь в бюджет. Сделать это можно за счет необязательных трат. А можно пересмотреть долгосрочные цели: например, сдвинуть крупную покупку на месяц-другой,

но ежемесячно класть на накопительный счет чуть меньше. Такие балансировки, особенно в начале пути, вполне допустимы. Со временем Вы выработаете собственную систему и больше не будете превышать установленные

лимиты. Разве что в форс-мажорных обстоятельствах, которые, к счастью, случаются редко.

Все нормально, просто, вероятно, Вы не до конца сориентировались в собственных расходах.

Возможно, лимиты в статьях изначально были заданы некорректно. Ведь если в случае с ЖКХ и финансовыми обязательствами рассчитать сумму просто, то бытовые расходы — уже намного более сложная для расчетов статья.

Попробуйте увеличить лимит для тех категорий, по которым Вы не вписываетесь в бюджет. Сделать это можно за счет необязательных трат. А можно пересмотреть долгосрочные цели: например, сдвинуть крупную покупку на месяц-другой,

но ежемесячно класть на накопительный счет чуть меньше. Такие балансировки, особенно в начале пути, вполне допустимы. Со временем Вы выработаете собственную систему и больше не будете превышать установленные

лимиты. Разве что в форс-мажорных обстоятельствах, которые, к счастью, случаются редко.

Выводы

Финансовая грамотность выручает практически всегда. И при составлении бюджета, и при покупке банковских продуктов, и в других обстоятельствах. Это полезный навык, который никогда не помешает — поэтому старайтесь уделять

ей внимание. Попробуйте начать с ведения личного бюджета, и через какое-то время Вы заметите, как сократились Ваши расходы и насколько легче стало копить деньги. А о кредитах и задолженностях и вовсе

можно будет забыть.

Это полезный навык, который никогда не помешает — поэтому старайтесь уделять

ей внимание. Попробуйте начать с ведения личного бюджета, и через какое-то время Вы заметите, как сократились Ваши расходы и насколько легче стало копить деньги. А о кредитах и задолженностях и вовсе

можно будет забыть.

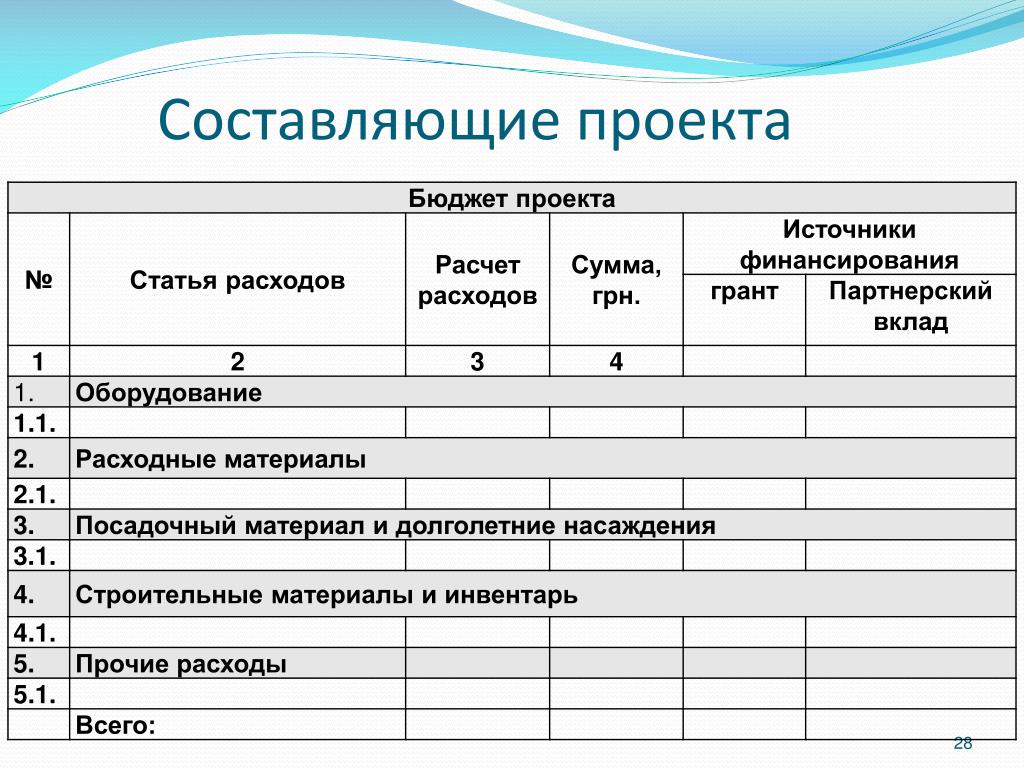

Как составить бюджет запуска проекта: основные этапы, ошибки, советы + пример

Первое с чего нужно начать – это определить ваши цели.

Не достаточно просто брать за цель «Запустить бизнес».

Для поставновки цели используйте фреймворк SMART, который говорит о том, что цель должна быть конкретной, измеримой, достижимой, релевантной и иметь временные рамки.

Поэтому стоит конкретизировать вашу цель, добавив к ней даты, сроки, контекст и подробное описание того, как и что должно быть сделано для запуска проекта.

Как только вы определили главную цель и сопоставили ее со своим видением развития вашей идеи, необходимо составить подробный список задач, которые как раз таки и обеспечат достижение поставленной цели.

Составление бюджета начинается прежде всего со сбора информации касательно направлений будущих расходов.

Задайте себе простой вопрос: «На что понадобятся деньги, чтобы реализовать проект?»

Пока не стоит думать о суммах и конкретных цифрах, которые придётся потратить. Важно просто перечислить, какие действия вам необходимо предпринять для достижения цели.

Что конкретно необходимо сделать? Что из этого потребует денег?

Для облегчения процесса составления списка задач, поделите их на 3 больших раздела: разработка (development), производство (production) и продвижение (promotion).

Зачастую все задачи, связанные с запуском проекта, можно отнести к одной из этих категорий.

Разбейте свой список задач на три части и перечислите все задачи, которые попадают в каждый из разделов.

Не пытайтесь сразу же отфильтровать задачи, которые вам кажутся ненужными. Включайте все, что может понадобиться для реализации идеи.

Как только вы составили исчерпывающий список задач, переходите к приоритезации списка.

Внесите список в таблицу, где во втором столбце вы сможете указать приоритет каждой из задач.

Для этого оцените каждое задание по важности и степени влияния на успех проекта по шкале от 1 до 4, где 1 – это минимальная важность, а 4 – максимальная.

После того, как вы оценили задачи по степени их важности для достижение ключевой цели, взгляните на список еще раз и дополните его второстепенными направлениями расходов, которые вы упустили сначала.

Кроме очевидных пунктов, подумайте и о тех статьях расходов, которые могут быть не связаны с задачами, а лишь обеспечивать возможность их выполнения.

Речь идёт о платных сервисах и услугах (мессенджеры, сервисы управления проектами, плата за интернет, транспорт и т.д.), которые могут играть, на первый взгляд, незначительную роль и требовать небольших денег. Но дело в том, что именно они зачастую являются источником непредвиденных расходов и причиной дыр в бюджете, которые ведут к нехватке средств.

Поэтому убедитесь, что раздел второстепенных расходов включают транспортные и телекоммуникационные расходы, аренду помещений и аппаратуры, а также большие и маленькие платежи всех сервисов, которые вы используете по подписке.

Что такое бюджет компании и как правильно его составить

Компании при планировании стратегического развития составляют бюджет доходов и расходов предприятия. Руководители, особенно начинающие, ошибаются в бюджетировании, не учитывают многие факторы.

Чтобы разобраться в этом деле, рассмотрим значение бюджета, какую роль он играет в стратегическом развитии и как правильно его составлять.

Что такое бюджет организации

Бюджет компании – это календарный план доходов и расходов организации. Является инструментом для управления деятельностью компании. Представляет результат принятых решений, утвержденных, готовых к исполнению.

Планирование расходов ведут менеджеры различных подразделений предприятия. Составление подобных смет позволяет определить и удовлетворить нужды компании.

Поэтому, чтобы осознать не просто на словах, что такое бюджет компании и каким он бывает, нужно разобраться с видами и особенностями организационного планирования.

Типы и особенности

Существует несколько типов бюджетирования организации.

- собранный снизу вверх. Подразумевается составление смет, например, исполнителями технического IT-отдела по оснащению рабочих мест компьютерами, оргтехникой к руководителю отдела, а затем к руководству компании;

- собранный руководством организации сверху вниз. Руководитель самостоятельно планирует расходы и доходы, создает сметы для отделов. Но в этом случае глава предприятия должен четко знать нужды и потребности всех отделов организации.

Помимо этого, бюджет делят по времени на долгосрочный и краткосрочный. Например, формой первого является планирование расходов на полгода или год. А второй тип подразумевает составление сметы на три месяца или неделю.

Могут быть профицитными или, наоборот, дефицитными. Например, если компания по расходам превысила доходность предприятия в прошедшем году, то подобный бюджет называют дефицитным. Есть же и сбалансированные.

Многие говорят, что важно правильно составлять сметы, чтобы бюджетирование всегда было сбалансированным. Однако, такое мнение ошибочно. Но об ошибках существующих стереотипов о бюджете будет рассказано в последующем блоке.

Аналитики выделяют некоторые особенности бюджетов. Например, временная, когда бюджетирование привязывается к определенному периоду времени. Для школ – это 1 сентября, для курортных компаний – 1 апреля.

Другой особенностью является периодичное планирование. Заключается в составлении смет на расходы и доходы предприятия ежемесячно. При планировании учитывают факторы внешней и внутренней среды. Без учета ни одна смета не должна быть допущена к исполнению, потому что подобные процессы могут привести к банкротству.

Еще одной особенностью является учитывание бизнес-структуры компании. Бюджетирование направляется на достижение целей предприятия. Поэтому все доходы и расходы должны быть спрогнозированы на год вперед.

Функции

Правильно составленный бюджет помогает в достижении компанией задуманных стратегических задач.

Основными же функциями бюджетирования являются:

- планирование. Позволяет грамотно распределить ресурсы компании от второстепенных целей к первостепенным. Превращает результаты и затраты в денежное выражение. Позволяет проработать собственную стратегию бизнеса;

- учет. Эта функция позволяет руководителю компании быть в курсе трат, доходов предприятия. Помогает в анализе результатов достигнутых или недавно намеченных целей;

- контролирование. Контроль за работой организации необходим. Бюджет помогает сравнивать фактическую информацию, получаемую от производственных отделов, с плановыми показателями. Благодаря этому сравнению выявляются недостатки в отстающих сферах развития и появляется возможность дальнейшего превращения их в преимущества.

Разобравшись со значением бюджета, его функциями и особенностями, давайте рассмотрим неверные представления о грамотном планирований.

Три неправильных мнения о бюджете компании и другие заблуждения

Многие предприниматели считают бюджет дубинкой. То есть, если траты предприятия не были заложены в смету, то деньги не будут выделены на неожиданно возникшие расходы.

То есть, если траты предприятия не были заложены в смету, то деньги не будут выделены на неожиданно возникшие расходы.

Это в корне неверное представление. Грамотное составление бюджета подразумевает гибкое планирование. Например, у инженера, который работает на ПК производственной фирмы вышел из строя жесткий диск и его необходимо поменять. В смете этих расходов не предполагалось. Однако, без жесткого диска он не сможет работать, значит не сможет отдать чертежи тем, кто изготавливает продукцию. Если вы слышите от высшего руководства, что покупка не запланирована в бюджете, то перед вами человек ничего не смыслящий в бизнесе.

Когда говорят, что бюджетирование – это «упражнение в арифметике», то же неверно. Потому что составление сметы есть четкий и верный план, которому следуют в работе организации. Смета имеет начало и конец по времени, составляется план мероприятий, затем собираются заявки на расходы.

Когда говорят, что предприятия неверно составляют бюджет, – миф. План не может быть выполнен полностью, потому что всегда будут проявлять себя форс-мажорные обстоятельства, человеческий фактор. Однако, бюджет поможет правильно среагировать, если что-то пойдет не так.

План не может быть выполнен полностью, потому что всегда будут проявлять себя форс-мажорные обстоятельства, человеческий фактор. Однако, бюджет поможет правильно среагировать, если что-то пойдет не так.

Почему же возникают подобные мифы. Все дело в том, что многие руководители неправильно составляют бюджетирование предприятия. Например, при планировании продаж, руководитель просит предоставить информацию о том, сколько компания собирается продать в следующем году. Хотя правильнее было поставить вопрос так: «Наша компания должна увеличить объем продаж в 10 раз в следующую пятилетку. А на следующий год отдел продаж должен предоставить перечень мероприятий для осуществления стратегического плана предприятия».

Другой ошибкой в составлении бюджета является неправильное планирование дебиторской и кредиторской задолженности. Вернее, отсутствие учета стратегии предприятия при составлении плана подобной задолженности.

Например, во время дефицита денег в компании, руководители пытаются, закупить большинство товаров в кредит. Это неблагоприятно сказывается на стратегии и ведет к увеличению затрат. Поэтому лучше воспользоваться банковским кредитом, чем покупкой товара от поставщика. Последние могут завышать стоимость товаров.

Это неблагоприятно сказывается на стратегии и ведет к увеличению затрат. Поэтому лучше воспользоваться банковским кредитом, чем покупкой товара от поставщика. Последние могут завышать стоимость товаров.

В современных реалиях многие менеджеры неправильно понимают термины, которые используют для планирования. Например, под доходами понимаются только поступления денежных средств, а под расходами траты на производство товаров. Составление плана при непонимании терминов не учитывает амортизацию средств, резервы компании. В результате бюджет неправильно составляется.

Поэтому необходимо обучать менеджеров правильному составлению смет, проводить мастер-классы. Тогда возможно избежать ошибок при планировании расходов и доходов предприятия.

Как составляют бюджет организации

Теперь рассмотрим, как правильно составляют бюджет организации.

- Прогнозирование продаж. Необходим для инвестиций и расширения компании, если планируется.

- Составление плана производства и только потом запасов.

Эти два расчета взаимосвязаны. Не зная на начало года запасов, нельзя рассчитать количество производимого продукта. Может нужно распродать товар, а потом начать производить новый.

Эти два расчета взаимосвязаны. Не зная на начало года запасов, нельзя рассчитать количество производимого продукта. Может нужно распродать товар, а потом начать производить новый. - Планирование коммерческих и административных расходов. Первые связывают с реализацией товара, а вторые носят постоянный характер и зависят от стремления к роскоши. Административные расходы зависят от наполнения штата, количества оргтехники и т. д.

- Составление сметы снабжения. Сюда входит информация о платежах, сроки привоза комплектующих для изготовления продукта, количество ввозимого сырья. Прогнозируется посредством обращения к бюджету запасов и прогнозу продаж.

- Планирование расхода основных материалов. Показывает потребность в определенном количестве сырья и материалов для изготовления продукции.

- Составление сметы заработной платы.

- Смета косвенных расходов. Эта смета создается для поддержания производства в обычном для него темпе. Например, сломается деталь станка, который выпускает продукцию – необходимо заменить.

Расходы, которые должны быть учтены.

Расходы, которые должны быть учтены. - Расчет себестоимости. Здесь решаются вопросы оценки изготовляемого продукта. Связывают воедино валовые и удельные расходы.

- Планирование доходов и расходов. Сюда входят отчеты о прибыли и убытках.

- Прогнозирование выручки. Здесь планируют сколько живых денег можно будет получить после изготовления и продажи продукции.

- Составление баланса. Сложный этап. Рассчитывается по активам и пассивам предприятия. Нужен для прогнозирования ликвидности и финансовой устойчивости компании.

Следующим этапом идут расчет инвестиций и заключает составление общего бюджетирование смета по движению денежных средств.

Заключение

Прогнозирование, планирование, контролирование и учет – это главные функции, которые выполняет бюджет по регулированию и удержанию компании на плаву. Поэтому те руководители, кто считает, что бюджетирование – это просто метод снизить расходы и увеличить доходы, ведут предприятие к гибели.

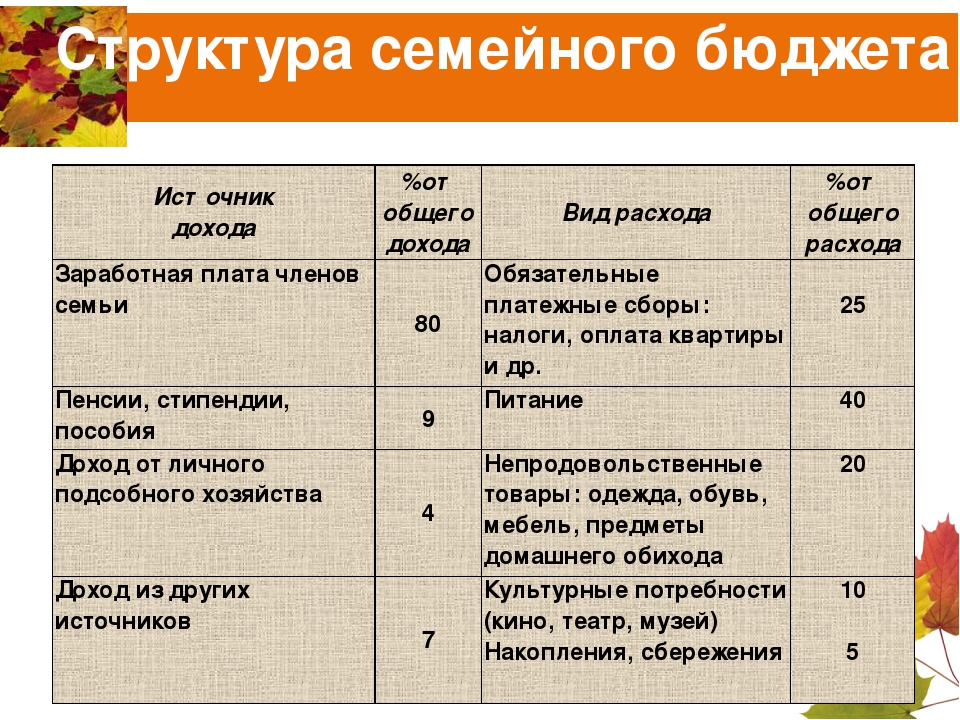

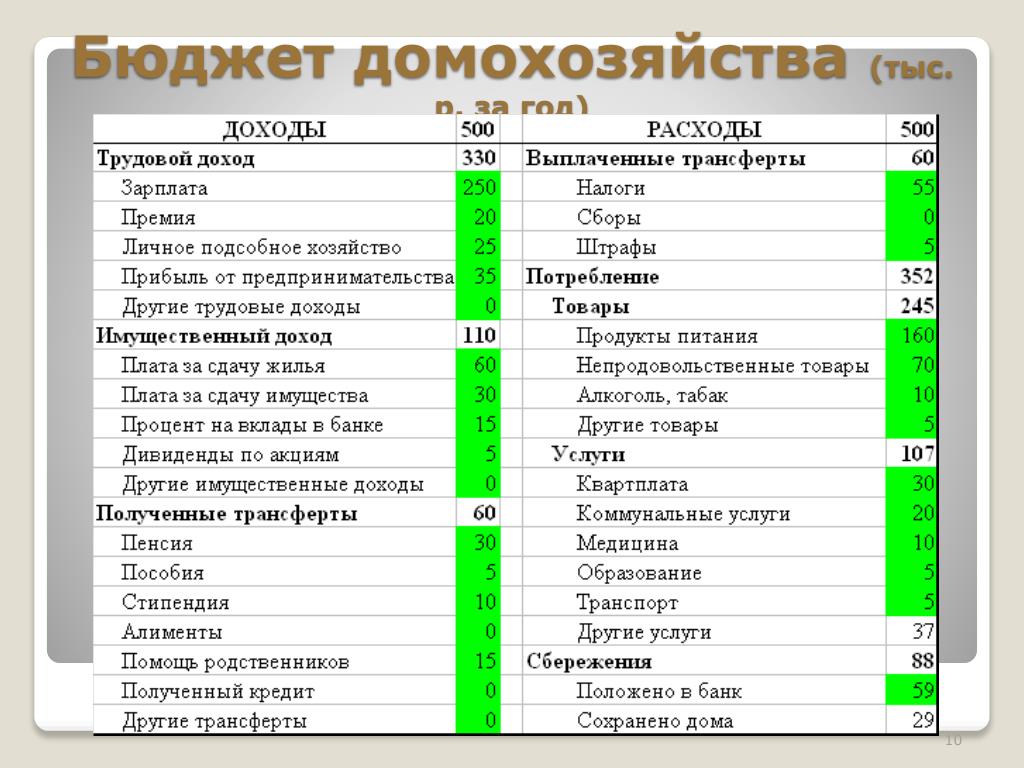

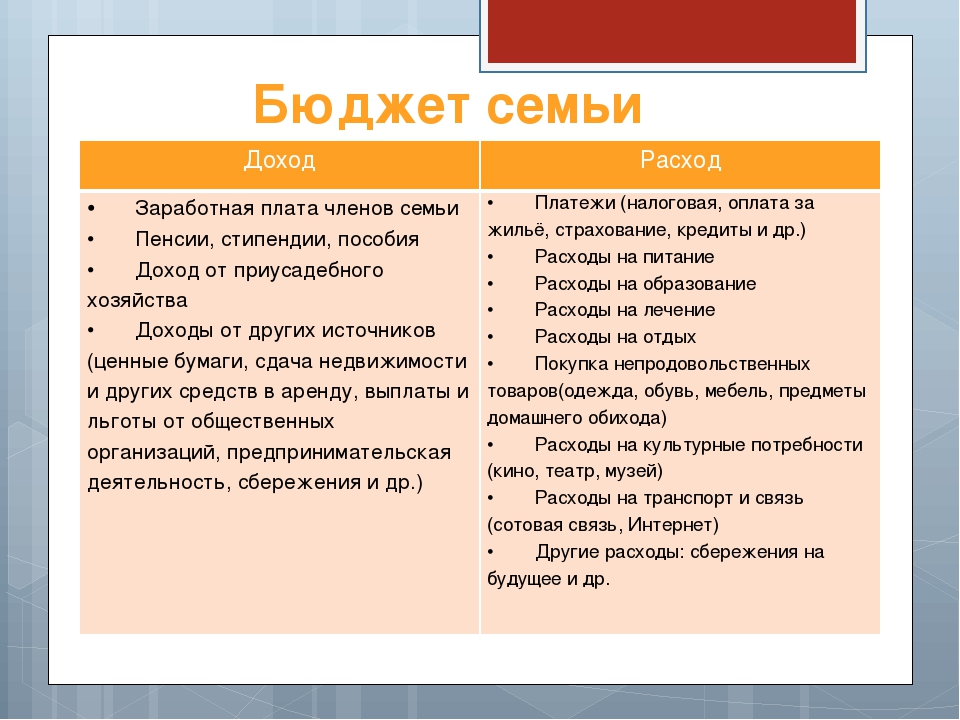

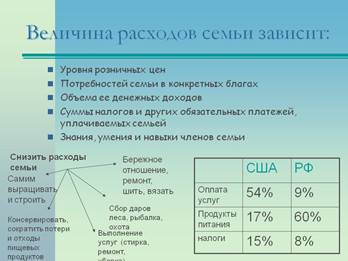

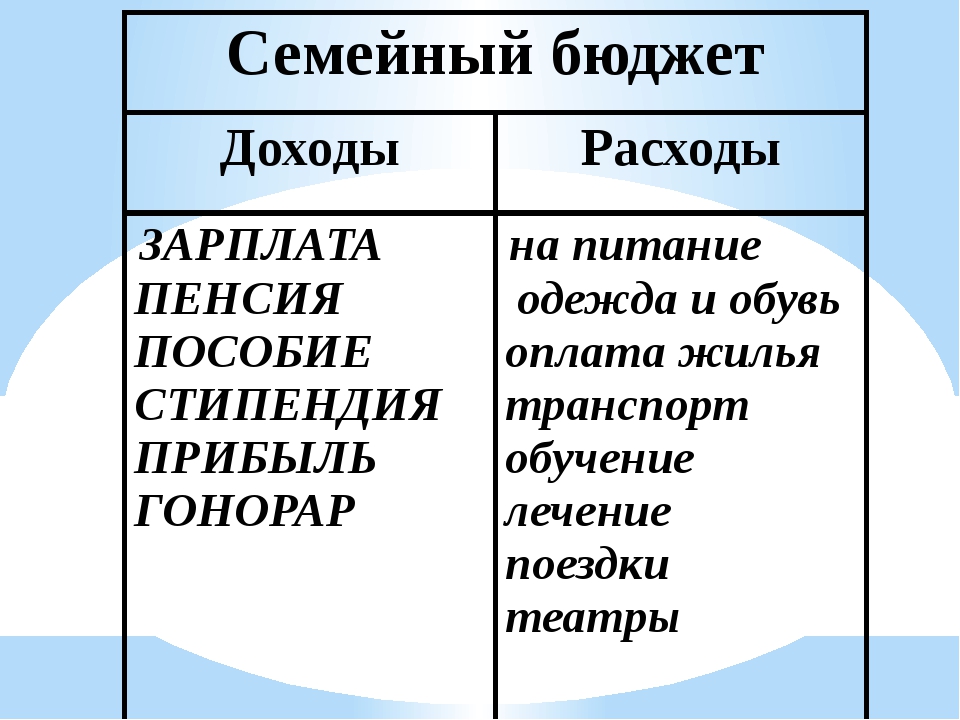

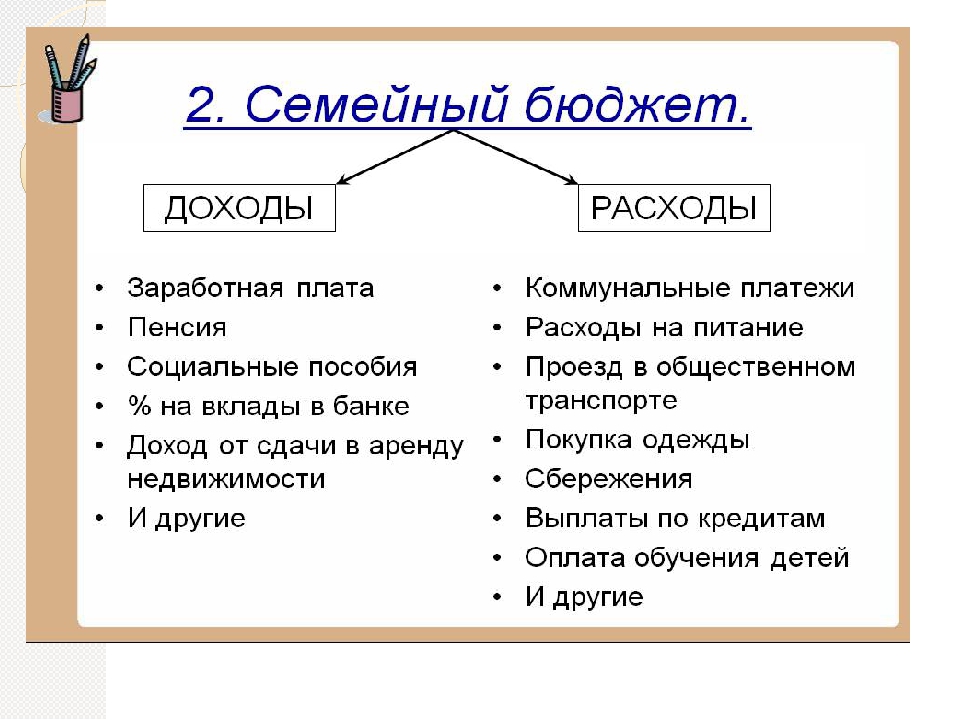

Как составить семейный бюджет (доходы и расходы семьи)

Совместная жизнь — это большая ответственность. Приходится не только считаться с мнением своего спутника, но и учиться правильно составлять бюджет семьи, тщательно планируя доходы и расходы. Можно ли накопить на крупные покупки, не переходя на хлеб и воду? С чего начать молодоженам, и как предотвратить ссоры из-за денег?

По мнению экспертов, совместное ведение семейного бюджета — это целая наука, которую при желании можно легко освоить. Это поможет:

- Наметить долгосрочные цели и идти к ним.

- Увидеть объем спонтанных расходов, пересмотреть свои привычки и перераспределить приоритеты.

- Создать финансовую подушку для непредвиденных ситуаций.

Какие типы семейного бюджета существуют?

Вести семейный бюджет можно одним из следующих способов:

- Общий. Супруги объединяют все свои доходы, а из полученной суммы выделяют средства на оплату счетов и личных расходов.

Система проста и прозрачна, что может стать как плюсом, так и минусом. Велик риск разногласий, если суммы доходов супругов сильно разнятся.

Система проста и прозрачна, что может стать как плюсом, так и минусом. Велик риск разногласий, если суммы доходов супругов сильно разнятся. - Раздельный бюджет семьи — полная противоположность общему. Совместные траты оплачиваются пополам, а остаток каждый тратит на свои нужды. Здесь сложности могут возникнуть при планировании больших покупок (автомобиль и т.п.).

- Смешанный (комбинированный) — идеально подходит людям с разным уровнем дохода. Для пополнения семейного бюджета супруги могут выделять равные суммы либо определенный процент своего дохода.

Схемы ведения семейного бюджета также могут различаться. Самыми эффективными признаны такие:

- «50/20/30» — в приоритет ставят основные расходы. Около трети предусмотрено на незапланированные, но приятные траты, и одна пятая идет на погашение задолженностей, а также на создание резерва.

- «3-6 месяцев» — это пресловутая «финансовая подушка». Позволяет продержаться всей семье на плаву до полугода при потере стабильного дохода.

Основные статьи затрат, которые нужно учесть

Хотите вести грамотный учет семейного бюджета? Сделать это очень просто, используя специальные программы и мобильные приложения. Самый доступный вариант для новичков – создание Exel-таблицы, в которой выделены:

- Статьи основных и дополнительных доходов (включая разовые поступления – например, небольшой выигрыш в лотерею).

- Постоянные и незапланированные расходы.

- Кратко-, средне- и долгосрочные цели.

Очень важно скрупулезно заносить в эту таблицу все данные, даже если Вы покупаете чупа-чупс ребенку. Правильно заполненная таблица поможет увидеть, где, на чем и сколько можно сэкономить, и каким образом накопить на крупную покупку.

Рациональное формирование семейного бюджета подразумевает оптимизацию затрат. К списку постоянных относят: расходы на жилье (аренду), налоги и страховки, оплату связи и «резервные» деньги (на черный день). Переменные расходы можно перекраивать по своему усмотрению. Это деньги, предназначенные для покупки продуктов, одежды и обуви, средств гигиены, содержание дома и авто (включая коммунальные платежи), а также сезонные и личные затраты супругов.

Это деньги, предназначенные для покупки продуктов, одежды и обуви, средств гигиены, содержание дома и авто (включая коммунальные платежи), а также сезонные и личные затраты супругов.

Вы удивитесь, когда увидите, какие суммы могут уходить на спонтанные, незапланированные расходы и развлечения. Это первая и самая ощутимая статья экономии.

Долгосрочные цели семьи

Правильно составленный домашний бюджет не означает, что нужно экономить на всем подряд и становиться скаредой. Важно правильно поставить цели, а также научиться отделать важное и полезное от ненужного и необязательного.

Наиболее сложными считают долгосрочные цели. К ним могут относиться: погашение ипотеки, финансовая помощь детям и внукам либо жизненное обеспечение после выхода на пенсию.

Сценарий в цифрах: как составить бюджет проекта, чтобы потом не было мучительно больно

Если театр начинается с вешалки, то любой кино- и телепроект заходит в производство с утвержденным сценарием. И на этом этапе продюсер задается вопросом: «А сколько нужно денег, чтобы воплотить его в жизнь?». С этого вопроса и стартует этап «формирование бюджета». Тщательно проработав этот пункт, продюсер обезопасит себя от лишних расходов, а команду — от стресса на площадке. Но есть условие — чтобы бюджетирование было составлено правильно, заниматься им нужно основательно, учитывая ряд факторов. Каких именно — мы сегодня и поговорим с директором по производству кинокомпании Star Media, Ритой Гребенчиковой.

И на этом этапе продюсер задается вопросом: «А сколько нужно денег, чтобы воплотить его в жизнь?». С этого вопроса и стартует этап «формирование бюджета». Тщательно проработав этот пункт, продюсер обезопасит себя от лишних расходов, а команду — от стресса на площадке. Но есть условие — чтобы бюджетирование было составлено правильно, заниматься им нужно основательно, учитывая ряд факторов. Каких именно — мы сегодня и поговорим с директором по производству кинокомпании Star Media, Ритой Гребенчиковой.

Не пренебрегайте подготовкой: ее правильное планирование обеспечит половину успеха

Проект для продюсера, как правило, начинается с предварительной цифры. Эта цифра – сумма, которая у вас есть для производства проекта. И вот здесь любой продюсер по ускоренной программе проходит все стадии принятия неизвестного (отрицание, гнев, торг, депрессия, принятие). Потому что больших бюджетов не бывает. Ни у кого. И после утверждения сметы вы будете балансировать между амбициями своими и творческой группы и той суммой, которая есть. И от вашего продюсерского искусства зависит, станет ли бюджет достаточным для воплощения проекта в жизнь. В целом, продюсирование — это своего рода игра в казино. Продюсер должен быть азартным и готовым к рискам, ведь составление бюджета похоже на ставки. Процесс вызывает азарт, поскольку нет однозначной уверенности, попадешь ли в запланированную сумму или нет.

И от вашего продюсерского искусства зависит, станет ли бюджет достаточным для воплощения проекта в жизнь. В целом, продюсирование — это своего рода игра в казино. Продюсер должен быть азартным и готовым к рискам, ведь составление бюджета похоже на ставки. Процесс вызывает азарт, поскольку нет однозначной уверенности, попадешь ли в запланированную сумму или нет.

Как же ее сложить, эту сумму?

КПП — три буквы, которые приведут к успеху

Бюджет — это сценарий в цифрах, и для его формирования используется КПП (календарно-постановочный план). КПП — это результат кооперации режиссерской и продюсерской групп в области планирования.

Чтобы получить идеальный бюджет, соответственно, нужен идеальный КПП, где учтено как можно больше факторов и деталей. Для его составления используются специальные программы, выбор которых сегодня огромен. Одна из самых популярных — Movie Magic, появившаяся еще в конце 90-х. В целом, это пакет программ, где помимо софта Scheduling (используется непосредственно для составления КПП) есть также инструменты для бюджетирования (Budgeting), написания сценариев (Screenwriter) и многое другое. Несмотря на то, что это довольно устаревший софт, у которого есть ряд неудобств и ограничений, программа пользуется большой популярностью в мире, особенно у американских продюсеров.

Несмотря на то, что это довольно устаревший софт, у которого есть ряд неудобств и ограничений, программа пользуется большой популярностью в мире, особенно у американских продюсеров.

Мы используем для работы собственные шаблоны Excel, куда можем вносить те или иные параметры в зависимости от надобности. Механизмы здесь похожие на Movie Magic, но ряд параметров мы адаптировали под сегодняшние реалии. В наше время знание Excel для продюсера – абсолютная необходимость!

В КПП в обязательном порядке указываются хронометраж, период, количество смен, локации, кастинг, массовка, исполнители второстепенных ролей и многое другое — всё то, что может влиять на съемочный процесс и, соответственно, бюджет. Даже дежурство врачей на площадке должно быть указано. Бюджет в свою очередь декодирует КПП в цифры и разносит их по статьям: гонорары, командировочные, затраты на технику, костюмы, декорации, транспорт и т.д. Возвращаясь к Movie Magic, отмечу, что в ее шаблонах разделение отличается: здесь статьи называются above the line и below the line. Первое — это затраты на ключевых специалистов (продюсера, режиссера, сценариста, главный каст), второе — расходы на остальных участников процесса. Считается, что в идеале затраты на ATL должны составлять не больше трети от всего бюджета.

Первое — это затраты на ключевых специалистов (продюсера, режиссера, сценариста, главный каст), второе — расходы на остальных участников процесса. Считается, что в идеале затраты на ATL должны составлять не больше трети от всего бюджета.

Как же понять, что и сколько будет стоить? На первых этапах подсказки можно искать в самом сценарии и жанровой направленности: изучите, какие локации потребуются для съемок, какие предусмотрены декорации и костюмы. Если речь идет об экшене, то нужно запланировать время на подготовительную работу с каскадерами. Да и выработка в съемочный день уже будет меньше обычной. Некоторым проектам не обойтись без спецэффектов и незаурядных локаций, это в свою очередь обозначает особую организацию съемочной площадки. Все это переменные, из которых продюсер «вышивает бисером» свой бюджет.

Еще одна важная деталь — производственные сроки. В случае, если вы снимаете для заказчика, возможно будет озвучена дата сдачи проекта. Исходя из нее можно раскладывать свой производственный план, включая подготовку, съемки и постпродакшн.

Запомните золотое правило бюджетирования: пошаговая организация процесса сэкономит бюджет, а чем тщательнее подготовка к проекту — тем лучше пройдет и сама организация. На этом этапе лениться противопоказано: нужно делать читки со всеми департаментами, подробно разбирать каждую сцену. Важно, чтобы сценарий был «разобран» до мелочей, чтоб у всей группы сложилась единая картинка проекта. В будущем это исключит моменты, когда люди на площадке не ориентируются в решении тех или иных сцен. Кроме того, во время подготовительного этапа нужно предусмотреть и проработать как можно больше потенциально возможных ситуаций. Заранее продумайте костюмы и дубли. Например, у вас есть сцены с водой — заранее обеспечьте актерам сухую сменную одежду. Правильная подготовка минимизирует простои. Не пренебрегайте раскадровками: с их помощью у всех будет одинаковое представление о том, что должно происходить в кадре. Любой плохо проинформированный член команды может повлечь дополнительные затраты.

После читок цеха приступают к разработке своей части производства, а затем ее осмечиванию в непосредственном контакте с продюсерской группой.

Львиная доля бюджета любого проекта — съемочный период. Затраты на него рассчитываются исходя из выработки, а ее, в свою очередь, нужно обсуждать с режиссером, оператором и художником. Готовых решений здесь нет. Итоговая стоимость зависит от множества факторов, среди которых стилистика картины, применяемые художественные решения и т.п. Исходя из этого, специалисты выдают свой КПД за одну съемочную смену, на который вы и будете ориентироваться, считая общую выработку.

Имейте в виду, что на этом этапе многое зависит от актеров, особенно исполнителей главных ролей. У звезд разных категорий могут быть собственные требования как к выработке, так и к качеству съемочного процесса. Если вы имеете дело с лояльными и техничными актерами, которые сразу попадают в точку и удовлетворяют все запросы режиссера, вам повезло. В любом случае, все связанные с актерами бюджетные моменты должны быть решены до начала съемок, иначе проект рискует погрязнуть в конфликтах и переработках, а, следовательно, и перерасходах. К примеру, если речь идет о международном проекте, и в нем участвует звезда класса А, то она вносит свои пожелания по выработке сразу после того, как прочтет сценарий. Избежать переработок поможет правильная организация труда: за ночными сменами обязательно должны идти отсыпные, нужны заранее продуманные перерывы и т.п. Хотя, иногда дешевле заранее запланировать переработку, если по калькуляции это получается дешевле чем отдельный съемочный день. Но такое решение необходимо обсудить с департаментами, позволяет ли такое последующий график производства.

Начало съемок — не повод прекращать работу с бюджетом

Итак, препродакшен остался позади, КПП составлен, а бюджет утвержден. Но это совсем не значит, что в дальнейшем работой с ним можно пренебречь. Задача продюсера — следить за тем, чтобы все шло по плану и в идеале не выходило за его рамки. Но всего учесть невозможно, и скорее всего вы столкнетесь с тем, что какая-то статья расходов изменится во время съемок. Например, в сцене потребовалось больше пиротехники или из-за плохой погоды смену пришлось отменить. В таких случаях бюджет обновляется: определяются статьи на увеличение. И, соответственно, на чем-то нужно сэкономить.

Киносериальное производство – это трудоемкий процесс, включающий в себя различные этапы, одним из которых является бюджетирование. Чем вдумчивее и тщательнее будет составлен общий бюджет проекта, тем больше шансов, что проект станет прибыльным, а само производство – планомерным.

sostav.ua

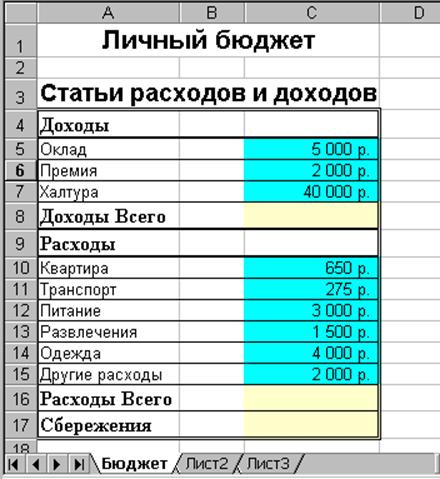

Создание бюджета с помощью электронной таблицы личного бюджета

Если вы хотите создать таблицу личного бюджета или просто лучше разобраться в управлении деньгами, начните с этих шести шагов.

Даже если вы не используете бюджетную таблицу, вам, вероятно, понадобится какой-то способ определять, куда идут ваши деньги каждый месяц. Создание бюджета с помощью шаблона поможет вам лучше контролировать свои финансы и сэкономит деньги для достижения ваших целей.Уловка состоит в том, чтобы найти способ отслеживать свои финансы, который работает на вас. Следующие шаги помогут вам составить бюджет.

Шаг 1. Отметьте свой чистый доход

Первым шагом в создании бюджета является определение суммы поступающих денег. Однако имейте в виду, что легко переоценить то, что вы можете себе позволить, если вы думаете о своей общей зарплате как о том, что вам нужно потратить. Не забудьте вычесть свои отчисления на социальное обеспечение, налоги, 401 (k) и распределение гибких расходных статей при создании рабочего листа бюджета.Окончательная получаемая вами зарплата называется чистым доходом, и это число, которое вы должны использовать при составлении бюджета.

Если вы работаете внештатно или неполный рабочий день, мы собрали несколько советов по управлению нерегулярным доходом.

Совет: Если у вас есть хобби или талант, вы можете найти способ пополнить свой доход. Дополнительный источник дохода также может быть полезен, если вы когда-нибудь потеряете работу.

Шаг 2. Отслеживайте свои расходы

Полезно отслеживать и классифицировать свои расходы, чтобы знать, где можно внести корректировки.Это поможет вам определить, на что вы тратите больше всего денег и где их легче всего сократить.

Начните с перечисления всех ваших постоянных расходов. Это регулярные ежемесячные счета, такие как оплата аренды или ипотеки, коммунальных услуг или оплаты автомобиля. Маловероятно, что вы сможете сократить их, но знание того, какую часть вашего ежемесячного дохода они отнимают, может оказаться полезным.

Затем перечислите все свои переменные расходы — те, которые могут меняться от месяца к месяцу, такие как продукты, бензин и развлечения.Это та область, где вы можете найти возможности сократить расходы. Выписки по кредитной карте и банковские выписки — хорошее место для начала, поскольку в них часто перечисляются или классифицируются ваши ежемесячные расходы.

Совет: Записывайте свои ежедневные расходы с помощью чего угодно — ручки и бумаги, приложения или смартфона. Вы можете использовать этот инструмент расходов и составления бюджета, если у вас есть счет в Bank of America.

Прежде чем начать анализировать отслеживаемую информацию, составьте список всех финансовых целей, которых вы хотите достичь в краткосрочной и долгосрочной перспективе.Краткосрочные цели не должны длиться больше года. Для достижения долгосрочных целей, таких как накопление средств на пенсию или образование вашего ребенка, могут потребоваться годы. Помните, что ваши цели не должны быть каменными, но определение ваших приоритетов до того, как вы начнете планировать бюджет, поможет. Например, может быть легче сократить расходы, если вы знаете, что вашей краткосрочной целью является сокращение задолженности по кредитной карте.

Используйте составленные вами переменные и фиксированные расходы, чтобы понять, сколько вы потратите в ближайшие месяцы.Имея фиксированные расходы, вы можете довольно точно предсказать, сколько вам нужно будет выделить в бюджет. Используйте свои прошлые привычки в отношении расходов в качестве ориентира при попытке спрогнозировать переменные расходы.

Вы можете еще больше разбить свои расходы на то, что вам нужно, и то, что вы хотите иметь. Например, если вы каждый день едете на работу, бензин, вероятно, будет считаться потребностью. Однако ежемесячная подписка на музыку может считаться желанием. Это различие становится важным, когда пора вносить коррективы.

Шаг 5. При необходимости измените свои привычки

После того, как вы все это сделаете, у вас будет все необходимое для завершения вашего бюджета. Задокументировав свой доход и расходы, вы можете начать понимать, где у вас остались деньги или где вы можете их сократить, чтобы у вас были деньги, которые можно было бы направить на достижение своих целей.

Желаемые расходы — это первая область, на которую следует обратить внимание на сокращение расходов. Можете ли вы пропустить вечер кино в пользу фильма дома? Попробуйте скорректировать отслеживаемые вами числа, чтобы узнать, сколько денег вы получите.Если вы уже скорректировали свои расходы на потребности, оцените свои расходы на потребности. Возможно, вам понадобится интернет дома, но нужен ли вам самый быстрый из доступных?

Наконец, если числа все еще не складываются, вы можете изменить свои фиксированные расходы. Сделать это будет намного сложнее и потребует большей дисциплины, но при внимательном рассмотрении «потребность» может оказаться «трудной для расставания». Такие решения сопряжены с большими компромиссами, поэтому убедитесь, что вы тщательно взвешиваете свои варианты.

Совет: Небольшая экономия может привести к большим деньгам, так что не упускайте из виду мелочи.Вы можете быть удивлены тем, сколько дополнительных денег вы накапливаете, делая по одной незначительной корректировке за раз.

Важно, чтобы вы регулярно пересматривали свой бюджет, чтобы быть уверенным, что вы не сбиваетесь с графика. Вы также можете сравнить свои ежемесячные расходы с расходами людей, похожих на вас. Некоторые элементы вашего бюджета высечены в камне: вы можете получить прибавку, ваши расходы могут увеличиться или вы, возможно, достигли своей цели и захотите запланировать новую. Какой бы ни была причина, продолжайте проверять свой бюджет, следуя приведенным выше инструкциям.

Пошаговое руководство по составлению личного бюджета

Если вы хотите контролировать свои расходы и работать над достижением финансовых целей, вам нужен бюджет.

Личный или семейный бюджет — это сводка, в которой сравниваются и отслеживаются ваши доходы и расходы за определенный период, обычно один месяц. Хотя слово «бюджет» часто ассоциируется с ограниченными расходами, бюджет не обязательно должен быть ограничивающим, чтобы быть эффективным.

Бюджет покажет вам, сколько денег вы ожидаете получить, а затем сравните это с вашими необходимыми расходами, такими как аренда и страхование, и вашими дискреционными расходами, такими как развлечения или питание вне дома.Вместо того, чтобы рассматривать бюджет как отрицательный фактор, вы можете рассматривать его как инструмент для достижения ваших финансовых целей.

Что делает бюджет

Письменный ежемесячный бюджет — это инструмент финансового планирования, который позволяет вам планировать, сколько вы будете тратить или экономить каждый месяц. Это также позволяет вам отслеживать свои привычки в расходах.

Хотя составление бюджета может показаться не самым захватывающим занятием (а для некоторых это просто страшно), это важная часть поддержания вашего финансового дома в порядке.Это потому, что бюджеты зависят от баланса. Если вы тратите меньше в одной области, вы можете потратить больше в другой, откладывать деньги на крупную покупку, создать фонд «на черный день», увеличить свои сбережения или инвестировать в накопление богатства.

Бюджет работает только в том случае, если вы честно оцениваете свои доходы и расходы. Чтобы составить эффективный бюджет, вы должны быть готовы работать с подробной и точной информацией о своих привычках зарабатывать и расходовать средства.

В конечном итоге результат вашего нового бюджета покажет вам, откуда берутся ваши деньги, сколько их и куда они расходуются каждый месяц.

Как составить бюджет за шесть простых шагов

Чтобы создать бюджет, который работает и позволяет вам жить комфортной и счастливой жизнью, вам нужно четко понимать, что вы в настоящее время тратите, что можете себе позволить и каковы ваши приоритеты.

Прежде чем приступить к составлению бюджета, найдите хороший шаблон, который вы можете использовать, чтобы указать цифры своих расходов и доходов.

Хотя вы можете использовать старомодную ручку и бумагу для составления бюджета, проще и эффективнее использовать таблицу ежемесячного бюджета или приложение для составления бюджета.Они будут содержать специальные поля для доходов и расходов в различных категориях, а также встроенные формулы, которые помогут вам с минимальными усилиями вычислить профицит или дефицит бюджета.

1. Соберите финансовые документы

Прежде чем начать, соберите всю свою финансовую отчетность, в том числе:

- Банковские выписки

- Инвестиционные счета

- Последние счета за коммунальные услуги

- W-2 и корешки

- 1099с

- Счета по кредитной карте

- Поступления за последние три месяца

- Выписки по ипотеке или автокредиту

Вы хотите иметь доступ к любой информации о своих доходах и расходах.Одним из ключей к процессу составления бюджета является создание среднемесячного значения. Чем больше информации вы откопаете, тем лучше.

2. Рассчитайте свой доход

Какой доход вы можете ожидать каждый месяц? Если ваш доход представляет собой обычную зарплату, при которой налоги автоматически вычитаются, то использование суммы чистого дохода (или получаемой на руки суммы) вполне нормально. Если вы работаете не по найму или имеете внешние источники дохода, такие как алименты или социальное обеспечение, включите их также.Запишите этот общий доход как ежемесячную сумму.

Если у вас переменный доход (например, от сезонной или внештатной работы), подумайте об использовании дохода за месяц с самым низким доходом в прошлом году в качестве базового дохода при формировании бюджета.

3. Создайте список ежемесячных расходов

Составьте список всех расходов, которые вы ожидаете понести в течение месяца. Этот список может включать:

- Выплата ипотеки или аренды

- Автоплаты

- Страхование

- Продовольственные товары

- Утилиты

- Развлечения

- Личная гигиена

- Питание вне дома

- Уход за детьми

- Транспортные расходы

- Путешествие

- Студенческие ссуды

- Экономия

Используйте свои банковские выписки, квитанции и выписки по кредитным картам за последние три месяца, чтобы определить все свои расходы.

4. Определение постоянных и переменных расходов

Фиксированные расходы — это те обязательные расходы, за которые вы платите одинаковую сумму каждый раз. Включая такие расходы, как ипотека или арендная плата, оплата автомобиля, интернет-услуги с фиксированной оплатой, вывоз мусора и регулярный уход за детьми. Если вы платите стандартным платежом по кредитной карте, включите эту сумму и любые другие важные расходы, которые, как правило, остаются неизменными из месяца в месяц.

Если вы планируете откладывать фиксированную сумму или выплачивать определенную сумму долга каждый месяц, также включайте сбережения и погашение долга в качестве фиксированных расходов.

Переменные расходы — это тип, который будет меняться от месяца к месяцу, например:

- Бакалея

- Бензин

- Развлечения

- Питание вне дома

- Подарки

Если у вас нет резервного фонда, включите категорию «неожиданных расходов», которые могут появиться в течение месяца и сорвать ваш бюджет.

Начните назначать стоимость расходов для каждой категории, начиная с ваших фиксированных расходов. Затем прикините, сколько вам нужно будет тратить в месяц на переменные расходы.

Если вы не уверены, сколько вы тратите в каждой категории, просмотрите свои последние два или три месяца по кредитной карте или банковским операциям, чтобы сделать приблизительную оценку.

5. Итого ваш ежемесячный доход и расходы

Если ваш доход превышает ваши расходы, у вас хорошее начало. Эти дополнительные деньги означают, что вы можете направить средства на различные области своего бюджета, такие как пенсионные сбережения или погашение долга.

Если у вас больше доходов, чем расходов, подумайте о том, чтобы принять философию составления бюджета «50-30-20».В бюджете 50-30-20 «потребности» или основные расходы должны составлять половину вашего бюджета, потребности должны составлять еще 30%, а сбережения и погашение долга должны составлять последние 20% вашего бюджета.

Если ваши расходы превышают ваш доход, это означает, что вы тратите слишком много средств и вам необходимо внести некоторые изменения.

6. Корректировка расходов

Если вы находитесь в ситуации, когда расходы превышают доходы, найдите в своих переменных расходах области, которые можно сократить.Найдите места, где вы можете сократить свои расходы, например, меньше есть вне дома, или исключите категорию, например, отменив членство в спортзале.

Если ваши расходы намного превышают ваш доход или у вас есть значительная задолженность, сокращения переменных расходов может быть недостаточно. Возможно, вам придется сократить фиксированные расходы и увеличить доход, чтобы сбалансировать свой бюджет.

Стремитесь, чтобы ваши столбцы доходов и расходов были одинаковыми. Этот равный баланс означает, что весь ваш доход учитывается и направляется в бюджет на конкретные цели по расходам или сбережениям.

Как использовать свой бюджет

После того, как вы настроили свой бюджет, вы должны отслеживать и продолжать отслеживать свои расходы в каждой категории, в идеале — каждый день месяца. Та же таблица или приложение для составления бюджета, которое использовалось для составления бюджета, также можно использовать для записи общих расходов и доходов.

Запись того, что вы тратите в течение месяца, убережет вас от перерасхода средств и поможет выявить ненужные расходы или проблемные модели расходов. Ежедневно выделяйте несколько минут на запись своих расходов, а не откладывайте их до конца месяца.

Если вы не уверены, что сможете бюджетировать свои деньги, используйте систему конвертов, в которой вы разделяете наличные деньги для расходов на отдельные конверты для разных категорий расходов. Когда конверт опустеет, вам придется прекратить тратить деньги в этой конкретной категории.

Используя свой бюджет, следите за тем, сколько вы потратили. После того, как вы достигли предела расходов в категории, вам нужно будет либо прекратить этот тип расходов в течение месяца, либо переместить деньги из другой категории для покрытия дополнительных расходов.

Ваша цель при использовании бюджета должна состоять в том, чтобы ваши расходы были равными или ниже вашего дохода за месяц.

Обзор и настройка

Обстоятельства меняются. Наши приоритеты меняются, мы меняем работу, мы переезжаем, у нас появляются дети. Назначьте встречу с собой каждые несколько месяцев, чтобы обсудить свой бюджет и убедиться, что он соответствует вашим текущим целям и реалиям.

Если вы уже подключили свои цифры к программе или веб-сайту, легко поиграйте с категориями бюджета, чтобы увидеть, где вы можете создать дополнительную комнату или установить приоритет одного над другим.

Помните, ваш бюджет должен работать на вас, а не наоборот.

Общие советы по составлению бюджета

После того, как вы установили базовый бюджет, настройте его в соответствии со своим финансовым положением и целями.

- Если вы работаете на комиссионных, будьте агрессивны в сбережении, чтобы покрыть периоды, когда рынок медленный.

- Если у вас есть проблемы с денежным потоком из-за того, что вам платят только один раз в месяц, разделите этот платеж на недели и храните денежные средства, которые вы планировали потратить в оставшиеся недели, на отдельном счете, пока они вам не понадобятся.

- Расплачивайтесь кредитной картой только в том случае, если у вас будут деньги для выплаты в конце месяца. В противном случае вы будете должны проценты сверх цены всего, что вы купили.

- Ежемесячно корректируйте свой бюджет, если вы обнаружите, что переоценили или недооценили свои расходы. Следите за крупными расходами, которые происходят только раз в несколько месяцев, например, за страховые выплаты.

- Если вы склонны тратить слишком много средств в определенных категориях, используйте хитрости бюджетирования, такие как переход на бюджет только наличными.

- Как только ваши расходы станут ниже, чем ваш доход, прежде чем увеличивать свои расходы, планируйте сбережения.