Рейтинг доходности: как и сколько можно заработать на дивидендах :: Новости :: РБК Quote

Акции ЧТПЗ, «Казаньоргсинтеза» и КамАЗа оказались в лидерах рейтинга за 2018 год по дивидендной доходности. Среди иностранных компаний наилучшие результаты продемонстрировали бумаги Nokia, Macy’s и Norfolk Southern

Фото: пользователя Chris Ubik с сайта flickr.com

Дивиденды — одна из причин вложиться в акции. В зависимости от того, какую стратегию выбрал инвестор, дивиденды можно получать регулярно, однократно или несколько раз. Редакция РБК Quote сравнила разные тактики инвестирования, чтобы понять, на каких акциях можно заработать больше всего.

Что такое гэп и почему это важно

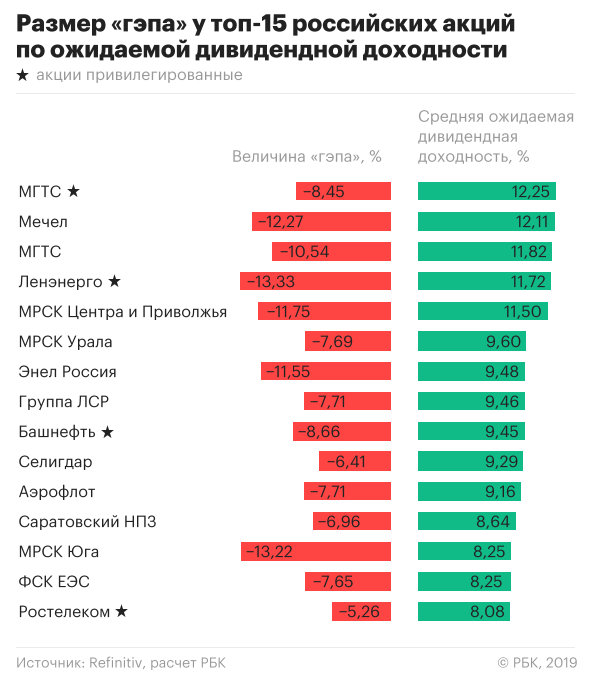

Непосредственно дивидендный доход — не главная составляющая дохода от инвестиций в акции. Основной доход инвестору приносит рост котировок. Но дивиденды могут быть катализатором роста. Лучше всего это подтверждает наличие гэпа. После того, как приближается время «отсечки», то есть покупки акций с возможностью получения дивидендов, акции резко падают в цене. Причем чем выше изначальная дивидендная доходность, тем, как правило, больше величина такого падения.

Почему это происходит? После объявления о размере дивидендов и сроках выплаты акции начинают свой рост: у инвесторов появляется возможность получить прибыль с вполне прогнозируемым уровнем доходности.

Наиболее важна эта возможность для профессиональных участников рынка, которые ориентируются не просто на уровень доходности как отношение прибыли к затратам. Для них важна доходность с учетом срока окупаемости инвестиций. Именно такие участники рынка задают тон этого движения.

Инвестируя в акции в расчете на дивидендные выплаты важно помнить, что реальная отдача от «дивидендных» вложений отличается от ожидаемой дивидендной доходности, которую можно просчитать в любой момент после объявления о выплате дивидендов. Об этом РБК Quote уже писала в своем обзоре прошлым летом.

Согласно расчетам РБК Quote, средняя ожидаемая дивидендная доходность накануне отсечки для российских акций составляет 4,5%, для иностранных — 0,7%. Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

В предыдущем обзоре мы сравнивали четыре стратегии инвестиций с получением дивидендов — 1) «купить в момент объявления размера дивидендов, продать после отсечки», 2) «купить накануне закрытия реестра, продать сразу после отсечки», 3) «инвестировать после объявления дивидендов, дождаться закрытия гэпа», 4) «купить после гэпа и ждать восстановления цены».

Оказалось, что самая выигрышная стратегия для среднего инвестора — это вариант номер один: «покупаем в момент объявления размера дивидендов, продаем после отсечки». А вот для профессионального институционального инвестора более выгоден вариант номер два: «купить накануне закрытия реестра, продать сразу после отсечки».

Приняв во внимание стратегию-победителя, мы рассмотрим еще две стратегии инвестиций, показав топ акций победительниц для каждой стратегии.

В первой новой стратегии мы посмотрим на возможность получить доход исключительно на росте котировок под выплаты дивидендов. Суть состоит в том, чтобы купить акцию после объявления дивидендных выплат и продать накануне отсечки. При такой стратегии инвестор не получит сами дивиденды, но зато сможет продать

Вторая стратегия предполагает исключительно долгосрочные инвестиции с получением ежегодных дивидендных выплат. При выборе такой стратегии внутригодовые колебания акций для инвестора становятся не важны.

Классическая стратегия: «покупаем в момент объявления размера дивидендов, продаем после отсечки»

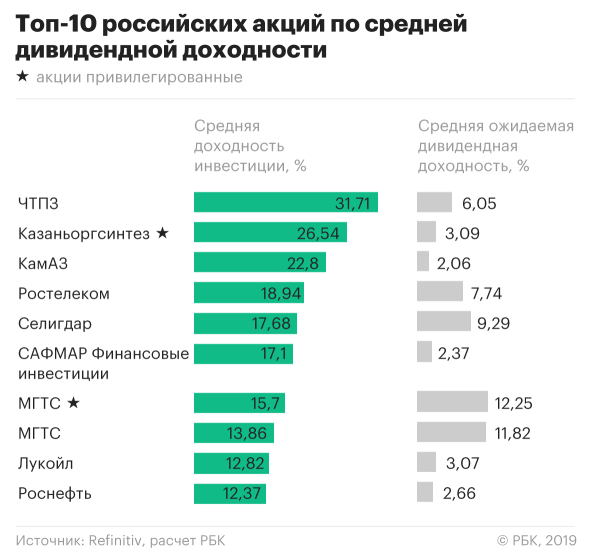

Лидеры дивидендной доходности с применением классической стратегии среди российских и иностранных акций выглядят так:

Средняя доходность лидеров российских акций составила 18,95%, иностранных — 6,36%. При подсчете учитывались все дивидендные выплаты 2018 года.

Как видно из таблицы, лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

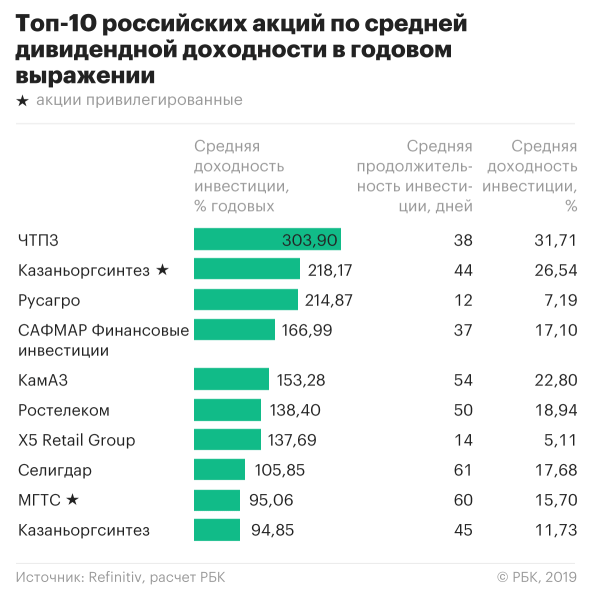

Если принимать во внимание срок инвестиций, то средняя доходность российских лидеров по доходности в годовом выражении составила 162,9% при среднем сроке инвестиций 41,6 дней.

У иностранцев эти показатели — 85,1% и 23,5 дня, соответственно. Это намного лучше ставок банковских депозитов на аналогичные сроки.

Стратегия «купить после объявления дивидендных выплат и продать накануне отсечки»

Эта стратегия предполагает получение прибыли только за счет роста акций на возросшем спросе под выплату дивидендов — без получения самих дивидендов.

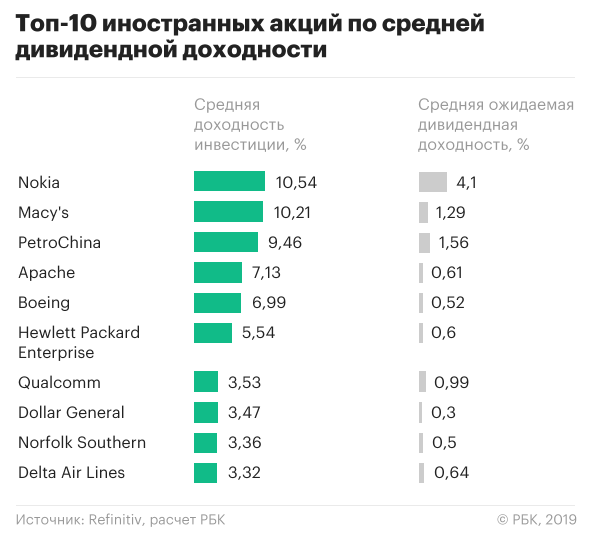

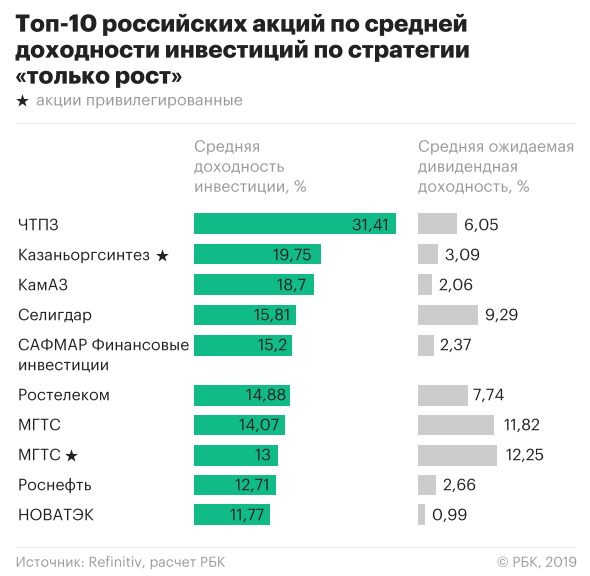

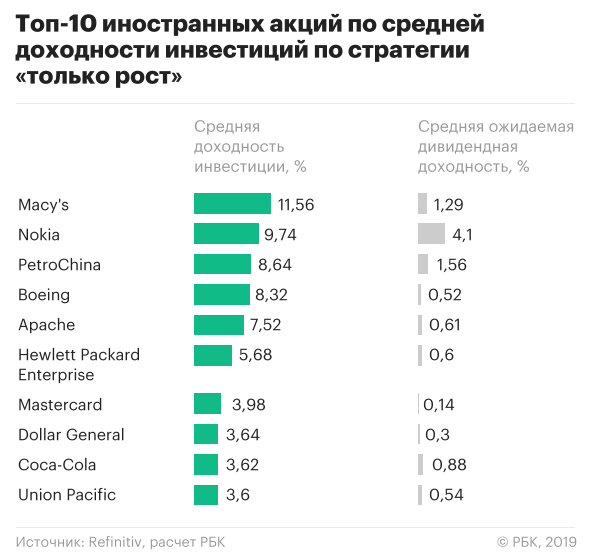

Лидеры дивидендной доходности с применением этой стратегии выглядят следующим образом:

Средняя доходность лидеров российских акций составила 16,73%, что немного хуже классической стратегии. Зато в случае с иностранцами эта стратегия оказалась более эффективной в сравнении с первым вариантом: в этом случае доходность составила 6,63%. Дополнительный плюс в том, что инвестору в зарубежные бумаги не нужно платить подоходный налог, которым облагаются дивидендные выплаты.

Лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

С учетом срока инвестиций средняя доходность российских лидеров по доходности в годовом выражении составила 167,5% при среднем сроке инвестиций 33,7 дня, что лучше результата лидеров классической стратегии.

У иностранцев эти показатели — 92,3% и 21,9 дня соответственно, что тоже лучше показателей лидеров классической стратегии.

Консервативная стратегия

Эта стратегия предполагает покупку акций на продолжительный срок — не менее года. На первый взгляд эта стратегия может быть оправдана для акций, по которым регулярно происходят выплаты промежуточных дивидендов, то есть дивиденды стабильно платятся несколько раз в год.

Однако из топ-15 российских акций с наибольшей доходностью с применением консервативной стратегии по семи акциям в 2018 году дивиденды были выплачены однократно. В первой десятке таких акций всего пять.

Дивидендную доходность в этом случае мы оценивали как отношение суммы всех выплаченных на одну акцию дивидендов к средней цене акции в течение года.

В случае иностранных лидеров этой стратегии по всем акциям в течение 2018 года производились выплаты промежуточных дивидендов. Средняя доходность первых десяти акций лидеров консервативной стратегии составила по российским бумагам 14,25%, по иностранным — 6,56%. По сравнению с другими стратегиями показатель российских акций оказался хуже, а доходность иностранных акций немного превысила среднюю доходность лидеров классической стратегии.

Обратим внимание, что при применении консервативной стратегии показатель доходности в годовом выражении равен дивидендной доходности, а также исключена возможность рефинансирования инвестиций, которую предусматривают первые две стратегии.

Получается, что для инвестора, которому важна длительность срока инвестиций, эта стратегия практически нецелесообразна. Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

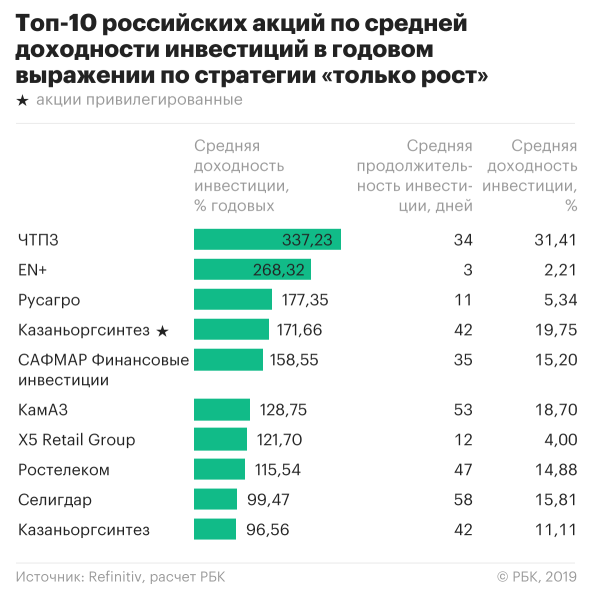

Консервативная стратегия позволяет инвестору в большей степени ориентироваться на предполагаемую дивидендную доходность. Сравните итоговые доходности для акций с наибольшей изначально ожидаемой после объявления выплат дивидендной доходностью на примере российских бумаг:

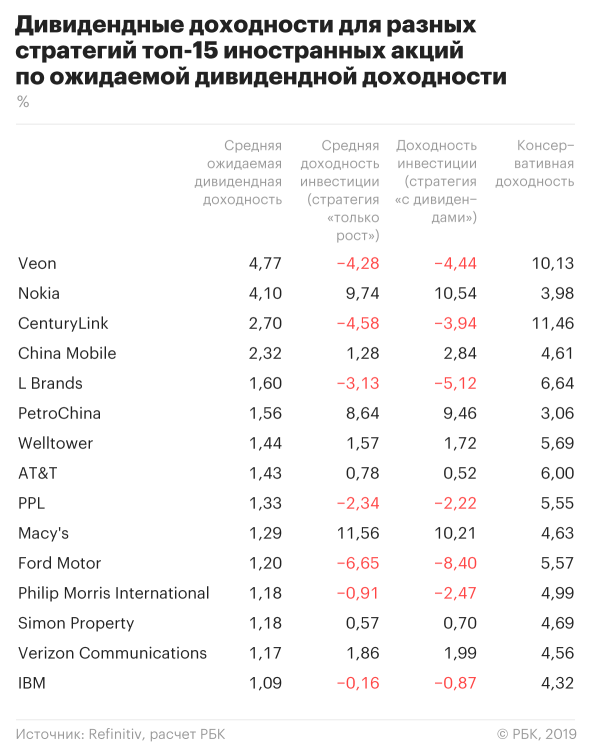

А так выглядит пример иностранных акций:

Кроме того, консервативная стратегия в значительной степени снижает риск вложения.

Можно сравнить распределение доходностей инвестиций в акции по отдельным дивидендным выплатам с применением классической стратегии и распределение доходности с применением консервативной стратегии.

Как видно из рисунка, высокая ожидаемая дивидендная доходность практически никогда не гарантирует высокую доходность инвестиций. К тому же, достаточно большое количество инвестиций с применением этой стратегии оказываются убыточными (на рисунке, точки находящиеся ниже оси ожидаемой доходности).

Иными словами, инвестиции с применением стратегии «покупаем в момент объявления размера дивидендов, продаем после отсечки» дают в случае успеха доход значительно больший по сравнению с банковскими депозитами, но носят достаточно рискованных характер.

Для консервативной стратегии напротив, наглядно заметно соответствие между ожидаемой и фактической дивидендной доходностью.

Если инвестор имеет возможность держать акции на протяжении долгого времени, чего требует эта стратегия, то он может практически избежать убытков от своих вложений.

,> Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. От англ. gap – разрыв, брешь. Резкое изменение котировок, при котором с начала торгов цена выходит за пределы диапазона предыдущей торговой сессии. Часто встречается дивидендный гэп – падение котировок в тот день, когда покупатель ценной бумаги уже не будет включен в списки акционеров, имеющих право на получения дивидендовАвтор: Алексей Митраков.

Топ-20 самых дивидендных акций

Предновогодний рейтинг надежных компаний с высокими дивидендами.Дивиденды – одна из причин вложиться в акции. Они чаще всего бывают катализатором роста котировок.

При выборе акций мы рассмотрели компании, имеющие прозрачную дивидендную политику, опыт регулярных дивидендных выплат и перспективы роста таких выплат в будущем.

Критерии следующие

— Компания во время кризиса 2008 года и в ближайшие годы после него не отменяла дивиденды.

— Компания прибыльная. Прибыль компании не меньше размера дивидендов. Другими словами, коэффициент P/E, умноженный на годовые дивиденды не превышает 100%.

— Компании имеют коэффициент P/E не ниже 5. Иными словами компания не является экстремально недооцененной, что могло бы говорить о ее проблемах.

— Капитализация компаний не ниже $10 млрд. Условная граница размера крупных публичных компаний в США. Считается, что технический анализ графика котировок наиболее удобно проводить у компаний с большой капитализацией. Помимо этого, они более предсказуемы и обсуждаемы аналитиками.

— Высокая дивидендная доходность, свыше 5%.

— За последний год котировки компании упали не сильнее, чем на 15%. Хотя в нашей выборке лишь 6 компаний незначительно снизили капитализацию.

|

Тикер |

Компания |

Сектор |

Дивидендная доходность на конец декабря 2019 г. |

Рыночная капитализация |

P/E |

Изменение стоимости акций за год |

|

ET |

Energy Transfer LP |

Сырьевой |

9,28% |

34,87B |

10,71 |

-0,53% |

|

PAA |

Plains All American Pipeline, L.P. |

Сырьевой |

7,56% |

13,65B |

5,20 |

-4,89% |

|

SLMBP |

SLM Corporation |

Финансовый |

7,09% |

23,85B |

42,12 |

-7,20% |

|

DCUE |

Dominion Energy, Inc. |

Коммунальный |

6,87% |

69,16B |

84,74 |

4,53% |

|

MO |

Altria Group, Inc. |

Потребительские товары |

6,67% |

94,15B |

54,49 |

2,04% |

|

MMP |

Magellan Midstream Partners, L.P. |

Сырьевой |

6,58% |

14,15B |

13,53 |

8,69% |

|

WMB |

The Williams Companies, Inc. |

Сырьевой |

6,38% |

28,86B |

190,48 |

7,98% |

|

F |

Ford Motor Company |

Потребительские товары |

6,35% |

37,19B |

25,61 |

23,53% |

|

EPD |

Enterprise Products Partners L.P. |

Сырьевой |

6,21% |

62,81B |

13,17 |

15,94% |

|

MGP |

MGM Growth Properties LLC |

Финансовый |

6,11% |

13,02B |

39,22 |

16,43% |

|

CQP |

Cheniere Energy Partners, L.P. |

Сырьевой |

6,06% |

20,16B |

19,78 |

13,30% |

|

SPG |

Simon Property Group, Inc. |

Финансовый |

5,73% |

44,95B |

20,30 |

-12,72% |

|

PSXP |

Phillips 66 Partners LP |

Сырьевой |

5,51% |

13,77B |

14,54 |

49,06% |

|

VTR |

Ventas, Inc. |

Финансовый |

5,50% |

21,46B |

49,37 |

-1,67% |

|

PM |

Philip Morris International Inc. |

Потребительские товары |

5,44% |

134,98B |

17,86 |

28,86% |

|

T |

AT&T Inc. |

Технологический |

5,31% |

286,93B |

18,36 |

37,21% |

|

ABBV |

AbbVie Inc. |

Здравоохранения |

5,25% |

133,04B |

40,23 |

-2,56% |

|

WPC |

W. P. Carey Inc. |

Финансовый |

5,24% |

13,54B |

31,53 |

21,27% |

|

DOW |

Dow Inc. |

Сырьевой |

5,07% |

40,95B |

29,29 |

10,88% |

|

MPW |

Medical Properties Trust, Inc. |

Финансовый |

5,02% |

10,52B |

25,71 |

28,73% |

Примечательно, что в выборку попали 7 компаний сырьевого сектора, связанных с нефтегазовым комплексом. Действительно, инвесторы в предыдущие годы выдавали много авансов подобным компаниям после начала сланцевого бума в США.

Многие из них сулили высокую доходность на волне ожиданий роста цен на энергоносители. И хотя сектор показал не лучшие результаты по итогам 2019 года, дивидендная доходность – лучшая на рынке.

Финансовый сектор очень гибок при выплате дивидендов. Многое зависит от экономической ситуации в стране, роста фондового рынка, состояния денежного рынка, финансов. 6 компаний в выборке.

Наибольшим образом в потребительском секторе заинтересовали инвесторов производители табачных изделий и электронных сигарет. Высокая маржинальность бизнеса позволяет это делать.

Таким образом в выборке мы предложили компании, дивиденды которых не только высоки, но и полностью обеспечены прибылями, компании в которых они стабильно выплачиваются в течение многих лет.

Девушка из Мичигана поняла, что одержала сокрушительную победу в игре «Тайный Санта», когда получила по почте 37 кг подарков от самого Билла Гейтса.

В этом году девушка под никнеймом Szor приняла участие в обмене подарками на электронной платформе RedditGifts. Как известно, помимо обычных пользователей ежегодно в игру вступают мультимиллиардеры и прочие знаменитости. Шелби мечтала обменяться подарками с Биллом Гейтсом, но даже не подозревала, что мечта воплотится в реальность.

Хотя девушка, в марте неожиданно потерявшая свою мать всего за десять дней до собственной свадьбы, принимала участие в игре уже 95 раз до этого (на RedditGifts обмен подарками проводится не только по случаю Рождества, но и по другим поводам), она быстро поняла, что в этом году ей предстоит испытать нечто неожиданное. Шелби получила уведомление о том, что ее подарок от тайного Санты был отправлен ночью из штата Вашингтон, как раз там, где расположен особняк Гейтса.

Продолжение

Топ 10 дивидендных акций России

5 109

Для того чтобы попасть в список дивидендных акций, а тем более в список лучших ценных бумаг для инвестирования, нужно чтобы акции совмещали в себе, как минимум, три компонента: регулярность выплат дивидендов, потенциал роста и относительную стабильность. Мы говорили об этом в статье об акциях американских голубых фишек.

На российском рынке тоже есть акции, которые включают в себя все эти три компонента и не смотря на сложность общеэкономической обстановки, являются отличными ценными бумагами для долгосрочных инвесторов, нацеленных на получение стабильного и высокого дивидендного дохода.

В сегодняшней статье мы приводим список топ 10 акций с наилучшим дивидендным доходом, перспективностью отрасли, в которой они являются ключевыми игроками и относительной стабильностью, которая основывается прежде всего на востребованности их продукции или услуг и доли рынка, которую они занимают в своих секторах.

Топ дивидендных акций России на 2019 год:

Сургутнефтегаз-ап

Нефтяная компания, в соответствии со своим Уставом, выплачивает в качестве дивидендов по привилегированным акциям 7,10% от чистой прибыли по отчетности РСБУ. Предприятие имеет огромные объемы валютных депозитов с суммой более $40 млрд. Некоторое укрепление рубля в начале 2019 года негативно сказывается на переоценке текущих активов компании, что приводит к снижению чистой прибыли нефтяного холдинга.

Сургутнефтегаз-ап дневной график за период один год

Сургутнефтегаз-ап дневной график за период один годЦена на нефть и укрепление российской валюты являются основными рисками для чистой прибыли нефтяной компании и дивидендного дохода по ее акциям.

Энел Россия

Для дивидендной стратегии частного инвестора акции Энел являются скорее среднесрочным активом, в связи с высокой вероятностью существенного снижения или отмены выплат дивидендов после 2019 года, в связи с планами по наращиванию инвестиций в ближайшие периоды.

Энел Россия дневной график за период один год

Энел Россия дневной график за период один год4 мая 2017 года Совет директоров ПАО «Энел Россия» утвердил дивидендную политику Общества. В соответствии с утвержденной дивидендной политикой размер дивидендов должен составлять: по результатам 2019 года – 65% от чистой прибыли по МСФО. Пока прогноз дивидендной доходности акций Энел вполне благоприятный для покупки акций.

НЛМК

ММК

Северсталь

Некоторое время назад мы посвящали отдельную статью акциям металлургических компаний, как дивидендным активам в инвестиционном портфеле. Посмотреть статью можно здесь.

В сегодняшней статье лишь повторимся, что все три акции являются отличными дивидендными активами, выбор которых скорее зависит от технических ценовых предпочтений инвесторов.

МРСК Центра и Поволжья

Устав компании предусматривает направление 50% от максимального показателя чистой прибыли одного из двух величин: по МСФО или по данным РСБУ.

МРСК ЦП дневной график за период один год

МРСК ЦП дневной график за период один годОсновными рисками снижения дивидендной доходности для инвесторов является инвестиционная программа холдинга, пик которой придется на 2022 год. Показатели инвестиционной программы непосредственно вычитаются из чистой прибыли, уменьшая базу для распределения дивидендов.

ВСМПО-АВИСМА

Корпорация ВСМПО-АВИСМА, крупнейший в мире производитель слитков и проката титановых сплавов. Кроме этой продукции компания производит прессованные изделия из алюминиевых сплавов, полуфабрикаты из легированных сталей и жаропрочных сплавов на никелевой основе.

ВСМПО-АВИСМА дневной график за период один год

Предприятие является лидером высокотехнологичного рынка титановой продукции, одним из ключевых поставщиков в мировой авиакосмической индустрии. А также, продукция ВСМПО-АВИСМА активно используется в энергетике, нефтегазовой промышленности, судостроении, медицине, спорте и в строительстве.

Если к этому добавить дивидендную доходность около 9%, явно речь идет об одном из лучших активов для долгосрочного инвестирования.

Татнефть-ап

В одной из предыдущих статей мы кратко говорили об этой замечательной компании для дивидендного портфеля. Нужно отметить ее ключевую роль в качестве налогоплательщика для наполнения регионального бюджета, что не может не согревать инвестора долгосрочника.

Татнефть-ап дневной график за период один год

Татнефть-ап дневной график за период один годОсновные риски для дивидендного дохода аналогичны для других нефтяных компаний: дорогой рубль, низкая цена на нефть. А также, амбициозный рост инвестиционных затрат.

Ленэнерго-ап

ПАО «Ленэнерго» – одна из крупнейших распределительных сетевых компаний страны. С 2005 года, в результате реформы энергетической отрасли, основными функциями «Ленэнерго» являются передача электрической энергии по сетям 110-0,4 кВ, а также присоединение потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области.

Ленэнерго-ап дневной график за период один год

Ленэнерго-ап дневной график за период один годЛенэнерго, в соответствии со своей дивиендной политикой направляет на выплату дивидендов по своим привилегированным акциям 10% от чистой прибыли по отчетности РСБУ.

ГМК Норникель

Лучшие из лучших. Какие акции принесли в 2019 году максимальную прибыль :: Новости :: РБК Quote

Лучшие из лучших. Какие акции принесли в 2019 году максимальную прибыль

Держать деньги в валюте или в банке в прошедшем году стало невыгодно. Самыми доходными вложениями были инвестиции в российские акции. РБК Quote определила 15 бумаг — чемпионов по доходности

Фото: РБК

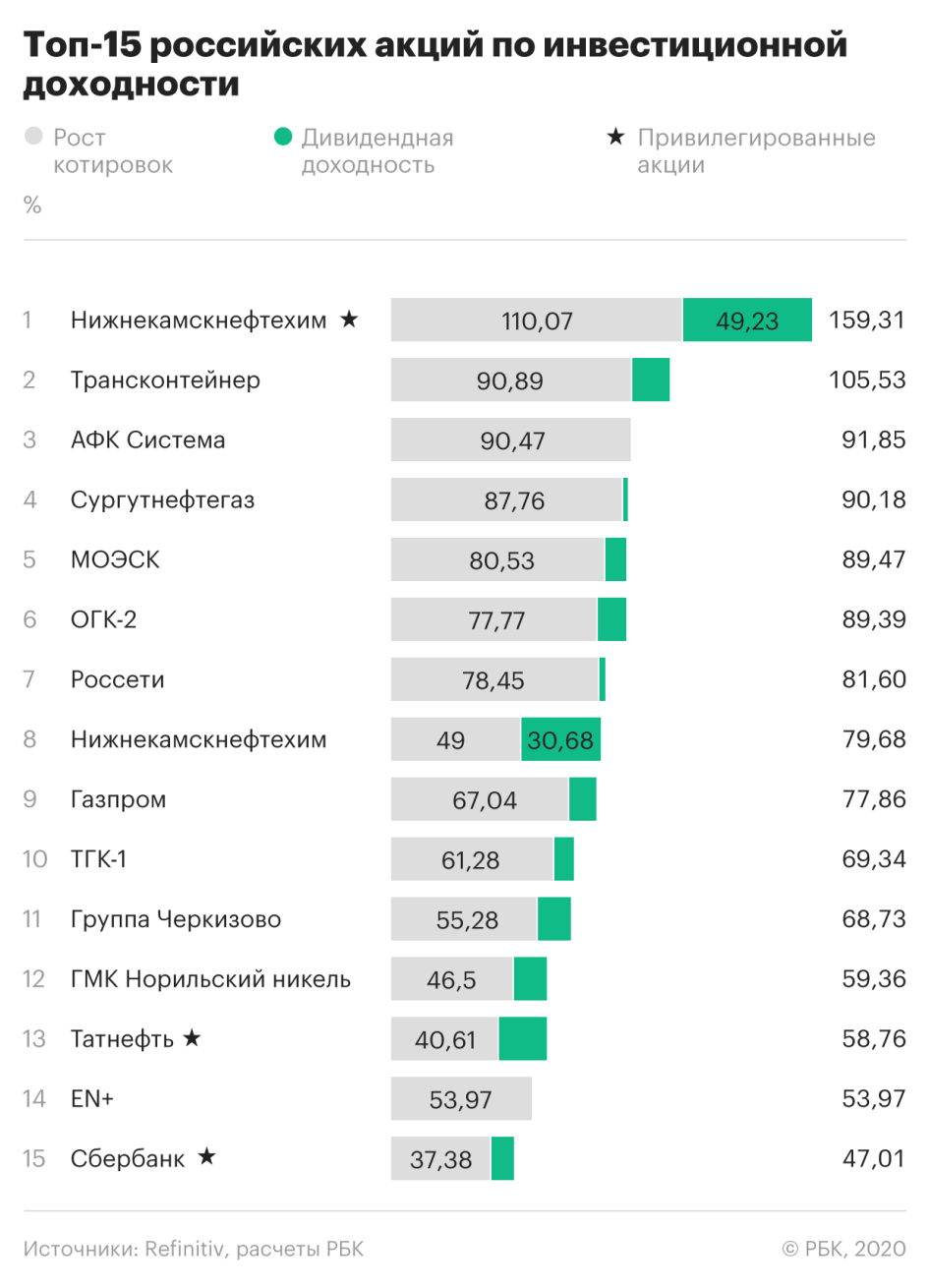

РБК Quote определила 15 российских акций, которые принесли бы вам наибольший доход в ушедшем году. Рейтинг составлен из числа акций, которые можно купить с помощью РБК Quote.

Недавно мы уже писали, что из всех возможных размещений денег частными инвесторами самыми доходными инвестициями в 2019 году были вложения в российские акции.

Покупка иностранной валюты принесла бы убыток, а хранение денег в банке не позволило бы вам реализовать другие инвестиционные возможности.

Если бы вы положили в начале года на депозит в банке ₽50 тыс., то сняли бы со счета к новому году ₽53,1 тыс. — средняя ставка годового депозита в банке в начале года составляла, по данным ЦБ, 6,1%.

Но если бы вы на ту же сумму купили привилегированные акции «Нижнекамскнефтехима», то к концу года вместо ₽50 тыс. у вас было бы ₽129,7 тыс. Доходность ваших вложений составила бы 159,3% против 6,1% банковского депозита. Это, конечно, крайний пример самых выгодных вложений в акции прошлого года.

Кто они, лучшие?

Как вы можете убедиться, результаты даже 15-й строчки гораздо привлекательнее депозитной ставки.

Оценивая доходность вложения, мы учли как доходность от годового прироста роста цен акции, так и доходность дивидендных выплат.

Как мы считали

При расчете инвестиционной доходности мы соотнесли прибыль от роста акций вместе с суммой дивидендов, полученных акционером в течение года, с ценой покупки акции в начале года.

Среди лучших акций прошлого года мы видим бумаги нефтехимических, транспортных, энергетических, нефтегазовых, сельскохозяйственных, металлургических и финансовых компаний. Трудно выделить явное преобладание какой-то отрасли.

Элементы успеха

Основная доля дохода акционера получилась благодаря росту цен акции. Списки самых доходных и самых выросших акций во многом совпадают.

Но чем же был вызван рост акций? Достаточно большая доля инвесторов покупает бумаги, ориентируясь на прибыль, выплачиваемую в виде дивидендов. Причем чаще всего именно дивидендные выплаты становятся причиной роста акций.

Если мы посмотрим на бумаги с наибольшей дивидендной доходностью, то тоже увидим достаточно большое число совпадений.

Конечно же, есть исключения. В списке бумаг с наибольшей дивидендной доходностью есть акции, чья общая годовая инвестиционная доходность была частично съедена итоговым снижением котировок. Например, это акции металлургов — НЛМК и привилегированные акции «Мечела», а также акции энергетиков — «Энел Россия» и «МРСК Центра» и Приволжья.

С другой стороны, в топ самых доходных акций попали бумаги En+ и «Яндекса», которые вообще не платили дивиденды.

Тем не менее гораздо более частые совпадения акций по дивидендной и инвестиционной доходности говорят о том, что размер дивидендов — это достаточно надежный способ заранее определить наиболее выгодные вложения.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Автор: Алексей Митраков.