Рынок ценных бумаг. Фондовая биржа

Начнем из определения фондовой биржи. Фондовая биржа– это организованный и регулярно функционирующий рынок купли-продажи ценных бумаг. Этот рынок дополняет систему банковских кредитов, взаимодействуя с ней. Он позволяет получить средства на более длительный период, а также обеспечивает более полное и быстрое переливание сбережений по рыночным ценам.

Организации и учреждения, выпускающие ценные бумаги или деньги называются эмитентами. Ими могут быть 1) частные национальные, 2) государственные национальные, 3) частные и государственные иностранные организации.

Сами же ценные бумаги, обращающиеся на рынке можно разделить натри группы: 1) акции; 2) облигации; 3) специальные ценные бумаги. Наиболее надежными являются государственные облигации, затем частные облигации и акции крупных компаний.

Исходя из современной институциональной структуры рынков ценные бумаги, следует выделить четыре категории участников операций: 1) коммерческие банки, 2) инвестиционные (торговые) банки, 3) собственно биржевые фирмы, 4) кредитно-финансовые организации, объединенные общим названием «институциональные инвесторы» (страховые компании, пенсионные и инвестиционные фонды).

Рынок ценных бумаг включает: первичный и вторичный рынок. Первичный рынок– это рынок, на котором размещаются впервые выпущенные ценные бумаги (он включает инвестиционные и коммерческие банки, посредством которых акционерные общества и государство размещают бумаги).

Вторичный рынок– это рынок, на котором продаются выпущенные ранее ценные бумаги. С точки зрения организации он делится на централизованный и децентрализованный.К централизованному рынкуотносятся биржи, но только в отношении тех бумаг, которые допущены к обращению биржевым комитетом.К децентрализованному рынкуотносится рынок, на котором обращаются, как допущенные, так и недопущенные к обращению на фондовой бирже ценные бумаги (включая брокерско-диллерские фирмы, коммерческие банки). Существует также ивнебиржевое обращение ценных бумаг. То есть современный рынок ценных бумаг состоит из биржевого и внебиржевого обращения. В свою очередь внебиржевое обращение делится на организованное и неорганизованное.

Организованное обращение– находится под контролем саморегулирующихся органов посредством биржевых брокеров.Неорганизованное обращение– такого контроля не имеет.

Долее отметим, что через внебиржевое обращение осуществляется финансирование в основном воспроизводственного процесса, а на бирже происходит контроль над корпорациями и фирмами посредством скупки акций. Если на бирже активнее действует индивидуальный вкладчик, то на внебиржевом рынке – коллективный (коммерческие банки, страховые компании).

Основные функции фондовых бирж: 1) мобилизация и концентрация временно свободных денежных накоплений и сбережений посредством продажи ценных бумаг на первичном и вторичном рынках биржевыми посредниками; 2) кредитование и финансирование государства и частного сектора путем приобретения их ценных бумаг на первичном и вторичном рынках; 3) концентрация операций с ценными бумагами, установления цен на них в соответствии со спросом и предложением и формирование фиктивного капитала, 4) обеспечение публичности ценных бумаг.

Обращение ценных бумаг в странах с рыночной экономикой имеет развитое правовое регулирование. В США – действуют федеральные законы о ценных бумагах еще с 1933 г. Существует также закон, который устанавливает государственный контроль за обращением ценных бумаг («закон голубого неба»). Действуют также правила национальной Ассоциации биржевых маклеров. Тоже самое и в ФРГ и др. странах.

Кроме правового обеспечения большое значение имеет техническое обеспечение функционирования фондовых бирж. Так, в Гонконге четыре биржи объединены с 1986 г. компьютерной системой и фактически представляют собой одну биржу.

То есть современная биржа– это современный компьютерный центр, который имеет средства оперативной связи со всем миром.

С точки зрения экономического содержания и по своей ценности ценные бумаги различают как с фиксированным доходом и акции.

Несколько сходны с промышленными

облигациями конверсионные долговые

обязательства и опционные займы. Это

переходные к акциям формы ценных бумаг

с фиксированным доходом. Они предоставляют

возможность приобретения акций в

будущем. Они, как и промышленные облигации,

котируются на бирже и по ним устанавливается

курс.

Акции – это номерные ценные бумаги, документы, которые подтверждают членство в акционерном обществе и предоставляют право на получение дивидендов. То есть они бывают именными, на предъявителя, привилегированные и простые.

Инвестиционный сертификат – эта та часть в специальном фонде ценных бумаг, которой руководит инвестиционная компания. Может включать либо акции крупных компаний, либо только облигации.

Кроме отмеченных видов ценных бумаг существуют и другие специальные ценные бумаги, а именно: 1) конвертированные акции и облигации, 2) фьючерсы, 3) опционы, 4) варранты.

Фьючерсы– это стандартные срочные контракты между продавцом и покупателем на приобретение ценных бумаг по заранее фиксированной цене.

Опционы– отличаются от фьючерсов тем, что они предусматривают право, а не обязательство на осуществление той или иной операции, которой пользуется покупатель опциона (могут комбинировать опционы и фьючерсы). Однако индивидуальность опционов препятствует их широкому внедрению.

Конвертированные облигацииотличаются от облигации с варрантом тем, что их владелец не может продать право на приобретение акций по фиксированной цене на рынке отдельно от облигаций.

Как функционируют и формируются биржи?

По форме организации биржи бываютакционерными обществами или публично-правовыми институтами. Для последних характерно то, что помещения для биржевых операций принадлежат государству, а члены биржи назначаются правительственными органами. Общим для бирж является то, что правом торговли на бирже пользуются лишь её члены. Все остальные могут лишь принимать участие. Количество членов биржи строго ограничено и может быть увеличено только по решению биржевиков или правительственных органов.

Доступ в помещение биржи имеют лица, для которых биржевые договора являются профессией и которые официально зарегистрированы на бирже. Это: маклеры, биржевые торговцы, брокеры, джобберы, дилеры или иной коммерсант, что определяется уставом биржи.

Маклеры – это государственные служащие, приведенные к присяге, в соответствии с которой они не должны осуществлять биржевые операции на свои средства и не могут брать участие в какой-либо коммерческой фирме.

Кроме них на бирже имеются специальные представители банков и так называемые свободные (частные) маклеры, которые действуют самостоятельно. При этом первые на бирже составляют большинство среди участников. Совместно со свободными маклерами они составляют «кулису» биржи (так их называют).

Для участия в биржевой торговле необходимо делать заявку, в которой, как правило, указывается вид ценных бумаг и их наименьшая цена (если покупается) и наибольшая (при продажи) по которой будет осуществляться договор. То есть указывается лимитированная или нелиминитированная цена. Лимитированная цена не может быть изменена, а нелиминитированная цена изменяется в зависимости от складывающегося спроса и предложения.

В заключении отметим, что в крупных банках создаются отделы для осуществления комиссионных операций по поручениям клиентов. При этом банковские служащие, консультирующие клиентов, должны иметь высокую квалификацию. Что касается Украины, то определенные шаги в становлении фондового рынка сделаны. В частности принят закон «О ценных бумагах и фондовой бирже», функционирует центральная фондовая биржа, созданы её филиалы во всех регионах и продолжает совершенствоваться каек структура, так и сама работа бирж.

10

14.3. Ценные бумаги и фондовая биржа

Акционерные общества, производя эмиссию акций, выпускают их в обращение. Как складывается дальнейшая судьба ценных бумаг? Как устроен рынок на котором они обращаются?

Начнем с уточнения понятия «ценные бумаги».

Ценные бумаги и их виды

Ценные бумаги представляют собой финансовые документы, в которых зафиксированы определенные имущественные права их владельцев. Многообразие стартовых условий предпринимательства, а также свойственное рынку обилие оригинальных подходов к бизнесу, создают великое множество ценных бумаг, но основными их видами являются акции и облигации.

Акции

Акция представляет собой ценную бумагу, свидетельствующую о внесении определенной суммы в капитал акционерного общества.

В зависимости от набора предоставляемых владельцу прав, выделяются простые (обыкновенные) и привилегированные акции. Простые являются наиболее часто встречаемым видом акций. Главные права держателей обыкновенных акций заключаются в праве голоса на собрании акционеров и праве на получение дивидендов, зависящих от размера получаемой АО прибыли.

Само название привилегированных акций говорит о наличии ряда преимуществ (привилегий), которые предоставляются их владельцам. Главное из них состоит в праве на получение фиксированных дивидендов вне зависимости от размеров прибыли АО.

Но привилегированные акции не дают их владельцам права голоса. Впрочем, в России они такое право все же иногда приобретают. А именно, если из-за сложного положения акционерного общества им не выплачивается фиксированный дивиденд. Нарушение одного из прав таким способом компенсируется приобретением другого.

Любой вид акции дает владельцам право их свободной продажи, но не обязывает акционерное общество выкупать их. С момента приобретения акции их владелец несет вместе с обществом предпринимательские риски. И если дела компании пойдут плохо и акции превратятся в бросовые бумаги, никто не обязан возмещать владельцу вложенные деньги.

Номинальная стоимость и курс акций

Любая акция имеет номинальную стоимость, написанную на ней самой, и равную сумме денег, считающейся вложенной ее владельцем в компанию. По номинальной стоимости акции продаются всего один раз, в момент эмиссии. Наряду с номинальной существует рыночная цена, называемая курсом акции. Курс акций определяется соотношением спроса и предложения на них. А эти величины в свою очередь зависят от того, насколько хорошо работает предприятие, а также от функционирования экономики в целом1.

Облигации

Облигация удостоверяет отношение займа между ее владельцем и предприятием-эмитентом и подтверждает обязательство возвратить ее владельцу номинальную стоимость по истечении указанного в ней срока.

Если предприятие, выпустившее акции, в обмен на привлеченный капитал принимает на себя бессрочные обязательства перед держателями акций, то выпуск облигаций ведет к установлению временных отношений между их владельцем и эмитентом. До истечения срока действия облигации ее держатель не может требовать возврата номинальной стоимости, однако, имеет полное право на получение фиксированного дохода. В отличие от владельца акций, собственник облигаций не является совладельцем капитала предприятия, не имеет права вмешиваться в его деятельность. Он — кредитор этого предприятия. Поэтому и доход, получаемый по облигациям, называется процентом.

Обычно облигации выпускаются в годы экономического подъема, поскольку в неустойчивой ситуации кризиса предприятия не хотят обременять себя обязательствами по выплате фиксированных процентов. По тем же соображениям выпуск облигаций чаще организуется под какую-то конкретную программу с известными сроками реализации и хорошо просчитываемыми размерами будущей прибыли.

Рынок ценных бумаг

Обращение акций и облигаций происходит на особом рынке ценных бумаг. Основными его участниками являются потребители и поставщики капитала. Предприятия, нуждающиеся в капитале и привлекающие его с помощью выпуска (эмиссии) ценных бумаг, называются эмитентами. Поставщики капитала, вкладывающие (инвестирующие) собственные денежные средства в приобретение ценных бумаг с целью получения дохода, именуются инвесторами.

На рынке ценных бумаг происходит пересечение интересов сторон-участниц. Так, инвесторы заинтересованы в первую очередь в получении высоких доходов от приобретенных ценных бумаг. Они также хотят, чтобы купленные ценные бумаги были достаточно надежны и ликвидны. Эмитенты ценных бумаг желают получить средства в должном размере, быстро и по доступной цене. При этом возможность получения необходимых денежных средств для эмитента связана с автоматически возникающими у него обязательствами по передаче части получаемой прибыли инвесторам.

Первичный и вторичный рынок

В зависимости от способа поступления ценных бумаг на рынок, различают первичный и вторичный рынок ценных бумаг. На первичном рынке фирма-эмитент привлекает средства инвесторов. Первичный рынок дает рождение ценным бумагам, вся же последующая долгая «жизнь» ценных бумаг связана со вторичным рынком.

На вторичном рынке ценные бумаги могут поменять своих владельцев, т.е. перейти от одних инвесторов к другим. Иначе, операции на вторичном рынке, как правило, происходят без участия эмитента и не приносят ему дополнительных средств. Вместе с тем происходящие здесь события небезразличны для эмитента. Ведь никто не будет приобретать на первичном рынке акции дороже, чем их же можно купить на вторичном.

Организованный и неорганизованный рынок

С точки зрения механизма своего функционирования рынок ценных бумаг делится на неорганизованный и организованный. Неорганизованный рынок представлен прямыми сделками продавцов и покупателей акций, а также сделками, осуществляемыми с помощью посредников. Достоинством неорганизованного рынка является полнота охвата: на нем может осуществляться торговля практически любыми ценными бумагами. Это обстоятельство исключительно важно для мелких или новых компаний, которые провели эмиссию ценных бумаг, но недостаточно авторитетны, чтобы предлагать их широкой публике.

Поиск покупателя и выработка соглашения о продаже акций ведутся на неорганизованном рынке индивидуальным образом. Результатом этого является низкая ликвидность обращающихся бумаг: нет никаких гарантий, что покупатель вообще найдется. Другим недостатком этого рынка является высокий риск. Оценивая надежность покупаемой бумаги, покупатель может рассчитывать только на свои знания и интуицию.

Ядро организованного рынка ценных бумаг составляет сеть фондовых бирж2.

Фондовая биржа и ее функция

Фондовая биржа представляет собой организованный рынок, где по заранее определенным жестким правилам совершаются сделки с ценными бумагами. Фондовая биржа призвана обеспечить быструю, надежную и эффективную перепродажу ценных бумаг. Она выступает в качестве организатора проведения сделок между двумя сторонами: поставщиком капитала и его потребителем.

В процессе своей деятельности фондовая биржа выполняет три основные функции.

Аккумуляция капитала.

Обеспечение межотраслевых переливов капитала.

Переход управления предприятиями к эффективному собственнику.

Аккумуляция капитала

Находясь в центре пересечения интересов продавцов и покупателей, биржа аккумулирует разрозненные свободные финансовые средства и помогает их инвестированию в ценные бумаги, а значит, в конечном счете и в производство. Владелец небольшой суммы денег не может открыть с их помощью своего дела. Но даже если их хватит на покупку только одной акции, его деньги будут инвестированы в экономику. При этом способность биржи аккумулировать большие объемы капитала и направлять их туда, где существует спрос, прямо связана со способностью биржи обеспечить участникам сделки максимальные удобства. А именно: надежность, информационное обеспечение и обеспечение ликвидности.

Надежность. Фондовая биржа открыта далеко не для всех ценных бумаг. Разрешение на продажу там ценных бумаг — это прерогатива достаточно известных и эффективно работающих компаний. Прежде чем ценные бумаги будут предложены к продаже, они проходят процедуру проверки или допуска.

Работа биржи строится таким образом, что все совершаемые на ней сделки проводятся только с помощью официальных посредников — брокеров. Брокер получает заявки от своих клиентов и выполняет их. Прежде чем заключить сделку, клиент имеет право получить консультацию у брокера об интересующих его ценных бумагах и фирмах. При ненадлежащем осуществлении сделки брокер несет материальную ответственность.

Информационное обеспечение. Чтобы заинтересовать инвестора в приобретении ценных бумаг, а также помочь ему определиться с выбором, биржа предоставляет информацию о деятельности всех компаний, чьи ценные бумаги представлены на бирже. На основании сформировавшихся спроса и предложения биржа в специальных бюллетенях публикует рыночную цену ценных бумаг (курс ценных бумаг). Знание ситуации на фондовом рынке позволяет инвесторам осуществлять более выгодные для себя вложения, а бирже — концентрировать мощный спрос на ценные бумаги.

Обеспечение ликвидности. Известно, что высокая ликвидность характерна для бирж, имеющих большие обороты. На рынок с низкой ликвидностью трудно привлечь инвесторов. Поэтому естественным является процесс концентрации организованного фондового рынка, включающий биржевые слияния и поглощения. Происходит сосредоточение торговли ценными бумагами в одном месте.

Межотраслевые переливы капитала

Биржи представляют собой чрезвычайно важный для рыночной экономики инструмент межотраслевого перелива капитала. Установление равновесия между спросом и предложением возможно лишь тогда, когда капиталы могут покидать сферы, где существует устойчивое перепроизводство (например, старые отрасли, производящие неконкурентоспособные товары), и перетекать туда, где рынок требует резкого наращивания выпуска.

Однако в своей натурально-физической форме капиталы малоподвижны. Не так легко найти покупателя, готового заплатить огромную сумму за гигантский, но убыточный сталелитейный завод. Непростой задачей окажется и строительство на высвобожденные деньги прибыльного производства в прогрессивной отрасли.

Ценные бумаги делают этот процесс более плавным и реализуемым. Каждый легко может избавиться от переставшего приносить прибыль большего или меньшего пакета ценных бумаг того же сталелитейного завода, если согласится продать их дешево. И без труда вложит выручку в более прибыльный сектор экономики. Биржа как раз и служит тем местом, где с помощью купли-продажи ценных бумаг из отрасли в отрасль перетекают капиталы.

Переход управления к эффективному собственнику

Открытость биржевой информации предоставляет возможность любому акционеру проследить за ситуацией, складывающейся на фондовом рынке с ценными бумагами компаний. Тем самым ошибки в управлении акционерным обществом перестают быть понятными только специалистам-экспертам, способным указать конкретные просчеты в рекламной кампании, распределении инвестиций или инженерной политике фирмы.

Появляется индикатор, понятный широкой публике. Опасным сигналом обычно является серьезное падение курса ценных бумаг какой-либо компании-эмитента. Оно же часто оказывается и механизмом перехода фирмы в руки эффективного собственника. Сначала бумаги слабой фирмы «сбрасывают» хорошо информированные профессионалы. Ориентируясь на них, схожим образом поступают и мелкие инвесторы. Стремление многих владельцев ценных бумаг поскорее избавиться от них еще больше усугубляет ситуацию. Рыночная цена ценных бумаг стремительно снижается. А это в свою очередь создает благоприятную возможность для скупки акций в целях формирования контрольного пакета, позволяющего перехватить контроль над неэффективно работающей фирмой. Следовательно, способствует переходу управления компанией в более надежные руки, то есть к эффективному собственнику.

Биржевые спекуляции

Обязательным признаком биржевой деятельности являются биржевые спекуляции — краткосрочная купля-продажа ценных бумаг с целью извлечения курсовой прибыли. Последняя возникает, когда существует разница между ценой покупки и ценой продажи ценных бумаг.

Все биржевые операции можно разделить на два типа: наличные и срочные сделки. По наличным сделкам расчет производится в момент заключения сделки. Спекулятивная прибыль здесь обычно невелика и может возникнуть лишь в ходе арбитража — использования разницы цены ценных бумаг на разных биржах.

Подавляющая часть совершаемых на бирже операций относится к срочным сделкам. Характерной особенностью срочных сделок является перенос исполнения обязательств сторон-участниц на какое-то время (несколько дней или месяцев). Акции будут переданы, а деньги уплачены через определенный срок после заключения сделки. Причем доподлинно их курс в будущем не может знать никто.

В силу этого сфера срочных сделок — прерогатива биржевых спекулянтов. Их успех зависит от наличия эксклюзивной информации, доступа к крупным финансовым ресурсам и умения анализировать обстановку. Быстротечный характер спекулятивных операций позволяет в ходе серии удачных сделок превратить незначительную первоначальную сумму денег в солидный капитал.

В то же время деятельность спекулянтов часто дестабилизирует экономическую ситуацию в конкретной фирме или даже во всей стране. В отличие от инвесторов, спекулянты вкладывают деньги ненадолго и способны в считанные часы изъять с рынка огромные суммы, спровоцировав его крах.

Биржи в России

Начало реформ было периодом биржевого бума, когда новые биржи стали появляться, как грибы. В 1992 г. их насчитывалось свыше тысячи. Постепенно большая часть из них прекратила свое существование. Сейчас в России функционируют около 60 фондовых и товарно-фондовых бирж.

К настоящему времени организационная сторона формирования российского фондового рынка в основном завершена. Определились участники фондового рынка в лице эмитентов, инвесторов и посредников. На рынке происходит обращение ценных бумаг разных типов. Сами биржи как организации вполне сложились, однако экономические функции ими пока еще выполняются плохо.

Недостаточно полно, в частности, осуществляется функция аккумуляции капитала. С одной стороны, на биржи пока приходит сравнительно мало неспекулятивных капиталов, рассчитанных на долгосрочное вложение в российский бизнес. С другой стороны, даже имеющиеся ресурсы почти не инвестируются в предприятия. Вплоть до финансового кризиса 1998 г. на российском фондовом рынке преобладали государственные ценные бумаги. Массированный выпуск ценных бумаг государством в сочетании с высоким уровнем их доходности переключал основную часть денежных средств на покрытие бюджетного дефицита. В настоящее время государственные ценные бумаги почти ушли с рынка. Но акции частных фирм не заполнили пустоты — они почти неликвидны, если не считать гигантов вроде «Газпрома». Возможности привлечения средств в производство через отечественные биржи были и остаются почти нулевыми.

Организованный фондовый рынок в России носит преимущественно региональный характер. Он не обеспечивает межтерриториального и межотраслевого перелива капитала. Процесс формирования эффективного собственника на отечественных предприятиях также находится в стадии становления.

Итак, основные формы организации рынка ценных бумаг в нашей стране сложились и действуют, но их истинное предназначение пока не выполняется, что негативным образом сказывается на функционировании экономики в целом.

1 Общий принцип теоретического расчета величины курса сводится к уже знакомому нам дисконтированию. Стоимость акции приравнивается к величине суммы денег, которая принесла бы такой же доход, будучи положенной в банк. То есть Pакции = TRconst / i. Фактические курсы акции не вполне соответствуют такому расчету, так как на них влияет оценка риска невыплаты дивиденда или его выплаты в пониженном размере, а также прогноз изменения банковского процента.

2 К фондовым биржам примыкает более широкий по охвату фирм околобиржевой рынок, в значительной степени копирующий правила биржевой торговли, но не дающий, разумеется, тех же гарантий, что и биржа.

Рекомендация:

Для самоконтроля полученных знаний выполните

Фондовая биржа — что это такое. Рынок ценных бумаг

По телевиденью часто можно услышать новости про фондовый рынок, котировки акций, валют и т.д. Для обычных граждан все это кажется темным лесом. На самом деле все очень прозрачно и доступно для каждого. В этой статье Вы узнаете все про фондовую биржу ценных бумаг: что это такое, как она работает, как на нее попасть и для чего это стоит сделать.

Фондовые рынки появились еще в 16-17 веках. Уже тогда начинались первые зачатки к поиску инвестиций среди инвесторов и дальнейшего сотрудничества между компаниями и ими.

Самой старой фондовой биржей принято считать Амстердамскую (1611 году). Однако в том понимание, как мы рассматриваем ее сегодня она начала работать впервые с открытием Нью-Йоркской биржи (American Stock Exchange) гораздо позже.

1. Что такое фондовый рынок простыми словами

Фондовый рынок (от англ. «stock market») — это открытый рынок ценных бумаг, где каждый желающий может продавать и покупать активы (иногда его еще называют финансовым рынком или фондовой биржей). Сокращенно ФР.

Изначально целью фондовой биржи было привлечения капитала в развивающиеся компании. Еще давно многие стали именоваться акционерными обществами. Через продажу части своей компании они формировали уставной капитал.

Онлайн торговля позволяет быстро узнать текущую оценку реальной стоимости бизнеса. Со временем для многих это стало просто спекуляцией, для кого-то средством для распределения активов, а для кого-то быстрым способом стать совладельцем компании (акционером).

На фондовом рынке крупные инвесторы перераспределяют свои активы. Это можно назвать удобным инструментом, который позволяет быстро и с минимальными комиссиями управлять своим капиталом и активами. Например, сегодня мы держим деньги в долларах, завтра перевели их в голубые фишки, а в конце месяца приобрели облигации. Все эти действия делают путем нажатий кнопок купить/продать на одном брокерском счете.

Под ценными бумагами понимается целые сектора в мире финансов:

Однако чаще всего рядовые инвесторы используют две основные категории: акции и облигации, как самый ликвидный и доступный инструмент для торговли и инвестиций.

Рекомендую ознакомиться со следующими базовыми статьями про ценные бумаги:

Фондовый рынок является прямым отражением текущей ситуации эконо

Фондовая биржа. Биржевые индексы. Внебиржевой рцб.

Основные понятия

Прежде чем повести разговор о фондовой бирже, вспомним основные понятия, касающиеся бирж и биржевой торговли вообще.

Биржа (exchange) – это организованная торговая площадка, на которой биржевые торговцы совершают сделки по стандартным биржевым товарам, руководствуясь строго определенными правилами и в соответствии с принципом свободного ценообразования.

Биржевые торговцы (traders, merchants) – это специально обученные и подготовленные люди, торгующие на бирже биржевым товаром; их также называют субъектами торгов.

Биржевая сделка (transaction, deal) – это событие, в результате которого происходит купля-продажа биржевого товара, и, как следствие, смена собственника этого товара. Биржевая сделка в обязательном порядке регистрируется на бирже.

Биржевой товар (commodity) – это товар, который: 1. Поступает на биржу регулярно и в большом количестве; 2. Потребительские свойства которого не изменяются во времени. Товар может храниться на складах в течение практически неограниченного срока; 3. Имеет четко определенные характеристики (qualities, grades), стандартизованные биржей.

Биржевой товар является объектом биржевой торговли. На бирже торговля происходит в помещении, в специально отведённое время, называемое торговой сессией, концентрируясь во времени и пространстве.

Торговая сессия (trading session) – это определенный промежуток времени внутри дня, устанавливаемый биржей, в течение которого торговцы могут совершать сделки.

Фондовая биржа (stock exchange) — это организованная торговая площадка, на которой биржевые торговцы совершают сделки с ценными бумагами.

Фондовая биржа – это организованный вторичный рынок ценных бумаг.

Некоторые биржи могут также являться организованным первичным рынком ценных бумаг, таким как, например, Московская Межбанковская валютная биржа (ММВБ), где в 90-х годах XX в. происходило первичное размещение государственных ценных бумаг и вторичная торговля ими.

Согласно Федеральному закону РФ от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг», фондовая биржа является профессиональным участником рынка ценных бумаг – организатором торговли. Федеральный закон РФ от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» гласит, что:

«Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг. Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по организации торговли на рынке ценных бумаг, называется организатором торговли на рынке ценных бумаг».

Профессиональная деятельность на рынке ценных бумаг – это деятельность по оказанию разнообразных услуг участникам рынка ценных бумаг.

Профессиональный участник рынка ценных бумаг – это физическое или юридическое лицо, осуществляющее профессиональную деятельность на фондовом рынке.

Следует различать профессиональных участников рынка ценных бумаг и профессионалов. Последние (профессионалы) – это участники торгов, инвесторы, эмитенты, консультанты или профессиональные участники рынка, обладающие большими опытом и знаниями, работающие на рынке ценных бумаг на высоком профессиональном уровне.

на фондовых биржах торгуют:

• обыкновенными и привилегированными акциями;

• государственными и корпоративными облигациями;

• серийно выпускаемыми векселями;

• фьючерсами и опционами на акции и финансовые инструменты;

• депозитарными расписками;

• варрантами и правами на акции.

Фондовая биржа – это, как правило, некоммерческая организация, имеющая статус юридического лица. Фондовую биржу учреждают крупные и авторитетные торговцы ценными бумагами для того, чтобы создать и организационно оформить регулярно действующий вторичный рынок ценных бумаг. Получение прибыли не является целевой функцией фондовой биржи, однако как любое другое предприятие, она не может позволить работать себе в убыток. Фондовая биржа, с одной стороны, действует в рамках законодательства конкретной страны, где она зарегистрирована и размещается, а с другой стороны, разрабатывает и принимает собственные нормативные акты и правила, регулирующие и регламентирующие её деятельность.

В России учредителями фондовой биржи могут выступать только профессиональные участники рынка ценных бумаг.

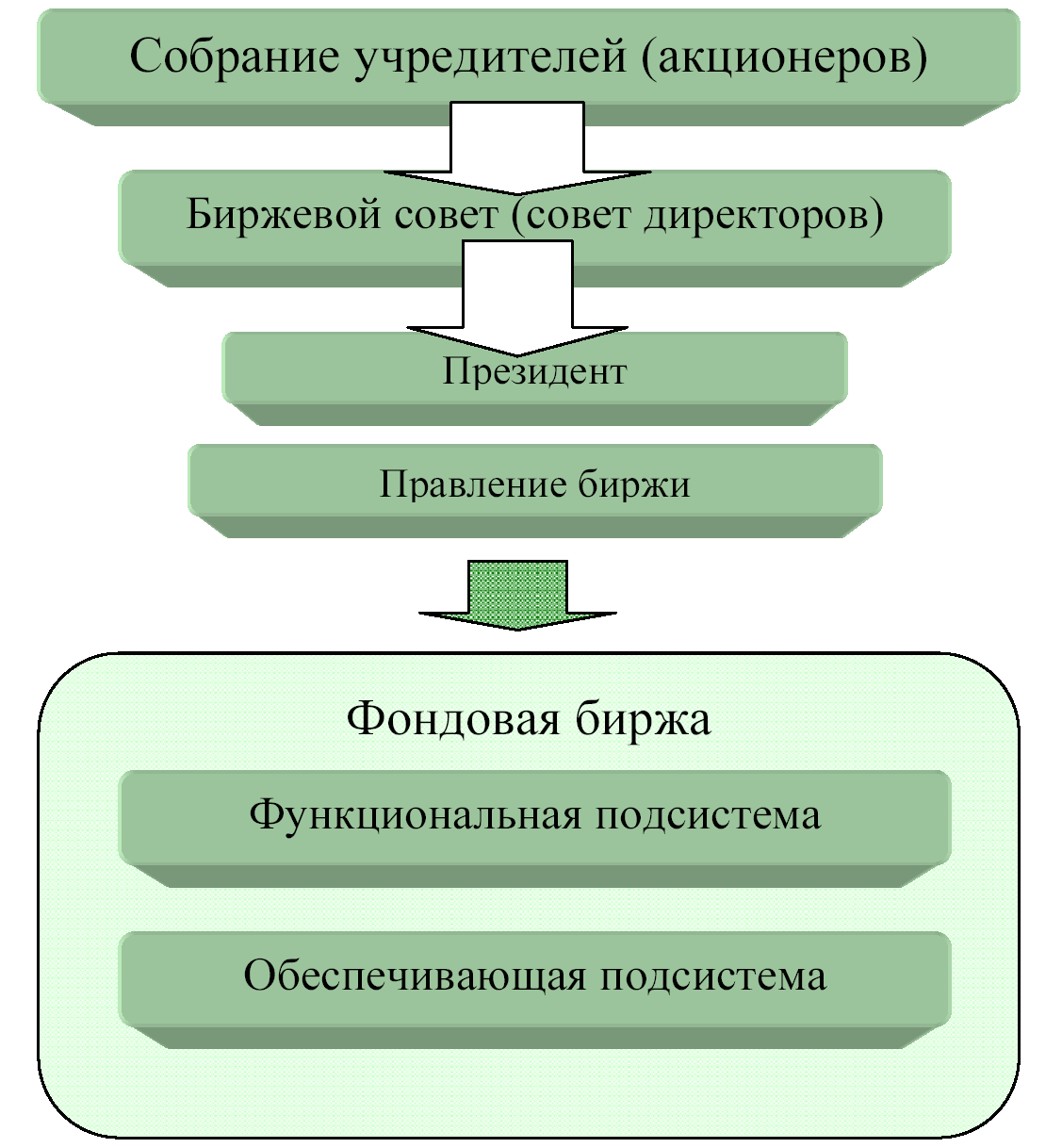

Каждая биржа имеет свой устав и правила торгов (rules of exchange). Высшим органом руководства биржи является собрание учредителей. Многие фондовые биржи организационно оформлены как акционерные общества, поэтому собрание учредителей называют иногда собранием акционеров. Собрание акционеров:

• регистрирует биржу в установленном порядке и получает лицензию на биржевую деятельность;

• формирует уставной капитал биржи;

• покупает или арендует помещение и имущество биржи;

• принимает нормативные акты, регулирующих деятельность биржи;

• определяет стратегию развития биржи;

• рассматривает и утверждает бюджет биржи;

• и выбирает из своего состава биржевой совет (совет директоров).

Биржевой совет выполняет следующие функции:

• осуществляет общее руководство работой биржи;

• выбирает или назначает президента и правление биржи;

• периодически заслушивает отчёт об их работе;

• вносит изменения в правила торгов на бирже;

• принимает или исключает членов биржи;

• распоряжается имуществом биржи.

Собрание учредителей собирается относительно редко – обычно один раз в год. Биржевой совет заседает чаще – раз в квартал, а то и раз в месяц (если это требуют обстоятельства). Президент же и правление работают постоянно.

Президент (president) является высшим должностным лицом на бирже.

Президент – это руководитель биржи и одновременно самый высокопоставленный наёмный работник, своего рода “top manager”(управляющий самого высокого уровня.). В помощь президенту формируют правление биржи, в состав которого, с одной стороны, входят акционеры биржи, а с другой стороны специалисты – руководители структурных подразделений биржи. Президент по сути своей – это премьер- министр биржи, а правление – её правительство. Вместе они осуществляют руководство повседневной деятельностью биржи, воплощая в жизнь решения биржевого совета и собрания учредителей. В подчинении у президента и правления вся биржа, которая состоит из функциональной и обеспечивающей

подсистем.

В функциональную подсистему входят следующие структурные подразделения:

• маклериат; это структурное подразделение биржи, которое организует торги по ценным бумагам, регистрирует совершённые сделки и разрешает споры участников торгов.

Маклер – это физическое лицо, которое ведёт биржевые торги.

• Клиринговая палата; это специальное структурное подразделение биржи, в некоторых случаях даже имеющее статус юридического лица. Клиринговая палата осуществляет взаиморасчеты участников биржевых торгов.

Клиринг (clearing) – это деятельность по определению взаимных обязательств участников биржевых торгов, а также по подведению итогов торговых сессий. Клиринговая палата является центральным, ключевым подразделением на любой бирже. Сотрудники Клиринговой палаты решают за день сотни вопросов, касающихся процесса торговли. Без их напряжённого труда биржа бы «встала».

• Биржевой банк; – это такой банк, через который Клиринговая палата производит взаиморасчеты участников биржевых торгов.

• Биржевой депозитарий; это юридическое лицо, которое:

хранит сертификаты ценных бумаг, принадлежащих участникам биржевых торгов;

осуществляет учёт перехода прав на ценные бумаги, принадлежащих участникам биржевых торгов.

• отдел регистрации и аккредитации; это структурное подразделение биржи, которое выполняет следующие функции:

регистрирует новых участников торгов – клиентов расчётных фирм;

регистрирует новых членов биржи;

ведёт информационный банк данных о каждом клиенте и члене биржи.

• котировальная комиссия; это структурное подразделение биржи, которое:

допускает ценные бумаги к торгам на бирже и исключает ценные бумаги из процесса торговли;

публикует итоги биржевых торгов в виде таблиц и графиков.

• биржевой арбитраж; это структурное подразделение биржи, которое на основании действующего законодательства и принятых биржей нормативных актов разрешает споры участников биржевых торгов, которые не смог разрешить маклериат.

• расчётные фирмы – члены биржи — это структурное подразделение биржи, которое:

заключает на биржевой площадке сделки от своего имени и за свой счёт, выступая в качестве трейдера;

заключает на биржевой площадке сделки от своего имени и за свой счёт, выставляя двусторонние котировки и выступая, таким образом, в качестве дилера;

поддерживает и регулирует цены на те или иные ценные бумаги, выступая в роли маркет-мейкера;

заключает на биржевой площадке сделки от имени и на счёт клиента, выступая в качестве брокера;

управляет активами клиента, выступая в качестве управляющего;

консультирует клиентов, выступая в качестве консультанта.

На каждой бирже существует сеть расчётных фирм. Их количество колеблется от нескольких десятков до нескольких тысяч. Расчётная фирма может выполнять только часть функций, перечисленных выше.

Участниками биржевой фондовой торговливыступают продавцы и покупатели ценных бумаг (юридические и физические лица), являющиесяклиентами биржи, а такжепосредники— являющиеся её членами. Членами биржи могут выступать кредитно-финансовые учреждения, брокерские и дилерские компании и конторы, независимые брокеры и др.

Члены биржиделятся на основные категории:

Трейдер (trader) – это участник биржевых торгов, который производит сделки от своего имени и на свой счёт.

Дилер (dealer) – это участник биржевых торгов, который производит сделки от своего имени и за свой счёт, выставляя при этом двусторонние котировки торгуемого актива.

Маркет-мейкер (market-maker) – это такой дилер, который по особому соглашению с биржей поддерживает и регулирует цены на те или иные ценные бумаги.

Брокер (broker) – это участник биржевых торгов, который заключает сделки от имени и на счёт клиента.

Управляющий – это участник рынка ценных бумаг, который управляет активами клиента по специальному с ним соглашению

Обеспечивающая подсистема биржи состоит из следующих структурных подразделений:

• канцелярия;

• отдел кадров;

• бухгалтерия;

• юридический отдел;

• экономическая служба;

• отдел перспективного планирования;

• отдел компьютерно-информационных технологий;

• ревизионная комиссия;

• административно-хозяйственная часть;

• отдел по связям с общественностью;

• комиссия по профессиональной этике;

• служба охраны.

Листинг.

Для того чтобы ценные бумаги стали биржевым товаром, они проходят процедуру листинга (listing), от англ. “list” – список.Листинг– 1) внесение акций компании в список акций, котирующихся на бирже; 2) предпродажная проверка качества и надежности ценных бумаг, предлагаемых на фондовую биржу.

Биржевая и внебиржевая торговля фондовыми ценностями невозможны без котировки, т.е. особого метода определения, учёта и публикации биржевых цен. Под биржевой котировкойпонимают действия котировальной комиссии биржи по определению реальной рыночной стоимости ценных бумаг, преследующей следующие цели:

допуск ценных бумаг к биржевой торговле после проверки и изучения финансового положения эмитентов, предлагающих их;

определение курсов ценных бумаг, а также регистрация и публикация этих курсов (цен) в биржевых бюллетенях.

Для повышения защиты интересов инвесторов, требования листинга постоянно ужесточаются.

Главными условиями допуска к биржевой котировке являются раскрытие информации эмитентом; соблюдение минимальных размеров стоимости чистых активов и совокупной рыночной стоимости ценных бумаг, соблюдение рекомендательных требований Кодекса корпоративного поведения и др.

Ценные бумаги, прошедшие листинг, появляются в биржевых списках (котировальных листах). Это означает разрешение на участие в торгах и предоставляет определённые привилегии их эмитентам. Инвестор, покупающий ценные бумаги, прошедшие листинг, может быть уверен, что получит достоверную и своевременную информацию об эмитенте и качестве его бумаг. Однако фондовая биржа не гарантирует доходности инвестиций в ценные бумаги, прошедшие листинг. Решение о внесении в биржевой список принимают последовательно три инстанции: отдел листинга, котировальная комиссия, биржевой совет.

Процедура исключения ценных бумаг из процесса биржевой торговли называется делистингом (delisting). Эта процедура проводится в случае если по каким-либо причинам компания-эмитент перестаёт удовлетворять требованием, предъявляемым биржей.

Процедура делистинга проводится, если:

эмитент объявлен банкротом или его финансовое положение признано неудовлетворительным;

публичное размещение ценных бумаг принимает неприемлемо малые масштабы или имеет место иное несоответствие минимальным количественным требованиям листинга;

эмитент в письменном виде подаёт заявление об исключении его бумаг из котировочного листа;

ценные бумаги отзываются эмитентом для погашения или обмена на новые;

нарушается соглашение о листинге;

— ежегодный отчёт представляется с нарушением сроков или полноты информации.

Сделки на фондовой биржеможно разделить накассовые(простые) и срочные (спекулятивные). Первые служат для размещения и перераспределения капитала, а вторые — для извлечения дохода на биржевой игре.

Участники срочных (спекулятивных сделок), исходя из тактики поведения, делятся на т.н. «быков» и«медведей».

«Быком» на бирже называют спекулянта, который покупает и надеется потом продать подороже. «Бык», как правило, заинтересован в росте цен. В широком смысле, «бык» — это покупатель.

«Медведями» же на бирже окрестили спекулянтов, которые продают, чтобы затем дёшево купить. «Медведи» заинтересованы в том, чтобы цена падала. В широком смысле «медведи» — это продавцы.

Биржевые фондовые индексы.В общем плане они представляют собой средневзвешенную биржевую цену определённой совокупности ценных бумаг различных эмитентов на определённый момент времени. Биржевые индексы позволяют оценивать состояние отдельных сегментов рынка, фиксируя изменения котировок ценных бумаг.

Наиболее известными, ежедневно публикуемыми в ведущих мировых изданиях, являются: индекс Доу-Джонса, обозначаемый аббревиатурой DJIA(TheDowJonesIndustrialAverage), а также совместный индекс издательстваFinancialTimesи Лондонской фондовой биржи, обозначаемый аббревиатуройFT-SE100. Индекс Доу-Джонса является старейшим в мире, его расчёт производится с 1897 г.

В других странах рассчитывают свои биржевые индексы: Nikkei-225 — в Японии,CAC-40 — во Франции,Xetra-Dax-30 — в Германии.

В России существует фондовый индекс ММВБ, РТС, фондовый индекс газеты «Коммерсантъ» — «Ъ», индексы информационных агентств “AK&M”,

«Финмаркет» и некоторые другие индексы.

Биржевой индекс является показателем, отражающим динамику курсов ценных бумаг на вторичном рынке.

Индексы рассчитываются биржами, инвестиционными и рейтинговыми компаниями, редакциям газет и другими учреждениями. Основное назначение индекса – дать специалисту информацию о движении либо всего рынка в целом, либо какой-то его части. Соответственно и индексы бывают как составными, так и отраслевыми (частными). Биржевые индексы строятся на основе:

• простых средних;

• средних взвешенных по объёму эмиссии;

• геометрических средних.

Существуют также портфельные индексы.

Главными мировыми географическими центрами современной биржевой фондовой торговли являются Нью-Йорк, Токио и Лондон. Другими крупными центрами фондовой торговли выступают Франкфурт на Майне, Париж, Цюрих, Милан и т.д. Центральные фондовые биржи ведущих стран стали международными. В развитых странах, помимо центральных, существуют и региональные фондовые биржи.

В Российской Федерации институт фондовой биржи начал возрождаться с началом рыночных реформ в начале 90-х гг. Еще в 1995 г. их было более 60. Российским законодательством была предусмотрена лишь одна организационно-правовая форма фондовой биржи — некоммерческое партнерство (НК), т.е. бесприбыльная организация. Сегодня, в соответствие с законом о РЦБ фондовая биржа может быть и акционерным обществом- (ОАО. ЗАО)

В настоящее время в РФ функционирует 10 фондовых бирж, включая Фондовую биржу РТС (статус фондовой биржи с 2000 г.) и Фондовую биржу ММВБ (статус фондовой биржи с 2005 г.). Екатеринбургская фондовая биржа (ЕФБ).Сибирская межбанковская валютная биржа (СМВБ)(только предоставляет доступ к торгам в секциях государственных ценных бумаг и корпоративных ценных бумаг ММВБ. Является разработчиком популярной системы интернет-трейдинга QUIK).

Нижегородская валютно-фондовая биржа (НВФБ)(Предоставляет доступ к торгам государственными и корпоративными цеными бумагами на ММВБ. Является разработчиком популярной системы интернет-трейдинга ИТС-Брокер).

И только 5 бирж фигурируют в качестве основныхторговых площадок, на которых брокеры предлагают свои посреднические услуги — 3 московских и 2 петербургских биржи:

Московская межбанковская валютная биржа (ММВБ)

Российская Торговая Система (РТС)

Московская фондовая биржа (МФБ)

Санкт-Петербургская валютная биржа (СПВБ)

Фондовая биржа «Санкт-Петербург» (ФБ СПб)

К торгам на ММВБ предоставляют доступ региональные биржи:

Санкт-Петербургская валютная биржа (СПВБ)

Ростовская Валютно-фондовая биржа (РВФБ)

Уральская Региональная валютная биржа (УРВБ)

Самарская валютная межбанковская биржа (СВМБ)

Нижегородская валютно-фондовая биржа (НВФБ)

Сибирская межбанковская валютная биржа (СМВБ)

Азиатско-Тихоокеансая межбанковская валютная биржа (АТМВБ)

ММВБ – это биржа широкой специализации, так как на ней помимо валюты торгуют акциями и облигациями. Кроме того, на этой бирже организационно оформлен первичный рынок государственных ценных бумаг, что является очень редким случаем в мировой практике.

Биржа была создана 9 января 1992 г

14.3. Рынок ценных бумаг. Фондовые биржи, их роль и операции

мистично в отношении тенденции развития биржи и располагает достаточными денежными фондами для рискованных операций.

Оптимистов на бирже называют «быками», а пессимистов – «медведями». Первые играют на повышение, вторые – на понижение курса акций. Если поку патель выступает в роли «быка», то он уверен, что курс акций будет повышать ся, и тогда он прибегнет к маржинальной сделке. «Медведь», наоборот, исполь зует так называемую продажу без покрытия на срок. В качестве субъектов рын ка выступают эмитенты, инвесторы и посредники. Эмитенты ценных бумаг это юридические лица, которые от своего имени выпускают ценные бумаги и обя зуются выполнить обязательства, вытекающие из условий выпуска ценных бу маг.

Инвестор – физическое и юридическое лицо, владеющее ценными бума гами. Основными целями инвесторов являются безопасность вложений, доход ность, рост вложенного капитала, ликвидность ценных бумаг.

Посредники – это профессиональные участники рынка ценных бумаг. На рынке ценных бумаг действуют два типа посредников – это брокеры и дилеры. Брокер – фирма или отдельное лицо, связанное с фирмой. Покупает и продает ценные бумаги по поручению клиента, не становясь их собственником за это получает комиссионные.

Дилер – это фирма или отдельное лицо, связанное с формой. Покупает ценные бумаги от своего имени и за свой счет, становясь при этом их собствен ником. Посредники на рынке ценных бумаг являются основной движущей си лой рынка. Они соединяют продавцов и покупателей ценных бумаг, скупают и продают ценные бумаги, обеспечивают движение, хранение и учет ценных бу маг.

Биржа представляет собой наиболее развитую форму функционирования оптового рынка массовых товаров, продающихся по стандартам и образцам (то варная биржа), или рынка ценных бумаг и иностранной валюты (фондовая бир жа). Биржа – это организация где заключаются соглашения на куплю-продажу оптовых партий товаров, под которой подразумевается все, что продается и по купается, что имеет спрос и порождает предложение на рынке.

Операциями со своеобразным видом товара – ценными бумагами – и за нимаются фондовые биржи, которые сосредоточивают большую часть куплипродажи акций предприятий, акционерных обществ и облигаций государствен ных займов по ценам (курсам), которые регистрируются на этих биржах.

В соответствии с Законом Республики Беларусь о ценных бумагах и фон довой бирже «фондовая биржа» — это организация с правом юридического лица, созданная для обеспечения профессиональным участникам рынка ценных бу маг необходимых условий для торговли ценными бумагами, определения их курса и его публикации для ознакомления всех заинтересованных лиц, регули рования деятельности участников рынка ценных бумаг.

Рыночная экономика функционирует в соответствии с известной форму лой: деньги – товар – деньги. Фактически это процесс функционирования капи тала, который при развитых рыночных отношениях превращается в функциони