Планирование семейного бюджета. Как правильно вести и планировать бюджет на месяц?

Многие украинские семьи сталкиваются с денежными трудностями. Острая нехватка средств до зарплаты вынуждает людей обращаться в кредитные организации. Такие обстоятельства возникают из-за неправильного распределения дохода. Чтобы избежать необходимости обращаться к банкам — нужно научиться правильно вести и экономить семейный бюджет расходов семьи. Планировка домашних финансов предполагает учет потребностей всей семьи, дисциплины трат, контроля повседневных покупок. Благодаря этому, можно закрыть долг, улучшить благосостояние.

Что такое семейный бюджет?

Под определением понимается планирование расходов всех домочадцев, учитывая общий доход. Составляется он на месяц, может включать необходимые затраты, дополнительные (праздники, сезонные закупки, поездки, лечение).

Как научиться правильно планировать семейный бюджет на месяц? Начинать нужно с анализа прибыли, расходов за прошлые недели, который покажет отчетливую картину потребностей. В период 2-3 месяцев записывайте траты, посчитайте итоговую сумму, начните оптимизацию. Выстраивать схему экономии рекомендуется 1 раз в 30 дней. Учитываются все денежные источники семьи: зарплата, социальные выплаты, пенсия, дополнительные доходы, депозитные отчисления.

Классификация расходов семейного бюджета

Эффективное планирование семейного бюджета на месяц невозможно без контроля расходов, которые делятся на 4 категории:

1. Персональные расходы каждого из супругов.

2. Долги кредитным компаниям.

3. Расходы на детей.

4. Общие семейные траты.

После классификации, постарайтесь правильно рассчитать и распределить семейный бюджет на месяц. Отдельно распланируйте каждый из перечисленных пунктов. Придерживайтесь составленной схемы, записывайте траты, приходы. Для этого можно завести тетрадь, в которую советуется прикреплять чеки.

Как распределить бюджет на месяц?

Научившись правильно распоряжаться семейным бюджетом, каждый может избежать жизни в долг. Оставляйте в приоритете наиболее важные и срочные расходные статьи. Поочередно откладывайте финансы на выплаты по займам (в случае их наличия), сбережения. Создайте «конверт» на непредвиденные случаи – поломки, болезнь, срочная поездка. Остаток денег должен распределяться на текущие нужды:

- продукты;

- транспорт;

- коммунальные услуги, мобильная связь;

- досуг, развлечения.

Изучая способы экономии семейного бюджета, помните про пункт «создание резервного капитала, сбережений». Возьмите на вооружение правило, которым руководствуются многие финансисты и специалисты по денежному управлению – «заплати себе сам». Оставляйте себе помощь на будущее, откладывайте столько средств, сколько получается.

Что нельзя допускать при планировании семейного бюджета?

Правильное распределение семейного бюджета возможно, если не совершать распространенные ошибки. Остановимся на каждой:

- Внушительная часть прибыли уходит в первую неделю, на персональные потребности. Потратив крупную сумму, семья понимает, что на квартплату, еду практически не остается средств. Затем находится неправильное решение проблемы – оплата ЖКХ частично, отправляя долг на следующий месяц.

- Деньги, предназначенные на оплаты регулярных платежей банкам, направляются не по адресу. Когда сроки выплаты по кредитам поджимают, все оставшиеся средства траться на задолженности. До нового прихода денег времени много, а текущие нужды никуда не деваются. Семья находит простой выход – режим жесткой экономии, в том числе на питании.

- Нерациональное распределение финансов на личные потребности в течение месяца. К примеру, кто-то из семьи решил побаловать себя обновкой. Внезапно обнаружилась поломка в доме (автомобиле). Нужны срочно средства на ремонт, а их нет. Остается 2 варианта – попросить у знакомых, получить займ в МФО, банке.

На чем можно экономить?

Сберечь финансы можно на досуговых развлечениях – лишний раз не пойти в кино, ресторан, клуб. Лучше оставлять деньги на следующее:

- Саморазвитие. Полезные курсы, абонемент на фитнес, являются более выгодной инвестиция, чем регулярная закупка гастрономических изысков. Важно научиться правильно распределять семейный бюджет на питание. Это не значит, что нужно ограничивать себя в полезной еде. Рацион должен быть сбалансированным. Полезные и доступные продукты можно всегда найти на прилавках. Не забывайте про «железное» правило – ходите в магазин сытыми, заранее составляйте список.

- Здоровье. Не занимайтесь самолечением, забудьте о принципе «подешевле». Подобное может привести к дополнительным растратам и ухудшению самочувствия. Рекомендуется обратиться к врачу, приобретать качественные

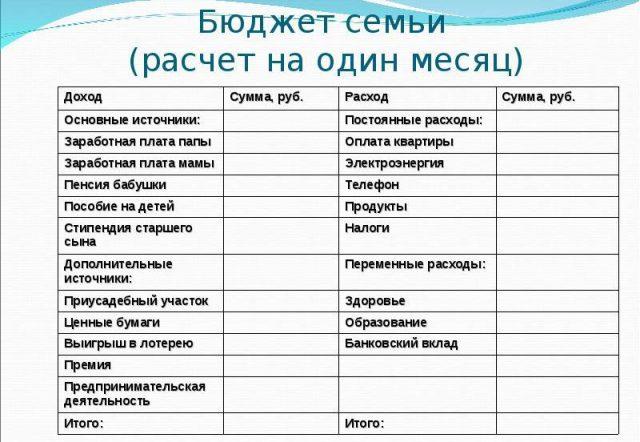

Как правильно распределить семейный бюджет на месяц (таблица)

Зачастую семьи, которые зарабатывают меньше, не испытывают серьезных финансовых проблем в отличие от, казалось бы, более зажиточных соседей. Весь секрет кроется в том, как правильно распределить семейный бюджет на месяц. Таблица доходов и расходов – это точный инструмент, его нельзя обмануть. В статье мы остановимся на основных правилах формирования общего кошелька семейства.

Содержание статьи

Доходные статьи

При определении источников наполнения домашней казны важно учитывать все статьи поступлений, какие имеются:

- зарплата мужа;

- зарплата жены;

- социальные выплаты и пособия;

- пенсии;

- проценты с банковских депозитов;

- постоянные или разовые подработки;

- подарки и помощь со стороны;

- доходы от выращенного на даче или огороде.

Достаточно просто учесть основные поступления, если уровень заработной платы стабилен. В противном случае наиболее правильным будет записывать средний показатель за последние несколько месяцев. Если нет уверенности в том, что в следующем месяце удастся дополнительно подработать, то такой доход не следует вносить в смету, поскольку под уровень доходов расписываются расходы, и недополученная прибыль пробьет дыру в общем финансовом плане.

Основных источников поступлений, как правило, два (заработные платы членов семьи), все остальные – дополнительные, за счет которых можно формировать резерв.

Расходные статьи

Здесь все гораздо сложнее. Перед семейством стоит задача: правильное распределение семейного бюджета, чтобы средства из двух основных источников дохода рационально перераспределить на четыре главных статьи затрат:

- общесемейные издержки;

- затраты на детей;

- траты жены;

- траты мужа.

Как правило, в день получения заработной платы люди позволяют себе потратить значительно больше, чем в другие дни. Создается впечатление своеобразной эйфории, что дотерпели до получки, значит, можно побаловать себя и детей. На эти дни приходится особенно много походов в кафе, развлекательные центры, кинотеатры, приобретаются игрушки и предметы для хобби и увлечений. Тем самым в самом начале под месячный финансовый план закладывается «мина замедленного действия», которая «рванет» ближе к концу месяца.

Практикующие психологи советуют не приобретать в день зарплаты вообще ничего. Деньги нужно принести домой, положить в «общий котел», а на следующий день отправляться в супермаркет с конкретным списком необходимого.

Формирование плана затрат на месяц

План расходов всегда гораздо шире, чем прибыльная статья и составляется в несколько этапов. Их последовательности нужно придерживаться, чтобы не нарушить логику бюджетообразования.

Первый этап. Инвестиционный или накопительный

От заработанного сразу же отделяется определенный процент и откладывается на заранее определенную общую цель. Специалисты по управлению личными финансами по этому поводу говорят: «в первую очередь заплати себе, а затем всем остальным». В зависимости от уровня зажиточности, этот процент может варьироваться. Минимальный уровень не должен быть меньше 5%, максимальный редко превышает 20%. Наиболее распространенным вариантом является 10%. Возможен вариант и с откладыванием ежемесячно определенной суммы, но он плохо работает при нестабильном уровне заработка.

Держать дома сбережения категорически нельзя. Регулярно возникающие потребности будут подталкивать к использованию накопленного.

Практика показывает, что обычно взятое из «кубышки» туда уже не возвращается. Этого можно избежать, если положить средства на банковский депозит. Существуют депозиты, по условиям которых можно регулярно пополнять вклад, но снять деньги со счета нельзя до определенного срока. Даже не самый высокий банковский процент защитит сбережения от инфляционных процессов и увеличит общую сумму.

Второй этап. Обязательные (постоянные) выплаты

После отделения накопительных средств следует подумать о выплатах, которых нельзя избежать. Это не новое платье для жены и не современный спиннинг, а вещи гораздо более приземленные.

- Сначала отдаются деньги, взятые в долг у знакомых, или выплаты по банковским кредитам. По возможности лучше погашать эти займы ускоренными темпами, чтобы избежать лишних выплат по процентам.

- Затем рассчитываются средства, необходимые для оплаты за пользование интернетом, телефоном и жилищно-коммунальные услуги (квартплата, вода, электроэнергия, газ).

- После вычитаются необходимые затраты на общественный транспорт, оплату детского садика, питания в школе, образование детей (музыкальная или спортивная школа, вуз). Если кто-то из родных имеет хроническую болезнь, требующую регулярного приема определенных медикаментов, они тоже относятся к этому разделу. Сюда же можно включить и бензин для автомобиля, если он необходим для ведения бизнеса, в противном случае эта статья пойдет в необязательные траты.

Третий этап. Переменные издержки

Сюда относятся все остальные затраты семьи. Они должны уложиться в сумму, которая осталась после накоплений и обязательных выплат. Поэтому вписывать в таблицу их следует по степени важности для каждого конкретного семейства. Как правило, порядок таков:

Продукты питания. Здесь имеется в виду не все, что можно съесть, а то, что необходимо семье для составления полноценного рациона. При первом написании финансового плана эта статья тянет обычно достаточно много. Однако уже через полгода многие экономные семьи выходят на такой четкий алгоритм закупки продуктов, что смело могут переводить покупку продуктов в постоянные выплаты.

Обувь и одежда. Покупается нерегулярно, но стоит достаточно дорого, если речь идет о по-настоящему качественных товарах. Планировать такие издержки лучше в несезон, т.е. зимнюю куртку лучше покупать в июле, а кроссовки – в январе. От лишних покупок хорошо помогает периодическая ревизия гардероба. При этом там могут обнаружиться практически не используемые платья и рубашки, на которые уже потрачены деньги.

Хозяйственные расходы. Не отнимают много средств при правильном подходе к делу (покупка концентратов или оптовых упаковок бытовой химии), однако хотя бы раз в квартал сумму следует увеличивать для разовых покупок (например, замена штор или смесителя в ванной). Сюда же можно отнести расходы на бензин для автомобиля, используемого в личных целях.

Хозяйственные расходы. Не отнимают много средств при правильном подходе к делу (покупка концентратов или оптовых упаковок бытовой химии), однако хотя бы раз в квартал сумму следует увеличивать для разовых покупок (например, замена штор или смесителя в ванной). Сюда же можно отнести расходы на бензин для автомобиля, используемого в личных целях.

Личные расходы супругов. Косметика, парфюмерия, станки для бритья, сигареты, бутылка вина, удочка с катушкой, оплата занятий фитнесом и салона красоты – все здесь, но в рамках имеющейся наличности.

Развлечения, праздники, дни рождения, отпуск – на это останется немного, но впоследствии сумму можно будет увеличить при экономии других статей.

Непредвиденные расходы. Пару сотен лучше оставлять «на всякий случай». Случаи бывают разные: болезнь, неожиданное приглашение на юбилей к коллеге, приезд тещи. Вот тогда эта «заначка» поможет избежать долгов.

Для того чтобы все советы не были голословными, приведем один из вариантов того, как правильно распределить семейный бюджет. Таблица на месяц в этом примере заполняется в разрезе каждой недели, что очень удобно при наличии нескольких источников наполнения общей казны.

| № п/п | Название статьи | По плану | По факту | Разница | ||||

| 1-8 | 8-15 | 15-22 | 22-29 | 29-31 | ||||

| 1 | Доходы | |||||||

| 2 | Экономия | 20% от доходов | ||||||

| Квартплата | ||||||||

| Коммунальные | ||||||||

| Телефон | ||||||||

| Образование | ||||||||

| Детский сад | ||||||||

| Транспорт | ||||||||

| Выплата кредита | ||||||||

| 4 | Питание | |||||||

| Хозяйство | ||||||||

| Врачи и лекарство | ||||||||

| Автомобиль | ||||||||

| 5 | Одежда | |||||||

| Праздники | ||||||||

| Дни рождения | ||||||||

| Отпуск | ||||||||

| Прочие развлечения | ||||||||

| Непредвиденные | 5% от доходов | |||||||

| 6 | Итого | |||||||

Читайте далее

Оставьте комментарий и вступите в дискуссию

Как распределять семейный бюджет на месяц правильно

Деньги есть не там, где их умеют много зарабатывать, а там, где знают, как их грамотно тратить. Как распределять семейный бюджет на месяц правильно так, чтобы хватало на все необходимое, маленькие радости, и еще получалось копить? Об этом вы и узнаете из данного обзора.

Планирование семейного бюджета: чего нельзя допускать?

Вести семейный бюджет нужно обязательно. Почему? Иначе вы будете тратить много денег на еду, и у вас не будет оставаться на крупные покупки, развлечения, отпуска. Другой вариант – деньги вообще будут непонятно куда расходиться и заканчиваться раньше, чем вы их заработали. Это происходит намного чаще, чем может показаться – и ноги проблемы растут из финансовой безграмотности.

Рассмотрим основные ошибки, которые допускают люди при планировании семейного бюджета:

- Беспорядок в финансах и в голове – деньги любят порядок и счет. Если вы думаете, что их будет много тогда, когда вы начнете зарабатывать столько то и столько то, то сильно заблуждаетесь. Деньги есть в том доме, где их содержат в порядке – считают, учитывают, планируют, тратят с удовольствием и с умом.

- Игнорирование «дыр». Такие «дыры» есть в любом семейном бюджете – и деньги утекают в них, как вода. Обращаться с главными пожирателями финансов нужно особым образом и очень строго. В среднем в неизвестном направлении у семьи уходит 10-40% дохода – и это очень много. Когда поймете, сколько именно и куда именно уходит, то сможете предпринимать меры.

- Непонимание того, куда и сколько уходит денег. Пока вы не ведете учет и не считаете в процентах своих ежемесячные расходы по категориям, вы не знаете, сколько тратите на питание, сколько на развлечение, авто, транспорт, салоны красоты и так далее. Открытия для многих оказываются удивительными и далеко не приятными. Повышайте эффективность планирования – не так важно даже, сколько именно денег в месяц вы потратите, как то, куда именно они пойдут.

- Отсутствие целей – вы должны понимать, зачем считаете, планируете, ограничиваете себя в чем-то, и что вам это даст. Когда впереди будет стоять цель в виде покупки машины, шубы или поездки на море, жить по новой схеме будет намного проще и приятнее.

- Незнание смысла тайм-менеджмента. Это не страшное новомодное слово, а умение планировать свою жизнь – и касается это как финансов, так и других вопросов, сфер.

- Игнорирование необходимости своевременного погашения долгов – сначала вы тянете до последнего, а потом ищете, чем бы покрыть хотя бы ежемесячные проценты по кредитам. Так быть не должно – сначала долги, а потом другие траты.

- Растрата основной части семейного бюджета в первые дни поступления средств – зарплату получили, и можно гулять, тратя деньги направо и налево. Рано или поздно (а обычно рано) они заканчиваются, приходится считать и планировать остатки, что сделать эффективно очень проблематично.

- Отсутствие резервов – у каждого человека, в каждое семье должна быть подушка безопасности. Вы можете точно рассчитать расходы до копейки, но от непредвиденных ситуаций (сломалась машина или компьютер, вы заболели и т.д.) не застрахуетесь. Чтобы не выходить за ежемесячные лимиты, сделайте маленький запас – он покроет непредвиденные расходы.

Пример правильного расходования средств – вы получаете деньги, погашаете долги и создаете резерв (его процент от ежемесячного дохода определяется в индивидуальном порядке). Затем нужно будет оплатить постоянные расходы (коммуналка, проездной на метро, детский сад, пр.) и распределить остаток денег на личные нужды. На личные нужды финансы оптимально распределять не просто так, а по статьям – что на обучение, что на вещи и развлечения.

Экономия семейного бюджета: полезные советы

Как научиться планировать бюджет, если ранее вы ничем подобным не занимались? Данные советы помогут достичь успеха:

- Создайте себе мотивацию – то есть хорошенько подумайте, зачем именно вы начали экономить. Это может быть покупка телевизора мечты, поездка летом на море, курс массажей, да что угодно с учетом потребностей, расходов, доходов и стиля жизни. Главное видеть цель – так проще организовывать себя и стойко переносить ограничения (а они, конечно, будут).

- Решите, что вам проще – начать тратить меньше или зарабатывать больше. Кому-то проще оставить практически все прежние траты, но повысить уровень доходов и начать откладывать, кто-то настроен на режим экономии. Оба варианта рабочие – главное выбрать свой.

- Всегда учитывайте доходы и расходы – если деньги нигде не фиксируются, они уплывают в никуда, проверено. Глядя на отчет, вы сможете понять, что было потрачено на дело, а что на разные «шалости», и учтете это на будущее.

- Откройте сберегательный счет – желательно, чтобы это был депозит без возможности досрочного снятия наличных денег. Получится самая эффективная для создания финансового резервного фонда семьи схема.

- Будьте реалистичными – не ставьте недостижимых целей, начните с малого и не отступайте.

Упорядочивать семейный бюджет нужно дружно – вместе с другими членами семьи, ответственными за деньги. Ведь если муж экономит, а жена тратит, или наоборот, экономить не получится. В ряде случаев бюджет приходится пересматривать очень кардинально – не бойтесь этого. Иногда старые схемы являются действительно провальными, а новые быстро помогают добиться успеха. С деньгами нужно обращаться грамотно – и тогда они будут вас радовать, а не разочаровывать.

Программы для планирования семейного бюджета

С тем, что вести семейный бюджет нужно обязательно, мы разобрались. Также мы выяснили, как его следует вести, а чего нельзя делать ни в коем случае. Самое время перейти к следующему пункту – а именно куда записывать доходы и расходы. Среди возможных вариантов – обычная тетрадка, амбарная книга или специальная программа. Удобнее всего для ведения учета использовать программный софт – тем более что он есть и для ПК, и для планшетов или смартфонов.

Преимущества специальных программ:

- Удобное формирование отчетов – ПО самостоятельно сформирует отчетность и предоставит вам данные для анализа семейного бюджета. Останется определиться со стратегией и разработать план дальнейших действий.

- Ведение нескольких типов счетов – например, общий бюджет дома, пифы, банковские депозиты, пр. Так вы ничего не забудете и не перепутаете.

- Возможность планирования финансов – а правильное планирование позволяет просчитывать шаги наперед.

- Расчет кредитов и вкладов с калькулятором – очень мотивирующая опция.

- Контроль за долгами – благодаря специальной программке, вы не забудете, где должны и сколько именно денег.

- Защита данных – информация шифруется паролем.

- Напоминания – о необходимых обязательных платежах и разовых ежемесячных тратах (например, взносы, подарки).

Мы назвали основные функции, которые есть практически во всех программах-планировщиках. Если это необходимо, вы сможете подобрать софт с другими возможностями, который будет максимально удобным для ведения вашего семейного бюджета.

Toshl Finance

Удобное приложение для смартфона, которое самостоятельно конвертирует валюты, будет удобным для командировок и отпусков. Результаты из него можно экспортировать в любые удобные компьютерные форматы – например, PDF, Excel либо Google Docs.

Expense Manager

Бесплатное приложение с полным набором базовых функций, необходимых для ведения семейного бюджета. Данные сохраняются на сервере, возможна их обработка в удобные графики. Есть виджет для быстрой фиксации расходов.

HomeBudget with Sync

Визуально софт выглядит немного топорным, зато в использовании он очень удобен. Позволяет вести несколько разных счетов одновременно, в том числе с настольного ПК, распределять финансы и синхронизировать данные.

Spendee

Простая и очень симпатичная программка, в которой есть все необходимое. Ее настройки трудно назвать полными, зато вносить данные в базу проще простого.

HomeBuh 1.2

Достаточно новое ПО для постоянного использования. Софт полностью бесплатный.

Бюджет 1.2

Программа для контроля сбалансированности прихода и расхода финансов. Может использоваться для личных, семейных и корпоративных целей.

Домашняя бухгалтерия Lite

Как и Бюджет 1.2, это простая и очень функциональная программа. Ее можно использовать не только для семейных целей, но и, например, для ведения бухгалтерии небольшой компании.

DepoMan

Бесплатная программа для учета счетов физлиц и личных банковских вкладов.

Мы рассмотрели самые популярные программки и приложения для ведения семейного бюджета – разумеется, на них список не заканчивается. Желаем вам успехов в деле наведения порядка в своих финансах!

Как правильно вести и распределять семейный бюджет – доступно всем

Автор статьи

Яна Пазенко

Время на чтение: 6 минут

АА

Всегда ценность женщины в разы становилась выше, если она была хозяйственная и умела распределять деньги, а в семье всегда были накопления и «сытая» жизнь у всех членов семьи. Дом такой женщины называли «полная чаша».

Всегда ценность женщины в разы становилась выше, если она была хозяйственная и умела распределять деньги, а в семье всегда были накопления и «сытая» жизнь у всех членов семьи. Дом такой женщины называли «полная чаша».

Такая женщина умела вести семейный бюджет, и деньги в семье были всегда.

Что такое семейный бюджет?

При одинаковых доходах, многие семьи умудряются жить лучше, чем другие. При этом кушают все те же продукты, не шикуют, но все необходимое есть. В чем же дело?

Дело — в умелом распределении бюджета!

Разумный бюджет семьи помогает правильно распределять, разумно экономить и накапливать деньги при любых доходах.

Как на самом деле нужно уметь распределять деньги в семейном бюджете?

Всего 2 пути:

- Путь экономии.

- Путь накопления.

Схема распределения семейного бюджета

Формула распределения:

10% х 10% х 10% х 10% х 10% и 50%

% считается от суммы дохода;

10% — заплати себе, или стабилизационный фонд.

В идеале, он должен содержать сумму, равную среднемесячным вашим расходам, помноженным на 6. Эта сумма даст вам возможность в привычных для вас условиях — и с доходом, как сейчас — безбедно прожить. Даже, если вы потеряете работу — и не сможете ее найти 6 месяцев.

У нас нет этого главного умения — платить себе деньги. Мы платим за работу всем, но только не себе. Себя мы оставляем всегда в конце очереди на получение. Платим в магазине за продукты продавцу, контролеру в автобусе, а себе почему-то не платим.

Делать это необходимо сразу со всех приходов денег к вам, со всех поступлений. Эта сумма у вас начнет быстро накапливаться, а с ней придет спокойствие и уверенность в завтрашнем дне. Стрессовое состояние от нехватки денег уйдет.

10% — отложи на радости

Эта сумму обязательно нужно иметь и тратить ее на какие-то приятные для себя вещи. Например, походы в кафе, в кино, какие-то желанные для вас приобретения, которые обязательно доставят вам радость. На поездки, путешествия. На то, что вам хочется, и приятно для вас.

10% — на инвестиции, на акции или другие вложения

Эти деньги должны стать началом вашего пассивного дохода. Можете покупать на них ценные монеты, которые всегда можно продать, или копите на инвестиционную квартиру.

А может, это будут накопления в разной валюте. Учитесь инвестированию.

10% — на развитие каких-то новых навыков – или, проще говоря, на свое образование

Учится необходимо всегда. Либо повышать свою экспертность в своей области знаний, либо изучать что-то новое, и обязательно двигаться в этом направлении всегда.

10% — на благотворительность

Возможно, для вас это — дело будущего. Но учиться этому необходимо обязательно. Все богатые люди занимались этим, и их доход вырос в разы.

С миром необходимо делиться, тогда и мир поделится с вами. Это так. Примите, как аксиому!

Оставшиеся 50% необходимо распределить на жизнь на месяц:

- Питание

- Квартплата и коммунальные платежи

- Транспорт

- Обязательные платежи

- И т.д.

Это — идеальная схема распределения, но вы можете сами менять %, как удобно вам.

Схема ведения семейного бюджета в таблице доходов и расходов

Вести семейный бюджет лучше всего в таблице доходов и расходов. Собирайте все чеки. Записывайте все приходы и расходы.

На помощь вам придут различные приложения в телефоне, и на сайте банков, где у вас есть карточный счет. Привычка вести такие записи обязательно приведет вас к тому, что вы увидите — где и как вы тратите ваши деньги. А где можно начать экономить и накапливать средства.

Рациональное распределение денег в семейном бюджете обязательно приведет вас к процветанию!

Советы по ведению семейного бюджета:

- Закройте все кредитные карты.

- Откройте депозитный счет для накопления денег.

- Планируйте все траты на месяц.

- Покупайте товары со скидкой.

- Закупайте основные продукты на неделю.

- Следите за бонусами и распродажами, они принесут экономию в бюджет.

- Ищите способы пассивного дохода.

- Повышайте свою финансовую грамотность.

- Составляйте для себя отчеты по бюджету.

- Разумно экономьте на своем комфорте, иначе вы сорветесь и потратите лишние деньги не на то, что планировали.

- Привыкайте к бюджету и сделайте его своим помощником.

- Радуйтесь, что вы ведете такое интересное дело — делаете капитал для себя.

Богатые люди творчески подходят к ведению бюджета, что-то усовершенствуют, инвестируют свои деньги, покупают ценные ликвидные вещи. Это большое творчество – делать деньги для себя!

Автор статьи

Автор

Поделитесь с друзьями и оцените статью: