Почему нельзя напечатать государству много денег: ответ профессионала

Здравствуйте, уважаемые читатели.

Сегодня я решил провести небольшой ликбез, касающийся экономики, инфляции и прочего, о чём люди обычно серьёзно не задумываются.

На самом деле, мне как знающему толк в этих вопросах человеку, больно слышать довольно глупые и отдающие детской невинностью вопросы от своих знакомых по типу: почему нельзя напечатать государству много денег, чтобы всем хватило?

Но больше поражает уверенность окружающих меня людей в наличие долларового заговора США, который якобы сковал всю планету и не даёт нормальным странам развиваться.

В этой статье я постараюсь развеять некоторые мифы связанные с финансами, для того что бы хоть вы не выглядели глупыми и вспоминали этот ликбез прежде чем задавать вопросы на которые не то что бы отвечать не хочется, а даже слышать.

Денежной массы не должно быть больше объёма золотого запаса

Довольно распространённый миф, так как по большей части может даже неподкованному в экономике человеку более или менее понятен принцип золотого стандарта и как с ним связаны деньги. Поэтому он и считает себя уже достаточно образованным, чтобы рассуждать на эту тему.

На самом деле этот стандарт появился очень давно и как видно из слова «стандарт» применялся для создания универсальности при обмене товара на товар. То есть, любая денежка была настолько к нему привязана, что в любое время могла быть обменена на такое количество золота, которое оно стоит.

В первую очередь, такая система предотвращала экономические кризисы на уровне макроэкономики, но как показало время, золотой стандарт оказывался не только решением проблемы, но и её причиной.

Самый яркий пример – Великая депрессия в США, когда недостаток предложения золота привёл к недостатку финансов, и тем самым была вызвана дефляция. Это привело к росту банкротств, банковским кризисам и, в конце концов, такой безработице, которую, Америка ещё никогда не видела.

Поэтому сегодня ни одна страна на планете не привязывает свою валюту к золоту.

Денег должно быть ровно столько, сколько стоят все произведённые товары в государстве, поэтому больше напечатать нельзя

В принципе, если задуматься, то с точки зрения логики всё правильно. Например, я преподаватель университета по химии, но люблю груши, в то же время фермер выращивает груши, но плевать хотел на химию, а мечтает о хорошем тракторе, а продавец тракторов рад бы продать его, но заинтересован в уроках химии.

Таким образом, что бы всё прошло быстро и без задоринки нам необходимо каждому собраться в одном месте и произвести обмен, что согласитесь, не слишком удобно. Тогда в дело вступают деньги, они то, как раз и служат той универсальной вещью, которая может объединить нас в любое время и в разных географических точках.

Однако, всё не так гладко как кажется. Дело в том, что каждая копейка за целый год может участвовать в нескольких обменах, соответственно для каждой транзакции не нужно выпускать отдельную монету и поэтому на это требуется меньше средств.

К тому же, никто не отменял спрос на денежную массу. Его можно регулировать, что и делает иногда Центральный Банк через номинальную процентную ставку.

В итоге, любая экономика нуждается в финансах, а они в свою очередь зависят от объёма производства. И хотя второе утверждение должно быть верным, оно таковым не является, так как существует ещё ряд факторов, от которых зависит количество денежной массы. Поэтому напечатать столько денег сколько нужно не получиться.

Денежный объём зависит от уровня ВВП

На самом деле никакие законы и соглашения не заставляют станы следовать этому правилу. Любое государство вправе печатать столько банкнот, сколько захочет, причем, не обеспечивая их ничем, кроме как собственными гарантиями, что эти средства могут быть использованы в качестве оплаты налогов и сборов.

К тому же сами затраты на их производство довольно малы. Например, чтобы напечатать доллар необходимо потратить менее 5 центов, а 100 долларов обойдётся экономике в 12,3 цента. Не так уж и дорого для подобного номинала. Более того, 90%, а в России – 80% вообще находятся в электронном виде, для которых никаких затрат не требуется.

А теперь перейдём к самому главному. Видите ли, ВВП это не жёсткий показатель. В любой стране есть периоды бума, когда экономика растет, а спрос превышает предложение и рецессии, когда дела обстоят иначе.

Так вот во время бума, что бы избежать роста инфляции вызванный с резким увеличением спроса на товары ЦБ этот спрос ограничивает и вводит некоторые жёсткие меры по отношению к финансам, снижая производство.

А вот когда ВВП падает он, наоборот стимулирует это производство дабы повысить покупательскую способность населения и предоставить кризисы и безработицу.

Другими словами ВВП хоть и принимают во внимание, но так же берут в расчёт уровень инфляции, безработицы и стоимость валюты.

Чем больше напечатанных денег, тем больше уровень инфляции и обесценивания зарплат и пенсий

С одной точки зрения верно, с другой – нет, так как эти изменения происходят не сразу и далеко не везде.

Магазины и различные предприятия меняют цены медленно и в зависимости от дополнительных издержек. Например, супермаркету приходится закупать ценники коих может быть сотни, а то и тысячи, различным кафе приходится закупать новое меню и буклеты.

То же верно и для предприятий, которым необходимо покупать новое оборудование и более дорогие и качественные комплектующие для повышения производственных мощностей. Что уж говорить о зарплатах, которые индексируются и тем самым изменяются не каждый день.

Всё это заставляет цены оставаться на относительно стабильном уровне на протяжении нескольких месяцев или даже лет.

Заключение

На этом небольшое обучение можно закончить. В итоге мы выяснили, почему нельзя просто так взять и напечатать денег на всех, поняли, когда становится больше денег, чем нужно, а когда меньше и запомнили несколько факторов, влияющих на это самое количество.

Надеюсь, статья оказалась для вас информативной, а мне остаются только пожелать вам всего доброго.

До новых встреч!

Скорость обращения денег — Википедия

Материал из Википедии — свободной энциклопедии

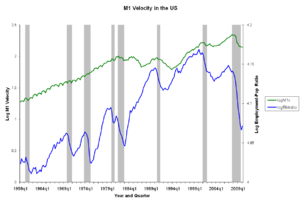

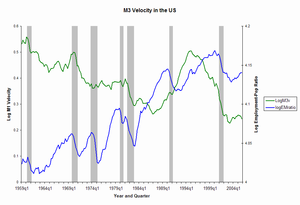

График демонстрирует динамику скорости обращения американского агрегата М2[1][2] (зелёная кривая). Скорость М2 нестабильна и коррелирована с уровнем занятости лиц трудоспособного возраста (синяя кривая), который является показателем жизнеспособности экономики. И объём М2, и указанный уровень снижаются в периоды рецессии (отмечены серыми полосами). Паттерн противоречит количественной теории денег, сторонники которой утверждают, что скорость обращения денег стабильна и детерминирована конъюнктурой лишь в небольшой степени.

График демонстрирует динамику скорости обращения американского агрегата М2[1][2] (зелёная кривая). Скорость М2 нестабильна и коррелирована с уровнем занятости лиц трудоспособного возраста (синяя кривая), который является показателем жизнеспособности экономики. И объём М2, и указанный уровень снижаются в периоды рецессии (отмечены серыми полосами). Паттерн противоречит количественной теории денег, сторонники которой утверждают, что скорость обращения денег стабильна и детерминирована конъюнктурой лишь в небольшой степени. Схожий график, демонстрирующий динамику скорости обращения меньшего агрегата М1 (наличные деньги + депозиты до востребования + чеки + электронные деньги).

Схожий график, демонстрирующий динамику скорости обращения меньшего агрегата М1 (наличные деньги + депозиты до востребования + чеки + электронные деньги).

Скорость обращения денег (англ. velocity of money, velocity of circulation) — средняя частота, с которой денежная единица используется для покупки новых отечественных товаров и услуг за определённый период времени. Скорость обращения денег во многом зависит от объёмов экономической активности при заданной денежной массе. Если период времени заявлен, скорость может быть представлена числом. В противном случае показатель должен быть задан в форме

Представим небольшую экономику с денежной массой, равной $50. Фермер и механик — единственные экономические агенты — торгуют друг с другом и совершают три сделки в год:

- Фермер тратит $50 на починку трактора.

- Механик покупает зерна на $40.

- Механик платит фермеру $10 за содержание своих кошек.

Суммарная стоимость сделок составляет $100 при денежной массе в $50. Данная ситуация стала возможной, так как каждый доллар был потрачен в среднем дважды за год. Следовательно, скорость обращения денег в этом случае — 2 в год. Обратите внимание, что если бы фермер приобрёл подержанный трактор или подарил бы зёрна механику, эти действия не оказали бы влияния на величину скорости обращения. При подсчёте скорости учитываются только те транзакции, которые учитываются и при подсчёте ВВП.

На практике обычно применяются непрямые методы измерения скорости обращения:

- VT=nTM{\displaystyle V_{T}={\frac {nT}{M}}}

где

- VT{\displaystyle V_{T}} — скорость обращения денег для всех транзакций;

- nT{\displaystyle nT} — сумма транзакций в номинальном исчислении;

- M{\displaystyle M} — денежная масса.

(руководствуясь принципами классической дихотомии, nT{\displaystyle nT} можно представить как произведение P⋅T{\displaystyle P\cdot T} уровня цен P{\displaystyle P} и реальной совокупной стоимости транзакций T{\displaystyle T})

Величины nT{\displaystyle nT} и M{\displaystyle M} позволяют рассчитать VT{\displaystyle V_{T}}.

При исследовании конкретной экономики интерес представляют затраты на конечный выпуск. Можно записать следующее отношение:

- V=nQM{\displaystyle V={\frac {nQ}{M}}}

где

- V{\displaystyle V} — скорость для транзакций, учитываемых при подсчёте национального или внутреннего продукта;

- nQ{\displaystyle nQ} — номинальный национальный или внутренний продукт.

(как и в случае с nT{\displaystyle nT}, по классической дихотомии nQ{\displaystyle nQ} можно рассчитать как произведение P⋅Q{\displaystyle P\cdot Q}.)

Взгляды представителей различных научных школ на детерминанты скорости обращения денег разнятся. Сторонники количественной теории утверждают, что при отсутствии инфляционных (дефляционных) ожиданий скорость будет стабильна. Инфляционные же ожидания не могут возникнуть без сигнала о том, что общие цены изменились или изменятся. Эта точка зрения была опровергнута резким снижением скорости обращения во время японского «потерянного десятилетия» и всемирной рецессии конца 2000-х гг. Авторы монетарной политики предприняли массивное расширение денежной массы, однако вместо увеличения номинального ВВП, как предсказывала теория, произошло падение скорости обращения. Номинальный ВВП же остался практически на том же уровне.

Некоторые ошибочно воспринимают понятие скорости обращения, считая, что она представляет собой временной период между получением дохода и его тратой. Величина доли дохода, идущей на потребление, отчасти определяет объём ВВП, но когда именно происходит трата — несущественно. Люди могут совершать крупные траты через долгое время после получения дохода, храня его в неденежных формах (акции, облигации).

Тезис о неизменности скорости обращения денег Пол Самуэльсон прокомментировал следующим образом:[4][5]

Руководствуясь положениями количественной теории денег, мы можем сказать, что скорость циркуляции денег не остаётся неизменной. «Можно привести лошадь к воде, но нельзя заставить её пить.»[6] Вы можете вбросить деньги в систему, обменяв их на правительственные облигации, близкий аналог денег; однако вы не можете заставить деньги обращаться среди новых товаров и услуг.

Представитель либертарианского направления Генри Хэзлитт раскритиковал концепцию. По его мнению, уравнение модели не учитывает психологические эффекты, играющие значимую роль при оценке денег. В качестве примера он показал, что в периоды инфляции, когда только появляются новые деньги, темп роста уровня цен меньше, чем темп роста денежной массы. Однако по прошествии некоторого времени уровень цен возрастает в куда большей пропорции, нежели масса денег. Хэзлитт утверждает, что причина этого явления кроется не в изменении скорости обращения денег, а скорее в расхождениях действий индивидов, вызванных «страхами… о том, что инфляция продолжится в будущем и стоимость денежной единицы будет падать и дальше».

Критика Людвига фон Мизеса более философична. Экономист говорил: «Главный недостаток концепции скорости оборота денег в том, что действия индивидов не являются её исходной точкой, проблема рассматривается с точки зрения всей экономической системы. Сама концепция представляет собой ложный подход к вопросу о ценах и покупательной способности. Предполагается, что при прочих равных цены должны меняться пропорционально изменениям общего предложения денег. Это неверно.»

- ↑ M2 Definition — Investopedia

- ↑ M2 Money Stock — Federal Reserve Bank of St Louis

- ↑ Mishkin, Frederic S. The Economics of Money, Banking, and Financial Markets. Seventh Edition. Addison-Wesley. 2004. p.520.

- ↑ In terms of the quantity theory of money, we may say that the velocity of circulation of money does not remain constant. «You can lead a horse to water, but you can’t make him drink.» You can force money on the system in exchange for government bonds, its close money substitute; but you can’t make the money circulate against new goods and new jobs.

- ↑ Samuelson, Paul Anthony; Economics (1948), p 354.

- ↑ Дословный перевод идиомы.

- ↑ «fears . . . that the inflation will continue into the future, and that the value of the monetary unit will fall further.»

- ↑ The Velocity of Circulation — Henry Hazlitt — Mises Daily

- ↑ The main deficiency of the velocity of circulation concept is that it does not start from the actions of individuals but looks at the problem from the angle of the whole economic system. This concept in itself is a vicious mode of approaching the problem of prices and purchasing power. It is assumed that, other things being equal, prices must change in proportion to the changes occurring in the total supply of money available. This is not true.

- ↑ Ludwig von Mises, Human Action (New Haven: Yale University Press, 1949), and The Theory of Money and Credit (London: Jonathan Cape, Limited, 1934, and New Haven: Yale University Press, 1953).

Инфляция — Википедия

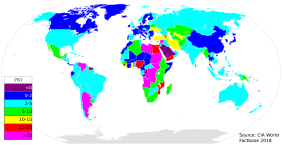

Уровень инфляции в мире за 2017 год

Уровень инфляции в мире за 2017 годИнфля́ция (лат. inflatio «вздутие») — повышение общего уровня цен на товары и услуги на длительный срок. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде[1][2]. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились — утратили часть своей реальной стоимости[1].

В рыночной экономике инфляция проявляется в открытой форме — повышении цен. При административном вмешательстве в экономику инфляция может приобретать подавленную форму: цены не повышаются, но возникает товарный дефицит[3].

Инфляцию как длительный, устойчивый процесс следует отличать от разового роста цен (например, из-за денежной реформы или политического события). Инфляция не означает рост всех цен в экономике, потому что цены на отдельные товары и услуги могут повышаться, понижаться или оставаться без изменения. Важно, чтобы изменялся общий уровень цен, то есть дефлятор ВВП[1].

Противоположным процессом является дефляция — снижение общего уровня цен (отрицательный рост). В современной экономике встречается редко и краткосрочно, обычно носит сезонный характер. Например, цены на зерновые сразу после сбора урожая обычно снижаются. Длительная дефляция характерна для очень немногих стран. Сегодня примером дефляции может служить экономика Японии (в пределах −1 %).

Номинальные цены обычно тесно связаны с количеством денежного металла в монетах. В результате девальвации или «порчи монет» (уменьшении содержания драгоценного металла в монетах) цены могли существенно повышаться. Но в пересчёте на фиксированное количество денежного металла цены оставались стабильными. По сути, изменялся масштаб цен, а не структура стоимости.

В истории мировой экономики отмечались два случая резкого роста цен, связанных с падением стоимости металлов, из которых изготовлялись деньги, без изменения их количества в монетах.

- После открытия Америки в европейские страны стало поступать много золота и особенно серебра из Мексики и Перу. За 50 лет с начала XVI века производство серебра возросло более чем в 60 раз. Это вызвало повышение к концу века товарных цен в 2,5-4 раза.

- В конце 1840-х годов началась разработка калифорнийских золотых рудников. Вскоре после этого началась массовая золотодобыча в Австралии. Мировая добыча золота при этом возросла более чем в 6 раз, цены увеличились на 25-50 %. Инфляция этого вида наблюдалась по всему миру.

С повышением цен в результате поступления в оборот больших масс золота и серебра непосредственно связано возникновение количественной теории денег, согласно которой увеличение количества денег в обращении выступает причиной роста цен. С точки зрения стоимостной теории, рост денежной массы отражает снижение стоимости денежного материала, что при постоянной стоимости товаров выражается в требовании большего количества золота или серебра для эквивалентного обмена.

Для современных экономик, в которых роль денег исполняют обязательства, не имеющие собственной стоимости (фиатные деньги), незначительная инфляция считается нормой и находится обычно на уровне нескольких процентов в год. Уровень инфляции обычно несколько увеличивается в конце года, когда растёт как уровень потребления товаров домохозяйствами, так и уровень расходов корпораций.

Особенности инфляции в СССР[править | править код]

Рекламный плакат лотереи в помощь инвалидам. Петроград, 1921 годВ СССР в предвоенное десятилетие и в последние годы жизни Сталина политика правительства приводила к длительному периоду снижения розничных цен (дефляции) при постепенном повышении заработной платы[4]. Инфляция в таких условиях может носить скрытый характер и называется подавленной. Естественным следствием подавленной инфляции был товарный дефицит[5] из-за отсутствия равновесия между денежной и товарной массой. Лауреат Нобелевской премии Милтон Фридман сказал[6]:

Мы, экономисты, знаем не очень много, но мы знаем, как создать дефицит. Если вы хотите создать дефицит, например, помидоров, нужно просто принять закон, по которому розничные торговцы не могут продавать помидоры более чем за два цента за фунт. Мгновенно вы будете иметь дефицит помидоров.

В экономической науке различают следующие причины инфляции:[7][8]

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды.

- Чрезмерное расширение денежной массы за счёт массового кредитования, причём финансовый ресурс для кредитования берётся не из сбережений, а из эмиссии необеспеченной валюты.

- Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях.

- Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы.

- Сокращение реального объёма национального производства, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров и услуг соответствует прежнее количество денег.

- Увеличение и ввод новых государственных налогов, пошлин, акцизов и т. д., при стабильном уровне денежной массы.

В ходе особо сильных инфляций, как например, в России во время Гражданской войны, или Германии 1920-х гг. денежное обращение может вообще уступить место натуральному обмену.

Монетаристский подход[править | править код]

Инфляция сильно коррелирует с ростом денежной массы (М2) на протяжении длительных периодов

Инфляция сильно коррелирует с ростом денежной массы (М2) на протяжении длительных периодовМонетаризм считает, что инфляция вызвана, в основном, денежными факторами, то есть финансовой политикой государства[9]. Милтон Фридман утверждал, что «Инфляция всегда и везде является денежным феноменом»[10].

Монетаристы исходят из того, что экономический рост определяется экзогенно и не зависит от темпов роста денежной массы, а скорость обращения денег относительно стабильна, поэтому, учитывая уравнение обмена

- MV=PQ{\displaystyle MV=PQ},

где M{\displaystyle M} — номинальная денежная масса, V{\displaystyle V} — скорость обращения денег, P{\displaystyle P} — уровень цен, Q{\displaystyle Q} — объём выпуска,

получим, что инфляция (темп роста цен) равна темпу роста денежной массы.

Для борьбы с инфляцией монетарными методами обычно предлагается так называемая «политика дорогих денег». Основная задача — уменьшить объём денег в обращении или замедлить скорость обращения денег. К этому способны привести:

- повышение налоговой нагрузки;

- снижение или заморозка заработной платы;

- снижение бюджетных расходов;

- сокращение объёмов кредитования.

По характеру проявления[править | править код]

Датский экономист Б. Хансен ввёл понятия открытой и подавленной (скрытой) инфляции. Открытая инфляция проявляется в продолжительном росте цен. Скрытая инфляция характеризуется тем, что цены и заработная плата находятся под жёстким контролем государства, а основной формой выражения является товарный дефицит. В СССР инфляция была скрытой[11].

Неравномерный рост цен по товарным группам порождает неравенство норм прибылей, стимулирует отток ресурсов из одного сектора экономики в другой (в России из промышленности и сельского хозяйства в торговлю и финансово-банковский сектор)

Подавление инфляции характеризуется внешней стабильностью цен при активном вмешательстве государства. Административный запрет повышать цены обычно приводит к нарастающему дефициту тех товаров, на которые цены должны были бы повыситься без государственного вмешательства, не только из-за первоначального повышенного спроса, но и в результате снижения предложения. Государственное субсидирование разницы в ценах для производителя или потребителя не сокращает предложение, но дополнительно стимулирует спрос.

По темпу роста[править | править код]

В зависимости от темпов роста различают:

- Ползучую (умеренную) инфляцию (рост цен менее 10 % в год)[2]. Некоторые экономисты рассматривают её как элемент нормального развития экономики, так как, по их мнению, незначительная инфляция (сопровождаемая соответствующим ростом денежной массы) способна при определённых условиях стимулировать развитие производства, модернизацию его структуры. Рост денежной массы ускоряет платёжный оборот, удешевляет кредиты, способствует активизации инвестиционной деятельности и росту производства. Рост производства, в свою очередь, приводит к восстановлению равновесия между товарной и денежной массами при более высоком уровне цен. Средний уровень инфляции по странам ЕС за последние годы составил 3—3,5 %. Вместе с тем всегда существует опасность выхода ползучей инфляции из-под государственного контроля. Она особенно велика в странах, где отсутствуют отработанные механизмы регулирования хозяйственной деятельности, а уровень производства невысок и характеризуется наличием структурных диспропорций;

- Галопирующую инфляцию (годовой рост цен от 10 до 50 %)[2]. Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах; Сто триллионов долларов Зимбабве

- Гиперинфляцию (цены растут очень быстро, в разных источниках от 50[2][12] до нескольких тысяч[13] и даже десятков тысяч[14][15] процентов в год). Возникает за счёт того, что для покрытия дефицита бюджета правительством выпускается избыточное количество денежных знаков. Парализует хозяйственный механизм, при ней происходит переход к бартерному обмену. Обычно возникает в военные или кризисные периоды.

Используют также выражение хроническая инфляция для длительной по времени инфляции.

По иным основаниям[править | править код]

Стагфляцией называют ситуацию, когда инфляция сопровождается падением производства (стагнацией).

Экономисты из инвестиционного банка «Goldman Sachs» для обозначения резкого роста цен на аграрную продукцию придумали новый термин: «Агфляция» (аграрная инфляция)[16]. Высокие темпы агфляции зафиксированы два года подряд: в 2006 году индекс цен на продовольствие, рассчитываемый Goldman Sachs, увеличился на 26 процентов; в 2007 году его рост составил 41 процент[17]. При шринкфляции наблюдается снижение производителем количества товара в привычной упаковке при сохранении отпускной цены[18]. Уменьшая объем товара, производители пытаются скрыть от покупателей рост цены на товар, то есть инфляцию[19].

Наиболее распространенным методом измерения инфляции является индекс потребительских цен (Consumer Price Index, CPI), который рассчитывается по отношению к базовому периоду.

В России Федеральная служба государственной статистики публикует официальные индексы потребительских цен[20], которые характеризуют уровень инфляции. Кроме того, эти индексы используются как поправочные коэффициенты, например, при расчёте размера компенсаций, ущерба и тому подобное. Если изменить методику расчёта[21], то при тех же изменениях цен на потребительском рынке результаты могут существенно отличаться от официальных. В то же время эти неофициальные результаты не могут учитываться в реальной практике; например, на них нельзя сослаться в суде. Наиболее спорным моментом является состав потребительской корзины как по наполненности, так и по изменяемости. Корзина может ориентироваться на реальную структуру потребления. Тогда со временем она должна меняться. Но любое изменение в составе корзины делает несопоставимыми предыдущие данные с текущими. Индекс инфляции искажается. С другой стороны, если не менять корзину, через некоторое время она перестанет соответствовать реальной структуре потребления. Она будет давать сопоставимые результаты, но не будет соответствовать реальным затратам и не будет отражать их реальную динамику.

Помимо индекса потребительских цен существуют другие методы, которые позволяют рассчитать инфляцию. Как правило, используются несколько основных методов:

- Индекс цен производителей (Producer Price Index, PPI) — отражает себестоимость производства без учёта добавочной цены дистрибуции и налогов с продаж. Значение PPI опережает по времени данные CPI.

- Индекс расходов на проживание (Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов.

- Индекс цены активов — акций, недвижимости, цены заёмного капитала и прочее. Обычно цены на активы растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют.

- Дефлятор ВВП (GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров.

- Паритет покупательной способности национальной валюты и изменение курса валют.

- Индекс Пааше — показывает отношение текущих потребительских расходов к расходам на приобретение такого же ассортиментного набора в ценах базисного периода.

Модель Фридмана[править | править код]

Модель Фридмана исходит из реального спроса на деньги как функции реального дохода и ожидаемой инфляции, причём ожидания предполагаются предельно рациональными, то есть равными фактической инфляции. Для данной модели можно определить уровень инфляции, при котором реальный сеньораж максимален — т. н. оптимальная инфляция. При прочих равных условиях этот уровень инфляции тем ниже, чем выше темпы экономического роста. Если фактическая инфляция выше «оптимальной», то дополнительная эмиссия денег лишь ускорит инфляцию и может привести к отрицательному реальному сеньоражу. Эмиссия денег возможна, если фактическая инфляция ниже «оптимальной».

Модель Кейгана[править | править код]

Модель гиперинфляции Кейгана основана на модели зависимости реального спроса на деньги только от инфляционных ожиданий, которые формируются адаптивно. При низких значениях скорости адаптации ожиданий и малой эластичности спроса на деньги по инфляционным ожиданиям данная модель описывает фактически равновесную ситуацию, когда инфляция равна темпу роста денежной массы (что согласуется с количественной теорией денег). Однако, при высоких значениях указанных параметров модель приводит к неуправляемой гиперинфляции несмотря на постоянный темп роста денежной массы. Из этого следует, что в таких условиях для снижения уровня инфляции требуются меры, снижающие инфляционные ожидания экономических агентов.

Модель Бруно — Фишера[править | править код]

Модель Бруно — Фишера учитывает зависимость спроса на деньги не только от инфляционных ожиданий, но и от ВВП, точнее используется такая же функция, как и в модели Кейгана, но для удельного (на единицу ВВП) спроса на деньги. Таким образом, в данной модели, кроме темпа роста денежной массы, появляется (постоянный) темп роста ВВП. Кроме этого, в модели вводится бюджетный дефицит и анализируется влияние бюджетного дефицита и способов его финансирования (чистая эмиссия денег или смешанное финансирование за счёт эмиссии и заимствований) на динамику инфляции. Таким образом, модель позволяет углубить анализ последствий монетарной политики.

Модель Сарджента — Уоллеса[править | править код]

Модель Сарджента — Уоллеса также учитывает возможность эмиссионного и долгового финансирования дефицита бюджета, однако исходит из того, что возможности наращивания долга ограничены спросом на государственные облигации. Ставка процента превышает темп роста выпуска, поэтому с некоторого момента финансирование дефицита становится возможным только за счёт сеньоража, что означает увеличение темпов роста денежной массы и инфляцию. Модель исходит из того, что денежная политика не способна повлиять на темп роста реального выпуска и реальную процентную ставку (они задаются экзогенно в модели). Основной вывод модели, который кажется на первый взгляд парадоксальным, заключается в том, что сдерживающая кредитно-денежная политика сегодня неизбежно приводит к росту уровня цен завтра и, более того, она может привести к росту текущей инфляции. Такой вывод следует из того, что экономические агенты ожидают, что правительство в будущем должно будет перейти от долгового финансирования к эмиссионному, и низкий темп роста денежной массы сегодня означает высокий темп в будущем, что вызовет инфляцию. Ожидание инфляции в будущем может вызвать инфляцию уже в настоящем, несмотря на сдерживающую кредитно-денежную политику. Таким образом инфляция при долговом финансировании может быть даже больше, чем при эмиссионном. Единственно надёжным средством становится достижение профицита бюджета.

Инфляция может оказывать как положительное, так и отрицательное влияние на социально-экономические процессы[22].

Инфляция оказывает стимулирующее влияние на товарооборот не только за счёт номинального увеличения цен, но и ожидание роста цен в будущем побуждает потребителей приобретать товары сегодня.

Инфляция служит фактором «естественного отбора» экономической эволюции. В условиях инфляционного развития экономики разоряются слабые предприятия. Таким образом, в национальной экономике остаются функционировать только самые сильные и эффективные предприятия. При этом инфляция может способствовать росту конкурентоспособности отечественных товаров.

Инфляция может рассматриваться как неофициальный налог государства, уплачиваемый держателями реальных денежных остатков, поскольку денежный капитал обесценивается во время инфляции. Снижается экономическое благосостояние тех, кто имеет денежные накопления, если обычный банковский процент ниже уровня инфляции. Государство может получать дополнительные доходы из-за инфляции при прогрессивной системе налогообложения.

В экономике с неполной занятостью умеренная инфляция, незначительно сокращая реальные доходы населения, заставляет его больше и лучше работать.

По мнению американского экономиста, лауреата Нобелевской премии по экономике 1976 года Милтона Фридмана: «Инфляция — одна из форм налогообложения, не нуждающаяся в законодательном одобрении».

Экономисты, преимущественно кейнсианцы, полагают, что у небольшой (ползучей) и стабильной инфляции есть и положительные черты. Предприниматели, бравшие кредит до повышения цен, легко оплачивают свои долги и берут новые займы, ожидая, что рост цен облегчит расплату. Люди, которые хранят свои сбережения «в кубышке», решают хранить их в банках, чтобы хоть в какой-то степени уберечь их от обесценивания. Это приводит к стимулированию капитальных вложений в производство.

- ↑ 1 2 3 Большая российская энциклопедия : [в 35 т.] / гл. ред. Ю. С. Осипов. — М. : Большая российская энциклопедия, 2004—2017.

- ↑ 1 2 3 4 Инфляция // Казахстан. Национальная энциклопедия. — Алматы: Қазақ энциклопедиясы, 2005. — Т. II. — ISBN 9965-9746-3-2.

- ↑ Латов Ю., Преображенский Д. Инфляция и дефляция // Энциклопедия «Кругосвет».

- ↑ Арсений Зверев. Сталин и деньги

- ↑ Shleifer A., Vishny R. Pervasive shortages under socialism

- ↑ «Controls blamed for U.S. energy woes», Los Angeles Times, February 13, 1977, Milton Friedman press conference in Los Angeles.

- ↑ Семенихина В. А., Крючков С. А. Экономическая теория: макроэкономика: Учебное пособие. — Новосибирск: НГАСУ, 2003.

- ↑ Архипов и др. Экономика. — 3. — 2009. — С. 337. — 839 с. — ISBN 9785392003617.

- ↑ Lagassé, Paul. Monetarism // The Columbia Encyclopedia (неопр.). — 6th. — New York: Columbia University Press, 2000. — ISBN 0-7876-5015-3.

- ↑ Friedman, Milton. A Monetary History of the United States 1867-1960 (1963) (англ.).

- ↑ Яковлева Е. Б. Макроэкономика. Электронный учебник по дисциплине: «Экономика»

- ↑ Стандарт IAS 29, Международные стандарты финансовой отчётности

- ↑ Гиперинфляция // Экономико-математический словарь / Лопатников Л. И., М.: Дело, 2003

- ↑ Современный экономический словарь

- ↑ гиперинфляция // Словарь по экономике и финансам

- ↑ Инвестопедия, Агфляция (англ.)

- ↑ Экономисты придумали термин «агфляция»

- ↑ Максим Буев. Рост цен по-новому (неопр.). Электронное периодическое издание «Ведомости» (17 апреля 2017). Дата обращения 25 июля 2017.

- ↑ «Как работает «сжимфляция»: меньший объем за те же деньги», BBC

- ↑ Официальные индексы потребительских цен

- ↑ Методология расчёта индексов потребительских цен

- ↑ Приходько А.В. Макроэкономика. — 2010.

- В. Кизилов, Гр. Сапов. Инфляция и её последствия / под ред. Е. Михайловской. — М.: Центр «Панорама», 2006. — 146 с. — ISBN 5-94420-025-1.

- Семёнов В. П. Инфляция: метрика причин и следствий. — 1-е изд. — М.: Российская экономическая академия им. Г. В. Плеханова, 2005. — 383 с. — ISBN 5-94506-120-4.

От чего зависит количество наличных денег в экономике страны? — Мегаобучалка

Марафон по

ФИНАНСОВОЙ

ГРАМОТНОСТИ

Оглавление

Финансовая грамотность. Предпринимательская способность. Основы потребительских знаний. Экономика для дебатов.. 4

«Прогрессии и сложные проценты». 4

«Прогрессии и сложные проценты». 4

«Степень с рациональным и действительным показателями». 5

«Показательная функция и её график». 5

«Логарифмическая функция и её график». 5

«Производная и её приложения». 5

«Дифференциальные уравнения». 6

Использование производной при решении задач по экономической теории.. 7

Что такое «Приватизация»? Что такое «Ваучер»?. 10

Какие бывают платежные карты?. 11

Какой банкнотой можно расплатиться в магазине, а какую придется менять в банке? Куда идти с поврежденными деньгами?. 13

Откуда берутся деньги в современном мире, кто контролирует их количество и сколько их должно быть в стране?. 15

Курс валют: что такое плавающий курс?Что это значит, от чего зависит курс валют и почему нельзя просто установить фиксированный курс?. 18

Инфляция: официальная и личная. Расскажите о той и другой. 20

Что такое центральный банк и чем он занимается?. 24

Что такое экономический рост и связан ли он как-то с инфляцией?. 25

Денежно-кредитная политика: что это такое и на что она влияет?. 27

Индекс бигмака: что Вы о нём знаете? Приведите несколько примеров других необычных экономических показателей. 30

Микрозаем: как это работает и что нужно знать о займе в МФО?. 33

Коллекторы: кто это такие и как с ними правильно общаться?. 35

Вы хотите взять кредит. Как правильно его выбрать?. 38

Финансовые риски: почему важно иметь запасной план и финансовые резервы?. 40

Перечислите и опишите несколько сервисов и приложений для финансового планирования. 42

Налоговый вычет. Что это такое и как его получить?. 45

Какие опасности может скрывать договор? Со страховой компанией, банком, фитнес-клубом, турагентством, оператором сотовой связи (и т.д.). 50

Карманные деньги. Как научить детей правильно распоряжаться финансами?. 52

Лжебанки: как избежать ловушки мошенников?. 55

Как не стать жертвой черных кредиторов?. 57

Как выбрать кредитную карту?. 59

Облигации: что это такое и как на них заработать?. 62

Что такое лизинг?. 65

Я начинающий бизнесмен. Как государство может меня поддержать?. 70

Как защитить бизнес от скачков курса валюты?. 72

Что такое факторинг? Расскажите о его достоинствах и недостатках. 76

Как зарегистрировать ИП?. 78

Зачем страховать бизнес? Расскажите об этом, по возможности, подробно. 80

Банковский счет: как открыть, что такое банковская тайна и зачем хранить деньги в золоте?. 82

Мифы и правда о драгоценных металлах. Познакомьте нас с ними. 84

У моего банка отозвали лицензию: что делать?. 88

Разумное потребление: как тратить средства с умом? Дайте практические советы . 91

Рефинансирование кредита: что это такое и как это работает?. 94

Как взять машину в кредит без аварий для личного бюджета?. 96

Банкротство физических лиц. Что это такое?. 100

Ломбард – как это работает и в каких случаях пригодится?. 102

Кредитный потребительский кооператив: что это и зачем он нужен?. 104

Меня просят стать поручителем по кредиту. Надо ли соглашаться?. 108

Кредит есть, а денег нет. Что делать?. 110

Карты рассрочки. Что это такое?. 114

Брокер: как его выбрать и как с ним работать?. 116

Как устроена фондовая биржа?. 120

Что такое акции и как на них заработать?. 124

Сформулируйте несколько своих вредных советов инвестору. 127

Какие льготы положены пенсионерам?. 129

Индивидуальный инвестиционный счет. Что это такое?. 131

Как не остаться без денег за границей?. 135

Приведите примеры действия следующих финансовых аномалий в реальной практике. 138

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 141

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 142

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 143

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 144

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 144

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 145

Попробуйте на основании представленного ниже кейса составить свой собственный кейс. 145

Используйте следующие ресурсы для поиска информации, необходимой для решения определенного (предложенного Вам) кейса. 146

Перечислите и объясните факторы, влияющие на финансовое поведение человека. 147

Психологические особенности: что это такое и как они влияют на финансовое поведение смещение к настоящему?. 151

Сбережения: дайте инструкцию по их применению. Как добиться поставленной цели и избежать потерь?. 161

Расскажите о том, как правильно брать кредиты. 171

Страхование: дайте возможную инструкцию по его применению. 178

Как эффект владения влияет на наш выбор?. 184

Как государство может «подталкивать» к правильному поведению?. 190

Что вы знаете о пластиковых картах?. 197

Как подать жалобу на финансовых спамеров в Роскомнадзор?. 198

Мошенники делают фотошоп карты друга и просят в долг от его имени. Как они это делают?. 199

Что Вы знаете о так называемых «Битвах инноваторов»?. 200

Прокомментируйте любые три из следующих картинок. 200

Прокомментируйте любые три из следующих картинок. 203

Теория «разбитых окон». 214

Подталкивающее поведение: чем опасен «мягкий» патернализм?. 215

Расскажите о концепции поведенческого подталкивания (или наджа). Каковы её достоинства и недостатки?. 217

Как связан этот документ с «Архитектурой выбора»? Как это работает на практике?. 222

Дайте пять советов, как малому бизнесу заработать на болельщиках во время Чемпионата мира по футболу. 225

IQ людей с конца прошлого века неуклонно снижается. Оцените вероятность такого заключения. Приведите аргументы, объясняющие как возможное снижение IQ, так и его возможный рост. 227

Система кругового орошения. Расскажите об истории круговых «поливалок». 228

Чему (какой сельскохозяйственной инновации) посвящена эта марка?. 231

Что такое стартап? Как самостоятельно создать успешный стартап-проект? Где и как найти финансирование в startup-проекты? Кто такой стартапер?. 234

Что такое инфляция простым языком, почему растут цены

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

Какая бывает инфляция?

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют. А компании из-за этого сворачивают производство.

Почему растет инфляция?

Инфляция может расти по многим причинам:

-

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

-

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

-

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают. Это тоже приводит к росту инфляции.

-

Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают. Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

Кто и как сдерживает инфляцию?

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

Монетаризм — Википедия

Монетари́зм — макроэкономическая теория, согласно которой количество денег в обращении является определяющим фактором развития экономики. Одно из главных направлений неоклассической экономической мысли. Современный монетаризм возник в 1950-е годы как ряд эмпирических исследований в области денежного обращения. Основоположником монетаризма является Милтон Фридман, ставший в 1976 году лауреатом премии по экономике памяти Альфреда Нобеля. Однако название новой экономической теории было дано Карлом Бруннером[1].

Понимание того, что изменения цен зависят от объёма денежной массы, пришло в экономическую теорию с античных времен. Так, ещё в III веке об этом утверждал известный древнеримский юрист Юлий Павел. Позднее в 1752 году английский философ Д. Юм в «Очерке о деньгах» изучал связь между объёмом денежных средств и инфляцией. Юм утверждал, что повышение денежного предложения приводит к постепенному увеличению цен до достижения ими первоначальной пропорции с объёмом денег на рынке. Эти взгляды разделяло и большинство представителей классической школы политэкономии. К моменту написания Дж. С. Миллем «Принципов политической экономии» в общем виде уже сложилась количественная теория денег[1]. К определению Юма Милль добавил уточнение о необходимости постоянства структуры спроса, так как он понимал, что предложение денег может изменять относительные цены. При этом он утверждал, что увеличение денежной массы не ведёт к автоматическому росту цен, потому что денежные резервы или товарное предложение также могут увеличиваться в сопоставимых объёмах[2].

В рамках неоклассической школы И. Фишер в 1911 году придал количественной теории денег формальный вид в своём знаменитом уравнении обмена:

MV=PQ{\displaystyle MV=PQ},- где M{\displaystyle M} — количество денег в обращении,

- V{\displaystyle V} — скорость обращения денег,

- P{\displaystyle P} — уровень цен,

- Q{\displaystyle Q} — реальный объём производства[3]:516. По своей сути это уравнение представляет собой тождество, поскольку оно верно по определению. При этом Фишер показал, что в краткосрочном периоде скорость обращения денег меняется очень медленно и её можно принять за постоянную величину[4].

Модификация данной теории Кембриджской школой (Фишер) формально выглядит следующим образом:

M=kPY{\displaystyle M=kPY},- где k{\displaystyle k} — доля наличных денежных средств в обращении,

- Y{\displaystyle Y} — размер реального дохода[3]:517.

Принципиально данные подходы отличаются тем, что Фишер придаёт большое значение технологическим факторам, а представители Кембриджской школы — выбору потребителей. При этом Фишер в отличие от А. Маршалла и А. Пигу исключает возможность влияния процентной ставки на спрос на деньги[5].

Несмотря на научное признание, количественная теория денег не выходила за пределы академических кругов. Это было связано с тем, что до Кейнса полноценной макроэкономической теории ещё не существовало, и теория денег не могла получить практического применения. А после своего появления кейнсианство сразу же заняло господствующее положение в макроэкономике того времени. В эти годы количественную теорию денег развивало лишь небольшое число экономистов, но, несмотря на это, были получены интересные результаты. Так, К. Варбуртон в 1945-53 гг. обнаружил, что увеличение денежной массы приводит к росту цен, а краткосрочные колебания ВВП связаны с предложением денег. Его работы предвосхитили появление монетаризма, однако, научное сообщество не обратило на них особого внимания[1].

В 1951 году М. Фридман возглавил проект в рамках Национального бюро экономических исследований по изучению денежного фактора в деловом цикле. В результате интенсивных эмпирических исследований в 1956 году выходит его знаменитая статья «Количественная теория денег: новая версия»[1]. В 1963 году им в соавторстве с А. Шварц была выпущена фундаментальная работа «Монетарная история Соединенных штатов, 1867—1960», которая оказала огромное влияние на дискуссию 1960-х гг. об экономической политике[6].

В 1963 году выходит знаменитая работа Фридмана, написанная им в соавторстве с Д. Мейселменомruen «Относительная стабильность скорости денежного обращения и инвестиционный мультипликатор в Соединенных Штатах за 1897—1958 гг.», которая вызвала бурные дебаты монетаристов с кейнсианцами. Авторы статьи критиковали стабильность мультипликатора расходов в кейнсианских моделях. По их мнению, номинальные денежные доходы зависели исключительно от колебания предложения денег. Сразу же после выхода статьи их точка зрения была подвергнута жёсткой критике со стороны многих экономистов. При этом главной претензией была слабость математического аппарата, применяемого в данной работе. Так, А. Блиндер и Р. Солоу позже признали, что такой подход «слишком примитивен для представления любой экономической теории»[1].

В 1968 году выходит статья Фридмана «Роль монетарной политики», оказавшая значительное влияние на последующее развитие экономической науки. В 1995 году Дж. Тобин назвал эту работу как «наиболее значительную из когда-либо опубликованных в экономическом журнале». Эта статья положила начало новому направлению экономических исследований — теории рациональных ожиданий. Под её влиянием кейнсианцам пришлось пересмотреть свои взгляды на обоснование активной политики[6].

Спрос на деньги и предложение денег[править | править код]

Предположив, что спрос на деньги аналогичен спросу на другие активы, Фридман впервые применил теорию спроса на финансовые активы к деньгам[7]. Таким образом, он получил функцию спроса на деньги:

Md=P∗f(Rb,Re,p,h,y,u){\displaystyle M_{d}=P*f(R_{b},R_{e},p,h,y,u)},Согласно монетаризму, спрос на деньги зависит от динамики ВВП, а функция спроса на деньги стабильна. При этом предложение денег нестабильно, так как оно зависит от непредсказуемых действий правительства. Монетаристы утверждают, что в долгосрочном периоде реальный ВВП прекратит свой рост, поэтому изменение предложения денег не будет оказывать на него никакого воздействия, повлияв лишь на уровень инфляции. Этот принцип стал базовым для монетаристской экономической политики и получил название нейтральности денег[8].

Монетарное правило[править | править код]

В связи с действием принципа нейтральности денег монетаристы выступали за законодательное закрепление монетаристского правила, заключающегося в том, что денежное предложение должно расширяться с такой же скоростью, как и темп роста реального ВВП. Соблюдение этого правила устранит непредсказуемое влияние антициклической кредитно-денежной политики. По мнению монетаристов, постоянно увеличивающееся денежное предложение будет поддерживать расширяющийся спрос, не вызывая при этом роста инфляции[9].

Несмотря на логичность данного утверждения, оно сразу стало объектом острой критики со стороны кейнсианцев. Они утверждали, что глупо отказываться от активной кредитно-денежной политики, так как скорость обращения денег не стабильна, и постоянный рост денежного предложения может вызвать серьёзные колебания совокупных расходов, действуя дестабилизирующе на всю экономику[9].

Монетаристская концепция инфляции[править | править код]

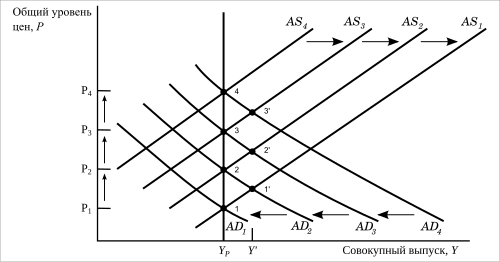

Монетаристская концепция инфляции

Монетаристская концепция инфляцииПо мнению монетаристов, инфляция возникает в случае, когда темпы роста количества денег превышают темпы роста экономики. В начальный период население не ожидает долговременного роста цен и рассматривает каждое повышение цен как временное. Субъекты экономики продолжают хранить количество наличности, необходимое для поддержания своих потребностей на привычном для них уровне. Однако, если цены продолжают расти, то население начинает ожидать дальнейшего роста цен. Так как покупательная способность денег снижается, то они становятся дорогим способом хранения активов, и люди будут стараться уменьшать сумму хранимой наличности. Это поднимает цены, заработную плату и номинальные доходы. В результате реальные денежные остатки продолжают снижаться. На данной стадии цены растут быстрее, чем количество денег. Если темп роста денежной массы стабилизируется, то и темп роста цен также стабилизируется. При этом рост общего уровня цен может показывать разные соотношения с ростом количества денег. При умеренной инфляции цены и денежная масса возрастают, как правило, одинаковыми темпами. При высокой же инфляции цены растут в несколько раз быстрее денежного обращения, приводя к снижению реальных доходов[10].

Естественный уровень безработицы[править | править код]

Под естественной безработицей понимается добровольная безработица, при которой рынок труда находится в равновесном состоянии. Уровень естественной безработицы зависит, как от институциональных факторов (например, от активности профсоюзов), так и от законодательных (например, от минимального размера оплаты труда). Естественная норма безработицы — это уровень безработицы, который удерживает в стабильном состоянии реальную заработную плату и уровень цен (при отсутствии роста производительности труда)[11].

По мнению монетаристов, отклонения безработицы от её равновесного уровня могут происходить только в краткосрочной перспективе. Если уровень занятости выше естественного уровня, то вырастает инфляция, если ниже, то инфляция снижается. Таким образом, в среднесрочной перспективе рынок приходит в равновесное состояние. Исходя из этих предпосылок делаются выводы, что политика в области занятости должна быть направлена на сглаживание колебаний уровня безработицы от её естественной нормы. При этом для уравновешивания рынка труда предлагается использовать инструменты кредитно-денежной политики[3]:483.

Гипотеза постоянного дохода[править | править код]

В работе 1957 года «Теория функции потребления» Фридман объяснил поведение потребителей в гипотезе постоянного дохода. В этой гипотезе Фридман утверждает, что люди испытывают случайные изменения своего дохода. Он рассматривал текущий доход как сумму постоянного и временного дохода:

Y=YP+YT.{\displaystyle Y=Y^{P}+Y^{T}.}Постоянный доход в данном случае аналогичен среднему доходу, а временный доход эквивалентен случайному отклонению от среднего дохода. По мнению Фридмана потребление зависит от постоянного дохода, так как потребители сглаживают колебания временного дохода сбережениями и заёмными средствами. Гипотеза постоянного дохода утверждает, что потребление пропорционально постоянному доходу и математически выглядит следующим образом:

C=αYP,{\displaystyle C={\alpha }Y^{P},}где α{\displaystyle {\alpha }} — постоянная величина[12].

Монетарная теория хозяйственного цикла[править | править код]

Основные положения концепции Фридмана[править | править код]

- Регулирующая роль государства в экономике должна быть ограничена контролем над денежным обращением;

- Рыночная экономика — саморегулирующая система. Диспропорции и другие отрицательные проявления связаны с избыточным присутствием государства в экономике;

- Денежная масса влияет на величину расходов потребителей, фирм. Увеличение массы денег приводит к росту производства, а после полной загрузки мощностей — к росту цен и инфляции;

- Инфляция должна быть подавлена любыми средствами, в том числе и с помощью сокращения социальных программ;

- При выборе темпа роста денег необходимо руководствоваться правилами «механического» прироста денежной массы, которое отражало бы два фактора: уровень ожидаемой инфляции; темп прироста общественного продукта.

- Саморегулируемость рыночного хозяйства. Монетаристы считают, что рыночное хозяйство в силу внутренних тенденций стремится к стабильности, самоналаживанию. Если имеют место диспропорции, нарушения, то это происходит прежде всего в результате внешнего вмешательства. Данное положение направлено против идей Кейнса, призыв которого к государственному вмешательству ведёт, по мнению монетаристов, к нарушению нормального хода хозяйственного развития.

- Число государственных регуляторов сокращается до минимума. Исключается или снижается роль налогового, бюджетного регулирования.

- В качестве главного регулятора, воздействующего на хозяйственную жизнь, служат «денежные импульсы» — регулярная денежная эмиссия. Монетаристы указывают на взаимосвязь между изменением количества денег и циклическим развитием хозяйства. Эта идея обосновывалась в опубликованной в 1963 году книге американских экономистов Милтона Фридмана и Анны Шварц «Монетарная история Соединенных Штатов, 1867—1960». На основе анализа фактических данных здесь был сделан вывод о том, что от темпов роста денежной массы зависит последующее наступление той или иной фазы делового цикла. В частности, нехватка денег выступает главной причиной возникновения депрессии. Исходя из этого, монетаристы полагают, что государство должно обеспечить постоянную денежную эмиссию, величина которой будет соответствовать темпу прироста общественного продукта.

- Отказ от краткосрочной денежной политики. Поскольку изменение денежной массы сказывается на экономике не сразу, а с некоторым опозданием (лагом), следует кратковременные методы экономического регулирования, предложенные Кейнсом, заменить на долгосрочную политику, рассчитанную на длительное, постоянное воздействие на экономику.

Итак, согласно взглядам монетаристов деньги являются главной сферой, определяющей движение и развитие производства. Спрос на деньги имеет постоянную тенденцию к росту (что определяется, в частности, склонностью к сбережениям), и чтобы обеспечить соответствие между спросом на деньги и их предложением, необходимо проводить курс на постепенное увеличение (определённым темпом) денег в обращении. Государственное регулирование должно ограничиваться контролем над денежным обращением.

Основные представители: Милтон Фридман, Карл Бруннер, Алан Мельтцер, Анна Шварц.

Денежное таргетирование[править | править код]

Первым этапом проведения политики монетаризма Центральными Банками стало включение денежных агрегатов в свои эконометрические модели. Уже в 1966 году ФРС США начала изучать динамику денежных агрегатов. Распад Бреттон-Вудской системы способствовал распространению монетаристской концепции в денежно-кредитной сфере. Центральные Банки крупнейших стран переориентировались с таргетирования валютного курса на таргетирование денежных агрегатов. В 1970-х годах ФРС США в качестве промежуточной цели выбрала агрегат М1, а в качестве тактической цели — процентную ставку по федеральным фондам. После США Германия, Франция, Италия, Испания и Великобритания объявили об ориентирах прироста денежной массы. В 1979 году европейские страны пришли к соглашению о создании Европейской валютной системы, в рамках которой обязались удерживать курсы своих национальных валют в определённых пределах. Это привело к тому, что крупнейшие страны Европы проводили таргетирование и валютного курса, и денежного предложения. Небольшие страны с открытой экономикой, типа Бельгии, Люксембурга, Ирландии и Дании продолжали таргетировать только валютный курс. При этом в 1975 году большинство развивающихся стран продолжало поддерживать какую-либо разновидность фиксированного курса. Однако, начиная с конца 1980-х годов денежное таргетирование начало уступать свои позиции инфляционному таргетированию. А уже к середине 2000-х годов большинство развитых стран перешло к политике определения целевого ориентира инфляции, а не денежных агрегатов[1].

В 2005-10 годах сформировалась школа пост-монетаризма, получившая название «новый» монетаризм». В новой теории в центре анализа находится моделирование микроэкономических основ денег, описывающих их обмен на товары, а также объяснение номинальных жёсткостей с помощью особенностей денежного обмена.

- ↑ 1 2 3 4 5 6 Моисеев С. Р. Взлет и падение монетаризма // Вопросы экономики. — 2002. — № 9. — С. 92-104.

- ↑ М. Блауг. Экономическая мысль в ретроспективе. — М.: Дело, 1996. — С. 181. — 687 с. — ISBN 5-86461-151-4.

- ↑ 1 2 3 4 Сажина М. А., Чибриков Г. Г. Экономическая теория. — 2-е издание, переработанное и дополненное. — М.: Норма, 2007. — 672 с. — ISBN 978-5-468-00026-7.

- ↑ Мишкин, 1999, p. 548-549.

- ↑ Мишкин, 1999, p. 551.

- ↑ 1 2 Б. Сноудон, Х. Вэйн. Современная макроэкономика и её эволюция с монетаристской точки зрения: интервью с профессором Милтоном Фридманом. Перевод из Journal of Economic Studies (рус.) // Эковест. — 2002. — № 4. — С. 520-557.

- ↑ Мишкин, 1999, p. 563.

- ↑ С. Н. Ивашковский. Макроэкономика: Учебник. — 2-е издание, исправленное, дополненное. — М.: Дело, 2002. — С. 158-159. — 472 с. — ISBN 5-7749-0178-5.

- ↑ 1 2 К. Р. Макконел, С. Л. Брю. Экономикс: прнципы, проблемы и политика. — перевод с 13-го английского издания. — М.: ИНФРА-М, 1999. — С. 353. — 974 с. — ISBN 5-16-000001-1.

- ↑ Курс экономической теории / Под ред. Чепурина М. Н., Киселёвой Е. А.. — Киров: АСА, 1995. — С. 428-431. — 622 с.

- ↑ М. Блауг. Экономическая мысль в ретроспективе. — М.: Дело, 1996. — С. 631-634. — 687 с. — ISBN 5-86461-151-4.

- ↑ Н. Г. Мэнкью. Макроэкономика. — М.: МГУ, 1994. — С. 602-604. — 736 с. — ISBN 5-211-03213-6.

Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков = The Economics of Money, Banking and Financial Markets. — М.: Аспект Пресс, 1999. — 820 с. — ISBN 5-7567-0235-0.