Оффшорные зоны мира — что это такое и где они находятся

Оффшорные зоны мира это государства, либо части каких-то стран, на территории которых для организаций-нерезидентов применяется льготный порядок налогового обложения, регистрации и лицензирования, при условии, что их коммерческая деятельность происходит за пределами такой зоны (по-другому такие районы называют «налоговым убежищем»).

Оффшорные зоны мира классифицируются по степени конфиденциальности учредительной информации, а также по условиям, налагаемым на бухгалтерскую и налоговую отчетность.

В оффшорной зоне налоги на прибыль взимаются по заниженным процентным ставкам, и компании-нерезиденты освобождаются от валютного контроля со стороны государства, т.е. сделки в валюте, проводимые в рамках офшора, не подвергаются проверке согласно законодательству в области валютных взаимоотношений.

Оффшорные зоны мира на карте

Помимо этого облегчена и ускорена процедура регистрации фирмы, при которой платится чисто символическая денежная сумма (к примеру, в Панаме можно не указывать учредителей компании, а ежегодный сбор, взимаемый при перерегистрации компании, составляет весьма незначительную сумму).

При этом оффшорные зоны мира запрещают юридическим лицам нерезидентам заниматься коммерческой деятельностью на их территории – это делается в целях защиты и сохранения их национального бизнеса. Обязательным условием многих офшоров является создание так называемого секретарского бюро (или представительства) компании-нерезидента и трудоустройство туда местных жителей (таким своеобразным образом, решается вопрос занятости населения).

Доходы оффшорных зон складываются как раз из содержания подобных секретарских бюро (аренда помещений, электричество, связь, заработная плата, проживание, питание, транспорт и т.п.), а также из налоговых поступлений, сборов и пошлин за регистрацию, перерегистрацию, лицензирование и т.д.

Классификация офшоров

Офшорные территории могут делиться по официальным и неофициальным признакам. Неофициальные критерии перечислены далее:

- Государства, не требующие предоставления отчетности, а также с отсутствием налоговых требований. Такие местности отличаются высокой степенью секретности в отношении собственников компаний, а контроль за их деятельностью со стороны властей почти полностью отсутствует. По этой причине крупные банки и солидные организации не охотно работают с данными фирмами. К таким зонам относят: Каймановы, Багамские, Британские и Виргинские острова. Указанные территории экономически развиты слабо, но характеризуются высокой степенью политической устойчивости.

- Области повышенной солидности – здесь за компаниями иностранного происхождения ведется более жесткий контроль, обязателен список акционеров и директоров, а также требуется финансовая отчетность. Уровень доверия в бизнесе к таким организациям на порядок выше. При этом фирмам предлагаются значительные налоговые послабления. Это следующие территории: Гибралтар, Гонконг, Ирландия, о. Мэн.

- Нестандартные офшорные участки – в данном случае компаниям предоставляются частичные налоговые преимущества, к ним относятся Калининградская область РФ, Кипр, США, Англия.

Продолжение статьи – официальная классификация офшорных зон, а также подробнее о Кипрском офшорном регионе.

Почему существуют оффшорные зоны? — Научно-популярный журнал: «Как и Почему»

Почему существуют оффшорные зоны?

Почему существуют оффшорные зоны?Последнее время на слуху скандалы, связанные с оффшорными зонами, но не каждый понимает точного значения термина. Мировая популярность оффшоров неизменно растёт. Суммы, хранящиеся в оффшорных зонах, составляют десятки триллионов американских долларов.

История появления оффшорных зон

Возникновение этого феномена связано с событиями, произошедшими на стыке 18 и 19 веков. В первую очередь это окончательное формирование отдельного, самостоятельного правосубъекта — субъекта правовых, финансовых и хозяйственных отношений. Во вторую очередь — это законодательное отношение к компаниям резидентам: такое, как налоги, сборы и прочее. Третья и последняя причина — появление банковской тайны.

Например, Швейцарские банки еще в 1713 году приняли решение не сообщать никому о балансах счетов своих клиентов. И именно в швейцарских банках хранили сбережения граждане стран Европы. И в настоящее время целью создания оффшорных зон является привлечение бизнеса на территории страны.

Также в 19 веке было принято отделить компанию от физического лица, тем самым компания становилась независимым лицом от своего владельца. Кредиторы в таком случае не могли претендовать на личную собственность владельцев. Компания погашала долг только лишь из собственных активов, принадлежащих юридическому лицу.

Великобританией в 19 веке принимаются принципы местоположения компании. Английским судом было решено, что резиденцией фирмы будет считаться страна, где находится централизованное управление компанией директорами, которые проживают в этой стране.

То есть, компания может быть зарегистрирована в любой стране, но, если руководство бизнеса проживает в другой стране. Также на территории регистрации компании, не осуществляется никакой деятельности. В таком случае фирма считается недосягаемой для налоговых органов.

Уже во второй половине 20 века одна из британских газет дала название данному явлению. Оффшором называлась деятельность одной из компаний, которая разместила активы за рубежом.

В настоящее время российский бизнес имеет законную возможность уходить от налогов (оптимизация налогообложения) в оффшорные зоны.

Зачем сейчас существуют оффшоры?

Сейчас оффшоры используются для легальных сделок, требующих конфиденциальности для того, чтобы сэкономить на налогах.

Какие сферы бизнеса чаще всего регистрируются в оффшорных зонах?

- Большое количество страховых фирм регистрируются в оффшорных зонах;

- Букмекерские конторы и казино, получают лицензии на деятельность в других странах;

- Регистрация воздушного и морского транспорта;

- Некоторые коммерческие банки получают лицензии в оффшорных зонах.

Какие функции может выполнять оффшорная зона?

Во-первых, это сбережения. Многие предприниматели открывают оффшорные счета, для сбережения личных средств. Сбережения в заграничных банках, также помогают скрыться от налогообложения.

Офшорная зона и налоги

Офшорная зона и налогиВедение бизнеса. Зарегистрированной за рубежом фирме легче вести документооборот, уменьшить налоги, увеличить количество получаемых инвестиций.

Импорт. Закупка на оффшорную фирму даёт возможность не платить НДС и сборы таможни, далее товар вносится в уставной фонд СП.

Минусы оффшорных зон

Несмотря на очевидные плюсы оформление в других странах имеет и минусы. Международные правовые подразделения относятся к подобным компаниям с подозрением и особым вниманием. Предпринимателю нужно смириться с тем, что на имидже компании будет небольшой оттенок негатива.

Возможно, не все бизнесмены захотят сотрудничать с компанией зарегистрированной в оффшоре. Также зарегистрированные в других странах компании не кредитуют российские банки.

Классификация оффшорных зон

Оффшорные зоны делят на три группы, различаются они по режиму налогообложения:

Классические — представляют из себя государства не высокого уровня развития, но достаточно стабильная политическая и экономическая обстановка. В этих странах не требуется платить налоги и органы государственного управления никак не вмешиваются в деятельность компании. У данных оффшорных зон самая высокая степень конфиденциальности, именно поэтому к ним больше всего недоверия от международных фирм. Также классические зоны достаточно отдалены от РФ, что влияет на расходы.

Респектабельные оффшоры — требуют от зарегистрированного бизнеса предоставления финансовых отчётностей. Достаточно жестко контролируется деятельность компании. Компании, зарегистрированные в респектабельных оффшорных зонах, платят налоги, но по сниженной ставке. Престиж фирм, зарегистрированных в престижной зоне, гораздо выше, чем компаний из первой группы.

Прочие или нестандартные зоны — это страны, которые нельзя считать оффшорными в полном смысле этого слова. Статус оффшора они получают из-за льготы на налогообложение, при этом государство выдвигает к иностранным компаниям такие же требования, как и к резидентам. Фактически, данные зоны не относятся к оффшорам, поэтому к компании не будет предвзятого отношения.

Итак, что такое оффшор и зачем это нужно?

Это страна, у которой выгодные условия ведения бизнеса для иностранных компаний. Оффшорная зона создаёт льготный коридор, для иностранного бизнеса, который в последствии помогает компании освободиться (сократить) от выплаты налогов (оптимизация налогообложения). Оффшорным будет считаться счёт, который открыт в стране отличной от регистрации компании или физического лица. Регистрация бизнеса в других странах вполне легальная процедура. Которая облегчает ведение бизнеса облегчённой документацией и отсутствием налогов и сборов.

Если Вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оффшорные зоны — это… Список оффшорных зон :: BusinessMan.ru

С того момента когда вместо натурального обмена сложились товарно-денежные отношения, постоянно находились как желающие получать прибыль, так и те кто хотел, чтобы с ними этим наваром делились. Первые были представлены торговцами и купцами разного масштаба, а с другой стороны выступало государство или его правящая верхушка.

Еще в Древней Греции были предприняты попытки ввести налог на импорт и экспорт продукции, как это сделали Афины, что и породило первые оффшорные зоны. Это близлежащие острова, где можно было ввозить и вывозить товар, а также проводить торговые операции без пошлины.

Налоги в древнем мире

Попытки сокрытия части доходов от государства или его правителей и получение каких-либо льгот для снижения подати известны с давних времен. Во всех странах древнего мира существовали единоразовые выплаты или, как их называли, жертвы. Граждане страны вносили их в критические для страны периоды, например во время войны. Позже выплаты стали регулярными и направлялись на развитие государства.

Появление системы налогообложения было вызвано образованием таких институтов власти как армия, суды и чиновников различного уровня. Сбор жертвы в те времена носил больше стихийный характер, а выплатой могла быть как часть выращенного урожая или произведенного товара, так и личные услуги, например участие в военном походе, услужение в господском доме и другие.

Существовали местности, где налоги были либо минимальные, либо не взымались вовсе. Именно их в наше время называют термином «оффшорные зоны». Например, остров Аполлона, главный порт которого Делос в 146 году до н. э. был объявлен свободным, где могли беспошлинно торговать заморские купцы. Это была первая документально зафиксированная свободная зона в мире. Наибольшее развитие как с правовой, так и с финансовой стороны оффшоры получили в 18-19 веках.

История возникновения льготных налоговых территорий

Оффшорные зоны – это целые государства или какая-то их часть, где законодательно предоставляется возможность открывать компании при льготной налоговой политике.

Первопричиной ее возникновения стало требование французскими королями, бравшими займы у швейцарских банкиров, сохранения тайны об этих фактах. Связано это было с тем, что царственные особы, будучи католиками, не желали огласки о том, что берут деньги в долг у протестантов.

Таким образом возникло понятие тайны займов и вкладов, которое привело к тому, что в 1713 году в Женеве большим городским советом был принят закон о банковской секретности. По нему банкиры должны были вести учет своих клиентов и их финансовых операций без права разглашения этой информации третьим лицам.

Именно Швейцария создала первую модель финансовой секретности для зарубежного капитала и была европейским центром по обмену денег. Вплоть до 1934 года главной заботой банкиров в этой стране было сохранение конфиденциальности, которая гарантировалась клиентам на основе гражданского и трудового законодательств.

С 1934 года были приняты новые меры, главными из которых стали защита персональных данных клиентов и введение номерных счетов. Таким образом, Швейцария – это первая оффшорная зона, которая после отмены лимитов на покупку валюты и введения взаимной конвертируемости денежных единиц всех стран, стала предоставлять банкам возможность проводить кредитно-денежные операции на рынках других государств. Это позволило международным фирмам и корпорациям расширять свою деятельность, опираясь на кредиты, которые не были ограничены национальными связями.

Принятые в этой стране законы позволяют скрывать данные о клиентах даже перед государством. Это правило закрепилось и стало главным у оффшорных зон не только для физических или юридических лиц, но и для их трастов, фирм и фондов. Узнать, кто является учредителем компании, открытой в такой зоне, практически невозможно.

Развитие оффшорных зон в 20 веке

Оффшорные экономические зоны стали одним из способов привлечения зарубежного капитала в страны со слабо развитой экономикой. Например, в середине 20 века часть колоний Великобритании обрела независимость, а часть, оставшись в составе Объединенного Королевства, была лишена государственных субсидий для дальнейшей поддержки их экономики. Поэтому в этих странах были приняты законы, позволявшие регистрировать иностранные оффшорные фирмы.

Примером такой компании является либерийский флот, который в то время был самым многочисленным.

Бедная африканская страна, создав оффшор на своей территории и предоставив многочисленным иностранным судам возможность регистрироваться и ходить под либерийским флагом, смогла поднять и развить свою экономику.

На сегодняшний день такие международные оффшорные зоны создали Панама, Мальта, Китай, Гонконг и Сингапур. Благодаря тому, что оформление документов быстрое и простое, а налоговая ставка сведена в этих странах к минимуму, у них самое большое количество торговых судов в мире. Большая часть кораблей принадлежит владельцам из других стран, но это не мешает им ходить под флагом того государства, где зарегистрирована оффшорная зона.

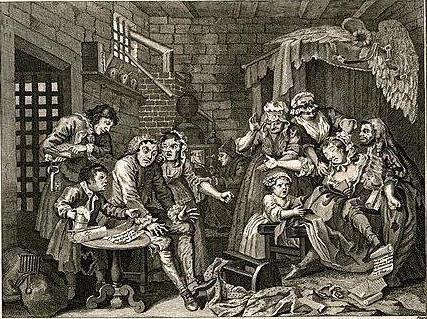

Разделение финансовой ответственности

Особенной популярностью у представителей бизнеса стали пользоваться страны, где законодательно осуществлялось разделение компании как юридического лица и ее владельца – субъекта физической деятельности.

Это позволяло фабриканту в случае объявления своей фирмы банкротом сохранить свое имущество, а выплата долгов должна была производиться компанией как лицом юридическим. В большинстве стран в случае разорения какого-либо производства или фирмы банки взыскивали ущерб с владельца, описывая его личное имущество. Человек при этом становился полным банкротом.

В Великобритании был издан закон, по которому резиденцией компании считалась страна, откуда производилось руководство бизнесом. Фирма при этом могла быть зарегистрирована в другой стране, но так как она там ничего не производила, а ее владельцем считался нерезидент, то налоги по месту регистрации не выплачивались.

Территории, где проводились подобные оформления, — это и есть оффшорные зоны страны. Начало этого процесса было положено Британией на ее колониальных островах, но сегодня не только небольшие и экономически слаборазвитые страны, но и крупные государства внедряют у себя подобную политику.

Свободная экономическая зона

Чтобы в страну начался приток зарубежных инвестиций, достаточно создать выгодные условия для ведения в ней бизнеса и закрепить все это законодательно.

Свободной экономической зоной называется часть страны, где действует льготные условия для иностранного капитала в таких вопросах:

- валютный режим – поддержка обменного курса в соответствии с его мировыми показателями;

- налогообложение обязано быть минимальным;

- таможенные ставки должны быть крайне низкими;

- трудовое законодательство.

Страна выигрывает по многим показателям в развитии собственной экономики, создавая у себя свободные экономические зоны. Оффшорные зоны преследуют определенные цели:

- обоюдные инвестиции стран в развитии какой-либо отрасли или производства;

- ознакомление с последними зарубежными технологиями и их применение;

- привлечение большого притока валютных средств;

- внедрение новых систем организации и ведения производства;

- создание новых рабочих мест и развитие экспорта;

- выведение социальной, деловой и экономической инфраструктуры на новый уровень развития.

Все это приводит как к улучшению экономической ситуации в выбранном регионе, так и во всей стране в целом.

Классификация СЭЗ

В связи с тем что многие страны стали организовывать на своих территориях оффшорные зоны, это привело к необходимости их упорядочить и классифицировать. В наше время различают несколько СЭЗ по тем признакам, что лежат в их основе:

- На что направлено инвестирование – на развитие внешнего или внутреннего рынка.

- Экономические мотивы – в одних регионах, где очень слабая экономика, вводят налоговые льготы для роста малого и среднего бизнеса, который ее оживляет, в других создают благоприятные условия для зарубежных инвестиций, что приводит к притоку иностранных капиталов.

- Развитие определенной отрасли.

- Субъекты собственности – частные, государственные или смешанного типа компании.

Такая классификация позволяет владельцам бизнеса выбирать, где именно открывать свой бизнес или куда инвестировать свои деньги.

Преимущество создания СЭЗ

Сегодня открытие или покупка готового оффшорного предприятия выгодна по нескольким причинам:

- Такую фирму ожидает минимальное налогообложение.

- Обеспечивается безопасность активам бизнесмена.

- Полная конфиденциальность данных о владельце и акционерах компании.

- Сохранность денежных средств в надежных зарубежных банках».

- Экономическая стабильность стран с оффшорными зонами.

При таких благоприятных условиях многие бизнесмены предпочитают открывать свои фирмы именно в свободных экономических регионах.

Список стран СЭЗ

Мировые оффшорные зоны сегодня могут быть представлены как целым государством, так и какой-либо его частью или регионом. В США каждый штат имеет свою юрисдикцию, и при этом некоторые из них являются свободной экономической зоной (например, Делавэр и Орегон). Также в Швейцарии у ряда кантонов предусмотрены льготы для ведения бизнеса в виде низких налоговых ставок.

Так как сегодня в мире много экономически свободных зон, иногда трудно выбрать, где именно открыть свое предприятие, чтобы оно не только получало максимальную прибыль, но и было защищено в правовом поле. Поэтому следует учитывать политическую, экономическую и социальную стабильность в государстве.

В полный список оффшорных зон входят 26 стран, на территории которых созданы максимально комфортные условия ведения бизнеса, среди них Андорра, Монако, Либерия, Швейцария, Панама, Новая Зеландия и другие. В некоторых странах СЭЗ созданы в отдельных регионах, например в Германии, Канаде, США и других государствах.

Регистрация оффшора

Перед тем как решить, где регистрировать свою компанию, следует знать, что нерезидент платит мизерный процент с затрат на бизнес для содержания ее за рубежом. Для переноса в оффшорные зоны компании, их регистрации или для покупки готового бизнеса требуется сделать всего несколько шагов:

- Выбрать регион с наиболее благоприятными условиями для функционирования производства. К нерезидентной деятельности относятся:

- страхование, банковское и финансовое дело;

- операции по экспорту и импорту;

- взаимные расчеты между компаниями партнерами;

- размещение активов и оптимизация налогов.

2. Исходя из выбранного бизнеса, выбрать оффшор с наиболее низкой налоговой ставкой, при этом можно основную компанию регистрировать в одной СЭЗ, а дочернее предприятие – в другой.

3. Изучить условия регистрации и работы в данном регионе.

Существует условное разделение нерезидентных юрисдикций в разных странах мира.

Низконалоговые зоны

Из пяти типов нерезидентных юрисдикций самой популярной являются СЭЗ с низкими налоговыми ставками. В этих государствах иностранным инвесторам предоставляются самые выгодные условия. К ним относятся Канада, Ирландия, Шотландия и Великобритания (для ведения международной торговли), Кипр и остров Мэн (для банковского дела и страхования).

Классические СЭЗ

Существуют страны, которые предлагают законные условия для избегания уплаты налогов при сохранении полной конфиденциальности личной информации клиентов и защите их активов. При этом им гарантируется финансовая неприкосновенность.

Подобные оффшорные зоны — это БВО, Панама, Белиз, Сейшелы, Маврикий, Доминика, Сент Китс и Невис, остров Ангилья. Надзор за законностью деятельности этих экономически свободных регионов следят специальные учреждения и МВФ.

Европейские СЭЗ

В Европе оффшорные зоны больше привязаны к конкретным бизнес-нишам. Например, в Латвии благоприятные условия для регистрации IT компаний, в Голландии и Швейцарии – холдинговые фирмы и банки, в Чехии, Словакии и Болгарии существуют значительные льготы для развития туризма и сельского хозяйства.

Открытие подобной фирмы в европейской стране – это престижно, респектабельно и надежно, хотя бухгалтерский учет придется вести, так как здесь классический тип оффшора.

Оффшорные зоны в России были упразднены в 2004 году, после того, как вошло в силу постановление по отмене льгот по налогу на прибыль.

Азиатские СЭЗ

В Азии оффшор стоит на «трех китах» – Гонконг, Сингапур и Китай. В этих странах облагаются налогом только финансовые операции, проведенные непосредственно по месту регистрации. В остальном это крайне благоприятные регионы для ведения торгового и интеллектуального бизнеса, связанного с инновационными разработками и исследованиями.

Оффшорные зоны мира | Статья в журнале «Молодой ученый»

В предложенной статье представлены самые популярные оффшорные зоны мира. Выявлены особенности некоторых оффшорных зон. Приведены их ключевые характеристики.

Ключевые слова: оффшор, оффшорная зона, оффшорный бизнес, оффшорная компания.

Неуклонный рост рыночных отношений влечет за собой динамичный рост предпринимательской деятельности, что, в свою очередь, приводит к значительному усложнению финансово-экономических взаимоотношений между субъектами делового оборота. Целью любого предпринимателя, безусловно, является минимизация издержек, поэтому он стремится осуществлять свою коммерческую деятельность в тех регионах и странах, отличающихся наиболее благоприятным налоговым и правовым режимом. Всё это в итоге и послужило причиной возникновения такого экономического явления как «оффшорная зона».

Под оффшорной зоной, как правило, подразумевают страну и/ли территории, которые регистрируют фирмы, на которые будет распространяться льготный режим налогообложения. Сама компания с момента регистрации подпадает под юрисдикцию страны пребывания и с этого времени должна строго соблюдать нормы и правила местного законодательства.

Оффшорные зоны находятся под пристальным вниманием с 2000 г., и особенно с апреля 2006 г., когда состоялась встреча лидеров крупнейших государств мира G20, на которой было принято решение о разработке мероприятий против юрисдикций, не желающих сотрудничать, то есть обмениваться информацией. Инициативы, выдвинутые OECD, FATF и Международным Валютным Фондом, имели значительное влияние на оффшорную индустрию. В итоге большинство основных оффшорных зон усилили свое законодательство в отношении отмывания денег и других незаконных действий.

Сегодня в мире существует порядка 1,4 млн оффшорных компаний, которые сконцентрированы в зонах льготного налогообложения: Карибский бассейн, Азиатско-Тихоокеанский район и Западная Европа. Около 65 % всех оффшорных центров расположено в развивающихся государствах, остальные — в развитых странах. Примерами оффшорных центров являются в основном островные территории — Багамские, Антильские, Виргинские, Бермудские, Барбадос, Каймановы острова, Джерси и Гернси, Мальта, Кипр, Мадейра, Западное Самоа, Гонконг, Ирландия, Ливан, Либерия, Панама, Лихтенштейн, Сингапур и многие другие. На рисунке 1 представлены самые известные мировые оффшорные зоны.

Рис. 1. Основные оффшоры мира [2]

Если мы проанализируем географию этих территорий, можно сделать вывод, что их объединяет ограниченные природные и трудовые ресурсы или их отсутствие. Последствиями такой ресурсной «бедности» выступает продажа юридического адреса на территории определенного государства, с возможностью освобождения от уплаты налогов.

Кроме того, как правило, оффшорные зоны располагаются на территориях, островах или архипелагах, имеющие выгодное географическое положение, развитые транспортные и телекоммуникационные сети, рядом с крупными международными финансовыми и торговыми центрами.

Услуги, предоставляемые в оффшорных зонах, зачастую обуславливаются спросом на них и финансовой нестабильностью. Инновации и необходимость, таким образом, являются важными условиями их возникновения. Но эти элементы не имеют никакого значения без согласия законодательных органов на введение законов для инновационных оффшорных компаний.

Развивающиеся рынки Азии и Латинской Америки стали одними из наиболее привлекательных оффшорных зон в мире не только из-за низких или нулевых ставок налога, но также и из-за огромных рынков сбыта, доступа к более дешевому сырью и большого количества квалифицированных специалистов.

Такая оффшорная зона как Гонконг, установила фиксированную ставку налога, которая очень привлекает как международный, так и отечественный бизнес. Являясь новой оффшорной зоной, в соответствии с этим режимом, Гонконг позволяет отечественным компаниям торговать в оффшорной зоне и выходить на альтернативные рынки, не ограничиваясь каким-либо специальным налоговым режимом для иностранных компаний. Главными особенностями оффшорной зоны Гонконг являются: высокий коэффициент ликвидности финансовых рынков, прозрачность нормативно-правовой базы и соблюдение признанной международной общественностью финансовой политики. Принципиальными основами, согласно которым правительство Гонконга контролирует рынок своей страны, являются обеспечение благоприятных условий для бизнеса, а также простота и минимальный размер налогов для корпораций.

Оффшор Багамские острова является давно функционирующей оффшорной юрисдикцией, предоставляющей финансовые услуги. Оффшорные финансовые услуги составляют не менее 12 % от ВВП этой страны. Багамские острова входят в десятку стран мира с развитым банковским сектором. Как банковский центр, оффшорная зона Багамские острова накопила базу активов, которая превышает 200 млрд дол. США благодаря оказанию разнообразных финансовых услуг: частный банкинг, администрирование трастовых фондов и портфельный менеджмент [1].

Сингапур является известным финансовым центром, пользующимся хорошей репутацией. К тому же, в этой оффшорной зоне постоянно увеличивается количество предоставляемых централизованных услуг. В результате транснациональные корпорации все чаще выбирают Сингапур В докладах, выпущенных Всемирным банком и в Отчете о глобальной конкурентоспособности оффшор Сингапур называется самым подходящим метом для ведения бизнеса в мире и самой конкурентоспособной страной в Азии, соответственно. В Сингапуре налоги взимаются по территориальному признаку и, следовательно, сингапурские компании не несут ответственности и не платят налоги на доход, который не получен в Сингапуре в качестве места расположения своих штаб-квартир.

Оффшор Дубай приобретает все большую популярность. Реализация корпоративных механизмов в этой стране становятся все более доступными, а инвестиционные возможности — все более привлекательными. Оффшорная зона Дубай установила нулевую ставку налога на прибыль и не заключает соглашений об обмене информацией. Так что Дубай можно охарактеризовать как юрисдикцию, которая по-прежнему гарантирует своим клиентам конфиденциальность, безопасность и тактичное обслуживание.

Швейцария получила свой статус оффшора из-за традиции соблюдения банковской тайны в этой стране, стабильности и защиты активов владельцев счетов в швейцарских банках. Во многом благодаря стратегическому расположению Швейцарии, сотни компаний из Европы и Северной Америки выбрали эту страну в качестве места размещения своих региональных штабов и научно-исследовательских / производственных баз. Швейцария считается развивающейся зоной свободной торговли и привлекательными мультикультурными воротами в Европу [3].

Экономика оффшора Гибралтар демонстрирует на протяжении последних более чем десяти лет устойчивые ежегодные темпы роста на уровне 7–12 %. Ожидается, что подобные темпы роста сохранятся, несмотря на меры, предпринимаемые правительством по сокращению льготного налогообложения оффшорных компаний путем введения ставки налога 10 %.

В качестве члена Европейской экономической зоны (EEA, European Economic Area) Гибралтар имеет возможность регистрировать у себя компании стран-членов EEA. Компании, зарегистрированные на Гибралтаре, имеют возможность создавать филиалы и вести бизнес, избегая дополнительных расходов, которые иначе были бы понесены на лицензирование и развитие стартапов. Оффшорная зона Гибралтар предоставляет услуги банкинга, страхования, управления фондами, а также многие другие.

Деятельность мировых оффшорных зон тщательно регулируется в соответствии с международными правилами по борьбе с финансированием терроризма, отмыванием денег и кибер-преступлениями, количество которых увеличивается по мере развития интернета. Необходимо, чтобы реализовывались механизмы обеспечения безопасности при идентификации клиентов в оффшорных зонах.

Оффшорные зоны зачастую готовы принять законы, которые были введены для оффшорных компаний, которые уже успешно осуществляют свою деятельность в других странах, чтобы диверсифицировать сектор оффшорных услуг. Страна, являющаяся конкурентоспособной оффшорной зоной, может получить много преимуществ, и, в частности, привлечь профессионалов в различных областях, что связано с ростом и усложнением финансовых потребностей юридических и физических лиц, которые расширяют сферу своей деятельности.

Оффшорные зоны мира — это не только отдельные государства. Они могут представлять собой провинции или штаты внутри страны, которые имеют свою собственную юрисдикцию. Примерами таких оффшорных зон могут служить Делавер и Орегон, которые являются оффшорными зонами США. Еще в качестве примера можно привести Швейцарию, где в некоторых кантонах установлены привлекательные налоговые ставки и льготы для предприятий.

Существование оффшорных зон вызывает большую обеспокоенность мировой общественности, поскольку они оказывают широкое влияние на экономику в глобальном масштабе. Широко признано, что бизнес очень чувствителен к налогообложению, и имеет тенденцию мигрировать в страны и регионы с более низким уровнем налогов, наличием налоговых льгот и дружественной инвестиционной политики, где он, соответственно, может получать большую прибыль. Способность оффшорной зоны привлекать глобальные ресурсы во многом зависит от ее политической, правовой и социальной стабильности, а также инфраструктуры и уровня развития ИКТ.

Литература:

- Васильева А. Офшорная тревога / А. Васильева // Коммерсантъ Деньги. 2013. № 4. С. 42–48.

- Гагарин П. А. Деоффшоризация по-русски / П. А. Гагарин // Деловой фарватер. 2013. № 9. С. 3–17.

- Катасонов В. Ю. Российская экономика под оффшорным колпаком // Институт высокого коммунитаризма. 2013. № 4. С. 4–15.

Основные термины (генерируются автоматически): оффшорная зона, Сингапур, EEA, Гибралтар, Гонконг, зона, Швейцария, Дубай, нулевая ставка налога, льготное налогообложение.