В России будут начислять налоговые вычеты удаленно и без подачи 3-НДФЛ

| Поделиться Проект закона, принятый Госдумой в первом чтении, предлагает упростить процесс налоговых вычетов при покупке жилья, погашении процентов по ипотеке и по операциям на инвестиционных счетах. В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы.Плоды цифровизации налоговой службы

Госдума рассмотрела в первом чтении законопроект о внесении поправок в Налоговый кодекс России, которые упростят получение ряда налоговых вычетов посредством дистанционного взаимодействия налогоплательщика с налоговыми органами через личный кабинет портала Федеральной налоговой службы (ФНС), и автоматизированной проверки права на получение налогового вычета.

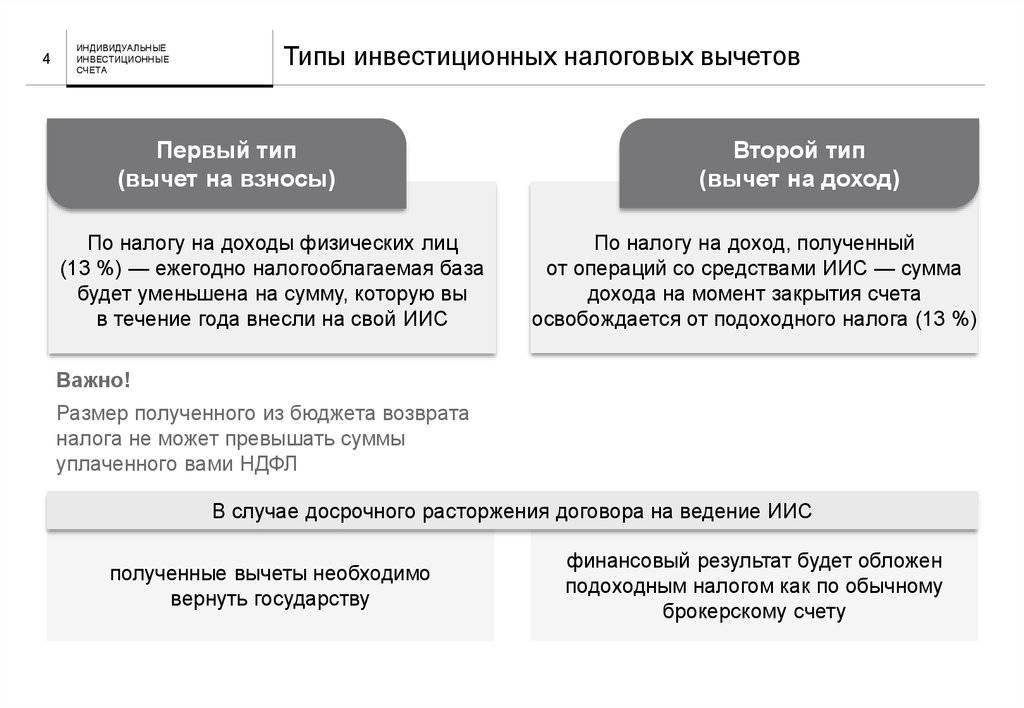

Проект закона, размещенный в системе обеспечения законодательной деятельности sozd.duma.gov.ru, предлагает упростить процесс получения имущественных налоговых вычетов – по расходам на покупку жилья и погашение процентов по ипотечным кредитам, и инвестиционных – по операциям на индивидуальном инвестиционном счете.

Принятие поправок позволит существенно сократить сроки предоставления налоговых вычетов, говорится в пояснительной записке к документу. Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

«Закон упростит жизнь многим, – отметил Вячеслав Володин, председатель Госдумы России. – Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации».

Основные дополнения в налоговый кодекс

Документ предлагает заменить обязанность физических лиц по документальному подтверждению права на налоговые вычеты данными о расходах на приобретение недвижимого имущества и погашения процентов по ипотеке, а также о внесенных на индивидуальный инвестиционный счет суммах из автоматизированной системы обработки ФНС, в рамках информационного взаимодействия налоговых органов с внешними источниками данных.

Власти упростят получение имущественных и инвестиционных налоговых вычетов

В текст законопроекта, принятого Госдумой в первом чтении, в частности, включена поправка в ст. 102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

Налоговые вычеты в упрощенном порядке предоставляются не более чем за три года, предшествующих году подачи заявления, отмечается в документе. На подтверждение права налогоплательщика на получение социальных налоговых вычетов ФНС отводится 30 календарных дней со дня подачи заявления или документов в письменной или электронной форме, о чем налоговый орган обязан информировать налогоплательщика через личный кабинет или, в случае отсутствия такового, заказным письмом.

При приобретении земельных участков или долей в них для индивидуального жилищного строительства, приобретении прав на квартиру, комнату или долей в них в строящемся доме, при строительстве индивидуального жилого дома, право на имущественный налоговый вычет возникает с даты госрегистрации права собственности, отмечается в документе.

В случае принятия поправки вступят в силу не ранее чем по истечении месяца со дня официальной публикации и не ранее 1 числа очередного налогового периода по налогу на доходы физических лиц. Их действие распространяется на налоговые вычеты, право на которые возникло с 1 января 2020 г. Положения в части новых правил неразглашения налоговой тайны вступают в силу с 1 января 2021 г. Остальные положения закона вступают в силу с 1 января 2022 г.

Процесс оцифровки налоговых данных в России

Впервые идея создания единого реестра населения – но в те времена без налоговой основы, появилась еще в конце 1990-х годов. В 2006 г. Мининформсвязи (предшественник Минкомсвязи) во главе с Леонидом Рейманом разработало законопроект «О персональных данных», который подразумевал создание такого реестра с минимальным объемом информации о каждом гражданине: ФИО, дата и место рождения, пол, уникальный идентификационный номер.

Тысячи предпринимателей готовы поспособствовать инновационному развитию Москвы

В то время идея «поголовной» переписи была резко воспринята правозащитниками, религиозными деятелями и оппозиционными депутатами. В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

К современному проекту по созданию единого банка сведений о всех гражданах России на площадке ФНС вернулись во времена Дмитрия Медведева на посту премьер-министра. Так, в июле 2016 г. CNews рассказал о его поручении Правительству завершить в сентябре-октябре разработку концепции, а в ноябре 2016 г. подготовить федеральный закон о реестре, который будет содержать базовые сведения о населении России.

Через реестр предполагалось вести персонифицированный учет отдельных сведений о гражданах, формировать данные для использования властями в части обеспечения прав граждан и оказания услуг.

Концепция создания реестра включала первый этап 2016-2018 гг. на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

Третий этап 2021-2024 гг. предусматривал создание отказоустойчивой и катастрофоустойчивой инфраструктуры ГИС, полную интеграцию системы ведения реестра с другими ГИС.

В апреле 2020 г. CNews рассказал о принятом Госдумой во втором чтении законопроекте о создании в России единого федерального информационного регистра сведений о населении, оператором которого была официально назначена ФНС.

На этом этапе стало известно, что основой регистра сведений о населении станут 8 млн записей госреестра ЗАГС, формируемого в облачных дата-центрах ФНС с октября 2018 г., около 540 млн актовых записей, сохранившихся в России с 1926 г.

С помощью реестра и данных других ведомств ФНС сможет не только хранить совокупность сведений о гражданине, но также выстраивать семейные связи россиян и затем, в частности, рассчитывать среднедушевой доход или доход по каждому домохозяйству.

Предполагается что основные нормы закона о едином федеральном информационном регистре сведений о населении будут введены в действие с 1 января 2022 г. Переходной период, на время которого устанавливаются особенности создания, ведения, формирования и использования регистра, предлагается установить со дня опубликования закона до 31 декабря 2025 г.

Владимир Бахур

Новый «сотый» закон упрощает получение налоговых вычетов на приобретение жилья и погашение процентов по ипотеке

Владимир Путин подписал федеральный закон 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц.

Фото: www.protarif.info

Согласно подписанному документу, Глава 23 второй части Налогового Кодекса РФ (Кодекса) дополняется новой статьей 221.1, устанавливающей упрощенный порядок предоставления налогоплательщику налоговым органом предусмотренных пп.3 и 4 п.1 ст.220 Кодекса имущественных налоговых вычетов по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам).

Упрощенный порядок получения указанных налоговых вычетов предполагает взаимодействие физического лица и налогового органа с использованием интернет-сервиса «Личный кабинет налогоплательщика» (ЛКН).

Налоговый вычет в упрощенном порядке может быть предоставлен по окончании налогового периода на основании заявления, представленного в налоговый орган через ЛКН.

Фото: www.solreg.ru

Для получения налоговых вычетов в упрощенном порядке не требуется представление в налоговый орган налоговой декларации по налогу на доходы физических лиц и документов, подтверждающих право на вычеты. Сведения о расходах на приобретение жилья и погашение процентов по целевым займам (кредитам) передаются в налоговый орган налоговым агентом (банком) в автоматизированном режиме в рамках информационного взаимодействия.

Кроме того, получение налогового вычета возможно при наличии в налоговом органе сведений о доходах налогоплательщика и суммах налога, исчисленного, удержанного и перечисленного налоговым агентом в бюджет, представляемых в соответствии с п. 2 ст.230 Кодекса за налоговый период, в котором понесены соответствующие расходы, либо в котором у налогоплательщика имеется неиспользованный остаток имущественных налоговых вычетов.

2 ст.230 Кодекса за налоговый период, в котором понесены соответствующие расходы, либо в котором у налогоплательщика имеется неиспользованный остаток имущественных налоговых вычетов.

Важно, что право на имущественный налоговый вычет возникает:

• при приобретении объекта недвижимого имущества или доли (долей) в нем — с даты государственной регистрации права собственности налогоплательщика на такой объект недвижимого имущества или долю (доли) в нем;

• при приобретении земельных участков (ЗУ) или доли (долей) в них, предоставленных для ИЖС, — с даты государственной регистрации права собственности налогоплательщика на расположенные на таком ЗУ жилой дом или долю (доли) в нем;

• при приобретении прав на квартиру, комнату или долю (доли) в них в строящемся доме — с даты передачи объекта долевого строительства застройщиком и принятия его участником долевого строительства по подписанному ими передаточному акту или иному документу о передаче объекта долевого строительства. При этом налогоплательщик вправе обратиться за получением такого вычета после государственной регистрации его права собственности на данные квартиру, комнату или долю (доли) в них.

При этом налогоплательщик вправе обратиться за получением такого вычета после государственной регистрации его права собственности на данные квартиру, комнату или долю (доли) в них.

Фото: www.fms21.ru

Законом уточняется, что в случае если за вычетом обращаются налогоплательщики-супруги, которые в период брака потратили денежные средства на строительство или приобретение в совместную собственность одного или нескольких объектов, в том числе с использованием кредитных денежных средств, от них потребуется заявление о распределении понесенных ими расходов. При этом размеры расходов распределяются между супругами исходя из фактически произведенных расходов.

Одновременно законом вносятся изменения в ст.88 Кодекса, устанавливающие, что на основе заявления о получении налоговых вычетов в упрощенном порядке проводится камеральная налоговая проверка в течение 30 календарных дней с даты представления заявления. Указанный срок может быть продлен до трех месяцев в случае, если налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах.

Таким образом, законом устанавливается сокращенный срок проведения камеральной налоговой проверки на основе заявления о получении налоговых вычетов в упрощенном порядке. Срок сокращается с трех месяцев до 30 дней.

Фото: www.buhguru.com

В случае, если по результатам камеральной налоговой проверки на основе заявления не были выявлены нарушения законодательства о налогах и сборах, налоговый орган в течение трех дней после окончания проверки принимает решение о предоставлении налогового вычета.

Кроме того, ст.221.1 Кодекса предусматривается внесение изменений в части оформления результатов камеральной налоговой проверки на основе заявления о предоставлении вычетов в упрощенном порядке, выявившей нарушения. В частности, вынесение налоговым органом решения:

• о предоставлении налогового вычета полностью;

• либо об отказе в предоставлении налогового вычета полностью;

• либо о предоставлении налогового вычета частично и решение об отказе в предоставлении налогового вычета частично.

Фото: www.cherlock.ru

На основании принятых решений о предоставлении налогового вычета полностью или частично налоговым органом определяется сумма налога, подлежащая возврату налогоплательщику в связи с предоставлением налогового вычета на указанный в заявлении банковский счет.

Стоит обратить внимание, что при наличии у налогоплательщика недоимки по налогу, иным налогам, задолженности по соответствующим пеням и (или) штрафам налоговым органом производится самостоятельно зачет суммы налога, подлежащей возврату налогоплательщику в связи с предоставлением налогового вычета, в счет погашения указанных недоимки и задолженности по пеням и (или) штрафам.

Фото: www.kubantoday.ru

Поручение на возврат суммы налога, подлежащей возврату налогоплательщику, направляется налоговым органом в территориальный орган Федерального казначейства не позднее десяти дней со дня принятия налоговым органом соответствующего решения. Федеральное казначейство осуществляет возврат налогоплательщику течение пяти дней со дня получения поручения от налогового органа.

Федеральное казначейство осуществляет возврат налогоплательщику течение пяти дней со дня получения поручения от налогового органа.

При нарушении срока возврата суммы налога, подлежащей возврату налогоплательщику, начиная с 16-го дня после принятия соответствующего решения начисляются проценты, исходя из ставки рефинансирования ЦБ РФ.

Подписанный закон 100-ФЗ вступает в силу с 1 января 2022 года.

Фото: www.muzkult.ru

Другие публикации по теме:

Марат Хуснуллин: Спрос на ипотеку среди россиян растет

Верховный Суд: льготная налоговая ставка не применяется, если предназначенный для ИЖС участок используется в предпринимательской деятельности

На заметку застройщикам: позиции высших судов по вопросам налогообложения имущественными налогами за 2020 год

ФНС: услуги застройщика при продаже нежилого помещения по ДДУ не облагаются НДС

Получение налогового вычета по НДФЛ будет максимально упрощено переводом процедуры в онлайн-формат

Получение налогового вычета по НДФЛ будет максимально упрощено переводом процедуры в онлайн-формат

Новые правила налогового вычета для дольщиков

ФНС России: дольщик, не подписавший акт приемки квартиры, имеет право на налоговый вычет

Россиян, продавших свое прежнее жилье ради покупки квартиры в стандартной новостройке, освободят от уплаты НДФЛ?

Справка 2-НДФЛ при ипотеке больше не нужна

С пяти до трех лет сокращен срок, в течение которого можно перепродавать жилье без уплаты НДФЛ

Путин подписал закон об упрощении получения налоговых вычетов по НДФЛ — Экономика и бизнес

МОСКВА, 20 апреля. /ТАСС/. Президент России Владимир Путин подписал закон, направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц (НДФЛ). Согласно документу, опубликованному во вторник на официальном портале правовой информации, граждане РФ смогут получить вычеты по НДФЛ через личный кабинет на сайте Федеральной налоговой службы (ФНС), не заполняя налоговые декларации и не собирая документы для подтверждения.

/ТАСС/. Президент России Владимир Путин подписал закон, направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц (НДФЛ). Согласно документу, опубликованному во вторник на официальном портале правовой информации, граждане РФ смогут получить вычеты по НДФЛ через личный кабинет на сайте Федеральной налоговой службы (ФНС), не заполняя налоговые декларации и не собирая документы для подтверждения.

Закон вступит в силу с 1 января 2022 года, но не ранее чем по истечении одного месяца со дня его официального опубликования. Это не касается положений, для которых установлен иной срок вступления в силу.

Действующий в настоящее время механизм получения налоговых вычетов предполагает подачу налоговой декларации по НДФЛ (форма 3-НДФЛ) с подтверждающими право на вычеты документами по итогам налогового периода и возврата суммы удержанного за год НДФЛ. Подписанный закон упрощает порядок получения налогоплательщиками следующих налоговых вычетов: имущественных — по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам), инвестиционных — по операциям, учитываемым на индивидуальном инвестиционном счете, а также позволяет автоматизировать процессы налогового администрирования в этой части.

Упрощенный порядок получения указанных налоговых вычетов предполагает бесконтактное взаимодействие налогоплательщиков — физических лиц с налоговыми органами с помощью интернет-сервиса «Личный кабинет налогоплательщика для физических лиц» и через автоматизированную проверку налоговым органом права налогоплательщика на получение налогового вычета. Такой порядок исключает необходимость заполнения налоговой декларации по НДФЛ и представления в налоговый орган подтверждающих документов для получения таких вычетов.

Закон уточняет момент возникновения права налогоплательщика на получение имущественного налогового вычета. Как пояснял ранее замминистра финансов РФ Алексей Сазанов, «право на имущественный налоговый вычет при приобретении прав на квартиру или комнату в строящемся доме возникает с даты акта приема-передачи объекта долевого строительства, при этом человек вправе обратиться за получением такого вычета после государственной регистрации прав налогоплательщика на эту квартиру или комнату».

Профессиональный налоговый вычет — Контур.Бухгалтерия — СКБ Контур

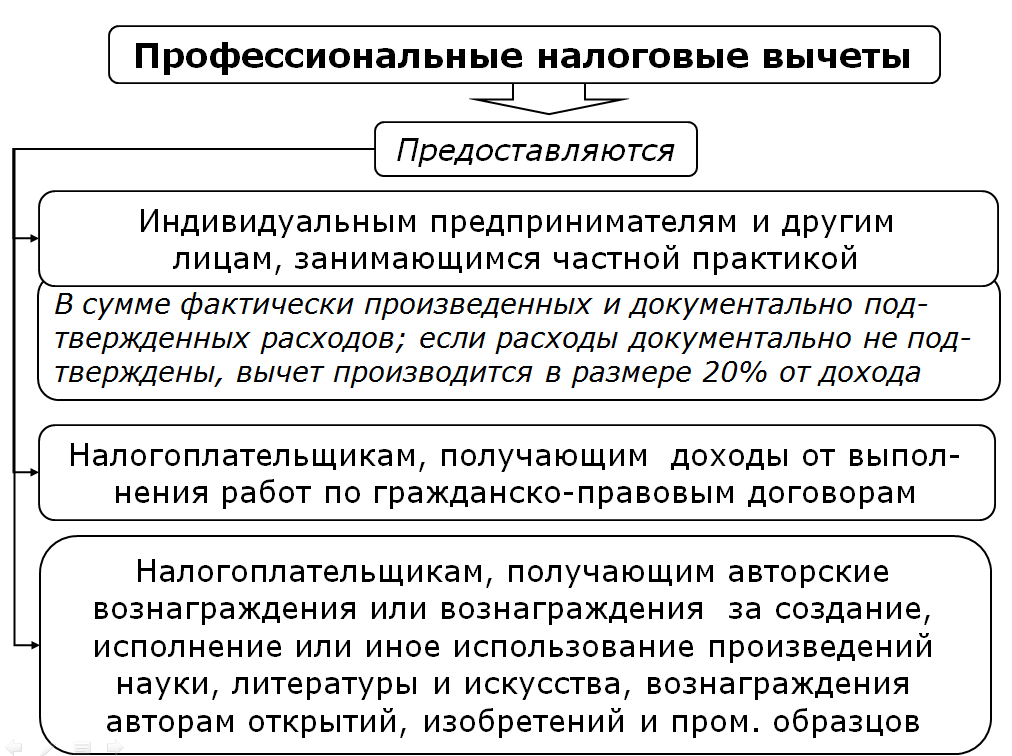

Компания, которая выплачивает вознаграждение по гражданско-правовым договорам исполнителям работ и услуг (не ИП), а также исполнителям (создателям) произведений науки, литературы, искусства и авторам открытий, изобретений, полезных моделей и промышленных образцов, может предоставлять им профессиональные налоговые вычеты (п. 2, 3 ст. 221, п. 2 ст. 226, п. 2 ст. 227 НК РФ).

Напомним, что на профессиональный налоговый вычет можно уменьшить налоговую базу по НДФЛ. Такой вычет может получить только резидент РФ в отношении доходов, которые облагаются по ставке 13 % (п. 3 ст. 210, п. 1 ст. 224 НК РФ).

Напомним, что резидент — это физическое лицо (гражданин РФ, гражданин иностранного государства, лицо без гражданства), которое фактически находится на территории РФ не менее 183 календарных дня в течение 12 месяцев, следующих подряд. Причем 12-месячный период нахождения в России не прерывается на периоды его выезда за границу для краткосрочного (менее 6 месяцев) лечения или обучения. Также этот период не прерывается, если сотрудник уезжает для выполнения работ или оказания услуг на морских месторождениях углеводородного сырья (п. 2, 3 ст. 207 НК РФ). Если между РФ и иностранным государством подписано соглашение об устранении двойного налогообложения, которое признает физических лиц резидентами на других условиях, то данные нормы имеют приоритет над нормами НК РФ (ст. 7 НК РФ).

Также этот период не прерывается, если сотрудник уезжает для выполнения работ или оказания услуг на морских месторождениях углеводородного сырья (п. 2, 3 ст. 207 НК РФ). Если между РФ и иностранным государством подписано соглашение об устранении двойного налогообложения, которое признает физических лиц резидентами на других условиях, то данные нормы имеют приоритет над нормами НК РФ (ст. 7 НК РФ).

Исполнители работ и услуг, которые получают вознаграждения по гражданско-правовым договорам, могут претендовать на вычет в размере фактически понесенных ими расходов, связанных с выполнением работ или оказанием услуг. Разумеется, данные расходы должны быть документально подтверждены (п. 2 ст. 221 НК РФ).

Что касается исполнителей по авторским договорам, то для них законодательство предусматривает два варианта получения вычета (ст. 221 НК РФ):

- В размере фактически понесенных расходов.

- По установленному нормативу затрат (в процентах к сумме начисленного дохода), при условии, что расходы не могут быть документально подтверждены.

В зависимости от того, за что выплачивается авторское вознаграждение, размер норматива составляет 20–40%.

В зависимости от того, за что выплачивается авторское вознаграждение, размер норматива составляет 20–40%.

Чтобы воспользоваться своим правом на налоговый вычет, исполнитель (автор) должен написать соответствующее заявление. Специального бланка для этого действующим законодательством не установлено, поэтому заявление можно написать в свободной форме (ст. 221 НК РФ).

Если доход исполнителю выплачен без учета профессионального вычета, то налогоплательщик может написать заявление о возврате налога (п. 1 ст. 231 НК РФ). Обратиться за возвратом налога можно в течение трех лет (п. 7 ст. 78 НК РФ). В течение трех месяцев со дня получения заявления компания должна перечислить налогоплательщику денежные средства (п. 1 ст. 231 НК РФ).

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

Попробовать бесплатноВ России упростят порядок получения налоговых вычетов

https://ria. ru/20210501/vychety-1730791236.html

ru/20210501/vychety-1730791236.html

В России упростят порядок получения налоговых вычетов

В России упростят порядок получения налоговых вычетов — РИА Новости, 14.05.2021

В России упростят порядок получения налоговых вычетов

C 21 мая россияне получат возможность оформлять вычеты из НДФЛ (налога на доходы физических лиц) в упрощенном порядке через личный кабинет на сайте Федеральной… РИА Новости, 14.05.2021

2021-05-01T00:24

2021-05-01T00:24

2021-05-14T21:07

налоговый вычет

россия

федеральная налоговая служба (фнс россии)

владимир путин

москва

общество

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25.img.ria.ru/images/07e4/0c/15/1590229616_0:200:3078:1931_1920x0_80_0_0_51d669e850a9188c20683cdb99eedaab.jpg

МОСКВА, 1 мая — РИА Новости. C 21 мая россияне получат возможность оформлять вычеты из НДФЛ (налога на доходы физических лиц) в упрощенном порядке через личный кабинет на сайте Федеральной налоговой службы. Президент Владимир Путин подписал соответствующий закон 20 апреля.Теперь налогоплательщикам не придется заполнять декларацию и собирать подтверждающие документы для получения вычетов по расходам на приобретение жилья и погашение процентов по ипотеке, а также по операциям, учитываемым на индивидуальном инвестиционном счете.Всю необходимую информацию налоговая получит от банков, которые смогут присоединиться к такому обмену в добровольном порядке. Перечень участвующих в программе финансовых организаций будет обновляться в специальном разделе на сайте ФНС.Кроме того, сроки проверки права на вычеты и возврата средств сократятся более чем вдвое — с четырех до полутора месяцев. При наличии права на получение вычета ФНС направит в личный кабинет предзаполненное заявление для утверждения. Налогоплательщики смогут отследить процесс получения вычета — с момента подписания этого документа до возврата налога.

Президент Владимир Путин подписал соответствующий закон 20 апреля.Теперь налогоплательщикам не придется заполнять декларацию и собирать подтверждающие документы для получения вычетов по расходам на приобретение жилья и погашение процентов по ипотеке, а также по операциям, учитываемым на индивидуальном инвестиционном счете.Всю необходимую информацию налоговая получит от банков, которые смогут присоединиться к такому обмену в добровольном порядке. Перечень участвующих в программе финансовых организаций будет обновляться в специальном разделе на сайте ФНС.Кроме того, сроки проверки права на вычеты и возврата средств сократятся более чем вдвое — с четырех до полутора месяцев. При наличии права на получение вычета ФНС направит в личный кабинет предзаполненное заявление для утверждения. Налогоплательщики смогут отследить процесс получения вычета — с момента подписания этого документа до возврата налога.

https://ria.ru/20210429/zakony-1730437718.html

россия

москва

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/07e4/0c/15/1590229616_347:0:3078:2048_1920x0_80_0_0_e6afa316a90281da5f59ec40a9be8d2d.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

налоговый вычет, россия, федеральная налоговая служба (фнс россии), владимир путин, москва, общество, экономика

Налоговые вычеты — кому положены и как их получить? | Симферопольский район

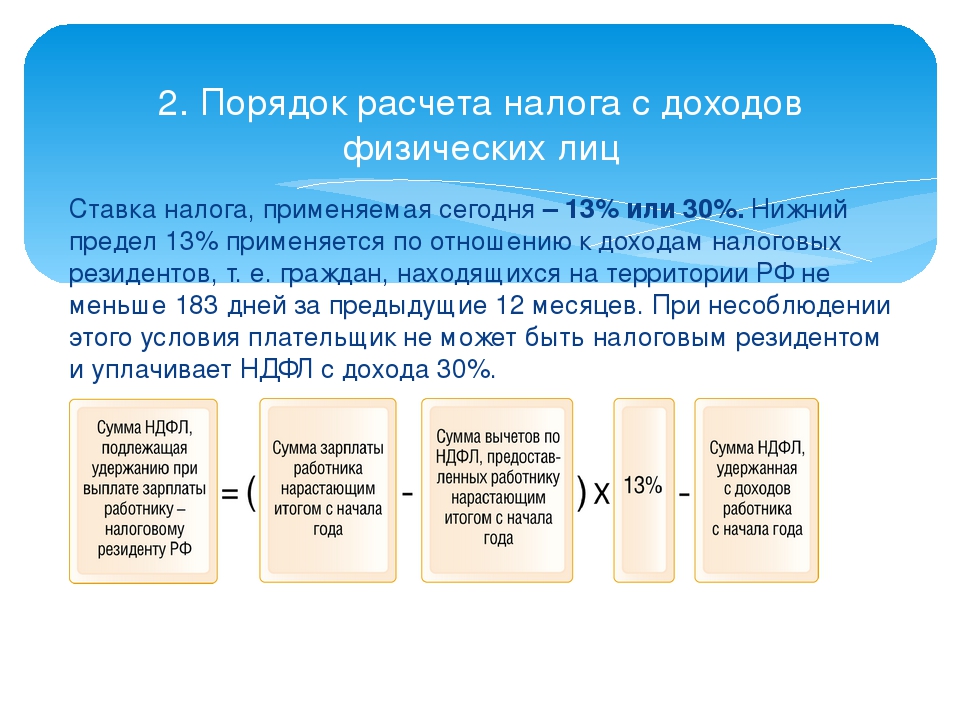

Межрайонная ИФНС России № 5 по Республике Крым сообщает, что налог на доходы физических лиц (НДФЛ) уплачивается со всех видов доходов, полученных в налоговом периоде (календарном году) как в денежной, так и в натуральной формах от источников в РФ или от источников за пределами РФ – физическими лицами, являющимися налоговыми резидентами РФ; от источников в РФ – физическими лицами, не являющимися налоговыми резидентами РФ.

Порядок исчисления и уплаты НДФЛ регламентируется нормами главы 23 «Налог на доходы физических лиц» Налогового кодекса РФ. В то же время, законодательство не только устанавливает эту обязанность, но и предоставляет налогоплательщикам определённые права, в частности, право на получение налоговых вычетов.

Налоговый вычет — это сумма, которая уменьшает размер дохода, с которого уплачивается налог. Претендовать на получение налогового вычета может гражданин, который является налоговым резидентом Российской Федерации; при этом он получает доходы, с которых удерживается налог на доходы физических лиц по ставке 13%.

Претендовать на получение налогового вычета может гражданин, который является налоговым резидентом Российской Федерации; при этом он получает доходы, с которых удерживается налог на доходы физических лиц по ставке 13%.

Обращаем внимание, что возврату подлежит не вся сумма понесённых расходов в пределах заявленного вычета, а соответствующая ему сумма ранее уплаченного налога.

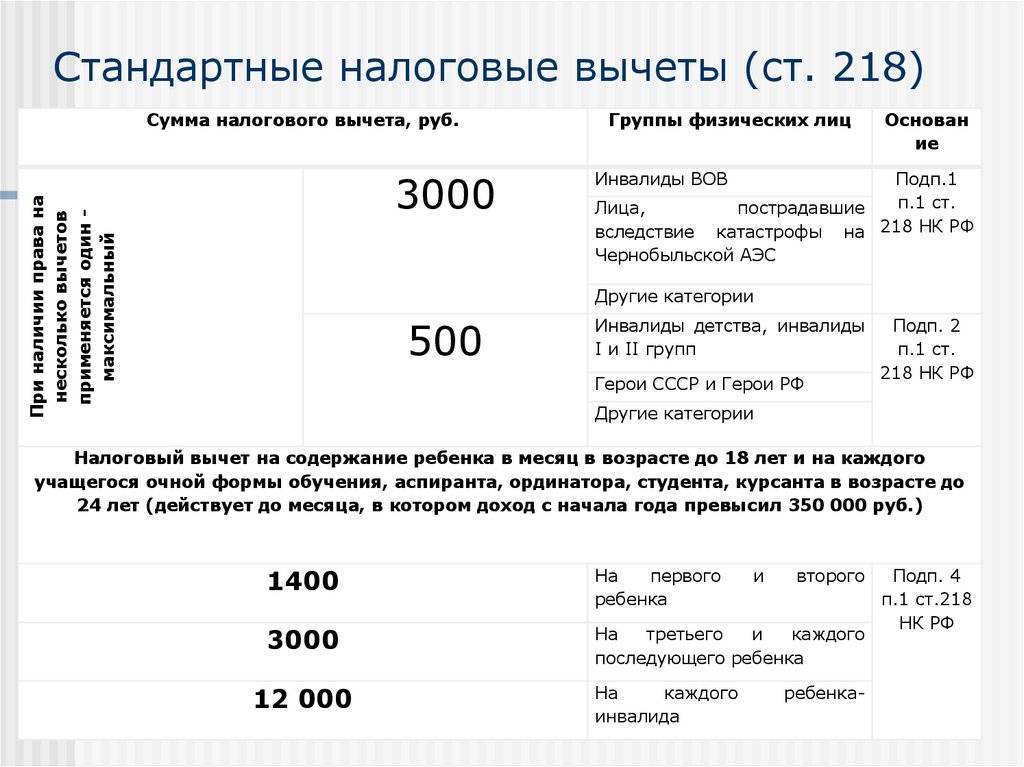

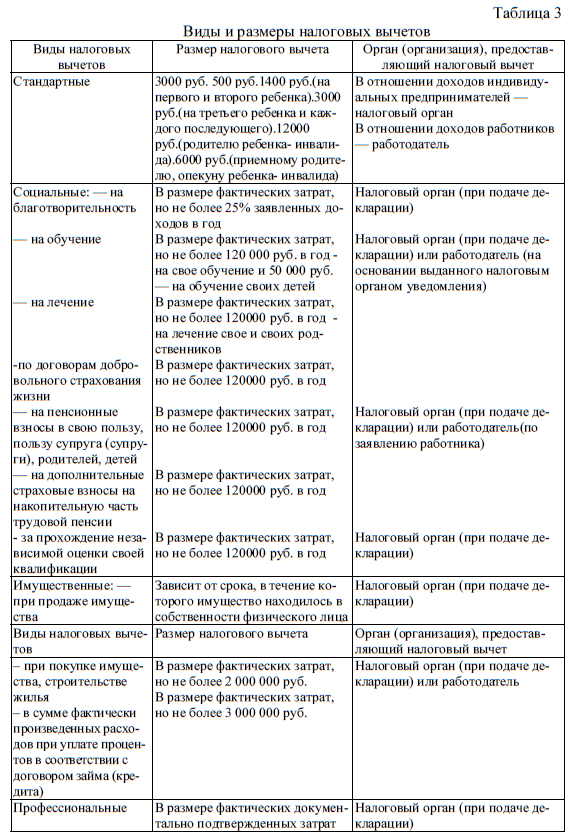

Широкий перечень налоговых вычетов по основным социально значимым расходам граждан предусматривает налоговое законодательство России. Это:

1) стандартные налоговые вычеты;

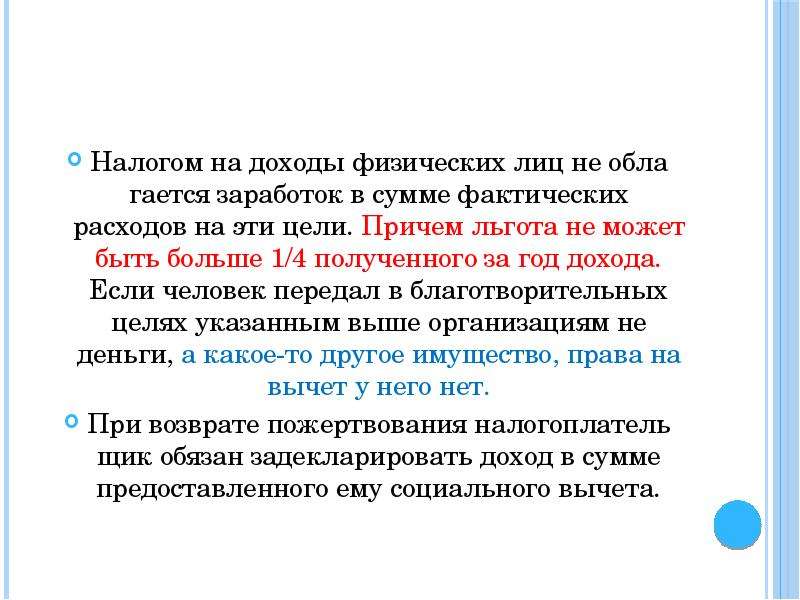

2) социальные налоговые вычеты;

3) имущественные налоговые вычеты;

4) профессиональные налоговые вычеты.

Для того, чтобы получить налоговый вычет, налогоплательщику необходимо представить в налоговый орган по месту жительства заполненную декларацию по форме 3-НДФЛ с копиями документов, подтверждающих право на получение вычета. Граждане, которые заявляют налоговые вычеты, вправе обратиться в налоговый орган в любое время в течение трёх лет после осуществления расходов.

При составлении налоговой декларации предлагаем воспользоваться программой «Декларация 20__», которую можно записать в налоговой инспекции или зайти на сайт ФНС России (www.nalog.ru) в раздел «Физические лица» — «Программное обеспечение» — «Декларации».

Путин подписал закон об упрощении получения налоговых вычетов по НДФЛ | 20.04.21

Президент России Владимир Путин подписал закон, направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц (НДФЛ). Согласно документу, опубликованному во вторник на официальном портале правовой информации, граждане РФ смогут получить вычеты по НДФЛ через личный кабинет на сайте Федеральной налоговой службы (ФНС), не заполняя налоговые декларации и не собирая документы для подтверждения.

Закон вступит в силу с 1 января 2022 года, но не ранее чем по истечении одного месяца со дня его официального опубликования. Это не касается положений, для которых установлен иной срок вступления в силу.

Действующий в настоящее время механизм получения налоговых вычетов предполагает подачу налоговой декларации по НДФЛ (форма 3-НДФЛ) с подтверждающими право на вычеты документами по итогам налогового периода и возврата суммы удержанного за год НДФЛ. Подписанный закон упрощает порядок получения налогоплательщиками следующих налоговых вычетов: имущественных — по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам), инвестиционных — по операциям, учитываемым на индивидуальном инвестиционном счете, а также позволяет автоматизировать процессы налогового администрирования в данной части.

Упрощенный порядок получения указанных налоговых вычетов предполагает бесконтактное взаимодействие налогоплательщиков — физических лиц с налоговыми органами с помощью интернет-сервиса «Личный кабинет налогоплательщика для физических лиц» и через автоматизированную проверку налоговым органом права налогоплательщика на получение налогового вычета. Такой порядок исключает необходимость заполнения налоговой декларации по НДФЛ и представления в налоговый орган подтверждающих документов для получения таких вычетов.

Закон уточняет момент возникновения права налогоплательщика на получение имущественного налогового вычета. Как пояснял ранее замминистра финансов РФ Алексей Сазанов, «право на имущественный налоговый вычет при приобретении прав на квартиру или комнату в строящемся доме возникает с даты акта приема-передачи объекта долевого строительства, при этом человек вправе обратиться за получением такого вычета после государственной регистрации прав налогоплательщика на эту квартиру или комнату».

Информационное агентство России ТАСС Руководство по налоговым вычетам, 20 популярных перерывов в 2021 году

Налоговые вычеты и налоговые льготы могут значительно сэкономить деньги — если вы знаете, что они из себя представляют, как они работают и как их добиваться. Вот шпаргалка.

Что такое налоговый вычет?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, снижает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Что такое налоговый кредит?

Налоговая скидка — это уменьшение вашего фактического налогового счета в соотношении доллар к доллару. Некоторые кредиты подлежат возврату. Это означает, что если вы задолжали 250 долларов США по налогам, но имеете право на получение кредита в размере 1000 долларов США, вы получите чек на разницу в 750 долларов США. (Однако большинство налоговых вычетов не подлежат возврату.)

Как видно из упрощенного примера в таблице, налоговый зачет может значительно повлиять на ваш налоговый счет, чем налоговый вычет.

Налоговый вычет в размере 10 000 долларов… | … или налоговый кредит в размере 10 000 долларов? | |

Как подать иск

Как правило, есть два способа потребовать налоговые вычеты: взять стандартный вычет или детализировать вычеты. Вы не можете сделать и то, и другое.

Вы не можете сделать и то, и другое.

Стандартный налоговый вычет на 2020 и 2021 годы

Стандартный вычет в основном представляет собой однозначное сокращение вашего скорректированного валового дохода (AGI) без лишних вопросов. Сумма, на которую вы имеете право, зависит от вашего статуса подачи.

В браке, подача отдельно | ||

Лица старше 65 лет или слепые получают больший стандартный вычет.

Детализация вычетов

Детализация позволяет сократить налогооблагаемый доход, взяв любой из сотен доступных налоговых вычетов, на которые вы имеете право. Чем больше вы можете удержать, тем меньше вы заплатите налогов.

Следует перечислять или брать стандартный вычет?

Вот к чему сводится выбор:

Если ваш стандартный вычет меньше суммы ваших детализированных вычетов, вам, вероятно, следует детализировать и сэкономить деньги.

Помните, однако, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется подтверждение того, что вы имеете право на вычеты.

Помните, однако, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется подтверждение того, что вы имеете право на вычеты.Если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит использовать стандартный вычет (и этот процесс идет быстрее).

Примечание. Стандартный вычет значительно вырос в последние годы, поэтому вы можете обнаружить, что это лучший вариант для вас сейчас, даже если вы делали детали в прошлом.

20 популярных налоговых вычетов и налоговых скидок для физических лиц

Существуют сотни вычетов и кредитов. Вот раскрывающийся список некоторых распространенных, а также ссылки на другие наши материалы, которые помогут вам узнать больше.

Вычет процентов по студенческой ссуде

Вычтите до 2500 долларов из налогооблагаемого дохода, если вы уплатили проценты по студенческой ссуде. (Как это работает.)

American Opportunity Tax Credit

Это позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и школьные сборы, но не расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов на общую сумму 2500 долларов. (Как это работает.)

(Как это работает.)

Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили на обучение и сборы, но не более 2 000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт в качестве допустимых расходов. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы. (Как это работает.)

Налоговый кредит по уходу за детьми и иждивенцами

Как правило, это до 35% от суммы до 3000 долларов США дневного ухода и аналогичных расходов для ребенка до 13 лет, супруга или родителя, неспособного заботиться о себе, или другой иждивенец, чтобы вы могли работать — и расходы на двух или более иждивенцев до 6000 долларов.В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух или более иждивенцев (как это работает).

Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году. и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

В 2020 налоговом году эта статья покрывает расходы на усыновление до 14 300 долларов на ребенка. В 2021 году это 14 440 долларов. (Как это работает.)

Этот кредит может принести вам от 538 до 6660 долларов в 2020 году в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода.Это то, что стоит изучить, если ваш AGI меньше 57 000 долларов. На 2021 год кредит на заработанный доход составляет от 543 до 6728 долларов. (Как это работает).

Вычет из благотворительных пожертвований

Если вы укажете детали, вы сможете вычесть стоимость ваших благотворительных подарков — будь то наличные или имущество, такое как одежда или автомобиль, — из вашего налогооблагаемого дохода. А за 2020 налоговый год вы можете вычесть 300 долларов из своей налоговой декларации без необходимости детализации. (Как это работает.)

Вычет медицинских расходов

Как правило, вы можете вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7. 5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

Удержание государственных и местных налогов

Удержание процентов по ипотеке

Удержание процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он сокращает федеральный подоходный налог, который платят соответствующие домовладельцы, за счет уменьшения их налогооблагаемого дохода на сумму выплачиваемых ими процентов по ипотеке. (Как это работает.)

Убытки и расходы, связанные с азартными играми, вычитаются только в размере игрового выигрыша.Таким образом, если вы потратите 100 долларов на лотерейные билеты, это не вычитается — если вы не выиграете и не заявите, как минимум 100 долларов. Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вычет из взносов IRA

Вы можете вычесть взносы в традиционный IRA, хотя размер вычета зависит от того, покрыты ли вы или ваш супруг пенсионным планом на работе и сколько вы делать. (Как это работает.)

(Как это работает.)

401 (k) вычет из взносов

IRS не облагает налогом то, что вы переводите напрямую из своей зарплаты в 401 (k).В 2020 и 2021 годах вы можете направлять на такой счет до 19 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 26 000 долларов. Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k) s. (Как это работает.)

Это составляет от 10% до 50% взносов в размере до 2000 долларов в IRA, 401 (k), 403 (b) или некоторые другие пенсионные планы (4000 долларов при совместной подаче). Процент зависит от вашего статуса подачи и дохода. (Как это работает.)

Удержание взносов на сберегательный счет здравоохранения

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для квалифицированных медицинских расходов.В 2020 году, если у вас есть медицинское страхование с высокой франшизой, вы можете внести до 3550 долларов. Если у вас есть семейное страховое покрытие с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить 1000 долларов в свой HSA. (Как это работает.)

Вычет из расходов на самозанятость

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей.(Как это работает.)

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы. (Как это работает.)

Вычет из расходов на преподавателя

Если вы школьный учитель или другой имеющий на это право педагог, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Кредит на энергию для жилищного строительства

Этот кредит может дать вам до 26% стоимости установки систем солнечной энергии, включая солнечные водонагреватели и солнечные панели.(Подробнее.)

Список здесь.

Ознакомьтесь с лучшими налоговыми программами 2021 года и не только. И все это подкреплено массой ботанических исследований.

Налоговые льготы и вычеты на образование, которые вы можете запросить в 2020 году

Если вы платили за обучение в колледже в прошлом году, вы можете претендовать на получение американского кредита возможности или пожизненного кредита на обучение, или вычета платы за обучение и сборов. Американский альтернативный кредит обычно является наиболее ценным налоговым кредитом на образование, если вы соответствуете требованиям.

Вы можете запросить эти налоговые льготы и вычеты по налогу на образование, даже если вы платили за обучение в школе с помощью студенческой ссуды.Родители также могут воспользоваться этим преимуществом, если они не выбирают отдельный статус для регистрации в браке. Вот что нужно знать о каждом варианте.

American Opportunity Credit

Как это работает: вы можете снизить свой налоговый счет до 2500 долларов, если в прошлом году вы заплатили столько за обучение в бакалавриате. Американская налоговая льгота позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и плату за обучение, но не на расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.

Кто может претендовать на это: Американский кредит возможностей предназначен специально для студентов бакалавриата и их родителей. Вы можете требовать возмещения налогов на срок не более четырех лет. Ваши родители потребуют возмещения, если они оплатили ваши расходы на образование, а вы указаны как иждивенец после их возвращения.

Что нужно знать выпускникам колледжа 2021 года

Ознакомьтесь с руководством NerdWallet и Inceptia по поиску денег и карьере после колледжа.

Вы можете получить полный налоговый кредит на образование, если ваш модифицированный скорректированный валовой доход, или MAGI, составлял 80 000 долларов или меньше в 2020 году (160 000 долларов или меньше, если вы подаете налоговую декларацию совместно с супругом).Если ваш MAGI составлял от 80 000 до 90 000 долларов (от 160 000 до 180 000 долларов для совместных файлов), вы получите уменьшенный кредит. Если вы зарабатываете больше, вы не можете претендовать на этот кредит.

Чего это стоит. Американский кредит на возмещение убытков снижает сумму уплачиваемых вами налогов. Например, если вы задолжали 3000 долларов по налогам и получили полную скидку в размере 2500 долларов, вам придется заплатить в IRS только 500 долларов.

Возмещается ли американский кредит на возмещение убытков? Да. Вы по-прежнему можете получить 40% стоимости американской налоговой льготы — до 1000 долларов — даже если вы не получали дохода в прошлом году или не должны платить налоги.Например, если вы имеете право на возмещение, этот кредит может увеличить сумму, которую вы получите, до 1000 долларов. Вот почему американский альтернативный кредит обычно является лучшей налоговой льготой на образование для студентов и их семей.

Пожизненный кредит на обучение

Как это работает: вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили в счет оплаты обучения в 2020 году, но не более 2000 долларов. Как и в случае с американской налоговой льготой, кредит на пожизненное обучение не учитывает расходы на проживание или транспорт как приемлемые расходы.Но вы можете потребовать книги или принадлежности, необходимые для курсовой работы.

Кто может претендовать на это: пожизненное обучение предоставляется не только студентам или их родителям. Кредит распространяется на студентов бакалавриата, магистратуры, студентов, не учившихся на степень или профессионально-технических училищ, и нет ограничений на количество лет, на которые вы можете претендовать. Таким образом, он идеально подходит для аспирантов или тех, кто посещает занятия, чтобы развить новые навыки, даже если вы уже запрашивали американскую налоговую льготу по своим налогам в прошлом. Вы не можете претендовать на получение одновременно американского кредита возможности и кредита на обучение в течение всей жизни в один и тот же год.

Чего это стоит: вы можете запросить кредит, если ваш MAGI был меньше 59 000 долларов США (118 000 долларов США, если вы подали совместную заявку) в прошлом году. Если ваш MAGI составлял от 59 000 до 69 000 долларов США (от 118 000 до 138 000 долларов США, если вы подали совместную заявку), вы можете получить уменьшенный кредит. Вы не можете получить кредит, если ваш MAGI был больше 69 000 долларов США (138 000 долларов США, если вы состоите в браке и подаете документы совместно).

Возмещается ли кредит на пожизненное обучение? Нет. Вы не можете получить зачет на пожизненное обучение в качестве возмещения, если вы не получили дохода или не должны платить налоги.

Список здесь.

Посмотрите выдающиеся студенческие ссуды и варианты рефинансирования на 2021 год. И все это подкреплено массой ботанических исследований.

Вычет из платы за обучение

Как это работает: вы можете вычесть до 4000 долларов из своего валового дохода за деньги, потраченные на соответствующие критериям расходы на образование в 2020 налоговом году. Эти расходы включают в себя обучение, сборы, книги, расходные материалы и другие покупки ваша школа требует. Как и в случае с налоговыми льготами на образование, личные расходы, такие как транспорт, проживание и питание, не подлежат вычету.

Срок действия вычета за обучение и плату истек в конце 2017 года, но впоследствии был продлен до 31 декабря 2020 года.

Кто может претендовать на это: удержание платы за обучение и сборов доступно для студентов и родителей, заработавших менее 65000 долларов США (или 130 000 долларов при совместной регистрации брака) в 2020 году. Те, кто заработал от 65 000 до 80 000 долларов (160 000 долларов при совместной подаче), могут иметь право на вычет в размере 2 000 долларов.

Вы не можете претендовать на вычет платы за обучение и налоговый кредит на образование в один и тот же год для одного и того же студента.Если вы имеете право на получение нескольких налоговых льгот для образования, профессиональное налоговое программное обеспечение или программное обеспечение для онлайн-подготовки налоговых документов помогут вам определить, что для вас более ценно.

Чего это стоит: удержание платы за обучение снижает ваш налогооблагаемый доход до 4000 долларов, если вы имеете право на максимальный вычет. Снижение налогооблагаемого дохода, скорее всего, не сэкономит вам столько денег, как получение налогового кредита, но вычет за обучение и сборы может принести пользу лицам, подающим документы, которые не имеют права на получение американского кредита возможности или кредита на пожизненное обучение.

Налоговые формы на образование

В январе ваша школа вышлет вам форму 1098-T, справку о стоимости обучения, в которой указаны расходы на образование, которые вы оплатили за год. Вы будете использовать эту форму, чтобы ввести соответствующие суммы в свою налоговую декларацию, чтобы потребовать налоговый кредит на образование или вычет.

Если вы или ваши родители также платили студенческие ссуды, вы можете вычесть проценты по студенческим ссудам из своего налогооблагаемого дохода. Если вы заплатили более 600 долларов в виде процентов, ваш сервисный центр автоматически отправит вам форму 1098-E.Вы все равно можете вычесть проценты, если вы заплатили менее 600 долларов, но вам придется попросить форму у обслуживающего персонала.

Если ваша компания предоставила средства на образовательную помощь — например, возмещение стоимости обучения или выплату студенческой ссуды — до 5250 долларов США могут быть исключены из вашего налогооблагаемого дохода. Платежи по студенческому кредиту должны быть произведены после 27 марта 2020 г., чтобы иметь право на участие.

Самые популярные налоговые вычеты

Постатейные налоговые вычеты дали многим американским наемным работникам возможность получить больший доход вместо того, чтобы передавать свои кровно заработанные деньги правительству.Для тех, кто ведет хороший учет, вычеты уже давно означают больше денег для них и меньше для Службы внутреннего контроля (IRS).

Ключевые выводы

- Если вы не берете стандартный вычет из подоходного налога, отсутствие детализированного вычета может стоить вам возмещения в долларах.

- Внесение изменений в правила налоговых вычетов на основании Закона о сокращении налогов и рабочих мест от 2017 года устранило некоторые вычеты по расходам, а другие разрешили перечислять по статьям.

- Расходы, связанные с работой, владение домом и благотворительность — все это простые способы увеличить вычеты.Мы рассмотрим некоторые из часто упускаемых из виду ниже.

Закон о сокращении налогов и изменении правил о рабочих местах

В 2020 году решение о включении в список сопровождается серьезной оговоркой из-за изменений, внесенных Законом о сокращении налогов и занятости от 2017 года (TCJA). Прежде чем приступить к заполнению этой формы Приложения А, имейте в виду, что стандартные вычеты, которые значительно увеличились в 2018 году, были увеличены еще немного. В 2020 году стандартные вычеты составляют 12 400 долларов США для отдельных лиц и состоящих в браке лиц, подающих раздельную регистрацию, 18 650 долларов США для глав семьи и 24 800 долларов США для супружеских пар, подающих документы совместно или имеющих право на вдовы.В 2021 налоговом году стандартные вычеты снова вырастут — до 12 550, 18 800 и 25 100 долларов соответственно.

Обратите внимание, что TCJA также отменил личное освобождение, поэтому вы должны учитывать это в своих расчетах. Закон также отменил или изменил правила для ряда налоговых вычетов, которые вы могли использовать в 2017 году. С другой стороны, TCJA больше не ограничивает общие детализированные вычеты в соответствии с вашим скорректированным валовым доходом (AGI), что является по крайней мере одним положительным изменением для составителей статей.Взаимодействие с другими людьми

Если ваши общие детализированные вычеты по новому налоговому счету упадут ниже сумм, перечисленных выше, вам, вероятно, лучше воспользоваться стандартным вычетом. Если нет, читайте дальше, чтобы узнать о самых упускаемых из виду детализированных вычетах и о том, как они могут помочь вам сэкономить еще больше.

Вычет из вашего дома, милого дома

Владение домом может приносить вам значительные налоговые списания каждый год, в том числе баллы, уплаченные при покупке дома, и возможные вычеты по ипотечным процентам.Вы также можете вычесть налог на недвижимость, уплаченный во время вашего проживания в доме. Вот предостережения: для ипотечных кредитов, полученных 15 декабря 2017 г. или позднее, новый налоговый закон позволяет вычитать проценты по ссуде на сумму до 750 000 долларов (для старых ссуд лимит составляет 1 миллион долларов).

Обратите внимание, что если ваш жилищный кредит превышает лимит в 750 000 долларов (или 1 миллион долларов), вы все равно можете вычесть проценты по ипотеке, относящиеся к той части вашего кредита, которая не превышает этой суммы.

Кроме того, налогоплательщики ограничены вычетом 10 000 долларов США (5 000 долларов США при раздельной регистрации брака) по государственным и местным налогам (SALT), которые представляют собой комбинацию налогов на имущество плюс государственные и местные налоги на прибыль или налоги с продаж.Вычет по частным взносам по ипотечному страхованию был возвращен до 2020 налогового года.

При продаже дома вы также получаете некоторые налоговые льготы. Вы можете вычесть налоги на недвижимость и проценты по ипотеке, которые вы заплатили за часть года, предшествующую продаже. Если вы военнослужащий, вы даже можете вычесть расходы на переезд. дома, любые комиссионные, которые вы уплатили агенту по недвижимости, и любые сборы, которые вы уплатили при закрытии, такие как юридические сборы или сборы за условное депонирование, а также расходы на ремонт или улучшение.Но на самом деле это не налоговые вычеты — они вычитаются из продажной цены, что помогает снизить вашу прибыль и уменьшить налог на прирост капитала.

По дороге домой, налоговая льгота

При покупке автомобиля вы платите налог с продаж. Некоторые штаты продолжают облагать вас налогом каждый год за, как выразился штат Кентукки, «привилегию использовать автомобиль на дорогах общего пользования». Большинство штатов также рассылают уведомления с требованием уплаты налога для регистрации вашего автомобиля. каждый год. После того, как вы наклеите свою новую наклейку на свой автомобиль, вы сможете заполнить квитанцию и добавить этот платеж к своим вычетам по налогу на имущество в апреле.

Если в вашем штате процент регистрации транспортного средства рассчитывается на основе стоимости вашего автомобиля, вы можете вычесть этот процент как часть налога на личную собственность. Процент регистрации транспортного средства на основе веса вашего автомобиля не подлежит налогообложению. . Например, в Нью-Гэмпшире часть регистрации автомобиля подлежит вычету (муниципальная часть, которая рассчитывается на основе стоимости), а часть не подлежит вычету (часть штата, основанная на весе).

То же самое и с жилым автофургоном или лодкой — проверьте регистрационные документы, чтобы узнать, платите ли вы налог на недвижимость, и помните о пределе в 10 000 долларов на общую сумму налогов на ОСВ.Взаимодействие с другими людьми

Делать хорошо, делая добро

Вы пожертвовали свои узкие джинсы и журнальный столик с колесами фургона компании Goodwill, которая, в свою очередь, снизила ваши налоги, увеличив ваши благотворительные отчисления. IRS требует, чтобы вы предоставили «квалифицированную оценку предмета с возвратом», когда вы жертвуете предмет (или группу предметов) на сумму более 5000 долларов. Для таких предметов, как электроника, бытовая техника и мебель, вам может потребоваться заплатить профессионалу, чтобы оценить сумму вашего пожертвования.

Для заявителей 2020 года из-за пандемии коронавируса и вытекающего из этого Закона CARES налогоплательщикам, не перечисляющим список, также разрешен вычет до 300 долларов США за благотворительные взносы, сделанные в 2020 году.Кроме того, ограничение AGI в размере 60% приостанавливается для перечисления налогоплательщиков, которые жертвуют на благотворительность в 2020 году.

Физические лица могут выбрать вычет пожертвований в размере до 100% от их AGI 2020 (обычно это 60%). Корпорации могут удерживать до 25% налогооблагаемого дохода по сравнению с предыдущим пределом в 10%. Кроме того, раздел 2204 Закона CARES разрешает правомочным лицам, которые не перечисляют вычеты, вычитать 300 долларов квалифицированных благотворительных взносов в качестве вычета «сверх черты», т.е.д., в качестве корректировки при определении скорректированной валовой прибыли (AGI) за 2020 налоговый год.

Пожертвования имущества в целях прироста капитала, такие как приобретение ценных бумаг, ограничены 30% от AGI, и вы больше не можете требовать вычет из взносов, которые дают вам право на участие в спортивных соревнованиях в колледже. Подробнее см. В публикации IRS 526.

Благотворительные поездки

Если вы относитесь к тому типу людей, которые любят жертвовать свое свободное время волонтерству, и вы окунаетесь в собственный кошелек, чтобы отправиться в любимую благотворительную организацию, вы можете добавить эти расходы к своим благотворительным отчислениям (но не к стоимости, времени или услуге. ).Основная цель поездки должна быть благотворительной, без существенного элемента отпуска. Согласно IRS, для получения права вы должны «дежурить в подлинном и содержательном смысле на протяжении всей поездки».

Независимо от того, едете ли вы на автобусе или на собственном автомобиле, вам понадобятся подробные записи о вашей благотворительной деятельности: храните квитанции за проезд в общественном транспорте или журналы пробега вашего автомобиля (для которых вы можете взимать стандартную ставку 0,14 доллара за милю для благотворительных организаций) а также квитанции за парковку и плату за проезд.Взаимодействие с другими людьми

«Оставаться здоровым» помогает вычетам

Сохранение здоровья может стоить вам руки и ноги. IRS разрешает вычет специально для медицинских расходов, но только для той части расходов, которая превышает 7,5% от вашего AGI. Таким образом, если ваш AGI составляет 50 000 долларов в 2020 году, вы можете вычесть только часть своих медицинских расходов, превышающую 3750 долларов. Если ваша страховая компания возмещает вам какую-либо часть ваших расходов, эта сумма не может быть вычтена. Кроме того, если страхование возместит вам в будущем налоговом году любую часть расходов, заявленных в текущем году, вам нужно будет добавить возмещение (до суммы, которую вы взяли в качестве вычета) в качестве дохода в будущем году.Взаимодействие с другими людьми

Часть денег, которую вы платите за страхование долгосрочного ухода (LTC), также может минимизировать ваше налоговое бремя. Страхование на случай длительного ухода — это вычитаемые медицинские расходы, и IRS позволяет вам вычитать увеличивающуюся часть вашего страхового взноса по мере того, как вы становитесь старше, но только в том случае, если страхование не субсидируется вашим работодателем или работодателем вашего супруга.

При посещении врача есть еще одно преимущество, о котором часто забывают. Вы можете вычесть расходы на транспорт и поездку для получения медицинской помощи, что означает, что вы можете списать расходы на проезд на автобусе, расходы на машину (по стандартной ставке пробега для медицинских целей 0 долларов.16 за милю), дорожные сборы, парковка и проживание (но не питание) — если общая сумма превышает лимит в 7,5% на 2020 год. Существуют ограничения на эти расходы. Например, путешествуя за медицинской помощью, вы можете вычесть только до 50 долларов на человека за ночь проживания.

Вы также можете вычесть любые дополнительные доплаты, затраты на рецептурные препараты и плату за лабораторию как часть ваших медицинских расходов — если общая сумма превышает лимит в 7,5% на 2020 год. IRS позволяет вам учитывать общие сборы и услуги, если они не являются полностью покрывается вашим планом страхования, например, услуги по лечению и уходу.Фактически, определение медицинских расходов IRS является довольно широким и может включать такие предметы, как акупунктура и программы по отказу от курения.

Прочие вычеты (что от них осталось)

Правила TCJA исключают большинство вычетов, которые ранее подпадали под категорию «вычетов по разным статьям». Многие из этих вычетов подлежали 2% -ному порогу AGI, то есть вы могли вычесть только ту сумму, которая превышала 2% от вашего AGI. В соответствии с TCJA порог 2% -го AGI больше не применяется, но вы больше не можете вычитать следующее.Взаимодействие с другими людьми

- Невозмещенные расходы на работу, такие как служебные командировки и профсоюзные взносы

- Невозмещенные расходы на переезд, если вам пришлось переехать, чтобы найти новую работу (исключение: военный переезд на действительную военную службу по военному приказу)

- Большая часть инвестиционных расходов, включая гонорары за консультационные услуги и управление

- Сборы за подготовку налогов (за исключением сборов за подготовку таблиц C, E или F, которые считаются вычитаемыми коммерческими расходами)

- Сборы за оспаривание постановления IRS

- Расходы на хобби

- Личные травмы или кражи, за исключением случаев, когда они происходят в федеральной зоне бедствия

Вот что еще можно вычесть:

- Игровые проигрыши до суммы вашего выигрыша

- Проценты на деньги, взятые в долг для покупки инвестиции

- Убытки от несчастных случаев и хищений приносящего доход имущества

- Федеральный налог на недвижимость на доход от определенных объектов унаследованного имущества, таких как IRA и пенсионные пособия

- Затраты на труд, связанные с инвалидностью, для людей с ограниченными возможностями

- Проценты по студенческим займам (ограничиваются минимальной суммой в 2500 долларов или общей суммой процентов, которые вы выплачивали в течение года)

Итог

Клочки бумаги, которые вы запихиваете в свой кошелек, могут означать, что на вашем банковском счете больше денег в налоговый сезон.Держите квитанции за услуги и храните файл в течение года, чтобы у вас были записи даже о самых незначительных расходах, которые вы понесли для бизнеса, благотворительности и вашего здоровья. По мере накопления этих расходов они могут в конечном итоге снизить ваш налоговый счет.

Стандартный вычет: сколько это и как вы его берете?

Налоговый вычет — это разновидность налоговой льготы. Это уменьшает сумму, которую вы должны дяде Сэму. Налоговые вычеты снижают ваше налоговое бремя за счет снижения налогооблагаемого дохода, и вы можете либо потребовать стандартный вычет, либо указать свои вычеты при подаче заявления.Для налогового года 2020 (то, что вы подаете в начале 2021 года) стандартный вычет составляет 12 400 долларов США для лиц, подавших одиночную декларацию, и 24 800 долларов США для лиц, подавших совместную декларацию. До 2018 налогового года стандартные вычеты были примерно вдвое меньше. Если вы не знакомы со стандартной дедукцией, продолжайте читать.

Выйдите за рамки налогов, чтобы составить всеобъемлющий финансовый план. Найдите местного финансового консультанта сегодня.

Понимание стандартного вычетаНезависимо от того, являетесь ли вы владельцем бизнеса или служащим, вы, вероятно, захотите, чтобы сумма вашего подоходного налога была как можно меньше.Вот тут-то и пригодятся такие инструменты, как отчисления. Независимо от того, на каком финансовом фронте вы стоите, существует широкий спектр расходов, которые вы можете вычесть из своих налогов.

Многие расходы и взносы подлежат вычету, включая благотворительные подарки, проценты по ипотеке, проценты по студенческим займам, некоторые расходы, связанные с бизнесом, и медицинские расходы. Вычитание этих индивидуальных расходов из вашей налоговой декларации называется вычетами по статьям. Чтобы потребовать эти вычеты, вам необходимо иметь какое-то свидетельство, подтверждающее, что вы имеете право на освобождение части вашего дохода от налогообложения.

Однако не все будут перечислять вычеты. Это потому, что существует также стандартный вычет, который представляет собой просто установленную сумму денег, которую налогоплательщики могут автоматически вычесть из своего скорректированного валового дохода. Как правило, если ваш стандартный вычет больше, чем сумма детализированных вычетов, на которые вы имеете право, вместо этого вы просто берете стандартный вычет. Размер вашего стандартного вычета зависит от нескольких факторов: вашего возраста, вашего дохода и статуса подачи документов.

Сколько у меня стандартного вычета?Стандартный вычет привязан к инфляции, поэтому суммы немного меняются каждый год.Для налогового года 2020, который мы подаем в начале 2021 года, федеральный стандартный вычет для одиноких лиц и состоящих в браке лиц, подающих раздельно, составляет 12 400 долларов. Это 24 800 долларов, если вы переживший супруг или женаты и подаете совместно. Если вы глава семьи, это 18 650 долларов.

Лица, которые хотя бы частично слепы или старше 65 лет, получают больший стандартный вычет. Если вы не замужем, состоите в браке и подаете документы отдельно или являетесь главой семьи, ваша стандартная сумма вычета может увеличиться на 1650 долларов.Если вы состоите в браке и подаете документы совместно или квалифицируетесь как вдова (вдова), сумма может увеличиться на 1300 долларов.

| Стандартные вычеты по возрасту: 2019 Налоговый год | ||

| Холост или женат, подача отдельно | до 65 65 и старше | 12 400 долл. США 90 429 14 050 долл. США |

| Семейное положение, подача совместно | до 65 лет (оба супруга) 65 лет и старше (один супруг) 65 лет и старше (оба супруга) | 24 800 долл. США 26 100 долл. США 27 400 долл. США |

| Глава семьи | до 65 65 и старше | 18 650 долл. США 90 429 20 300 долл. США |

| Соответствующая вдова | до 65 65 и старше | 24 800 долл. США 26 100 долл. США |

Кто-то еще называет вас иждивенцем? В таком случае ваша стандартная сумма удержания (на 2019 год) не может превышать большее из следующих значений: а) 1100 долларов или б) ваш общий заработанный доход плюс 350 долларов.Если вы живете в штате, который требует от вас уплаты подоходного налога, может существовать стандартный вычет на уровне штата, который вы можете подать в налоговую декларацию штата.

Существует инструмент IRS, который вы можете использовать для расчета вашего собственного стандартного вычета. Примерно через пять минут вы точно узнаете, сколько вы можете вычесть из своего дохода.

Важно отметить, однако, что не все могут использовать стандартный вычет. К сожалению, если вы попадете в одну из следующих категорий, у вас, скорее всего, не останется иного выбора, кроме как перечислить свои вычеты:

- Вы подаете налоговую декларацию за период менее 12 месяцев, так как вы меняете годовой отчетный период

- Вы были иностранцем-нерезидентом в любой момент в течение налогового года

- Вы женаты, подаете отдельно, и ваш (а) супруг (а) учитывает свои вычеты

Имущество, товарищества, общие целевые фонды и трасты также не имеют права на стандартный вычет.

Стандартный вычет против детального вычетаРазница между стандартным вычетом и детализированным вычетом проста. Первый — это конкретный или стандартный номер, определяемый исключительно вашим возрастом и статусом регистрации. Но последнее требует, чтобы вы вручную перечисляли свои вычеты. Это означает, что вам придется сесть, просмотреть свои финансовые документы и все сложить.

В конечном итоге вам нужно будет решить, как вы хотите заявить о своих удержаниях.Это потому, что, согласно правилу, вы не можете использовать стандартный вычет, а также перечислять свои вычеты в рамках одного налогового года.

Решение о том, как потребовать свои вычетыЕсли вы не уверены, следует ли перечислять вычеты по статьям или использовать стандартные вычеты, рекомендуется вычислить числа. Вероятно, вам следует сделать то, что дает вам наибольший вычет.

Взять стандартный вычет, безусловно, проще, особенно если вы не отслеживали свои расходы в течение года.Большинство американцев выбирают этот путь, и вы можете требовать стандартного вычета, даже если нет единого расхода, который вы могли бы вычесть в противном случае. Стандартный вычет также стал еще более привлекательным, поскольку Закон о сокращении налогов и занятости от 2017 года резко увеличил его размер при одновременном удалении или сокращении некоторых детализированных вычетов.

Конечно, если вы хотите составить список, но вам в этом нужна помощь, вы можете поговорить с финансовым консультантом, который специализируется на налогах. Наш инструмент подбора финансового консультанта может помочь вам найти человека, с которым можно работать и удовлетворить ваши потребности.

ИтогВычеты уменьшают сумму денег, которую вы должны заплатить до обычного крайнего срока 15 апреля (продлен на 2020 налоговый год до 17 мая 2021 года). Правительство устанавливает стандартную вычету и диктует ее размер. Все податели налоговых деклараций могут потребовать этот вычет, если они не захотят детализировать свои вычеты. В 2020 налоговом году стандартный вычет составляет 12 400 долларов США для лиц, подавших одиночную заявку, и 24 800 долларов США для лиц, подающих совместную декларацию. Лица, подающие документы, которые имеют статус главы семьи, получают вычет в размере 18 650 долларов.Сумма вычета также немного увеличивается каждый год, чтобы не отставать от инфляции.

Советы по налоговому планированию- В то время как налоговый специалист или налоговое программное обеспечение может помочь вам подать годовую налоговую декларацию, финансовый консультант поможет вам оптимизировать налоговую оптимизацию всего финансового плана. Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Просто хотите прикинуть, сколько вы заплатите налогов? Ознакомьтесь с нашими налоговыми калькуляторами, чтобы узнать, как федеральные налоги и налоги штата повлияют на вас.

Фото: © iStock.com / DragonImages, © iStock.com / mbbirdy, © iStock.com / eternalcreative

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News.Аманда родилась и выросла в метро Атланта, а в настоящее время живет в Бруклине.Ваш гид по налоговым ставкам, скобкам, вычетам и кредитам на 2021 год

Медицинские и стоматологические расходы

Если ваши медицинские и стоматологические расходы превысят 7,5% от вашего AGI, вы можете вычесть их из своих налоговых деклараций за 2020 и 2021 годы, если вы выберете детализацию.

Государственные и местные налоги

Как в 2020, так и в 2021 году вы можете вычесть до 10 000 долларов США в качестве налога с продаж, подоходного налога и налога на имущество штата в размере до 10 000 долларов США, если ваш статус регистрации не связан с подачей отдельно.В этом случае вы можете вычесть только 5000 долларов.

Если вы живете в штате с высокими налогами, например, Калифорния или Гавайи, этот вычет может оказаться не таким полезным, как в прошлые годы.

Проценты по ипотеке

Если вы берете ипотечный кредит на покупку, строительство или ремонт для улучшения своего дома, вы можете вычесть проценты, уплаченные по ипотеке.

В 2020 году этот вычет ограничен ипотечной задолженностью — или задолженностью по приобретению жилья — до 750 000 долларов. Если ваш статус состоит в браке с подачей отдельно, сумма долга не может превышать 375 000 долларов.Как правило, проценты, превышающие эти суммы, не подлежат налогообложению.

Если ваша ипотека была создана до того, как в 2017 году был принят Закон о сокращении налогов и трудоустройстве, она будет сохранена. Применяются старые правила вычета. В этом случае вы можете вычесть проценты до 1 миллиона долларов по ипотечному долгу плюс еще 100 000 долларов по долгу собственного капитала.

Вы должны перечислить, чтобы потребовать этот вычет, что может показаться очевидным, потому что эти суммы могут быть намного больше, чем стандартный вычет.

Благотворительные пожертвования

Делаете ли вы пожертвования общественным организациям? Если это так, вы можете вычесть благотворительные денежные пожертвования в размере до 100% от вашего AGI в 2020 и 2021 годах — если вы внесете в список.Если вы не указали в списке, вы можете потребовать вычет за денежные пожертвования в размере до 300 долларов США для налогоплательщиков, подающих заявление отдельно или состоящих в браке, и 600 долларов США для тех, кто состоит в браке, подающих совместно в декларации за 2020 и 2021 годы. И вы по-прежнему можете требовать стандартного вычета.

Закон CARES и Закон о консолидированных ассигнованиях от 2021 года увеличил лимит AGI до 100% с 50% и создал вычет в размере 300 долларов США. Эти изменения призваны стимулировать благотворительность во время пандемии COVID-19.

Если вы много даете, продолжайте делать это, и вы будете вознаграждены.Убедитесь, что ваши пожертвования считаются благотворительными.

Вычет QBI

Вычет QBI применяется к налогоплательщикам, которые получают квалифицированный коммерческий доход (QBI) от сквозной организации. Если это вы, вы можете вычесть 20% своего QBI.

Этот вычет довольно сложен, поэтому убедитесь, что вы знаете, как он применяется к вам и ограничен ли ваш вычет.

Проценты по студенческому кредиту

Если вы платили проценты по студенческим займам в 2020 и 2021 годах, вы можете вычесть из них до 2500 долларов в своих налоговых декларациях.Поэтапные отказы применяются и основываются на вашем модифицированном AGI.

Этот вычет может быть менее выгодным по сравнению с предыдущими годами для государственных студенческих ссуд. Чтобы помочь заемщикам во время чрезвычайной ситуации, связанной с COVID-19, процентная ставка была временно установлена на уровне 0%, а выплаты были приостановлены на большую часть 2020 года. Эта процентная ставка в размере 0% и приостановка платежей продлятся до 30 сентября 2021 года.

Кредиты и лимиты на 2020 и 2021 годы

Вычеты уменьшают ваш налогооблагаемый доход, но налоговые льготы напрямую уменьшают ваш налоговый счет — доллар за доллар.Некоторые налоговые льготы подлежат возврату . В случае, если ваш возвращаемый налоговый кредит превышает сумму вашего налогового счета, вы получите чек на разницу.

Если это невозвратных , это уменьшит ваш налоговый счет до 0 долларов. Поэтому важно знать, на какие из них вы имеете право и как на них претендовать. Вы бы не захотели платить больше налогов, если не обязаны, верно?

Налоговая скидка на ребенка

Если у вас есть дети, вы можете вычесть до 2000 долларов на каждого ребенка, отвечающего критериям, в 2020 году.Этот кредит возвращается в размере до 1400 долларов США. Если у вас есть другие подходящие иждивенцы, вы можете потребовать кредит в размере 500 долларов на каждого иждивенца, который не является вашим ребенком. Этот кредит подлежит поэтапному прекращению, начиная с 400 000 долларов для состоящих в браке налогоплательщиков или 200 000 долларов для других налогоплательщиков.

В 2021 году налоговая скидка на детей возрастет до 3000 долларов для детей от шести до 17 лет. Кредит составляет 3600 долларов для детей до шести лет. Вы имеете право на получение полной суммы, если ваш доход ниже следующих пороговых значений: 150 000 долларов США для лиц, подающих совместные документы / переживших супругов, 112 500 долларов США для глав семей и 75 000 долларов США для всех остальных статусов подачи документов.IRS выплатит половину кредита авансом посредством платежей, начиная с июля 2021 года. Сумма кредита будет основана на информации из налоговой декларации за 2019 или 2020 год — в зависимости от того, какая из них будет самой последней. Кредит в размере 500 долларов для иждивенцев, не являющихся детьми, останется прежним в 2021 году.

Закон о американском плане спасения от 2021 года расширил этот кредит, чтобы предложить дополнительную помощь налогоплательщикам, пострадавшим от пандемии.

Кредит на усыновление

Если вы усыновляете ребенка, максимальный кредит, разрешенный в 2021 году, составляет сумму квалифицированных расходов на усыновление до 14 400 долларов — по сравнению с 14 300 долларов в 2020 году.Если вы усыновили ребенка с особыми потребностями, вы можете потребовать 14 400 долларов США, независимо от ваших расходов на усыновление. Поэтапные отказы применяются и основываются на вашем модифицированном AGI.

Соответствующие расходы , , включая гонорары за усыновление, адвокатские и судебные издержки, дорожные расходы и другие расходы, связанные с усыновлением ребенка, имеют право на получение этого кредита.

Кредит по уходу за детьми и иждивенцами

Этот кредит рассчитывается как процент от затрат, которые вы оплачиваете по уходу за детьми и иждивенцами.

В 2020 и 2021 годах вы можете потребовать от 20% до 35% расходов на медицинское обслуживание в размере до 3000 долларов США, если вы платите за одного человека, получающего помощь, или до 6000 долларов США, если у вас есть два или более человек, получающих помощь.

Процент, который вы можете запросить, зависит от вашего дохода. У этого кредита есть много правил, касающихся того, кто считается иждивенцем, и какой уход он получает, поэтому мы рекомендуем изучить его подробнее, чтобы убедиться, что вы имеете право на него претендовать.

Накопительный кредит

Делаете ли вы вклад в традиционную учетную запись Roth IRA, 401 (k), SIMPLE IRA, SARSEP, 403 (b), 457 (b) или ABLE? Если это так, вы можете получить бонус в размере до 2000 долларов США.

Вы имеете право на этот кредит, если ваш AGI составляет менее 66 000 долларов США (совместная подача документов в браке), 49 500 долларов США (глава семьи) или 33 000 долларов США (другие статусы подачи) в 2021 году. 48 750 долларов США (глава семьи) и 23 500 долларов США (другие статусы подачи).

Вот как это работает. Вы можете требовать 50%, 20% или 10% от суммы, которую вы вносите. Максимальная сумма взноса, которая может претендовать на получение кредита, составляет 2000 долларов США (4000 долларов США при совместной регистрации в браке), при этом максимальная сумма кредита составляет 1000 долларов США (2000 долларов США при совместной регистрации в браке).

Американская налоговая льгота

Вы можете получить American Opportunity Tax Credit для оплаты обучения, необходимых сборов и учебных материалов, которые вы оплачиваете в течение первых четырех лет высшего образования. Вы можете потребовать до 2000 долларов, а затем 25% от следующих 2000 долларов, которые вы заплатите как в 2020, так и в 2021 году.

Таким образом, максимальная сумма, которую вы можете запросить, составляет 2500 долларов на одного учащегося, отвечающего критериям. К этому кредиту применяются ограничения дохода.

Кредит на обучение в течение всей жизни

Вы можете претендовать на пожизненный кредит на обучение для оплаты квалифицированного обучения и соответствующих расходов, которые вы оплачиваете студентам, обучающимся в образовательном учреждении.Он может применяться к курсам бакалавриата, магистратуры и профессиональной подготовки, что делает его более гибким, чем AOTC.

В 2021 налоговом году скорректированная сумма валового дохода, используемая участниками совместной декларации для определения сокращения кредита на обучение в течение всей жизни, составляет 119 000 долларов по сравнению со 118 000 долларов в 2020 налоговом году.

Максимальная сумма, которую вы можете потребовать, составляет 2000 долларов — 20% от первых 10 000 долларов, которые вы заплатите на расходы на образование. Если вы платите менее 10 000 долларов, вы требуете 20% от этой суммы. К этому кредиту также применяются ограничения дохода.

Это ключ к тому, чтобы заранее планировать, чтобы повлиять на ваш налоговый счет. На какие из этих кредитов или вычетов вы могли бы претендовать? Стоит ли вам делать что-то иначе, чем в предыдущие налоговые годы, чтобы попытаться уменьшить свой налоговый счет? Откладывать больше на пенсию? Платить больше или меньше по уходу за детьми? Выплатить больше задолженности по студенческой ссуде? Или, если вы измените свой статус регистрации, как это повлияет на все остальное?

Прекрасно знать, какие кредиты или вычеты относятся к вам. Но что еще вы можете сделать, чтобы усилить их влияние и снизить налоговый счет при подаче годовой декларации?

Первоначально опубликовано 14.03.2019.Обновлено 17.05.2021.

У вас есть вопросы о налоговых ставках, скидках или вычетах 2020 года? Давайте поговорим!

налоговых вычетов и вычетов | УСАГов

Узнайте о налоговых льготах, льготах и стимулах, которые помогут вам сэкономить деньги при уплате налогов.

Авансовый налоговый кредит на ребенка

Подавая заявку на налоговый кредит на ребенка (CTC), вы можете уменьшить сумму вашей задолженности по федеральным налогам.Сумма кредита, которую вы получаете, зависит от вашего дохода и количества детей, на которые вы претендуете.

Даже если вы не платите никаких налогов, вы можете претендовать на возврат CTC.

CTC был расширен в соответствии с Законом о американском плане спасения (ARPA) от 2021 года только на 2021 налоговый год. Если вы имеете на это право, вы начнете получать авансовые платежи по детской налоговой льготе 15 июля. Выплаты будут продолжаться ежемесячно до декабря 2021 года. В рамках ARPA семьи имеют право на получение:

До 3000 долларов США на ребенка в возрасте от 6 до 17

До 3600 долларов на ребенка в возрасте до 6 лет