Прогноз курса доллара на 2021 год, сколько будет стоить доллар (USD) к рублю (RUB)

Прогноз курса доллара США на начало и конец 2021 года

Конвертировать

USDНа начало года

76.95 ₽

Средний курс

80.18 ₽

На конец года

85.2 ₽

На начало 2021 года курс доллара по ЦБ РФ 76.95 ₽. Стоимость доллара США в сравнении с курсом на декабрь 2020, упала на три рубля семь копеек. Прогнозируемый средний курс доллара на 2021 год составит 80.18 ₽

График прогноза курса доллара

На графике представлена динамика курса доллара США за день, неделю, месяц, в течение 2021 года в удобной графической форме.

Статистика в графике отображает рост и падение курса доллара США за различные промежутки времени, что позволяет делать вероятные прогнозы курсов одной валюты по отношению к другой.

Прогноз курса доллара США на 2021 год

| Месяц | На начало месяца | На конец месяца | Средний | Минимальный | Максимальный |

|---|---|---|---|---|---|

| Январь | 76.95 ₽ | 75.55 ₽ | 77.64 ₽ | 74.64 ₽ | 78.53 ₽ |

| Февраль | 77.23 ₽ | 76.29 ₽ | 77.43 ₽ | 74.74 ₽ | 80.19 ₽ |

| Март | 78.75 ₽ | 77.49 ₽ | 78.42 ₽ | 75.9 ₽ | 80.85 ₽ |

| 78.91 ₽ | 77.91 ₽ | 79.65 ₽ | 76.98 ₽ | 82.4 ₽ | |

| Май | 78. 64 ₽ 64 ₽ | 78.1 ₽ | 81.21 ₽ | 77.75 ₽ | 82.42 ₽ |

| Июнь | 80.43 ₽ | 79.42 ₽ | 80.78 ₽ | 77.63 ₽ | 82.65 ₽ |

| Июль | 80.18 ₽ | 82.56 ₽ | 78.38 ₽ | 84.52 ₽ | |

| Август | 81.48 ₽ | 80.47 ₽ | 82.26 ₽ | 79.05 ₽ | 84.86 ₽ |

| Сентябрь | 80.93 ₽ | 81.86 ₽ | 83.45 ₽ | 78.98 ₽ | 84 ₽ |

| Октябрь | 81.58 ₽ | 80.85 ₽ | 84.28 ₽ | 80.61 ₽ | 84. |

| Ноябрь | 82.72 ₽ | 82.94 ₽ | 84 ₽ | 80.41 ₽ | 85.53 ₽ |

| Декабрь | 83.61 ₽ | 82.54 ₽ | 85.2 ₽ | 80.3 ₽ | 86.91 ₽ |

По мнению финансовых экспертов и аналитиков в течение предстоящего года доллар ожидает укрепление

Предполагаемые изменения курса обмена USD за RUB по месяцам:

- Январь 2021: Курс продажи составит 75.55 ₽

- Февраль 2021: Курс продажи составит 76.29 ₽

- Март 2021: Курс продажи составит 77.49 ₽

- Апрель 2021: Курс продажи составит 77.91 ₽

- Май 2021: Курс продажи составит 78.1 ₽

- Июнь 2021: Курс продажи составит 79.42 ₽

- Июль 2021: Курс продажи составит 79.73 ₽

- Август 2021: Курс продажи составит 80.

47 ₽

47 ₽ - Сентябрь 2021: Курс продажи составит 81.86 ₽

- Октябрь 2021: Курс продажи составит 80.85 ₽

- Ноябрь 2021: Курс продажи составит 82.94 ₽

- Декабрь 2021: Курс продажи составит 82.54 ₽

Сколько будет стоить доллар в Казахстане в 2021 году | Курсив

Доллар может вырасти

Согласно прогнозу АФК, опубликованному 18 ноября, к концу 2021 года один доллар будет стоить 445,6 тенге. Отметим, что в сентябре 2020-го в АФК полагали, что через год доллар будет 434,4 тенге, а в августе прогнозировали, что через 12 месяцев доллар будет  Другие прогнозы АФК: нефть марки Brent — $46,5 за баррель, базовая ставка останется на уровне 9%.

Другие прогнозы АФК: нефть марки Brent — $46,5 за баррель, базовая ставка останется на уровне 9%.

«Через 12 месяцев рост ВВП ожидается на уровне 2,3% против ожиданий роста на 1,7% месяцем ранее. Инфляционные ожидания незначительно ухудшились. Годовая инфляция через 12 месяцев ожидается на уровне 7,3% (7,2% в октябре)», — говорится в ноябрьском отчете Ассоциации финансистов Казахстана.

В макроэкономическом прогнозе Евразийского банка развития на 2021 год говорится, что в номинальном выражении тенге продолжит слабеть умеренными темпами (около 1–2% в год), главным образом из-за более высокой инфляции в республике по сравнению со странами — торговыми партнерами. Из расчетов ЕАБР следует, что в среднем за 2021 год стоимость доллара составит

«Тенге в настоящее время недооценен по отношению к валютам стран — основных торговых партнеров, в том числе к доллару.

Коррекция курса к равновесному уровню при взятии пандемии под контроль и нормализации геополитической обстановки ожидается в течение 2021 года», — считают в АБР.

По их данным, индекс потребительских цен в 2021 году составит 5,3%, а в 2022 году: 5,2%. ВВП повысится по отношению к 2020 году на 4,4%, а в 2022 году вырастит на 4,2%.

Тенге может укрепиться

Российское аналитическое кредитное рейтинговое агентство (АКРА) в своем отчете, который был опубликован 12 августа, отметили, что среднегодовой курс национальной валюты Казахстана к доллару составит 410,6 тенге в 2021 году, 412,9 тенге в 2022 году, 420,9 тенге в 2023 году и 429,5 тенге в 2024 году.

Агентство прогнозирует стабилизацию курса тенге к доллару на уровне 400–420 и активную контрциклическую фискальную политику в 2020 году. До 2024 года на инфляцию будут влиять два основных фактора: снижение потребительского спроса и девальвационный потенциал тенге, сопряженный с ценами на нефть и динамикой курса рубля.

«Доля золота в золотовалютных резервах НБ составляет 65,6%, а на долю свободно конвертируемой валюты приходится всего 34,4%. Ввиду низкой ликвидности и относительной ограниченности резервов продолжительное давление на курс тенге может привести к ситуации, при которой монетарные власти будут менее склонны использовать золотовалютные резервы или будут иметь для этого меньше возможностей», — заключили аналитики АКРА.

Экономист «Ренессанс Капитала» по России и СНГ Софья Донец 16 сентября рассказала, что к концу 2021 года доллар будет стоить 410 тенге, а к концу 2022 года уже 412 тенге. По ее мнению, тенге остается одной из самых недооцененных валют в регионе. В 2021 году тенге будет подвержен меньшим колебаниям, чем рубль. Определенную роль в этом сыграет повышение средних цен на нефть с примерно $41 за баррель в 2020 году до около $50 за баррель в 2021 году.

«Для Казахстана эффект повышения цен на нефть будет более выраженным, потому что бюджетная политика находится в другом режиме.

Мы ожидаем, что Казахстан, в отличие от России, в следующем году продолжит тратить средства из Национального фонда», – сказала Софья Донец.

Как отметила Софья Донец 12 ноября, с учетом базового сценария «Ренессанс Капитал», куда заложены цены на нефть по $50, стоит ожидать дальнейшего укрепления тенге.

«Прогноз относительно мировых цен на нефть, конечно, сохраняет важность для Казахстана, в частности для его национальной валюты. С учетом того, что у этой страны есть серьезные фундаментальные показатели, накопленные резервы и отсутствие политических рисков», – сообщила экономист.

Рост неуверенности в долгосрочной перспективе

В макроэкономическом опросе PwC Kazakhstan за III квартал 2020 года говорится, что в горизонте одного года эксперты ожидают курс доллара в диапазоне

По данным опроса IV квартала эксперты прогнозировали, что тенденция ослабления тенге продолжится. В течение ближайшего года стоимость может составить 420-440 тенге. Респонденты выделили несколько основных причин, среди которых сокращение объемов добычи нефти в Казахстане, неопределенность по показателям инфляции и прекращение мер по поддержке национальной валюты со стороны государства.

В течение ближайшего года стоимость может составить 420-440 тенге. Респонденты выделили несколько основных причин, среди которых сокращение объемов добычи нефти в Казахстане, неопределенность по показателям инфляции и прекращение мер по поддержке национальной валюты со стороны государства.

«Разброс значений между верхней и нижней границами в горизонте трех лет расширился в IV квартале с 404,5 до 548 тенге за доллар. Когда как в III квартале диапазон составлял 412 — 524 тенге за доллар на идентичном сроке, что говорит о росте неуверенности в долгосрочном периоде относительно курса валют», — говорится в сообщении.

Нацбанк Казахстана 21 декабря опубликовал обзор по валютам отдельных развивающихся стран с 11 по 20 декабря 2020 года. За прошедшую неделю рыночный курс тенге сложился на уровне 417,42 тенге за доллар, укрепившись на 0,4% (с 419,09).

По итогам утренних торгов 24 декабря средневзвешенный курс составил 420,01 тенге за доллар. Национальная валюта укрепилась на 1,60 тенге.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Аналитики предрекают падение курса доллара на 20% в случае распространения вакцины

https://www.znak.com/2020-11-17/analitiki_predrekayut_padenie_kursa_dollara_na_20_v_sluchae_rasprostraneniya_vakciny2020.11.17

В 2021 году курс доллара может упасть на 20%, если вакцины от коронавируса получат широкое распространение и помогут оживить мировую торговлю и экономический рост. Об этом пишет Bloomberg со ссылкой на аналитиков финансовой корпорации Citigroup Inc.

«Мы полагаем, что распространение вакцины будет отмечать все признаки нашего медвежьего рынка, позволяя доллару следовать по пути, аналогичному тому, который наблюдался с ранних 2000-х до их середины, когда валюта начала многолетний спад», говорится в отчете.

Кроме того, в качестве фактора, который может повлиять на курс американской валюты, эксперты назвали мягкую политику Федеральной резервной системы США. По мнению исследователей, инвесторы будут вынуждены уйти из американских активов в международные из-за низких ставок.

Новости об успешных испытаниях вакцин вызывают колебания и на российском валютном рынке. Так, 9 ноября, после объявления о 90%-й эффективности вакцины компаниями Pfizer и BioNTech, доллар упал к рублю на 1,45%. При этом 16 ноября, в день публикации результатов тестов вакцины от Moderna, доллар снижается к рублю на 1,3%, до 76,4 рубля за доллар, отмечают «Известия».

Ранее, 16 ноября, на фоне данных об эффективности вакцины от COVID-19 американской компании Moderna на Нью-Йоркской фондовой бирже к концу сессии выросли ключевые индексы.

16 ноября во Всемирной организации здравоохранения (ВОЗ) назвали обнадеживающей информацию о вакцине американской компании Moderna от COVID-19. По словам главного научного сотрудника организации Сумьи Сваминатан, новая вакцина имеет эффективность более 90%, но потребуется определенное время для одобрения вакцины ВОЗ.

Ранее в этот день американская компания Moderna объявила о завершении третьей фазы испытаний вакцины от коронавируса (mRNA-1273) с эффективностью 94,5%. Тестирование вакцины проходит с 27 июля, в нем принимают участие примерно 30 тыс. добровольцев.

Первая в России и мире вакцина против коронавируса была зарегистрирована 11 августа. Препарат «Спутник V» разработан российскими специалистами Центра имени Гамалеи. Минздрав РФ уже объявил о запуске вакцины в производство и выдал разрешение на проведение пострегистрационного исследования.

О регистрации второй вакцины стало известно 14 октября. Препарат назвали «ЭпиВакКорона», его разработкой занимался государственный научный центр «Вектор».

11 ноября в Российском фонде прямых инвестиций рассказали о том, что эффективность отечественной вакцины от коронавируса «Спутник V» по итогам промежуточного анализа данных третьей фазы клинических исследований составила 92%.

Хочешь, чтобы в стране были независимые СМИ? Поддержи Znak. com

com

Доллар, прогноз: как сильно укрепится рубль после встречи Путина и Байдена, версии экспертов — ЭкспертРУ

Курс доллара снизился к рублю на торгах во вторник. Доллар США начал торги на отметке 73.45 , а евро начал день на отметке 89.67. К 17:00 доллар упал и достиг уровня 73.32 рубля, а евро поднялся до 89.80 рубля. Индекс DXY при этом понизился с 90.02 до 89.84 пункта

«На открытии рубль испытал кратковременную просадку, после чего повысился благодаря позитивному внешнему фону, вновь переписав двухмесячный максимум к доллару. Однако незадолго до старта основной сессии российская валюта стала активно снижаться вслед за нефтью»,- комментирует движения рубля в течении дня аналитик БКС Дмитрий Бабин.

«Мировые рынки с начала дня демонстрируют восходящую динамику. Позитивом по-прежнему выступает продолжающееся умеренное снижение доходностей гособлигаций США, рост которых ранее провоцировал распродажи на рынках из-за опасений более раннего ужесточения монетарной политики ФРС на фоне усиления инфляции»,- описывает рыночные факторы аналитик.

Краткосрочно рубль, вероятнее всего, будет двигаться в коридоре 73.1 — 73.6 в паре с долларом и 9.6 — 90.1 в паре с евро.

Рубль пытался укрепляться, достигая в моменте 73,27 за доллар, но слабел против евро, отмечает Андрей Кочетков из Открытия Брокер.

«В пользу рубля работает фактор налоговых платежей, ослабления доллара на Forex и достаточно высокие аппетиты к риску. Инфляционные опасения в США и Европе немного успокоились, что отразилось в форме снижения доходностей 10-летних казначейских обязательств США до 1,59%», — отмечает аналитик.

«В техническом плане пока ничего не меняется. Для более уверенного укрепления рублю необходимо закрепиться под зоной 73,0-73,5 за доллар. Пока из достижений можно лишь отметить обновление предыдущих максимумов. Возможно, что прорыв состоится в ближайшее время, когда прояснится вопрос встречи президентов РФ и США. Как минимум, это благоприятный геополитический сигнал. Однако со стороны инвестиционных потоков пока может наблюдаться затишье из-за роста ожиданий более агрессивного повышения ставки ЦБ РФ», — оценивает Кочетков.

Кремль во вторник подтвердил информацию, что президенты России и США Владимир Путин и Джо Байден встретятся в Женеве 16 июня.

Курс доллара, курс евро, курс рубля — прогноз

Курс доллара: в Сбербанке сделали новый прогноз по рублю

Курс доллара онлайн: движение рубля в сторону укрепления будет ограничено

Курс биткоина упал ниже $40 тысяч впервые с февраля на фоне запрета компаниям Китая управлять криптовалютой Статьи редакции

Неделю назад курс обвалил Илон Маск.

По данным криптовалютной биржи CoinDesk, биткоин подешевел более чем на 13% и на 12:32 мск стоит $40 178. Минимально стоимость биткоина опускалась за сутки до $38 585. Это минимум с 9 февраля, тогда биткоин последний раз опускался ниже $40 тысяч, отмечает CNBC.

Минимально стоимость биткоина опускалась за сутки до $38 585. Это минимум с 9 февраля, тогда биткоин последний раз опускался ниже $40 тысяч, отмечает CNBC.

18 мая Народный банк Китая запретил финансовым учреждениям вести бизнес, связанный с виртуальной валютой, а также предостерег инвесторов от спекулятивной торговли криптовалютами.

По данным издания, когда-то трейдеры в Китае составляли огромную долю рынка биткоинов, но после 2017 года, когда власти закрыли местные криптовалютные биржи и запретили ICO, их влияние значительно уменьшилось. Операции с китайской криптовалютой переместились за границу.

- 13 мая Илон Маск сообщил в Twitter, что Tesla не будет принимать биткоины в качестве оплаты за электромобили и проводить транзакций с криптовалютой, пока их добыча не перейдёт на более экологичные источники энергии.

- 17 мая курс биткоина упал ниже $45 000 после ответа Маска о возможной продаже криптоактивов Tesla.

14 825 просмотров

{ «author_name»: «Nazigul Jusupova», «author_type»: «editor», «tags»: [«\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″,»\u0431\u0438\u0442\u043a\u043e\u0438\u043d»], «comments»: 183, «likes»: 27, «favorites»: 13, «is_advertisement»: false, «subsite_label»: «crypto», «id»: 247993, «is_wide»: true, «is_ugc»: false, «date»: «Wed, 19 May 2021 12:40:31 +0300», «is_special»: false }

{«id»:815260,»url»:»https:\/\/vc. ru\/u\/815260-nazigul-jusupova»,»name»:»Nazigul Jusupova»,»avatar»:»21a4c673-756f-5b89-a601-c2ce87a62817″,»karma»:1148,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/815260-nazigul-jusupova»,»name»:»Nazigul Jusupova»,»avatar»:»21a4c673-756f-5b89-a601-c2ce87a62817″,»karma»:1148,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Новосибирские экономисты дали прогноз курсов валют на 2021 год, что ждет рубль, доллар и евро в 2021 году | НГС

С другой стороны, решения о достаточно быстрой вакцинации, которые уже принял ряд стран, дали рынкам надежду на быстрое возобновление международного сообщения.

2021 год выглядит годом восстановительного роста, хотя скорость этого восстановления, вполне вероятно, не будет такой высокой, какой она представлялась еще несколько недель назад: из-за ускоренного распространения эпидемии в Великобритании вопрос о новом раунде закрытия международного сообщения опять вернулся на повестку дня. Тем не менее до последнего времени считалось, что к концу 2021 года в развитых странах может быть вакцинировано до 85% населения, что потенциально давало надежду на то, что тема эпидемии постепенно отойдет на второй план и уступит место более экономически обоснованным аргументам роста рынков.

В целом контекст мягкой монетарной политики на 2021 год означает, что мировые рынки в следующем году сохранят настрой на рост.

«В случае неблагоприятного сценария рубль может упасть»

Сергей Ермолаев, доцент кафедры экономической теории РЭУ им. Г. В. Плеханова

— Экономическая теория говорит, что невозможно предсказывать курсы валют хоть сколько-нибудь точно в течение длительного времени. Казалось бы, в курсах валют нет ничего необычного. Ведь, по сути, курсы — это цены валют, выраженные в других валютах. И они устанавливаются на основе спроса и предложения, как и цены других товаров и услуг. Проблема однако состоит в том, что в случае цен валют на них влияет множество таких факторов, которые заранее невозможно предсказать.

Казалось бы, в курсах валют нет ничего необычного. Ведь, по сути, курсы — это цены валют, выраженные в других валютах. И они устанавливаются на основе спроса и предложения, как и цены других товаров и услуг. Проблема однако состоит в том, что в случае цен валют на них влияет множество таких факторов, которые заранее невозможно предсказать.

Спрос и предложение на валюты определяются двумя главными факторами. Во-первых, это спрос внутри страны на иностранные товары и услуги (повышает курсы доллара и евро) и спрос иностранцев на отечественные (повышает курс рубля). Вряд ли границы большинства стран откроются раньше осени 2021 года, и это должно уменьшить спрос на инвалюты. Если вакцинация от COVID-19 в мире окажется удачной, это поддержит спрос на нефть и, соответственно, рубль.

Прогноз курса доллара на март-2021

С начала февраля национальная валюта продемонстрировала небольшое укрепление. Так, с 1 числа этого месяца гривна укрепилась по отношению к доллару на 19 копеек — до 27,94 грн, а к евро — на 23 копейки, до 33,92 грн.

Что происходит с курсом национальной валюты, на каком уровне она будет в марте, какие факторы будут влиять на нее, а также о том, стоит ли покупать доллары и евро в следующем месяце, — в материале .

Что происходит с гривнойНесмотря на укрепление в начале февраля, с 10 числа этого месяца курс почти не менялся. В то же время Национальный банк сдержал резкое укрепление курса с 1 до 10 февраля, выкупив с рынка валюту на $204 млн, объясняют эксперты Ukraine Economic Outlook. После этого гривна так и не вернулась к ревальвационному тренду.

Присоединяйтесь к нам в Telegram!Эксперты считают, что сейчас укреплению гривны мешает отрицательное решение миссии Международного валютного фонда (МВФ) и вывод капитала из Украины рядом лиц и компаний, которых коснулись санкции Совета национальной безопасности и обороны против Виктора Медведчука и связанных с ним структур. Кроме того, с 10 до 23 февраля украинские еврооблигации потеряли примерно 2,5 — 3% своей доходности.

По словам управляющего партнера компании «Атлант Финанс» Юрия Нетесаного, главным фактором сдерживания укрепления национальной валюты стало то, что регулятор покупал валюту в коридоре от 27,6 до 27,8 грн за доллар. При этом эксперт отмечает, что последние политические новости негативно влияют на курс гривны, поэтому в ближайшие дни стоит ожидать подорожания доллара. Среди негативных новостей он называет следующие:

- Совет национальной безопасности и обороны поддержал санкции против 19 юридических и 8 физических лиц. По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям;

- митинги в поддержку Сергея Стерненко также приводят к определенному дисбалансу на межбанковском валютном рынке.

Кроме того, финансист отметил, что конец месяца — это период возмещения НДС экспортерам, поэтому они, как главные продавцы валюты на межбанковском валютном рынке, обычно уменьшают объемы продажи валюты с учетом возврата НДС.

«Если сравнить с январем, то курс в феврале укрепился. Впрочем, в последние две недели спрос и предложение на валютном рынке были более или менее уравновешенными. Похоже, что на рынке есть мощные игроки, которые пытаются помешать дальнейшему укреплению курса, и пока им это удается. По крайней мере, спрос на валюту может нивелировать дополнительное предложение, связанное с продажей валюты для нужд инвесторов-нерезидентов на покупку гривневых ОВГЗ», — пояснила аналитик инвесткомпании Concorde Capital Евгения Ахтырко.Какие факторы повлияют на доллар и евро в марте

Сейчас время стабильное, поэтому положительные факторы равны отрицательным, объясняет специалист отдела продаж долговых ценных бумаг инвестиционной компании Dragon Capital Сергей Фурса. По его словам, на курс сейчас хорошо влияют экспортные цены на наши продукты, а плохо — то, что в прошлом году в Украине собрали маленький урожай, и сейчас запасы исчерпываются. Положительно влияют также нерезиденты, которые продолжают заходить на рынок, и хотя их немного, но на аукционах они присутствуют постоянно.

«Мы особо не видим, чтобы Нацбанк сдерживал укрепление. Но почему, несмотря на хорошие факторы, укрепление не происходит, — сейчас сказать трудно. Возможно, это связано с психологическим фактором в виде опасений бизнеса из-за проблем с МВФ. Вообще сейчас ситуация для гривны благоприятная, поскольку на этой неделе у нас закончится возврат НДС, и ситуация с курсом будет улучшаться. Поэтому ослабления гривны в марте мы не ожидаем, а вот укрепление — да, поскольку, по всем прогнозам аналитиков, она должна укрепиться, но пока упорно отказывается это делать».

Сергей Фурса

инвестиционный банкир

Сергей Фурса

инвестиционный банкир

Нетесаный называет следующие факторы влияния на доллар в марте:

- налоговые платежи. До конца этой недели компаниям нужно рассчитаться по большому количеству различных бюджетных налогов и сборов, что создает определенный дефицит гривневых ресурсов на рынке и стимулирует активную продажу валютной выручки экспортерами;

- дальнейшие переговоры с МВФ. Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг;

- участие нерезидентов в покупке национальных ОВГЗ. Если Министерство финансов оставит ставку привлечения на уровне 12%, то стоит рассчитывать на то, что иностранные инвесторы продолжат увеличивать собственный портфель государственных ценных бумаг, который сегодня превышает 100 млрд грн;

- посевная кампания украинских аграриев. В начале нового сезона аграрии активно продают валюту. Если погодные условия будут благоприятными, то посевная компания может стартовать уже с середины марта, а это значит, что аграрии начнут готовиться к посевной уже в начале марта, продавая на межбанке больше валюты для финансирования посевной.

По словам Ахтырко, на протяжении весны в Украине происходит сезонная ревальвация гривны, которая длится до начала — середины лета. Если в ближайшее время на рынке появятся дополнительные ревальвационные факторы, тенденция умеренного укрепления курса продолжится. Однако на колебания курса как в одну, так и в другую сторону могут влиять факторы, связанные с потоком новостей.

Что касается курса евро, то он традиционно будет зависеть от ситуации на международном валютном рынке и котировок евро/доллар на нем, напоминает Нетесаный.

Прогноз курса доллара и евро на март-2021Специалисты Ukraine Economic Outlook уверены, что курс доллара до 1 марта будет на уровне 27,7 — 27,9 грн, а согласно опросу валютных казначеев, в начале марта курс будет в коридоре 27,6 — 27,9 грн за доллар.

«Учитывая все перечисленные факторы, в марте мы ожидаем, что большую часть месяца доллар будет находиться в диапазоне 27,7 — 28,2 грн с возможным усилением или ослаблением за пределы данного диапазона на непродолжительный промежуток времени до 10% под действием фундаментальных факторов. Евро же по отношению к гривне следует ожидать в широком диапазоне 33 — 35 грн, а в узком, в котором котировки будут находиться основную часть марта, — 33,4 — 34,4 грн за евро».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Нужно ли покупать валюту в мартеНетесаный резюмирует, что, учитывая вышесказанное, покупать валюту в марте нецелесообразно. Более того, стоит присмотреться к вариантам продажи валюты.

«Конечно, ситуация может измениться, если правительство снова введет локдаун или другие ограничения. Но если никаких фундаментальных изменений не произойдет, то валюты будут находиться в боковом коридоре или дешеветь по отношению к гривне», — пояснил эксперт.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Почему меньше, кто следит за

Как гласит клише, на доллар не так много покупок, как раньше. С начала 20 века падение стоимости доллара было резким из-за инфляции. Доллар в 1913 году имел такую же покупательную способность, как 26 долларов в 2020 году.

Три отдельных фактора могут вызвать инфляцию:

- Повышенный спрос на товары и услуги

- Ограничения на доступность поставок товаров и услуг

- Увеличение количества печатаемых денег

Первые два примера вызывают рост затрат, ограничивая количество покупок, а третий пример обесценивает каждый доллар, потому что их больше.

Отслеживание стоимости доллара

Индекс потребительских цен (ИПЦ) определяет стоимость доллара США по товарам и услугам, которые он покупает. ИПЦ сравнивает цены на корзину товаров и услуг каждый месяц. По мере того, как стоимость доллара падает, стоимость жизни увеличивается.

Обменные курсы говорят вам, какова стоимость доллара в любой момент времени на зарубежных рынках. Один из простых способов узнать стоимость доллара по отношению к большинству мировых валют — это использовать индекс доллара, который сравнивает U.Южный доллар к евро, японской иене, фунту стерлингов, канадскому доллару, шведской кроне и швейцарскому франку.

Сколько стоимости потерял доллар?

Гиперинфляция после Первой мировой войны снизила стоимость доллара почти вдвое с 1913 по 1919 год, но Великая депрессия вызвала дефляцию, когда цены падают, а доллар растет в цене. После Второй мировой войны мировая экономика выросла, а инфляция вернулась. Взаимодействие с другими людьми

Спустя годы рецессия сначала вызвала дефляцию, но затем последовала инфляция, когда правительство потратило средства на борьбу с ней.

Используя калькулятор инфляции ИПЦ, мы можем начать со 100 долларов в 1913 году и отслеживать их эквивалентную стоимость в долларах в будущие годы:

| Год | = 100 долларов (1913 год) | Комментарии |

|---|---|---|

| 1913 | $ 100 | Первое измерение инфляции |

| 1920 | $ 197 | Конец Первой мировой войны |

| 1930 | $ 175 | Великая депрессия |

| 1940 | $ 142 | |

| 1950 | $ 240 | Инфляция во время Второй мировой войны |

| 1960 | $ 299 | Меньше инфляции из-за рецессии |

| 1970 | $ 386 | Рост инфляции из-за дефицитных расходов |

| 1980 | 794 долл. США | Конец золотого стандарта |

| 1990 | $ 1 300 | Рейганомика |

| 2000 | $ 1,722 | Экспансивная денежно-кредитная политика для борьбы Спад 2001 года |

| 2010 | $ 2 211 | |

| 2018 | $ 2,529 | |

| 2019 | $ 2 625 | |

| 2020 | $ 2 634 | Глобальный кризис здравоохранения |

Почему стоимость доллара ниже

Инфляция необходима для растущей экономики.Федеральная резервная система поддерживает низкие процентные ставки, чтобы стимулировать расходы. Это стимулирует спрос и, в конечном итоге, экономический рост. ФРС планирует установить базовую инфляцию на уровне 2%. Другими словами, пока цены растут всего на 2% в год, экономика растет здоровыми темпами. Эти цены не включают нестабильные рынки, такие как продукты питания и энергоносители.

Многие страны, экспортирующие товары в США, накапливают доллары в качестве платежей. Они держат их под рукой в качестве резервов иностранной валюты. Без этих резервов стоимость доллара сегодня могла бы быть намного ниже по нескольким причинам:

- Доллар — мировая резервная валюта.Большинство международных транзакций совершается в долларах. Иностранные правительства держат доллары под рукой на случай, если они понадобятся их бизнесу для международной торговли.

- Некоторые страны, такие как Китай и Япония, много экспортируют в США, их компании получают много долларов в качестве оплаты за свои товары. Правительство обменивает эти доллары на местную валюту.

- Центральные банки Китая и Японии используют доллары для покупки казначейских облигаций США. Такая практика поддерживает более высокую стоимость доллара по отношению к их валютам.Их экспорт по сравнению с ними становится дешевле. Это дает их фирмам конкурентное преимущество.

Что это значит для вас

Когда доллар обесценивается, это приводит к росту импортных цен, что является одной из причин, по которой цены на газ иногда повышаются. Нефть — один из крупнейших импортируемых в нашу страну товаров. Падение доллара также делает поездки за границу более дорогими, но это помогает производителям из США экспортировать, потому что их продукция дешевле в зарубежных странах.

Снижение стоимости доллара подрывает ваш уровень жизни.После рецессии 2007–2009 годов богатые стали еще богаче. По состоянию на 2018 налоговый год 10% самых богатых получателей получали почти 50% всей скорректированной валовой прибыли, указанной в налоговых декларациях. Самый верхний 1% зарабатывал около 20% всего дохода.

Падение надолларов или обвал доллара: определение, причины, последствия

Доллар США снижается, когда стоимость доллара ниже по сравнению с другими валютами на валютном рынке. Это проявляется в снижении индекса доллара.Как правило, это означает, что за иностранную валюту, такую как евро, можно купить все больше и больше долларов.

Падение доллара также может означать падение стоимости казначейских облигаций США. Это увеличивает доходность казначейских облигаций и процентные ставки. Доходность казначейских облигаций является основным драйвером ставок по ипотечным кредитам. Это может означать, что иностранные центральные банки и суверенные фонды благосостояния также держат меньше долларов. Это снижает спрос на доллары.

Эффекты

Более слабый доллар покупает меньше иностранных товаров.Это увеличивает стоимость импорта, что способствует инфляции. По мере ослабления доллара инвесторы в 10-летние казначейские облигации и другие облигации продают свои деноминированные в долларах активы.

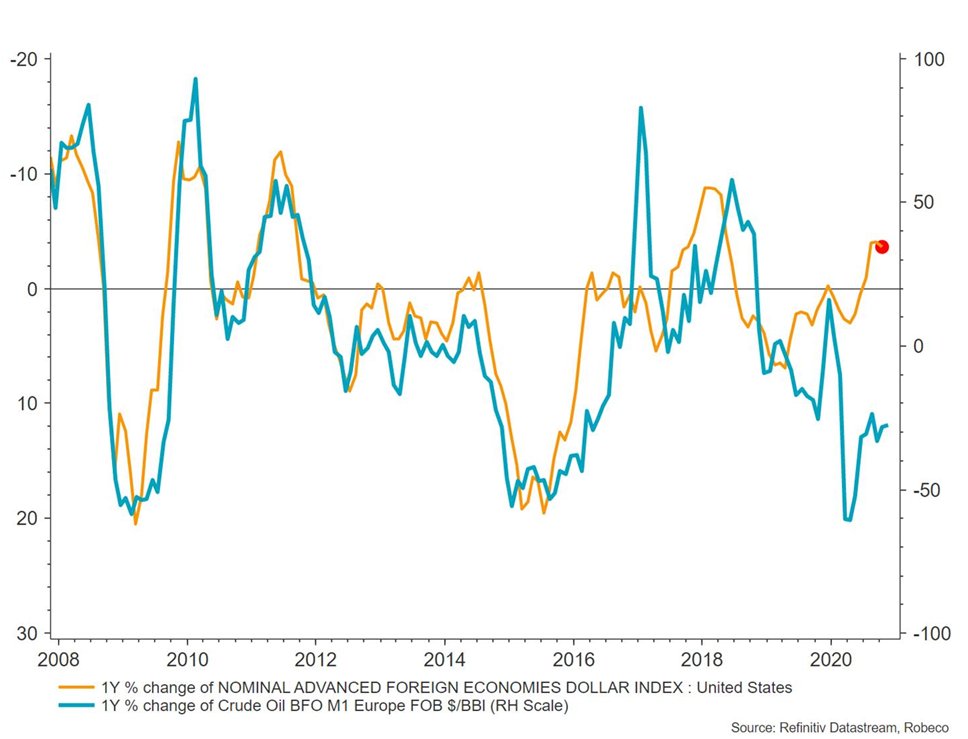

Контракты на нефть и другие товары обычно номинированы в долларах. В результате исторически существовала обратная зависимость между стоимостью доллара и ценами на сырье. По сути, по мере того, как стоимость доллара падает, долларовые цены на эти товары должны расти, чтобы отражать их неизменную внутреннюю стоимость.

С другой стороны, ослабление доллара помогает экспортерам США. Их товары покажутся иностранцам дешевле. Это стимулирует экономический рост Соединенных Штатов, что привлекает иностранных инвесторов к акциям США. Однако, если достаточное количество инвесторов перейдет от доллара к другим валютам, это может вызвать обвал доллара. Это во многом теоретическое соображение. Вероятность такого развития событий чрезвычайно мала, как обсуждается в заключительном разделе этой статьи.

Причины

В 2010 году Закон о налогообложении иностранных счетов потребовал от иностранных банков и других финансовых учреждений раскрывать информацию о доходах и активах, принадлежащих U.С. клиентов. Его цель — искоренить богатых налогоплательщиков США, которые намеренно скрывают деньги в офшорах.

Он также хочет помешать иностранным банкам использовать уклонение от уплаты налогов в качестве прибыльного направления бизнеса. Многие были обеспокоены тем, что иностранные банки откажутся от клиентов из США, чтобы избежать соблюдения требований, тем самым оттолкнув их от долларовых активов.

16 октября 2013 года Китай разрешил британским инвесторам вложить 13,1 миллиарда долларов на свои жестко ограниченные рынки капитала. Это сделало Лондон первым центром торговли юанем за пределами Азии.Это один из способов, которым Китай пытается побудить центральные банки увеличить свои авуары в китайских юанях. Это самая большая потенциальная угроза стоимости доллара. Китай хотел бы, чтобы юань заменил доллар в качестве мировой резервной валюты.

С тех пор Китай девальвировал юань по отношению к доллару. Он делает это потому, что его лидеры обеспокоены тем, что экономика растет слишком медленно. Цель девальвации в значительной степени достигается за счет постоянной покупки США.долларов центральным банком Китая. Очевидно, что действия Китая оказывают значительное влияние на стоимость доллара.

Фон

В период с 2002 по 2008 год курс доллара упал на 40%. Частично это было из-за дефицита текущего счета США в размере 702 млрд долларов в то время. Более половины дефицита текущего счета причитается зарубежным странам и хедж-фондам.

Доллар укрепился во время рецессии, поскольку инвесторы искали убежище по сравнению с другими валютами.В марте 2009 года доллар возобновил падение благодаря долгу США. Страны-кредиторы, такие как Китай и Япония, обеспокоены тем, что правительство США не поддержит стоимость доллара.

Почему нет? Более слабый доллар означает, что дефицит не будет стоить правительству столько, сколько нужно. Кредиторы со временем меняли свои активы на другие валюты, чтобы ограничить свои убытки. Многие опасаются, что это может обернуться бегством по доллару. Это быстро подорвет стоимость ваших инвестиций в США и вызовет инфляцию.

7 шагов, которые защитят вас от падающего доллара

Есть семь шагов, которые вы можете предпринять, чтобы защитить себя от инфляции и падения доллара.

- Увеличьте свой потенциал заработка с помощью образования и профессиональной подготовки. Если вы зарабатываете больше каждый год, вы можете опередить падение доллара.

- Инвестируйте часть своего портфеля в фондовый рынок. Несмотря на то, что это рискованно, доходность с поправкой на риск часто опережает инфляцию.

- Приобретайте казначейские защищенные ценные бумаги с надуванием и облигации серии I у США.S. Департамент казначейства. Это два надежных способа защитить себя от инфляции.

- Покупайте евро, иены или другую валюту, стоимость которой возрастет, если доллар утратит свою силу. Вы можете купить их напрямую в банке или купить биржевой фонд, который отслеживает их стоимость.

Некоторые эксперты рекомендуют продавать без покрытия акции компаний, которые пострадают от падения доллара, но это не лучшая идея для обычных инвесторов. Крайне сложно предсказать, какие компании пострадают от этого неблагоприятно, учитывая все другие факторы.Более того, трудно предсказать, когда и как быстро доллар упадет, если он испытает нисходящее давление. - Покупайте золото, драгоценные металлы и акции золотодобывающих компаний. Если доллар падет быстрее, вызывая гиперинфляцию, вы выиграете.

- Если вас это беспокоит, сделайте этот шестой шаг. Держите свои активы в ликвидности, чтобы вы могли покупать и продавать по мере необходимости. В этом случае у вас должно быть как можно меньше недвижимости, золотых слитков или других товаров, которые трудно продать.Убедитесь, что у вас есть навыки, которые необходимы повсюду, например готовка, сельское хозяйство или ремонт. Получите паспорт на случай переезда в другую страну.

- Убедитесь, что у вас хорошо диверсифицированный портфель. Перебалансируйте распределение активов, если похоже, что бизнес-цикл изменится. Об этом можно судить по основным опережающим экономическим показателям.

Почему некоторые говорят, что доллар может рухнуть

Некоторые говорят, что евро может заменить доллар в качестве международной валюты.Они указывают на увеличение евро в государственных резервах. В период с первого квартала 2008 года по первый квартал 2020 года авуары в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона долларов.

Но факты не подтверждают эту теорию. В то же время запасы в долларах США увеличились более чем вдвое — с 2,7 трлн долларов до 6,7 трлн долларов. Долларовые авуары составляют 61,99% от общих измеряемых резервов в размере 11 триллионов долларов. Это лишь немного меньше, чем 62,94% в первом квартале 2008 года.Международный валютный фонд предоставляет подробную информацию о валютных резервах на каждый квартал в таблице COFER.

Китай является вторым по величине иностранным инвестором в долларах. По состоянию на июнь 2020 года он владел ценными бумагами Казначейства США на сумму 1,07 триллиона долларов. Китай периодически намекает, что сократит свои авуары, если США не уменьшат свой долг. Вместо этого его авуары продолжают расти. Долг США Китаю составлял 15% долга Америки перед зарубежными странами.

Япония — крупнейший инвестор с 1 долларом.26 трлн в холдингах. Он покупает казначейские облигации, чтобы поддерживать низкую стоимость иены, чтобы можно было экспортировать более дешево. Его долг составляет 196% от его валового внутреннего продукта.

Почему доллар не рухнет

Многие говорят, что доллар не рухнет по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство обмена. Это благодаря сложным финансовым рынкам. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах.

Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший покупатель в мире. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран либо приняли доллар в качестве своей валюты. Другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

Многие в Конгрессе хотят, чтобы доллар упал, потому что они верят, что это поможет экономике США. Слабый доллар снижает цену U.С. экспорт по отношению к иностранным товарам. Продукция становится более конкурентоспособной. Фактически, снижение курса доллара помогло улучшить торговый дефицит США в 2012 году.

Итог

Хотя доллар резко упал за последние 10 лет, ему никогда не грозила опасность обвала. Допустить это — не в интересах большинства стран. Коллапс уничтожит их долларовые активы.

Независимо от ожидаемого курса доллара, большинство экспертов сходятся во мнении, что лучшим средством защиты от рисков является поддержание хорошо диверсифицированного инвестиционного портфеля.Спросите своего финансового консультанта о включении зарубежных средств. Они номинированы в иностранной валюте, которая повышается при падении доллара. Сосредоточьтесь на экономике с сильными внутренними рынками. Также спросите о товарных фондах, таких как золото, серебро и нефть, которые, как правило, увеличиваются при снижении доллара.

Если вы думаете, что доллар сейчас обесценился — просто подождите

Ожидается, что падающий доллар упадет еще немного — на самом деле намного больше, — согласно Citigroup: примерно на 20% в следующем году, сверх 4.В этом году она упала на 9%.

Парадоксально, но, по мнению Citi, главным виновником являются хорошие новости о вакцинах от коронавируса. Это вселяет надежду во всем мире и способствует восстановлению экономики, охваченной пандемией по всей карте. Таким образом, иностранным инвесторам меньше нужно искать убежища в активах США, что всегда повышает курс доллара.

«Мы полагаем, что распространение вакцины будет отмечать все признаки нашего медвежьего рынка, позволяя доллару следовать по пути, аналогичному тому, который он наблюдал с начала до середины 2000-х», когда в последний раз валюта переживала серьезное падение, Кальвин Цзе и другие стратеги Citi написали в отчете.

Действительно, ранее в этом году, когда рынки упали во всем мире и экономический рост замедлился, ценные бумаги, номинированные в долларах, резко выросли. После пика в марте, правительственная помощь помогла экономике восстановиться — и доллар упал на 12,6%.

Этому способствовало падение краткосрочных процентных ставок в США почти до нуля, что означает снижение доходности американских ценных бумаг с фиксированным доходом. Другой фактор: большое экономическое возрождение в Китае, где на данный момент вирус практически полностью уничтожен.

Какие валюты станут победителями? Австралийский доллар и норвежская крона, сказал Це Bloomberg, потому что оба являются экспортерами сырьевых товаров: Австралия поставляет железную руду и другие полезные ископаемые в быстро развивающийся Китай, а Норвегия отправляет свою нефть в остальную Европу, и ожидается, что в следующем году цены на нефть вырастут. Еще в 2001 году, согласно исследованию Citi, последнее серьезное падение курса доллара было вызвано вступлением Китая во Всемирную торговую организацию (ВТО), которая начала свою эру в качестве крупного импортера сырья.

Между тем, Goldman Sachs рекомендует продавать доллар США в короткую продажу в пользу валют Австралии и Канады, другой страны с тяжелым нефтяным рынком.Это согласуется с предыдущим предупреждением фирмы о том, что доллар рискует потерять свой статус мировой резервной валюты.

Доллар США был международной резервной валютой на протяжении десятилетий. Это означает, что центральные банки других стран используют его как готовое средство для выплаты долгов и стимулирования торговли. Если доллар потеряет свою значительную ценность, доллар не сможет выполнять эти функции.

Goldman в своем собственном исследовании выделил усилия Вашингтона и, в частности, Федеральной резервной системы по стимулированию экономики, которые наводнили мир долларами.В нем утверждается, что возможность спровоцировать инфляцию после завершения пандемической рецессии еще больше подорвет стоимость доллара.

Чтобы предотвратить такой исход, Скотт Майнерд, глобальный ИТ-директор Guggenheim Investments, призвал ФРС покупать золото. Желтый металл и доллар обычно имеют обратную корреляцию. Но если бы ФРС держала в своих хранилищах большой кусок золота, чтобы поддержать доллар — функцию, которую использовало вещество, которая могла бы помочь укрепить ценность деноминации США, — рассуждают рассуждения.

Несмотря на то, что это донкихотство, по мнению некоторых аналитиков, эта идея является таким же хорошим противоядием, как и любое другое, от стремительно падающего доллара. Слабый доллар сделает иностранные товары в США более дорогими. А американским туристам не понравится, чтобы их деньги не уходили далеко за границу.

Истории по теме:

Доллар находится в опасности быть сбитым с места, Goldman предупреждает

Доллар будет продолжать падать, прогнозирует UBS

Эй, Вашингтон, покупайте золото для поддержки доллара, Гуггенхайм, ИТ-директор говорит

Теги: Citigroup, коронавирус, вакцина против коронавируса, доллар, Федеральный резерв, золото, Goldman Sachs, пандемия, рецессия

Обвал доллара только начинается

После первоначального скачка вверх доллар неуклонно падает с тех пор, как в США охватила пандемия Covid-19.С. в марте прошлого года. Он упал примерно на 10–12% по сравнению с основными торговыми партнерами Америки, упав до самого низкого уровня с начала 2018 года, измеренного несколькими широкими долларовыми индексами. Это еще не все.

Основываясь на крайне непопулярном прогнозе, который я сделал в июне, о 35% -ном снижении стоимости доллара к концу 2021 года, мы находимся только в третьем иннинге бейсбольного матча с девятью иннингами. Если этот прогноз сбудется, он станет важным восклицательным знаком в первый год пребывания у власти 46-го президента Америки Джо Байдена.

Слабее

Доллар торгуется на самом низком уровне относительно основных валют с начала 2018 года

Источник: Bloomberg

Я утверждал, что доллар упадет по трем основным причинам: 1) резкое увеличение дефицита текущего счета США, 2) рост евро и 3) Федеральная резервная система, которая мало что сделает в ответ на любую слабость. в долларах.По каждому из этих пунктов я более уверен в колл-опционе на слабый доллар сегодня, чем шесть месяцев назад. Рассмотрим следующее:

Текущий счет. Как и ожидалось, дефицит текущего счета (самый широкий показатель торговли, поскольку он включает инвестиционный доход) еще больше ухудшился, увеличившись на 1,2 процентных пункта до 3,3% валового внутреннего продукта во втором квартале 2020 года и еще на 0,1 процентного пункта. до 3,4% в третьем квартале.Сдвиг во втором квартале стал крупнейшей эрозией за всю историю наблюдений, и на текущем уровне дефицит является самым большим с конца 2008 года.

Дефицит торгового баланса нарастает

Самый широкий показатель торговли США находится в наихудшем состоянии за более чем десятилетие

Источник: Бюро экономического анализа США

На работе наблюдается ухудшение внутренних сбережений, вызванное резким увеличением дефицита федерального бюджета в связи с коронавирусом.Когда стране не хватает сбережений, и она хочет инвестировать и расти, она должна импортировать излишки сбережений из-за границы, чтобы квадрат круга, создавая дефицит текущего счета, чтобы привлечь иностранный капитал.

Больше из

Неудивительно, что личности остались в силе. Норма чистых внутренних сбережений (сбережения предприятий, физических лиц и государственного сектора с поправкой на амортизацию, вместе взятые) упала ниже нуля во втором и третьем кварталах впервые за десятилетие.Снижение чистой внутренней ставки на 3,8 процентных пункта до отрицательных 0,9% во втором квартале с положительных 2,9% в первом квартале также стало крупнейшим квартальным снижением за всю историю наблюдений.

Падение внутренних сбережений во втором квартале было в значительной степени результатом действия Закона о заботах на сумму 2,2 триллиона долларов, который был направлен на предоставление налоговых льгот во время изоляции, связанной с Covid. Учитывая, что пандемия и ее последствия все еще очевидны, ожидается еще 2,8 триллиона долларов налоговых льгот — 900 миллиардов долларов уже подписаны в декабре 2020 года и еще 1 доллар.9 трлн, предложенных Байденом.

Суммарные пакеты помощи от Covid составляют 5 триллионов долларов, или 24% ВВП 2020 года. Хотя это не является стимулом в обычном понимании, эта фискальная инъекция с большим отрывом бьет все современные рекорды. В результате норма внутренних сбережений должна еще больше упасть ниже нуля, что поставит и без того значительный дефицит текущего счета под еще более сильное понижательное давление. Хотя международный дисбаланс, возможно, не побьет предыдущий рекорд минус 6,3% в конце 2005 года, как я утверждал в июне, он, скорее всего, приблизится.

Евро. Противодействие моему отрицательному колл-колл по доллару было связано с TINA — альтернативы нет. В последующем комментарии я опроверг это утверждение, пытаясь представить положительные аргументы в пользу китайского юаня и евро, а также отдавая дань уважения драгоценным металлам и даже криптовалютам.

Хотя китайский юань укрепился примерно на 4% с июня прошлого года и должен продолжать укрепляться, поскольку Китай возглавляет восстановление мировой экономики после коронавируса, евро мало изменился за тот же период (после повышения примерно на 7% с февраля по май).Как прирожденный евроскептик, мне всегда было трудно сказать что-то ужасно конструктивное о единой валюте. Это потому, что валютный союз имел критический недостаток: единая валюта и центральный банк, но не единая фискальная политика.

Неожиданность произошла в июле, когда канцлер Германии Ангела Меркель и президент Франции Эмануэль Макрон достигли договоренности о пакете помощи, который предусматривал пан-региональную финансовую поддержку в виде 750-миллиардного евро (908 миллиардов долларов) европейского фонда Next Generation с полномочиями по выпуску суверенных облигаций. .Это добавляет недостающую фискальную часть к валютному союзу, вполне возможно, обеспечивая «гамильтонов момент» для самой недооцененной основной валюты мира.

евро рост

Общая валюта еврозоны укрепилась с начала 2020 года

Источник: Bloomberg

Между тем, цены на золото росли в течение нескольких месяцев в июне и июле, но затем откатили этот рост по сравнению с остатком года.С криптовалютами все было по-другому. Я мало знал, что ждет Биткойн, который вырос в четыре раза с июня, или в два с половиной раза по сравнению с всплеском в конце 2017 года, который в то время изображался как один из величайших спекулятивных пузырей в истории. .

Федеральная резервная система. Когда дефицит текущего счета находится под давлением, обычно можно рассчитывать на то, что центральный банк придет на помощь, ужесточив денежно-кредитную политику. Совершенно очевидно, что это не относится к сегодняшнему ФРС.Приняв новый режим таргетирования «средней инфляции» в августе, ФРС дала сильный сигнал о том, что он будет действовать позже, а не раньше, чтобы противодействовать любому всплеску инфляции.

Так называемая современная денежная теория не может помочь доллару. Да, долг и дефицит могут не иметь последствий в условиях низкой инфляции и низких процентных ставок — вряд ли блестящий теоретический прорыв — но сбережения или их отсутствие по-прежнему имеют значение. Поскольку США все больше полагаются на иностранный капитал, чтобы компенсировать растущий дефицит внутренних сбережений, и с неограниченными мерами количественного смягчения ФРС, создающими массивное нависание избыточной ликвидности, аргументы в пользу дальнейшего резкого ослабления доллара выглядят более убедительными, чем когда-либо. .

Все еще бушующая пандемия и экономика на грани двойной рецессии не оставляет администрации Байдена иного выбора, кроме как сделать выбор в пользу еще одного раунда массивных налоговых льгот. Такой исход будет иметь последствия для любой экономики. Для Америки с короткими сбережениями это означает более слабый доллар .

Эта колонка не обязательно отражает мнение редакционной коллегии или Bloomberg LP и ее владельцев.

Чтобы связаться с автором этой истории:

Стивен Роуч в Стивене[email protected]

Чтобы связаться с редактором, ответственным за эту статью:

Роберт Берджесс по адресу [email protected]

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЧИТЬ БОЛЬШЕПо словам экономиста Стивена Роуча, к концу 2021 года США столкнутся с обвалом доллара и вероятностью более 50% двойной рецессии.

Стивен Роуч.Чэнь Сяомэй / South China Morning Post / Getty Images

- Доллар США может рухнуть к концу 2021 года, и экономика может ожидать более 50% вероятности двойной рецессии, сказал CNBC в среду экономист Стивен Роуч.

- В США наблюдается кратковременный рост экономического производства, а затем его снижение в течение восьми из последних 11 восстановительных циклов деловой активности, сказал Роуч.

- Невозможно игнорировать мрачные данные за второй квартал, сказал он, отметив, что «дефицит текущего счета в Соединенных Штатах, который является самым широким показателем нашего международного дисбаланса с остальным миром, претерпел рекордное ухудшение. . »

- Последний раз Роуч предсказывал обвал индекса доллара в июне, когда он торговался на отметке 96.Он сказал тогда, что в ближайшие год или два он упадет на 35% по отношению к другим основным валютам.

- Посетите домашнюю страницу Business Insider, чтобы узнать больше.

«На первый взгляд безумная идея» о том, что доллар США рухнет по отношению к другим основным валютам в постпандемической глобальной экономике, больше не такая безумная, как сказал в среду «Trading Nation» CNBC экономист Стивен Роуч.

Роуч, бывший председатель Morgan Stanley Asia, также сказал, что он видит более 50% вероятности двойной рецессии в Соединенных Штатах.

Он основал этот прогноз на исторических данных, заявив, что в восьми из последних 11 восстановительных циклов деловой активности объем производства кратковременно увеличивался, а затем снижался.

«Это определенно то, что случается чаще, чем нет», — сказал он.

Roach в последний раз предсказал обвал доллара в июне, заявив, что он упадет на 35% по отношению к другим основным валютам в течение следующих двух лет. В то время индекс доллара торговался на отметке 96. В четверг индекс торговался на отметке 94.41.

В среду он сказал, что ожидает обвала к концу 2021 года, но не сказал, насколько сильно.

Подробнее: Легендарный инвестор Марк Мобиус рассказал нам о своем процессе поиска самых интересных сделок на обширных рынках по всему миру в условиях кризиса COVID-19 — и поделился своими 5 лучшими выборами акций прямо сейчас

» Мы получили данные, которые подтвердили динамику как сбережений, так и текущих счетов гораздо более драматично, чем я ожидал », — сказал он.

Объясняя свой прогноз, Роуч указал на ужасные данные за второй квартал.

«Дефицит текущего счета в Соединенных Штатах, который является самым широким показателем нашего международного дисбаланса с остальным миром, во втором квартале резко ухудшился», — сказал он.

«Так называемая чистая норма национальных сбережений, которая представляет собой сумму сбережений физических лиц, предприятий и государственного сектора, также зафиксировала рекордное снижение во втором квартале, вернувшись в отрицательную зону впервые с мировой финансовый кризис.»

Подробнее: Эксперт с Уолл-стрит объясняет, почему это 6 лучших акций для второй волны коронавируса в дополнение к FAANMG.

Сохраняющаяся уязвимость и последствия первоначального падения — два движущих фактора зловещее будущее доллара, сказал он.

«Не имея сбережений и желая расти, мы управляем дефицитом текущего счета, чтобы занимать излишки сбережений, и это всегда толкает валюты вниз», — сказал Роуч. к этому освященному веками приспособлению.»

Кроме того, по словам Роуча, новые инфекции COVID-19 и более высокий уровень смертности должны быть частью оценки риска афтершока.

«По мере того, как мы приближаемся к сезону гриппа, когда новые уровни инфицирования снова начинают расти, а смертность неприемлемо высока, риск афтершока — это не то, что можно сбрасывать со счетов», — сказал он. «Так что это сложная комбинация. И я думаю, что история показывает, что сейчас не время, в отличие от того, что делают пенистые рынки, делать ставку на то, что все по-другому.»

Подробнее: Легендарный трейдер Рэнди Маккей превратил 2000 долларов в 70 000 долларов всего за 7 месяцев. Вот 8 торговых правил, которые способствовали его многолетней прибыли в миллион долларов.

Доллар США падает по «правильным» причинам — и это хорошие новости для акций

.Доллар США упал впервые за три года в 2020 году и остается под давлением с приближением нового года. Однако то, что это означает для акций, зависит от того, почему доллар падает.

И до сих пор падение доллара происходило по причинам, которые являются хорошей новостью для быков на фондовом рынке во всем мире.

«Слабый доллар увеличит прибыль в долларовом выражении», что является хорошей новостью для экспортеров из США, но слабость доллара также отражает «очень легкие финансовые условия», которые являются оптимистичными для акций как в США, так и за рубежом, включая развивающиеся рынки. — сказал Захари Сквайр, соучредитель и главный инвестиционный директор хедж-фонда Tekmerion Capital Management, в интервью.

Кроме того, США служат «основным источником глобальной ликвидности», которая имеет тенденцию влиять на состояние ликвидности во всем мире, сказал он.

См. также : Доллар США впервые упал с 2017 года

2020 год был нестабильным как для доллара, так и для фондового рынка. Индекс доллара США ICE DXY, + 0,01%, Показатель курса валюты по отношению к корзине из шести основных конкурентов подскочил до более чем трехлетнего максимума в феврале и марте, поскольку пандемия коронавируса вызвала хаос на мировых финансовых рынках, способствуя борьбе за доллары.

Доллар впоследствии двинулся на юг, при этом индекс в декабре упал до самого низкого уровня с апреля 2018 года и закончил 2020 год с первым ежегодным падением за три года. Индекс вновь столкнулся с давлением со стороны продавцов по мере приближения нового года.

Акции, тем временем, упали на медвежий рынок в феврале и марте прошлого года, поскольку были введены ограничения на потребительскую и деловую активность для борьбы с распространением коронавируса, но вскоре восстановились в ралли технологического сектора, которое привело к Nasdaq Composite. КОМП, +0.09% вырастет более чем на 40% к 2020 году, в то время как S&P 500 SPX, + 0,08% выросли на 16,3%, а промышленный индекс Доу-Джонса DJIA, + 0,19% прибавил 7,3%.

Сквайр видит большую обратную сторону доллара — по крайней мере, в ближайшие месяцы. Он сказал, что слабость доллара связана не только с ФРС и ее политикой легких денег, утверждая, что ее действия помещают ее где-то посередине с точки зрения агрессивности, когда речь идет о глобальных центральных банках.

Одним из наиболее часто игнорируемых факторов является ухудшение U.По его словам, сальдо торгового баланса — явление, усугубленное прошлогодним обвалом цен на нефть, что, вероятно, будет сдерживать добычу сырой нефти в США и, что более важно, экспорт сырой нефти.

По иронии судьбы торговый дефицит увеличился, потому что относительно устойчивая экономика США по сравнению с остальным миром означает, что импорт вырос больше, чем экспорт. Это выражается в ухудшении текущего счета — подсчета операций страны с остальным миром, включая чистую торговлю товарами и услугами, чистую прибыль от трансграничных инвестиций и чистые трансфертные платежи.

Это довольно необычно для экономики США, которая в 2020 году впала в рецессию, отметил он. Как правило, сокращение спроса в США приводит к улучшению счета текущих операций по мере замедления импорта, что оказывает поддержку доллару во время экономического спада.

Более того, это произошло примерно после десятилетия стабильности текущего баланса, отметил Сквайр. Эта стабильность, однако, во многом была результатом перехода США от нетто-импортера нефтепродуктов (равного почти 2% валового внутреннего продукта в 2010 г.) к устранению дефицита торгового баланса США в результате бума добычи сланца. .

Добыча нефти снизилась с начала 2020 года, что свидетельствует о сокращении чистого экспорта, который, как правило, отстает от добычи.

«Когда вы накладываете ухудшающуюся тенденцию в торговом балансе, не связанном с нефтью, поверх замедления добычи нефти в США… это просто большая проблема для доллара», — сказал Сквайр.

Почему стоимость доллара США падает

Доллар США достиг двухлетнего минимума, поскольку рынки твердо переходят в режим «риска». Индекс доллара США, который измеряет стоимость доллара по отношению к корзине из шести валют основных торговых партнеров, резко вырос во время мартовского кризиса, когда инвесторы устремились в традиционное убежище долларовых активов.Тем не менее, массовая поддержка со стороны центрального банка и перспектива вакцины с тех пор изменили эту тенденцию; индекс упал на 11% с 20 марта. За год с начала года курс валюты упал более чем на 4% и на этой неделе достиг самого низкого уровня с апреля 2018 года. В настоящее время за фунт можно купить около 1,33 доллара.

Несмотря на недавнее падение, продолжительное укрепление доллара было «одним из наиболее однообразных мотивов» последних нескольких лет, пишет Баттонвуд в The Economist. Аналитики неоднократно предсказывали неизбежный разворот только в том случае, если доллар останется высоким и сильным.Постоянно более слабый доллар был бы хорошей новостью для развивающихся рынков, где многие долги номинированы в валюте. Это сделало бы обслуживание этих кредитов дешевле в местной валюте, что способствовало бы «догоняющему» ралли местных акций.

Вакцины изменили тенденцию

Скромный откат доллара легко объяснить, говорят Ева Салай и Колби Смит в Financial Times. «Вакцина меняет все». Вакцины ускорят общий экономический подъем, побуждая инвесторов выводить наличные из своей зоны комфорта в США на другие мировые рынки.В среднем трейдеры прогнозируют, что доллар к концу 2021 года упадет на 3% от своего текущего уровня, но некоторые идут намного дальше. Кэлвин Цзе из Citi считает, что в следующем году курс валюты может упасть на 20%. Движения такого масштаба на валютных рынках чрезвычайно редки.

Несмотря на весь хаос 2020 года, валютные рынки оставались «устрашающе спокойными», как пишет Кеннет Рогофф в Project Syndicate. Изменения в этом году — ничто по сравнению с «дикими колебаниями», последовавшими за 2008 годом. Возможно, это связано с тем, что пандемия поразила повсюду, вынудив правительства и центральные банки принять в целом аналогичную политику — закрыть фискальные краны и перевести процентные ставки в «криогенный режим». заморозить »около нуля.Однако нынешняя тенденция, сочетающая «постоянно растущую долю долга США на мировых рынках» с «постоянно падающей» долей США в мировом ВВП, не может длиться вечно. Мы находимся в «затишье перед курсовой бурей». Есть еще одна причина полагать, что доллар будет снижаться в долгосрочной перспективе, говорит Баттонвуд.

47 ₽

47 ₽ Коррекция курса к равновесному уровню при взятии пандемии под контроль и нормализации геополитической обстановки ожидается в течение 2021 года», — считают в АБР.

Коррекция курса к равновесному уровню при взятии пандемии под контроль и нормализации геополитической обстановки ожидается в течение 2021 года», — считают в АБР.