На что стоит обратить внимание, выбирая банк для вклада

Каждый человек мечтает об эффективном вложении своих денег. Хранить деньги «чулках», во – первых – неэффективно, а во-вторых – небезопасно.

Каждый человек мечтает об эффективном вложении своих денег. Хранить деньги «чулках», во – первых – неэффективно, а во-вторых – небезопасно.

Действительно, если бы деньги лежали на депозитном счете в банке – можно было бы рассчитывать на «премиальные» в виде процентов по депозиту или хотя бы на надежное хранение.

Как в ненадежное время выбрать надежный банк?

Сегодня вкладчик больше беспокоится по поводу «благополучия» банка. Нынешняя ситуация вокруг банковских учреждений заставляет рядового вкладчика разбираться, что такое банковские ставки, кредитная политика, всевозможные рейтинги надежности и т.д. Современная история денежно-кредитных отношений не устает доказывать рядовым вкладчикам необходимость осмотрительности, внимательности и осторожности в выборе банковского учреждения для размещения «своих кровных». Попробуем же ответить на вопрос, который волнует сегодня всех: как выбрать банк для своих сбережений?

Итак, разберемся подробнее.

В первую очередь, при выборе банковского учреждения стоит обратить внимание на позиции банка, которые он занимает в различных рейтингах надежности. Рейтинги составляют различные агентства (например, Moody’s, Fitch и другие) и в том числе авторитетные экономические издания. Оценка рейтинга включает в себя многие факторы, поэтому такой он может использоваться как основной при выборе банка для своих средств.

Хорошим сигналом для выбора банковского учреждения могут послужить и «разумные» проценты по депозитам, которые предлагает тот или иной банк. Естественно, банк, который предлагает депозиты под 25% годовых, может испытывать серьезную нужду в свободных деньгах и идти на беспрецедентные меры по их привлечению. Большие банки, как правило, так не поступают, чем дают еще больший повод к доверию со стороны будущих вкладчиков.

При выборе банка стоит оценить кредитную политику того самого банка, где вы хотели бы разместить свой депозит. Кредитование – это тот камень, о который споткнулись многие банки в «гонке за рынком». Если кредитная политика банка предельно четка и прозрачна, то такой банк может считаться надежным. Упущенная возможность в виде не выданного кредита может не обернуться для банка не выплаченным кредитом, а это нужно учитывать.

В качестве итога хотелось бы подчеркнуть, что определяющим при размещении вклада является выбор самого надежного и стабильного банка.

Параметры выбора банка при взятии кредита и открытии депозита

В ходе регулярного исследования «Мониторинг розничного рынка. Банки» компания Profi Online Research опросила российских граждан и выяснила, что их привлекает, когда заходит вопрос о выборе банка.

Данные исследования продемонстрировали, что основные критерии, на которые обращают внимание респонденты, так или иначе связаны с простыми и понятными условиями для взятия кредита и открытия депозита, возможностью досрочной выплаты кредита без штрафов и пополнения вкладов.

Кредит – прекрасный шанс купить сегодня то, на что необходимо в течение какого-то времени копить деньги.

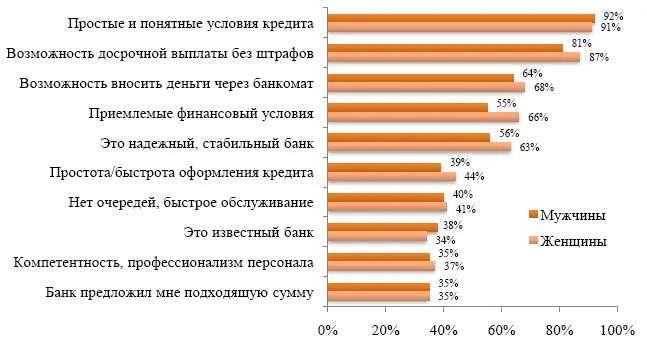

Анализ показал, что женщины более кропотливо относятся к выбору банка для взятия кредита и рассматривают совокупность ряда факторов, играющих для них важную роль. Среди них, например, возможность досрочной выплаты без штрафов (87% у женщин против 81% у мужчин), быстрое обслуживание (44% против 39%), возможность вносить деньги через банкомат (68% против 64%). Стоит отметить, что для прекрасной половины в большей степени оказывает влияние надежность и стабильность банка.

Для мужской аудитории более важна известность банка, в котором они собираются взять кредит (38% против 34%) (См. Рис. 1).

Рис. 1. Какие основные параметры учитывают при выборе банка для взятия кредита (распределение в зависимости от пола респондентов)? (ТОП-10) 2Q10

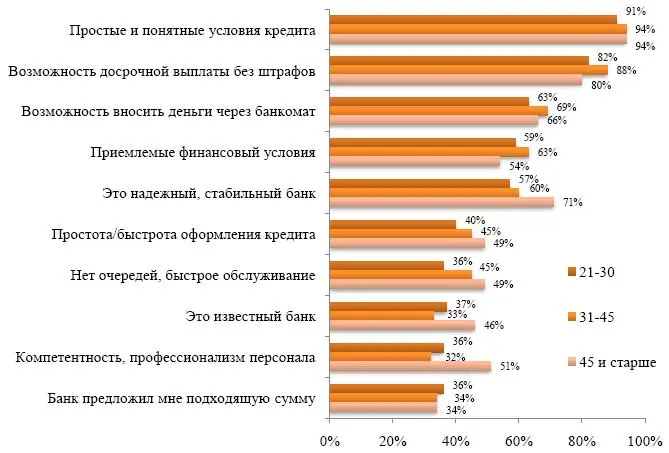

Исследование показало, что критерии выбора банка для взятия кредита в зависимости от возраста человека следующие: для представителей аудитории старше 45 лет, более чем другим, оказалась важна надежность и стабильность банка, компетентность и профессионализм персонала. Одновременно такие немаловажные факторы как приемлемые финансовые условия, возможность досрочной выплаты без штрафов и простота/быстрота оформления кредита оказывают меньше влияния на их выбор.

Представители средней возрастной группы (от 31 до 45 лет) при выборе банка склонны больше остальных обращать внимание на возможность досрочной выплаты без штрафов (88%), возможность вносить деньги через банкомат (69%) и на простоту/быстроту оформления кредита (45%).

Что касается младшей группы, возраст которой от 21 до 30 лет, они, выбирая банк, ориентируются, в первую очередь, на простые и понятные условия кредита (См. Рис. 2).

Рис. 2. Какие основные параметры учитывают при выборе банка для взятия кредита (распределение в зависимости от возраста респондентов)? (ТОП-10) 2Q10

Множество банков, помимо услуги предоставления кредитов, предлагают гражданам поместить ценные бумаги и деньги на хранение в кредитно-финансовые институты на определенный и неопределенный срок. Банк пускает эти деньги в оборот, а в обмен выплачивает вкладчику проценты. Наше агентство выяснило, чем руководствуются соотечественники при выборе банка для открытия депозита.

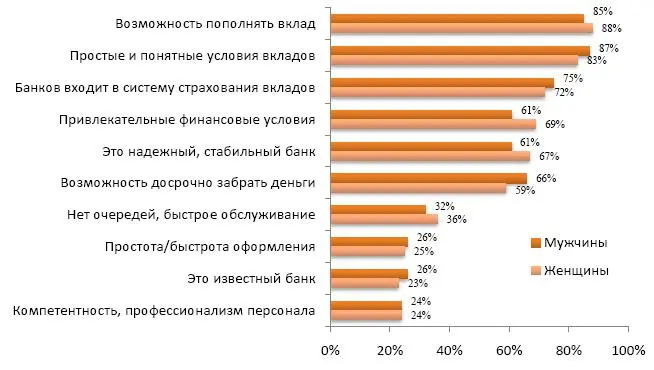

По данным исследования следует отметить, что для мужчин и женщин критерии выбора не во всем схожи. Так, для женской аудитории больше оказались важны такие параметры как привлекательные финансовые условия (69% против 61%) и надежность, стабильность банка (67% против 61%). В свою очередь представители сильного пола больше ценят банки с простыми и понятными условиями вклада (87% против 83%), возможность досрочно забрать деньги (66% против 59%) (См. Рис. 3).

Рис. 3. Какие основные параметры учитывают при выборе банка для открытия депозита (распределение в зависимости от пола респондентов)? (ТОП-10) 2Q10

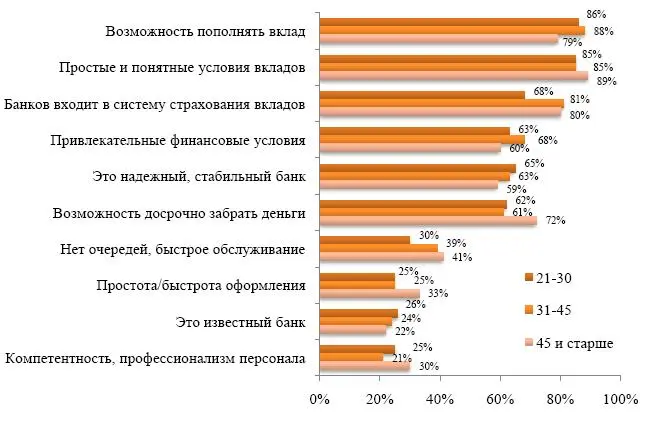

В каждой возрастной категории существуют свои требования, которые ее представители выдвигают при выборе банка для открытия депозита. Например, аудитория 45 лет и старше важным фактором выделяет простые и понятные условия вкладов (89%) и возможность досрочно забрать деньги (72%). Наши соотечественники в возрасте от 31 до 45 лет выделяют возможность пополнения вкладов (88%) и привлекательный финансовые условия (68%). Среди молодой аудитории принятие решения о выборе банка для открытия депозита в большей степени ориентировано на надежность и стабильность банка (65%).

Рис. 4. Какие основные параметры учитывают при выборе банка для открытия депозита (распределение в зависимости от возраста респондентов)? (ТОП-10) 2Q10

В каком банке удобнее и выгоднее открыть депозитный счёт?

только не в сбербанке!

Да сейчас не очень выгодно вообще вклады, инфляция все равно все сьест. Посмотрите про <a href=»/» rel=»nofollow» title=»11697152:##:» target=»_blank» >[ссылка заблокирована по решению администрации проекта]</a> тут а там еще есть <a href=»/» rel=»nofollow» title=»11697152:##:depositrates/» target=»_blank» >[ссылка заблокирована по решению администрации проекта]</a> за 2008 год.

6 вещей, которые нужно знать перед открытием брокерского счёта

1. Сначала создайте резервный фонд

«Вам вряд ли стоит инвестировать все свободные средства, поскольку они могут понадобиться в чрезвычайной ситуации», — предупреждает Мур. Деньги могут потребоваться внезапно, но быстро их вывести с брокерского счёта вы не сможете — например, в выходные или праздничные дни.

Лучше создать резервный фонд, которого хватит на 3–12 месяцев жизни без дополнительных денежных поступлений. Особенно это актуально для фрилансеров, чей доход нестабилен. В общем, не начинайте заниматься инвестированием, пока у вас не будет накоплений.

2. Знайте, что за инвестирование нужно платить

Существует множество комиссий, которые придётся платить. Это может быть:

комиссия за управление ПИФом;

комиссия биржи за покупку/продажу бумаг;

комиссия брокера за ведение счёта;

комиссия депозитария за хранение ценных бумаг;

комиссия за использование торговых программ и т. д.

Как правило, затраты на инвестирование не превышают нескольких процентов. Не бойтесь их, но знайте, что они существуют, и выбирайте подходящего вам брокера и тариф.

3. Можно пользоваться роботами

Существует немало роботов-консультантов (робо-эдвайзеров) с минимальной платой или без неё. Они работают на основе искусственного интеллекта, который рекомендует вам вложения по алгоритмам. «Для обычного начинающего инвестора робот-консультант — это замечательно», — считает Анджела Мур. Она сама пользуется этой услугой, несмотря на степень магистра.

4. Нужно отталкиваться от финансовых целей

«Многие люди совершают ошибку, выбирая инвестиции на основе собственных предпочтений», — считает финансовый эксперт. Этот путь может привести к покупке популярных акций, стоимость которых обрушится.

Вместо этого отталкивайтесь от конечных финансовых целей, например сумм, которые нужно накопить на покупку жилья, расходы на свадьбу или на пенсию. Рассчитайте, какие инвестиции помогут достичь этих целей с наименьшим риском.

5. А слушать нужно голову, а не сердце

Мур говорит, что многие инвесторы принимают решения на основе страха или жадности, испытывая чрезмерную уверенность в рынке. Ни одна из эмоций не помогает в инвестировании. Вместо этого нужно разработать стратегию, основанную на целях, которую вы будете реализовывать с осторожностью.

6. Диверсифицируйте портфель

Портфель с большим количеством одинаковых акций подвержен большим рискам в условиях спада на рынке. Если купить разные бумаги, то это может защитить от резких скачков стоимости активов.

В целом Анджела Мур советует не бояться вложений и не медлить. Чем раньше вы начнёте инвестировать, тем быстрее сможете достичь своих финансовых целей.

Источник: businessinsider.com

Денежные вклады под проценты лучшие варианты

Добрый день, дорогие друзья! Знаете ли вы, что самым популярным видом инвестирования среди населения стали денежные вклады под проценты? Оказывается, большая часть населения нашей страны пытается сохранить и приумножить свои сбережения, открывая вклады в банках. Если быть откровенным, то это далеко не самый доходный вариант инвестирования. Как правило, процентная прибыль едва ли покрывает издержки, связанные с инфляцией.

Тем не менее, именно этот вариант хранения денег считается одним из самых надежных. Самым важным моментом при открытии депозитного счета для хранения сбережений является выбор банка, которому можно было бы доверить свои деньги без зазрений совести. Помимо этого, стоит так же подумать о том, в какой валюте будет открыт вклад в банке. Зачастую на вклады в рублях начисляются гораздо большие проценты, нежели на валютные вклады. Сегодня я предлагаю вам вместе со мной разобраться во всех нюансах депозитных счетов и выбрать самый выгодный и надежный вариант вложения денег.

Зачем нужен депозит?

Итак, люди относят свои сбережения в банк, кладут их под проценты ради того, чтобы получить определенные выгоды. К основным целям открытия депозитного счета я бы отнес:

- Желание накопить капитал;

- Надежно инвестировать деньги, чтобы в дальнейшем получить прибыль в виде процентов;

- Обеспечить себя дополнительным пассивным доходом, пополняя таким образом бюджет своей семьи.

к содержанию ↑

Выбор в зависимости от требований

Если вы сейчас как раз подыскиваете наиболее выгодную для себя депозитную программу, но не можете сделать выбор в пользу конкретного варианта, теряетесь в существующих видах вкладов, советую вам просто оттолкнуться от ваших потребностей.

К примеру, если вам нужна максимальная доходность вклада, то стоит выбирать программы с наибольшей процентной ставкой и капитализацией процентов. Чаще всего такие программы длятся не менее одного года. По окончанию этого срока вам будет возвращена вся сумма вклада и проценты, начисленные на нее.

Если же вас интересует получение регулярного пассивного дохода, то вам нужна программа с ежемесячной выплатой процентов.

Ну а тем, кто желает просто сохранить свои сбережения, я бы рекомендовал выбирать долгосрочные программы со средними процентными ставками. Единственное, о чем нужно помнить в таком случае, — до тех пор, пока не будет окончен срок депозита, снять деньги с сохранением начисленных процентов со счета вам не удастся.

к содержанию ↑

На что обратить внимание, прежде чем открыть депозитный счет?

Для того, чтобы правильно выбрать условия хранения своих денег, нужно четко понимать, в каком состоянии сейчас находится экономика. Если она активно развивается, и в ближайшее время не предвидится никаких спадов и обвалов – можно смело открывать рублевый счет (именно это решение будет самым прибыльным). Если же экономисты говорят о том, что в недалеком будущем экономику ожидает спад или же рецессия – то только валютные вклады позволят вам защитить свои сбережения от инфляции.

Несмотря на то, что сегодня существует довольно много более прибыльных инструментов инвестирования свободных средств, только банковские депозиты могут считаться самым надежным путем сохранения и приумножения денег. Несомненно, инвестирование в акции может оказаться более доходным вариантом вложения денег, однако, в одно мгновение вы можете и потерять часть своих сбережений. Поэтому, если вы ищете стабильность и надежность, то вам прямая дорога в банк.

Оформить дебетовку с начислением % на остаток

к содержанию ↑

Какими бывают вклады?

Эксперты в один голос заявляют о том, что функциональность депозита напрямую зависит от процентов, начисляемых по нему. Наибольшей популярностью среди жителей Российской Федерации пользуются такие виды вкладов:

к содержанию ↑

Сезонные предложения

Очень многие банки предлагают своим клиентам открыть вклад на очень привлекательных условиях в течение какого-то определенного времени (сезона). Главной задачей таких предложений является привлечение новых клиентов. Именно сезонные акции являются самыми выгодными. Кроме этого, банки частенько стимулируют развитие бизнеса за счет проведения всевозможных рекламных мероприятий со множеством лотерей, розыгрышей призов и подарков.

к содержанию ↑

Валютные

Для тех, кто не стремится к обогащению, не ищет высокие процентные ставки, а просто хочет сохранить свои деньги и защитить их от инфляции, я могу посоветовать вклады в иностранной валюте. Открывая счет в евро или долларах, не стоит надеяться на высокие проценты по этому депозиту, ведь главная задача такого вклада – сохранение денег без потери их платежной ценности.

Хочу обратить ваше внимание на то, что малоизвестные коммерческие банки часто прибегают к тому, что предлагают повышенные ставки по вкладам в долларах и евро с целью привлечения максимального количества вкладчиков. Некоторые клиенты кредитных организаций считают, что такие предложения слишком рискованны. Однако, это не так, ведь никто не отменял обязательное страхование вкладов физических лиц. Все наши вклады страхует государство. Если же у вас есть сомнения относительно того, стоит ли сотрудничать с тем или иным банком и вкладывать деньги под более высокий процент, то имеет смысл изучить на сайте Центрального Банка Российской Федерации перечень тех банков, которые не вызывают у него доверия.

к содержанию ↑

Накопительные

Тем клиентам кредитных организаций, которые хотят свободно распоряжаться теми деньгами, что они кладут на депозит, имеет смысл подумать об открытии накопительного вклада. Такой вид депозита хорош тем, что у вас есть возможность пользоваться процентами, начисляемыми на сумму вклада. Для этого достаточно просто перевести заработанные проценты на карту, которой вы пользуетесь. Если же у вас не возникает необходимости в этих деньгах, то за счет капитализации процентов вы сможете существенно увеличить размер своего дохода. Кроме того, именно накопительные вклады являются пополняемыми. То есть, если вы решите увеличить сумму своего депозита, то вам будет достаточно пополнить счет через интернет-банкинг, переведя на него требуемую сумму со своей банковской карты. Согласитесь, очень удобный вариант хранения сбережений, особенно, если вы откладываете деньги с каждой зарплаты.

к содержанию ↑

Сберегательные

Если вы хотите получать максимальные проценты по вкладам в банках, готовы при этом отказаться от функциональности депозита, то сберегательная форма – именно то, что вам нужно. Такие вклады очень важны и выгодны банкам, ведь договора по ним заключаются на длительный период, на протяжении которого у клиента нет возможности распоряжаться своими деньгами, которые были размещены на счете. Только по прошествии заявленного в соглашении срока хранения средств, банк выплачивает вкладчику всю сумму его инвестиции и те проценты, которые были начислены на нее за все это время.

Самые актуальные предложения по наиболее выгодным вкладам вы можете найти на просторах портала banki.ru.

к содержанию ↑

Вопрос надежности

В поисках самых больших заработков на выгодных вкладах многие из нас забывают о здравом мышлении и торопятся отнести свои деньги в первый попавшийся банк, который обещает самые высокие процентные ставки. Как показывает практика, именно те банки, которые направо и налево раздают щедрые обещания, находятся обычно в не самом лучшем положении, а потому готовы сулить вкладчикам все что угодно, лишь бы поправить свое шаткое положение на рынке за счет привлечения новых вкладов.

к содержанию ↑

Как отсеять мошенников?

Чтобы не совершить фатальную ошибку и не отнести свои кровно заработанные деньги в банк, находящийся на грани банкротства, нужно понимать, что финансовый рынок имеет сложившийся порядок цен. Колебания не должны превышать 1-2%. Так что, если вам обещают доходность по депозиту свыше 15% годовых, то доверять такой кредитной организации не стоит. Надежный банк для вкладов никогда не будет заманивать людей какими-то заоблачными и нереальными предложениями. Серьезные организации, которые занимают лидирующие позиции рейтингов надежности, увеличивают свою клиентскую базу за счет качественной работы и широкой линии адресно разработанных финансовых продуктов.

Стоит отдать должное Центробанку России, который регулярно очищает рынок от недобросовестных компаний, которые злостно нарушают нормы ведения дел. Кстати, огромное внимание в Центральном Банке уделяется именно мониторингу процентных ставок по депозитам. Чтобы сделать правильный выбор относительно того, где открыть депозитный счет, советую вам изучить информацию о приглянувшемся вам банке на сайте Центробанка.

к содержанию ↑

На что еще стоит обратить внимание?

Выбирая банк для хранения своих сбережений, необходимо учитывать еще массу факторов:

к содержанию ↑

Удобство взаимодействия с финансовым учреждением

Важно, чтобы отделение банка находилось в шаговой доступности, организация имела качественный и функциональный интернет-банкинг, участвовала в международных платежных системах типа Visa и MasterCard. Именно все эти моменты позволят вам избежать трудностей при работе с банком.

к содержанию ↑

Обещанные проценты

Стоит отметить, что на размер процентной ставки влияет срок, на который вы открываете депозит, и валюта, в которой вы заводите счет. Если с валютой мы уже разобрались ранее и выяснили, что в рублях мы можем получать проценты по вкладу большие, нежели в случае с долларами или евро, то на сроке действия депозита стоит остановиться. Так, чем дольше ваши деньги будут храниться в банке, тем более высокий процент вам будет начислен. Самыми дешевыми являются краткосрочные депозиты на срок от одного до трех месяцев. Думаю, логика здесь ясна всем – чем дольше банк может распоряжаться вашими деньгами, тем больше с их помощью ему удастся заработать. Именно по этой причине организации вводят повышенные процентные ставки, которые будут стимулировать пролонгацию срока действия вклада.

к содержанию ↑

Кладем деньги в банк под проценты выгодно

Итак, если вы хотите уберечь свои сбережения от инфляции, то нет ничего лучшего, чем открытие банковского депозита. Помещая деньги в банк, вы обеспечиваете своим деньгам регулярное приумножение на сумму процентов, начисляемых по открытому вами вкладу. Для того, чтобы отправить свои сбережения на депозитный счет и заставить их немножечко поработать на вас, необходимо:

- Решить, в какой валюте вам выгоднее хранить деньги. Как известно, откладывать деньги и брать кредиты предпочтительнее в той валюте, в которой вы получаете заработную плату. Однако, учитывая нестабильность курса рубля, имеет смысл разделить имеющуюся у вас сумму денег на несколько равных частей и положить на депозиты в разных валютах. Имея мультивалютный вклад, вы страхуете себя от убытков, связанных со снижением курса одной валюты, за счет прибыли от роста другой.

- Подбирайте вклад, который подходит именно вам. Не бегите в ближайшее отделение Сбербанка или ВТБ только потому, что это одни из крупнейших банков Российской Федерации. Помните, что в таких организациях, как правило, процентные ставки несколько ниже среднерыночных. Чтобы получить максимальную выгоду от своих инвестиций, подыщите для своих денежек банк на портале banki.ru. На сайте вы сможете ввести ту сумму, которая имеется у вас в данный момент времени на руках, указать параметры, которые вас интересуют, а после этого изучить действующие банковские предложения и выбрать наиболее подходящее.

- После выбора вклада, отправляйтесь на сайт банка и детально изучите условия по приглянувшемуся вам депозиту. Особое внимание обратите на то, как будут начисляться проценты по депозиту, возможна ли капитализация процентов, реально ли будет снять всю сумму вклада или какую-то часть без потери процентов, которые уже были начислены. Посмотрите, вполне возможно, что некоторые банки предложат вам какие-то бонусы за открытие у них депозитного счета. Не будьте лентяем, просчитывайте все варианты. Даже самые незначительные отличия могут существенно сказать на итоговой сумме вашего депозита. Кстати, те, кто не знает, как посчитать проценты по вкладу, могут смело воспользоваться готовым депозитным калькулятором онлайн в правой части моего блога.

- Когда выбор сделан, вооружайтесь деньгами, паспортом и отправляйтесь в ближайшее отделение приглянувшегося вам банка. Заключите с организацией договор и положите на свой свежеиспеченный депозитный счет деньги, внеся их в кассу отделения. Не забывайте, что банковские вклады – это, конечно, гораздо более доходный вариант хранения денег, нежели простое их складирование «под подушкой». Однако, если вы надеетесь заработать таким образом, не слишком обольщайтесь, для значительного приумножения средств лучше воспользоваться менее консервативными финансовыми инструментами.

к содержанию ↑

Пример хорошего банка для размещения своих денег: Тинькофф банк

Что касается меня, то я доверяю свои сбережения Тинькофф Банку. Именно здесь у меня открыт депозит сроком на 1 год под 11% годовых. Буквально в феврале срок действия этого вклада истекает. Должен признать, что процентные ставки по вкладам в Тинькофф банке несколько снизились, так же как и во многих других банках. Поэтому, если отбросить в сторону капитализацию, то максимальный процент годовых достигает всего 8%. Поскольку я являюсь держателем накопительной дебетовой карты Тинькофф, на остаток средств на которой ежемесячно начисляется 6% годовых, меня буквально подкупила возможность выгодно прокручивать начисляемые проценты по вкладу, переводя их на мою карту.

Кстати, привязать «пластик» к своему депозиту можно сразу после открытия накопительного счета. Конечно же, вы можете найти и более выгодные предложения, нежели то, что предлагает Тинькофф Банк, но поскольку я работаю с банком уже давно и использую такие вклады просто для хранения денег (так как заработать на них не получится, только отбивается инфляция), то делать лишние телодвижения ради 1% считаю пустой тратой времени. На сегодняшний день ставка ЦБ РФ составляет 10%, а поскольку все банки подстраиваются под ключевую ставку, то какие-либо ее колебания приведут к закономерному увеличению или уменьшению в ТКС и в других банках.

Оформление карты ТКС с накоплением % на остаток

к содержанию ↑

Резюме

Подводя итог всему выше сказанному, могу лишь добавить, что банковский депозит – это лишь инструмент для сбережения платежеспособности денежных средств, и отнюдь не способ для их приумножения. Процент, который будет получен вами после окончания срока действия вклада, лишь покроет потери, связанные с инфляцией. Если вы действительно хотите заработать, то подумайте о том, чтобы инвестировать свои сбережения в более доходные, а вместе с тем и рискованные, финансовые инструменты. Принимайте правильные решения и начинайте избавляться от денег «под подушками». Выгодных вам депозитов, и до скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!