Ликвидность — экономическая этимология

Liquidity, 流动性

Близость актива к наличным деньгам. Способность актива с минимальными затратами и предельно быстро превратиться в наличные деньги. Закономерно, что в новом финансовом английском языке ликвидность раскрывается через понятие moneyness – то есть «денежность»

В русском языке появилось в первой половине 20 века. Заимствовано в немецком – liquid ликвидный, легко реализуемый. От латинского liquare освобождать от лишнего, буквально – делать жидким, текучим, разжижать. Отсюда – ликер.

В широком смысле слова ликвидность – это эффективность, действенность, мобильность. В узком смысле на уровне деловой терминологии ликвидность – это способность активов обеспечить бесперебойную оплату в срок краткосрочных денежных обязательств, способность превратиться в наличные деньги.

Ликвидные активы – это все легко реализуемые средства. На практике к ним можно отнести денежные средства в кассе, на расчетном, валютном и специальном счетах в банке.

Оценка ликвидности производится с помощью коэффициента абсолютной ликвидности (ликвидные активы поделить на краткосрочные обязательства) и коэффициента покрытия (текущие активы поделить на краткосрочные обязательства).

Возможно использование понятия в значении платежеспособности, то есть способности заемщика обеспечить своевременное выполнение долговых обязательств

Последний спектр значений слова связан с рынком ценных бумаг. Ликвидность – это способность рынка поглощать ценные бумаги при существующем уровне цен без их существенного изменения.

Китайское толкование слова «Ликвидность»

Первый иероглиф 流 (Лиу) означает «течь, плыть». Состоит из частей «вода», и «большая река». Есть также элемент «исчезать, гибнуть», так как вода таит в себе опасность.

Есть также элемент «исчезать, гибнуть», так как вода таит в себе опасность.

Второй иероглиф 动 (Дун) означает «двигаться, действовать». Состоит из частей «идти», «стоять» и «сила»

Третий иероглиф 性 (Син) является суффиксом, обозначающим характер, качество, свойство, способность. То же что и русский суффикс «-ость» (ликвидность) и английский «-ity» (liquidity). Состоит из частей «сердце» и «жизнь».

Первые два иероглифа 流动 можно рассматривать вместе, как слово «течь, литься». Его переносное значение — «двигаться, циркулировать; мобильный, живой, лёгкий«. В экономическом значении у этого слова кроме «ликвидности» есть также значение смежное значение «оборотный»: оно присутствует, например, в «оборотный фонд» (流动基金) и «оборотный капитал» (流动资本). А слово 流动负债 (ликвидность + быть в долгу) означает «текущие долги, пассив».

Слово, хоть и заимствовано, но является в отличии от русского китайским. Также используется в научно-техническом значении. Как и в русском его значения мало знакомы широким массам, является специализированным.

Также используется в научно-техническом значении. Как и в русском его значения мало знакомы широким массам, является специализированным.

Категория:

Связанные понятия:

обязательство, правительство

goverment, liability

Ликвидность – что это такое простыми словами и при чём тут активы?

Поделись полезной страницей:

Многие думают, что термин «ликвидность» – это что-то сложное из мира экономики или бизнеса. А на самом деле

Ликвидность – это мера скорости, с которой вещь можно продать по её рыночной цене.

Для навигации по видам ликвидности, воспользуйтесь содержанием. Но для более глубокого понимания материала рекомендуем читать последовательно.

Но для более глубокого понимания материала рекомендуем читать последовательно.

Что значит ликвидный?

Чем легче обменять товар на деньги, тем более ликвидным он считается. Понятие ликвидности вообще не существует отдельно, оно всегда рядом с каким-либо предметом. Например,

Или другой забавный пример. «Айфоны» очень популярны, их легко продать, а значит они имеют хорошую ликвидность.

- Высоколиквидный – легко быстро продать по рыночной стоимости (вклады, акции, облигации).

- Низколиквидный – сложно продать, нужно долго ждать покупателя (недвижимость, бизнес, товары).

Потому что продать облигацию намного быстрее чем айфон.

Потому что продать облигацию намного быстрее чем айфон.

А теперь самое важное:

Ликвидность есть у любого актива.

В переводе с финансового языка – у любого ценного имущества.

Деньги

Ликвидность у денег максимальная. Деньги – это тоже актив. Их всегда можно обменять на любой материальный эквивалент. Кроме случаев, когда они теряют своё значение: во времена оккупации, переворотов, гиперинфляции, конфискационных реформ и прочих форс-мажорных обстоятельств. Тогда ликвидность сохраняют валюты других государств или деньги нового государства.

Например, утратили свою ликвидность рубли СССР, взамен появились новые деньги РФ. При гиперинфляции начала 90-х ликвидность новых денег ослабла. Люди старались как можно быстрее купить на них любой товар, который дорожал каждую неделю. Надёжной валютой с высокой ликвидностью после отмены советской статьи УК об уголовной ответственности за валютные операции стал доллар США.

Изменение ликвидности денег также напрямую связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

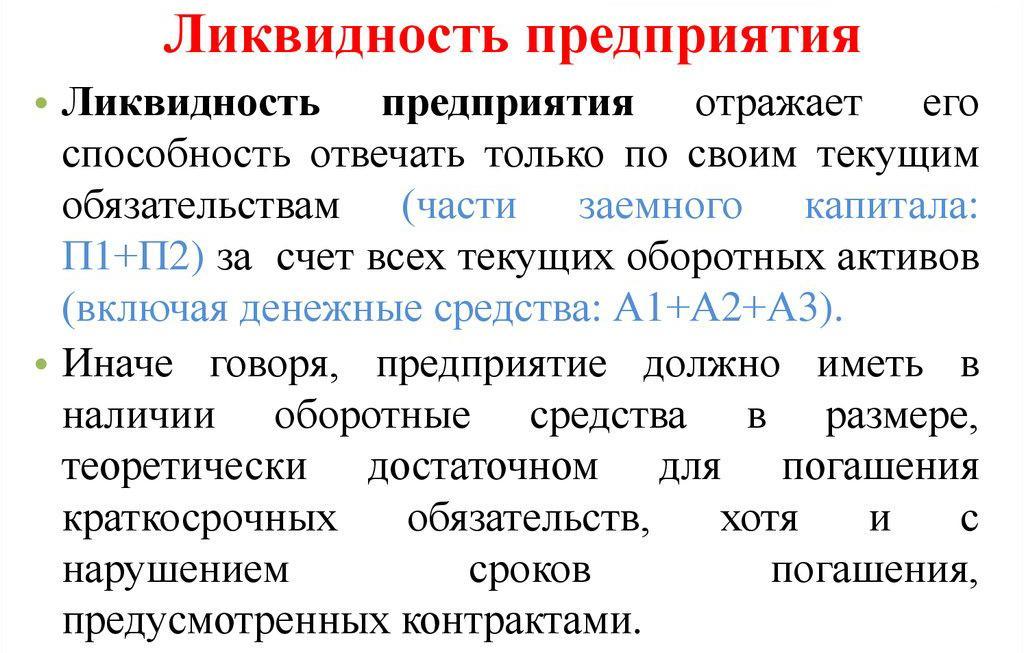

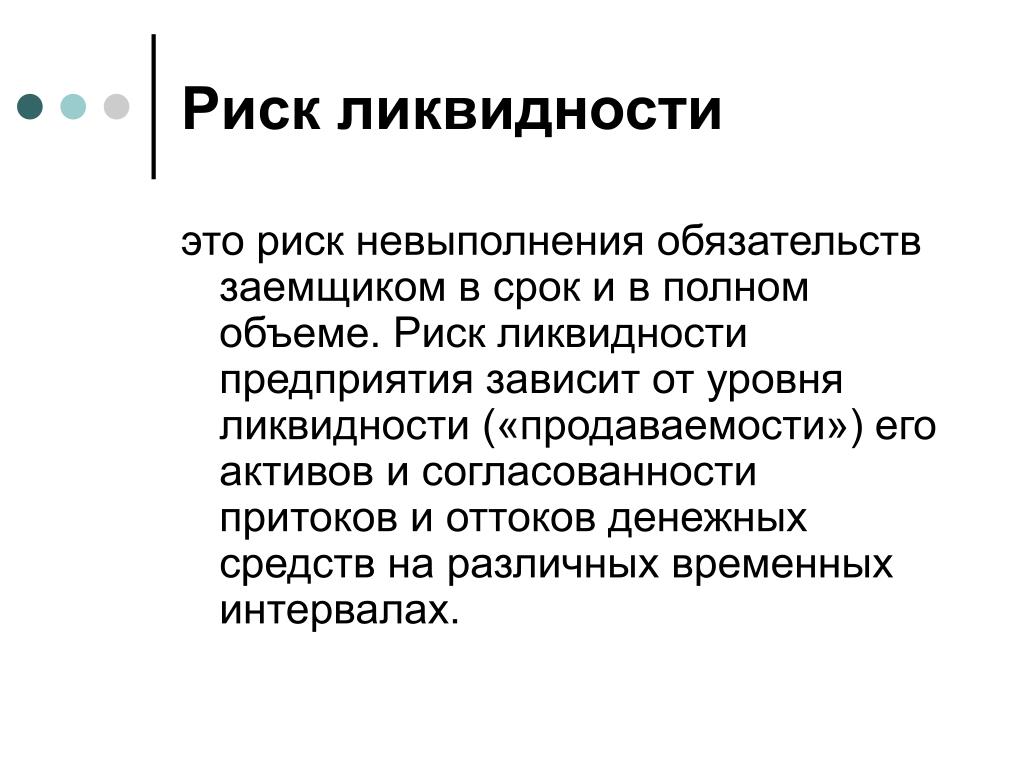

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Ликвидность банка

Ликвидность банка – это его способность быстро и своевременно выполнить любые принятые на себя обязательства. Такой возможностью обладают банки, имеющие высоколиквидные вложения и резервы. При этом в качестве резервов могут выступать разные активы, например, акции и облигации.

Перефразируя простыми словами, банк не может выдавать кредиты всем без разбора, рассчитывая только на имеющиеся активы и средства собственных вкладчиков. Так как у банка должны быть свободные средства, которыми они погашают свои срочные обязательства. А также у банка должен быть капитал, который позволит эти вклады возвратить, если их затребуют раньше.

Поэтому банковские организации регулируются Центробанком. В случае если нормативы банком не соблюдаются, Центробанк штрафует кредитную организацию и выносит предупреждение. А если, это не поможет избежать следующих нарушений, то вообще лишает лицензии.

Рынок

Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нём регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причём таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

У рынка будет высокая ликвидность, если на нём регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причём таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Читайте подробнее на эту тему: Абсорбирование ликвидности или как Центробанк регулирует ликвидность рынка.

Ценные бумаги

Ликвидность ценных бумаг на фондовом рынке оценивают по объёму торгов и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если можно быстро продать или купить много акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

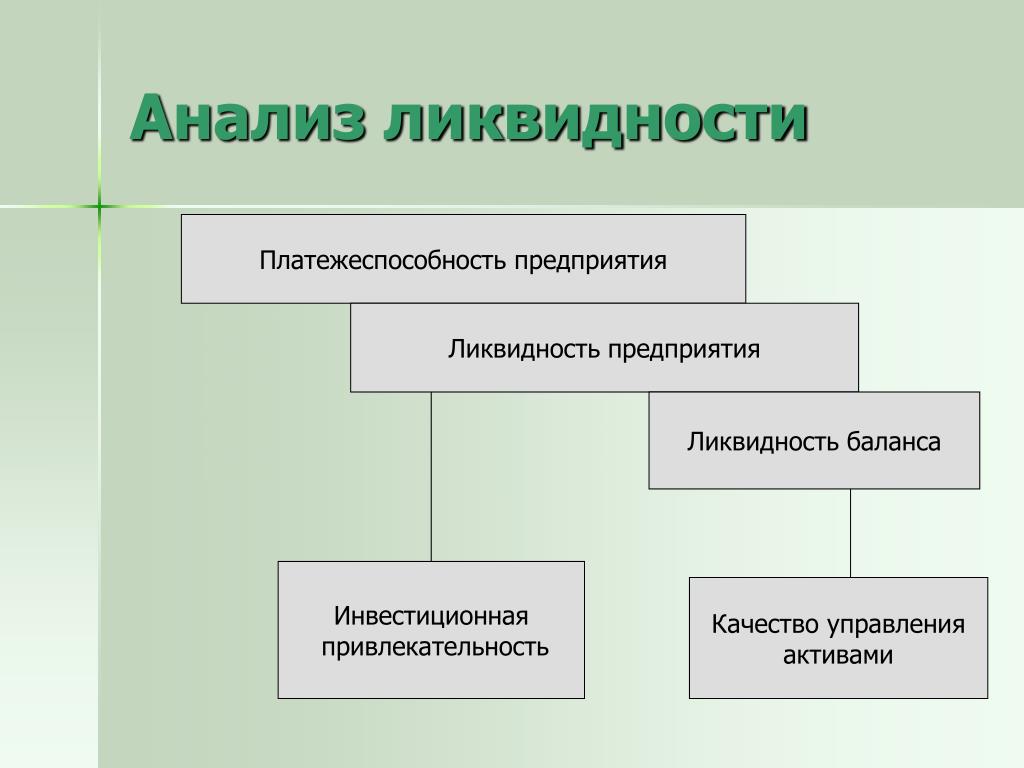

Анализ ликвидности

Для предприятий анализ ликвидности заключается в вычислении платёжеспособности компании на основе бухгалтерского баланса. Ликвидность баланса означает ликвидность предприятия. Это первое что нужно сделать, чтобы узнать сможет ли бизнес рассчитаться по всем обязательствам. Формулы мы приводили выше в статье.

Ликвидность баланса означает ликвидность предприятия. Это первое что нужно сделать, чтобы узнать сможет ли бизнес рассчитаться по всем обязательствам. Формулы мы приводили выше в статье.

В отличие от банков, компания сама устанавливает свой показатель ликвидности. Если бизнес не занимает много средств на стороне, а товары покупаются на небольшие суммы, то показатель будет небольшой.

А вот активно используются кредитные средства, то высоколиквидных активов должно быть как можно больше.

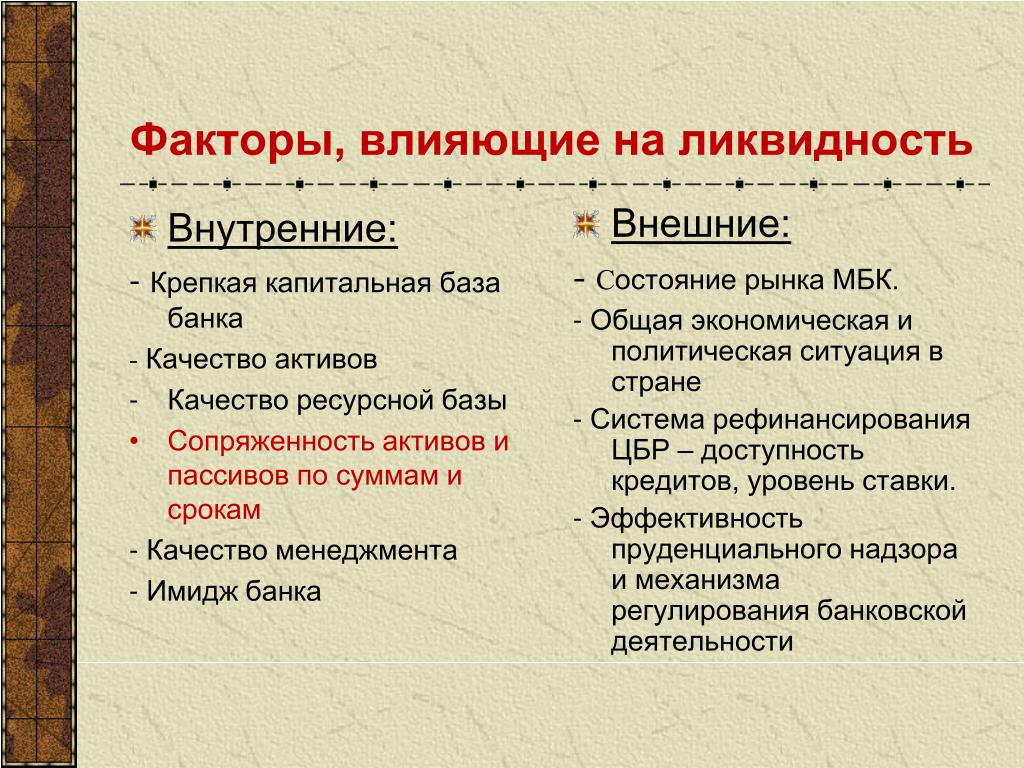

Влияющие факторы

Очевидно, для хорошей ликвидности бизнесу нужно иметь много ликвидных активов. Собственный капитал, остатки на счетах, быстрореализуемые товары, краткосрочные вложения. Продробнее о видах активов мы писали выше.

Вот примеры нескольких действенных способов повышения ликвидности:

- Снижение зависимости от факторов сезонности.

- Привлечение альтернативных источников финансирования.

- Улучшение договорной и платёжной дисциплины.

- Ограничение чрезмерных инвестиционных вложений.

Заключение

Ликвидность – это свойство всего, что имеет ценность. Это важнейшее понятие в экономике и применительно к разным сферам жизни приобретает дополнительные значения. Любому инвестору или бизнесмену постоянно нужно оценивать ликвидность своих активов. Всестороннее понимание этого концепта необходимо каждому, кто претендует на финансовую грамотность. В этой статье мы не коснулись многих нюансов, но надеемся дали хорошую основу для дальнейшего самостоятельного изучения.

9392 просмотраАвтор статьи:

Вам необходимо включить JavaScript, чтобы проголосовать Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями:

Что такое ликвидность

Люди, так или иначе связанные с бизнесом, знают, что чем выше ликвидность, тем лучше. Но не все точно представляют себе, что именно считать ликвидностью, и от чего зависит этот показатель.

Но не все точно представляют себе, что именно считать ликвидностью, и от чего зависит этот показатель.

Определение простыми словами

Слово «ликвидность» можно перевести как «мобильность» или «текучесть». При этом имеется в виду способность имеющихся у владельца активов быть проданными быстро и по цене, максимально близкой к рыночной.

О ликвидности рассуждают применительно к деньгам, имуществу, балансу, предприятию, фондовому рынку. Так, например, ликвидность той или иной компании обеспечивается ликвидностью баланса: прибыль может отсутствовать, но денежные средства должны быть. Утрата денег приводит к утрате перспектив.

В отличие от ликвидности имущества, ликвидность баланса понимается более широко. Это понятие применяется относительно фондовых рынков, компаний, банковских учреждений, ценных бумаг и организаций. Уровень ликвидности зависит от соотношения суммы средств, которыми располагает владелец, а также активов, которые он может быстро реализовать, и суммы его обязательств на данный момент.

Ликвидные активы – это такие активы, которые без лишних хлопот преобразуются в деньги.

К таковым относятся:

- ценные бумаги, эмитированные крупными АО;

- ценные бумаги, выпущенные государством;

- долги других предприятий;

- ценности, которые можно без труда продать;

- драгметаллы;

- срочные векселя уважаемых предприятий.

Увеличение доли активов такого типа приводит к повышению ликвидности в целом.

Группы ликвидности активов

Если активы легко продать по номинальной цене, значит, степень их ликвидности высока. Различают четыре уровня ликвидности. Согласно этой классификации, все активы делятся на:

- Неликвидные – активы, которые вообще не будут реализованы или будут, но спустя много времени и по очень низкой цене. К ним относятся: здания; техника и транспорт, подготовленные к монтажу; нематериальные ценности; долгосрочные финансовые вложения; товар, который не удалось сбыть; просроченная дебиторская задолженность.

- Низколиквидные активы можно продать по околорыночной цене, но этот процесс займет много времени. К таковым активам относятся: просроченные и продленные кредиты; отдельные фонды; хозяйственные материалы.

- Ликвидные – те, что продаются в течение короткого срока. Среди них: краткосрочная дебиторская задолженность, акции, отдельные запасы.

- Высоколиквидные – те, которые легко и быстро реализуются на рынке. Это наличные деньги; средства на счетах; ценные бумаги, выпущенные государством; векселя известных компаний.

Понятие ликвидности предприятия

Ликвидностью предприятия называют его способность к своевременному погашению кратковременных задолженностей за счет продажи активов.

Когда специалисты производят анализ результатов деятельности предприятия, изучая его финансовую отчетность, они обращают внимание на коэффициенты ликвидности (текущей, срочной, абсолютной). Эти показатели отражают способность компании быстро ликвидировать свои долги с помощью текущих активов. Чтобы адекватно оценить степень ликвидности различных активов, иногда возникает необходимость модифицировать баланс.

Чтобы адекватно оценить степень ликвидности различных активов, иногда возникает необходимость модифицировать баланс.

Каждому классу ценностей присущ какой-либо уровень ликвидности. По этой причине модификация баланса сопровождается вынесением отдельных его составляющих за рамки активов. Эти составляющие не учитываются при вычислении коэффициента ликвидности. Принято различать 4 класса активов:

- А1 – активы высокой ликвидности;

- А2 – активы, реализуемые быстро;

- А3 – активы, которые реализуются медленно;

- А4 – активы, которые сложно реализовать.

Пассивы также принято делить на 4 класса:

- П1 – наиболее срочные;

- П2 – обязательства средней срочности;

- П3 – долгосрочные;

- П4 – постоянные, т.е. собственный капитал.

Ликвидность предприятия определяется соотношением активов и пассивов в пределах соответствующих классов. Иными словами, признание предприятия ликвидным возможно только в том случае, когда соотношение выглядит следующим образом:

А1>П1

А2>П2

А3>П3

А4<П4

(если три первые неравенства соблюдены, то последнее соблюдается автоматически).

Какой рынок считается ликвидным

Ликвидностью рынка называют его способность реагировать на изменение предложения и спроса уменьшением или увеличением объема и привлечением новых участников.

Ликвидный рынок – такой, в пределах которого постоянно совершаются сделки, причем цена спроса и цена предложения не слишком отличаются друг от друга.

Если рынок обладает высокой ликвидностью, отдельная сделка не приводит к значительному изменению стоимости продукта.

Ликвидный рынок не допускает резких изменений цен за счет амортизации колебания спроса и предложения.

Ликвидность и деньги

Деньги имеют высокую ликвидность – в этом заключается их основное преимущество.

Ими можно оплатить любой товар или услугу. Их номинальная стоимость практически неизменна, и если ценность других активов может колебаться в зависимости от обстоятельств, то деньги подвержены этому в меньшей степени.

В рамках экономики отдельно взятой страны деньги обладают абсолютной ликвидностью, хотя их превращение в товар или услугу может занять некоторое время. Если валютная система стабильна, то ликвидность денежных средств безусловна.

Если валютная система стабильна, то ликвидность денежных средств безусловна.

Ликвидность и ценные бумаги

Ликвидность ценных бумаг – это скорость их продажи или покупки на фондовом рынке по реальной рыночной цене.

Ликвидность ценной бумаги характеризует ее оборачиваемость. Оценка ликвидности происходит по объему торгов (количеству состоявшихся сделок) и величине спреда (разницы между максимальной ценой спроса и минимальной ценой предложения). Если сделок совершается много, а разница незначительна – значит, ликвидность бумаги относительно высока. Низколиквидная ценная бумага не способна к обороту без изменения цены.

Ликвидность в широком смысле – это показатель эффективности, оборачиваемости, мобильности. Ликвидные активы легко преобразуются в деньги, ликвидное предприятие без труда рассчитывается с кредиторами, ликвидные ценные бумаги – быстро продаются и покупаются.

⇧Ликвидность. Что это простыми словами

Начнём с того, что в экономике термин «ликвидность» — очень важный. И знать его крайне рекомендуется. Особенно, если ваша деятельность связана с бизнесом или с частными инвестициями.

И знать его крайне рекомендуется. Особенно, если ваша деятельность связана с бизнесом или с частными инвестициями.

Термин «ликвидность» означает способность актива быстро превращаться в деньги без потери стоимости.

По-простому ликвидность – это свойство, которое будет определять, за какой срок можно будет успеть продать товар, пока он ещё сохраняет рыночную цену.

Если срок маленький, то ликвидность большая. И наоборот.

Для примера возьмём доллары, или любую другую расхожую валюту. Ликвидность у них очень высокая, так как вы можете в любой момент пойти и обменять, не сильно потеряв в стоимости.

Вот вам ещё примеры.

Если вы захотите продать акции крупной нефтяной компании, то их купят у вас сразу же, а разница в стоимости будет ничтожно мала. А вот если это будут акции мало кому известной компании, то придётся искать покупателя, да и продавать их в итоге значительно дешевле, чем покупали. Ликвидность у этого товара низкая.

Или пример с недвижимостью.

Если у вас есть большой дом за городом, то он также будет с низкой ликвидностью, потому что сам по себе он дорогой, находится не в месте быстрого доступа, а покупателей на такую недвижимость на рынке не так уж и много.

Другое дело, что если вы продаёте квартиру в городе. Спрос на вторичное жильё очень большой, местоположение удобное, поэтому купят у вас её быстро. Это товар с высокой ликвидностью.

А теперь давайте посмотрим, какие виды ликвидности существуют, а потом некоторые из них разберём подробнее.

Виды ликвидности

Есть текущая ликвидность. Она показывает, может ли организация погасить свои краткосрочные обязательства с помощью своих активов с высокой ликвидностью. Таких, как деньги или дебиторская задолженность. Такую ликвидность называют также краткосрочной.

Быстрая ликвидность. Это показатель того, может ли организация погасить обязательства с помощью высоколиквидных активов, таких как товар и материалы.

Мгновенная ликвидность. Она в свою очередь показывает, может ли организация погасить дневной долг за счёт собственных свободных средств. Такую ликвидность иногда называют абсолютной ликвидностью.

Ликвидность товара. Как уже было сказано выше – это когда товар может быть в короткие сроки продан по рыночной цене.

Ликвидность баланса. Это свойство активов организации быстро погашать её обязательства.

Ликвидность банка. А это уже относится к кредитным организациям. Если банк может расплатиться по своим обязательствам, значит он обладает высокой банковской ликвидностью.

Ликвидность компании – то же самое, только про организации.

Ликвидность валюты. А этот показатель отражает, насколько способно государство погашать свои внешние долги.

Ликвидность ценных бумаг. Также и в случае с товаром показывает способность быть проданным по рыночной цене.

Самые часто встречающиеся понятия – ликвидность товара, предприятия и баланса. На них подробнее и остановимся.

Ликвидность товара

- Товар с высокой ликвидностью, как правило может быть продан за короткий срок – до одного дня.

- Товар со средней ликвидностью имеет сроки продажи от одного дня до нескольких недель.

- В остальных случаях ликвидность товара считается низкой.

Под товаром также может пониматься и валюта. И у неё есть своя ликвидность. Как правило, валюта считается высоколиквидным товаром. Мы об этом писали выше. Однако не все валюты таковы. Вы, скорее всего, догадывайтесь, что редкие варианты не будут также хорошо продавать на рынке, как популярные.

Конкретный пример. Валюта какой-нибудь африканской страны в небольшом городке будет низколиквидным товаром. А если взять доллары, то даже в посёлке городского типа это будет высоколиквидный товар. Потому что доллары можно обменять по их стоимости везде.

То есть, чем более востребована валюта на мировом рынке, тем большей ликвидностью она обладает.

К товарам также относятся и ценные бумаги. Их ликвидность – один из важнейших показателей.

Большинство ценных бумаг обладают большой ликвидностью, как и валюты. Но встречаются и варианты с низкой. Как правило, это облигации средних или мелких биржевых игроков, либо же тех, у которых есть непогашенные обязательства.

Бывает и так, что люди, покупающие акции мелких компаний, потом по несколько недель не могут их продать по среднерыночной цене, чтобы хотя бы не потерять в деньгах.

Котировку таких бумаг давала биржа. Но вот за указанную стоимость их брать долго никто не хотел. Такой показатель – огромная проблема для ценных бумаг. Много таких примеров было в начале десятых годов двадцать первого века. Но сейчас рынок ценных бумаг устаканился. И подобных случаев всё меньше.

В случае ценных бумаг, то чем больше людей в этом активе заинтересовано, тем выше ликвидность.

Ликвидность компании

Организации показывают свою эффективность платёжеспособностью. А платёжеспособность определяется ликвидностью активов этой компании.

Чтобы оценить, насколько ликвидна компания, используются формулы расчёта, коэффициенты. А также выделяют четыре группы ликвидности активов компаний.

- А1. К этому типу относятся самые ликвидные активы. Обычно это финансы, а такж

Сущность и соотношение понятии «Ликвидность предприятия» и «Платежеспособность предприятия» Текст научной статьи по специальности «Экономика и бизнес»

ликвидность

и платежеспособность

предприятия

сущность и соотношение понятий

«ликвидность предприятия» и «платежеспособность предприятия»

_Аннотация

В статье анализируется соотношение понятий «ликвидность предприятия» и «платежеспособность предприятия».

Сегодня среди экономистов нет единого мнения о сущности и соотношении понятий «ликвидность предприятия» и «платежеспособность предприятия». В результате ученые говорят на «разных языках», в одни и те же понятия вкладывают различный смысл. В статье предпринята попытка уточнить сущностное наполнение указанных понятий, установить соотношение между ними.

Два мнения относительно ликвидности предприятия

Савицкая Г.В. различает понятия «ликвидность баланса» и «ликвидность предприятия». Ликвидность баланса — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платёжных обязательств [1, с. 578]. Ликвидность предприятия — более общее понятие, чем ликвидность баланса, и предполагает изыскание платёжных средств только за счёт внутренних источников (реализации активов). Но предприятие может привлечь заёмные средства со стороны, если у него имеется соответствующий имидж в деловом мире

Но предприятие может привлечь заёмные средства со стороны, если у него имеется соответствующий имидж в деловом мире

Глазунов М.И.

аспирант кафедры

бухгалтерского

учёта и анализа

хозяйственной

деятельности

Всероссийского

заочного

финансово-

экономического

института

финансы предпри

и достаточно высокий уровень инвестиционной привлекательности. Поэтому, оценивая ликвидность предприятия, следует учитывать финансовую гибкость, то есть способность занимать средства из разных источников, увеличивать акционерный капитал, продавать активы, быстро реагировать на конъюнктуру рынка и т.д. [1, с. 578-579].

Поэтому, оценивая ликвидность предприятия, следует учитывать финансовую гибкость, то есть способность занимать средства из разных источников, увеличивать акционерный капитал, продавать активы, быстро реагировать на конъюнктуру рынка и т.д. [1, с. 578-579].

Представляется неправильным разграничение понятий «ликвидность баланса» и «ликвидность предприятия», поскольку бухгалтерский баланс — это и есть картина экономического состояния предприятия, то есть характеристика его имущественного и финансового положения на определённую дату. Если бухгалтерский баланс признан ликвидным, то и предприятие является ликвидным. То, что Савицкая Г.В. подразумевает под ликвидностью предприятия, в большей степени соответствует значению термина «кредитоспособность предприятия». В свою очередь, Ковалев В.В., Ковалев Вит. В. пишут: «Ликвидность предприятия — условный термин, означающий наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами; иными словами, предприятие ликвидно, если его оборотные активы формально превышают краткосрочные обязательства» [2, с. V

V

ское предпринимательство, 2009, № 6 (2)

гсли бухгалтерский

_баланс признан

_ликвидным,

то и предприятие

_является

_ликвидным

обеспечивает бесперебойное функционирование, своевременное покрытие долгов. В этом случае платежеспособность — это следствие ликвидности хозяйствующего субъекта. Если предприятие признано ликвидным, то оно автоматически является платежеспособным, так как платежеспособность — это способность своевременно и в полом объеме возвращать свои долги.

Если анализ проводится: сторонними лицами или сотрудниками компании ради выявления соответствия финансового состояния предприятия нормативно установленным требованиям о ликвидности, то ликвидность предприятия — это превышение его оборотных активов над краткосрочными обязательствами, которое соответствует ориентировочным оптимальным значениям.

При этом для банкиров оптимальное превышение оборотных активов над краткосрочными обязательствами (коэффициент текущей ликвидности) указано в методике оценки кредитоспособности заемщика, разрабатываемой каждым кредитным учреждением. Например, согласно методике Сбербанка России, к первоклассным заемщикам относятся те предприятия, у которых значение коэффициента больше или равно 2,0.

Если анализ проводится в условиях информационной неопределенности, то оптимальным значением коэффициента текущей ликвидности следует считать 2,0. Однако если оборотные активы превышают краткосрочные обязательства в 2 раза, то это еще не означает, что у предприятия будет достаточно денежных средств для оплаты своих обязательств.

Информация от читателей «Финансовой газеты»

Для подтверждения изложенного можно привести следующий вопрос читателей, опубликованный в «Финансовой газете». Вопрос 1. У нашего АО удовлетворительные показатели финансового состояния, рассчитанные по общепринятой методике: коэффициент текущей ликвидности около 2, коэф-

Вопрос 1. У нашего АО удовлетворительные показатели финансового состояния, рассчитанные по общепринятой методике: коэффициент текущей ликвидности около 2, коэф-

Ключевые слова:

ликвидность

предприятия;

платежеспособность

предприятия;

коэффициент

текущей ликвидности;

финансовое

состояние;

долговые

обязательства;

ликвидность баланса;

финансовая

устойчивость

Keywords:

liquidity of

the company;

solvency

of the company;

coefficient of current

liquidity;

financial condition; debentures; balance sheet liquidity; financial sustainability

финансы предприятия

то1 вы

о по

___рас

предприятие может быть признано ликвидным

_при любом

_превышении оборотных активов _над кратко-

срочными

обязательствами, _если это

превышение

. .обеспечивает „бесперебойное функционирование, _ссвоевременное

.обеспечивает „бесперебойное функционирование, _ссвоевременное

покрытие долгов

фициент обеспеченности собственными оборотными средствами — 0,15. Однако в действительности предприятие переживает финансовые трудности, у нас нет источников погашения кредиторской задолженности. В чем же дело, почему удовлетворительные показатели сочетаются с неудовлетворительным реальным положением вещей? [3]. Из этого вопроса читателя «Финансовой газеты» видно, что значение коэффициента текущей ликвидности у акционерного общества около 2,0. Тем не менее, у этого общества нет средств для выплаты долгов. И это не удивительно. Высокое значение коэффициента текущей ликвидности еще не является гарантией го, что предприятие сможет в полном объеме выполнить свои обязательства. Необходимо оанализировать структуру оборотных активов; оценить величину денежных средств на расчетном счете, ликвидность запасов и дебиторской задолженности. Необходимо сравнить структуру оборотных активов со структурой текущих обязательств; рассчитать показатели оборачиваемости активов и обязательств.

Необходимо сравнить структуру оборотных активов со структурой текущих обязательств; рассчитать показатели оборачиваемости активов и обязательств.

Коэффициент текущей ликвидности

Однако может быть и кардинально противоположная ситуация. У предприятия значение коэффициента текущей ликвидности значительно ниже 2,0, но при этом нет никаких финансовых трудностей; все обязательства выполняются вовремя. Для подтверждения вышеизложенного можно привести следующие вопросы читателей, опубликованные в Финансовой газете.

Вопрос 2. В аудиторском заключении отмечено, что низкий коэффициент текущей ликвидности (он несколько выше единицы) свидетельствует о неудовлетворительном финансовом состоянии предприятия. Однако предприятие работает рентабельно и никаких финансовых трудностей не испытывает. В чем же дело? [4].

Вопрос 3. В аудиторском заключении отмечено, что на протяжении ряда последних лет

В аудиторском заключении отмечено, что на протяжении ряда последних лет

йское предпринимательство, 2009, № 6 (2)

коэффициент текущей ликвидности АО остается примерно на одном и том же уровне -1,6-1,7, в то время как он должен быть не менее 2,0. Все финансовые обязательства выполняются своевременно, недостаток ликвидных средств не ощущается. В чем же причина решения аудиторов? [5].

Приведенные вопросы читателей «Финансовой газеты» показывают, что предприятия могут быть платежеспособными и в том случае, когда оборотные активы превышают текущие обязательства менее чем в 2 раза. Все зависит от специфики деятельности организации. Таким образом, платежеспособность не всегда является следствием ликвидности компании. Предприятие может быть признано ликвидным, но при этом у него не будет достаточно средств для своевременного покрытия долгов. Компания может своевременно и в полном объеме выполнять свои обязательства, но при этом не быть ликвидной.

Компания может своевременно и в полном объеме выполнять свои обязательства, но при этом не быть ликвидной.

Следовательно, понятия «ликвидность баланса» и «ликвидность предприятия» целесообразно считать синонимичными. Возможно сформулировать два определения ликвидности предприятия в зависимости от целей анализа и лиц, которые его проводят. Ликвидность предприятия и его платежеспособность — это различные категории. Платежеспособность не всегда является следствием выполнения нормативного требования о ликвидности предприятия.

рп

Glazunov M.I.

post-graduate student, Department of accounting and business analysis, All-Russian State Distance Learning Institute of Finance and Economics

Liquidity and solvency of the company

the essence and relations between the concepts of «the liquidity of the company» and «the solvency of the company»

_Annotation

The article analyzes the relations between the concepts of«the liquidity of the company» and «the solvency of the company».

1. Савицкая Г.В. Экономический анализ: учебник. — М.: Новое знание, 2005. — 651 с.

2. Ковалев В.В., Ковалев Вит. В. Анализ баланса, или как понимать баланс. — М.: Проспект, 2008. -448 с.

3. Финансовая газета:

2007.- № 45. пу

4. Финансовая газета: региональный выпуск. —

2008. — № 4.

5. Финансовая газета: региональный выпуск. -2007. — № 46.

коэффициенты, виды, оценки и формулы — Тюлягин

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы погорим с вами про понятие, часто встречающееся в финансовой сфере, как ликвидность. Однако данное понятие может встретится и в других сферах, ликвидность также имеют недвижимость, предприятия, автомобили и другие товары, банковские вклады и кредиты. Обо всем этом я расскажу в данной статье. А для тех кто более детально интересуется ликвидностью, я расскажу про коэффициенты ликвидности и их формулы расчета, а также про то как повысить ликвидность. В заключении статьи приведен рейтинг активов по их ликвидности.

Однако данное понятие может встретится и в других сферах, ликвидность также имеют недвижимость, предприятия, автомобили и другие товары, банковские вклады и кредиты. Обо всем этом я расскажу в данной статье. А для тех кто более детально интересуется ликвидностью, я расскажу про коэффициенты ликвидности и их формулы расчета, а также про то как повысить ликвидность. В заключении статьи приведен рейтинг активов по их ликвидности.

Содержание статьи:

Определение понятия Ликвидность, что это такое?

Чтобы не разглагольствовать, начну сразу с определения понятия ликвидность.

Ликвидность в экономике — это способность активов быть проданными за короткий период времени по рыночной цене, или близкой к ней. Упрощая, ликвидность — это способность товара быстро оборачиваться в деньги. Повсеместно также встречаются такие степени ликвидности как ликвидный, неликвидный, высоколиквидный и низколиквидный. Данные степени соответственно означают — обращаемый в деньги, вовсе необращаемый, легко и быстро обращаемый актив в деньги, трудно и долго обращаемый актив. Другими словами, чем быстрее и легче актив можно продать по рыночной цене, тем выше его ликвидность. Как правило самым ликвидным инструментов на рынке являются сами деньги.

Другими словами, чем быстрее и легче актив можно продать по рыночной цене, тем выше его ликвидность. Как правило самым ликвидным инструментов на рынке являются сами деньги.

Изначально слово ликвидность пришло к нам из латинского языка и означает в переводе на русский — перетекающий. То есть простым языком ликвидность актива — это его способность перетекать в денежные средства, эквивалентные (равные) его рыночной стоимости.

Понятие ликвидности очень просто понять на актуальном жизненном примере. Например, такая знакомая многим ситуация из сферы недвижимости. У некоего гипотетического человека есть две квартиры с примерно одинаковой стоимостью, однако находятся они в разных районах Москвы. Одна из них в благополучном районе, недалеко от центра города, а вторая в не совсем благополучном районе, на окраине за МКАДом. Первую квартиру нашему герою удалось продать буквально за несколько дней, а вторую квартиру на окраине никто даже не посмотрел. Таким образом, можно сказать, что первая квартира — ликвидная, а вторая на окраине — неликвидная, то есть сложно продаваемая и сложно обращаемая в деньги.

Виды ликвидности и коэффициенты

Существует несколько классификаций ликвидности.

Так существует классификация ликвидности в зависимости от сферы и отрасли применения, так выделяют:

- ликвидность баланса

- ликвидность предприятия

- ликвидность банка

- ликвидность рынка

- ликвидность товара

- ликвидность валюты

- ликвидность ценных бумаг

- и т.д..

Это лишь самые популярные виды ликвидности по сферам применения, так как список можно продолжать далее. Ниже я также расскажу и остановлюсь подробнее на каждом из данных видов ликвидности. А также мы рассмотрим активы по степени ликвидности.

Также существует еще одна классификация, которую я бы хотел рассмотреть — это классификация ликвидности в зависимости от коэффициента ликвидности и метода расчета:

- Коэффициент текущий ликвидности

- Коэффициент быстрой (или срочной) ликвидности

- Коэффициент абсолютной (или мгновенной) ликвидности

Коэффициенты ликвидности рассчитываются для того чтобы понять есть ли у компании возможность расплатиться вовремя с кредиторами. Для подсчета коэффициентов ликвидности используются данные бухгалтерского баланса. Но об этом я расскажу чуть ниже.

Для подсчета коэффициентов ликвидности используются данные бухгалтерского баланса. Но об этом я расскажу чуть ниже.

Ликвидность баланса

Ликвидность баланса показывает степень выполнения обязательств компании активами, которые ликвидны в сроки погашения этих обязательств (активы успеют обратится в деньги до погашения займов). От показателя ликвидности баланса зависит успешность и эффективность любого бизнеса и предприятия. Чем выше стоимость оборотных активов стоимости краткосрочных пассивов, тем ликвиднее баланс.

Ликвидность предприятия

Ликвидность предприятия определяется как отношение долгов к ликвидным активам предприятия. Другими словами ликвидность предприятия — это способность этого предприятия погасить свою задолженность перед кредиторами быстро и эффективно. Зачастую понятие ликвидность предприятия и платежеспособность предприятия обозначают одно и то же.

Оценка ликвидности предприятия является одной из задач и пунктов в комплексном анализе финансового состояния предприятия. Кроме этого показатель ликвидности является одним из самых значимых при оценке эффективности предприятия. Главными инструментами оценки ликвидности предприятия являются коэффициенты ликвидности, о которых мы поговорим чуть ниже. При оценки ликвидности предприятия происходит оценка ликвидности его активов. Все активы предприятия указываются в начале его бухгалтерского баланса. Активы бывают оборотные и внеоборотные, первые являются более ликвидными.

Кроме этого показатель ликвидности является одним из самых значимых при оценке эффективности предприятия. Главными инструментами оценки ликвидности предприятия являются коэффициенты ликвидности, о которых мы поговорим чуть ниже. При оценки ликвидности предприятия происходит оценка ликвидности его активов. Все активы предприятия указываются в начале его бухгалтерского баланса. Активы бывают оборотные и внеоборотные, первые являются более ликвидными.

Для удобства принято делить все активы предприятия на 4 степени ликвидности:

- А1 — наиболее ликвидные активы: это могут быть деньги на счетах предприятия и краткосрочные вложения

- А2 — активы которые можно в случае необходимости быстро реализовать. Например, краткосрочная дебиторская задолженность.

- А3 — активы с медленной степенью реализации: НДС, материально-производственные запасы)

- А4 — труднореализуемые активы. Например, внеоборотные активы.

Также делят и пассивы предприятия на группы:

- П1 — срочные долговые обязательства до 3 месяцев.

- П2 — краткосрочные пассивы с погашением до 1 года.

- П3 — долгосрочные пассивы (от 1 года). Например банковские кредиты.

- П4 — постоянные пассивы (доходы будущих периодов, резервы, собственный капитал).

На основе оценки пассивов и активов предприятия оценивается общая ликвидность предприятия. Так предприятие ликвидно, если выполняются следующие закономерности:

- А1 >= П1

- А2 >= П2

- А3 >= П3

- А4 <= П4

При выполнении первых трех условий, можно говорить о том, что текущие активы предприятия превышают краткосрочные внешние долги. А выполнение четвертого условия, говорит о том, что предприятие финансово устойчиво и как следствие ликвидно.

Ликвидность банка

Частным случаем при оценки ликвидности предприятия является банк.

Ликвидность банка определяется как его способность выполнять свои обязательства перед вкладчиками, кредиторами и инвесторами. То есть банки считаются ликвидными, когда они без ущерба свое текущей ликвидности могут продолжать обслуживать своих клиентов и вкладчиков, и совершать приходно-расходные операции без ограничений.

То есть банки считаются ликвидными, когда они без ущерба свое текущей ликвидности могут продолжать обслуживать своих клиентов и вкладчиков, и совершать приходно-расходные операции без ограничений.

Для оценки ликвидности банков, Центробанком РФ предусмотрены соответствующие нормативы:

- Н2 — норматив мгновенной ликвидности банка

- Н3 — норматив текущей ликвидности банка

- Н4 — норматив долгосрочной ликвидности банка

Норматив Н2 заключается в том что в кассе банка должны быть в наличии средства для погашения всех обязательств, а также дополнительные 15 процентов денежных средств от этой суммы. Ограничивает неисполнение задолженности в течение 1го операционного дня.

Норматив Н3 или месячная норма ликвидности банка с минимальной нормой — 50 %. В этот норматив включаются все вклады до востребования и те вклады, которые будут выданы клиентам в течение следующих 30 дней.

Норматив Н4 — определяет нормы ликвидности банка по его долгосрочным активам. При анализе учитываются финансовые активы и обязательства, срок погашения которых наступит в течение следующих 365 дней. Предельное значение для норматива долгосрочной ликвидности не более 120%.

При анализе учитываются финансовые активы и обязательства, срок погашения которых наступит в течение следующих 365 дней. Предельное значение для норматива долгосрочной ликвидности не более 120%.

При несоблюдении перечисленных нормативов регулятор (ЦБ РФ) может имеет право выписать штраф банку, а в случае повторения лишить его лицензии.

Ликвидность рынка

Как не странно, но ликвидность существует не только у компаний или банков, а также и целых рынков. Например для рынка услуг, для валютного рынка или рынка ценных бумаг.

Ликвидность рынка — это возможность на регулярной основе и систематически совершать сделки покупки и продажи товаров или услуг на этом рынке. Показатель ликвидность является ключевым для рынка, так как он означает способность рынка не вызывать сильную волатильность, при изменении спроса и предложения. Ликвидность рынка обеспечивается в основном за счет привлечения на рынок новых покупателей.

Высоколиквидный рынок характеризуется большим количеством сделок, при равенстве совокупной цены совершенных сделок и совокупной цены спроса.

Для оценки ликвидности рынка принято использовать специальный показатель — чёрн. Чёрн определяется соотношением объем реализованного товара к объему предложенного. При чёрне превышающем 15 единиц рынок считается ликвидным.

Ликвидность товара

Под ликвидностью товара по аналогии с предыдущими определениями понимается его способность быть быстро проданным по рыночной цене.

Высоколиквидными товарами принято считать те товары, которые можно выгодно продать за короткий срок как правило не превышающий 1 сутки. Средняя ликвидность товара — до 1 месяца. Низкая ликвидность от месяца и более.

Наиболее высколиквидными товарами принято считать деньги и валюты стран, например доллар или евро. Однако на мировом рынке высоколиквидны валюты далеко не всех стран. Валюты стран третьего мира зачастую бывает сложно обменять и конвертировать в более ликвидные. Однако, эти валюты будут высколиквидными в своих собственных странах и экономиках при обмене их на другие товары.

Низкая ликвидность товара означает что данный товар не востребован в данный момент на рынке.

Ликвидность ценных бумаг

На фондовом рынке также очень часто можно услышать термин ликвидность. На фондовом рынке оценивают ликвидность ценных бумаг по их объему торгов и величине спреда (то есть разницей между максимальной ценой заявки на покупку и минимальной ценой заявки на продажу). Другими словами чем больше сделок по ценной бумаги и ниже спред, тем выше ликвидность бумаги.

Под ликвидными акциями понимаются те бумаги, которые можно легко и быстро купить и продать в большом объеме и без изменения в цене.

Коэффициенты ликвидности

Как я уже упоминал в начале статьи, для оценки ликвидности любого предприятия рассчитывается несколько показателей, в том числе ряд коэффициентов ликвидности. Напоминаю, что данные коэффициенты ликвидности организации рассчитываются по специальным формулам на основе данных бухгалтерского баланса предприятия. Я уже перечислял что существует три коэффициента ликвидности и мы рассмотрим их суть и формулы расчета далее.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности также именуется как коэффициент покрытия. Он рассчитывается как отношение оборотных активов к краткосрочным обязательствам.

Ктл = ОА/КО

а также по формуле

Ктл = (А1 + А2 + А3) / (П1 + П2),

расшифровка показателей А1, П1 и т.д. дана в разделе «ликвидность предприятия» данной статьи.

Данный коэффициент показывает платежеспособность предприятия. Чем выше коэффициент тем выше платежеспособность и наоборот. За нормативный показатель принят 1,5, а за идеальный — 2. Все что ниже 1,5 — неплатежеспособные предприятия.

Коэффициент быстрой (срочной) ликвидности

Данный коэффициент может поведать о том, способно ли предприятие погасить краткосрочные обязательства, в случае возникновения трудностей с реализацией своих товаров.

Коэффициент быстрой ликвидности определяется по формуле:

Кбл = (кдз + кфв + ос) / КО,

где кдз — краткосрочная кредиторская задолженность, кфв — краткосрочные финансовые вложения, а ос — остаток на счетах.

либо по формуле:

Кбл = (А1 + А2) / (П1 + П2),

где расшифровка показателей дана в разделе «ликвидность предприятия«.

Коэффициент быстрой ликвидности менее «1» означает что предприятие может обанкротится. Чем выше коэффициент тем выше быстрая (срочная) ликвидность компании.

Коэффициент абсолютной (мгновенной) ликвидности

Коэффициент мгновенной или абсолютной ликвидности — показатель, определяющий способность предприятия погасить краткосрочные пассивы за счет остатка денежных средств и других высколиквидных активов в течение 1 дня.

Коэффициент можно рассчитать по формуле:

Кал = (ос + кфв) / КО

или:

Кал = А1 / (П1 + П2)

Для ликвидных предприятий норма по коэффициенту является значение — 0,2. при Кал больше 2, у предприятия избыток свободных денежных средств, которые лучше пустить на развитие и инвестиции.

Как повысить ликвидность

Ключевым способом повышения ликвидности является повышение качества самого актива. Другими словами необходимо увеличивать оборотный капитал и снижать долговые обязательства.

К повышению ликвидности приведут и другие пути:

- снижение дебиторской задолженности

- увеличение прибыли компании

- повышение доли собственных средств и снижении краткосрочных обязательств в структуре капитала

- увеличение оборота, снижение уровня материальных активов и запасов

- улучшение общего экономического фона также приводит к повышению ликвидности.

Рейтинг активов по степени ликвидности

В качестве заключения статьи про ликвидность, я бы хотел закрепить материал и для наглядности сформировать рейтинг активов по их ликвидности.

Напоминаю, что большинство активов можно распределить по степени их ликвидности — абсолютные (1 день), срочные (до 1 недели) высоколиквидные (до 1 месяца), среднеликвидные (до 1 квартала), низколиквидные (до 1 года) и неликвидные. Если перечислить самые известные и популярные активы, то получится примерно такой рейтинг, от высоколиквидных в начале, до неликвидных в конце списка:

Если перечислить самые известные и популярные активы, то получится примерно такой рейтинг, от высоколиквидных в начале, до неликвидных в конце списка:

- Наличные деньги и валюта

- Денежные средства на банковских счетах (депозиты) до востребования

- Облигации государств (ОФЗ) и муниципальные ценные бумаги

- Прочие банковские депозиты и сертификаты

- Драгоценные металлы

- Облигации крупных и известных компаний

- Акции крупных и известных компаний (голубые фишки)

- Акции компаний второго эшелона

- Прочие акции компаний

- Недвижимость эконом и бюджетного класса

- Элитная недвижимость

- Машины и оборудование

- Производственная и коммерческая недвижимость

- Земля

- Рентабельный бизнес

- Незавершенное строительство

- Инвестиции в среднерисковые компании и проекты

- Криптовалюты (Биткоин, Эфириум и др.)

- Венчурные инвестиции

А на этом сегодня все про ликвидность, надеюсь статья оказалась вам полезной и интересной. Добавляйте статью и сайт в закладки. До встречи в новых статьях проекта «Тюлягин»!

Добавляйте статью и сайт в закладки. До встречи в новых статьях проекта «Тюлягин»!

Формула ликвидности и примеры применения

Понятие ликвидности

Формула ликвидности рассчитывается путем отношения высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых и наиболее срочных обязательств и среднесрочных обязательств.

Бывает 3 вида коэффициентов ликвидности:

- Текущей ликвидности,

- Быстрой (срочной) ликвидности,

- Абсолютной ликвидности.

Само понятие ликвидность означает способность активов предприятия к быстрой трансформации в денежные средства, которые могут быть направлены:

- Выплата заработной платы,

- Уплата налогов и других обязательных платежей в бюджеты,

- Выплата дивидендов,

- Выплата задолженности кредиторам, контрагентам и др.

Ликвидность часто приравнивают к платежеспособности, то есть возможности предприятия к реализации собственных активов по рыночной цене. Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Формула текущей ликвидности

Коэффициент текущей ликвидности является одним из трех основных критериев, характеризующих ликвидность предприятия.

Текущая ликвидность представляет собой ключевой индикатор финансового состояния любых предприятий, его необходимо постоянно контролировать.

Рост коэффициента делает предприятия более инвестиционно привлекательным для инвесторов и кредиторов, что дает ему большее количество дополнительных рычагов и денежных ресурсов при увеличении рыночной стоимости, в том числе рентабельности.

Выделяют несколько видов активов и пассивов компании, из которых состоит формула ликвидности.

Классификация активов:

- А1– Высоколиквидные активы (стр. 1250),

- А2– Быстрореализуемые активы (стр.

1230),

1230), - А3 — Медленно конвертируемые активы (стр.1220).

Пассивы при этом классифицируются следующим образом:

- П1 — Самые срочные пассивы (стр.1520),

- П2 — Среднесрочные пассивы (стр.1510).

При учете данной классификации формулаликвидности (текущей) имеет следующий вид:

К текущ. =(A1+A2+A3)/(П1+П2)

Если брать в расчет строки баланса, то формула примет следующий вид:

К текущ. =стр. 1200 / (стр.1510+стр.1520+стр.1550)

Формула быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности представляет собой показатель, который характеризует платежеспособность компании в среднесрочной перспективе. С помощью данного показателя можно определить, сможет ли компания погасить краткосрочные обязательства, если будет использовать ликвидные активы.

Формула ликвидности (быстрой) в общем виде:

К быстр. = (ДС + КВ + КЗ) / ТО

Здесь ДС – сумма денежных средств,

КВ – сумма краткосрочных финансовых вложений,

КЗ – краткосрочная дебиторская задолженности,

ТО – сумма текущих обязательств.

Еще один вариант формулы ликвидности:

К быстр. = ОА-З / ТО

Здесь ОА – сумма оборотных активов,

З – запасы,

ТО – текущие обязательства.

Формула абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает долю краткосрочной задолженности, которую можно погасить при использовании наиболее реализуемого имущества компании в краткие сроки.

Формула ликвидности (абсолютной) определятся путем отношения суммы легко реализуемого имущества к сумме краткосрочной задолженности:

К абс. = (ДС + КФВ) / КО

Здесь ДС – сумма денежных средств,

КФВ – краткосрочные финансовые вложения,

КО – краткосрочные обязательства.

Примеры решения задач

Определение ликвидности

Что такое ликвидность?

Под ликвидностью понимается эффективность или легкость, с которой актив или ценная бумага могут быть конвертированы в наличные деньги, не влияя на их рыночную цену. Самый ликвидный актив — это сами деньги.

Самый ликвидный актив — это сами деньги.

Ключевые выводы

- Ликвидность означает легкость, с которой актив или ценная бумага могут быть конвертированы в наличные деньги, не влияя на их рыночную цену.

- Денежные средства являются наиболее ликвидным из активов, в то время как материальные ценности менее ликвидны.Два основных типа ликвидности включают ликвидность рынка и ликвидность бухгалтерского учета.

- Для измерения ликвидности чаще всего используются коэффициенты текущей, быстрой и кассовой наличности.

Почему так важна ликвидность?

Понимание ликвидности

Другими словами, ликвидность описывает степень, в которой актив можно быстро купить или продать на рынке по цене, отражающей его внутреннюю стоимость. Денежные средства повсеместно считаются наиболее ликвидным активом, поскольку их можно наиболее быстро и легко конвертировать в другие активы.Материальные активы, такие как недвижимость, изобразительное искусство и предметы коллекционирования, относительно неликвидны. Другие финансовые активы, от акций до партнерских единиц, занимают различные места в спектре ликвидности.

Другие финансовые активы, от акций до партнерских единиц, занимают различные места в спектре ликвидности.

Например, если человеку нужен холодильник за 1000 долларов, деньги — это актив, который легче всего использовать для его приобретения. Если у этого человека нет денег, но есть коллекция раритетов, оцененная в 1000 долларов, он вряд ли найдет кого-то, кто готов обменять холодильник на свою коллекцию.Вместо этого ей придется продать коллекцию и использовать наличные для покупки холодильника. Это может быть нормально, если человек может ждать месяцы или годы, прежде чем совершить покупку, но это может создать проблему, если у человека есть только несколько дней. Возможно, ей придется продать книги со скидкой, вместо того чтобы ждать покупателя, который готов заплатить полную стоимость. Редкие книги — пример неликвидного актива.

Существует два основных показателя ликвидности: рыночная ликвидность и бухгалтерская ликвидность.

Рыночная ликвидность

Под ликвидностью рынка понимается степень, в которой рынок, такой как фондовый рынок страны или рынок недвижимости города, позволяет покупать и продавать активы по стабильным прозрачным ценам. В приведенном выше примере рынок холодильников в обмен на редкие книги настолько неликвиден, что практически не существует.

С другой стороны, фондовый рынок характеризуется более высокой ликвидностью. Если на бирже ведется большой объем торговли, на котором не преобладают продажи, цена, которую покупатель предлагает за акцию (цена предложения), и цена, которую продавец готов принять (цена продажи), будут довольно близки друг к другу.

Таким образом, инвесторам не придется отказываться от нереализованной прибыли ради быстрой продажи. Когда разница между ценами покупки и продажи увеличивается, рынок становится более неликвидным. Рынки недвижимости обычно гораздо менее ликвидны, чем фондовые рынки. Ликвидность рынков других активов, таких как деривативы, контракты, валюты или товары, часто зависит от их размера и количества существующих открытых бирж, на которых можно торговать.

Бухгалтерская ликвидность

Учетная ликвидность измеряет легкость, с которой физическое лицо или компания может выполнить свои финансовые обязательства с помощью имеющихся у них ликвидных активов — способность погашать долги при наступлении срока их погашения.

В приведенном выше примере активы коллекционера раритета относительно неликвидны и, вероятно, не будут стоить своей полной стоимости в 1000 долларов в крайнем случае. С инвестиционной точки зрения оценка бухгалтерской ликвидности означает сравнение ликвидных активов с текущими обязательствами или финансовыми обязательствами, срок погашения которых наступает в течение одного года.

Существует ряд коэффициентов, измеряющих ликвидность бухгалтерского учета, которые различаются тем, насколько строго они определяют «ликвидные активы». Аналитики и инвесторы используют их для выявления компаний с высокой ликвидностью.Это также считается мерой глубины.

Измерение ликвидности

Финансовые аналитики изучают способность фирм использовать ликвидные активы для покрытия своих краткосрочных обязательств. Обычно при использовании этих формул желательно соотношение больше единицы.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности самый простой и наименее строгий. Он измеряет текущие активы (те, которые могут быть разумно конвертированы в денежные средства в течение одного года) по сравнению с текущими обязательствами. Его формула была бы такой:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Коэффициент быстрой ликвидности (коэффициент кислотного теста)

Коэффициент быстрой ликвидности, или коэффициент кислотного теста, немного более строгий.Он не включает запасы и прочие оборотные активы, которые не столь ликвидны, как денежные средства и их эквиваленты, дебиторская задолженность и краткосрочные инвестиции. Формула:

Коэффициент быстрой ликвидности = (денежные средства и их эквиваленты + краткосрочные инвестиции + дебиторская задолженность) / текущие обязательства

Коэффициент кислотного теста (вариация)

Вариант соотношения быстрой / кислотной проверки просто вычитает запасы из текущих активов, что делает их немного более щедрыми:

Коэффициент кислотного теста (вариация) = (Текущие активы — Запасы — Предоплаченные затраты) / Текущие обязательства

Коэффициент денежной наличности

Коэффициент денежной наличности — самый требовательный из коэффициентов ликвидности.Исключая дебиторскую задолженность, а также запасы и другие оборотные активы, он определяет ликвидные активы строго как денежные средства или их эквиваленты.

В большей степени, чем коэффициент текущей ликвидности или коэффициент кислотного теста, коэффициент денежной наличности оценивает способность организации оставаться платежеспособной в случае чрезвычайной ситуации — наихудшего сценария — на том основании, что даже высокоприбыльные компании могут столкнуться с проблемами, если они этого не сделают. иметь ликвидность, чтобы реагировать на непредвиденные события. Его формула:

Коэффициент наличности = (денежные средства и их эквиваленты + краткосрочные инвестиции) / текущие обязательства

Пример ликвидности

С точки зрения инвестиций, акции как класс относятся к наиболее ликвидным активам.Но не все акции одинаковы, когда дело касается ликвидности. Некоторые акции торгуются на фондовых биржах более активно, чем другие, а это означает, что для них больше рынка. Другими словами, они вызывают больший и постоянный интерес со стороны трейдеров и инвесторов. Эти ликвидные акции обычно идентифицируются по их дневному объему, который может исчисляться миллионами или даже сотнями миллионов акций.

Например, 26 апреля 2019 года на NASDAQ торговалось 8,4 миллиона акций Amazon.com (AMZN).Хотя эта сумма может показаться хорошей ликвидностью, она все же гораздо менее ликвидна, чем, скажем, Intel (INTC), которая возглавила NASDAQ в тот день с объемом 72 млн акций, или Ford Motor (F), которая возглавила рейтинг Нью-Йоркская фондовая биржа (NYSE) с объемом 156 миллионов акций, что делает ее самой ликвидной акцией в США на тот день.

Часто задаваемые вопросы

Почему важна ликвидность?

Если рынки неликвидны, становится трудно продать или конвертировать активы или ценные бумаги в наличные.Например, вы можете владеть очень редкой и ценной семейной реликвией, оцененной в 150 000 долларов. Однако, если для вашего объекта нет рынка (то есть нет покупателей), это не имеет значения, поскольку никто не будет платить даже близко к его оценочной стоимости — он очень неликвиден. Это может даже потребовать найма аукционного дома в качестве брокера и отслеживания потенциальных заинтересованных сторон, что потребует времени и затрат. Однако ликвидные активы можно легко и быстро продать по полной стоимости и с небольшими затратами.Компании также должны иметь достаточно ликвидных активов для покрытия своих краткосрочных обязательств, таких как счета или платежная ведомость, иначе столкнуться с кризисом ликвидности, который может привести к банкротству.

Какие активы или ценные бумаги являются наиболее ликвидными?

Денежные средства являются наиболее ликвидным активом, за ними следуют их эквиваленты, например денежные рынки, компакт-диски или срочные вклады. Рыночные ценные бумаги, такие как акции и облигации, котирующиеся на биржах, часто очень ликвидны и могут быть быстро проданы через брокера.Золотые монеты и некоторые предметы коллекционирования также можно легко продать за наличные.

Что такое неликвидные активы или ценные бумаги?

Ценные бумаги, которые торгуются на внебиржевом рынке (OTC), такие как определенные сложные деривативы, часто довольно неликвидны. Для частных лиц дом, таймшер или автомобиль несколько неликвидны, так как может потребоваться от нескольких недель до месяцев, чтобы найти покупателя, и еще несколько недель, чтобы завершить сделку и получить платеж. Кроме того, брокерские сборы, как правило, довольно большие (например,г., в среднем 5-7% для риэлтора).

Почему одни акции более ликвидны, чем другие?

Наиболее ликвидными являются акции, вызывающие большой интерес со стороны различных участников рынка и имеющие большой ежедневный объем транзакций. Такие акции также привлекут большее количество маркет-мейкеров, которые поддерживают более жесткий двусторонний рынок. Неликвидные акции имеют более широкие спреды спроса и предложения и меньшую глубину рынка. Эти имена, как правило, менее известны, имеют меньший объем торгов, а также часто имеют более низкую рыночную стоимость и волатильность.Таким образом, акции крупного многонационального банка будут иметь тенденцию быть более ликвидными, чем акции небольшого регионального банка.

Определение финансовой ликвидности

Что такое финансовая ликвидность?

Финансовая ликвидность означает, насколько легко активы могут быть конвертированы в наличные. Такие активы, как акции и облигации, очень ликвидны, поскольку их можно конвертировать в наличные в течение нескольких дней. Однако крупные активы, такие как основные средства, не так легко конвертировать в денежные средства. Например, ваш текущий счет является ликвидным, но если у вас есть земля и вам нужно ее продать, на ее ликвидацию могут уйти недели или месяцы, что сделает ее менее ликвидной.

Понимание финансовой ликвидности

Денежные средства — наиболее ликвидный актив. Однако некоторые инвестиции, например, акции и облигации, легко конвертировать в наличные. Поскольку акции и облигации чрезвычайно легко конвертировать в наличные, их часто называют ликвидными активами.

Инвестиционные активы , преобразование которых в денежные средства занимает больше времени, могут включать привилегированные или ограниченные акции, которые обычно имеют ковенанты, определяющие, как и когда они могут быть проданы.

Ключевые выводы

- Финансовая ликвидность означает, насколько легко активы могут быть конвертированы в наличные.

- Активы, такие как акции и облигации, очень ликвидны, поскольку их можно конвертировать в наличные в течение нескольких дней.

Монеты, марки, предметы искусства и другие предметы коллекционирования менее ликвидны, чем наличные, если инвестор хочет получить полную стоимость этих предметов. Например, если инвестор будет продавать другому коллекционеру, он может получить полную стоимость, если дождется подходящего покупателя.Однако предмет можно было продать со скидкой к его стоимости, если бы это было сделано через дилера или брокера, если требовались наличные.

Земля, недвижимость или здания считаются наименее ликвидными активами, поскольку их продажа может занять недели или месяцы.

Прежде чем инвестировать в какой-либо актив, важно помнить об уровне его ликвидности, поскольку его обратная конвертация в наличные может быть сложной или потребовать времени. Конечно, помимо продажи актива, денежные средства можно получить, взяв взаймы под актив.Например, банки ссужают деньги компаниям, принимая активы компаний в качестве залога, чтобы защитить банк от дефолта. Компания получает наличные, но должна выплатить банку первоначальную сумму кредита плюс проценты.

Ликвидность на рынке

Ликвидность рынка относится к способности рынка позволять легко и быстро покупать и продавать активы, такие как финансовые рынки страны или рынок недвижимости.

Рынок акций является ликвидным, если их акции можно быстро покупать и продавать, а сделка мало влияет на цену акций.Акции компаний, торгуемые на основных биржах, обычно считаются ликвидными.

Если на бирже ведется большой объем торговли, цена, которую покупатель предлагает за акцию (цена предложения), и цена, которую продавец готов принять (цена продажи), должны быть близки друг к другу. Другими словами, покупателю не придется платить больше, чтобы купить акции, и он сможет легко их ликвидировать. Когда разница между ценами покупки и продажи увеличивается, рынок становится более неликвидным. Для неликвидных акций спред может быть намного шире, составляя несколько процентных пунктов от торговой цены.

Время суток тоже важно. Если вы торгуете акциями или инвестициями в нерабочее время, участников рынка может быть меньше. Кроме того, если вы торгуете иностранным инструментом, таким как валюты, ликвидность евро может быть меньше, например, в часы азиатской торговли. В результате разброс ставок-предложений может быть намного шире, чем если бы вы торговали евро в часы европейской торговли.

Финансовая ликвидность на рынках и в компаниях

Ликвидность для компаний обычно относится к способности компании использовать свои оборотные активы для покрытия своих текущих или краткосрочных обязательств.Компания также оценивается по сумме денежных средств, которые она генерирует сверх своих обязательств. Денежные средства, оставшиеся от компании для расширения своего бизнеса и выплаты дивидендов акционерам, называются денежным потоком. Хотя в этой статье не рассматриваются достоинства денежного потока, наличие операционных денежных средств жизненно важно для компании как в краткосрочной, так и в долгосрочной перспективе.

Ниже приведены три распространенных коэффициента, используемых для измерения ликвидности компании или того, насколько хорошо компания может ликвидировать свои активы для выполнения своих текущих обязательств.

Коэффициент текущей ликвидности (также известный как коэффициент оборотного капитала) измеряет ликвидность компании и рассчитывается путем деления ее текущих активов на текущие обязательства. Термин текущие относится к краткосрочным активам или обязательствам, которые потреблены (активы) и погашены (обязательства) менее одного года. Коэффициент текущей ликвидности используется для обеспечения способности компании погашать свои обязательства (задолженность и кредиторскую задолженность) своими активами (денежными средствами, рыночными ценными бумагами, товарно-материальными запасами и дебиторской задолженностью).Конечно, отраслевые стандарты различаются, но в идеале компании должны иметь коэффициент больше 1, что означает, что у них больше текущих активов к текущим обязательствам. Тем не менее, для точного сравнения важно сравнивать показатели аналогичных компаний в той же отрасли.

Коэффициент быстрой ликвидности, , иногда называемый , коэффициент кислотных испытаний, идентичен коэффициенту текущей ликвидности, за исключением того, что коэффициент не включает запасы. Запасы удаляются, потому что их сложнее преобразовать в наличные по сравнению с другими оборотными активами, такими как денежные средства, краткосрочные инвестиции и дебиторская задолженность.Другими словами, запасы не так ликвидны, как другие оборотные активы. Значение коэффициента больше единицы обычно считается хорошим с точки зрения ликвидности, но это зависит от отрасли.

Коэффициент операционного денежного потока показывает, насколько хорошо текущие обязательства покрываются денежным потоком, генерируемым в результате деятельности компании. Коэффициент операционного денежного потока является мерой краткосрочной ликвидности путем подсчета количества раз, когда компания может погасить свои текущие долги денежными средствами, полученными за тот же период.Коэффициент рассчитывается путем деления операционного денежного потока на текущие обязательства. Чем больше число, тем лучше, поскольку это означает, что компания может покрыть свои текущие обязательства больше раз. Повышение коэффициента операционного денежного потока является признаком финансового здоровья, в то время как компании с понижающимся коэффициентом могут иметь проблемы с ликвидностью в краткосрочной перспективе.

Итог

Ликвидность важна на рынках, в компаниях и для частных лиц. Хотя общая стоимость принадлежащих активов может быть высокой, компания или частное лицо могут столкнуться с проблемами ликвидности, если активы не могут быть легко конвертированы в денежные средства.Для компаний, у которых есть ссуды банкам и кредиторам, нехватка ликвидности может вынудить компанию продать активы, которые они не хотят ликвидировать, для выполнения краткосрочных обязательств. Банки играют важную роль на рынке, ссужая компаниям денежные средства, сохраняя активы в качестве залога.

Ликвидность рынка имеет решающее значение, если инвесторы хотят иметь возможность входить и выходить из инвестиций легко и плавно, без задержек. В результате вы должны обязательно отслеживать ликвидность акций, паевых инвестиционных фондов, ценных бумаг или финансового рынка, прежде чем открывать позицию.

Определение, пример, рыночная и бухгалтерская ликвидность

Что такое ликвидность?

На финансовых рынках Финансовые рынки Финансовые рынки, судя по самому названию, представляют собой тип рынка, который предоставляет возможность для продажи и покупки активов, таких как облигации, акции, иностранная валюта и деривативы. Часто их называют разными именами, включая «Уолл-стрит» и «рынок капитала», но все они по-прежнему означают одно и то же. Под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену.Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот) и тем проще продать ее по справедливой стоимости или текущей рыночной стоимости. При прочих равных более ликвидные активы торгуются с премией Премия за ликвидность Премия за ликвидность компенсирует инвесторам вложения в ценные бумаги с низкой ликвидностью. Ликвидность означает, насколько легко вложение можно продать за наличные. ГКО и акции считаются высоколиквидными, поскольку обычно их можно продать в любое время по преобладающей рыночной цене.С другой стороны, инвестиции, такие как недвижимость или долговые инструменты и неликвидные активы, торгуются с дисконтом. Ставка дисконтирования В корпоративных финансах ставка дисконтирования — это норма прибыли, используемая для дисконтирования будущих денежных потоков до их приведенной стоимости. Эта ставка часто представляет собой средневзвешенную стоимость капитала (WACC) компании, требуемую норму прибыли или минимальную ставку, которую инвесторы ожидают заработать относительно риска инвестиций.

В бухгалтерском и финансовом анализе ликвидность компании составляет мера того, насколько легко он может выполнить свои краткосрочные финансовые обязательства Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат погашению в течение года.Компания показывает это на.

Ранжирование рыночной ликвидности (пример)

Ниже приведен пример того, сколько обычных инвестиций обычно ранжируется с точки зрения того, насколько быстро и легко их можно превратить в наличные (конечно, порядок может быть другим). в зависимости от обстоятельств).

Рейтинг ликвидности:

- Наличные

- Иностранная валюта (курсы FXFX — валюты В таблице ниже приведены курсы обмена основных валют по сравнению с долларом США.Доллар США — это самая популярная валюта в мире, на которую приходится более 81% всей торговли на Форекс. Доллар США обычно называют долларом США из-за цвета его банкноты.)

- Гарантированные инвестиционные сертификаты (GIC)

- Государственные облигации

- Корпоративные облигации

- Акции Компания. Существуют и другие термины, такие как обыкновенная акция, обыкновенная акция или голосующая акция, которые эквивалентны обыкновенным акциям.(публично торгуемые)

- Товары (физические)

- Недвижимость Недвижимость Недвижимость — это недвижимость, состоящая из земли и улучшений, включая здания, приспособления, дороги, сооружения и инженерные сети. Права собственности дают право собственности на землю, улучшения и природные ресурсы, такие как полезные ископаемые, растения, животные, вода и т. Д.

- Art

- Частный бизнес Оценка частной компании 3 метода оценки частной компании — узнайте, как оценить бизнес даже если это личное и с ограниченной информацией.В этом руководстве представлены примеры, в том числе сопоставимый анализ компании, анализ дисконтированных денежных потоков и первый чикагский метод. Узнайте, как профессионалы оценивают бизнес

Как видно из приведенного выше списка, наличные по умолчанию являются наиболее ликвидным активом, поскольку их не нужно продавать или конвертировать (это уже наличные!). Акции и облигации Облигации Облигации — это ценные бумаги с фиксированным доходом, которые выпускаются корпорациями и правительствами для привлечения капитала. Эмитент облигаций заимствует капитал у держателя облигаций и производит им фиксированные платежи по фиксированной (или переменной) процентной ставке в течение определенного периода.обычно можно конвертировать в наличные примерно за 1-2 дня, в зависимости от размера инвестиций. Наконец, более медленные инвестиции, такие как недвижимость, искусство и частный бизнес, могут занять гораздо больше времени, чтобы преобразовать их в наличные (часто месяцы или даже годы).

Финансовая ликвидность