Функции денег. Денежная ликвидность

Деньги — всеобщий

эквивалент стоимости. Деньги— особый товар, выполняющий роль

всеобщего эквивалента при обмене благ.

Деньги — абсолютно ликвидное средство

обмена.Ликвидность —

способность какого-либо финансового

актива обращаться в наличные деньги.Степень ликвидности активовопределяется тем, насколько быстро

и с какими издержками (в сравнении с

величиной их денежной оценки) эти активы

могут быть проданы.Абсолютной

ликвидностьюобладают выпускаемые

государством наличные деньги.Высоколиквиднымисчитаются

казначейские векселя, краткосрочные

ценные бумаги правительства. Это

объясняется тем, что рыночные цены этих

бумаг лишь незначительно меняются

день ото дня, а также потому, что они

могут быть без труда проданы на финансовых

рынках (так как обладают высокой

надежностью), причем издержки совершения

сделок будут весьма невелики.

Сущность денег проявляется в их функциях: меры стоимости, средства обращения, средства платежа, средства накопления, мировых денег. Деньги как мера стоимости

Деньги как средство обращенияучаствуют в купле-продаже товаров и услуг. В этом случае деньги выступают как мимолетный посредник. Использование денег в качестве средства обращения снижает издержки обращения за счет уменьшения усилий и времени на совершение купли-продажи. Данная функция денег объясняет появление в обращении неполноценных монет (монеты, содержание золота и серебра в которых меньше номинала, т. е. указанного на монете веса), а также бумажных денег.

Деньги как средство платежавыступают при выплате заработной платы, уплате налогов, страховых платежей, продаже товаров в кредит и во многих других случаях, когда движение денег не опосредовано движением товаров. Если товар продается в кредит, то средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства. По мере развития индустриального общества средство платежа все чаще заменяет средство обращения, продажа и покупка в кредит становятся наиболее распространенными. Выполнение деньгами этой функции привело к появлению кредитных денег: векселей и банковских билетов.

Деньги как средство накопленияне участвуют в обороте и выступают как финансовый актив. Деньги — удобная форма хранения богатства. Здесь деньги выступают как особый актив, сохраняемый после продажи товаров и обеспечивающий его владельцу покупательную способность в будущем. Правда, хранение денег в отличие от владения акциями, облигациями, сберегательными счетами не приносит дополнительного дохода. Однако преимущество денег в том, что они немедленно могут быть использованы как средство обращения или средство платежа.

Функция мировых денегвыполняется на мировом рынке при обслуживании движения товаров и услуг, капиталов и рабочей силы. Мировые деньги — то же, что и национальные деньги, только на международном уровне. В качестве мировых денег выступают валюты ведущих стран (доллар, фунт стерлингов), а также деньги, созданные в результате коллективных соглашений (евро).

Функции денег. Денежная ликвидность

Деньги — всеобщий эквивалент стоимости. Деньги — особый товар, выполняющий роль всеобщего эквивалента при обмене благ. Деньги — абсолютно ликвидное средство обмена. Ликвидность

Сущность денег проявляется в их функциях: меры стоимости, средства обращения, средства платежа, средства накопления, мировых денег. Деньги как мера стоимости означают, что с их помощью измеряется стоимость и цена товаров. Деньги соизмеряют стоимости товаров, т. е. товар приравнивают к определенной сумме денег, что дает количественное выражение стоимости товара. Цена — стоимость вещи, выраженная в деньгах. Государство использует определенную денежную единицу (рубль, доллар) в качестве масштаба для измерения стоимости. Так же вес измеряется с помощью единиц веса (грамм, килограмм и т. д.), стоимость товара имеет денежное выражение. Благодаря этому мы можем измерить ценность экономических благ.

Деньги как средство обращения участвуют в купле-продаже товаров и услуг. В этом случае деньги выступают как мимолетный посредник. Использование денег в качестве средства обращения снижает издержки обращения за счет уменьшения усилий и времени на совершение купли-продажи. Данная функция денег объясняет появление в обращении неполноценных монет (монеты, содержание золота и серебра в которых меньше номинала, т. е. указанного на монете веса), а также бумажных денег.

Деньги как средство платежа выступают при выплате заработной платы, уплате налогов, страховых платежей, продаже товаров в кредит и во многих других случаях, когда движение денег не опосредовано движением товаров. Если товар продается в кредит, то средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства. По мере развития индустриального общества средство платежа все чаще заменяет средство обращения, продажа и покупка в кредит становятся наиболее распространенными. Выполнение деньгами этой функции привело к появлению кредитных денег: векселей и банковских билетов.

Деньги как средство накопления не участвуют в обороте и выступают как финансовый актив. Деньги — удобная форма хранения богатства. Здесь деньги выступают как особый актив, сохраняемый после продажи товаров и обеспечивающий его владельцу покупательную способность в будущем. Правда, хранение денег в отличие от владения акциями, облигациями, сберегательными счетами не приносит дополнительного дохода. Однако преимущество денег в том, что они немедленно могут быть использованы как средство обращения или средство платежа.

Функция мировых денег выполняется на мировом рынке при обслуживании движения товаров и услуг, капиталов и рабочей силы. Мировые деньги — то же, что и национальные деньги, только на международном уровне. В качестве мировых денег выступают валюты ведущих стран (доллар, фунт стерлингов), а также деньги, созданные в результате коллективных соглашений (евро).

Ликвидность — Википедия

Ликви́дность (от лат. liquidus — жидкий, перетекающий) — экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной[1]. Ликвидный — обращаемый в деньги.

Обычно различают высоколиквидные, низколиквидные

Например, активы предприятия, отражаемые в бухгалтерском балансе, имеют разную ликвидность (по убыванию):

Термин «ликвидность» используется также по отношению к банкам (см. Ликвидность банка), предприятиям (фирмам), рынку, ценным бумагам и др. Значение термина в каждом из этих контекстов описано в разделах ниже.

Ликвидность предприятия

Одной из задач анализа финансового состояния предприятия является оценка его платёжеспособности и ликвидности.

Инструментами оценки ликвидности могут быть коэффициенты ликвидности — финансовые показатели, рассчитываемые на основании отчётности предприятия для определения номинальной способности компании погашать текущую задолженность за счёт имеющихся текущих активов.

На практике расчёт коэффициентов ликвидности сочетается с модификацией бухгалтерского баланса компании, цель которой — в адекватной оценке ликвидности тех или иных активов.

Например, часть товарных остатков может иметь нулевую ликвидность; часть дебиторской задолженности может иметь срок погашения более одного года; выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур. Такие составляющие баланса выносятся за пределы оборотных активов и не учитываются при расчёте показателей ликвидности.

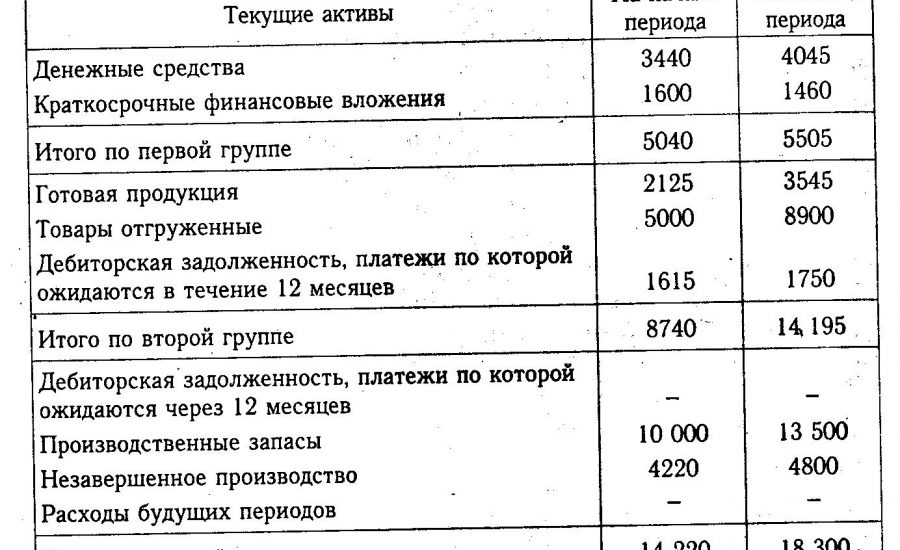

На практике принято выделять 4 группы ликвидности активов:

- А1 — наиболее ликвидные активы,

- А2 — быстро реализуемые активы,

- А3 — медленно реализуемые активы,

- А4 — трудно реализуемые активы.

Деление производится с целью определения ликвидности предприятия или ликвидности бухгалтерского баланса. Для этого источники финансирования разделяют на 4 группы:

- П1 — наиболее срочные обязательства,

- П2 — краткосрочные пассивы,

- П3 — долгосрочные пассивы,

- П4 — постоянные пассивы.

Предприятие ликвидно, если А1>=П1, А2>=П2, А3>=П3, А4<=П4.

На основании вышеуказанных групп рассчитываются показатели ликвидности.

Текущая ликвидность

Коэффициент текущей ликвидности или коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1): (Строка 1200) / (строка 1500-1530-1540).

- Ктл = (ОА — ЗУ) / КО

или

- К = (А1 + А2 + А3) / (П1 + П2)

где: Ктл — коэффициент текущей ликвидности;

- ОА — оборотные активы;

- ЗУ — задолженность учредителей по взносам в уставный капитал;

- КО — краткосрочные обязательства.

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платёжеспособность предприятия. Принимая во внимание степень ликвидности активов, можно предположить, что не все активы можно реализовать в срочном порядке. Нормальным считается значение коэффициента от 1.5 до 2.5, в зависимости от отрасли. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой (срочной) ликвидности (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации, убытки будут максимальными среди всех оборотных средств.

- Кбл = (Текущие активы — Запасы) / Текущие обязательства

или

- Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

или

- К = (А1 + А2) / (П1 + П2)

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции. Строки баланса (1230+1240+1250) / (1500-1530-1540).[2]

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (1250+1240) / (1500-1530-1540).

- Кал = А1/(П1+П2)

- Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

или

- Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Считается, что нормальным значение коэффициента должно быть не менее 0,2, то есть каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Рынок считается высоколиквидным, если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Показателем ликвидности рынка является параметр «чёрн» (англ. churn) — соотношение между объемом заключенных контрактов (открытых позиций) и стоимостью физических объемов поставленных по ним товаров с конкретной торговой площадки. (отношение всего реализованного товара к объему его физической поставки). Общепринято, что ликвидные рынки начинаются со средневзвешенного уровня «чёрна» от 15 и выше.[3]

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный — выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный — выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой).

Котировочные заявки формируют моментальную ликвидность рынка — автор указывает объём, желаемую цену и ждёт удовлетворения заявки, позволяя другим участникам торгов в любой момент времени купить (или продать) определённое количество актива по оговоренной автором заявки цене. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка — автор указывает объём, цена формируется автоматически на основе лучших цен из текущих котировочных заявок, что позволяет авторам котировочных заявок купить (или продать) определённое количество актива. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

Ликвидность денег

В отношении денег, ликвидность — возможность использования в качестве средства платежа и способность сохранять свою номинальную стоимость неизменной[4].

Обычно деньги обладают самой большой ликвидностью в рамках конкретной экономической системы. Но не всегда деньги могут быстро обмениваться на товары. Например, резервные требования центральных банков не позволяют направить в оборот все банковские средства. Увеличение или уменьшение резервных требований сковывают или высвобождают соответствующее количество денег.

Ликвидность банка

Когда банк выдаёт кредит, уменьшается количество хранимых в банке денег. Чем больше средств выдано, тем больше риск того, что для возврата депозита денег может не хватить. В этом случае говорят о снижении ликвидности в банке. Для её повышения служат обязательные резервы. Банк также может обратиться в Центральный банк с просьбой о временном займе, который будет рассматриваться как «дополнительная ликвидность». Наличие излишней ликвидности в банках стимулирует их к размещению средств, в том числе в ценные бумаги. Снижение банковской ликвидности может приводить к распродаже части активов, например, ценных бумаг.[5]

См. также

Примечания

Литература

- Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice / Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева.. — 10-е изд. — СПб.: Питер, 2007. — С. 121—122. — 960 с. — ISBN 5-94723-537-4.

Ликвидность — что это такое простыми словами? Ликвидность это… (узнай, чтобы не смотреть Википедию)

Доброго времени суток, уважаемые читатели!

Думаю, многие сталкивались с таким понятием как ликвидность.

Если говорить кратко и наиболее просто, то ликвидность определяет способность активов обращаться в деньги.

Ликвидность рассматривается как:

- Ликвидность предприятия;

- Ликвидность ценных бумаг;

- Ликвидность денег;

- Ликвидность банка.

Далее мы рассмотрим названные виды ликвидности.

Ликвидность предприятия

Ликвидность предприятия — это характеристика активов предприятия, которая способна определить возможность их полной реализации по рыночной стоимости.

Предприятия могут быть:

Предприятия могут быть:- высоколиквидными,

- низколиквидными,

- неликвидными.

Уровень ликвидности определяется быстротой реализации продукции без использования скидок и прочих акций.

Чем легче можно обменять активы фирмы, тем выше уровень ликвидности.

Ликвидность и активы предприятия

Если анализировать уровень ликвидности активов отдельного предприятия, которые отражаются в бухгалтерском балансе, то самыми ликвидными из них будут денежные средства, находящиеся на счетах и в кассах предприятия.

К наименее ликвидным активам относятся здания, сооружения и строящиеся объекты — их низкая ликвидность определяется тем, что их трудно быстро продать.

Немного дороже будут оцениваться машины и оборудования, а также запасы товаров и сырья на складах.

К высоколиквидным ценностям относятся ценные бумаги государственного значения, банковские векселя и текущая дебиторская задолженность. Сюда же можно отнести ещё выданные займы.

Ликвидность ценных бумаг

Ликвидность ЦБ — быстрота реализации ценных бумаг на биржевом и внебиржевом рынках по реальным рыночным ценам.

С ценными бумагами все очень просто.

Ликвидность ценных бумаг прежде всего зависит от эмитента этих бумаг.

Ликвидность и цена ценных бумаг очень зависит от объема реализуемого пакета этих бумаг — крупные пакеты ценных бумаг быстрее покупают.

Приводя пример, можно сказать, что если акции которые вы имеете на руках, к примеру акции Газпрома, предположительно будут расти в цене, то такие акции будут высоколиквидным, что позволит быстро продать их, «превратив» в деньги.

Ликвидность денег

В отношении денег, ликвидность — возможность использования в качестве средства платежа и способность сохранять свою номинальную стоимость неизменной.

Обычно деньги обладают самой большой ликвидностью в рамках конкретной экономической системы.

Но не всегда деньги могут быстро обмениваться на товары.

Но не всегда деньги могут быстро обмениваться на товары.

Например, резервные требования центральных банков не позволяют направить в оборот все банковские средства. Увеличение или уменьшение резервных требований сковывают или высвобождают соответствующее количество денег.

Но в повседневной жизни, деньги имеют самую большую ликвидность, так как уже являются платежным средством и вы можете использовать их для совершения покупок и оплаты услуг.

Ликвидность банка

Ликвидность банка — способность банка обеспечить своевременное и полное исполнение своих обязательств.

Управление ликвидностью банка направлено на предотвращение и устранение как недостатка, так и излишка ликвидности.

Недостаточная ликвидность может привести к неплатёжеспособности банка, а чрезмерная может неблагоприятно повлиять на его доходность.

Типы ликвидности

Ликвидность банка может определяться по источникам и по срочности.

Источники определяют то, откуда были получены активы, а срочность — время, в которое они были или будут получены, что также сказывается на быстроте реализации активов.

По источникам:

Накопленная

- денежная наличность — деньги в кассах банка и накопленная наличность;

- высоколиквидные активы, которыми могут являться ценные бумаги

- Покупная

- межбанковские кредиты — получаются с рынка между банками;

- возможные кредиты от основного регулятора банковской деятельности в стране, в случае РФ таким регулятором является Центральный банк Российской Федерации

По срочности

- мгновенная

- краткосрочная

- среднесрочная

- долгосрочная

Чем короче срок, тем выше ликвидность.

Основные понятия мы с вами рассмотрели.

Для владения понятием ликвидности данной информации достаточно.

А если же вы работаете в сфере экономики и финансов, то данное понятие должно быть уже знакомо вам на более глубоком уровне.

На этом я закончу статью, а в заключении скажу, что понятие ликвидности может помочь в том, чтобы управлять финансами.

Зная о способности активов превращаться в деньги, а также о том, как быстро это можно сделать, вы сможете грамотно распределить свои деньги, если задумаете вложить их в активы какого-либо общества.

На этом все, всего доброго и до новых встреч!

Автор публикации

0 Комментарии: 0Публикации: 20Регистрация: 15-09-2016Ликвидность денег, ее расчет. Типы активов по ликвидности

Знаете ли вы, насколько легко можно обналичить собственные средства? Все зависит от формы, в которой они хранятся. Ликвидность денег – это базовая концепция в бухгалтерском учете, финансах и инвестировании. Она отражает способность активов превращаться из одной формы в другую. Желательным для любой компании является исход, когда эта операция происходит быстро и без значительных финансовых потерь. Поэтому по-прежнему так важны наличные деньги, ликвидность которых считается абсолютной. Нашу статью мы начнем с определения данного понятия. Затем перейдем к рассмотрению типов активов, финансовых показателей работы предприятия и роли банков в поддержании определенного уровня ликвидности.

Определение понятия

Ликвидность денег в бухгалтерском учете характеризует простоту конвертирования имеющихся в распоряжении предприятия активов в наличность. Последняя может быть использована для покупки чего угодно в любой момент. Абсолютная ликвидность денег касается только наличных средств. Сбережения на текущем карточном счету нельзя использовать для покупки овощей у фермера на рынке. Деньги на депозите еще менее ликвидны. Это связано с тем, что их нельзя получить мгновенно. К тому же досрочное расторжение договора с банком зачастую чревато дополнительными финансовыми потерями.

Деньги, ликвидность и типы активов

Имеющиеся в распоряжении предприятия средства принимают следующие формы:

- Наличные деньги.

- Средства на текущих счетах.

- Депозиты.

- Облигации сберегательного займа.

- Другие ценные бумаги и деривативные банковские инструменты.

- Товары.

- Акции закрытых акционерных обществ.

- Различные предметы коллекционирования.

- Недвижимость.

Следует иметь в виду, что в данном списке активы предприятия расположены в порядке убывания их ликвидности. Поэтому нужно понимать, что наличие недвижимости – это не гарантия защиты от неплатежеспособности в кризисные времена, поскольку для ее продажи могут потребоваться недели, если не годы. Принятие решения об инвестировании денег в любой вид активов должно базироваться на уровне его ликвидности. Однако некоторые ценности необязательно продавать, чтобы быстро получить наличные. Деньги можно занять у банка под залог, например, недвижимости. Тем не менее с такой операцией сопряжены финансовые и временные затраты. Поэтому ликвидность наличных денег является эталонной для всех других типов активов.

Следует иметь в виду, что в данном списке активы предприятия расположены в порядке убывания их ликвидности. Поэтому нужно понимать, что наличие недвижимости – это не гарантия защиты от неплатежеспособности в кризисные времена, поскольку для ее продажи могут потребоваться недели, если не годы. Принятие решения об инвестировании денег в любой вид активов должно базироваться на уровне его ликвидности. Однако некоторые ценности необязательно продавать, чтобы быстро получить наличные. Деньги можно занять у банка под залог, например, недвижимости. Тем не менее с такой операцией сопряжены финансовые и временные затраты. Поэтому ликвидность наличных денег является эталонной для всех других типов активов.В бухгалтерском учете

Ликвидность – это мера способности заемщика оплатить свои долги в срок. Ее зачастую характеризует коэффициент или процент. Под ликвидностью понимают способность предприятия оплачивать свои краткосрочные обязательства. Проще всего это сделать с помощью наличных, поскольку они легко конвертируются во все другие активы.

Расчёт ликвидности

Выделяют несколько способов вычисления данного показателя по балансу предприятия. Они включают следующие:

- Коэффициент текущей ликвидности. Его рассчитать проще всего. Данный коэффициент равен результату деления всех текущих активов на такие же пассивы. Он должен быть приблизительно равен единице. Однако нужно иметь в виду, что некоторые активы трудно продать за полную стоимость в спешке.

- Коэффициент быстрой ликвидности. Для его расчета из текущих активов отнимают запасы и дебиторскую задолженность.

- Коэффициент операционного денежного потока. Ликвидность денег считается абсолютной. Данный показатель рассчитывается делением имеющейся наличности на текущие обязательства.

Использование коэффициентов

Для различных отраслей промышленности и правовых систем правильно использовать отдельные показатели. Например, предприятиям в развивающихся странах нужен больший уровень ликвидности. Это связано с высоким уровнем неопределенности и медленной отдачей от инвестирования средств. Для предприятия со стабильным денежным потоком норма коэффициента быстрой ликвидности меньше, чем интернет-стартапу.

Рыночная ликвидность

Данное понятие является ключевым не только в бухгалтерском учете, но и в банковской деятельности. Недостаточность ликвидности часто является причиной банкротства. Однако чрезмерное количество наличности может также привести к нему. Чем меньше ликвидность активов, тем больше доход от них. Наличные вообще его не приносят, а процент на деньги на текущем счету обычно является более чем скромным. Поэтому предприятия и банки стремятся уменьшить количество высоколиквидных активов до необходимой нормы. Немного другое значение имеет данное понятие в отношении фондовых бирж. Рынок считается ликвидным, если ценные бумаги на нем могут быть проданы быстро и без потери в их ценах.

Выводы

Выводы

Ликвидность является важной концепцией как для больших корпораций, так и для отдельных индивидуумов. Человек может быть богатым, если посчитать все активы в его собственности, но не суметь вовремя расплатиться по своим краткосрочным обязательствам, поскольку не сможет их вовремя конвертировать в наличность. Это касается и компаний. Поэтому так важно понимать, что такое ликвидность, и приобретать активы в соответствии с ее нормальным уровнем для отрасли и государства.

Что такое ликвидность? своими словами и общедоступно кто может обьяснить?

Рентабельность — это совсем другое, это доходность. Если короче, то: ликвидность — возможность что-то продать быстро рентабельность — возможность продать что-то с большой наценкой

Ликвидный — обращаемый в деньги.<br>Ликвидность – это возможность максимально быстро и без потерь реализовать значительное количество ценных бумаг и получить за них деньги. Основными параметрами для определения ликвидности являются: объем торгов, количество заключаемых сделок и спрэды. Спрэд – это разница между лучшим предложением на покупку и лучшим предложением на продажу. По высоколиквидным акциям спрэды, как правило, не превышают 0,5 %.

своими словами не поймёшь! вот материал из викпедии. там кстати обо всём инфа есть! Ликви́дность — экономический термин, обозначающий способность ценностей (активов) быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги. Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы) . Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Высшей степенью ликвидности обладает сама наличность. Активы бухгалтерского баланса по убыванию ликвидности: * денежные средства на счетах и в кассах предприятия * текущая дебиторская задолженность * запасы товаров и сырья на складах * машины и оборудование * здания и сооружения Коэффициенты ликвидности Определяют номинальную способность компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Текущая ликвидность Коэффициент текущей ликвидности (англ. Current Ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к текущим обязательствам, отражённым в балансе компании. Текущая ликвидность = Текущие активы / Текущие обязательства Быстрая ликвидность Коэффициент быстрой (срочной) ликвидности (коэф. лакмусовой бумажки, англ. Quick Ratio, Acid Test Ratio, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к текущим обязательствам, отражённым в балансе компании. Рассчитывается как частное от деления суммы денежных средств, краткосрочных инвестиций и дебиторской задолженности на текущие обязательства или по следующей формуле (что равнозначно) : Быстрая ликвидность = (Текущие активы — Материально-производственные запасы) / Текущие обязательства Коэффициент номинально отражает способность компании отвечать по своим текущим обязательствам в случае возникновения сложностей с реализацией продукции. Абсолютная ликвидность Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных ценных бумаг к текущим обязательствам, отраженным в балансе компании. Абсолютная ликвидность = (Денежные средства + Краткосрочные ценные бумаги) / Текущие обязательства Ликвидность рынка Рынок считается высоколиквидным, если на нём всё время в достаточном количестве заключаются сделки купли-продажи любых товаров. Каждая отдельная сделка, если она совершается на таком рынке, сама по себе не способна оказать существенного влияния на рыночную цену товара. Ликвидность товара Основополагающей характеристикой уровня ликвидности товара является постоянное желание и готовность продавцов и покупателей заключать между собой сделки, предметом которых является данный товар. Косвенным свидетельством высокой ликвидности товара может служить большое количество сделок с ним в течение небольшого промежутка времени. При этом не имеются в виду взрывные всплески спроса или предложения с резким колебанием цены. Ликвидность ценных бумаг Основной показатель ликвидности фондового рынка — разница между лимитированными ценами покупки и продажи (их можно увидеть в стакане торгового терминала) . Чем меньше разница между этими двумя ценами, тем больше ликвидность, так как малое количество ценных бумаг можно купить или продать без риска «продавить» предложение или спрос. Ещё один показатель ликвидности — объём торгов. Чем больше сделок заключается с активом, тем больше его ликвидность

ликвидность — это востребованность, иначе говоря это возможность активной перепродажи купленной вещи или товара. короче: есть возможность впарить товар или нет.

Ликвидность — это способность денег учавствовать в немедленнои приобретении товара или др благ…

Ликвидность обеспечивает владельцам активов возможность оплачивать обязательства в срок и без перебоев. Ну это если коротко. А если прям подробнее и грамотно надо, то здесь можно посмотреть <a rel=»nofollow» href=»http://ktovdele.ru/chto-takoe-likvidnost.html» target=»_blank»>http://ktovdele.ru/chto-takoe-likvidnost.html</a>

Если совсем просто: ликвидность — это популярность; рентабельность- это выгода.

можете тут посмотреть: kopilo4ka.com/liquidity-8525/ подробно, и развернуто, на эту тему.

Ликвидность это — полный разбор термина

Экономический термин, определяющий возможность превращения актива в деньги, обозначается как ликвидность. Помимо общего понятия имеются более конкретные случаи употребления этого значения. По отношению к банкам, предприятиям, ценным бумагам, рынкам, вложениям различаются как способы определения ликвидности, так и варианты трактовки термина.

Ликвидность – это не просто теоретическая возможность перевести материальные ценности в денежные, но и возможность сделать это быстро, максимально выгодно и удобно. Учитывая эти основные параметры и определяют относительную величину. Обозначения хорошей ликвидности и неликвидности довольно условны. При этом учитывают многие факторы.

Ликвидность

Ликвидность- Окупаемость денежных вложений (бизнеса) служит хорошим поводом назвать дело и предприятие ликвидным. Если отдача будет низкой, то этот вариант будет назван малоликвидным. На высокоокупаемый бизнес всегда большой спрос.

- Еще на ликвидность влияет быстрота получения денежных средств, то есть прибыли. Причем в полном объеме относительно затрат. Каждый, кто вкладывает деньги, хочет в короткие сроки их вернуть с как можно большим плюсом. Такие высоколиквидные ситуации встречаются крайне редко.

Более простым языком понятие ликвидности можно определить как «насколько выгодно данное дело». При поиске способов вложения больших финансовых средств с отдачей рассматривают не только вложения в акции и в предприятия, но и в другие различные рынки. Всегда учитываются риски. Некоторые варианты могут быть ликвидными, но попасть на данный рынок очень трудно.

- Применение рассматриваемого термина в других сферах экономики, например, при определении платежеспособности. В бизнесе могут крутиться большие деньги, но затраты и финансовые потери окажутся еще больше. В относительных цифрах предприятие может быть неликвидно, хоть и приносить его владельцам приличную прибыль в абсолютных величинах. Бизнес может обрасти долгами, что приведет к убыткам за отчетный период.

- В отношении заемщика и кредитора также существует понятие ликвидности, то етсь платежеспособности. Оно определяет, сможет ли заемщик вернуть финансовые средства вовремя. Наиболее актуальна такая ситуация с банками. Неликвидным клиентам кредит просто не дают.

Выводы

Выводы