Как составить личный финансовый план?

![]() В последнее время некоторые из моих друзей стали спрашивать как легко составить Личный Финансовый План (ЛФП), так как им не хотелось составлять огромные excel таблицы, вписывать формулы. Они не понимали куда вложить деньги, как их приумножить, куда инвестировать, где взять деньги на желания, как заработать деньги и множество других.

В последнее время некоторые из моих друзей стали спрашивать как легко составить Личный Финансовый План (ЛФП), так как им не хотелось составлять огромные excel таблицы, вписывать формулы. Они не понимали куда вложить деньги, как их приумножить, куда инвестировать, где взять деньги на желания, как заработать деньги и множество других.

Действительно, зачем это делать, если есть легкий и удобный способ, составить ЛФП! Инструкция по составлению Личного финансового плана очень проста, следует сделать всего несколько шагов и я уверяю вас — все цели будут выполнены!

1.Определить свои финансовые цели

Важно описать все, что вы хотите получить: машину, ремонт, новую квартиру, телефон, поездку в Индию и т.д. Прочтите статью «7 причин завести дневник Желаний» и запишите все желания в свой блокнот. А если вы не знаете, чего хотите от жизни, пройдите простое упражнение по определению своей жизненной цели.

2. Выбрать из целей 3 главные.

К остальным мы вернемся чуть позже. Но для начала лучше работать с 2-3 целями, которые на данный момент являются самыми желанными или самыми необходимыми. Я бы советовала взять такие:

- “То, что важно сделать для моего будущего” (это может быть ремонт, квартира или обучение)

- “То, что мне жизненно необходимо” (например новый телефон, взамен сломанного или дорогостоящий врач)

- “То, что мне очень хочется, но денег на это никогда нет”

Хорошо, если одна из целей Стабфонд на 9 месяцев.

А если у вас есть долги или кредиты — прочтите статью: Как справится с долгами. Поставьте как одну из целей — погашение долга, вы и не заметите как быстро выполните эту цель.

Таким образом вы будете понимать, что работаете по всем основным направлениям, при этом мотивация будет более повышена. Ведь часто бывает, что мы выбираем то, что хочется или то, что необходимо в ущерб тому, что надо для будущего.

3. Вести учет расходов.

Составьте бюджет на месяц и начните записывать свои расходы. Все. Чтобы понимать, что надо покупать, на что тратятся деньги, куда уходит бюджет. Ведь, если не знать на что тратятся деньги невозможно понять сколько выделять на свои желания.

Желательно сделать таблицу расходов по основным категориям. Вот основные категории по которым можно ориентироваться

- Питание дома

- Питание вне дома (в кафе, кинотеатрах, внезапные перекусы)

- Квартира — жилье, интернет

- Машина,Транспорт

- Одежда, обувь

- Салоны красоты, парикмахерские, маникюрные салоны, косметика

- Спорт

- Образование

- Подарки

- Развлечения

- Домашнее хозяйство (хоз.товары, ремонт)

- Услуги, здоровье

- Техника

- НКИД (Неизвестно Куда Исчезнувшие Деньги)

Главное не мельчить и выбрать действительно обобщенные категории. Но при этом не надо делать так же и очень крупные. Например питание я специально разделила на “домашнее” и “уличное”. Таким образом при анализе сразу будет видна просадка доходов.

Можно добавлять или убирать разные виды доходов или расходов, в зависимости от личных ситуаций.

Я пользуюсь программой CoinKeeper она есть для всех платформ + вариант в браузере. Очень удобная, быстрая, можно составить план расходов, цели, валютные счета. Но вы можете выбрать любое удобное для вас приложение.

4. Анализ учета расходов, сколько зарабатываю в час.

![]() Очень интересный пункт, который поможет в анализе трат. Надо взять свой средний ежемесячный доход и разделить на среднее количество часов. Среднее количество рабочих часов в месяце:

Очень интересный пункт, который поможет в анализе трат. Надо взять свой средний ежемесячный доход и разделить на среднее количество часов. Среднее количество рабочих часов в месяце:

165, если вы работаете по 40 часовому рабочему графику,

148 часов в месяц, если вы работаете по 36 часовому графику,

и 99 часов в месяц, если у вас 24 часовая рабочая неделя.

Теперь самое интересное, делите месячный заработок на количество часов в месяце и получите шокирующий результат! Ведь именно столько вы зарабатываете, когда усердно трудитесь. А если не трудитесь, то и не зарабатываете совсем.

Пример на основе ЗП в 50 000 руб:

50 000/165=303,03 руб в час

Давайте пойдем дальше и посмотрим сколько надо работать на то, чтобы оплатить квартиру, еду и остальные группы расходы.

Пример трат в часах, на основе ЗП в 50 000 руб:

Еда — 8 000 = 26,4 часа — больше 3 дней на работе!

Еда вне дома — 2 000 = 6,6 часа

Квартира/коммунальные — 16 600 = 54,78 часов — чтобы оплатить квартиру надо работать больше 6 рабочих дней

Транспорт — 2 000 = 6,6 часа

Одежда — 5000 = 16,5 часов

Красота — 4 000 = 13,2 часа

Праздники — 3 000 = 9,9 часов

Развлечения (кино и т.д.) — 2 000 = 6,6 часа

Дом.хозяйство — 1 300 = 4,2 часа

Услуги — 1 000 = 3,3 часов

Техника — 5 000 = 16,5 часов

Потерянные — 100 = 0,33 часа — работать больше 20 минут, чтобы потерять деньги!

Итак, получается, что чтобы оплатить попкорн и колу в кинотеатре надо работать больше 2х часов. Я перехотела попкорн, а вы?

В целом эту упражнение произвело на меня сильное впечатление. Одно дело знать, сколько я трачу в месяц на развлечения и вредную еду вне дома и совсем другое понимать, что ради этих сиюминутных развлечений мне надо было усиленно работать целыми днями.

5. Составление плана расходов.

Теперь, когда вы знаете, сколько денег тратите и на что, можно смело составить план. Он не должен быть “сложный”, это просто обозначение трат для вас.

Пример трат и плана расходов, на основе ЗП в 50 000 руб:

![]()

Не нужно сильно урезать расходы, так как удовольствия — это то, что будет нас поддерживать. Но все предыдущие действия и упражнения покажут вам, где откровенно много денег тратиться и чем можно пожертвовать. Если вы хотите составить бюджет и не знаете с чего начать, то следуйте «Подробному руководству по составлению семейного бюджета».

Как видно на примере, в среднем в месяц можно сэкономить какую то сумму N. Дальше я расскажу, что с ней делать.

6. Распределение денег на желания

И вот оно, самое важное и главное! Наконец желания стали еще ближе.

Берем как данность, что у нас будут 3 желания. Дальше опишу основные аспекты для распределения и сохранения денег:

- Есть несколько способов распределения денег между желаниями, но для простоты лучше всего делить N на 3 и распределять равномерно.

- Если для реализации желания требуется времени больше, чем 3 месяца деньги лучше отнести в банк. Так будет меньше шансов потратить их, а так же эти деньги сделают еще деньги и желание реализуется быстрее.

- Для банковских вкладов рекомендую пользоваться сайтом Банки.ру. У них можно ввести все необходимые данные для вклада, а они покажут лучшие варианты.

![]()

- Какой вклад выбрать? Тут есть несколько основных и очень важных пунктов:

- Банк должен входить хотя бы в ТОП 50 Финансового рейтинга (Народный рейтинг не смотрим)

- Депозит лучше выбирать с капитализацией (это когда проценты плюсуются к вкладу и на общую сумму потом тоже набегают проценты)

- У банка должен быть онлайн банкинг и удобное пополнение, иначе если сразу не положишь, потратишь. Все должно быть просто! Старайтесь автоматизировать все возможные процессы, так вы не только продолжите копить, но и сэкономите несколько недель в году.

- У вклада должно быть пополнение.

![]()

- Не пугайтесь, что сначала будет мало денег на желания! Поверьте, если следовать плану они исполняются раньше, чем были запланированы. Кажется, что на выполнение плана требуется много лет. Но на самом деле зарплаты повышаются, у нас есть новые доходы, подарки. И лучше иметь 2 тысячи из 20, чем 0. Мой рекорд уменьшения плана в 2 раза. Побьете? 🙂

- Рекомендую все оставшиеся деньги за месяц, а также все дополнительные доходы (подарки, заработки и находки) так же делить на 3 и раскладывать на желания!

- Если будете думать о том, что впереди вас ждут несколько лет накоплений, помните, что много лет не было вообще ничего! Как показывает практика уже в первый месяц начинаешь втягиваться, пересчитывать и деньги приходят практически ниоткуда! Это невозможно объяснить, но так происходит всегда!

- Как только одно желание выполняется сразу стартуйте другое. Для этого у вас есть список желаний.

- Таким образом все желания будут выполняться. Их можно переписывать, менять местами и вычеркивать в зависимости от приоритетов.

Пример плана желаний на основе ЗП в 50 000 руб:

Для примера я поставлю: телефон, ремонт и стабфонд.

![]()

Специально для вас я создала шаблон ЛФП и подробно описала, как им пользоваться.Обязательно скачайте Шаблон себе, в нем настроены все формулы для удобной работы.

Следуя этим простым пунктам шаг за шагом вы с легкостью выполните свои финансовые цели и точно будете знать сколько денег нужно для счастья!

И это еще не все! Хотите участвовать в бесплатных тренингах по финансам и марафонам по заработку? Тогда подписывайтесь на мой Instagram. Там, кроме всего прочего, я рассказываю и показываю, как я достигаю целей с помощью Личного Финансового плана и бешеной мотивации. Вступайте в наш Клуб успеха и знайте, у вас все получится!

Удачи в исполнении желаний 🙂

Личный финансовый план, реальный пример №1

29.02.2016

Просмотры: 4 788

В этой и последующих статьях данного цикла я расскажу Вам истории и примеры своих клиентов. Правда интересно, когда речь идет не о чьей-то там финансовой свободе и фантастической финансовой независимости от работы или бизнеса? Действительно, реальные истории и примеры проще и понятнее проецировать на свою жизнь, чем рассказы в третьем лице о пока еще непонятных возможностях.

Цикл публикаций на реальных примерах

Ясность – вот что подвигло меня сделать цикл публикаций из серии реальные решения и примеры реальных людей. Так работает восприятие. В России наука о финансовой ответственности за себя и свою семью в стадии развития. Мало кто знает, что такое личный финансовый план, еще меньше тех, у кого он есть.

Мы только учимся. А кто лучший учитель? Верно, опыт.

Но опыт в сфере личного финансового планирования уже наработан в развитых странах за более чем 200 лет, финансовые планы успешно внедряют в свою жизнь мои клиенты. И я расскажу вам о них и на реальных примерах.

Мой клиент Алексей Макаров (в целях соблюдения политики конфиденциальности имена изменены). 40 лет, успешный бизнесмен, женат, 2 детей.

К определенному моменту своей жизни Алексей уже понял, что в бизнесе ты работаешь на деньги. Безусловно, здорово, когда занимаешься любимым делом, а это еще и монетизируется. Но этого недостаточно в перспективе.

Бизнес может потерять свою актуальность. Или вовсе разориться. Бизнес не обеспечит семью в случае болезни или потери кормильца. Бизнес не обеспечит и Вас самих, если Вы перестанете вкладываться в него, например, потеряете трудоспособность. Конечно, есть вариант обойтись дивидендами, но будет ли с чего их получать?

Итак, Алексей продал свой бизнес. (Хочу обратить Ваше внимание, что решение Алексея – сугубо индивидуальное. Забота о будущем, создание капитала и страхование жизни и здоровья не подразумевает обязательную продажу бизнеса). Деньги в размере 150 000 долларов, вырученные от продажи бизнеса, Алексей положил на депозит. Очевидно, что с таким подходом к «финансовому здоровью», как у Алексея – это только начало истории. В его семье три иждивенца – дети и жена, которая фактически не работает. Он искал решение.

Пример личного финансового плана.

Когда Алексей впервые обратился ко мне, то у меня не было сомнений в том, что этот человек знает, чего хочет, и уверен, что благосостояние – это выбор, а не лотерейный билет. Я предложил для него личный финансовый план по запросу, который включил в себя:

- План финансовой защиты для его семьи на 450 000 долларов в иностранной страховой компании (на случай утраты кормильца).

- План финансовой защиты на 112 500 долларов для него лично (на случай тяжелых заболеваний).

- План по созданию личного капитала. Мы открыли для этого инвестиционный счет у страховой компании-брокера. Алексей единовременно инвестировал 150 000$ в 6 фондов (фонд облигаций; глобальный фонд акций мировых компаний; фонд акций США, фонд акций Европы; глобальный фонд недвижимости; фонд акций развивающихся стран).

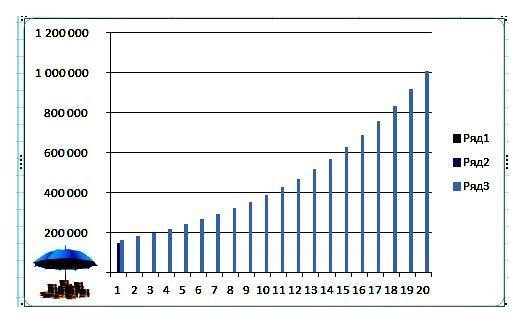

После оформления договора я подобрал ему управляющую компанию (компания, которая будет управлять его инвестиционным портфелем). На этапе согласования портфеля стало ясно, что Алексей склоняется больше к агрессивной стратегии инвестирования, поэтому его портфель будет давать в среднем 10% в долларах ежегодно. Через 20 лет его капитал составит 1 009 000 долларов.

Таким образом Алексей единовременно получил финансовый план и обеспечил будущее для себя и своей семьи (достижение всех финансовых целей путем создания капитала), а также обеспечил гарантию достижения этих целей для своей семьи на случай непредвиденных обстоятельств:

Возможно, вы находитесь в похожих жизненных условиях с Алексеем. Тогда этот сценарий вам подходит.

Я, как финансовый советник, учту все ваши обстоятельства и запросы, они могут в мелких деталях расходится с описанным примером. И только на базе этого предложу ваш личный финансовый план.

Если не знаете с чего начать или сомневаетесь в выборе, то доверьте управление личными финансами мне. Я помогу сохранить и приумножить ваш капитал, подобрать только проверенные финансовые инструменты, которые будут работать на вас всю жизнь.

Свяжитесь со мной.

Звоните: +7 (499) 34-10-987, пишите на почту: [email protected]

Или можете заполнить форму и я свяжусь с вами в течение суток

С заботой о Вашем финансовом здоровье,

НФС Илья Пантелеймонов.

Навигация по записям

Навигация по записям

Что такое личный финансовый план, зачем нужен, как составить план

Личный финансовый план (сокращённо ЛФП) — это своеобразный бизнес-план семьи, инструмент, увязывающий существующие потребности (финансовые цели) человека и/или его семьи с имеющимися у него финансовыми возможностями, в том числе — с помощью подбора наиболее подходящих ему финансовых продуктов российского и зарубежного рынков. В идеале личный финансовый план составляется для того, чтобы тщательно проанализировать текущее финансовое положение семьи, её финансовые цели, а также помочь разработать стратегию их достижения. На сегодняшний день какие-либо стандарты составления личного финансового плана отсутствуют, но, опять же, в идеале полноценный комплексный личный финансовый план должен включать в себя следующие основные части:

- Доходы и расходы: эта часть плана рассматривает состав и структуру доходов и расходов семьи, желательно постатейно.

- Активы и пассивы: в этой части финансового плана рассматриваются неликвидные (недвижимость, накопительные программы страхования жизни и т.д.) и ликвидные активы семьи (наличность, депозиты, фонды облигаций и т.д.), а также соотношение заёмных и собственных средств (пассивы).

- Страховая защита: этот раздел предполагает анализ защищённости человека и его семьи от различных неблагоприятных событий будущего, которые могут стать препятствием для достижения финансовых целей — например, ущерб и утрата имущества, ущерб, нанесённый третьим лицам и их имуществу, потеря трудоспособности, болезни и так далее.

- Пенсионное обеспечение: несмотря на то, что пенсия — это одна из финансовых целей, она относится к наиболее комплексным и сложным целям, поэтому зачастую рассматривается отдельно. В этом разделе описываются как способы повышения государственной пенсии, так и варианты формирования негосударственной. Именно поэтому способы накопления на эту цель рассматриваются в отдельном разделе плана.

- Финансовые цели: в этом разделе плана описываются все цели, которых семья желает достичь, их сроки и примерная стоимость. К примеру, это может быть покупка квартиры через два года, приобретение яхты через год, расширение собственного бизнеса и даже рождение ребёнка. Расчёт плана: в этом разделе содержится перечень действий семьи по годам, таблица с расчётами на весь период, а также график накоплений на весь расчётный период.

- Также возможен отдельный раздел в виде череды приложений с подбором рекомендуемых финансовых продуктов (депозитов, кредитов, страховых программ, инвестиционных продуктов и так далее). В этом разделе в приложениях даётся описание методик выбора тех или иных финансовых продуктов, основные критерии выбора, а также перечень рекомендуемых продуктов.

После составления личного финансового плана семья переходит к его реализации, в том числе и к приобретению тех финансовых продуктов, которые были рекомендованы в рамках плана. Однако ничто не вечно под луной — ситуация семьи меняется, как и ситуация в мире, а вместе с ней требует корректировки и личный финансовый план. Соответственно, он должен пересматриваться на регулярной основе, но никак не реже одного раза в год, но желательно чаще — 2-3 раза в год. Общее правило таково: чем чаще происходят изменения, тем чаще пересматривается план, поэтому в периоды кризисов корректировка может проводиться даже раз в квартал.

Подводя итог, личный финансовый план — это долгосрочная стратегия движения к задуманным финансовым целям для конкретной семьи.

Поскольку до конца 2018 (до вступления в силу закона о финконсультировании) в России отсутствуют утверждённые стандарты личного финансового плана, вы можете встретить предложения по его составлению от самых разных компаний. И никто из них не лукавит и не обманывает клиента — просто под «личным финансовым планом» они понимают несколько разные вещи.

Условно всех участников рынка личного финансового планирования можно разделить на две основных категории:

- Компании, которые составляют финансовый план исключительно ради продажи своих или партнёрских финансовых продуктов. Такие компании в большинстве своём составляют план бесплатно для клиента, так как строят бизнес на комиссиях от продажи финансовых продуктов через личный финансовый план.

- Компании или консультанты, которые составляют план непосредственно ради его составления, то есть ради оказания консалтинговых услуг. Такие компании или консультанты взимают плату за составление плана, хотя они также могут получать комиссию за продажу отдельных финансовых продуктов партнёров. И до конца 2018 года вы не сможете быть уверены в том, что вам раскрываются все их комиссии и предвзятость рекомендаций.

Рассмотрим указанные две категории участников отдельно.

Бесплатный личный финансовый план — такое бывает?

Итак, компании № 1 — это банки, управляющие компании, страховые компании, финансовые супермаркеты и так далее. Они ориентированы, как правило, на широкие массы, и их личный финансовый план скорее представляет собой некую экспресс-диагностику клиента с помощью анкеты и нескольких калькуляторов (инвестиционного, страхового, кредитного, пенсионного и других). Они не составляют для клиента полноценный глубокий и развёрнутый документ под названием «Личный финансовый план» страниц на 10-20, но это и не их задача. Их цель — подобрать оптимальный набор финансовых продуктов для клиента из их продуктовой линейки.

Личный финансовый план — будь то онлайн-тест, расширенная анкета, калькулятор или нечто подобное — бесплатен и предназначен для того, чтобы из имеющейся продуктовой линейки подобрать те инструменты, которые лучше всего подходят клиенту. Возможно, это нельзя назвать полноценным планом, но даже в таком виде это — значительный шаг вперёд в обслуживании клиентов, т.к. даже упрощённый личный финансовый план позволяет лучше подобрать то уникальное решение, которое больше всего подойдёт клиенту, а не предлагать ему все доступные финансовые продукты из линейки. Кроме того, если продукты для линейки подбирались по принципу качества, а не самых высоких комиссий, подобный упрощённый личный финансовый план просто поможет более грамотно сформировать портфель из качественных продуктов. Да, это будет не независимый финансовый план, но если клиенту будут подобраны качественные и, главное, подходящие продукты, то и план может считаться качественным, хоть он и бесплатен.

Стоит ли платить за полноценный личный финансовый план?

А теперь обратимся к компаниям и консультантам № 2 — к тем, кто составляет личный финансовый план за плату. Подавляющее большинство компаний и частных консультантов этой категории относятся к так называемым «независимым финансовым советникам» (или консультантам). Это новый институт для России.

Первые компании независимых финансовых советников (НФС) начали появляться в России в период 2003-2008 гг. Таким образом, данная сфера весьма молода и находится только на стадии роста и развития.

Одна из основных услуг, предоставляемых независимыми финансовыми советниками клиентам, — как раз составление личного финансового плана (ЛФП) для человека или его семьи.

На сегодня сфера консультирования по управлению личными финансами малознакома большинству населения — либо знакома, но к ней относятся с большим недоверием, предпочитая обращаться в знакомые и известные банки, управляющие, страховые компании и так далее. Отчасти это связано с отсутствием ярких лидеров рынка среди имеющихся консалтинговых компаний, с отсутствием масштабной рекламы своих услуг.

Помимо невысокой известности услуг по управлению личными финансами среди населения, данный рынок до конца 2018 года имеет дополнительный ряд особенностей:

- Услуги по управлению личными финансами, в частности, по составлению личного финансового плана, инвестиционных рекомендаций и так далее не регулируются законодательно — то есть отсутствуют какие-либо стандарты по их оказанию, содержанию и форме.

- Отсутствует необходимость лицензирования или сертификации НФС (отчасти потому, что такая профессия в принципе отсутствует в реестре профессий РФ).

- Отсутствуют требования по минимальному уставному капиталу, обязательным резервам, высшему образованию учредителей и руководства консалтинговых компаний по управлению личными финансами и так далее.

- Отсутствуют требования к программному обеспечению для расчёта личного финансового плана.

- Отсутствуют запреты на гарантирование доходности по инвестиционным стратегиям (как это действует для управляющих компаний, банков и т.д.).

Иными словами, абсолютно любой человек, зарегистрировавший компанию или ставший индивидуальным предпринимателем, может оказывать услуги по управлению личными финансами в РФ. Клиент в итоге вынужден искать те консалтинговые компании, которые работают на рынке личного финансового планирования хотя бы пару лет, имеют членство в ведущих мировых ассоциациях финансового планирования, могут предоставить примеры своих работ, отзывы клиентов. Также консультантов часто подбирают по книгам, статьям, публичным выступлениям, чтобы иметь возможность каким-то образом оценить их профессионализм и качество их услуг по личному финансовому планированию.

Говоря о стандартах услуги «личный финансовый план», следует также отметить, что каждая компания составляет его на базе собственной методологии, руководствуясь собственным подходом к планированию.

Варианты составления и градации услуги по составлению личного финансового плана сильно различаются в зависимости от компании. Помимо некоторой путаницы в видах и подвидах финансового плана, существует ещё один тонкий момент. Консалтинговые компании по личному финансовому планированию могут существовать как исключительно на доходы от составления планов и иных разовых консультаций, так ещё и на прибыль от продажи финансовых продуктов партнёров (например, программ страхования жизни, пенсионных программ НПФ, инвестиционных продуктов и т.д.) — и здесь они напоминают компании из первой категории.

Личный финансовый план

- 2020

- 2021

- 2022

- 2023

- 2025

- 2026

- 2027

- 2028

- 2029

- 2030

- 2031

- 2032

- 2033

- 2034

- 2035

- 2036

- 2037

- 2038

- 2039

- 2040

- 2041

- 2042

- 2043

- 2044

- 2045

- 2046

- 2047

- 2048

- 2049

- 2050

- 2051

- 2052

- 2053

- 2054

- 2055

- 2056

- 2057

- 2058

- 2059

- 2061

- 2062

- 2063

- 2064

- 2065

- 2066

- 2067

- 2068

- 2069

- 2070

- 2071

- 2072

- 2073

- 2074

- 2075

- 2076

- 2077

- 2078

- 2079

- 2080

- 2081

- 2082

- 2083

- 2084

- 2086

- 2087

- 2088

- 2089

- 2090

- 2091

- 2092

- 2093

- 2094

- 2095

- 2096

- 2097

- 2098

- 2099

- 2100

- 2101

- 2102

- 2103

- 2104

- 2105

- 2106

- 2107

- 2108

- 2109

- 2110

- 2111

- 2112

- 2113

- 2114