книги о нем и любимые издания лучшего инвестора мира

Приветствую! В 2015 году состояние Уоррена Баффета оценивалось в $70 млрд. В 2008 году он возглавил список богатейших людей мира по версии журнала Форбс. Акции инвестиционной компании Баффета Berkshire Hathaway с 2000 по 2010 год выросли на 76%. За то же время знаменитый индекс S&P 500 упал на 11,3%.

Пару слов, сказанных в интервью Уорреном Баффетом, способны обрушить котировки одних акций и поднять вверх цену других. Отсюда прозвища: «оракул из Омахи», «провидец» и «волшебник из Омахи». Согласитесь, у такой легенды есть чему поучиться! Итак, Уоррен Баффет книги о нем и не только.

«Список литературы» я разделил на три части: книги, написанные им самим; книги других авторов о Уоррене Баффете и издания, которые лучший инвестор мира настоятельно рекомендует изучить.

Книги Уоррена Баффета

На русском языке сегодня доступны только две книги авторства Баффета. При желании, их можно бесплатно скачать в Сети.

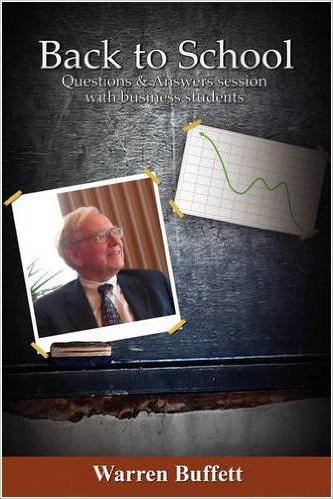

«Назад в школу! Бесценные уроки великого бизнесмена и инвестора»

Книга представляет собой лучшие лекции Уоррена Баффета. Автор раскрывает все аспекты деятельности профессионального инвестора: философские, финансовые и психологические. Материал построен в форме вопросов и ответов, в ней много юмора и примеров из жизни.

Специфика Баффета: на вопросы он всегда отвечает четко и по существу, но очень лаконично. Самые сложные вещи умудряется объяснять понятно и без «воды».

Привожу одну из его цитат: «Неважно, о чем речь: акциях или носках. Я всегда покупаю качественный, но уцененный товар». Класс? 🙂

«Эссе об инвестициях, корпоративных финансах и управлении компаниями»

Это более раннее произведение, куда вошли письма легендарного инвестора акционерам Berkshire Hathaway за несколько лет. Книга гораздо серьезней предыдущей и рассматривает сложные вопросы: слияние и поглощения компаний, корпоративное управление и финансирование, бухгалтерский учет и налогообложение.

Книги о Уоррене Баффете

Роберт Хагстром «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов»

Вначале скажу пару слов об авторе. Роберт Хагстром – главный инвестиционный стратег Legg Mason Investment Counsel. А не очередной журналист, желающий заработать на биографии успешного человека…

В книге «по косточкам разобран» подход мистера Баффета к инвестированию. Дается масса практических рекомендаций: по определению стоимости компании, управлению финансами и людьми, ведению бизнеса. Издание отличается глубоким анализом и шикарной аналитикой.

Напомню, что «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Простые правила великого инвестора» — второе, дополненное и переработанное издание. В более позднем варианте детально описаны и проанализированы инвестиционные стратегии гуру за 50 лет! Первое издание вышло еще в 1994 году и мгновенно стало бестселлером во многих странах мира.

Если Вы не очень любите читать и управлении личными финансами – осильте хотя бы эту. На мой взгляд, одно это произведение заменяет десятки брошюрок формата «Стать миллионером может каждый!»

Почему еще я рекомендую именно ее? В ней много ссылок на других легендарных инвесторов (Бенджамина Грэхема, Чарльза Мангера, Филипа Фишера). Плюс – отличное описание деятельности Coca-Cola, Washington Post, American Express, Gillete и многих других. Безумно интересно!

Эту книгу пока тоже можно скачать онлайн бесплатно.

Элис Шрёдер «Уоррен Баффет. Лучший инвестор мира»

Элис Шрёдер описывает биографию миллиардера с рождения и до кризиса 2008 года. На протяжении пяти лет автор лично общалась с маэстро, его родными, знакомыми и друзьями и получила открытый доступ к его рабочему офису.

Шаг за шагом Элис Шрёдер показывает, как и за счет чего росло богатство Баффета. К 18 годам он умудрился скопить около $10 000! А ведь в середине прошлого века $10 000 стоили гораздо дороже, чем сейчас….

Ну, и попутно автор приводит массу забавных или впечатляющих фактов из биографии миллиардера. Например, Уоррен Баффет всегда вкладывает средства в ценные бумаги компаний, продукцией который пользуется лично: Gillette, Washington Post, Coca-Cola, Walt Disney.

Отличная, мотивирующая книга об успешном и богатом человеке с кучей личных подробностей. Мне очень понравилось.

Джанет Лоу «Уоррен Баффет говорит»

Книга представляет собой сборник цитат и афоризмов легендарного инвестора. Если Вы хотите знать, как думает лучший инвестор мира, обязательно ее пролистайте. Произведение ценно еще и кучей ссылок на отличные зарубежные источники по инвестициям и финансам.

ТОП-5 любимых книг Уоррена Баффета

Бенджамин Грэхем «Разумный инвестор»

Баффет называет труд Грэхема своей настольной книгой. Цитаты из «Разумного инвестора» герой моего поста использовал на каждом публичном выступлении.

В издании простым языком объясняется суть инвестирования и специфика фондового рынка. Рекомендации Грэхема будут особенно полезны начинающим инвесторам. Там он описывает даже такие «мелочи» как типы акционеров.

Книга доступна для скачивания во всех популярных форматах: fb2, epub и других.

«Альманах бедного Чарли»

Это уже не книга, а сборник выступлений и статей Чарли Мангера – друга Уоррена Баффета, активного акционера и просто очень богатого человека. Шаг за шагом он раскрывает перед читателями собственную философию ведения бизнеса. Иногда – даже чересчур прямолинейно.

Джон Богл «Столкновение культур»

Баффет отмечал произведение как образец хорошей «рекламы» по сравнению с краткосрочным. Попутно Джон Богл дает массу практических советов и подсказок начинающим инвесторам.

К слову, Джон Богл владел активами на общую сумму в $2 трлн. и стал основателем . Вот два примера его рекомендаций:

«Не гонитесь за модой и толпой. То, во что сегодня вкладываются все, необязательно будет актуально завтра». «Время – друг, импульс – враг. Всегда чуть-чуть выжидайте перед покупкой».

Тимоти Гайтнер «Стресс-тест: размышления о финансовых кризисах»

Главная ценность книги: автор учит успешно вести бизнес в условиях кризиса на примере Великой Рецессии. В качестве «бонуса» Тимоти Гайтнер описывает успешные методики восстановления для предпринимателей.

Филип Фишер «Обыкновенные акции и необыкновенные доходы»

Из названия понятно, что речь пойдет о самых доходных ценных бумагах – акциях. Филип Фишер объединил в одно целое сразу три своих труда, которые считают классикой инвестирования.

Автор уверен, что для перспективных вложений в акции нужно четко соблюдать 15 принципов. Каждый из них он детально раскрывает. А еще в книге много рекомендаций по составлению «правильного» портфеля инвестиций. То, что нужно для частного инвестора!

А какие рукописи вы уже прочли? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

Уоррен Баффетт — пророк в своём отечестве

Кристина Гилёва

Редактор

Когда начинаешь изучать историю Уоррена Баффетта, неизбежно испытываешь чувство противоречия. Вот он симпатичный ребёнок из образцово-открыточной семьи сороковых, вот скромный студент в очках с толстыми стёклами. Вот женится на всю жизнь, обнимает детей, жмёт руку Биллу Гейтсу, окружён вниманием на собрании акционеров… Так, а где скандалы? Азартные игры, наркотики, провальные вложения, вот это всё. В конце концов, в безумных 60-х Баффетту было всего тридцать лет. Правда, он тогда крупно погорячился: чтобы наказать нечестного делового партнёра, взял да и купил его компанию. Очень глупый поступок, если не учитывать, что речь идёт о Berkshire Hathaway с рыночной капитализацией 491 млрд. долларов (по данным 2018 года).

Сегодня Уоррен Баффетт кажется самым скучным человеком на свете. Он — ископаемое из века порядочности. Всё, к чему он прикасается, обращается в золото. В последние годы нас немного повеселили его высказывания о криптовалютах — точнее, оппоненты, которые спорили и вывешивали всякие билборды. Ещё можно вспомнить, что в 2011 году Баффетт снялся в эпизоде сериала «Офис» (7 сезон, 25 серия, если кому-то интересно). Но эти частности скорее подтверждают общий вывод: отличие Баффетта от простых смертных не так-то просто разглядеть. Всё, что сделало этого человека великим, спрятано в его голове.

Уоррен Баффетт. Фото с сайта huffingtonpost.com

От первой акции до первого фонда

Говорить об Уоррене Баффетте как об инвесторе можно начиная с 1941 года — именно тогда он в возрасте 11 лет купил свои первые акции. Впоследствии Баффетт скажет: «Мне очень повезло родиться в Америке». Это факт — в любой другой стране в тот год было не до инвестиций, тем более детских.

Итак, юный Уоррен, сын конгрессмена, приобрёл три акции нефтяной компании Cities Service (ныне Citgo) и три таких же акции для своей сестры Дорис. Его доля для этой покупки (228 долларов) была накоплена в основном с прибыли от продажи кока-колы и жевательной резинки. Через некоторое время детям удалось продать акции за 270 долларов, получив по 5 долларов прибыли на каждого. Это была не первая удачная сделка Уоррена, но первая на фондовом рынке. Дальше — больше. В 13 лет — первая налоговая декларация, в 15 лет — первая покупка недвижимости (земельного участка). Был ли мальчик гением или вундеркиндом? Скорее нет, чем да. Если верить самому Баффетту, его увлечение финансами было связано с желанием подражать отцу и стало своего рода игрой. Чем лучше получалось, тем игра становилась интереснее.

Семья Говарда и Лейлы Баффетов, 1940-е гг.

Одним из важных моментов в жизни Баффетта стало знакомство с профессором Бенджамином Грэмом, автором знаменитой книги «Разумный инвестор». Между двумя неординарными умами возникли удивительные отношения, которые вначале поддерживались только со стороны младшего. Юноша сам нашёл контакты профессора, сам написал ему и его соратнику Дэвиду Додду письмо с ходатайством о зачислении на их курс в Колумбийском университете. После выпускного Баффетт испытывал настолько сильное желание работать в инвестиционном фонде Грэма, что готов был делать это бесплатно, но получил отказ. В течение двух лет Уоррен писал профессору письма, предлагая свои идеи, и даже заходил в офис Graham-Newman Partnership в надежде его увидеть. Маниакальная настойчивость дала результат, как думал сам Уоррен, — его наконец пригласили на собеседование! Только на первой рабочей неделе стало известно, что Грэм принял решение после того, как умер его единственный сын.

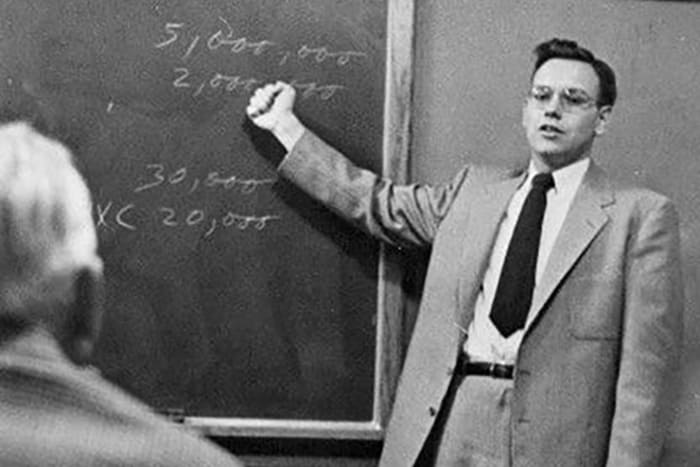

Грэм (третий слева) со своими учениками в 1968 году. Слева от него на первом плане – Уоррен Баффет. Фото из личного архива Уолтера Шлосса

Работа у Грэма изменила всё. Баффетт без сожаления оставил должность инвестиционного консультанта в Омахе и вместе с женой и детьми переехал в Нью-Йорк. Можно сказать, что учёба для него продолжилась, только в виде практических занятий, приносящих реальную прибыль. Помимо сделок для Graham-Newman, он активно занимался частным инвестированием, используя информацию, которую получал на работе. За два года (с 1954 по 1956) Баффетт сумел увеличить свой личный капитал до 174 тысяч долларов. К этому времени Грэм стал для Баффетов другом семьи и считал молодого подчинённого почти таким же партнёром, как Ньюмана. Но чем больше Уоррен погружался в дела, тем яснее понимал, что грядут большие изменения. На момент, когда Бен объявил о своём уходе и предложил Уоррену возглавить фирму, тот уже подготовил вежливый отказ. Так началась история Баффетта-бизнесмена.

Магия сложного процента

В основу методов Баффетта легла теория стоимостного инвестирования, разработанная Грэмом. Её практическим проявлением в Graham-Newman был «поиск сигарных окурков»: Бен и его подчинённые целыми днями шерстили справочники и изучали котировки в поисках акций недооценённых компаний, чтобы выжать из них «бесплатную затяжку». Среди подобных акций было много мусора, поэтому брали количеством — убыток от плохих сделок покрывала прибыль с удачных. Открыв свои первые фонды, Уоррен поступал примерно так же. Однако, в отличие от Грэма, он был куда более жадным и не желал обременять себя мелкой диверсификацией. Ему не нравилось правило «не клади все яйца в одну корзину», и он его успешно обошёл, делая долгосрочные низкорисковые вложения.

Баффет во время чтения лекции в университете Омахи. Фото с forbes.com

Вторым выгодным отличием Баффетта от Грэма было умение устанавливать деловые связи. Несмотря на природную застенчивость и некоторую эксцентричность, Уоррену удавалось нравиться людям. В юности он прошёл семинар у Дейла Карнеги и считал это одним из лучших своих достижений, даже повесил памятный сертификат в рабочем кабинете (который висит там до сих пор). Но богачей, доверявших ему свои деньги, подкупало не столько улыбчивое лицо, сколько тотальная погружённость в финансовую сферу. Многие из первых клиентов Уоррена были бизнесменами, и они видели в нём человека, который знает, что делает.

Условия фондов Баффетта были специфическими. Инвесторы вкладывали деньги и весь год не могли влиять на их судьбу, получая отчёт лишь в конце декабря. Но проценты прибыли настолько впечатляли, что вскоре Баффетт приобрёл репутацию волшебника. Позже аналитики стали называть его Пророком из Омахи — потому что он очень редко ошибался в прогнозах и не покидал свой город, хотя вся финансовая жизнь кипела на Уолл-стрит. Когда Berkshire Hathaway начала поглощать одну компанию за другой, это доброе имя помогло Баффетту устанавливать доверительные отношения с руководством. За годы управления холдингом возникла всего одна щекотливая ситуация с дочерним банком, но вскоре была решена самим Баффеттом и только укрепила его позиции.

Билл Гейтс и Уоррен Баффетт на встрече со студентами в Колумбийском университете, 2017 год. Фото с www8.gsb.columbia.edu

Разумеется, Баффетта много раз спрашивали, как ему удалось заработать столько денег. Сборником наиболее точных ответов на этот вопрос можно назвать его письма акционерам Berkshire Hathaway Inc., которые сегодня издаются отдельной книгой «Эссе об инвестициях, корпоративных финансах и управлении компаниями». В них мало революционного: Баффетту никогда не было дела до новизны хороших идей. Он опирается на общеизвестные принципы фундаментального анализа, уповает на капитализацию процентов и решительно критикует неэффективные теории. Однако в интервью лучший инвестор мира редко отвечает на вопрос о богатстве развёрнуто — обычно просто улыбается и говорит про про удачу, трудолюбие и поддержку близких.

Цитаты Уоррена Баффетта

Если вы эмоциональны, вам не преуспеть в инвестировании. Волнуйтесь об акциях сколько угодно, но акции никогда не будут волноваться о вас.

Я не знаю, в какой цвет окрашены стены моей гостиной, — мой разум вообще мало заинтересован в физическом мире. Но в бизнесе я разбираюсь достаточно хорошо.

Сразу после нашего знакомства с Биллом Гейтсом его отец попросил нас написать на бумажке одно слово, которое описало бы то, что помогло нам добиться успеха в жизни. И мы оба не сговариваясь написали: focus (концентрация).

Мне нравится много думать. Иногда это непродуктивно, но доставляет мне удовольствие. Я люблю думать о деньгах и ценных бумагах — это намного проще, чем решать человеческие проблемы.

Порой моя память работает как ванна. Она наполняется идеями, вопросами, воспоминаниями. Когда эта информация теряет ценность, я просто выдёргиваю пробку и опустошаю голову.

Смерть меня не пугает. Признаю, в последнее время моё тело сильно обесценилось — я уже близок к остаточной стоимости. Но это не влияет на мою работу, способность мыслить и быть счастливым.

Источники информации

Безусловно, биография такого выдающегося инвестора, как Уоррен Баффетт заслуживает особо пристального изучения. Наиболее интересными нам кажутся следующие источники информации:

- Книга «Уоррен Баффетт. Лучший инвестор мира», Э. Шрёдер, 2013.

- Книга «Правила инвестирования Уоррена Баффетта», Дж. Миллер, 2017.

- Книга «Эссе об инвестициях, корпоративных финансах и управлении компаниями», У. Баффетт, 2006.

- Книга «Уоррен Баффетт. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора», Р. Хэгстрем, 1994 г.

- Документальный фильм «Стать Уорреном Баффеттом» (Becoming Warren Buffett), HBO, 2017.

- Документальный фильм «Уоррен Баффетт: производство денег», BBC, 2009.

___________

Хотите всегда быть в курсе обновлений раздела? Подписывайтесь на нашу рассылку, и каждую неделю на вашу почту будет приходить свежий дайджест с подборкой актуальных статей и, конечно, новой биографией! Всё, что нужно, – ввести свой email в форме внизу страницы.

книги, биография, инвестирование :: BusinessMan.ru

Уоррен Баффет, книги по инвестированию которого для некоторых вкладчиков стали своего рода Библиями успеха, известен во всем мире. Ценность его трудов велика, т. к. написаны они одним из самых удачливых инвесторов и богатейших людей планеты. Ему 85! Но тяга к процессу заработка у него не угасла, и он продолжает производить финансовые операции, обогащаясь еще больше и отдавая большую часть заработанного в благотворительность.

Первые шаги

Если говорить о первых инвестициях Баффета, то нужно сказать это произошло в шестилетнем возраста. Тогда он купил упаковку «Кока-Колы» за 25 центов и продал ее за 30, чистая прибыль составила 20 % или 5 центов. Это очень неплохо для ребенка дошкольного возраста, коим тогда был Уоррен Баффет.

Книги о нем часто описывают первую сделку на рынке акций: «В 13 лет он приступил к более серьезным вкладам. Он купил три акции компании Cities Service по 38,25 долларов за каждую. Через некоторое время они упали в цене ниже 30 долларов, но Уоррен верил в то, что они поднимутся. И это произошло! После достижения цены на акции 40 долларов он их продал, получив чистую прибыль более 5 USD. Вначале он посчитал это крупной победой. Но вскоре он осознал, что это был урок — через несколько дней их стоимость поднялась выше 200 долларов и этот момент остался в его памяти на всю жизнь. После чего он и стал сторонником исключительно долгосрочных инвестиций».

«Не место красит человека …»

В те же 13 лет он устроился работать разносчиком газет. После некоторого времени распространения печатных изданий он осознал, что если не разработает систему, позволяющую ускорить процесс и тем самым увеличить прибыль, то и делать здесь нечего. Он разработал новый маршрут, в результате чего через пару месяцев стал зарабатывать больше директора отделения почты. Через год ему удалось накопить более 1500 USD. По тем временам солидные деньги, на которые он смог купить земельный участок и сдавать его в аренду местным фермерам. В результате 14-летний разносчик газет превратился в арендодателя, чем и зарабатывал себе на жизнь и дальнейшие инвестиции.

А дальше — больше. Он подался в игорный бизнес. Скупал старые сломанные игровые автоматы, ремонтировал их и располагал в крупных магазинах. Прибылью делился с собственниками магазинов. Результат — на более чем 500 долларов ежемесячно пополнялась его копилка.

Путь к Олимпу

Самый знаменитый инвестор Америки — Уоррен Баффет. Биография (книга «Баффетология» раскрывает путь величайшего инвестора от самых истоков до экономического Олимпа) его очень насыщена событиями. В 27 лет он стал основателем инвестиционной компании Buffett Associates. В 1967 году она стоила уже несколько сотен миллионов долларов и являлась одной из самых авторитетных. Но в это время Баффет приходит к решению ее расформирования. На вырученные деньги он приобретает текстильную компанию The Berkshide Hathaway. В настоящее время эта фирма является самой авторитетной в отрасли инвестирования и страхования компанией в мире, а сам Уоррен, владеющий 31 % ее акций, получает от ее деятельности львиную долю своего дохода.

Книги Уоррена Баффета

Список литературы небольшой. В нем всего несколько трудов. Баффет никогда не занимался писательской деятельностью. Однако его письма инвесторам, собранные в сборники, представляют огромную ценность. Они интересны, во-первых, с точки зрения описания своего жизненного пути, во-вторых, они представляют ценность для всех тех, кто желает встать на путь инвестирования и повторить успех, который сделал «Оракула из Омахи» — Уоррен Баффет.

Книги все без исключения относятся к инвестированию. Самой известной из них является «Назад в школу» — сборник лекций.

Этот гений стал символом эпохи в мировом инвестировании, но при этом он остался человеком. Добрый, справедливый, щедрый, рассудительный — это все он, Уоррен Баффет. Книги по инвестированию Баффета стали классикой и настольными изданиями многих бизнесменов по всему миру. В 2016 наш герой занимает 3 строчку списка «Форбс» с капиталом более 60 млрд. долларов и на этом он не собирается останавливаться!

Warren Buffett

Цитаты Уоррена Баффетта о инвестицияхБаффетт является образцом долгосрочного инвестора. Многие из акций, которыми владеет Berkshire Hathaway были куплены десятки лет назад.

Когда мы покупаем доли в отличных компаниях с превосходным менеджментом — наш любимый срок инвестирования — навсегда.

Уоррен Баффетт является ярым противником частых покупок и продаж акций, считая, что никто не способен предугадать, как будут вести себя цены на акции в кратосрочной перспективе.

Если вы не способны владеть этими акциями 10 лет, даже не думайте о том, чтобы купить их на 10 минут.

Вам не стоит владеть акциями компаний, если падение в цене на 50% в течении короткого периода времени причинит вам серьёзный стресс.

Баффетт знаменит тем, что выбирает только те компании для инвестиций, у которых светлое будущее, хотя и могут быть временные затруднения.

Время — это друг прекрасной компании и враг плохой.

Инвестиции требуют времени, чтобы показать себя во всей красе.

Успешное инвестирование требует времени, дисциплины и терпения. Не важны насколько вы талантливы или старательны, некоторые вещи просто требуют времени: ребёнок не родится за один месяц, даже, если забеременеют сразу девять женщин.

Успех в инвестициях по мнению Баффетта не в постоянной активности, а в том, чтобы делать правильные вещи и не делать неправильные.

Каждый день я провожу массу времени просто сидя и размышляя. Это очень нетипично для американского бизнеса. Я читаю и думаю, поэтому я делаю меньше импульсивных решений, чем большинство бизнесменов.

Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не та область, где человек с IQ 160 добьётся больших успехов, чем человек с IQ 130.

Нет ничего плохого в том, чтобы быть «ничего — не знающим» инвестором, если вы это осознаёте. Проблема — это когда вы «ничего — не знающий» инвестор, а думаете, что что-то знаете.

Цитаты Уоррена Баффетта о том, когда покупать и продавать

Основная мудрость Баффетта в том, что иногда в силу общей экономической ситуации, паники или опасений по поводу конкретной компании акции могут продавать дешёво.

Именно тогда и стоит покупать.

Давным давно Бенджамин Грэм научил меня «Цена это то, что ты платишь. Ценность — то, что ты получаешь». Говорим мы о носках или акциях, я люблю совершать покупки на распродажах.

С другой стороны покупать стоит акции только качественной компании.

Намного лучше купить прекрасную компанию по средней цене, чем среднюю компанию по прекрасной цене.

Но Баффетт против того, чтобы переплачивать.

Для инвестора — слишком высокая цена, заплаченная за акции отличной компании может перекрыть эффект от успехов в бизнесе в следующие десять лет.

Баффетт сделал своё состояние покупая тогда, когда другие продавали.

Будь осторожным, когда другие становятся жадными и будь жадным только тогда, когда другие боятся.

Большинство людей начинают интересоваться акциями тогда, когда и все остальные.

А лучшее время — когда всем остальным неинтересно. Вы не сможете преуспеть купив то, что популярно.

Лучшее, что с нами может произойти — это когда отличные компании испытывают временные трудности… Мы предпочитаем покупать их, когда они на операционном столе.

Улыбайтесь, когда читаете что-то вроде «инвесторы потеряли при падении рынка». Поправьте это в своей голове — «неинвесторы потеряли при падении, а инвесторы приобрели».

Люди забывают, что всегда есть покупатель на каждого продавца и там, где один потерял, другой приорёл.

Когда бизнес, в который вы вложились, постоянно приносит убытки и проблемы Баффет считает, что лучше от него избавиться.

Если вы оказались в постоянно протекающей лодке, то лучше потратить энергию на то, чтобы сменить судно, чем латать дыры.

Для инвестора, который не может влиять на бизнес — также лучше продавать.

Самая важное, что вы можете сделать, если оказались в яме — перестать копать.

Баффетт постоянно подчеркивает, что нужно не переставать учиться и извлекать ошибки из своего (а лучше чужого) опыта.

Лучше всего учиться на чужих ошибках.

Генерал Джордж Паттон говорил «Это честь умереть за свою страну. Постарайтесь, чтобы чествовали не вас.»

История нас учит тому, что люди не учатся на исторических ошибках.

Цитаты Уоррена Баффетта о экономических прогнозах

Уоррен Баффетт известен своими весьма скептическими взглядами на мнения разного рода аналитиков, экономистов, комментаторов и прочих теоретиков.

Мы давно считаем, что единственная ценность финансовых аналитиков с их прогнозами — это чтобы на их фоне предсказатели смотрелись хорошо.

Чарли и я считаем, что краткосрочные прогнозы — это яд и должны храниться в безопасном месте вдали от детей и взрослых, которые на фондовом рынке ведут себя, как дети.

Баффетт считает, что думать надо своей головой, а не слушать сомнительные советы.

За 54 года, что мы (Чарльз Мангер и я) работаем вместе, мы никогда не отказывались от привлекательной покупки из-за неких политических или экономических прогнозов или взглядов других людей.

По факту, мы даже не думаем об этом, когда принимаем решения.

Особенно Баффетт не любит тех, кто постоянно строит прогнозы. По его мнению из них можно узнать только то, что думают предсказатели.

Предсказания рассказывают многое о предсказателе. Но ничего не говорят о будущем…

Уоррен Баффетт напоминает, что не всё так просто в мире бизнеса. Важно разбираться в очень разных вещах, чтобы добиться успеха.

Если бы изучение истории было всё, что нужно, чтобы стать богатым — самыми богатыми людьми были бы библиотекари.

Цитаты Уоррена Баффетта о риске и кредитах

Баффетт не является сторонником популярной ныне диверсификации из-за того, что она сказывается на результатах, хотя и более безопасна.

Важно знать и понимать, что ты делаешь, тогда можно концентрировать усилия.

Риск — это когда не знаешь, что ты делаешь.

Храни яйца в одной корзине, но смотри за ней крайне внимательно.

Бездумно рисковать — это точно не про Баффетта.

Если бы нужно было выбирать — я бы не променял, даже одну бессонную ночь, на дополнительный доход.

и знаменитое

Первое правило — никогда не терять деньги.

Второе правило — не забывать первое правило.

Когда общий настрой положительный, инвесторы склонны к рискованным инвестициям, но время всё

Berkshire Hathaway — Warren Buffett

Цитаты Уоррена Баффетта о инвестицияхБаффетт является образцом долгосрочного инвестора. Многие из акций, которыми владеет Berkshire Hathaway были куплены десятки лет назад.

Когда мы покупаем доли в отличных компаниях с превосходным менеджментом — наш любимый срок инвестирования — навсегда.

Уоррен Баффетт является ярым противником частых покупок и продаж акций, считая, что никто не способен предугадать, как будут вести себя цены на акции в кратосрочной перспективе.

Если вы не способны владеть этими акциями 10 лет, даже не думайте о том, чтобы купить их на 10 минут.

Вам не стоит владеть акциями компаний, если падение в цене на 50% в течении короткого периода времени причинит вам серьёзный стресс.

Баффетт знаменит тем, что выбирает только те компании для инвестиций, у которых светлое будущее, хотя и могут быть временные затруднения.

Время — это друг прекрасной компании и враг плохой.

Инвестиции требуют времени, чтобы показать себя во всей красе.

Успешное инвестирование требует времени, дисциплины и терпения. Не важны насколько вы талантливы или старательны, некоторые вещи просто требуют времени: ребёнок не родится за один месяц, даже, если забеременеют сразу девять женщин.

Успех в инвестициях по мнению Баффетта не в постоянной активности, а в том, чтобы делать правильные вещи и не делать неправильные.

Каждый день я провожу массу времени просто сидя и размышляя. Это очень нетипично для американского бизнеса. Я читаю и думаю, поэтому я делаю меньше импульсивных решений, чем большинство бизнесменов.

Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не та область, где человек с IQ 160 добьётся больших успехов, чем человек с IQ 130.

Нет ничего плохого в том, чтобы быть «ничего — не знающим» инвестором, если вы это осознаёте. Проблема — это когда вы «ничего — не знающий» инвестор, а думаете, что что-то знаете.

Цитаты Уоррена Баффетта о том, когда покупать и продавать

Основная мудрость Баффетта в том, что иногда в силу общей экономической ситуации, паники или опасений по поводу конкретной компании акции могут продавать дешёво.

Именно тогда и стоит покупать.

Давным давно Бенджамин Грэм научил меня «Цена это то, что ты платишь. Ценность — то, что ты получаешь». Говорим мы о носках или акциях, я люблю совершать покупки на распродажах.

С другой стороны покупать стоит акции только качественной компании.

Намного лучше купить прекрасную компанию по средней цене, чем среднюю компанию по прекрасной цене.

Но Баффетт против того, чтобы переплачивать.

Для инвестора — слишком высокая цена, заплаченная за акции отличной компании может перекрыть эффект от успехов в бизнесе в следующие десять лет.

Баффетт сделал своё состояние покупая тогда, когда другие продавали.

Будь осторожным, когда другие становятся жадными и будь жадным только тогда, когда другие боятся.

Большинство людей начинают интересоваться акциями тогда, когда и все остальные.

А лучшее время — когда всем остальным неинтересно. Вы не сможете преуспеть купив то, что популярно.

Лучшее, что с нами может произойти — это когда отличные компании испытывают временные трудности… Мы предпочитаем покупать их, когда они на операционном столе.

Улыбайтесь, когда читаете что-то вроде «инвесторы потеряли при падении рынка». Поправьте это в своей голове — «неинвесторы потеряли при падении, а инвесторы приобрели».

Люди забывают, что всегда есть покупатель на каждого продавца и там, где один потерял, другой приорёл.

Когда бизнес, в который вы вложились, постоянно приносит убытки и проблемы Баффет считает, что лучше от него избавиться.

Если вы оказались в постоянно протекающей лодке, то лучше потратить энергию на то, чтобы сменить судно, чем латать дыры.

Для инвестора, который не может влиять на бизнес — также лучше продавать.

Самая важное, что вы можете сделать, если оказались в яме — перестать копать.

Баффетт постоянно подчеркивает, что нужно не переставать учиться и извлекать ошибки из своего (а лучше чужого) опыта.

Лучше всего учиться на чужих ошибках.

Генерал Джордж Паттон говорил «Это честь умереть за свою страну. Постарайтесь, чтобы чествовали не вас.»

История нас учит тому, что люди не учатся на исторических ошибках.

Цитаты Уоррена Баффетта о экономических прогнозах

Уоррен Баффетт известен своими весьма скептическими взглядами на мнения разного рода аналитиков, экономистов, комментаторов и прочих теоретиков.

Мы давно считаем, что единственная ценность финансовых аналитиков с их прогнозами — это чтобы на их фоне предсказатели смотрелись хорошо.

Чарли и я считаем, что краткосрочные прогнозы — это яд и должны храниться в безопасном месте вдали от детей и взрослых, которые на фондовом рынке ведут себя, как дети.

Баффетт считает, что думать надо своей головой, а не слушать сомнительные советы.

За 54 года, что мы (Чарльз Мангер и я) работаем вместе, мы никогда не отказывались от привлекательной покупки из-за неких политических или экономических прогнозов или взглядов других людей.

По факту, мы даже не думаем об этом, когда принимаем решения.

Особенно Баффетт не любит тех, кто постоянно строит прогнозы. По его мнению из них можно узнать только то, что думают предсказатели.

Предсказания рассказывают многое о предсказателе. Но ничего не говорят о будущем…

Уоррен Баффетт напоминает, что не всё так просто в мире бизнеса. Важно разбираться в очень разных вещах, чтобы добиться успеха.

Если бы изучение истории было всё, что нужно, чтобы стать богатым — самыми богатыми людьми были бы библиотекари.

Цитаты Уоррена Баффетта о риске и кредитах

Баффетт не является сторонником популярной ныне диверсификации из-за того, что она сказывается на результатах, хотя и более безопасна.

Важно знать и понимать, что ты делаешь, тогда можно концентрировать усилия.

Риск — это когда не знаешь, что ты делаешь.

Храни яйца в одной корзине, но смотри за ней крайне внимательно.

Бездумно рисковать — это точно не про Баффетта.

Если бы нужно было выбирать — я бы не променял, даже одну бессонную ночь, на дополнительный доход.

и знаменитое

Первое правило — никогда не терять деньги.

Второе правило — не забывать первое правило.

Когда общий настрой положительный, инвесторы склонны к рискованным инвестициям, но время всё расставит на свои места.

Только с отливом мы узнаем, кто плавал голый.

Баффетт использует заёмные средства, но очень ограниченно.

Я видел множество человеческих трагедий из-за алкоголя и кредитов. Вам не нужны кредиты в больших объёмах. Если вы умны, то заработаете много денег и без заёмных средств.

Если соединить невежество и кредит — вы получите очень интересные результаты.

Цитаты Уоррена Баффетта о жизни

Баффет часто делится мудростью не только о бизнесе и инвестициях, но и других аспектах человеческой жизни.

Люди часто спрашивают меня, как выбрать работу. Я всегда отвечаю — что работать нужно только на тех, кем вы восхищаетесь.

Я научился, что надо иметь дела только с теми людьми, кто вам нравится, кому вы доверяете и кем восхищаетесь.

Баффетт постоянно повторяет, что делать нужно то, что нравится, тогда и успех придёт.

В бизнесе — самые успешные люди это те, кто делает то, что они любят.

Выбирайте ту работу, которую любите. Тогда вы будете выпрыгивать из кровати утром.

Думаю, что у вас не всё в порядке с головой, если вы продолжаете выбирать работы, которые вам не нравятся, только потому, что они будут хорошо смотрется в вашем резюме.

Это как откладывать секс на старость.

Уоррен Баффетт знаменит тем, что всегда жил по средствам и экономил там, где это во

Читать книгу Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора Роберта Хагстром : онлайн чтение

The Washington Post Company

В настоящее время Washington Post Company представляет собой диверсифицированную медиакорпорацию, которая объединяет средства массовой информации, представляющие разные направления бизнеса в этой сфере: издательство газет, телевещание, кабельное телевидение, издательство журналов, а также предоставление услуг в сфере образования. Подразделение Washington Post Company, которое занимается издательством газет, публикует газеты Washington Post, Everett Herald (Вашингтон) и Gazette Newspapers (39 еженедельных газет). Подразделение, функционирующее в сфере телевизионного вещания, владеет шестью телецентрами, расположенными в Детройте, Майами, Орландо, Хьюстоне, Сан-Антонио и Джексонвилле (штат Флорида). Подразделение, специализирующееся на кабельных телевизионных системах, предоставляет услуги кабельного и цифрового телевидения более чем 1,3 млрд абонентов. Подразделение, которое занимается издательством журналов, издает журнал Newsweek, тираж которого в США составляет свыше 3 млн экземпляров, а за рубежом – более 600 тыс. экземпляров.

Помимо четырех основных подразделений, в состав Washington Post Company входит Stanley H. Kaplan Educational Centers – крупная сеть учебных центров, которые занимаются подготовкой студентов к сдаче вступительных экзаменов в высшие учебные заведения и сдаче экзаменов на получение лицензий на профессиональную деятельность в той или иной сфере. Компания Kaplan известна, прежде всего, своей оригинальной программой подготовки учащихся средних школ к успешной сдаче стандартизованного теста при вступлении в высшие учебные заведения – Scholastic Assesment Test. Кроме того, в последние годы компания существенно расширила сферу своей деятельности. В настоящее время она предоставляет широкий спектр образовательных услуг: центры внеклассного обучения для школьников, получающих полное среднее образование; единственная в мире интерактивная юридическая школа; проведение тренингов для инженеров и дипломированных финансовых аналитиков; организованные при университетах школы подготовки по таким специальностям, как бизнес, финансы, технологии, здравоохранение и т. д. В 2003 г. объем продаж услуг компании Kaplan составил 838 млн долл., что представляет собой значительную долю в объеме продаж компании Washington Post Company.

Компания Washington Post владеет также 28 % акций компании Cowles Media (которая публикует Minneapolis Star Tribune), несколькими военными газетами, а также 50 % акций службы новостей Los Angeles – Washington News Service.

В настоящее время Washington Post Company – это компания стоимостью 8 млрд долл., а ее годовой объем продаж составляет 3,2 млрд долл. Достижения этой компании производят особенно сильное впечатление, если учесть то, что семьдесят лет назад эта компания занималась только одним направлением бизнеса – издательством газеты.

В 1931 г. Washington Post издавала одну из пяти конкурирующих между собой ежедневных газет. Два года спустя против компании Washington Post, которая не могла даже оплачивать расходы на газетную бумагу, было начато судебное производство по делу о банкротстве. Летом того же года компания была продана на аукционе, для того чтобы удовлетворить претензии кредиторов. Юджин Мейер, финансист-миллионер, купил газету за 825 тыс. долл. На протяжении следующих двух десятилетий он поддерживал деятельность компании, до тех пор пока она не начала давать прибыль.

Впоследствии управление газетой перешло к Филиппу Грэхему, блестящему юристу, получившему образование в Гарварде, который был женат на дочери Юджина Мейера – Кэтрин. В 1954 г. Грэхем убедил Юджина Мейера купить конкурирующую газету, Times-Herald. Еще некоторое время спустя, перед своей трагической смертью в 1963 г., Грэхем купил журнал Newsweek, а также два телецентра. Именно Филипп Грэхем превратил Washington Post из компании, издающей одну газету, в компанию, владеющую различными средствами массовой информации.

После смерти Фила Грэхема руководство компанией перешло к его жене Кэтрин. Несмотря на то что у Кэтрин не было опыта управления крупной корпорацией, ей удалось быстро добиться признания своим умением решать трудные проблемы, возникающие в процессе ведения бизнеса.

Кэтрин Грэхем понимала, что успех работы компании зависит от умения руководства принимать решения, а не от контроля над деятельностью коллектива. «Я быстро усвоила, что ситуация постоянно меняется и необходимо принимать решения» [14], – сказала она. К числу наиболее удачных решений, оказавших большое влияние на деятельность компании Washington Post, принадлежит назначение Бена Бредли на должность главного редактора газеты, а также приглашение Уоррена Баффета на пост директора компании. Именно Бредли поддержал Кэтрин Грэхем в деле публикации так называемых «бумаг Пентагона»5

Секретных материалов, касающихся принятия решений во время войны во Вьетнаме. – Примеч. пер.

[Закрыть], а также в расследовании Уотергейтского скандала, за которое журналисты газеты получили одну из престижнейших премий, а компания Washington Post стала непререкаемым авторитетом в журналистике. От Баффета Кэтрин Грэхем научилась успешно вести бизнес.

Уоррен Баффет впервые встретился с Кэтрин Грэхем в 1971 г. В этот период Баффет владел акциями New Yorker. Узнав, что журнал может быть выставлен на продажу, он поинтересовался у Кэтрин, не заинтересована ли компания Washington Post в его приобретении. Хотя сделка так и не состоялась, у Баффета осталось неизгладимое впечатление от знакомства с издателем Washington Post.

В том же году Кэтрин Грэхем приняла решение сделать Washington Post открытой акционерной компанией. В результате было выпущено два класса акций. Голосами владельцев акций класса А было избрано большинство совета директоров компании, что обеспечило эффективный контроль над ее деятельностью. Акции класса А были (и до сих пор есть) собственностью членов семьи Грэхем. Голосами владельцев акций класса В избрано меньшинство совета директоров компании. В июне 1971 г. компания Washington Post выпустила в обращение 1 354 тыс. акций класса В. Примечательно, что через два дня, несмотря на угрозы со стороны федерального правительства, Кэтрин Грэхем дала Бену Бредли разрешение на публикацию упомянутых выше «документов Пентагона».

На протяжении следующих двух лет, хотя бизнес в издательстве газеты процветал, ситуация на Уолл-стрит ухудшалась. В начале 1973 г. индекс Dow Jones Industrial Average начал падать. Курс акций Washington Post тоже начал снижаться. В мае он упал на 14 пунктов до 23 долл. В том же месяце курс акций IBM упал на 69 пунктов, цена на золото резко снизилась до 100 долл. за унцию, Федеральный резервный банк повысил учетный процент до 6 %, а индекс Dow упал на 18 пунктов, – это был самый большой обвал биржевых курсов за последние три года. И все это время Уоррен Баффет спокойно продолжал скупать акции Washington Post (см. рис. 4.3). К началу июня он приобрел 467 150 акций в среднем по цене 22,75 долл. на общую сумму 10 628 тыс. долл.

Рис. 4.3. Цена одной акции компании The Washington Post, 1972–1975 гг.

Сначала мысль о том, что человек, не принадлежащий к семье Грэхемов, владеет таким количеством акций компании (хотя это и не был контрольный пакет акций), очень расстроила Кэтрин Грэхем. Однако Баффет заверил ее, что Berkshire Hathaway покупает акции компании Washington Post исключительно с целью инвестирования капитала. Чтобы эти аргументы звучали еще убедительнее, Уоррен Баффет предложил предоставить ее сыну Дону, к которому со временем должно было перейти управление компанией, право голоса на собраниях акционеров компании Berkshire. Это предложение решило проблему. В ответ в 1974 г. Кэтрин Грэхем пригласила Баффета стать членом совета директоров Washington Post и вскоре после этого назначила его председателем финансового комитета компании.

Кэтрин Грэхем умерла в июле 2001 г. от тяжелой травмы черепа, полученной в результате падения. Уоррен Баффет был одним их тех людей, которые присутствовали на заупокойной службе, состоявшейся в Вашингтонском кафедральном соборе.

Дональд Грэхем, сын Фила и Кэтрин, занимает пост председателя совета директоров компании Washington Post Company. В 1966 г. Дон Грэхем с отличием окончил Гарвардский университет, где в качестве профилирующих предметов изучал английскую историю и литературу. После окончания университета он на протяжении двух лет служил в армии. Зная, что когда-нибудь он будет руководить компанией Washington Post, Дон решил лучше узнать город. Для этого он избрал весьма необычный путь – поступил на службу в полицию Вашингтона, округ Колумбия, и 14 месяцев прослужил патрульным девятого полицейского участка. В 1971 г. Грэхем начал работать в Washington Post в качестве репортера. Затем на протяжении десяти месяцев работал репортером в Лос-Анджелесе, в местном отделении журнала Newsweek. В 1974 г. Дон Грэхем вернулся в Washington Post и стал помощником главного редактора отдела спортивных новостей. В том же году он стал членом совета директоров компании.

Влияние Уоррена Баффета на деятельность Washington Post подтверждено многочисленными фактами. Он помог Кэтрин Грэхем выстоять в период забастовок рабочих в 1970-х. Кроме того, обучал Дона Грэхема методам ведения бизнеса, помогая ему понять роль менеджмента и ответственность перед акционерами компании. «В финансовой сфере, – говорит Дон Грэхем, – он [Уоррен Баффет] – самый умный человек из всех, с кем я знаком. Я не знаю, кто может с ним сравниться» [15].

Если проанализировать всю эту историю с другой стороны, становится понятно, что и компания Washington Post, в свою очередь, сыграла большую роль в деятельности Уоррена Баффета. По мнению финансового журналиста Эндрю Килпатрика, который на протяжении многих лет внимательно следит за карьерой Уоррена Баффета, инвестиции в Washington Post Company «окончательно закрепили за Баффетом репутацию величайшего инвестора» [16]. Компания Berkshire не продала ни одной акции Washington Post после покупки в 1973 г. В 2004 г. акции класса В продавались по 900 долл. за одну акцию, что поставило их на второе место по стоимости акций на Нью-йоркской фондовой бирже. В настоящее время пакет акций Washington Post, которыми владеет Berkshire, стоит более 1 млрд долл., а это означает, что первоначальные инвестиции Баффета в акции этой компании возросли в цене в пятьдесят раз [17].

Wells Fargo & Company

В октябре 1990 г. Berkshire Hathaway объявила о покупке 5 млн акций компании Wells Fargo & Company по средней цене 57,58 долл. Общий объем инвестиций в акции этой компании составил 289 млн долл. В результате этой сделки компания получила в свое распоряжение 10 % акций Wells Fargo & Company, выпущенных в обращение, что сделало компанию Berkshire Hathaway самым крупным акционером банка.

Однако покупка акций Wells Fargo & Company была спорным шагом. Немного раньше в том же году курс акций компании достиг 86 долл., затем резко упал, когда инвесторы начали в массовом порядке отказываться от инвестиций в калифорнийские банки. В тот период Западное побережье переживало глубокий экономический кризис, и некоторые инвесторы высказывали предположение о том, что банки, с их портфелями выданных займов, которые были переполнены коммерческими ссудами под залог недвижимого имущества и жилых домов, попали в трудное положение. Считалось, что особенно уязвим банк Wells Fargo, который выдал под залог недвижимости больше коммерческих ссуд, чем любой другой калифорнийский банк.

После объявления Berkshire о покупке акций банка битва за Wells Fargo стала напоминать бой тяжеловесов. В одном углу ринга находился Баффет, «бык», который поставил 289 млн долл. на то, что Wells Fargo начнет расти в цене. В другом углу были «медведи», – играющие на понижение биржевые спекулянты, утверждавшие, что акции Wells Fargo, курс которых уже упал на 49 % за один год, и дальше будет падать. Другие участники инвестиционного сообщества предпочли наблюдать за происходящим со стороны.

В 1992 г. компания Berkshire еще дважды покупала акции Wells Fargo, к концу года увеличив общее количество купленных акций до 6,3 млн Стоимость акций постепенно повышалась и в конце концов превысила 100 долл., однако спекулянты, играющие на понижение, по-прежнему были уверены в том, что курс акций Wells Fargo упадет в два раза. Тем временем Баффет продолжал скупать акции банка, и к концу 2003 г. компания Berkshire владела уже 56 млн акций, рыночная стоимость которых составила 4,6 млрд долл., при этом совокупный объем затрат на покупку акций был равен 2,8 млрд долл. В 2003 г. компания Moody’s присвоила акциям банка Wells Fargo рейтинг ААА. Банк Wells Fargo стал единственным банком в Соединенных Штатах Америки, акциям которого был присвоен такой высокий рейтинг.

Разумный инвестор

Самая характерная особенность инвестиционной философии Уоррена Баффета – это осознание того, что инвестор, владея акциями, владеет всем бизнесом компании, а не просто листами бумаги. Баффет считает крайне неразумной идею покупки акций без понимания сути бизнеса компании – ее товаров и услуг, трудовых отношений, структуры затрат на покупку сырья, производственных мощностей и оборудования, потребностей в повторном инвестировании капитала, системы хранения материальных запасов, дебиторской задолженности и потребности в оборотном капитале. Такой способ рассуждений характеризует инвестора как владельца бизнеса, а не простого владельца акции, и представляет собой единственно возможный способ мышления, приемлемый для инвестора. Подытоживая рассуждения, изложенные в книге «Разумный инвестор», Бенджамин Грэхем писал: «Инвестиционная деятельность может быть организована наиболее разумно, если инвестор действует как бизнесмен». По словам Уоррена Баффета, «эти несколько слов можно назвать самыми важными из когда-либо написанных об инвестициях».

Человек, имеющий акции той или иной компании, может действовать либо как владелец этой компании, либо как держатель легко реализуемых акций. Владельцы обыкновенных акций, которые считают, что владеют всего лишь листом бумаги, имеют весьма отдаленное представление о финансовых показателях работы компании. Они ведут себя так, будто постоянно меняющийся курс акций на фондовом рынке более точно отображает их реальную стоимость, чем баланс и отчет о прибылях и убытках компании. Они обращаются с акциями как с картами во время карточных игр. По глубокому убеждению Уоррена Баффета, существует тесная внутренняя взаимозависимость между действиями владельца обычных акций и действиями владельца компании: оба должны в равной степени относиться к компании как к своей собственности. «Я имею возможность стать более успешным инвестором, потому что я бизнесмен, – говорит Баффет, – и я могу добиться более весомых результатов как бизнесмен, поскольку я инвестор» [18].

ПУТЬ УОРРЕНА БАФФЕТА: РУКОВОДСТВО ПО ИНВЕСТИРОВАНИЮ

Что следует знать о бизнесе интересующей вас компании.

1. Прост и понятен ли бизнес компании?

2. Стабильна ли на протяжении длительного времени экономическая ситуация в компании?

3. Благоприятны ли долгосрочные перспективы развития компании?

Что следует знать о руководстве интересующей вас компании.

4. Действует ли высшее руководство компании рационально?

5. Искренни ли высшие руководители компании с акционерами?

6. Способно ли высшее руководство компании противостоять институциональному императиву?

Что следует знать о финансах интересующей вас компании.

7. Какова величина показателя доходности акционерного капитала (ROE)?

8. Какова величина показателя «прибыль собственников» компании?

9. Какова величина коэффициента рентабельности продаж компании?

10. В состоянии ли компании создавать по меньшей мере один доллар рыночной стоимости на один доллар нераспределенной прибыли?

Что следует знать о стоимости интересующей вас компании.

11. Какова стоимость компании?

12. Возможна ли покупка компании по цене значительно ниже ее действительной стоимости?

Глава 5

Руководство по инвестированию: что следует знать о бизнесе интересующей вас компании

Теперь можно приступить к рассмотрению основной темы данной книги, а именно к сущности представлений Уоррена Баффета об инвестиционной деятельности. Уоррен Баффет настолько тесно отождествляется с фондовым рынком, что даже людям, не имеющим отношения к биржам и ценным бумагам, известно имя и репутация этого человека. Некоторые люди, читающие финансовые страницы газет лишь от случая к случаю, могут знать Уоррена Баффета как главу выдающейся компании, акции которой продаются по цене более 90 тыс. долл. за штуку. И даже многие инвесторы из числа новичков, которые с энтузиазмом следят за новостями фондового рынка, считают Уоррена Баффета в первую очередь блестящим специалистом по выбору первоклассных акций.

Практически никто не стал бы отрицать, что самый знаменитый и успешный инвестор современности действительно умеет мастерски выбирать стоящие акции. Однако такое представление об Уоррене Баффете слишком упрощает сущность его подхода к инвестиционной деятельности. В действительности Уоррен Баффет обладает огромным талантом именно в выборе компаний. Под этим я подразумеваю два следующих фактора. Во-первых, компания Berkshire Hathaway, помимо своего знаменитого портфеля акций, полностью владеет капиталом многих компаний. Во-вторых, рассматривая возможность покупки очередного пакета акций той или иной компании, Баффет анализирует происходящие в ней бизнес-процессы так же тщательно, как это было бы в случае покупки всей компании. Этот анализ проводится на основании совокупности базовых принципов, которые вырабатывались на протяжении многих лет. «Инвестируя капитал, – говорит Баффет, – мы действуем как специалисты в сфере бизнеса, а не как специалисты по маркетингу, макроэкономике, и даже не как финансовые аналитики» [1].

Внимательное рассмотрение инвестиционной деятельности Уоррена Баффета позволяет выделить совокупность базовых принципов, под влиянием которых он принимал решения о покупке тех или иных акций или компаний. Дальнейший анализ показывает, что они естественным образом подразделяются на четыре категории.

1. Принципы ведения бизнеса, или что следует знать о бизнесе интересующей вас компании (три базовые характеристики самой компании и происходящих в ней бизнес-процессов).

2. Принципы качества руководства, или что следует знать о руководстве интересующей вас компании (три важных качества, которые должны быть свойственны высшим руководителям компании).

3. Финансовые принципы, или что следует знать о финансах интересующей вас компании (четыре важнейших финансовых аспекта деятельности компании).

4. Стоимостные принципы, или что следует знать о стоимости интересующей вас компании (два взаимосвязанных критерия определения цены покупки).

Перечисленные выше базовые принципы проявляются не во всех покупках, сделанных Уорреном Баффетом, но совокупность этих принципов при соответствующем их разбиении на группы образует подход к инвестиционной деятельности, которым вот уже много лет руководствуется великий инвестор. Эти же принципы могут послужить в качестве ориентира и для других инвесторов. В этой главе рассматриваются принципы первой группы – что следует знать о бизнесе интересующей вас компании, и приводится анализ того, как они выражаются в некоторых инвестиционных решениях Уоррена Баффета.

Я хочу участвовать в таком хорошем бизнесе, в котором даже глупец смог бы зарабатывать деньги [2].

Уоррен Баффет, 1998 г.

Для Уоррена Баффета акции – это абстрактное понятие [3]. Его не интересуют различные теории рынка, концепции макроэкономики и тенденции, формирующиеся на том или ином сегменте рынка. Вместо этого Баффет говорит, что если инвестор выбирает потенциальный объект для вложений под влиянием внешних факторов, а не под влиянием основных аспектов ведения бизнеса в компании, то он, скорее всего, начнет паниковать при первых же признаках возникновения проблем, по всей вероятности теряя при этом деньги. Баффет сосредоточивает максимум усилий на том, чтобы узнать как можно больше об интересующей его компании, фокусируя внимание на следующих трех основных вопросах.

1. Прост и понятен ли бизнес компании?

2. Стабильна ли экономическая ситуация в компании на протяжении длительного времени?

3. Благоприятны ли долгосрочные перспективы развития компании?

Простота и понятность бизнеса

По мнению Уоррена Баффета, финансовый успех инвестора непосредственно зависит от того, насколько хорошо он разбирается в производственных аспектах бизнеса компании. Такое понимание представляет собой ту характерную черту, которая отличает инвесторов, ориентирующихся при принятии решений на бизнес компании, от инвесторов, вкладывающих капитал с целью быстрого получения прибыли (людей, которые просто покупают свою долю в акционерном капитале компании). Этот фактор крайне важен для принятия правильного решения о покупке компании или ее акций по следующей причине: на завершающем этапе анализа, после проведения полного комплекса исследований, инвестор должен чувствовать уверенность в том, что компания, акции которой он приобретает, будет функционировать на должном уровне достаточно долго. Кроме того, инвестор должен доверять прогнозам относительно своей будущей прибыли, а это в значительной степени зависит именно от того, насколько хорошо он понимает основные аспекты ведения бизнеса в интересующей его компании. Предсказание будущего всегда сопряжено с определенной долей риска. Еще труднее составить прогноз относительно перспективности инвестиций в ту компанию, о деятельности которой инвестор не имеет никакого представления.

На протяжении многих лет Уоррен Баффет владел многими компаниями самого разного профиля: автозаправочной станцией, фермерским хозяйством; текстильными компаниями; крупной компанией розничной торговли; страховыми компаниями; рекламными агентствами; компаниями по производству алюминия и цемента; газетами; нефтяными компаниями, компаниями по добыче полезных ископаемых и горнодобывающими компаниями; компаниями по производству и сбыту пищевых продуктов, напитков и табачных изделий; телецентрами и каналами кабельного телевидения. Некоторые из них полностью находятся под контролем Баффета, в других – он имеет только часть акций. Однако во всех случаях он глубоко разбирается в основных аспектах бизнеса, который ведут эти компании. К числу таких аспектов относятся, в частности, выручка и затраты; движение денежных средств; трудовые отношения; особенности ценообразования, а также потребности распределения капитала.

Баффету удается поддерживать высокий уровень знаний о бизнесе компаний, полностью или частично принадлежащих Berkshire Hathaway, поскольку он сознательно ограничивает свой выбор теми компаниями, в бизнесе которых он в состоянии разобраться. Баффет называет эти рамки «кругом компетентности». Рассуждения, которыми руководствуется Баффет, вполне логичны и убедительны: предположим, инвестор владеет компанией (либо полностью, либо частично), а эта компания функционирует в той отрасли, в которой он не разбирается недостаточно глубоко. В этом случае невозможно точно оценивать события, происходящие в компании и, соответственно, невозможно принимать правильные решения. Баффет рекомендует: «Инвестируйте капитал только в те компании, которые входят в круг вашей компетентности. Размеры этого круга не имеют значения. Важно только то, насколько корректно вы определите эти размеры» [4].

Критики утверждают, что ограничения, возложенные Баффетом на самого себя, мешают ему действовать в тех отраслях, которые открывают большие возможности для инвестора. На такие критические замечания Баффет отвечает: «Успех в сфере инвестиций зависит не от того, сколько знает инвестор, а от того, насколько реалистично он оценивает предел своих знаний. Инвестору необходимо пережить период, когда лишь немногие его решения оказываются правильными, прежде чем он научится избегать крупных ошибок» [5]. Уоррен Баффет хорошо усвоил, что получение результатов, превышающих средний уровень, во многих случаях зависит от выполнения обычных действий. Ключ к успеху заключается в том, чтобы делать это на исключительно высоком уровне.

Уоррен Баффет — биография и книги одного из самых богатых людей

Уоррен Баффет (Warren Edward Buffett) – один из самых богатых людей в мире и, возможно, самый влиятельный филантроп нашего времени, не нуждается в представлении.

Уоррен Баффет является председателем, генеральным директором и крупнейшим акционером Berkshire Hathaway, многонационального конгломерата, со штаб-квартирой в Омахе. Его уважают как его коллеги, так и весь мир за его личную бережливость и приверженность этическим принципам, когда дело доходит до успешного управления бизнесом.

Кто такой Warren Edward Buffett

Названный «Оракулом Омахи», Баффет вырос из скромного начала и стал одним из самых богатых людей на земле благодаря своей тяжелой работе и острому чувству инвестирования. Он начал демонстрировать свои финансовые возможности с ранних лет, когда он ходил от двери к двери, продавая конфеты и безалкогольные напитки. Он начал инвестировать в подростковом возрасте и к 20 годам сэкономил почти 10000 долларов. У него была отличная деловая хватка, и он начал свою карьеру в качестве биржевого маклера. Он разработал свои собственные инвестиционные принципы, которые помогли ему приобрести много богатства; он был уже миллионером, когда ему было за тридцать. По мере того, как росло его богатство, росло и его желание вернуть обществу – он известный филантроп, который обязался отдать значительную часть своего состояния на благотворительность.

к оглавлению ↑Дата и место рождения

Уоррен Эдвард Баффет родился 30 августа 1930 года в Омахе, штат Небраска. Он был седьмым поколением Баффетов, которые называли Омаху домом. Первый – Небрасан Баффет открыл продуктовый магазин в 1869 году. Дед Баффета также управлял продуктовым магазином и когда-то нанимал молодого Чарли Мангера, будущего вице-президента Berkshire Hathaway. Отец Баффета, Говард, был местным биржевым маклером и банкиром, который впоследствии стал республиканским конгрессменом.

к оглавлению ↑Детство и юность

Когда ему исполнилось шесть лет, Баффетт получал каждое Рождество сменную валюту от своей тети Алисы. Это положило начало карьере Баффета как предпринимателя. Он накрыл стол у своего дома и продавал Чиклетс прохожим. Он ходил от двери к двери, продавая пакеты со жвачкой и газировкой. Он покупал по шесть штук кока-колы в продуктовом магазине своего деда за двадцать пять центов и продавал их за тридцать. Он также продавал «от двери до двери» копии журналов «Субботняя вечерняя почта» и «Свобода». Каждые выходные он продавал попкорн и арахис на местных футбольных играх.

Когда ему исполнилось шесть лет, Баффетт получал каждое Рождество сменную валюту от своей тети Алисы. Это положило начало карьере Баффета как предпринимателя. Он накрыл стол у своего дома и продавал Чиклетс прохожим. Он ходил от двери к двери, продавая пакеты со жвачкой и газировкой. Он покупал по шесть штук кока-колы в продуктовом магазине своего деда за двадцать пять центов и продавал их за тридцать. Он также продавал «от двери до двери» копии журналов «Субботняя вечерняя почта» и «Свобода». Каждые выходные он продавал попкорн и арахис на местных футбольных играх.

Баффетт заинтересовался фондовым рынком в очень молодом возрасте. В субботу утром, когда фондовая биржа была открыта в течение двух часов, Баффет тусовался со своим двоюродным дедушкой Фрэнком Баффетом и его двоюродным дядей Джоном Барбером в брокерской конторе в Омахе. Каждые выходные он читал колонку «Трейдер» в «Баррон». Когда он закончил читать все книги на книжной полке своего отца, он «съел» и все инвестиционные книги в местной библиотеке. Вскоре он сам начал составлять график цен на акции, пытаясь понять числовые закономерности, которые вспыхивали у него на глазах.

Когда ему было одиннадцать лет, Баффет купил свои первые акции. Он вложил 120 долларов из денег, которые он сэкономил, продавая газированные напитки, арахис и журналы. Он выбрал Cities Service Preferred, одну из любимых компаний своего отца, и соблазнил свою сестру Дорис присоединиться к нему. Они купили по три акции, вложив по 114,75 долларов. Во многом из-за боязни Дорис к потере денег, Баффет продал слишком рано, получив прибыль всего в 5 долларов. Вскоре после этого акции взлетели до 202 долларов. В возрасте одиннадцати лет Баффет уже усвоил один из самых важных уроков инвестирования – терпение.

В 1942 году, когда Баффету было двенадцать, его отец был избран в Конгресс США и перевез семью в Вашингтон.

к оглавлению ↑Образование

Баффетт провел два неудовлетворительных года в Школе бизнеса и финансов Уортона Пенсильванского университета, а затем перешел в Университет Небраски. Он прошел четырнадцать курсов за один год и окончил его в 1950 году. Ему еще не было 20 лет.

Баффетт провел два неудовлетворительных года в Школе бизнеса и финансов Уортона Пенсильванского университета, а затем перешел в Университет Небраски. Он прошел четырнадцать курсов за один год и окончил его в 1950 году. Ему еще не было 20 лет.

Вернувшись в Омаху, Баффет воссоединился с фондовым рынком. Однажды в местной библиотеке он наткнулся на недавно опубликованную книгу Бенджамина Грэма «Умный инвестор». «Это, – сказал он, – было похоже на видение света». Вскоре Баффет покинул Омаху, чтобы учиться у Грэма в Высшей школе бизнеса Колумбийского университета.

В классе Грэма было двадцать учеников. Многие были старше Баффета, а некоторые работали на Уолл-стрит. Вечером эти профессионалы с Уолл-стрит сидели в классе Грэма, обсуждая, какие акции были сильно недооценены, и как на следующий день они вернутся на работу, купив акции, проанализированные накануне, и заработают деньги. Вскоре всем стало ясно, что Баффет был самым ярким учеником. Он часто поднимал руку, чтобы ответить на вопрос Грэм, прежде чем Грэм закончил задавать его. Оценка Баффетта для класса была A +, первая такая оценка, которую Грэм присудил за двадцать два года обучения.

к оглавлению ↑Бизнес

После окончания Колумбии Баффет попросил у Грэма работу, но ему отказали. Сначала Баффет был ужален отказом, но позже ему сказали, что Грэм предпочел заполнить ячейки в Грэм-Ньюман еврейскими аналитиками, которые, по его мнению, подвергались несправедливому обращению на Уолл-стрит. Неугомонный, Баффет вернулся в Омаху, где он присоединился к компании Баффет-Фальк, брокерской компании своего отца. Он взялся за дело, охотно рекомендовал акции, которые соответствовали критериям стоимости Грэма. Все это время Баффет поддерживал связь с Грэмом. Затем, в 1954 году, Грэм позвонил с новостями: религиозный барьер снят, и в Грэм-Ньюмане есть место, если он все еще был заинтересован. Баффет был на следующем самолете до Нью-Йорка.

к оглавлению ↑Баффет и Партнерство (Buffet Partnership, Ltd)

Баффет вернулся домой. Используя знания, полученные от Грэма, он создал ограниченное инвестиционное партнерство. Ему было двадцать пять лет.

Партнерство Баффета началось с семи инвесторов, которые вместе внесли 105 000 долларов. Баффет, генеральный управляющий, начал с 100 долларов. Партнеры получали 6 процентов в год от своих инвестиций и 75 процентов прибыли; Баффет заработал остальные 25 процентов.

Партнерство Баффетта опубликовало невероятные цифры. За первые пять лет (1957-1961), когда Dow вырос на 75%, партнерство набрало 251% (181% для партнеров). Баффет побеждал Доу, не обещанными десятью процентными пунктами, а в среднем на 35.

На пятом году он приобрел свою первую контрольную долю в бизнесе, Dempster Mill Manufacturing Company, производителя сельскохозяйственной техники. Затем он начал покупать акции больной текстильной компании Новой Англии под названием Berkshire Hathaway, и к 1965 году он контролировал бизнес.

К концу 1966 года прибыль выросла на 1156% (704% для партнеров), что привело к росту индекса Dow, который за то же время вырос на 123%.

В 1969 году Баффет решил закрыть инвестиционное партнерство. Он обнаружил, что стоящих ценностей становится все меньше. К концу 1960-х годов на фондовом рынке доминировали быстрорастущие акции. «Nifty-Fifty» были на кончике языка каждого инвестора. Акции, такие как Avon, Polaroid и Xerox, торговались с доходом от пятидесяти до ста раз. Баффет отправил письмо своим партнерам, в котором признался, что он не в ногу с текущей рыночной ситуацией.

Когда Баффет расстался с партнерством, многие подумали, что лучшие дни «меновщика» позади. В действительности – он только начал.

к оглавлению ↑Berkshire Hathaway

Berkshire Hathaway оказался очень сложным бизнесом для управления. В течение двадцати лет Баффет вместе с Кеном Чейсом усиленно трудился, чтобы развернуть текстильные фабрики Новой Англии. Рентабельность собственного капитала изо всех сил пыталась достичь двузначных цифр.

К 1991 году Berkshire Hathaway владела почти половиной своих акций в обращении. В течение следующих трех лет впечатляющие показатели компании продолжали расти; как и интерес Баффета. В 1994 году Berkshire объявил, что владеет 51% акций компании, и началась серьезная дискуссия о присоединении GEICO к семейству Berkshire. Два года спустя Баффет выписал чек на 2,3 миллиарда долларов, и GEICO стала бизнесом, находящимся в полной собственности.

к оглавлению ↑Книги Уоррена Баффета

Баффет сказал, что его личным фаворитом является сборник его эссе под названием «Очерки Уоррена Баффета: Уроки для корпоративной Америки», который он охарактеризовал как «последовательную перестановку идей из своих писем в годовом отчете».

Также его работы можна прочесть в «Berkshire Hathaway Letters to Shareholders» (Письма Беркшир Хэтэуэй акционерам) и «Назад в школу! Бесценные уроки великого бизнесмена и инвестора»

к оглавлению ↑Личная жизнь и семья

У Уоррена Баффета был нетрадиционный брак. Инвестиционный гуру был женат дважды. Впервые он был женат на Сьюзи Томпсон в 1952 году в длительном браке, в результате которого родились трое детей, дочь Сьюзан Алиса и двое сыновей Говард Грэм и Питер Эндрю. Но пара рассталась в 1977 году.

Сьюзен все еще была замужем за Уорреном, она оставила его жить самостоятельно в квартире в Сан-Франциско, и продолжила заниматься карьерой певицы. Хотя новая договоренность была разрушительной для Уоррена, пара оставалась рядом и проводила время со своими детьми. Сьюзи устроила свидание Уоррену и официантке Астрид Менкс, и с ее благословения Менкс позже переехала к Уоррену. Они поддерживали странные отношения, так как Сьюзен и Уоррен никогда не разводились и оставались в законном браке более 50 лет до смерти Сьюзен в 2004 году.

Сьюзен все еще была замужем за Уорреном, она оставила его жить самостоятельно в квартире в Сан-Франциско, и продолжила заниматься карьерой певицы. Хотя новая договоренность была разрушительной для Уоррена, пара оставалась рядом и проводила время со своими детьми. Сьюзи устроила свидание Уоррену и официантке Астрид Менкс, и с ее благословения Менкс позже переехала к Уоррену. Они поддерживали странные отношения, так как Сьюзен и Уоррен никогда не разводились и оставались в законном браке более 50 лет до смерти Сьюзен в 2004 году.

Менкс и Баффет, в конечном итоге, связали себя узами брака на скромной свадебной церемонии в 2006 году.

к оглавлению ↑Уоррен Баффет сейчас

Уоррена Баффета нелегко описать. Это человек, более похож на обычного дедушку, чем на инвестиционного титана. В интеллектуальном отношении он считается гением, но его приземленные отношения с людьми действительно просты. Он простой, прямой и честный. Он демонстрирует привлекательную комбинацию утонченного и остроумного юмора. Однако имеет отвращение к человеческой глупости.

Компания, которой руководит Баффет, является воплощением его личности, его философии бизнеса, которая идентично связана с его инвестиционной философией и его собственным уникальным стилем.

Уоррен Баффет является председателем, генеральным директором и крупнейшим акционером Berkshire Hathaway, многонационального конгломерата, со штаб-квартирой в Омахе, а его состояние оценивается в 84$ млрд.

Такие люди, как Баффетт, являются событием с пятью сигмами, статистическим явлением, настолько редким, что оно практически никогда не происходит. Было бы легко принять сторону тех, кто утверждает, что Баффет является статистической редкостью. Никто никогда не подходил близко к тому, чтобы повторить его инвестиционные результаты, будь то тринадцатилетние результаты Баффеттского партнерства или почти пятилетний рекорд производительности в Berkshire Hathaway.