Как получить налоговый вычет по ИИС: пошаговая инструкция :: Новости :: РБК Инвестиции

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

Фото: uforms.

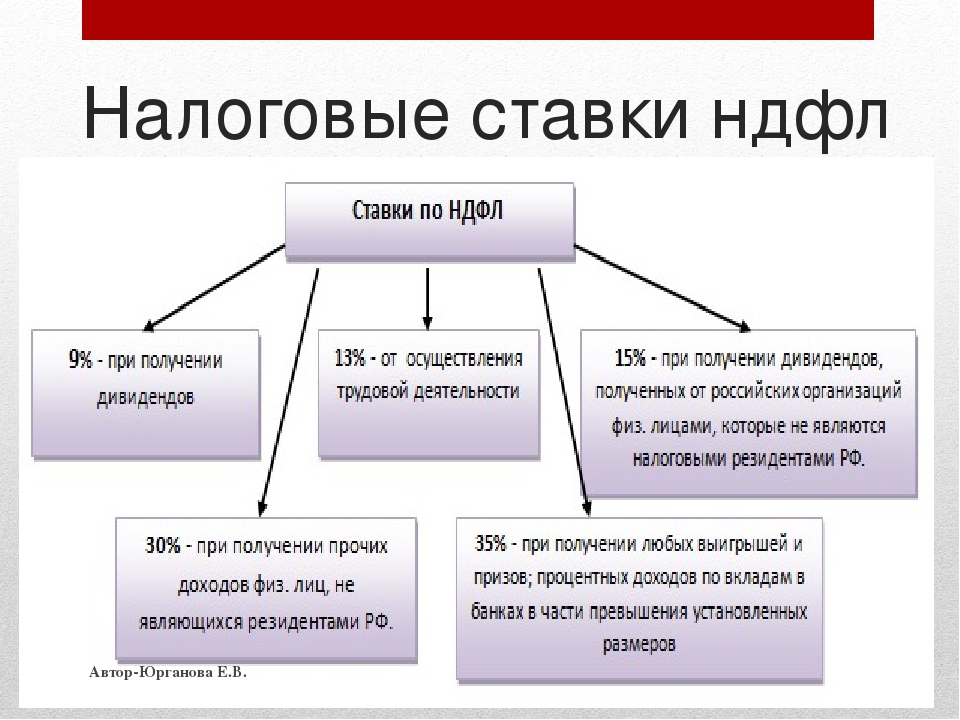

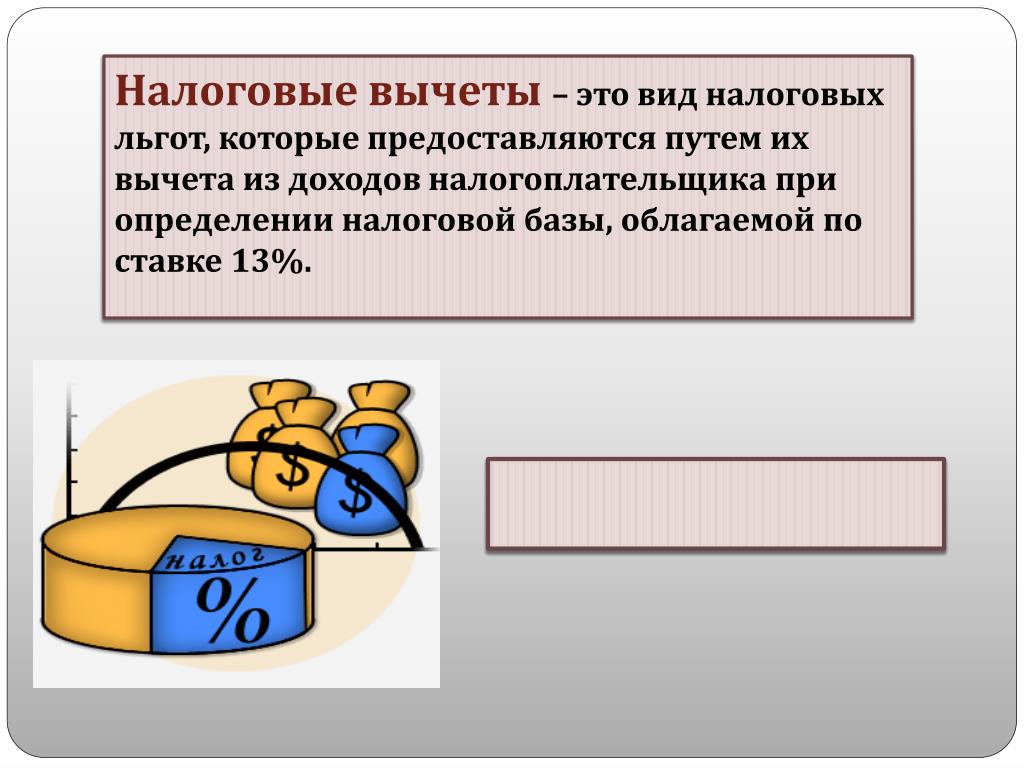

Индивидуальный инвестиционный счет — это обычный брокерский счет , но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Какие бывают типы налоговых льгот по ИИС

Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.Впервые этот текст был опубликован 25 марта 2020 года

Когда оформлять

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который ты запрашиваешь вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Как подготовиться

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка — то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы.

Предварительно записываться не нужно;

Предварительно записываться не нужно; - взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Какие документы понадобятся

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера.

Обычно брокер его выдает при открытии счета;

Обычно брокер его выдает при открытии счета; - справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

В нашем случае это «Инвестиционные налоговые вычеты».

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации декларацию 3-НДФЛ вы справились.

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги. Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

ПодробнееС 2021 года изменяются правила применения инвестиционных налоговых вычетов

В соответствии с 372-ФЗ от 23. 11.2020 с 1-го января 2021 года вычет НДФЛ на доход, налоговой базой которого являются сделки с ценными бумагами и производными финансовыми инструментами по ИИС тип А, получить ⛔будет нельзя. Те, кто получая доход на брокерском счете, затем возвращал его на ИИС типа А теперь сделать этого 🚫не сможет. Произошло это из-за разделения налоговых баз на Основную и Прочие. Теперь Основной налоговой базой, с которой можно будет получить вычет, останется только зарплата.

11.2020 с 1-го января 2021 года вычет НДФЛ на доход, налоговой базой которого являются сделки с ценными бумагами и производными финансовыми инструментами по ИИС тип А, получить ⛔будет нельзя. Те, кто получая доход на брокерском счете, затем возвращал его на ИИС типа А теперь сделать этого 🚫не сможет. Произошло это из-за разделения налоговых баз на Основную и Прочие. Теперь Основной налоговой базой, с которой можно будет получить вычет, останется только зарплата.

«Если иное не установлено настоящей статьей, в отношении налоговых баз, не относящихся к основной налоговой базе, налоговые вычеты, предусмотренные статьями 218 — 221 настоящего Кодекса, не применяются. НК РФ Статья 220. Имущественные налоговые вычеты»

Это крайне неприятная новость для трейдеров и меня в их числе. Я получал доход от операций с ЦБ на брокерском счёте, потом раз в год пополнял ИИС на 400 т.р. и получал 52 т.р. вычета с ИИС. С 2021 года это ❌перестанет работать. Увеличение налогов в действии. Можно ещё вспомнить отмену льготы на ОФЗ и корпоративные облигации после 2017 года выпуска и станет понятно, что похоже «новой нефтью» в нашей стране станут налогоплательщики.

Я получал доход от операций с ЦБ на брокерском счёте, потом раз в год пополнял ИИС на 400 т.р. и получал 52 т.р. вычета с ИИС. С 2021 года это ❌перестанет работать. Увеличение налогов в действии. Можно ещё вспомнить отмену льготы на ОФЗ и корпоративные облигации после 2017 года выпуска и станет понятно, что похоже «новой нефтью» в нашей стране станут налогоплательщики.

Телеграмм-канал «Биржевой Архитектор»

37 414 просмотров

{ «author_name»: «Денис Степанов», «author_type»: «self», «tags»: [], «comments»: 44, «likes»: 9, «favorites»: 59, «is_advertisement»: false, «subsite_label»: «finance», «id»: 194426, «is_wide»: true, «is_ugc»: true, «date»: «Thu, 07 Jan 2021 12:37:33 +0300», «is_special»: false }

{«id»:662304,»url»:»https:\/\/vc. ru\/u\/662304-denis-stepanov»,»name»:»\u0414\u0435\u043d\u0438\u0441 \u0421\u0442\u0435\u043f\u0430\u043d\u043e\u0432″,»avatar»:»aecfcefd-b86f-5595-a9d0-a0c10ca03f6c»,»karma»:-5,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/662304-denis-stepanov»,»name»:»\u0414\u0435\u043d\u0438\u0441 \u0421\u0442\u0435\u043f\u0430\u043d\u043e\u0432″,»avatar»:»aecfcefd-b86f-5595-a9d0-a0c10ca03f6c»,»karma»:-5,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Путин утвердил онлайн-оформление вычетов по НДФЛ

МОСКВА, 20 апр — ПРАЙМ. Президент России Владимир Путин подписал закон, упрощающий порядок получения имущественных и инвестиционных вычетов по налогу на доходы физических лиц (НДФЛ) — их можно будет оформить онлайн без визита в ФНС и сбора документов, соответствующий документ опубликован на официальном интернет-портале правовой информации.

Президент России Владимир Путин подписал закон, упрощающий порядок получения имущественных и инвестиционных вычетов по налогу на доходы физических лиц (НДФЛ) — их можно будет оформить онлайн без визита в ФНС и сбора документов, соответствующий документ опубликован на официальном интернет-портале правовой информации.

В России может появиться новый налог для работодателей

Действующий механизм требует подачи декларации по НДФЛ с документами, подтверждающими право на вычет. И только после их проверки налоговой, на которую отводится до трех месяцев, человек может вернуть 13% подоходного налога с суммы расходов, по которым оформляется вычет.

Закон упрощает получение имущественных налоговых вычетов по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам), а также инвестиционных вычетов — по операциям, учитываемым на индивидуальном инвестиционном счете. Он должен вступить в силу с 1 января 2022 года, но не ранее чем через месяц после официального опубликования, и распространиться на вычеты, право на которые возникло с 1 января 2020 года. При этом для ряда норм установлен иной срок.

При этом для ряда норм установлен иной срок.

Упрощенный порядок подразумевает общение граждан с налоговыми органами через личный кабинет на сайте ФНС. Причем право на получение вычета в таком формате налоговики будут проверять сами с помощью автоматизированной информационной системы — ни заполнять налоговую декларацию, ни собирать подтверждающие документы человеку не придется.

Налоговый вычет, который доступен российским дачникам

При этом срок проверки налоговиками права на вычет сократится до месяца, а общий срок получения вычета — примерно до полутора месяцев с момента подачи заявления, рассказывал РИА Новости первый зампред комитета Госдумы по бюджету и налогам Александр Ремезков.

Закон также уточняет, что право на имущественный налоговый вычет при приобретении квартиры или комнаты в строящемся доме будет возникать с даты акта приема-передачи объекта долевого строительства. А обратиться за его получением налогоплательщик сможет после госрегистрации прав на эту квартиру или комнату, пояснял замглавы Минфина Алексей Сазанов.

Помимо этого, устанавливается штраф за представление налоговым агентом недостоверных сведений в рамках упрощенного порядка оформления инвестиционных налоговых вычетов. Он составит 20% от неправомерно полученного налогоплательщиком вычета. Аналогичный штраф будет взыскиваться с банка, который предоставит недостоверные сведения о расходах налогоплательщика при получении им имущественного вычета в рамках упрощенной процедуры.

Не переоценивайте профессионализм Мишустина — Блоги — Эхо Москвы, 23.05.2021

2021-05-23T16:15:00+03:00

2021-05-23T16:15:47+03:00

https://echo.msk.ru/blog/rrevunov/2842714-echo/

https://echo.msk.ru/files/2518724.jpg

Радиостанция «Эхо Москвы»

https://echo.msk.ru//i/logo.png

Роман Ревунов

https://echo.msk.ru/files/2518724.jpg

С некоторых пор о председателе правительства России гражданине Мишустине принято говорить с восхищением. «Налоговая служба — фантастически успешный проект» — не стесняясь, живописует «Форбс» деяния премьера в его бытность руководителем Федеральной налоговой службы. «Профессионал в области финансов и налогового законодательства, знающий региональную специфику» — сказал о бывшем налоговом начальнике 15 января 2021 г. не кто-нибудь, а спикер Государственной Думы Вячеслав Володин.

Воодушевлённые словами предводителя российского парламентаризма, мы с братом 26 января отправились в межрайонную инспекцию ФНС России №13 по Ростовской области подавать декларации по форме 3-НДФЛ и заявления о предоставления налоговых вычетов.

Запомни, брат: налоговая служба это фантастически успешный проект – напоминал я Мл. Брату по дороге. Приходим в заведение, а там, действительно, никаких проблем: наши декларации быстро приняли, заявления о предоставлении налоговых вычетов – тоже. В общем, полный профессионализм и знание налогового законодательства.

Однако, как всегда бывает во вставших с колен великих державах, проблемы начинаются несколько позже.

Чтобы меня никто не обвинил в предвзятом отношении, позвольте короткую юридическую справку. Согласно статье 88 Налогового кодекса, камеральная проверка налоговых деклараций проводится в течение трёх месяцев. В соответствии со статьёй 78, налоговый вычет предоставляется «в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки».

С учётом того, что наши декларации вместе с заявлениями были поданы 26 января, то – если бы Мишустин действительно был знающим налоговое законодательство профессионалом, создавшим фантастически успешную налоговую службу, – получить деньги мы оба должны были никак не позднее 26 апреля 2021 года.

Однако в реальности ни 26, ни позже никаких перечислений из фантастически успешного заведения не случилось. Только после того, как бездействие работников ФНС было нами обжаловано, брату поступили деньги. Это случилось 11 мая. То есть просрочка составила две недели.

Я пока не получил ни копейки. Созерцание того, как младший брат забирает деньги из банкомата наполняет душу смирением. Тернист и труден путь благородного мужа при взаимодействии с российскими государственными органами – гласит старинная японская мудрость. Моя душа явно приблизилась к просветлению.

В этой истории, как в капле воды отражается море, искрит и переливается будущее/возможное президентство Михаила Владимировича. Знающий налоговое законодательство профессионал в области финансов так организовал работу вверенного ему государственного органа, что на данном историческом этапе этот орган хорошо умеет делать только одно: забирать деньги из наших карманов в пользу государства. А вот возвращать обратно, — ну никак. Несмотря ни на какие законные основания. Нетрудно догадаться, что произойдёт с доходами россиян если вдруг…

Вы действительно хотите, чтобы Владимира Владимировича сменил вот такой крепкий советский хозяйственник?!

В России будут начислять налоговые вычеты удаленно и без подачи 3-НДФЛ

| Поделиться Проект закона, принятый Госдумой в первом чтении, предлагает упростить процесс налоговых вычетов при покупке жилья, погашении процентов по ипотеке и по операциям на инвестиционных счетах. В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы.Плоды цифровизации налоговой службы

Госдума рассмотрела в первом чтении законопроект о внесении поправок в Налоговый кодекс России, которые упростят получение ряда налоговых вычетов посредством дистанционного взаимодействия налогоплательщика с налоговыми органами через личный кабинет портала Федеральной налоговой службы (ФНС), и автоматизированной проверки права на получение налогового вычета.

Проект закона, размещенный в системе обеспечения законодательной деятельности sozd.duma.gov.ru, предлагает упростить процесс получения имущественных налоговых вычетов – по расходам на покупку жилья и погашение процентов по ипотечным кредитам, и инвестиционных – по операциям на индивидуальном инвестиционном счете.

Принятие поправок позволит существенно сократить сроки предоставления налоговых вычетов, говорится в пояснительной записке к документу. Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

«Закон упростит жизнь многим, – отметил Вячеслав Володин, председатель Госдумы России. – Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации».

Основные дополнения в налоговый кодекс

Документ предлагает заменить обязанность физических лиц по документальному подтверждению права на налоговые вычеты данными о расходах на приобретение недвижимого имущества и погашения процентов по ипотеке, а также о внесенных на индивидуальный инвестиционный счет суммах из автоматизированной системы обработки ФНС, в рамках информационного взаимодействия налоговых органов с внешними источниками данных.

Власти упростят получение имущественных и инвестиционных налоговых вычетов

В текст законопроекта, принятого Госдумой в первом чтении, в частности, включена поправка в ст. 102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

Представление банком или налоговым агентом недостоверных сведений об индивидуальных инвестсчетах и о внесенных на них суммах наказывается штрафом в размере 20% от суммы возвращенного налога.

Налоговые вычеты в упрощенном порядке предоставляются не более чем за три года, предшествующих году подачи заявления, отмечается в документе. На подтверждение права налогоплательщика на получение социальных налоговых вычетов ФНС отводится 30 календарных дней со дня подачи заявления или документов в письменной или электронной форме, о чем налоговый орган обязан информировать налогоплательщика через личный кабинет или, в случае отсутствия такового, заказным письмом.

При приобретении земельных участков или долей в них для индивидуального жилищного строительства, приобретении прав на квартиру, комнату или долей в них в строящемся доме, при строительстве индивидуального жилого дома, право на имущественный налоговый вычет возникает с даты госрегистрации права собственности, отмечается в документе.

В случае принятия поправки вступят в силу не ранее чем по истечении месяца со дня официальной публикации и не ранее 1 числа очередного налогового периода по налогу на доходы физических лиц. Их действие распространяется на налоговые вычеты, право на которые возникло с 1 января 2020 г. Положения в части новых правил неразглашения налоговой тайны вступают в силу с 1 января 2021 г. Остальные положения закона вступают в силу с 1 января 2022 г.

Процесс оцифровки налоговых данных в России

Впервые идея создания единого реестра населения – но в те времена без налоговой основы, появилась еще в конце 1990-х годов. В 2006 г. Мининформсвязи (предшественник Минкомсвязи) во главе с Леонидом Рейманом разработало законопроект «О персональных данных», который подразумевал создание такого реестра с минимальным объемом информации о каждом гражданине: ФИО, дата и место рождения, пол, уникальный идентификационный номер.

CIO и СTO: как меняется влияние ИТ-руководителей в компаниях?

Новое в СХДВ то время идея «поголовной» переписи была резко воспринята правозащитниками, религиозными деятелями и оппозиционными депутатами. В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

К современному проекту по созданию единого банка сведений о всех гражданах России на площадке ФНС вернулись во времена Дмитрия Медведева на посту премьер-министра. Так, в июле 2016 г. CNews рассказал о его поручении Правительству завершить в сентябре-октябре разработку концепции, а в ноябре 2016 г. подготовить федеральный закон о реестре, который будет содержать базовые сведения о населении России.

Через реестр предполагалось вести персонифицированный учет отдельных сведений о гражданах, формировать данные для использования властями в части обеспечения прав граждан и оказания услуг.

Концепция создания реестра включала первый этап 2016-2018 гг. на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

Третий этап 2021-2024 гг. предусматривал создание отказоустойчивой и катастрофоустойчивой инфраструктуры ГИС, полную интеграцию системы ведения реестра с другими ГИС.

В апреле 2020 г. CNews рассказал о принятом Госдумой во втором чтении законопроекте о создании в России единого федерального информационного регистра сведений о населении, оператором которого была официально назначена ФНС.

На этом этапе стало известно, что основой регистра сведений о населении станут 8 млн записей госреестра ЗАГС, формируемого в облачных дата-центрах ФНС с октября 2018 г., около 540 млн актовых записей, сохранившихся в России с 1926 г., а также сведениями МВД России, данные баз Минобороны, Минобрнауки и государственных внебюджетных фондов. Регистр будет регулярно пополняться ФНС и 12 остальными поставщиками данных по примерно 30 видам сведений, которые, по словам замглавы ФНС Виталия Колесникова, составят «золотой идеальный профиль» гражданина – не дублируя другие ГИС, а приведя «все системы к одному знаменателю».

С помощью реестра и данных других ведомств ФНС сможет не только хранить совокупность сведений о гражданине, но также выстраивать семейные связи россиян и затем, в частности, рассчитывать среднедушевой доход или доход по каждому домохозяйству.

Предполагается что основные нормы закона о едином федеральном информационном регистре сведений о населении будут введены в действие с 1 января 2022 г. Переходной период, на время которого устанавливаются особенности создания, ведения, формирования и использования регистра, предлагается установить со дня опубликования закона до 31 декабря 2025 г. Ряд норм закона может вступить в силу с 1 января 2024 г. и с 1 января 2025 г.

Владимир Бахур

Какой велосипед выбрать — Балаково 24

Приобретение велосипеда является ответственным мероприятием. Если взвешенно подойти к такой задаче, транспорт сможет подарить много приятных эмоций и пользы для здоровья. Перед тем, как остановить выбор на конкретном байке, нужно чётко понять, для каких целей он требуется, и какими параметрами он должен обладать.

В настоящее время производители предлагают большой выбор велосипедов разных видов и типов. В ассортименте 220.lv представлены детские и универсальные, женские и мужские модели велосипедов. Выбрать здесь есть из чего. На сайте представлены современные велосипеды от известных мировых производителей. Предлагаемые модели отличаются типом, рамой, размером колес и другими параметрами.

Среди ассортимента https://220.lv/ru можно найти велосипеды для всех, кто отдает предпочтение активному досугу. Чтобы принять правильное решение, нужно определиться с видом байка.

Известно, что представленные на рынке велосипеды бывают самыми разными. Одни люди отдают предпочтение лёгкому и выносливому байку для повседневных поездок, а другие ищут такой транспорт, который позволит выполнять различные трюки.

Горный велосипед

Такой транспорт отлично подходит для эксплуатации в горной местности. Оснащается усиленной рамной конструкцией. Вариант идеален для фрирайда или кросс-кантри. Велосипед готов преодолеть плохие дорожные условия, подходит для поездок по пересечённой местности.

Модели комплектуются мощными рамами и колёсами с цепким протектором. Имеют большое количество передач и надежные тормоза. Существует много видов дополнительного оснащения. В настоящее время райдеры эксплуатируют горные модели для ежедневной городской езды.

Фэтбайк

Техника отличается толстыми и широкими покрышками. Рама достаточно массивная и крепкая. Речь идёт о внедорожнике среди велосипедов. Он достаточно легко справляется со снегом и грязью, может преодолеть песок и проехать по другим подобным покрытиям. Речь идёт о подходящем транспорте для туристических походов.

Спортивный велосипед

Выбор таких байков достаточно широкий. Сюда стоит отнести шоссейники и роудбайки. Техника отличается небольшим весом, тонкими колёсами, специальной формой руля и сиденья. С её помощью развиваются большие скорости. Поэтому эксплуатация предполагает наличия ровной дороги.

Нашли ошибку? Выделите ее и нажмите ctrl + enter

Тема № 451 Индивидуальные пенсионные соглашения (IRA)

Индивидуальные пенсионные соглашения (IRA) — это льготное налогообложение личных сбережений, которое позволяет вам откладывать деньги на пенсию. Существует несколько различных типов IRA, включая традиционные IRA и IRA Рота. Вы можете создать IRA в банке, страховой компании или другом финансовом учреждении.

Традиционные IRA

Вы можете вычесть часть или все свои взносы в традиционный IRA.Вы также можете иметь право на налоговую скидку в размере процента от вашего взноса. Суммы в вашем традиционном ИРА, включая прибыль, обычно не облагаются налогом, пока не будут распределены вам. IRA не могут находиться в совместном владении. Однако любые суммы, оставшиеся в вашем IRA после вашей смерти, будут выплачены вашему бенефициару или бенефициарам.

Взносов

Чтобы внести свой вклад в традиционную IRA, вы и / или ваш супруг (а), если вы подаете совместную декларацию, должны иметь облагаемую налогом компенсацию, такую как заработная плата, оклады, комиссионные, чаевые, бонусы или чистый доход от самозанятости.Для налоговых лет, начинающихся 1 января 2020 г. или позднее, возрастных ограничений для внесения взносов в IRA нет (для налоговых лет, начинающихся до этой даты, вы должны быть моложе 70,5 лет на конец налогового года, чтобы вносить взносы. традиционный ИРА). Компенсация в целях внесения взносов в IRA не включает доходы и прибыль от собственности, такую как доход от аренды, процентный доход и доход в виде дивидендов, или любую сумму, полученную в качестве пенсионного или аннуитетного дохода, или в качестве отсроченной компенсации. В некоторых случаях другие суммы могут рассматриваться как компенсация в целях внесения взносов в IRA, включая определенные алименты и отдельные полученные алименты, определенные суммы, полученные для помощи в прохождении обучения в аспирантуре и докторантуре, а также определенные трудности с полученными платежами по уходу.

Вы можете рассчитать свой допустимый вычет, используя рабочие листы в Инструкциях к Форме 1040 и Форме 1040-SR PDF или в Публикации 590-A, Взносы в индивидуальные пенсионные соглашения (IRA), и потребовать вычеты IRA в Форме 1040, Индивидуальный подоходный налог в США. Возврат или форма 1040-SR, Налоговая декларация США для пожилых людей (приложите Приложение 1 (Форма 1040), PDF-файл «Дополнительный доход и корректировки дохода»). Если вы внесли невычитаемые взносы в традиционный IRA, вы должны приложить форму 8606 «Не вычитаемые IRA».

Используйте форму 8880 «Кредит для квалифицированных пенсионных взносов» и имею ли я право на получение кредита для пенсионных взносов? чтобы определить, имеете ли вы право на налоговую льготу. Введите сумму кредита в Форме 1040 или Форме 1040-SR (приложите Приложение 3 (Форма 1040), Дополнительные кредиты и платежи в формате PDF).

Распределения

Распределения по традиционной IRA полностью или частично облагаются налогом в год распределения. Чтобы определить, подлежит ли ваш IRA налогообложению, см. Облагается ли распределение с моего традиционного IRA, SEP или SIMPLE IRA? Если вы сделали только вычитаемые взносы, распределения полностью облагаются налогом.Используйте форму 8606 для расчета налогооблагаемой части снятия средств, если традиционный IRA содержит невычитаемые взносы.

Ранние распределения

Выплаты, произведенные до возраста 59½ лет, могут облагаться дополнительным 10% налогом. Вы также можете уплатить акцизный налог, если вы не начнете снимать минимальные выплаты до 1 апреля года, следующего за годом, когда вам исполнится 72 года (70 ½, если вы достигли возраста 70 ½ до 1 января 2020 г.). Эти дополнительные налоги рассчитываются и отражаются в форме 5329 «Дополнительные налоги на соответствующие планы (включая IRA)» и «Другие счета с льготным налогообложением».См. Инструкции к форме 5329 PDF, тема № 557, и встречу ли я исключение из дополнительного налога на досрочные выплаты из IRA или пенсионных планов? за исключением дополнительных налогов. О льготах для налогоплательщиков, пострадавших от COVID-19, которые получают выплаты или ссуды из пенсионных планов, см. Уведомление 2020-50 PDF и IR-2020-124.

IRA Рота

Roth IRA отличается от традиционной IRA по нескольким параметрам. Взносы в IRA Roth не подлежат вычету (и вы не указываете взносы в своей налоговой декларации), но квалифицированные распределения или распределения, которые являются возвратом взносов, не подлежат налогообложению.Чтобы стать ИРА Рота, учетная запись или аннуитет должны быть обозначены как ИРА Рота при его создании. Для получения дополнительной информации о взносах Roth IRA см. Тему № 309, а чтобы определить, подлежит ли налогообложению распределение из вашего IRA Roth, см. Облагается ли налогом распределение с моего счета Roth?

Дополнительная информация

Для получения дополнительной информации о различных типах IRA, включая информацию о взносах, распределении, а также о преобразовании одного типа IRA в другой, см. Публикацию 590-A, Вклады в индивидуальные пенсионные соглашения (IRA) и Публикацию 590-B , Распределение по индивидуальным пенсионным соглашениям (IRA).

Руководство по налоговым вычетам, 20 популярных перерывов в 2021 году

Налоговые вычеты и налоговые льготы могут значительно сэкономить деньги — если вы знаете, что они из себя представляют, как они работают и как их добиваться. Вот шпаргалка.

Что такое налоговый вычет?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, снижает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Что такое налоговый кредит?

Налоговая скидка — это уменьшение вашего фактического налогового счета в соотношении доллар к доллару. Некоторые кредиты подлежат возврату. Это означает, что если вы задолжали 250 долларов США по налогам, но имеете право на получение кредита в размере 1000 долларов США, вы получите чек на разницу в 750 долларов США. (Однако большинство налоговых вычетов не подлежат возврату.)

Как видно из упрощенного примера в таблице, налоговый зачет может значительно повлиять на ваш налоговый счет, чем налоговый вычет.

Налоговый вычет в размере 10 000 долларов… | … или налоговый кредит в размере 10 000 долларов? | |

9000du

Как правило, есть два способа потребовать налоговые вычеты: взять стандартный вычет или детализировать вычеты.Вы не можете сделать и то, и другое.

Стандартный налоговый вычет на 2020 и 2021 годы

Стандартный вычет в основном представляет собой однозначное сокращение вашего скорректированного валового дохода (AGI) без лишних вопросов. Сумма, на которую вы имеете право, зависит от вашего статуса подачи.

В браке, подача отдельно | ||

Люди старше 65 лет или старше 65 лет больший стандартный вычет.

Детализация вычетов

Детализация позволяет сократить налогооблагаемый доход, взяв любой из сотен доступных налоговых вычетов, на которые вы имеете право. Чем больше вы можете удержать, тем меньше вы заплатите налогов.

Следует перечислять или брать стандартный вычет?

Вот к чему сводится выбор:

Если ваш стандартный вычет меньше суммы ваших детализированных вычетов, вам, вероятно, следует детализировать и сэкономить деньги.Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.

Если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит использовать стандартный вычет (и этот процесс идет быстрее).

Примечание. Стандартный вычет за последние годы значительно вырос, так что вы можете обнаружить, что сейчас это лучший вариант для вас, даже если вы составляли детали в прошлом.

20 популярных налоговых вычетов и налоговых льгот для физических лиц

Существуют сотни вычетов и кредитов. Вот раскрывающийся список некоторых распространенных, а также ссылки на другие наши материалы, которые помогут вам узнать больше.

Вычет процентов по студенческой ссуде

Вычтите до 2500 долларов из вашего налогооблагаемого дохода, если вы уплатили проценты по студенческой ссуде. (Как это работает.)

American Opportunity Tax Credit

Это позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и школьные сборы — но не расходы на проживание или транспорт — плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.(Как это работает.)

Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили на обучение и сборы, но не более 2 000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт в качестве допустимых расходов. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы. (Как это работает.)

Налоговый кредит по уходу за детьми и иждивенцами

Как правило, это до 35% от суммы до 3000 долларов США дневного ухода и аналогичных расходов для ребенка до 13 лет, супруга или родителя, неспособного заботиться о себе, или другой иждивенец, чтобы вы могли работать — и расходы на двух или более иждивенцев до 6000 долларов.В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух и более иждивенцев (как это работает).

Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году. и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

В 2020 налоговом году эта статья покрывает расходы на усыновление до 14 300 долларов на ребенка. В 2021 году это 14 440 долларов. (Как это работает.)

Этот кредит может принести вам от 538 до 6660 долларов в 2020 году в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода.Это то, что стоит изучить, если ваш AGI меньше 57 000 долларов. На 2021 год кредит на заработанный доход составляет от 543 до 6728 долларов (как это работает).

Вычет из благотворительных пожертвований

Если вы перечисляете, вы можете вычесть стоимость ваших благотворительных подарков — будь то наличными или имущество, такое как одежда или автомобиль, — из вашего налогооблагаемого дохода. А за 2020 налоговый год вы можете вычесть 300 долларов из своей налоговой декларации без необходимости детализации. (Как это работает.)

Вычет медицинских расходов

Как правило, вы можете вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7.5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

Удержание государственных и местных налогов

Удержание процентов по ипотеке

Удержание процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он снижает федеральный подоходный налог, который платят соответствующие домовладельцы, за счет уменьшения их налогооблагаемого дохода на сумму выплачиваемых ими процентов по ипотеке. (Как это работает.)

Убытки и расходы, связанные с азартными играми, вычитаются только в размере игрового выигрыша.Таким образом, расходы на лотерейные билеты на 100 долларов не подлежат вычету — если вы не выиграете и не заявите, как минимум 100 долларов. Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вычет из взносов в IRA

Вы можете вычесть взносы в традиционный IRA, хотя размер вычета зависит от того, покрываете ли вы или ваш супруг пенсионный план на работе и сколько вы делать. (Как это работает.)

401 (k) вычет из взносов

IRS не облагает налогом то, что вы переводите напрямую из своей зарплаты в 401 (k).В 2020 и 2021 годах вы можете направлять на такой счет до 19 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 26 000 долларов. Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k) s. (Как это работает.)

Это составляет от 10% до 50% взносов в размере до 2000 долларов в IRA, 401 (k), 403 (b) или некоторые другие пенсионные планы (4000 долларов при совместной подаче). Процент зависит от вашего статуса подачи и дохода. (Как это работает.)

Удержание взносов на сберегательный счет здравоохранения

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для квалифицированных медицинских расходов.В 2020 году, если у вас есть медицинское страхование с высокой франшизой, вы можете внести до 3550 долларов. Если у вас есть семейное страховое покрытие с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить 1000 долларов в свой HSA. (Как это работает.)

Вычет из расходов на самозанятость

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей.(Как это работает.)

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы. (Как это работает.)

Вычет из расходов на преподавателя

Если вы школьный учитель или другой имеющий на это право педагог, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Кредит на энергию для жилищного строительства

Этот кредит может дать вам до 26% от стоимости установки систем солнечной энергии, включая солнечные водонагреватели и солнечные панели.(Подробнее.)

Список здесь.

Ознакомьтесь с лучшим налоговым программным обеспечением 2021 года и не только. И все это подкреплено массой ботанических исследований.

Налоговый кредит на заработанный доход EITC: Кто соответствует требованиям

Что такое налоговый кредит на заработанный доход (EITC или EIC)?

Налоговый кредит на заработанный доход (EIC или EITC) — это возвращаемый налоговый кредит для работников с низким и средним доходом. В 2021 году размер кредита на заработанный доход составит от 1502 до 6728 долларов в зависимости от налогового статуса, дохода и количества детей.Люди без детей могут претендовать на это.

На 2020 год размер налогового вычета по налогу на заработанный доход составляет от 538 до 6660 долларов.

Если вы подпадаете под требования для получения кредита, обязательно требуйте его в своей налоговой декларации, когда вы платите налоги. Имея право на это, IRS рекомендует вам сообщить об этом, чтобы вы могли вернуть эти деньги.

Закон о американском плане спасения стоимостью 1,9 триллиона долларов изменил некоторые правила EITC.Эти изменения указаны ниже.

Как работает налоговый кредит на заработанный доход?

Вот несколько кратких фактов о налоговой льготе на заработанный доход (EITC или EIC):

Для налогового года 2020 (налоговая декларация должна быть подана 17 мая 2021 г.) размер кредита на заработанный доход составляет от 538 до 6660 долларов в зависимости от о вашем статусе регистрации и количестве детей.

Для налогового года 2021 (налоговая декларация, которую вы подадите в 2022 году), размер кредита на заработанный доход составляет от 1502 до 6728 долларов в зависимости от вашего статуса регистрации и количества детей.

В 2020 году вы можете использовать свой доход за 2019 год или за 2020 год для расчета вашего EITC — вы можете выбрать любое число, которое даст вам больший EITC. В 2021 году вы можете использовать либо свой доход за 2019 год, либо за свой доход за 2021 год. Обязательно попросите своего налогового инспектора рассчитать цифры в обоих направлениях.

Для получения кредита на заработанный доход вам не обязательно иметь ребенка.

Скидка по налогу на заработанный доход не просто снижает сумму налога, которую вы должны — EIC также может получить вам возмещение, а в некоторых случаях возмещение, превышающее сумму, которую вы фактически уплатили в виде налогов.

Кто имеет право на получение налоговой льготы на заработанный доход?

Помимо указанного выше порогового уровня дохода, существуют другие квалификационные правила и требования. Вот основные правила участия, но вы также можете проверить нашу викторину ниже, чтобы быстро узнать, имеете ли вы право на получение налоговой льготы на заработанный доход.

У вас должен быть не менее 1 доллара трудового дохода (пенсии и безработица не учитываются).

Ваш инвестиционный доход должен быть не более 3650 долларов.Начиная с 2021 года (подача в 2022 году) эта сумма увеличится до 10 000 долларов США.

В 2020 году вы не можете претендовать на налоговый кредит на заработанный доход, если вы состоите в браке и подаете отдельную декларацию.

В 2021 году вы можете иметь право на получение EIC, если вы разведены, но все еще состоите в браке. Для этого вы не можете подавать совместную налоговую декларацию, и ваш ребенок должен проживать с вами более полугода. Вы также должны не проживать со своим супругом в течение последних шести месяцев или у вас должен быть договор или указ о раздельном проживании.

Существуют особые правила EIC для военнослужащих и священнослужителей, а также для людей с доходом по инвалидности или детей с ограниченными возможностями.

Предел дохода для кредита на заработанный доход

Ниже приведены максимальные суммы налогового кредита на заработанный доход плюс максимальная сумма, которую вы можете заработать до полной потери льготы.

2020 Налоговый кредит на заработанный доход

(для налогов, подлежащих уплате в апреле 2021 года)

Максимальный налоговый кредит на заработанный доход | Макс. одинокие или главы семьи | Максимальный заработок, заявители | |

|---|---|---|---|

И ваш заработанный доход, и ваш скорректированный валовой доход должны быть ниже уровни в таблице.

Как правило, чем меньше вы зарабатываете, тем больше размер кредита на заработанный доход.

Ваш трудовой доход обычно включает заработную плату, оклад, чаевые и другие налогооблагаемые выплаты, которые вы получаете от своего работодателя. Скорректированный валовой доход — это ваш заработанный доход за вычетом определенных вычетов.

2021 налоговый кредит на заработанный доход

(для налогов, подлежащих уплате в апреле 2022 года)

Максимальный налоговый кредит на заработанный доход | Макс. одинокие или главы семьи | Максимальный заработок, заявители | |

|---|---|---|---|

Дети и налоговый кредит на заработанный доход претендуют

Если вы требуете больше детей в рамках вашего кредита заработанного дохода, каждый должен пройти определенные тесты, чтобы соответствовать требованиям:

Ребенок может быть вашим сыном, дочерью, приемным ребенком, пасынком, приемным ребенком или внуком.Ребенком также может быть ваш брат, сестра, сводный брат или сводная сестра, сводный брат или сводная сестра или любой из их детей (ваша племянница или племянник).

Ребенок должен быть младше 19 лет на конец года и младше вас или вашего супруга, если вы подаете вместе, ИЛИ ребенку должно быть меньше 24 лет, если он или она учились на дневном отделении. Возрастных ограничений для детей с постоянной и полной инвалидностью нет.

Ребенок должен проживать с вами или вашим супругом в США более полугода.

Для каждого ребенка, на которого вы претендуете с EIC, вам также потребуется:

Номер социального страхования (обязательно используйте имя ребенка и номер социального страхования точно так, как они указаны в карточке социального обеспечения. ).

Начиная с 2021 года, если ваши дети не соответствуют требованиям EIC, вы все равно можете претендовать на EIC, как если бы у вас нет детей.

Вы можете получить EIC, если у вас нет подходящего ребенка, но вы отвечаете требованиям дохода для вашего статуса регистрации.Чтобы получить право, вы должны выполнить еще три условия:

Вы должны проживать в США более полугода.

Никто не может указывать вас как ребенка-иждивенца или имеющего право ребенка в своей налоговой декларации.

В 2020 налоговом году вам должно быть не менее 25, но на конец года вам не исполнилось 65 лет. В 2021 налоговом году (налоговая декларация, которую вы подаете в апреле 2022 года) вам должно быть не менее 24 лет, если вы были студентом не менее пяти месяцев в году, 18 лет, если вы находились в приемной семье в любое время после того, как исполнилось 14 лет или были бездомные в любом налоговом году, и не менее 19 в остальных случаях.Также в 2021 году не существует максимального возрастного ограничения для получения кредита.

Последствия ошибки, связанной с EIC

Ошибка в вашей налоговой форме не только задерживает часть вашего возмещения EIC — иногда на несколько месяцев — но это также означает, что IRS может отказать в зачете заработанного дохода .

Если IRS полностью отклонит ваше требование EIC:

Вы должны вернуть любую сумму EIC, которая была выплачена вам по ошибке, плюс проценты.

Возможно, вам потребуется заполнить форму 8862 «Информация для получения кредита на заработанный доход после лишения прав», прежде чем вы сможете снова запросить EIC.

Вам могут запретить требовать EIC в течение следующих двух лет, если IRS сочтет, что вы подали декларацию с «безрассудным или преднамеренным нарушением правил».

Вам могут запретить требовать EIC в течение следующих 10 лет, если IRS обнаружит, что вы подали декларацию обманным путем.

Большинство налоговых программ проведут вас через EIC с помощью серии вопросов для собеседования, что значительно упрощает процесс. (Кроме того, если вы соответствуете критериям EIC, вы можете получить бесплатное налоговое программное обеспечение.) Но помните: даже если кто-то другой подготовит вашу налоговую декларацию, IRS возложит на вас ответственность за всю информацию о любом возвращаемом вами возврате.

Список здесь.

Ознакомьтесь с лучшим налоговым программным обеспечением 2021 года и не только. И все это подкреплено массой ботанических исследований.

15 Вычеты по налогу на самозанятость в 2021 году

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей, которые работают на себя. Вот 15 крупных налоговых вычетов при самозанятости, которые следует запомнить.

1. Вычет из домашнего офиса

Если вы работаете из дома или используете его часть в своем бизнесе, то налоговые вычеты по самозанятости, подобные этому, могут помочь вам снизить затраты на поддержание света.

Что вы можете вычесть: часть ипотечного кредита или арендной платы; налог на недвижимость; стоимость коммунальных услуг, ремонта и обслуживания; и аналогичные расходы. Как правило, этот вычет доступен только самозанятым; сотрудники, как правило, не могут получить вычет из домашнего офиса.

Как это работает: подсчитайте процент площади вашего дома, который вы используете, говоря словами IRS, «исключительно и регулярно» для деятельности, связанной с бизнесом. Например, этот процент вашей ипотеки или арендной платы подлежит вычету. Таким образом, если ваш домашний офис занимает 10% площади вашего дома, 10% этих годовых расходов на жилье могут быть вычтены. Публикация IRS 587 описывает множество сценариев, но обратите внимание, что только расходы, непосредственно связанные с той частью вашего дома, которую вы используете для бизнеса — скажем, ремонт разбитого окна в домашнем офисе — обычно полностью вычитаются.

Что еще вы можете сделать: выберите упрощенный вариант, который позволяет вычесть 5 долларов за квадратный фут дома, используемого для бизнеса, до 300 квадратных футов — это примерно 17 на 17 футов. Вам не придется вести такое количество записей, но вы можете получить более низкий вычет, поэтому подумайте о том, чтобы рассчитать его в обоих направлениях, прежде чем подавать.

2. Медицинское страхование (возможно)

Если вы купили полисы медицинского страхования самостоятельно для себя или своей семьи, вы можете иметь право на вычет налога на самозанятость из страховых взносов.

Что вы можете вычесть: Взносы на медицинское и стоматологическое страхование для вас, вашего супруга, членов вашей семьи и детей младше 27 лет на конец налогового года. Взносы по страхованию долгосрочного ухода также учитываются, хотя существуют определенные правила. Публикация IRS 535 содержит подробности.

Как это работает: это корректировка дохода, а не детализированный вычет, что означает, что вам не обязательно составлять детали, чтобы требовать ее. Но вы можете быть разочарованы, потому что, если вы имеете право зарегистрироваться в плане работодателя вашего супруга (а) — даже если вы решите не делать этого, может быть, потому что это дороже, чем ваш собственный — вы не можете получить вычет.

Что еще вы можете сделать: Узнайте, можете ли вы вычесть страховые взносы как медицинские расходы. Обычно это работает только в том случае, если вы платите страховые взносы из собственного кармана, и ваш вычет ограничен расходами, которые превышают 7,5% от вашего скорректированного валового дохода. Таким образом, если ваш AGI составляет 100 000 долларов, ваши первые 7500 долларов медицинских расходов не подлежат вычету.

Чтобы вести растущий бизнес, нужно оставаться умным, и для этого предусмотрены налоговые вычеты для самозанятых.

Что вы можете вычесть: расходы на «квалификационное профессиональное образование», включая такие вещи, как обучение, книги, расходные материалы, оплата лабораторных работ, проезд на занятия и обратно и связанные с этим расходы.

Как это работает: Расходы вычитаются только в том случае, если образование «поддерживает или улучшает навыки, необходимые в вашей текущей работе». Другими словами, если вы посещаете уроки, чтобы сменить профессию или работать над минимальными образовательными требованиями для профессии или бизнеса, это, вероятно, не сработает для вас. Но вы можете получить квалификацию, даже если образование ведет к получению степени. Ознакомьтесь с требованиями IRS Publication 970.

Что еще вы можете сделать: посмотрите на American Opportunity Tax Credit или Lifetime Learning Credit.

Ездить на встречу с продавцами, делать пикапы и ухаживать за клиентами может быть тяжело для вашей машины, но несколько вычетов налога на самозанятость могут помочь вам частично компенсировать этот износ.

Что вы можете вычесть: Немногим более 1 доллара за каждые две мили, которые вы наезжаете на свой автомобиль в деловых целях.

Как это работает: в конце года подсчитайте количество миль, которое вы проехали на автомобиле по работе, умножьте это на стандартную норму пробега IRS — 57,5 центов за милю в 2020 году и 56 центов за милю в 2021 году. и вычтите общую сумму.Обязательно ведите журнал пробега; он вам понадобится, если вы прошли аудит.

Что еще вы можете сделать: Вместо этого вычтите «фактические расходы на автомобиль». К ним относятся амортизация, лицензии, газ, нефть, дорожные сборы, плата за парковку, аренду гаража, страхование, арендные платежи, регистрационные сборы, ремонт и шины. Возможно, вам все равно придется сделать это, если вы используете пять или более автомобилей в своем бизнесе. Если вы арендуете автомобиль, ознакомьтесь с публикацией 463 IRS, чтобы узнать о размерах арендных платежей, которые вы можете вычесть.

У вас может быть больше возможностей, чем вы думаете, когда речь идет о налоговых вычетах для самостоятельной занятости, связанной с выходом на пенсию.Один из популярных вариантов — соло 401 (k).

Что вы можете вычесть: взносы в индивидуальный план или план 401 (k) с одним участником в размере до 57000 долларов в 2020 году и 58000 долларов в 2021 году (добавьте дополнительные 6500 долларов, если вам 50 лет и старше) или 100% заработанного дохода, в зависимости от того, что меньше.

Как это работает: аналогично стандартному, спонсируемому работодателем 401 (k). Для традиционных соло 401 (k) ваши взносы до уплаты налогов, а распределения после 59½ лет облагаются налогом. Вы можете внести свой вклад как наемный работник (самого себя), так и как работодатель, с отсрочкой выплаты заработной платы до 19 500 долларов США в 2020 и 2021 годах, а также дополнительным взносом на сумму 6500 долларов США, если вам 50 лет и старше.И вы можете добавить примерно 25% чистого дохода от самозанятости, не превышающего 57 000 долларов в 2020 году и 58 000 долларов в 2021 году.

Узнайте, что еще вы можете сделать для своего бизнеса

6. Налоги на самозанятость как самозанятость налоговые вычеты

Да, вы можете вычесть налог на самозанятость как коммерческие расходы. На самом деле это один из самых распространенных налоговых вычетов при самозанятости. Ставка налога на самозанятость составляет 15,3% от чистой прибыли. Это сумма 12 баллов.4% налог на социальное обеспечение и 2,9% налог на медицинское страхование от чистой прибыли. Налог на самозанятость — это не то же самое, что и подоходный налог.

Что вы можете вычесть: вы можете вычесть половину налога на самозанятость из подоходного налога.

Как это работает: Так, например, если в вашем Schedule SE указано, что вы задолжали 2000 долларов по налогу на самозанятость за год, вам нужно будет заплатить эти деньги в течение года, но в налоговое время 1000 долларов будут франшиза в вашей Форме 1040.

Что еще вы можете сделать: Если вы создадите LLC или C Corp, у вас будет другая налоговая ситуация.

Отправьте возврат налога прямо на счет IRA

7. Взносы по страхованию бизнеса

Защита вашего бизнеса также может защитить ваш налоговый счет.

Что вы можете вычесть: премии по страхованию бизнеса, страхованию сотрудников от несчастных случаев и медицинскому страхованию.

Что еще вы можете сделать: Как мы объясняем в разделе о медицинском страховании, вы можете вычесть часть или все свои взносы на медицинское страхование, если вы работаете не по найму.

Повседневные вещи, которые вы используете для ведения бизнеса, могут принести вам некоторые налоговые вычеты при самозанятости.

Что вы можете вычесть: ручки, скобы, бумага, почтовые расходы и аналогичные предметы, которые вы используете изо дня в день для ведения своего бизнеса.

Как это работает: в большинстве случаев вы вычитаете стоимость канцелярских принадлежностей, которые вы фактически использовали в течение налогового года. Однако, если у вас под рукой есть канцелярские товары, которые вы обычно не учитываете и не регистрируете использование, они также подлежат вычету в тот год, когда вы их покупаете.

Что еще вы можете сделать: Для «более крупных» вещей, таких как компьютеры или специальное оборудование, общее правило состоит в том, что вы можете вычесть их в год покупки, если их полезный срок службы составляет год или меньше. Если срок их полезного использования превышает год, IRS может рассматривать эти вещи как активы, которые со временем обесцениваются. Несмотря на то, что это означает невозможность вычесть полную стоимость предмета сразу, вы, вероятно, сможете вычесть амортизацию предмета в течение срока его полезного использования.

9. Кредитная карта и проценты по кредиту

Проверьте выписки по кредитной карте на предмет потенциальных налоговых вычетов для самозанятости.

Что вы можете вычесть: проценты, начисленные на покупки, которые были коммерческими расходами.

Как это работает. Вы не можете вычесть проценты по кредитной карте, начисленные из коммерческих расходов, если покупка была сделана, например, с помощью чужой кредитной карты.

Что еще вы можете сделать? Вам не обязательно иметь бизнес-кредитную карту для вычета соответствующих процентных платежей. Например, если вы используете личную карту исключительно для деловых расходов, как правило, вы все равно можете вычесть проценты.

10. Стоимость телефона и интернета

Любой человек, от агентов по недвижимости и журналистов до детских садов и производителей ювелирных изделий, может вычесть часть или весь свой годовой счет за сотовый телефон или Интернет.

Что вы можете вычесть: вы можете вычесть весь счет, если у вас есть специальный мобильный телефон для работы или подключение к Интернету.

Как это работает: вы должны использовать свой смартфон или интернет-сервис для бизнеса, и ваш работодатель — если он у вас есть — не должен возмещать вам расходы.

Что еще вы можете сделать: Если у вас нет выделенной линии, вы можете вычесть процент, используемый для бизнеса.

11. Деловые поездки и питание

Будь то перелет через страну или ночевка на другом конце штата, расходы на проезд и питание могут быть вычетом из налога на самозанятость.

Что вы можете вычесть: Авиабилеты, отели, такси и питание являются вычитаемыми бизнес-расходами, если они предназначены для реальных, законных деловых целей.

Как это работает: вы не можете вычесть командировочные расходы для вашего супруга, детей или других людей, если этот человек не является вашим сотрудником. До 2021 года вы могли вычесть 50% стоимости обеда, если еда была связана с бизнесом, не была «щедрой или экстравагантной», вы или ваш сотрудник были на обеде, один из ваших деловых контактов получил обед, а Стоимость еды не включала плату за развлечения. Публикация IRS 463 содержит все подробности. Однако в 2021 году вы можете вычесть 100% стоимости еды или напитков, предоставляемых в ресторане.

Что еще вы можете сделать: вместо того, чтобы вычитать фактическую стоимость каждого приема пищи, что может потребовать накопления большого количества квитанций, вы можете использовать стандартное дневное пособие на питание. В соответствии с этим методом вы вычитаете фиксированную сумму вместо того, чтобы регистрировать все расходы на еду (в любом случае рассмотрите возможность сохранения квитанций, чтобы вы могли доказать свой вычет, если вас проверят). Администрация общего обслуживания США устанавливает стандартную ставку надбавки на питание.

Возможно, вы сможете получить налоговые вычеты для самозанятости в отношении затрат на ведение бизнеса.

Что вы можете вычесть: Начальные затраты обычно включают в себя затраты на запуск и запуск вашего бизнеса до его открытия, например, рекламу торжественного открытия, оклады и заработную плату сотрудников, проходящих обучение, поездки для поиска поставщиков или клиентов или плату за консультации. .

Как это работает: вы можете вычесть до 5000 долларов США из затрат на открытие бизнеса и 5000 долларов США из организационных расходов (затрат на создание юридического лица для вашего бизнеса, например LLC). Однако не все получают этот вычет.Вычет в размере 5000 долларов уменьшается на сумму, на которую ваши общие начальные или организационные расходы превышают 50 000 долларов.

Что еще вы можете сделать: Затраты на открытие бизнеса и организационные затраты, как правило, являются капитальными затратами, что означает, что они рассматриваются как активы, а не как расходы. В свою очередь, вы можете со временем обесценить свои начальные затраты, и эта амортизация обычно является вычетом деловых расходов. Правила сложные; Публикация IRS 535 содержит подробности.

Раскрытие своего имени может принести вам некоторые налоговые вычеты при самозанятости.

Что вы можете вычесть: Расходы на рекламу, непосредственно связанные с вашим бизнесом. Обычно вы можете вычесть рекламу, «чтобы сохранить свое имя перед публикой, если она связана с бизнесом, который вы разумно ожидаете получить в будущем», что дает зеленый свет рекламе, побуждающей людей принять участие в определенной цели, например, в донорстве крови. Тип рекламы имеет значение. Как правило, вы не можете вычесть расходы на лоббирование. Кроме того, вы не можете вычитать рекламу в программе съезда политической партии или в любой другой публикации, если какие-либо доходы от публикации предназначены для использования политической партией или кандидатом или предназначены для них.

Как это работает: в Приложении C есть строка, посвященная сообщению о ваших расходах на рекламу.

Если вы принадлежите к профессиональной организации, вы можете вычесть членский взнос.

Что вы можете вычесть. Как правило, членство в клубах запрещено (особенно в загородных и туристических клубах). Однако IRS делает исключения для членства в торговых советах, бизнес-лигах, торговых палатах, общественных или общественных организациях, профессиональных организациях, таких как ассоциации адвокатов и медицинские ассоциации, советы по недвижимости и торговые ассоциации.

Как это работает: для IRS важным признаком того, что членство не подлежит вычету, является то, является ли одна из основных целей организации предоставить вам или вашим гостям развлечения или доступ к развлекательным объектам.

15. Квалифицированный вычет из дохода от бизнеса

Один из новейших налоговых вычетов для самозанятости, вычет из квалифицированного дохода от бизнеса (QBI) позволяет правомочным самозанятым и владельцам малого бизнеса вычитать часть своего бизнеса доход по налогам.

Что вы можете вычесть: если ваш общий налогооблагаемый доход — то есть не только доход от вашего бизнеса, но и другой доход — составляет или ниже 163 300 долларов США для лиц, подавших одиночную декларацию, или 326 600 долларов США для лиц, подавших совместную декларацию, то в 2020 году вы можете претендовать на получение 20 % от вашего налогооблагаемого дохода от бизнеса. в 2021 году эти ограничения составят 164900 долларов для одиночных файлов и 329 800 долларов для совместных файлов.

Как это работает. Вычет из квалифицированного коммерческого дохода предназначен для людей, которые имеют «сквозной доход», то есть коммерческий доход, который вы указываете в своей личной налоговой декларации.Юридические лица, имеющие право на вычет из дохода от бизнеса, включают индивидуальные предприниматели, товарищества, S-корпорации и компании с ограниченной ответственностью (LLC).

Что еще вы можете сделать: если ваш доход превышает установленный предел, вы все равно можете претендовать на сквозной вычет в зависимости от точного характера вашего бизнеса (вычеты прекращаются для некоторых предприятий).

Примечание. В рамках постоянной реакции правительства на COVID-19 недавнее законодательство предусматривает пособия по безработице, средства на случай чрезвычайной ситуации, снятие средств с пенсионных счетов, а также ссуды и льготы для самозанятых, включая «гигантов».»Узнайте больше о том, что доступно здесь. Вы также можете прочитать наше руководство по COVID-19, в котором есть ответы о проверках стимулов, облегчении долгового бремени, изменении политики в отношении поездок и управлении своими финансами.

Налоговые льготы и вычеты на образование, которые вы можете запросить в 2020 году

Если вы заплатили за обучение в колледже в прошлом году, вы можете претендовать на получение американского кредита возможности или пожизненного кредита на обучение, или вычетов за обучение и сборы. Американский альтернативный кредит обычно является наиболее ценным налоговым кредитом на образование, если вы соответствуете требованиям.

Вы можете запросить эти налоговые льготы и вычеты по налогу на образование, даже если вы оплатили учебу с помощью студенческой ссуды. Родители также могут воспользоваться этим преимуществом, если они не выбирают отдельный статус для регистрации в браке. Вот что нужно знать о каждом варианте.

American Opportunity Credit

Как это работает: вы можете снизить свой налоговый счет до 2500 долларов, если в прошлом году вы заплатили столько за обучение в бакалавриате. Американская налоговая льгота позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и плату за обучение, но не на расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.

Кто может претендовать на это: Американский кредит возможностей предназначен специально для студентов бакалавриата и их родителей. Вы можете требовать возмещения налогов на срок не более четырех лет. Ваши родители потребуют возмещения, если они оплатили ваши расходы на образование, а вы указаны как иждивенец после их возвращения.

Что нужно знать выпускникам колледжа 2021 года

Получил эту степень? Поздравляю! NerdWallet и Inceptia расскажут, что ждет вас дальше в финансовом отношении.

Вы можете получить полный налоговый кредит на образование, если ваш модифицированный скорректированный валовой доход, или MAGI, составлял 80 000 долларов или меньше в 2020 году (160 000 долларов или меньше, если вы подаете налоговую декларацию совместно с супругом).Если ваш MAGI составлял от 80 000 до 90 000 долларов США (от 160 000 до 180 000 долларов для заявителей совместных документов), вы получите уменьшенный кредит. Если вы зарабатываете больше, вы не можете претендовать на этот кредит.

Чего это стоит. Американский кредит на возмещение убытков снижает сумму уплачиваемых вами налогов. Например, если вы задолжали 3000 долларов по налогам и получили полный кредит в размере 2500 долларов, вам придется заплатить в IRS только 500 долларов.

Возмещается ли американский кредит на возмещение убытков? Да. Вы по-прежнему можете получить 40% от стоимости американской налоговой льготы — до 1000 долларов — даже если вы не получали дохода в прошлом году или не должны платить налоги.Например, если вы имеете право на возмещение, этот кредит может увеличить сумму, которую вы получите, до 1000 долларов. Вот почему американский альтернативный кредит обычно является лучшей налоговой льготой на образование для студентов и их семей.

Пожизненный кредит на обучение

Как это работает: вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили в счет оплаты обучения в 2020 году, но не более 2000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт как приемлемые расходы.Но вы можете потребовать книги или принадлежности, необходимые для курсовой работы.

Кто может претендовать на это: пожизненное обучение предоставляется не только студентам или их родителям. Кредит распространяется на студентов бакалавриата, магистратуры, студентов, не учившихся на степень или профессионально-технических училищ, и нет ограничений на количество лет, на которые вы можете претендовать. Так что он идеально подходит для аспирантов или тех, кто посещает уроки, чтобы развить новые навыки, даже если в прошлом вы уже претендовали на американскую налоговую льготу по налогам. Вы не можете претендовать на получение одновременно американского кредита возможности и кредита на обучение в течение всей жизни в один и тот же год.

Чего это стоит: вы можете запросить кредит, если ваш MAGI был меньше 59 000 долларов США (118 000 долларов США, если вы подали совместную заявку) в прошлом году. Если ваш MAGI составлял от 59 000 до 69 000 долларов (от 118 000 до 138 000 долларов, если вы подали совместную заявку), вы можете получить уменьшенный кредит. Вы не можете получить кредит, если ваш MAGI был больше 69 000 долларов США (138 000 долларов США, если вы состоите в браке и подаете документы совместно).

Возмещается ли кредит на пожизненное обучение? Нет. Вы не можете получить зачет на пожизненное обучение в качестве возмещения, если вы не получили дохода или не должны платить налоги.

Список здесь.

Посмотрите выдающиеся студенческие ссуды и варианты рефинансирования на 2021 год. И все это подкреплено массой ботанических исследований.

Вычет из платы за обучение

Как это работает: вы можете вычесть до 4000 долларов из своего валового дохода за деньги, потраченные на соответствующие критериям расходы на образование в 2020 налоговом году. Эти расходы включают обучение, сборы, книги, принадлежности и другие покупки ваша школа требует. Как и в случае с налоговыми льготами на образование, личные расходы, такие как транспорт, проживание и питание, не подлежат вычету.

Срок действия вычета за обучение и плату истек в конце 2017 года, но впоследствии был продлен до 31 декабря 2020 года.

Кто может претендовать на это: удержание платы за обучение и сборов доступно для студентов и родителей, заработавших менее 65000 долларов США (или 130 000 долларов при совместной регистрации брака) в 2020 году. Те, кто заработал от 65 000 до 80 000 долларов (160 000 долларов при совместной подаче), могут иметь право на вычет в размере 2 000 долларов.

Вы не можете претендовать на вычет платы за обучение и налоговый кредит на образование в один и тот же год для одного и того же студента.Если вы имеете право на получение нескольких налоговых льгот на образование, профессиональное налоговое программное обеспечение или программное обеспечение для подготовки налоговых онлайн-налогов поможет вам определить, что для вас более ценно.

Чего это стоит: удержание платы за обучение и сборов снижает ваш налогооблагаемый доход до 4000 долларов, если вы имеете право на максимальный вычет. Снижение налогооблагаемого дохода, скорее всего, не сэкономит вам столько денег, как получение налогового кредита, но вычет за обучение и сборы может принести пользу лицам, подающим документы, которые не имеют права на получение американского кредита возможности или кредита на пожизненное обучение.

Налоговые формы на образование

В январе ваша школа вышлет вам форму 1098-T, справку о стоимости обучения, в которой указаны расходы на образование, которые вы оплатили за год. Вы будете использовать эту форму, чтобы ввести соответствующие суммы в свою налоговую декларацию, чтобы потребовать налоговый кредит на образование или вычет.

Если вы или ваши родители также платили студенческие ссуды, вы можете вычесть проценты по студенческой ссуде из своего налогооблагаемого дохода. Если вы заплатили более 600 долларов в виде процентов, ваш сервисный центр автоматически отправит вам форму 1098-E.Вы все равно можете вычесть проценты, если вы заплатили менее 600 долларов, но вам придется попросить форму у обслуживающего персонала.

Если ваша компания предоставила средства на образовательную помощь — например, возмещение стоимости обучения или выплату студенческой ссуды — до 5250 долларов США могут быть исключены из вашего налогооблагаемого дохода. Платежи по студенческому кредиту должны быть произведены после 27 марта 2020 г., чтобы иметь право на участие.

Стандартный вычет на 2020-2021 годы: сколько это

Стандартный вычет — это определенная сумма в долларах, которая уменьшает ваш налогооблагаемый доход.В 2020 году стандартный вычет составляет 12 400 долларов США для лиц, подающих заявление в браке и состоящих в браке, отдельно, 24 800 долларов США для совместной подачи документов в браке и 18 650 долларов США для главы семьи.

В 2021 году стандартный вычет составляет 12 550 долларов США для одиноких лиц, подающих документы и состоящих в браке, отдельно, 25 100 долларов США для лиц, подающих совместную заявку, и 18 800 долларов США для главы семьи.

В браке, подача отдельно | ||

Как действует стандартное вычетов

если у вас нет других соответствующих вычетов или налоговых льгот, IRS позволяет вам использовать стандартный вычет без каких-либо вопросов.Стандартный вычет уменьшает сумму дохода, с которой вы должны платить налоги.Вы можете либо использовать стандартный вычет, либо указать в своей налоговой декларации — вы не можете сделать и то, и другое. Детализированные вычеты — это в основном расходы, разрешенные IRS, которые могут уменьшить ваш налогооблагаемый доход.

Стандартный вычет означает, что вы не можете вычесть проценты по ипотеке или использовать многие другие популярные налоговые вычеты — например, медицинские расходы или благотворительные пожертвования.(Но если вы перечисляете, вам следует повесить записи, подтверждающие ваши вычеты, на случай, если IRS решит провести вас аудит.)

Стандартный вычет на 1300 долларов выше для тех, кто старше 65 лет или слеп; это на 1650 долларов больше, если они также не состоят в браке и не являются живыми супругами (в 2021 году эта часть вырастет до 1700 долларов).

Если кто-то может заявить, что вы являетесь иждивенцем, вы получаете меньший стандартный вычет.

Когда требовать стандартный вычет

Вот итог: если ваш стандартный вычет меньше, чем ваши детализированные вычеты, вам, вероятно, следует детализировать и сэкономить деньги.Если ваш стандартный вычет превышает ваши детализированные вычеты, возможно, стоит воспользоваться стандартным вычетом и сэкономить время.

Попробуйте эту быструю проверку. Хотя использовать стандартный вычет проще, чем разбивать по статьям, если у вас есть ипотечный кредит или ссуда под залог собственного капитала, стоит посмотреть, сэкономит ли вам разбивка по статьям. Используйте числа, которые вы найдете в форме 1098 IRS, Заявлении о процентах по ипотеке (обычно вы получаете его в своей ипотечной компании в конце года). Сравните сумму вычета процентов по ипотеке со стандартным вычетом.Налоги на имущество, государственные подоходные налоги или налоги с продаж, а также благотворительные пожертвования также могут быть вычтены, если вы внесете в список.

Используйте числа в обоих направлениях. Если вы используете налоговое программное обеспечение, вероятно, стоит потратить время на то, чтобы ответить на все вопросы о детализированных вычетах, которые могут быть применимы к вам. Почему? Программа (или ваш налоговый профи) может обработать вашу налоговую декларацию в обоих направлениях, чтобы узнать, какой метод дает более низкую налоговую накладную. Даже если вы в конечном итоге воспользуетесь стандартным вычетом, по крайней мере, вы будете знать, что выйдете вперед.

15 Налоговые вычеты и льготы для самозанятых