механизм и функции, получение доступа

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Такой способ торговли уходит в прошлое. Более удобной становится электронная торговля – она быстрее и дешевле.

Оглавление статьи

Основные понятия

Развитие телекоммуникаций, в том числе интернета, позволяет инвесторам совершать сделки с ценными бумагами в реальном времени, даже находясь в разных концах земного шара.

Фондовая биржа – место, где встречаются продавцы и покупатели ценных бумаг и где заключаются сделки между ними.

Итак, одним из ключевых участников рынка ценных бумаг являются фондовые биржи, на которых совершаются сделки, связанные с покупкой и продажей ценных бумаг.

Задача фондовой биржи — создать комфортные условия участникам рынка для проведения операций с ценными бумагами.

Функции

Специалисты, работающие на бирже, выполняют следующий комплекс работ:

- производят отбор ценных бумаг, которые могут торговаться на бирже. Эту процедуру называют листингом. К торговле на бирже допускаются акции хороших компаний, которые работают с прибылью. Акции этих компаний достаточно легко купить и продать;

- осуществляют расчет фондовых индексов по результатам торгов. Фондовый индекс показывает, как в среднем изменилась цена акций, торгуемых на бирже, за истекший период;

- определяют правила проведения торгов;

- обеспечивают проведение расчетов между продавцами и покупателями ценных бумаг.

Для того, чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале. Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются.

С появлением Интернета кардинально изменились условия работы частных инвесторов — подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа:

Как работает Санкт-Петербургская биржа? — вопросы от читателей Т—Ж

С фондовым рынком на Московской бирже все понятно. А как работает Санкт-Петербургская биржа? Про нее очень мало толковой информации в интернете.

Раскройте, пожалуйста, принципы ее работы. Как на российскую биржу попадают акции американских компаний? Как синхронизируется цена бумаг с зарубежными биржами и где хранится информация о владельцах?

Илья

Несмотря на название, Санкт-Петербургская биржа находится в Москве. Она интересна тем, что на ней можно покупать и продавать акции и депозитарные расписки иностранных компаний.

Евгений Шепелев

частный инвестор

Для этого нужен лишь брокерский счет или ИИС у российского брокера, статус квалифицированного инвестора не требуется. Правда, не все брокеры дают доступ на эту биржу и не все позволяют совершать там сделки с помощью ИИС.

Теперь расскажу о том, что есть на Санкт-Петербургской бирже и как торги на ней соотносятся с торгами в США. Заодно разберемся, что там с налогами.

Бумаги на Санкт-Петербургской бирже

Иностранные акции появились на Санкт-Петербургской бирже в 2014 году. Сначала это было несколько десятков самых популярных бумаг США, наподобие Apple и Facebook, затем постепенно был охвачен индекс S&P 500.

Биржа продолжает добавлять новые ценные бумаги. Например, 4 апреля 2019 года к торгам допустили сразу 99 акций. Когда специалисты биржи решают, какие бумаги допустить к торгам, они изучают показатели компаний и смотрят, раскрывают ли компании информацию о своей деятельности. Биржа также учитывает запросы финансовых организаций и частных инвесторов.

Как выбрать брокера

Бумаги иностранных компаний на этой бирже — те же самые, что торгуются, например, на бирже NYSE. Акционеры имеют те же права и получают дивиденды.

Кроме акций и депозитарных расписок иностранных компаний на Санкт-Петербургской бирже также есть облигации и акции российских эмитентов. Всего на 29 мая 2019 года на бирже торговалось 886 бумаг.

Еще есть акции 77 ETF — инвестиционных фондов. Они не допущены к организованным торгам, поэтому акции этих ETF могут покупать и продавать только квалифицированные инвесторы.

Что делать? 13.06.18Как разобраться в индексах ETF

Как работает биржа

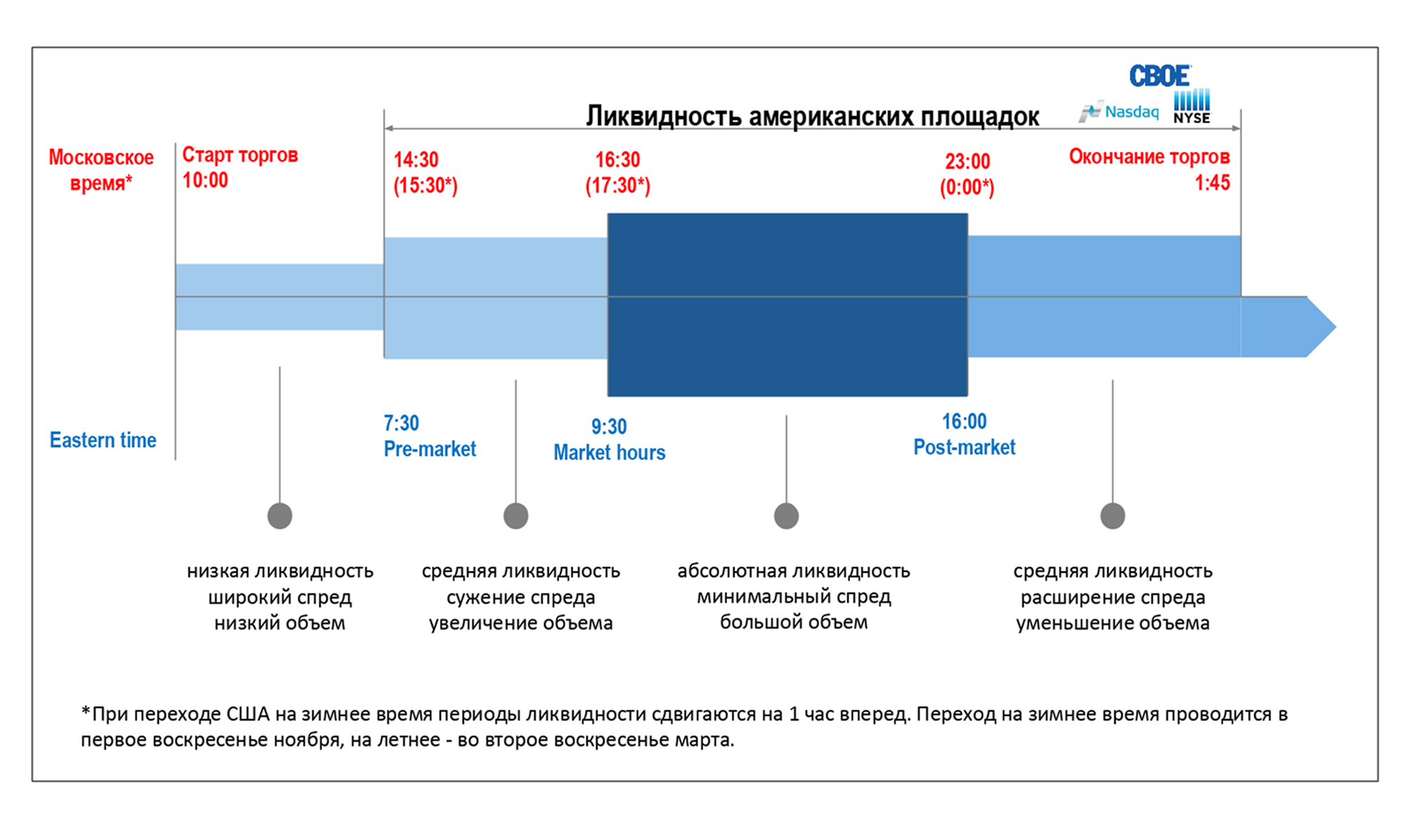

Торги на бирже проходят с 10:00 утра до 01:45 по московскому времени. В первые часы работы ликвидность небольшая. Когда начинаются торги в США, к российской ликвидности добавляется ликвидность американского фондового рынка, а цены максимально близки к ценам на зарубежных биржах.

Иностранные бумаги торгуются за доллары, российские — за рубли. Один лот равен одной акции или облигации — это удобно для инвесторов с небольшим капиталом.

Для покупки и продажи бумаг используются те же программы, что на Московской бирже. Это, например, торговый терминал QUIK или приложения для смартфонов.

Некоторые брокеры позволяют торговать на Санкт-Петербургской бирже с плечом и совершать короткие продажи. Список бумаг, для которых это разрешено, может отличаться у разных брокеров.

Торги проходят в режиме Т+2. Это значит, что, купив акции в понедельник, вы получите их через два рабочих дня, а купив в среду — когда пройдут расчеты по сделке.

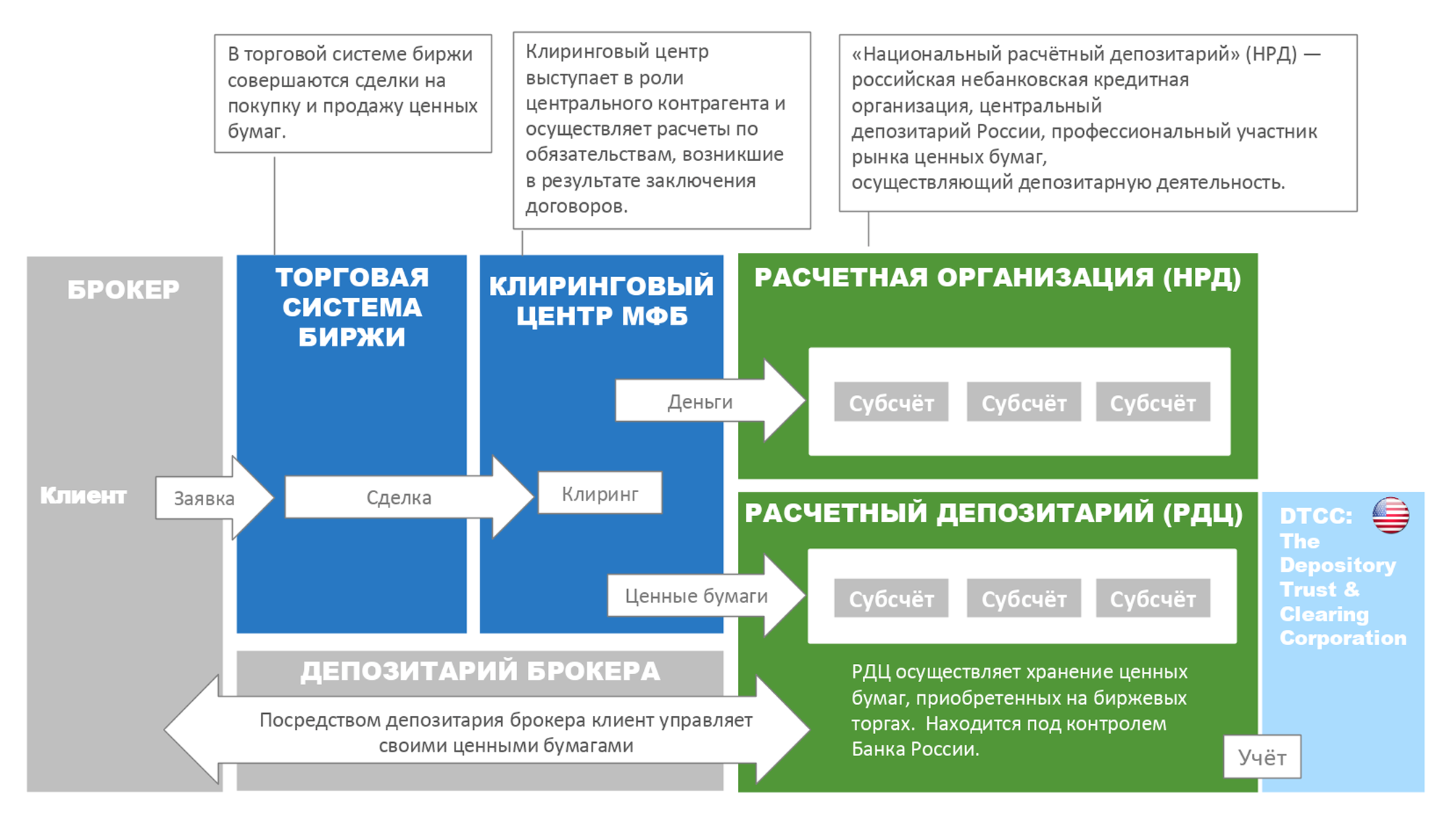

Ценные бумаги, купленные на Санкт-Петербургской бирже, учитываются в депозитариях брокеров и в Санкт-Петербургском расчетно-депозитарном центре. При этом у бумаг, которые торгуются на американских биржах, финальное место хранения — центральный американский депозитарий DTCC, у акций казахских компаний — центральный депозитарий Казахстана, а у еврооблигаций — Euroclear.

Как зарабатывать на падении акций

Санкт-Петербургская биржа объясняет, когда ликвидность есть, а когда ее почти нет

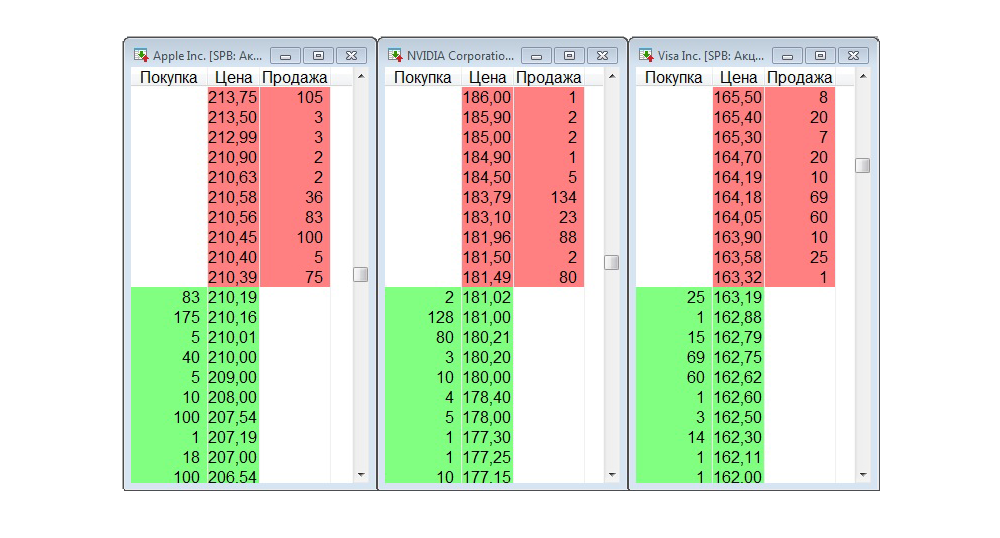

Санкт-Петербургская биржа объясняет, когда ликвидность есть, а когда ее почти нет Стаканы заявок по акциям Apple, NVIDIA, Visa. Ликвидность в 12:05 по Москве не впечатляет: заявок не очень много, большой спред. Скриншот торгового терминала QUIK

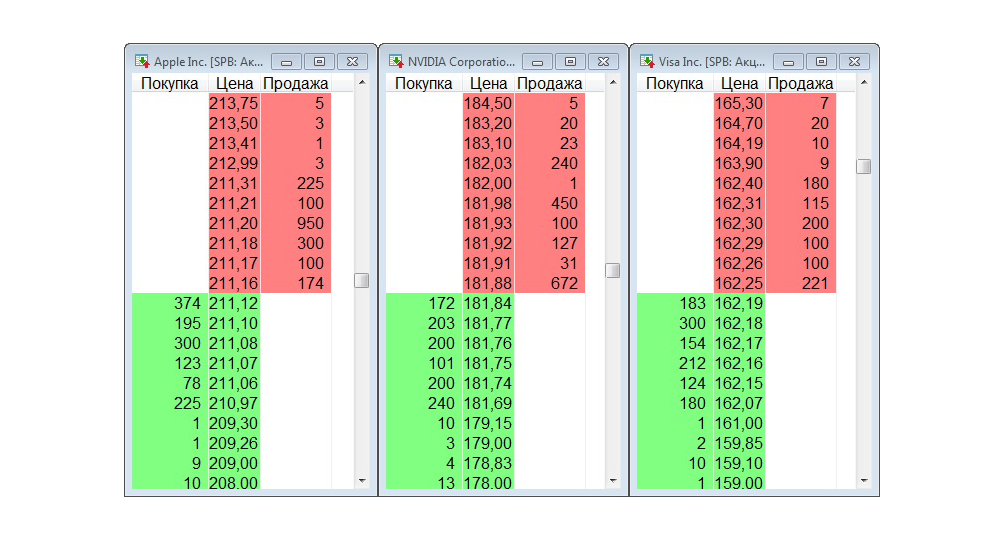

Стаканы заявок по акциям Apple, NVIDIA, Visa. Ликвидность в 12:05 по Москве не впечатляет: заявок не очень много, большой спред. Скриншот торгового терминала QUIK Те же акции, 16:40 того же дня. Заявок стало гораздо больше, спред сузился. Спасибо американскому фондовому рынку. Скриншот торгового терминала QUIK

Те же акции, 16:40 того же дня. Заявок стало гораздо больше, спред сузился. Спасибо американскому фондовому рынку. Скриншот торгового терминала QUIK Так организована торговля на Санкт-Петербургской бирже

Так организована торговля на Санкт-Петербургской биржеНалоги

Даже если торги идут в долларах, налоговая база рассчитывается в рублях. Из-за этого возможна ситуация, когда в долларах получен убыток, а налог платить все равно надо.

Например, инвестор купил акцию Apple за 200 $, когда доллар стоил 65 Р. Акция начала дешеветь, инвестор расстроился и продал ее за 190 $. В этот момент доллар стоил 70 Р. Хотя инвестор получил убыток 10 $, его доход из-за изменившегося курса составил 300 Р. Надо платить налог.

Могла бы быть и обратная ситуация: в долларах — прибыль, а в рублях — убыток. Тогда налог платить бы не пришлось.

Можно использовать инвестиционный налоговый вычет по сроку владения: если владеть ценными бумагами хотя бы 3 года, доход от их продажи можно освободить от НДФЛ. К ETF это не относится из-за того, что они не допущены к организованным торгам.

Кратко

На Санкт-Петербургской бирже можно вложиться в акции и депозитарные расписки зарубежных компаний, а также в некоторые российские акции и облигации. А вот покупать и продавать акции ETF могут только квалифицированные инвесторы.

Инвестиции на Санкт-Петербургской бирже ничем принципиально не отличаются от инвестиций на Московской. Это хороший вариант для тех, кто хочет вложиться в иностранные акции, но не готов открыть счет у зарубежного брокера.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Матчасть: как работает биржа? :: Новости :: РБК Quote

Матчасть: как работает биржа?

В 2019 году Московская биржа зафиксировала настоящий бум инвестирования. Интерес к торгам проявляют миллионы частных инвесторов. РБК Quote изучила, как работает сложный механизм биржи, и подготовила подробную инструкцию

Фото: Владислав Шатило / РБК

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции,

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

Фото: РБК

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.Автор: Марина Мазина.

« Как работает биржа?» – Яндекс.Знатоки

Биржа это площадка для проведения торгов, чтобы примерно понимать, как происходит работа на бирже, необходимо знать ключевых участников торгов и примерное устройство финансового рынка:

Финансовый рынок

Финансовый рынок в целом можно сравнить с Робином Гудом – главная их функция — это перераспределение капитала от тех, у кого он в излишке, и они не знают, как его использовать тем, у кого есть идеи, но для их реализации недостаточно капитала

Инфраструктура рынка, соответственно, все то, что помогает рынку правильно функционировать. Существуют проф. участники и (как думаете, кто?) не профучастники финансового рынка. Кто такие профучастники, нам рассказывает федеральный закон о рынке ценных бумаг. Их задача – оказание услуг на коммерческой и компетентной основе, но только при наличии лицензии от центрального банка(ЦБ) – органа, регулирующего финансовую деятельность. Не профучастники – все остальные структуры, так или иначе помогающие участникам рынка осуществлять их деятельность. Основные из них это: коммерческие банки, рейтинговые агентства (их роль – оценивать надежность компаний, на этот рейтинг смотрят и ссылаются инвесторы на финансовом рынке), аудиторы (занимаются проверкой финансовой отчетности), разработчики ПО (разрабатывают специальные программы «биржевые терминалы» через которые, собственно, и совершаются сделки). Все участники прямо или косвенно влияют на финансовый рынок.

Брокеры

Именно те, к кому приходят, чтобы покупать или продавать на финансовом рынке. Торговля осуществляется с помощью заявок и сделок. Заявка – это крик одного из брокеров в биржевом зале (как из фильмов про брокеров, где они торгуют в одном большом шумном помещении). В наше время уже никто не кричит, но понятие заявки осталось. Заявки отображаются в стакане заявок – окне биржевого терминала (программы, через которую мы и участвуем в финансовых торгах). Еще одна функция брокера – он может быть вашим налоговым агентом. Что это значит? Брокер за вас заполняет документы, взаимодействует с налоговыми органами. Большинство доходов облагаются налогом на доходы физических лиц (НДФЛ), он составляет 13% от дохода. Если вы разрешаете брокеру быть вашим налоговым агентом, то с вашей прибыли брокер и удержит эти 13% на налоговый период, то есть до окончания календарного года. Для брокера такая схема является некой «страховкой», если вы выведете свои деньги и убежите, не заплатив налога (разбираться по этому поводу будут с ним, ведь через него вы ведете сделки). Если брокер удержал чуть больше чем надо, то не волнуйтесь, по окончании года он обязан вернуть вам лишнее. Лайфхак из лекции: с дивидендов, брокер тоже обязан заплатить налог, но, если договориться выводить деньги на ваш банковский счет, брокер будет отсутствовать как звено в этой операции и не будет удерживать проценты. Существуют налоговые послабления, например, если вы для сбережения и приумножения своих финансовых средств выбираете купоны ОФЗ (облигации федерального займа – по сути долг нашей страны), то с купонов вы налог платить не будете, но курсовая разница все равно облагается налогом (если вы получили доход играя на курсе)

Депозитарии и регистраторы — тоже профучастники. Депозитарии хранят ценные бумаги, регистраторы – ведет учет всех владельцев ценных бумаг. Конечно же, сейчас это уже не бумаги, а просто электронные записи. Депозитарии удобны лицам, так как на них можно хранить свои ценные бумаги без контракта с брокером, а регистраторы удобны скорее компаниям – он предоставляет им информацию о том, кто владеет их бумагами и в каком количестве

Управляющие компании

Брокер это всего лишь посредник, решения о заявках и сделках вы принимаете сами. Заключая договор с управляющей компанией, вы разрешаете компании оперировать своими средствами под процент больше чем у банка. В отличие от банков управляющие компании не могут гарантировать вам доход, они лишь могут предоставить ориентир по доходности и ориентир по риску – сколько вы можете получить и сколько потерять. Уровень защиты ваших вложений определяется договором, и поддается простому правилу – кто не рискует, тот не… потеряет свои деньги, хотя и получит меньше. Управляющие компании имеют большой штат аналитиков, поэтому они могут показывать хорошие доходности. У таких компаний есть 2 модели работы с инвесторами:

1) Коллективные инвестиции: модель с наиболее комфортным порогом входа (от 5000 р). Все средства инвесторов идут в ПИФ (паевой инвестиционный фонд), которым управляет одна команда и все средства распределяются по одной стратегии. К ПИФам предъявляют большие требования по прозрачности, и вы всегда можете посмотреть сколько тот или иной фонд заработал для своих инвесторов . Еще один лайфхак: очень важно кто является капитаном этого финансового корабля, поэтому обращайте внимание не только на результаты фонда, но и на результаты конкретной команды.

2) Работа с персональным управляющим. Здесь ключевое слово «персональным». Оно подразумевает больший порог входа (от 300 000) и меньшую прозрачность (все индивидуально). Это отдельная индустрия, со своими плюсами и минусами.

А кому интересно детально все просмотреть и изучить, вот полное видео https://youtu.be/2CKrR_uUQa4

Простой алгоритм (часть 1) / ITI Capital corporate blog / Habr

/ фото yuan2003 CC

Высокочастотные трейдеры – особая каста биржевых игроков. Мало, кто из них, снисходит до описания смысла своей профессии простым человеческим языком. Мы нашли блог Криса Стуккио, бывшего кванта, который решил написать краткую апологию HFT.

Речь идет не об оправдании профессии в социальном контексте, говорит Крис. Речь о неких интеллектуальных основаниях сферы человеческой деятельности, которую часто неверно понимают. В своем посте автор пытается рассказать о базисе, на котором построена биржевая торговля и высокочастотный трейдинг, и на примерах объясняет, почему трейдеры так озабочены сокращением задержек при осуществлении транзакций.

Примечание: для торговли на бирже необходим брокерский счет, открыть его в режиме онлайн можно по этой ссылке.

Механика HFT

Любую серьезную дискуссию по поводу высокочастотного трейдинга приходится начинать с азов. Объяснять механизмы и практики, лежащие в основании HFT. Главный объект в нем, как и в случае с любыми операциями по ценным бумагам, — регистр ордеров (order book). Предположим, некий трейдер Мэл выходит на биржу с желанием купить некоторое количество акций компании Blue Sun. Он примерно представляет, сколько он готов купить и по какой максимальной цене. Далее он осваивает процесс сведения заявок и обработки сделок (matching engine). Это может быть площадки BATS, ARCA или любая другая, где он размещает ордер:

BUY(owner=Mal, max_price=20.00, quantity=100)

На этом этапе Мэл еще ничего не продал и не купил. Он просто оповестил весь мир о своем намерении. Система берет эту заявку и отображает информацию (анонимно) всем остальным трейдерам. Теперь представим, что появляется девушка-трейдер Инара, которая хочет продать 200 акций компании по, скажем, $20,10. Она тоже размещает свою заявку, которая отображается в регистре ордеров. Теперь он выглядит так:

SELL(owner=Inara, min_price=20.10, quantity=200)

------

BUY(owner=Mal, max_price=20.00, quantity=100)

В этой точке еще никакой сделки не случилось. Мэл хочет купить по 20 долларов или меньше, Инара хочет продать за 20,10 или больше. Рынок сформировал разницу между аском и бидом в $0,10.

Усложним задачу. Пока первые двое чешут макушку, на рынок заходят Кайли и Ривер. Допустим, появилась новая позиция на продажу 200 акций по $20,21 и еще одна на 100 акций по 20,10.

Наконец, на бирже появляется Саймон, который размещает ордер на покупку 250 акций по цене $20,21. Он с радостью заключит сделку с Инарой, Кайли и Ривером. Все они запросили меньше его цены. Система использует два базовых правила, определяющих, кто кому сколько продаст:

- Цена: лучшее ценовое предложение всегда побеждает.

- Время: если цены равны, побеждает тот, кто разместил заявку раньше.

Итак, на момент появления последнего покупателя регистр ордеров выглядел так:

SELL(owner=Kaylee, min_price=20.21, quantity=200) <- Trades third

SELL(owner=River, min_price=20.10, quantity=100) <- Trades second

SELL(owner=Inara, min_price=20.10, quantity=200) <- Trades first

------

BUY(owner=Mal, max_price=20.00, quantity=100)

После того, как Саймон разместил свой ордер на покупку 250 акций, механизм распределит его следующим образом:

- 200 акций ему продаст Инара по цене $20,10. Просто потому, что она была первой с такой ценой.

- 50 акций ему скинет Ривер, потому что его ценовое предложение было лучше, чем у Кайли.

Все, покупатель получил тот объем акций, который и хотел. Регистр теперь будет выглядеть так:

SELL(owner=Kaylee, min_price=20.21, quantity=200)

SELL(owner=River, min_price=20.10, quantity=50)

------

BUY(owner=Mal, max_price=20.00, quantity=100)

Поскольку Кайли не желает дать хорошую цену, ее ордер остается незаполненным. Это базовый механизм торговли на бирже. На практике все, конечно, сложнее. Появляются детали, появляются другие типы ордеров, помимо просто лимитных. Но для целей настоящей статьи этого будет достаточно. Более подробно о механизме трейдинга можно почитать здесь и здесь. Но, помните, ни одна книга не даст вам полной картины. Как вариант, можно порыться в документации самих биржевых площадок, тогда можно составить более полное впечатление о том, как все устроено на конкретной площадке.

Маркет-мейкинг

В высокочастотной алгоритмической торговле, в основном используется стратегия маркет-мейкинг. В самом простом понимании, это означает, что трейдер играет с той и с другой стороны стола одновременно. Он не открывает и не закрывает позиции, ориентируясь на тренд рынка. Вместо этого он выставляет активы и на покупку и на продажу в одно и то же время. Если вы хотите купить акции, он продаст вам их по цене $20,10. Если вы хотите продать, он купит их у вас по цене $20 за штуку. Пока он покупает и продает, ценовая разница колеблется незначительно. Его цель и профит – это те самые $0,10.

Разумеется, даже в этом случае трейдер несет определенные риски. Никто не гарантирует, что после покупки акций по 20 долларов, рынок не зафиксируется на этом уровне. Если он купил по 20, а активы упали до 15 до того, как он успел их скинуть, он потеряет $5 с акции. Поэтому такой трейдер должен сбалансировать риски с учетом прибыли. Если он будет держать разницу аск/бид слишком низко, он потеряет деньги, если высоко – никто не станет торговать с ним.

Нужно понимать, что в стратегии маркет-мейкинг нет ничего нового или революционного. Вспомните, фильмы про фондовую биржу, где трейдеры открывали и закрывали позиции криками и жестами. Это называлось «торговать в яме». Такая практика была распространена с давних времен по начало 2000-х годов, когда шаг был 1/8 и 1/16 доллара.

/ фото yuan2003 CC

Автоматизированные трейдерские системы пришли на смену таким маркет-мейкерам по очень простой причине: снижение издержек. Во-первых, такая стратегия работает только с несколькими активами одновременно, ни один человек не сможет удержать в голове позиции по сотням акций. Во-вторых, вы экономите время. Система способна генерировать от десятки и сотни тысяч долларов прибыли ежегодно. То есть, если поставить на ее место человека, он, будучи достаточно умным, чтобы правильно оценивать рынок, будет работать как минимум за пару десятков тысяч долларов годового дохода. Средненький сервер в дата-центре способен управляться с сотнями стратегий с выгодой до $50 тысяч в год. Делать это намного быстрее и аккуратнее, чем человек.

Другими словами, мы имеем дело с частным случаем общего процесса по замене людей роботами.

Время и поток ордеров

Для маркет-мэйкера суть игры состоит в движении ордеров (order flow). Пока ваши покупки и продажи скоординированы, ваша прибыль будет пропорциональна вот этому:

(# of shares traded) x (ASK PRICE - BID PRICE)

Постоянство этого соотношения зависит, по большому счету, лишь от умения трейдера оценивать риски. Теоретически, чем больше вы продаете, тем выше прибыль. Так как же продавать больше?

Ответ банален: нужно держаться в топе регистра ордеров. Самый прямой путь к этому – предлагать лучшую цену. Вернемся к нашему примеру с трейдерами. Допустим, есть еще и Джейн, который желает встать во главе очереди из покупателей. Ему нужно предложить лучшую цену, чем у Мэла.

SELL(owner=Kaylee, min_price=20.21, quantity=200)

SELL(owner=River, min_price=20.10, quantity=50)

------

BUY(owner=Jayne, max_price=20.05, quantity=100) <- Джейн предлагает цену лучше

BUY(owner=Mal, max_price=20.00, quantity=100) чем Мэл, следовательно, она торгует первой.

Теперь настает время задуматься о балансе. Поскольку Джейн имеет лишь $0,05 с проданной акции, ей нужно быть уверенной в том, что прибыль перевесит риски. Предположим, что граница между ожидаемой прибылью и потерей установлена на уровне $20,05. Другими словами, на рынке не найдется ни одного участника, кто верит в то, что получит прибыль, предложив больше этой суммы. При таком раскладе Джейн всегда будет первым, просто потому что первой зашел.

Этот пример показывает, почему так важна скорость реакции. Допустим, ровно в 10:31 часов и 30 секунд утра приходит новая информация, которая позволяет поднять цену до 20,07, чтобы получить прибыль. Возможно, вышел пресс-релиз, где есть намек на то, что акции компании пойдут вверх. В этом случае и Мэл и Джейн захотят поднять цену до 20,07. У кого получится это сделать быстрее, тот и возглавит список покупателей.

SELL(owner=Kaylee, min_price=20.21, quantity=200)

SELL(owner=River, min_price=20.10, quantity=50)

------

BUY(owner=Mal, max_price=20.07, quantity=100) <- получено в 10:31:30:427

BUY(owner=Jayne, max_price=20.07, quantity=100) <- получено в 10:31:30:639, на 212 мс позднее.

В этом примере Джейн опоздал на 212 миллисекунд. В общих чертах это и есть высокочастотный трейдинг. Он объясняет, почему столько усилий пущено на то, чтобы сократить время реакции автоматизированной системы. Тот, кто открывает позицию первым, тот с большей вероятностью и будет заключать сделки.

Вторая причина заключается в том, что есть движение рынка. Нередко трейдеры хотят отменить свои ордера. В 10:31 произошло событие, которое говорит о движении цены вверх. Риверу нужно успеть отменить свой ордер на продажу по $20.10, чтобы поднять цену до $20,20. Допустим, есть еще некто, кому будет, наоборот, выгодно после этого события атаковать ордер Ривера на цене 20,10. Ривер останется в игре, если сможет оперативно убрать этот ордер. Если пойдет атака на ордер, Ривер будет вынужден поднять цену лишь до $20,15, чтобы рисковать только 0,05 за акцию.

Почему все сваливаются на одну цену?

Проницательный читатель уже, наверное, задался вопросом: почему Мэл и Джейн согласны, что лучшая цена предложения 20,07? Может быть, расчеты Джейн показывают, что это будет 20,075, а расчеты Мэла – 20,071? Да, вероятней всего, оба игрока расходятся во мнении, что же будет являться лучшей ценой. Нет ни одной причины, почему программы или трейдинговые стратегии Мэла и Джейн выдадут им идентичную цену до тысячных долей.

Вне зависимости от того, что им подсказывает стратегия, они не могут размещать ордера на свои лучшие цены. Правило минимального ценового приращения SEC Rule 612 недвусмысленно запрещает им выставлять цену продажи или покупки в долях цента. То есть покупка 100 акций за 20,07 годится, а покупка 100 акций по 20,075 – уже нелегально. Кстати, до 2001 года лимит был 1/16 доллара или $0,0625 (аналогичный шаг цены для разных финансовых инструментов есть и над других биржевых площадках, например на Московской бирже).

На реальном рынке, с более чем пятью участниками, можно ожидать большое количество ордеров ниже топовых позиций регистра (высшей цены бида) на 20,06, 20,05 и так далее. Но большинство трейдеров и в реальной жизни будет кучковаться близко к топу.

В следующих своих постах автор обещает поднять тему социальной пользы и вреда от HFT, а также рассказать, что же сегодня не так с высокочастотным трейдингом и как это исправить.

Другие материалы по теме финансов и фондового рынка от ITI Capital:

Как устроена биржевая торговля в России / ITI Capital corporate blog / Habr

Мы довольно часто слышим новости о том, что происходит на зарубежных биржах. Лондонская биржа и NASDAQ, кажется, знакомы даже далеким от биржевой торговли пользователям Сети. Зачастую в этих новостях рассказывается об успехах зарубежных финансистов, в частности, в области технологий – рекордах скорости транзакций, производительности, или, наоборот, сбоях оборудования или программного обеспечения. В результате создается впечатление, что зарубежные площадки самые технологичные в мире.А что у нас? Помимо повторяемых из года в год слов о необходимости создания в стране международного финансового центра, казалось бы, особенных телодвижений в этой области не происходит. С одной стороны – это так, с другой же – отечественный фондовый рынок значительно интереснее, чем об этом принято думать. И интересен он, в первую очередь, с технологической точки зрения.

Схема устройства фондового рынка

Будем двигаться от простого к сложному и, для начала, рассмотрим несколько упрощенную обобщенную схему работы биржевой отрасли РФ.

Биржа

Главным элементом системы является, собственно, сама биржа – площадка, на которой и совершаются операции купли/продажи. При этом времена, когда на бирже можно было встретить голосистых брокеров, выкрикивавших предложения лучшей цены, ушли далеко в прошлое.

Теперь вся основная активность биржи ведется в дата-центрах с мощными серверами, на которых размещено ядро торговой системы и программное обеспечение для всевозможного учета.

Ранее в России существовали две крупные биржи – ММВБ и РТС, однако в середине декабря 2011 года они объединились (по сути РТС была поглощена конкурентом). Получившаяся площадка сначала называлась ММВБ-РТС, а затем получила более благозвучное имя «Московская биржа» (Moscow Exchange).

На этой, самой крупной отечественной бирже осуществляется торговля ценными бумагами, валютой, фьючерсами, опционами, золотом, паями биржевых фондов и другими финансовыми инструментами. Еще стоит упомянуть о Санкт-Петербургской международной товарно-сырьевой бирже, где ведется торговля нефтью, нефтепродуктами и фьючерсами на них.

В России, как и за рубежом (всем знаком индекс DowJones), есть свои фондовые индексы: Индекс РТС и Индекс ММВБ, а также существуют индексы различных секторов промышленности (так называемые отраслевые индексы). Самым популярным и интересным с технологической точки зрения является срочный рынок, также существуют валютный, фондовый и товарные рынки.

Брокеры

Торговать на бирже напрямую обычный человек просто так не может — так устроено законодательство всех стран и наша не является исключением. Чтобы совершать операции с ценными бумагами или другими финансовыми инструментами, необходимо воспользоваться услугами посредника – брокера, который имеет доступ на нужный рынок. Именно брокеру клиенты несут деньги, открывают у него счета и подают ему поручения на совершение той или иной сделки. То есть вы, с помощью торгового терминала или голосом по телефону, просите брокера купить для вас такую-то бумагу. И эта заявка отправляется на биржу, но от имени брокера, который затем уже в своей собственной системе вычислит вашу прибыль или убыток по сделке.

Инфраструктура брокеров заслуживает отдельного упоминания. Прежде всего, для того, чтобы заявка попала на биржу ее нужно туда отправить. Для этого используется специальное программное обеспечение – биржевые шлюзы, которые принимают заявки, отправляемые пользователями с помощью торговых терминалов через интернет, соединяются со шлюзами биржи и передают им данные и попутно, записывают их в базу данных.

Большое внимание уделяется и безопасности: каждая транзакция должна быть удостоверена пользователем, для этого, при онлайн-торговле используется электронная цифровая подпись (ЭЦП), которую брокеры должны встроить в свои продукты. Обычно «подпись» транзакций происходит один раз в месяц, когда пользователю в электронном виде предоставляется отчет, который он удостоверяет своим ключом.

Помимо этого, по закону, брокер обязан отчитываться перед клиентом по совершенным операциям, поэтому необходим и мощный бэк-офис. Заслуживает внимания и вопрос «железа» – к примеру, при разработке новой торговой системы ITinvest мы использовали продукты IBMDataPower, о чем отдельно расскажем в одной из следующих статей.

Клиенты

Фондовый рынок объединяет разные категории торговцев: тут и профессиональные трейдеры с многолетним опытом, и новички, и техногики, полагающиеся на специальные торговые алгоритмы.

Помимо профессионального бэкграунда, всех торговцев отличает приверженность тому или иному стилю торговли, которые выражаются в способе открытия и закрытия позиций (совершения сделок), длительности удержания позиций и так далее:

- Дневной трейдер (дейтрейдер) совершает сделки преимущественно внутри одной торговой сессии и не оставляет «незакрытых позиций» (напр. непроданных или невыкупленных бумаг) на ночь, опасаясь изменения рыночной конъюнктуры и непредсказуемых колебаний цен за то время пока биржа закрыта или его нет на рынке.

- Скальперы совершают множество сделок в течение небольшого промежутка времени: от пары секунд, до нескольких минут. Прибыль от каждой такой транзакции обычно невелика т.к. цена не успевает сильно измениться, что предполагает большое количество проводимых операций.

- Позиционные трейдеры совершают средние по длительности сделки, избавляясь от активов перед периодами уменьшения ликвидности (напр. праздниками).

- Среднесрочные трейдеры проводят несколько операций в год.

- Сделки долгосрочных инвесторов могут длиться по несколько лет, а закрывают они их только при изменении глобальных трендов на рынке.

В онлайн-трейдинге, в основном, встречаются первые три типа торговцев. При этом дейтрейдерами и скальперами обычно бывают обычные участники рынка, а различные фонды и финансовые организации придерживаются позиционной, среднесрочной или долгосрочной стратегий.

Чем торгуют

В общем и целом торговцев на бирже можно разделить и по типу используемого программного обеспечения. Одни, торгуют вручную с использованием торговых терминалов, как универсальных типа Quik, так и доступных только при работе с конкретным брокером (напр. SmartX), другие используют для торговли специальные программы – торговых роботов, которые реализуют заложенные в них стратегии торговли.

Для торговли и просмотра биржевых данных используют и мобильные устройства

Многие брокеры открывают доступ к своим системам для сторонних разработчиков посредством API, что положительно сказывается на количестве всевозможных программ и приложений для онлайн-торговли. Кроме того, используя API каждый клиент может разработать собственного торгового робота, реализующего уникальную стратегию поведения на рынке.

Кстати, если у вас вдруг возникло желание самому попробовать каково это, торговать на бирже, то это можно вполне безопасно осуществить благодаря услуге объединенной биржи под названием тестовый доступ. Пользователю предоставляется виртуальный счет, виртуальные деньги, и возможность использования реальной инфраструктуры – в том числе брокерского API.

На сегодня все. В следующих статьях мы более подробно рассмотрим такие темы, как API брокерских систем, важность скорости обработки заявок и технологии прямого подключения (минуя брокерские системы), протоколы передачи финансовых данных и многое другое. Следите за анонсами!

как на самом деле работает Forex, и что надо знать о торговле валютой на бирже для минимизации рисков / ITI Capital corporate blog / Habr

Изображение: Unsplash

Год назад Центробанк России аннулировал лицензии пяти крупных форекс-дилеров. В их числе оказались известные в нашей стране компании «Альпари Форекс», «Телетрейд Групп» и «Форекс Клуб».

В новой статье поговорим о том, почему это должно было произойти, и чем настоящий биржевой валютный рынок отличается от того, что предлагают многие недобросовестные компании.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, это нужно учитывать. Кроме того, для использования описанных в статье методов вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Как на самом деле работают недобросовестные Forex-компании

Основная претензия регулятора к российским Forex-дилерам заключалась в том, что на самом деле они не вели никакой деятельности, кроме рекламы для привлечения новых клиентов. Затем эти клиенты «перенаправлялись» в компании, зарегистрированные в офшорных юрисдикциях. И уже с помощью софта от этих компаний клиенты совершали операции с валютами.

По статистике, опубликованной РБК, лишившиеся лицензий компании привлекли всего 2 тыс. клиентов, а активными из этого числа являются не более 470. При этом, основная статья расходов российских дочек зарубежных дилеров – реклама. В итоге год за годом компании официально привлекали ничтожное количество пользователей, декларировали масштабные убытки, но упорно продолжали работать. Почему возможен такой бизнес?

Потому что на самом деле бизнес Forex-дилеров совсем не похож на то, как зарабатывают компании, предоставляющие доступ к торговле на бирже. Они не выводят заявки клиентов на внешние рынки, а лишь имитируют такую деятельность, на самом деле являясь разновидностью казино.

Работает это так: на реальной бирже сделки заключаются между двумя контрагентами, которым та или иная валюта нужна для конкретной цели. В случае Forex-дилеров же второй стороной сделки чаще всего выступает сама эта компания. Клиентам обычно систему объясняют примерно так:

Система риск-менеджмента компании ( зарегистрированной на BVI или Каймановых островах), просчитывает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у клиента будет ордер на 10 тысяч долларов, то он будет исполнен внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у клиенту будет ордер на $1 млн, то он непременно будет отправлен «на биржу» и исполнен только там.

В чем проблема этой схемы

В реальности ни на какую биржу никакие ордера не выводятся, деньги учитываются на счету у дилера, конвертируются по меняющимся обменным курсам. Второй стороной по сделкам становится сам Forex-дилер.

В итоге получается, что если клиент заработает, то проиграет дилер, в этом он совсем не заинтересован. Не случайно в списке претензий Центробанка к Forex-компаниям – подделка данных транслирующихся в торговые терминалы клиентов. Все это с единственной целью поскорее показать им, что они потерпели убытки из-за «неудачных» инвестиций.

Есть ли у клиента шансы заработать

Еще одна отличительная особенность Forex-дилеров – предоставление значительного кредитного плеча, то есть возможности торговать с привлечением заемных средств. Клиентам объясняют, что с условным плечом 100 для совершения сделок на $1 млн нужно будет иметь всего $10 тыс. В итоге возможен куда больший доход, чем при использовании только $10 тысяч. Но это в теории, а реальности использование плеча на Forex приводит к неадекватно возрастающим рискам.

Представим, что вы воспользовались плечом, и купили валюты на миллион долларов. При этом простой взгляд на график котировок валютной пары евро/доллар говорит, что ежедневные колебания котировок то в плюс, то в минус могут составлять от 0,1% до 0,5%. В случае миллиона долларов даже 0,1% – это $1 тыс. То есть потерять все деньги можно всего за несколько дней неблагоприятного движения цен. В таком случае позиция клиента будет принудительно закрыта.

Неудивительно, что по статистике клиенты Forex-брокеров теряют свои деньги со скоростью 60-80% в квартал. Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Даже в казино шансы заработать выше.

По факту, используя услуги Forex-дилеров клиенты не участвуют в инвестиционной деятельности. Их заявки не выводятся ни на какую внешнюю биржу, для них никто не подбирает контрагента. Дилеры совершают сделки внутри своих систем по непрозрачным схемам, выступая второй стороной этих операций, а предоставление огромного кредитного плеча только ускоряет потерю денег клиентов.

Нет никаких инвестиций, реальной торговли валютой. Это по сути, тотализатор, когда люди просто делают ставки на курс валюты. Просто это букмекерство облечено в форму подачи торгового приказа.

Заключение

Агрессивная реклама Forex-дилеров была направлена на привлечение людей с низкой финансовой грамотностью. Их просто обманывали, пытаясь отнять деньги.

При этом возможность реальной покупки и продажи валюты, в том числе с целью инвестирования, существует. На Московской бирже функционирует валютный рынок, доступ к которому можно получить, открыв счет в брокерской компании (сделать это можно удаленно).

При этом, брокеры, предоставляющие доступ к биржевым торгам проходят лицензирование Центробанка, который пристально следит за их деятельностью. Все подаваемые через торговый терминал приказы попадают на биржу и отображаются в очереди заявок («стакан») – никаких сложных схем с выводом «агрегированных составляющих». Всегда есть контрагент, а гарантом исполнения обязательств по сделке выступает сама биржа. И, конечно, никакого кредитного плеча в размере 100 и больше на бирже просто невозможно себе представить.

Поэтому, если вы планируете инвестиции в различные валюты – используйте для этого надежные площадки, то есть настоящие биржи.

Полезные ссылки по теме инвестиций и биржевой торговли:

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital