3 способа, как узнать кредитную историю через интернет

Главное меню

- Курсы валютКурсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

- Курс йены

- Курсы валют ЦБ РФ

- Архив ЦБ РФ

- Конвертер валют

- Курс биткоина

- Курс эфира

- Курс биткоин кэша

- КредитыПотребительские

- Онлайн-заявка

- С плохой историей

- Рефинансирование

- Пенсионерам

- Наличными

- Калькулятор

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Кредитные картыКредитные карты

- Онлайн-заявка

- С плохой историей

- С рассрочкой

- Моментальные

- Калькулятор

- ЗаймыМикрозаймы

- Онлайн

- Без процентов

- На карту

- Без отказа

- До зарплаты

- С плохой историей

- Калькулятор займов

- Onzaem

- Е-капуста

- Moneyman

- Займер

- Webbankir

- Kviku

- ИпотекаИпотека

- Онлайн-заявка

- Без первого взноса

- Рефинансирование

- Пенсионерам

- На дом

- Калькулятор

- ВкладыВклады

- Выгодные

- Под высокий процент

- Накопительные

- В рублях

- В долларах

- В евро

- Для пенсионеров

- Калькулятор вкладов

- Все банкиБанки России

- Сбербанк России

- Тинькофф Банк

- ВТБ

- Россельхозбанк

- Альфа-Банк

- Банк Открытие

- Wiki

- Главная

- Словарь банковских терминов

Кредитная история онлайн, проверить и узнать свою кредитную историю бесплатно

1. Определите, что это за ошибка:

• ошибка в персональных данных в титульной части кредитной истории, например, фамилия указана с орфографической ошибкой;

• указана информация о просрочках, которые вы не допускали, или длительность просрочки не соответствует фактическому количеству дней;

• уже погашенный вами кредит числится в разделе «активные кредиты»;

• ваш кредит был продан коллекторам, а в кредитной истории числится в разделе «активные кредиты»;

• за вами числится кредит, который вы никогда не оформляли (мошеннический).

2. Направьте в наше бюро заявление о внесении изменений в кредитную историю. Читать подробнее.

3. Приложите документы (если имеются), опровергающие ошибочную информацию.

4. Дождитесь ответа бюро.

5. По факту вашего обращения будет направлен запрос в организацию-кредитору. В случае корректировки ошибок источником формирования кредитной истории, наш сервис предоставит вам кредитный отчет, как доказательство произведенных изменений.

6. Оформите годовую подписку на кредитные отчеты и ежемесячно проверяйте информацию, которую предоставляют кредитные организации.

7. Оформите подписку на скоринг-контроль. Услуга позволяет самостоятельно задать пороговое значение кредитного рейтинга (скоринга), при изменении которого вам будет приходить SMS и e-mail уведомления. В случае существенного снижения балла, это может означать, что в вашу кредитную историю закралась ошибка.

8. Обязательно приобретите «Защиту от мошенничества» — услугу по информированию вас о новых кредитах, которые могли бы быть оформлены на ваше имя.

Параллельно вам необходимо сделать следующее:

a. Получить список бюро кредитных историй, воспользовавшись услугой «Список БКИ» на нашем сайте. Таким образом, вы сможете понять в каких еще бюро могут храниться ошибочные данные (в списке будут указаны адреса и контактные данные организаций).

b. Запросить кредитный отчет в каждом бюро кредитных историй.

c. Проанализировать информацию из полученных кредитных отчетов.

Как узнать свою кредитную историю, как проверить кредитную историю в интернете

Главное меню

- Курсы валютКурсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

- Курс йены

- Курсы валют ЦБ РФ

- Архив ЦБ РФ

- Конвертер валют

- Курс биткоина

- Курс эфира

- Курс биткоин кэша

- КредитыПотребительские

- Онлайн-заявка

- С плохой историей

- Рефинансирование

- Пенсионерам

- Наличными

- Калькулятор

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Кредитные картыКредитные карты

- Онлайн-заявка

- С плохой историей

- С рассрочкой

- Моментальные

- Калькулятор

- ЗаймыМикрозаймы

- Онлайн

- Без процентов

- На карту

- Без отказа

- До зарплаты

- С плохой историей

- Калькулятор займов

- Onzaem

- Е-капуста

- Moneyman

- Займер

- Webbankir

- Kviku

- ИпотекаИпотека

- Онлайн-заявка

- Без первого взноса

- Рефинансирование

- Пенсионерам

- На дом

- Калькулятор

- ВкладыВклады

- Выгодные

- Под высокий процент

- Накопительные

- В рублях

- В долларах

- В евро

- Для пенсионеров

- Калькулятор вкладов

- Все банкиБанки России

- Сбербанк России

- Тинькофф Банк

- ВТБ

- Россельхозбанк

- Альфа-Банк

- Банк Открытие

- Wiki

Как проверить свою кредитную историю бесплатно

Кредитная история (КИ) — информация о действиях клиента, связанных с займами (текущие и погашенные обязательства, заключенные договоры, просрочки). КИ является одним из важнейших инструментов, формирующих кредитную репутацию заемщика. Во многом ориентируясь на нее, банки и финансовые учреждения определяют, насколько платежеспособный и добросовестный клиент.

Кредитная история (КИ) — информация о действиях клиента, связанных с займами (текущие и погашенные обязательства, заключенные договоры, просрочки). КИ является одним из важнейших инструментов, формирующих кредитную репутацию заемщика. Во многом ориентируясь на нее, банки и финансовые учреждения определяют, насколько платежеспособный и добросовестный клиент.

Почему важно знать свою кредитную историю?

В КИ отражаются определенные данные:

- кредитные обязательства;

- оплата ЖКУ;

- алименты;

- услуги сотовых операторов и интернет-провайдеров;

- арендная плата за съем жилья.

В первую очередь способ позволяет узнать степень финансовой ответственности гражданина. Чем лучше КИ, тем выше шансы на одобрение кредита, получение лизинга, предоставление рассрочки.

Для банка важно, чтобы долговое обязательство было погашено полностью и своевременно.

Как проверить свою кредитную историю бесплатно через интернет?

Самый простой и надежный вариант — воспользоваться порталом Госуслуги, который с января 2019 года включил данную функцию в список своих возможностей. Проверка в режиме онлайн позволяет запросить информацию из БКИ (бюро кредитных историй) дважды в год в электронном виде. Письменный отчет по-прежнему предоставляется не чаще 1 раза в 12 месяцев.

На сайте можно выбрать подходящую организацию, где хранятся сведения о вашей КИ, и отправить запрос на выдачу необходимой информации.

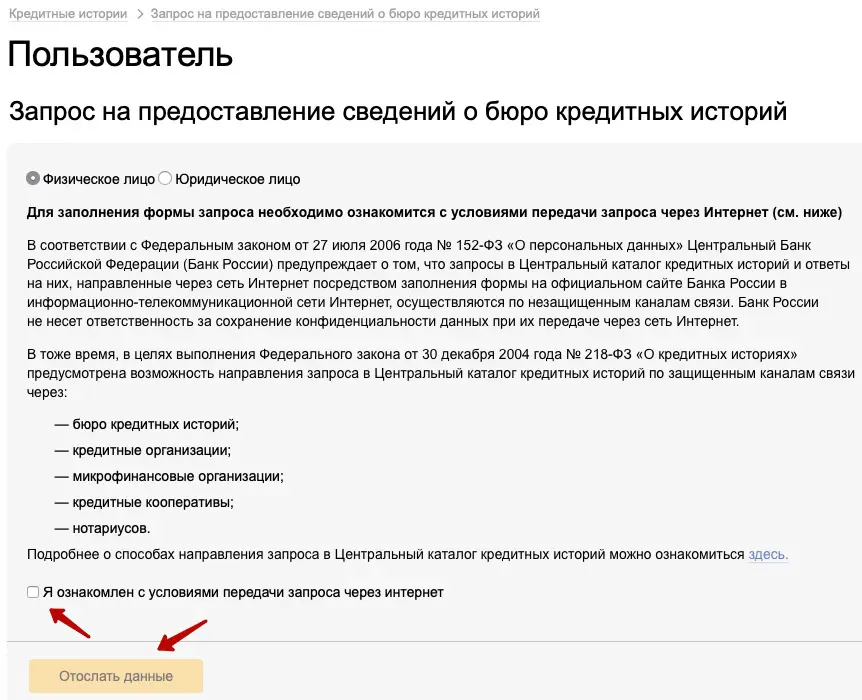

ЦККИ и код субъекта

Центральный каталог кредитных историй Банка РФ является перечнем БКИ, в котором можно отыскать необходимую организацию. Суть аналогична нововведенной функции на сайте Госуслуги. Из каталога выбирается подходящая структура, в которую подается заявление о предоставлении нужной информации.

Код субъекта — уникальная буквенно-цифровая комбинация, дающая доступ клиенту к получению информации по КИ на официальном портале Банка России. Является неким аналогом PIN-кода от кредитной карты или пароля для авторизации на каком-либо сайте. Способ позволяет получить данные можно через интернет.

БКИ

Бюро кредитных историй — коммерческая организация, занимающаяся сбором и сохранением сведений о приобретателе кредитами. Компании осуществляют деятельность согласно ФЗ № 218 «О кредитных историях», который был принят в 2004 году.

Банки заключают договоры с определенными бюро и передают туда поступающую информацию. Фактически БКИ — это крупный архив, хранящий финансовую информацию о клиентах. На основе собранных данных формируется кредитный рейтинг гражданина, являющийся основным параметром, по которому финансовые учреждения принимают решения по заявкам на кредит или займ.

БКИ обязаны предоставлять собранные о человеке данные минимум 1 раз в год, если гражданин подаст официальный запрос.

Эквифакс

Данное бюро является самым крупным в России. Предприятие оказывает услуги финансовым и кредитным учреждением по управлению рисками, борьбе с мошенничеством, аналитическим операциям, которые требуются для успешного ведения предпринимательской деятельности.

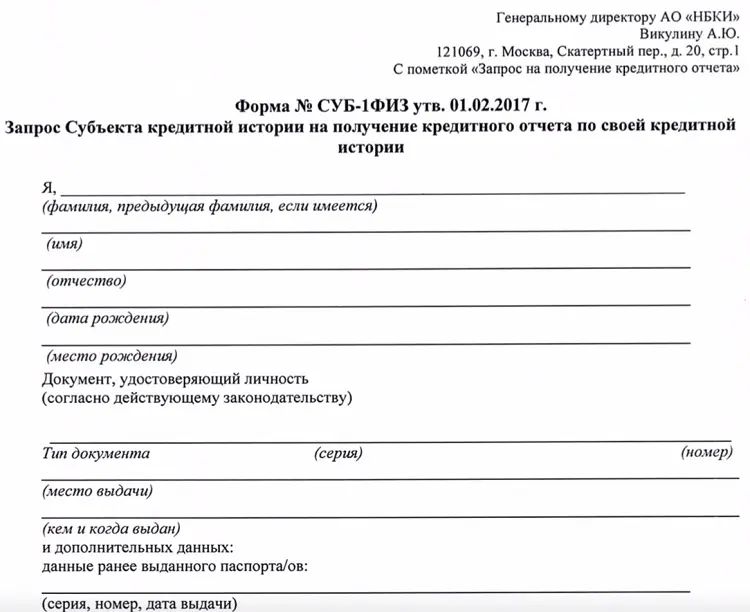

НБКИ

Национальное бюро кредитных историй — одно из самых крупных БКИ в РФ. Основные сферы деятельности организации:

- сбор и хранение кредитных историй;

- обеспечение защиты анонимных данных;

- разработка и внедрение уникальных методик вычисления кредитного рейтинга.

Организация активно сотрудничает с большим количеством коммерческих банков и микрофинансовых компаний.

ОКБ

Объединенное кредитное бюро — еще одно крупное БКИ, работающее на территории РФ. Компания занимается управлением рисками, кредитным портфелем и помогает противодействовать мошенникам.

В базе организации хранится более 371 миллиона кредитных историй, свыше 90 млн заемщиков и более 600 клиентов (банки, МФО).

Можно ли проверить свою кредитную историю по фамилии бесплатно?

Поскольку знать КИ крайне важно, следует периодически проверять необходимую информацию. Все вышеперечисленные БКИ и ресурсы позволяют выяснить нужные сведения. Для получения данных требуется:

- ФИО;

- паспортные данные;

- ИНН.

Пошаговый алгоритм на каждом сайте приблизительно одинаковый:

- Зарегистрироваться на официальном портале.

- Заполнить персональные данные в личном кабинете.

- Подтвердить регистрацию и электронную почту.

- Идентифицировать личность.

- В меню сайта выбрать пункт, связанный с запросом КИ.

Компания, которая следит за безопасностью конфиденциальных данных, не будет выдавать персональную информацию или данные по кредитной истории исключительно по фамилии. Потребуется подтверждение личности и заполнение анкеты.

Как исправить ошибки в своей кредитной истории?

Большинство ошибок и неточностей возникает, из-за человеческого фактора. Если выясняется, что в кредитной истории возникает какая-либо ошибка, ее необходимо исправить.

Озаботиться внесением корректировки должен сам заемщик. Для этого необходимо подать соответствующее заявление в БКИ. Организация проверяет и анализирует поданную информацию в течение 1 месяца. Если выявляется, что ошибка допущена банком, который передавал сведения в бюро, финансовое учреждение может быть оштрафовано.

Штрафные санкции могут быть назначены Банком России. Максимальная сумма может составлять 0.1% от уставного капитала банковской структуры, которая подала ошибочные данные.

Пошаговая инструкция:

- Выяснить код субъекта кредитной истории.

- Подать запрос в БКИ через сайт Банка России.

- Ожидать решения по вопросу.

Если решить вопрос через бюро не получается, следует обратиться в банк, откуда была передана информация. Если ни одна из принятых мер не принесла должного результата, гражданин имеет право подать на виновника появления ошибки иск в суд.

что дает, где и как узнать и можно ли улучшить свою кредитную историю?

Словосочетание «кредитная история» знакомо каждому, кто хотя бы раз брал кредит. По сути, это некое досье на человека, содержащее всю информацию о финансовых обязательствах и платежах из всех организаций, которые обслуживают клиентов по денежному долгу. Именно от кредитной истории зависит, есть ли шанс на новый заем или нет.

Как узнать свою кредитную историю: доверяй банкам, но проверяй

Даже самая мелкая оплошность в выплатах кредита (займа) может существенно снизить кредитный рейтинг. При этом нередко встречаются ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Должник считает, что погасил финансовые обязательства полностью, но несколько копеек, оставшихся неуплаченными, банк автоматически рассматривает как задолженность, а в итоге страдает кредитная история.

Чтобы подобные неприятности не происходили, во-первых, после финальных выплат следует брать в банке справку о погашении долга, а во-вторых, нужно периодически проверять собственную кредитную историю.

На заметку

Любая кредитная история состоит из четырех частей[1]. По запросу субъекта она выдается в полном объеме, а по запросу кредитора — только информационная часть, в которой содержатся сведения о полученных кредитах, об отказах в кредитовании с указанием причин, о пропуске платежей (только о двух и более подряд), о поручительстве[2].

Согласно законодательству любой гражданин имеет право бесплатно, но не более двух раз в год (один раз на бумажном носителе), получить свою кредитную историю. Само собой, за вознаграждение можно получить выписку неограниченное количество раз[3].

Если человек кредитовался только в одном банке, он может обратиться туда лично, явившись с паспортом в одно из отделений либо воспользовавшись услугой интернет-банка.

При наличии кредитов в нескольких банках ситуация несколько усложняется. Кредитная история обычно хранится в одном из кредитных бюро (БКИ), и, чтобы получить ее, необходимо знать, в каком именно. Для этого требуется код субъекта кредитной истории, который обычно указан в тексте кредитного договора. Если заемщик знает свой код, то можно воспользоваться онлайн-услугой на сайте Центробанка России в Центральном каталоге кредитных историй. На указанный адрес электронной почты клиент получит ответ с указанием нужного ему БКИ. После этого останется только направить письменный запрос или явиться лично в соответствующее бюро для получения информации.

С 31 января 2019 года появился еще один способ бесплатно получить информацию о нужном БКИ — через портал «Госуслуги»[4]. Для этого нужно зарегистрироваться на сайте и обязательно обзавестись подтвержденной учетной записью. Декларируемое время оказания услуги — один час.

Стоит понимать, что ознакомиться с самой кредитной историей ни через Центральный каталог, ни через «Госуслуги» не получится. Для этого можно воспользоваться, например, сайтом банка, в котором был получен кредит, или сайтами выбранных БКИ. Кроме того, в интернете существует немало компаний, которые за плату предлагают за 15 минут узнать все нюансы кредитной истории. Однако следует учитывать, что достоверность подобной информации, полученной не из первых рук, сомнительна.

Важно!

В связи с участившимися случаями мошенничества в интернете Центробанк РФ предостерегает граждан от передачи третьим лицам конфиденциальной информации, такой как паспортные данные и код субъекта кредитной истории.

Если заемщик не знает свой код, запросить Центральный каталог кредитных историй можно письменно либо через почтовое отделение, либо через один из банков. Для этого необходимо явиться лично с паспортом, составить запрос и заверить подпись и паспортные данные. Кроме того, можно обратиться в любое БКИ при условии, что в нем есть сотрудник, уполномоченный работать с подобным запросом.

Если заемщик желает уточнить, не было ли в отношении него через суд возбуждено дело о взыскании долгов, он может обратиться в Федеральную службу судебных приставов (ФССП). Доступ к электронному банку данных по всем исполнительным производствам есть прямо на сайте этой организации. Чтобы получить информацию, нужно лишь ввести фамилию, имя и отчество, а также регион, в котором зарегистрирован клиент. Для удобства оплатить долг можно прямо на сайте ФССП.

Узнать о наличии задолженности клиент может и после звонка из банка или коллекторского агентства, которому этот долг был передан.

Плохая кредитная история: откуда берется и чем грозит?

Откуда же вообще берутся плохие кредитные истории? Вина за испорченную историю может лежать и на банке-кредиторе, и на самом заемщике. Чаще всего вина банка заключается в допущении ошибок при передаче информации в БКИ. Например, возможна такая ситуация: заемщик подал заявку на новый кредит, согласовал его получение, но в итоге передумал и деньги брать не стал. Банк же при этом уже подал сведения о заемщике в БКИ, и у человека появился незакрытый кредит. Ошибки могут быть и другими, но суть остается прежней — у заемщика нет шансов получить очередной кредит, пока он не исправит ситуацию. Для этого потребуется все перепроверить и обратиться в банк с заявлением о передаче в БКИ истинной информации. Именно из-за возможных ошибок специалисты рекомендуют время от времени контролировать кредитную историю, особенно если человек планирует брать крупный кредит.

Заемщик может снизить свой кредитный рейтинг по следующим причинам:

- Пропуск любого ежемесячного платежа или наличие длительных и регулярных просрочек. Информация об этом сразу же попадает в кредитную историю. Пропустить очередной платеж клиент может из-за проблем с деньгами, забывчивости или несвоевременного внесения денег.

- Непогашение кредита до конца. После уплаты итоговой суммы могут остаться непогашенными буквально несколько копеек, на которые впоследствии насчитываются проценты, и долг продолжает расти. Заемщик, как правило, узнает об этом только после того, как банк передает задолженность коллекторам для взыскания.

- Мошеннические кредиты. В этом случае заемщик сознательно не погашает платежи, надеясь на то, что банк не найдет способов заставить его выполнять свои обязательства.

Другой вид мошеннических кредитов — это кредиты, взятые по чужим документам. В этом случае «официальный заемщик» является потерпевшим, но его кредитная история тем не менее страдает. Если в ней появился кредит, который человек не оформлял, сразу же необходимо подать заявление в полицию.

Плохая кредитная история чревата для заемщика сложностями с получением новых кредитов: информацию о недобросовестном погашении удалить из кредитной истории невозможно.

Конечно, есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. А банки имеют на это полное право. Чтобы передать долг, банк может:

- заключить с коллектором агентское соглашение о взыскании долга. При этом кредитор остается прежним, а коллектор выступает от имени самого банка, получая процент от суммы долга за работу. Деньги должник возвращает на счет банка;

- продать проблемную задолженность (заключить договор цессии), в результате чего все права кредитора переходят к коллекторскому агентству. Гражданским кодексом РФ это разрешено, при этом упоминание о цессии в кредитном договоре необязательно. Сумма задолженности не меняется, в нее включаются все штрафы и пени, которые накопились у клиента к моменту передачи задолженности.

На заметку

По проданному просроченному долгу обычно приостанавливается взимание штрафов и процентов, поэтому этот вариант для должника более удобен.

По закону, регулирующему деятельность коллекторских агентств[5], кредитор обязан проинформировать должника о продаже долга в течение 30 рабочих дней. Это делается либо по почте заказным письмом, либо другим способом, предусмотренным в соглашении между должником и кредитором[6].

Коллекторское агентство также направляет должнику уведомление о том, что отныне именно оно является новым кредитором.

Получив такое уведомление, не стоит впадать в панику. Прежде всего следует убедиться, что кредитор сменился в соответствии с законодательством. Необходимо запросить у агентства договор цессии, чтобы не возникло сомнений в ее законности, а затем проверить, числится ли агентство в реестре Федеральной службы судебных приставов (ФССП). Это очень важный нюанс, поскольку только зарегистрированные агентства работают в рамках закона. Большинство жалоб на некорректное, а порой и опасное для жизни должника поведение коллекторов относится как раз к работе тех, кто не числится в реестре ФССП, а значит, и вовсе не имеет права вмешиваться в процесс возврата задолженности.

Кстати, даже по манере общения коллектора можно определить, является ли он представителем официальной организации: агент обязательно должен представиться, сказать, от какого именно агентства он работает, и сообщить регистрационный номер.

Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю. У агентств есть различные пути и варианты возврата денег по финансовым обязательствам, и коллекторы готовы обсуждать их с клиентами, согласными на добровольное погашение долгов.

- Во-первых, возможна реструктуризация долга, то есть изменение режима погашения на более благоприятный для должника. Один из распространенных видов реструктуризации — уменьшение суммы ежемесячного платежа, срок погашения при этом увеличивается. Разные коллекторские агентства имеют и разные варианты реструктуризации.

- Во-вторых, агентство может помочь в продаже залогового имущества, например квартиры, содействует в поиске потенциального покупателя, получении согласия банка и оформлении необходимых документов.

- В-третьих, в некоторых агентствах можно получить помощь в организации платежей без комиссии, что существенно облегчает процедуру погашения долга.

- В-четвертых, для должников, показавших себя добросовестными плательщиками, возможно частичное списание штрафов.

Не стоит избегать общения с представителями официальных коллекторских агентств. Официальный коллектор выступает, по сути, как консультант, дающий профессиональные советы по поводу того, как быстрее и удобнее выплатить просроченный кредит. После погашения долга рекомендуется снова поинтересоваться своей кредитной историей и получить выписку из нее в БКИ или на сайте ФССП, чтобы убедиться в отсутствии неоплаченных кредитов.

Бюро кредитных историй- проверить бесплатно по фамилии кредитный отчет!

Как известно, кредитная история любого заемщика сохраняется в БКИ (бюро кредитных историй). В нем вся информация складывается из сведений, которые передаются банками и прочими финучреждениями. В России прошли регистрацию несколько десятков таких бюро, поэтому самостоятельно найти КИ, особенно если человек кредитовался в разных банках, достаточно сложно.

Рассмотрим в этой статье пошаговые действия, которые подскажут, как в бюро кредитных историй проверить бесплатно по фамилии кредитный рейтинг заемщика. А также узнаем, как на онлайн-сервисе получить за 15 минут полную финансовую информацию.

Первый шаг. Получить информацию в ЦККИ по фамилии

Каждый гражданин России вправе один раз на протяжении года запросить данные по своему кредитному рейтингу в БКИ бесплатно. При этом за все последующие запросы ему придется платить.

Сведения со всех БКИ сосредоточены в Центральном каталоге кредитных историй (ЦККИ). Поэтому обратившись на официальный сайт Банка РФ, можно сделать запрос на получение интересующих сведений.

При оформлении запроса вводятся личные данные заемщика и его код, как получателя кредита. Ответ со всеми данными из БКИ поступит к заявителю на его электронную почту. Как в интернете сделать запрос в Центральный каталог можно ознакомиться в этой статье.

При этом следует отметить, что ЦККИ предоставляет бесплатно заявителю только информацию, в каких БКИ на данную фамилию хранится КИ. На этом этапе процедура не заканчивается.

Второй шаг. Получение своего кредитного рейтинга

Данную процедуру возможно провести несколькими способами:

- обратиться в Бюро с личными документами;

- отправить заявку телеграммой через почтовое отделение;

- отправить запрос почтой в форме письма;

- направить обращение к партнерам БКИ.

Рассматривая все способы получения банковского рейтинга, можно отметить, что бюро кредитных историй проверить бесплатно кредитный рейтинг позволяет только одним способом – это непосредственное обращение гражданина в БКИ. В других случаях стоимость услуги будет уточняться на месте.

На всех официальных ресурсах БКИ содержится информация, какими способами заемщик сможет узнать данные о своей банковской репутации. Подробно узнать о способах проверки КИ можно в статье по ссылке.

Как сделать заказ кредитной истории онлайн

Обратившись на сервис ↪ BKI24 , каждый человек сможет получить кредитный отчет из Бюро на протяжении 15 минут.

Чтобы сервер смог сформировать кредитный отчет заявителю потребуется пройти несколько этапов:

- Оставить запрос на сайте и оплатить его.

- Сервер оформит кредитный отчет заявителю на основании кредитных историй всех БКИ.

- Через 15 минут заявитель получает на свой электронный ящик кредитный отчет.

Какая информация включается в кредитный отчет?

В кредитном отчете заемщика, полученного на ↪ BKI24.INFO , будут содержаться следующие факты:

✒ Информация о том, нет ли данного паспорта в «черном списке».

✒ Предоставляются все сведения о кредитах заемщика:

- указываются все полученные кредиты;

- суммы и даты кредитования;

- размер ежемесячных оплат;

- сведения о выполненных и невыполненных обязательствах;

- просрочки по выплате займа;

- указываются источники, откуда получены данные об обязательствах и их выполнении.

✒ Информация об общем размере займа с учетом процентов и штрафов. Указывается выплаченная сумма и та, которую предстоит оплатить.

✒ Рассчитывается скоринговый балл и причины, оказавшие влияние на скоринговую проверку.

✒ Прописаны рекомендации по истории сотрудничества с банковскими учреждениями, о возможностях получения займа, его типе, а также указывается максимальный размер суммы заимствования.

Иногда бывают случаи, когда финансовые учреждения отказывают в кредите из-за неудовлетворительного кредитного отчета. Начиная с 2015 года, банки сообщают в БКИ причины, из-за которых они отказывают заемщику в получении займа. Эта информация содержится в информационном разделе отчета.

В случаях, когда обнаруживаются неточности в сведениях, их можно исправить. Так, известны случаи, когда обнаруживались такие ошибки, как факт оформления кредитной карты и получения кредита, хотя по факту этого не было. Иногда встречаются ошибочные записи по допуску просрочек в погашении займа. После проведения процесса оспаривания кредитная история корректируется, ошибки убираются.

С сегодняшнего дня россияне смогут дважды в год бесплатно проверить свою кредитную историю

31 января 2019

С 31 января 2019 г. вступил в силу №327-ФЗ от 03.08.2018 «О внесении изменений в Федеральный закон «О кредитных историях».

Что изменится для россиян после вступления в силу нового закона?

1. Граждане смогут получать 2 кредитных отчета в год бесплатно (но не более одного раза на бумажном носителе) в каждом бюро кредитных историй (БКИ), где хранится их кредитная история. Получить платный отчет можно неограниченное количество раз на любом носителе.

Получить информацию о том, в каких (БКИ) хранится кредитная история, можно на Едином портале государственных и муниципальных услуг https://www.gosuslugi.ru/. Услуга «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» доступна в разделе каталога услуг «Налоги и финансы» в подразделе «Сведения о бюро кредитных историй».

Чтобы сформировать и отправить запрос от физического лица, нужны данные паспорта и СНИЛС. После этого Банк России пришлет в личный кабинет информацию о БКИ, где хранится кредитная история: название, адрес, номер телефона. Для получения сведений по предыдущим (недействительным) паспортам рекомендуется пользоваться другими способами получения сведений из Центрального каталога кредитных историй, с которыми можно ознакомиться на сайте Банка России в разделе «Кредитные истории».

2. Увеличилось количество способов получения кредитной истории. Теперь заемщики, чья кредитная история хранится в Объединенном Кредитном Бюро, смогут направить запрос на получение бесплатного кредитного отчета на портале https://ucbreport.ru c помощью учетной записи Госуслуг (ЕСИА).

Также запрос на получение отчета можно направить:

• лично в офисе бюро;

• по электронной почте заявлением, подписанным усиленной квалифицированной электронной подписью;

• нотариально заверенным заявлением по почте;

• заверенной телеграммой.

3. Вместе с кредитным отчетом россияне смогут получить свой Индивидуальный кредитный рейтинг.

Индивидуальный кредитный рейтинг является аналогом скоринга, который уже давно используют банки и МФО при принятии решения о кредитовании клиента. Балл будут рассчитывать БКИ по своим существующим скоринговым моделям, которые доказали свою валидность для кредиторов. Каждое бюро имеет свою модель с определенным набором переменных, которые влияют на итоговый размер балла — наличие текущих и исторических просрочек платежей, уровень долговой нагрузки заемщика, количество запросов его кредитной истории, ее глубина (чем она больше, тем лучше) и т.д. Чем выше балл – тем ниже уровень кредитного риска заемщика. На самом деле для заемщика важен не столько конкретный балл, а интервал уровня риска, которому он соответствует – высокий, средний или низкий.

Эта инициатива позволит заемщикам взглянуть на себя глазами кредитора и оценить свои шансы на получение нового кредита или займа.