Торговля акциями (трейдинг) на бирже с нуля для новичков

Большинство людей считает торговлю финансовыми активами чрезвычайно сложным и рискованным делом, требующим большого опыта и долгой профессиональной подготовки. Однако при консервативном подходе фондовый рынок позволяет получать доход, с лихвой перекрывающий инфляцию. Как показывает практика, длительное удержание акций крупных и надежных компаний может стать основой благосостояния инвестора.

Большинство людей считает торговлю финансовыми активами чрезвычайно сложным и рискованным делом, требующим большого опыта и долгой профессиональной подготовки. Однако при консервативном подходе фондовый рынок позволяет получать доход, с лихвой перекрывающий инфляцию. Как показывает практика, длительное удержание акций крупных и надежных компаний может стать основой благосостояния инвестора.

Как зарабатывают трейдеры торговлей акциями

Перед тем, как играть на бирже, начинающему игроку следует определиться с базовой стратегией. Все частные лица на фондовой бирже делятся на 2 большие группы: инвесторы и трейдеры. Инвесторы составляют портфель ценных бумаг и держат его годами, получая доход как от роста курсовой стоимости акций, так и от получения дивидендных выплат.

Трейдеры стремятся работать более активно, пытаясь получить доход от небольших движений курсовой стоимости актива. Это более рискованная стратегия, требующая от игрока большого опыта и высокой квалификации. Спекулятивная торговля акциями предполагает полную или частичную занятость. Для начинающих больше подходят консервативные стратегии с умеренным уровнем риска.

- Скальпинг. Это самая агрессивная техника, где открытие и закрытие сделки происходит в течение нескольких минут или даже секунд.

- Интрадей-трейдинг. Позиция удерживается от нескольких минут до нескольких часов и никогда не переносится на следующий день.

- Позиционная торговля. Время сделки составляет несколько дней или недель.

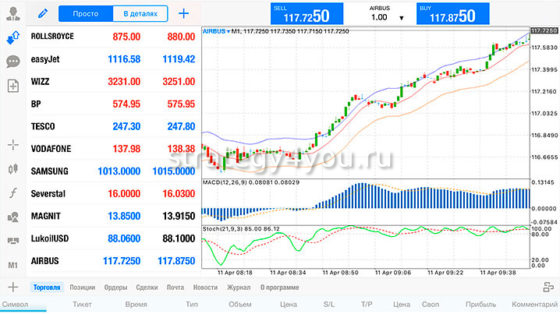

Перед началом работы необходимо скачать торговый терминал на официальном сайте брокера. Это специальная программа, в которой заключаются сделки в онлайн-режиме.

Тем кто хочет научиться, как правильно торговать на фондовом рынке с нуля, лучше начать работу на демо-счете. Это тренировочный режим, где трейдер не рискует своими деньгами. Такую услугу сегодня предоставляет большинство фондовых брокеров.Тестирование торговых стратегий для акций

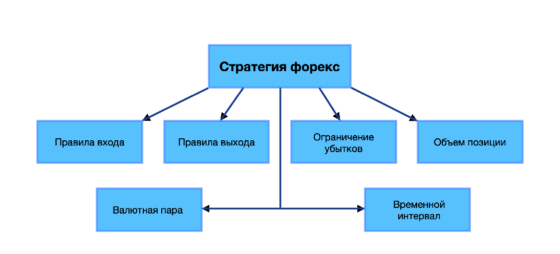

Перед тем как торговать на бирже, трейдеру нужно выбрать свою стратегию. Она определяет математическое преимущество, которое дает игроку возможность зарабатывать на рынке. Стратегии тестируются на исторических данных вручную или с помощью специальных программ. Положительный результат торговой системы в прошлом не гарантирует успех в будущем, но дает неплохие шансы заработать.

Перед тем как торговать на бирже, трейдеру нужно выбрать свою стратегию. Она определяет математическое преимущество, которое дает игроку возможность зарабатывать на рынке. Стратегии тестируются на исторических данных вручную или с помощью специальных программ. Положительный результат торговой системы в прошлом не гарантирует успех в будущем, но дает неплохие шансы заработать.

Существует множество подходов для создания торговых стратегий.

К наиболее распространенным торговым системам относятся:

- Торговля по тренду. Приверженцы этого подхода исходят из постулата, что вероятность продолжения тенденции выше ее смены. Открывать сделку можно после коррекции актива или при пробое важного уровня. Для анализа рынка используются технические инструменты и мониторинг новостного фона.

- Контртрендовая торговля. Такая стратегия дает хорошие результаты, когда на рынке отсутствует выраженная тенденция. Входить в позицию рекомендуется при достижении важных технических уровней. Данный подход более рискован, чем трендовая торговля. Для ограничения рисков всегда необходимо ставить приказы на ограничение убытков.

- Применение паттернов. Это типовые фигуры, которые периодически возникают на графике цены. Патерн может отражать высокую вероятность дальнейшего направления движения актива. К фигурам классического технического анализа относятся «Голова и плечи», «Тройная вершина», «Прямоугольник» и т. д.

Использование математических индикаторов и осцилляторов. Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.

Использование математических индикаторов и осцилляторов. Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.- Торговля на новостях. Применяется интрадей-игроками для трейдинга на оживленном рынке. Это высокорискованная техника торговли, требующая большого опыта. Для получения прибыли необходимо отслеживать выходящие новости и быстро определять их влияние на рынок.

- Арбитраж. Это группа стратегий для получения безрискового дохода. Наиболее распространен пространственный арбитраж, когда стоимость одного актива на разных площадках отличается. В этом случае одновременно осуществляются 2 сделки: актив по большей цене продается, а по меньшей — покупается. Когда цены выравниваются, производится обратная транзакция.

Как снизить риски при торговле акциями

Одна из главных ошибок начинающих трейдеров — торговля с большим кредитным плечом. Это многократно увеличивает риски и чаще всего ведет к разрушению торгового счета. Новичкам рекомендуется работать без использования маржинального кредитования. При получении стабильных результатов в долгосрочном периоде можно использовать небольшое плечо — 1:2 или 1:3.

При активной торговле обязательно необходимо ставить стоп-лосс — ордер на ограничение убытков. Размер стоп-лосса определяется, исходя из торговой стратегии и волатильности рынка. Большинство специалистов рекомендуют рисковать не более 2-3% капитала в одной сделке.

Также следует определять лимиты потерь на день, неделю, месяц. Например, при убытке 10% от капитала торговлю в текущем месяце рекомендуется прекратить.

Начинать активные операции лучше с небольших сумм. Как показывает статистика, свой первый счет большинство трейдеров проигрывает в течение года. Никогда не следует торговать на деньги из семейного бюджета, чужие средства, кредиты, взятые в банке. Для работы используется исключительно рисковый капитал, потеря которого не приведет к катастрофическим последствиям.

Для сокращения технических рисков следует иметь качественное программное обеспечение и резервную линию Интернета. Дополнительно рекомендуется скачать мобильную версию торгового терминала на смартфон. Брокера лучше выбирать с высоким рейтингом надежности. Многие профессионалы имеют счет в нескольких брокерских компаниях.

Составление инвестиционного портфеля

Ключевым требованием к инвестиционному портфелю является диверсификация рисков. Подбирать активы рекомендуется так, чтобы между ними не было прямой корреляции. Например, если составить портфель только из акций нефтедобывающих компаний, риск убытков в случае падения цен на нефть будет чрезвычайно большим. В такой портфель следует добавить «защитные» акции и облигации.

Специалисты рекомендуют такую структуру инвестиционного портфеля:

- 70-80% от капитала — низковолатильные акции с большими дивидендами;

- 20-30% от капитала — активы с высокой волатильностью и большим потенциалом роста.

При правильном выборе управляющего портфель будет расти вслед за восходящими тенденциями, преобладающими на рынке. Частота пересмотра состава портфеля зависит от запланированной доходности и заложенной степени риска. Подешевевшие акции можно продать, заменив растущими, или оставить в портфеле. В последнем случае прибыль от одних активов будет замещать убытки других.

Большинство экспертов рекомендует продавать дешевеющие акции, заменяя на те, которые находятся в восходящем тренде. Новички чаще всего делают наоборот: продают выросшие акции и оставляют упавшие. Результат таких действий «растворится» в итоговом результате, но общая доходность портфеля будет ниже.

Хороший вариант для новичка — скопировать структуру фондового индекса. Для этого можно купить 10 самых высококапитализированных акций в соответствии с их весом в индексе. Динамика доходности такого портфеля будет близка к движению бенчмарка.

Несмотря на кажущуюся примитивность, такой подход работает в долгосрочной перспективе. Большинство профессиональных управляющих проигрывают индексу на больших отрезках времени.

Методики управления портфелем акций

Чтобы упростить управление инвестициями, эксперты предлагают проводить ребалансировку портфеля. В этом случае управление доходностью портфеля осуществляется математически.

Методика предполагает осуществление следующих действий: При создании портфеля каждой бумаге выделяется доля в процентах.

При создании портфеля каждой бумаге выделяется доля в процентах.- Проверка осуществляется строго по графику (ежемесячно, ежеквартально, раз в полгода).

- Сумма инвестиций в каждую акцию оценивается с учетом текущих котировок.

- Отклонения от выделенной бумаге доли требуют ребалансировки.

Подешевевшие акции докупают до установленной доли, а выросшие — продают. Баланс активов постоянно меняется, но доли бумаг в портфеле остаются прежними. Все расчеты ведутся в валюте депозита. Подобный подход поможет зарабатывать на фондовом рынке с постоянным уровнем доходности. Если запланированные показатели достигнуты, портфель можно частично или полностью продать, заменив другим.

Можно ли как-то упростить торговлю

Если трейдер не хочет разрабатывать свою торговую систему, он может воспользоваться услугой автоследования. Это сервис, позволяющий частному инвестору копировать сделки выбранного им управляющего с минимальной задержкой. Подписчик рассчитывает получать доход, близкий к доходу профессионального управляющего, а последний получает небольшой процент с прибыли частного трейдера.

Автоследование похоже на форму доверительного управления, но имеет, по сравнению с ним, ряд преимуществ. Подписчик полностью контролирует состояние своего счета и в любой момент может отключиться от услуги. Не требуется перевод денег на счет управляющей компании.

Частный инвестор может сам выбирать стратегию и управляющего (по типу ПАММ-счетов) в зависимости от требуемой доходности и степени риска. Услуга не требует большого размера счета, а, значит, стратегия быстрее адаптируется к рыночным изменениям.

Торговля акциями для начинающих, с чего начать

Неопытным трейдерам кажется, что торговля на фондовом рынке — мудреная наука, доступная только избранным. Но на самом деле разобраться в ней проще, чем кажется. Всё, что нужно — запастись деньгами (на первых порах достаточно и небольшой суммы) и потратить некоторое количество времени на самообразование. Причем самое основное о том, как торговать акциями, вы узнаете уже сегодня — из этой статьи.

Торговля акциями: с чего начать

Если хотите стать успешным трейдером, не бросайтесь в омут с головой. Ваша задача — последовательно пройти семь важных ступеней:

1. Получить базовые знания из достоверных источников. Для начала необходимо познакомиться с принципами работы фондовых бирж и основами технического анализа, а затем — непосредственно на сайтах торговых площадок изучить котировки и другие характеристики финансовых инструментов.

2. Выбрать рынок для работы: российский или зарубежный. Среди иностранных рынков наиболее перспективным считается американский.

3. Выбрать брокера и открыть счет. Без посредника не обойтись — физические лица не имеют прямого доступа к биржам. Заключить договор с брокером можно двумя путями: лично в офисе компании или дистанционно – через портал Госуслуг. Сразу после заключения договора на имя будущего инвестора будет открыт брокерский счет.

4. Установить на компьютер торговый терминал. Чтобы научиться торговать акциями, нужно специальное программное обеспечение. Выбор торгового терминала, как правило, зависит от выбора брокера — каждый из них предлагает свой вариант программы. Можно обойтись и без терминала (ниже расскажем, как), но большинство трейдеров предпочитают торговать именно таким способом.

5. Выполнить пробную торговую операцию. Например, сайт Московской биржи предлагает начинающим инвесторам подключиться к тестовому серверу торгов и заключить свою первую сделку в пробном режиме.

6. Выбрать объект для вложений. Инвестировать следует в ценные бумаги тех компаний, риск банкротства которых минимален.

7. Купить акции. Чтобы приступить к работе, необходимо внести на брокерский счет необходимую сумму — через кассу банка или онлайн-сервисы. После того как деньги поступят на счет, можно приступать к торговле.

Перед вами — общий план действий. Теперь поговорим подробнее о наиболее важных пунктах.

Как получить базовые знания?

Черпать информацию можно буквально отовсюду: из книг, специализированных форумов, семинаров, видеоуроков и статей. А лучше всего — совмещать все вышеперечисленное.

Главный совет для чайников, желающих постичь секреты торговли акциями, — освоить основы технического анализа. Это — база, без которой не обойтись. Тот, кто владеет техническим анализом, допускает намного меньше ошибок в процессе работы.

Существует множество полезных книг об основах биржевой торговли. Например, авторства А. Элдера, У. Дж. О`Нила, Л. Гоха. Ну и наконец, самый простой способ научиться торговле акциями — смотреть видеоуроки для начинающих, в которых простым и понятным языком освещены все интересующие новичков вопросы.

Выбор объекта для вложений

Как трейдеры решают, в какие акции инвестировать? Проводят технический или фундаментальный анализ фондового рынка. Оба эти подхода имеют одну и ту же цель, которая заключается в получении прибыли. Но тем не менее, между техническим и фундаментальным анализом есть существенные отличия.

Трейдеры, использующие в работе методы технического анализа, изучают графики движения рыночной цены, ищут закономерности и на их основании определяют момент покупки или продажи акций. При этом им всё равно, куда движется рынок: заработать можно как на подъеме, так и на падении цены.

Фундаментальный анализ работает по-другому. Трейдерам, которые его используют, не нужны графики. Их основная цель — найти динамично развивающуюся компанию с достаточной финансовой устойчивостью. Желательно также, чтобы акции были недооценены рынком, то есть их рыночная стоимость была ниже реальной. Инвесторы, использующие фундаментальный анализ, рассчитывают на долгосрочную прибыль (минимум 5 лет). Поэтому они тщательно изучают саму компанию: ее нишу в отрасли, финансовую устойчивость, перспективы развития и так далее.

Как выбрать биржу?

Акции продаются и покупаются на фондовых биржах. Те, в свою очередь, представляют собой торговые площадки, основная деятельность которых — обеспечение оптимальных условий обращения ценных бумаг, определение их рыночной стоимости и поддержание высокого профессионализма участников рынка.

Всего в мире существуе

«Как торговать акциями?» – Яндекс.Знатоки

Однозначного ответа на ваш вопрос не существует – подобно несчастным семьям из романа Толстого, каждый успешный трейдер идет своим уникальным путём. Конечно, как представитель брокера я бы должен вам рассказывать, что научиться успешному трейдингу легко, достаточно только прослушать наш учебный курс, можно даже дистанционно. Но поскольку нормальный брокер меньше всего заинтересован в клиентах, которые с разбегу врезаются в рынок и всё теряют, поскольку хлопот с таким клиентом больше, чем доходов, я вам отвечу иначе. Да, тщательное и глубокое обучение с тестированием своих идей на исторических графиках и демо-счёте повышают вероятность вашего успеха. Впрочем, вероятность, даже высокая, никогда не равна единице. Так что лучше не спешить нырять в рынок с головой, даже если на этапе обучения у вас все прекрасно получалось. Часть средств лучше вложить в консервативные инструменты, например, облигации. Это могут быть те же «евробонды», номинированные в основных мировых валютах. Эта часть ваших инвестиций обеспечит какое-то время вашу семью при негативном раскладе. В то же время наибольшую доходность потенциально могут принести как раз наиболее рисковые инвестиции.

Могу лишь предложить вам несколько советов по успешному инвестирования:

а) не складывайте все «яйца» в одну корзину – вы можете открыть счета сразу у нескольких ведущих брокеров, распределив свои активы по ним – потом определитесь, чьи условия для вашей манеры инвестирования лучше подойдут и окажутся оптимальными по комиссиям;

б) начните инвестирование с вариантов низкорисковых, но обеспеченных дополнительной доходностью, например, с открытия ИИС и покупки на него евробондов – это позволит вам втянуться в процесс инвестирования с наилучшим соотношением риска и доходности, а попутно ознакомиться с рыночными реалиями;

в) пройдите обучение в учебном центре одной из ведущих брокерских компаний (это можно сделать даже удалённо) – возможно, уже на этом этапе вы поймёте, что непосредственная активная спекуляция на бирже вам не очень подходит, зато с этим багажом знаний вы сможете затем выбрать для себя подходящую надёжную западную брокерскую компанию.

Как правильно выбирать акции для покупки (для начинающих)

Данная статья будет крайне полезна и познавательна не только для новичков, но и для рядовых инвесторов. Мы расскажем об основных правилах инвестирования, о том как правильно выбрать акции для покупки и сформировать свой портфель. Разумеется, подобная тематика обширна и в одном материале нелегко изложить все детально, но мы постарались и собрали для вас все самое главное и необходимое, чтобы вы могли максимально правильно выбирать акции и инвестировать.

Существуют различные виды инвестирования в ценные бумаги. Если разбить их на категории, то явно прослеживаются 3 основных вида:

- Поиск недооцененных акций с целью покупки на долгосрочный период;

- Спекулятивная игра на рынке акций с помощью технического анализа;

- Покупка акций под конкретную идею.

Предлагаем кратко пробежаться по всем этим стратегиям и понять что-же лучше подходит для вас и от чего следует держаться подальше.

Поиск недооцененных акций с целью покупки на долгосрочный период.

Данная стратегия подойдет для долгосрочных инвесторов, кто готов ждать и держать акции долго, чтобы заработать на росте курсовой стоимости акций и владеть долей в компании. Другими словами, это стратегия настоящего Инвестора. Такой стратегии инвестирования придерживается самый знаменитый и богатый американский инвестор Уоррен Баффет.

Спекулятивная игра на рынке акций с помощью технического анализа.

Такая стратегия подразумевает спекуляции на росте и падении котировок акций компании на коротком промежутке времени. Согласно статистике, 90-95% спекулянтов теряют свои деньги. Чаще всего спекулянты торгуют по техническому анализу, изучая исторические котировки акций, пытаясь найти похожие фигуры в прошлом с целью составления прогнозов будущих движений.

Как показывает практика, лишь маленький процент людей способен зарабатывать на таком методе. Данная стратегия не является инвестированием и больше похожа на игру в казино. Люди, придерживающиеся спекулятивной игры, покупая акцию, не понимают, что это не просто бумажка, а настоящая доля в компании.

Покупка акций под конкретную идею.

Такая стратегия, как и описанная ранее “Поиск недооцененных акций”, является одним из лучших способов инвестирования и высокого заработка на рынке.

Вся идея заключается в том, что вы покупаете акцию компании, в которой произойдет какое-то событие, которое приведет к росту капитализации. Инвестор оцениваете время, когда произойд

Как работать с акциями?

Тысячи и тысячи компаний размещают свои акции на фондовых рынках. Как трейдеру определиться с критериями для выбора акций? Какие акции для торговли лучше? Как провести анализ этих акций и подтвердить, или опровергнуть правильность сделанного выбора? Об этом поговорим в данной статье.

Выбор правильной акции

В первую очередь необходимо выбрать правильную акцию. Если вы только начинаете свой путь в качестве трейдера и приняли решение попробовать себя в торговле акциями, то наилучшим вариантом станет выбор акций таких компаний, которые широко известны и завоевали доверие на рынке. Не стоит сразу кидаться в омут с головой и начинать работу с рисковыми компаниями. Акции широко известных компаний имеют высокую ликвидность, то есть вы всегда можете получить за них сумму денег, которую пожелаете. Также по ним проще добыть информацию. Другой способ – выбор акций компаний, которые вам близко знакомы. Например, если вы являетесь потребителем конкретной фирмы, то вам будет значительно проще понять их бизнес-модель, нежели если торговать на акциях компании, о которой вообще не располагаете никакой информацией. Неплохим вариантом станет наблюдение в течение некоторого временного периода за ценой выбранной акции. Лучше собрать информацию, прежде чем выводить свои деньги на рынок. Для этого можно воспользоваться демо-счетом.Фундаментальный анализ

Вторым шагом должно стать проведение фундаментального анализа рынка. Цена на акции зависит от трех факторов: в целом, от текущего состояния рынка, от состояния той отрасли, к которой принадлежит компания и от ее финансового состояния. Текущее состояние фондового рынка можно оценить путем анализа политических и экономических факторов таких как: цены на энергоносители, объем ВВП, уровень инфляции, политический строй и др. Фундаментальный анализ позволит выявить благоприятна ли в данный момент ситуация на рынке для того чтобы инвестировать. Анализ отрасли проводится путем изучения таких индексов как Индекс Доу Джонса, индексов Насдак и других. В рамках фундаментального анализа особенно важно уделить внимание последнему из факторов – финансовому состоянию фирмы. Для этого необходимо углубленно изучить информацию о текущих делах компании, а также ее перспективах на будущее. Также следует проанализировать публикуемые материалы выбранной компании, например, баланс и отчеты о прибылях и убытках. Результатом анализа должно стать формирование инвестиционного портфеля.Технический анализ

Далее инвестиционный портфель необходимо подвергнуть техническому анализу, который основан на изучении динамики цены на акции и объема торгов. Применение технического и фундаментального анализа одновременно, позволит получить более полное представление о текущей ситуации на рынке и точнее спрогнозировать поведение цены на акции. В рамках технического анализа акций осуществляется построение графиков, анализ различных индикаторов. Например, таких индикаторов как скользящие средние, индикатор MACD, индикаторы-конверты, стохастики, индексы спекулятивной активности и многих других. Здесь главное не увлекаться и не строить свою теорию о том, в какую сторону будет двигаться цена, используя несколько десятков индексов. Достаточно выбрать совсем немного и работать по ним. Таким образом, технический анализ фондового рынка нужен для того, чтобы уметь спрогнозировать возможное направление, в котором будет осуществлять свое движение цена на акции.Временной период для торговли

Определитесь с временным периодом, в рамках которого будете осуществлять торговлю акциями. Чем он будет дольше, тем более придирчивым и взвешенным должен быть проводимый анализ. Временной период должен выбираться исходя из того, как много свободного времени вы можете уделять торговле на фондовом рынке. Если вы располагаете достаточным количеством времени, то стоит остановить свой выбор на коротких таймфреймах. И, наоборот, если вы очень занятой человек и имеете не более одного часа в день или в неделю свободного времени, то лучше использовать долгосрочную торговлю. Вступление в ряды трейдеров, которые осуществляют свою деятельность на фондовом рынке, вынуждает вас управлять своим инвестиционным портфелем. Так, если вы приняли решение торговать внутри одного дня, то не пропускайте свой выход в рамках этого дня. Если вы на фондовом рынке используете долгосрочную торговлю, то обязательно осуществляйте контроль своей позиции каждую неделю или месяц. Ни в коем случае не стоит пропускать новости. Вы должны активно наблюдать за поведением других акций, которые принадлежат аналогичной отрасли. Естественно, оценить или предвидеть абсолютно все изменения цен на фондовом рынке при помощи предложенного алгоритма невозможно. Даже бывалому трейдеру это не по зубам. Все приходит с опытом.Торговля акциями: как начать, как выжить?

Не каждый, кто покупает и продает акции, является трейдером в профессиональном смысле этого слова. Большинство трейдеров можно отнести к одной из двух групп. В зависимости от частоты выполнения операций и используемой ими стратегии, их можно назвать либо трейдерами (как Гордон Гекко из фильма «Уолл-стрит»), либо инвесторами (как Уоррен Баффет).

Что представляет собой торговля акциями?

Термином «трейдер акциями» обычно обозначают человека, который часто покупает и продает акции с целью заработать на ценовых колебаниях. Такие краткосрочные трейдеры стараются зарабатывать в течение ближайших нескольких минут, часов, дней или недель. Они не покупают «голубые фишки«, чтобы оставить свой пакет акций наследникам.

Термином «трейдер акциями» обычно обозначают человека, который часто покупает и продает акции с целью заработать на ценовых колебаниях. Такие краткосрочные трейдеры стараются зарабатывать в течение ближайших нескольких минут, часов, дней или недель. Они не покупают «голубые фишки«, чтобы оставить свой пакет акций наследникам.

Подробную классификацию торговли акциями можно провести по определенным критериям:

Активная торговля — это когда трейдер совершает 10 и более сделок в месяц. Как правило, при этом используется стратегия, которая в значительной степени полагается на хороший торговый сигнал и правильный выбор момента совершения сделки. Такой подход позволяет в течение нескольких дней или недель относительно неплохо зарабатывать на ценовых движениях, которые вызваны какими-то событиями, связанными с конкретной компанией или рынком в целом.

Дейтрейдинг — это стратегия, которую используют трейдеры, работающие с «горячими» акциями. Они совершают покупки и продажи, закрывая свои позиции в течение одного дня. Их мало беспокоит, какой бизнес стоит за конкретной акцией, и как работает компания. Цель дейтрейдера — заработать на дневных колебаниях цены в течение нескольких минут или часов.

Пассивное инвестирование — это деятельность, которой занимаются долгосрочные инвесторы. Мотивы их действий могут быть самыми разными. Их метод покупки и продажи акций считается пассивным, потому что набор позиции и выход из нее происходит крайне редко. Не очень полагаясь на технический анализ (как это делают активные трейдеры) и не пытаясь поймать правильный момент входа в рынок, пассивные инвесторы применяют фундаментальный анализ, чтобы тщательно изучить сильные стороны интересующих их компании, только после этого следует покупка ее акций в надежде получать прибыль в течение нескольких лет или даже десятилетий (за счет удорожания акции и дивидендов).

С чего начать торговлю акциями

Если вы хотите впервые попробовать свои силы в работе с акциями, следует понимать, что вам придется постоянно бороться со своим волнением, если только вы не выберите вариант долгосрочного инвестирования. Большинство инвесторов наилучшим подходом считают максимальное упрощение своей работы и инвестирование в диверсифицированный набор недорогих индексных фондов, что позволит превзойти показатели рынка в долгосрочной перспективе. Краткосрочные колебания рынка могут быть очень жесткими.

Поэтому очень важно научиться отбирать правильные акции, которые могут принести прибыль. Помните, что риск потерять деньги отсутствует только в том случае, если вы не торгуете. Просто углублять свои знания в этой сфере тоже весьма полезно и увлекательно.

Как выжить на рынке акций

Если вы решили стать частью сообщества трейдеров и инвесторов, приведенные ниже советы помогут вам обеспечить безопасность торговли.

Отводите под торговлю не более 10% своего портфеля. Даже если вы обнаружите в себе талант к инвестированию, если на одну акцию приходится более 10% портфеля, значительно возрастают риски, связанные с повышенной волатильностью. Еще одно важное правило управления рисками: инвестируйте только ту сумму, которую можете позволить себе потерять. Не используйте для этого деньги, которые откладывали для других потребностей.

Как можно больше практикуйтесь. Но не на реальных деньгах. Нет ничего лучше, чем практика при отсутствии давления. Наработать практический опыт можно с помощью виртуальной торговли на конкурсном счете. Такая торговля «на бумаге» позволяет проверить свои навыки трейдера, набрать хорошую историю сделок и попытаться получить реальный торговый счет не вкладывая своих денег.

Снижайте риски, наращивая позиции постепенно. Нет необходимости сразу вкладывать в позицию всю сумму. Покупая частями, вы снижаете риски, связанные с волатильностью.

Сравнивайте свои показатели работы с правильным эталоном. Этот совет касается всех трейдеров и инвесторов, а не только активных. Ваша главная задача — опередить эталонный индекс. Это может быть Standard & Poor’s 500, Nasdaq или другие, более мелкие индексы, в которые входят интересующие вас компании. Сопоставление количественных показателей работы — ключевой фактор. Если инвестор не может опередить эталонный индекс (а это трудная задача даже для профессиональных инвесторов), то ему имеет смысл просто вкладывать деньги в паевые и биржевые фонды, которые представляют собой корзину акций, подобранных по определенным критериям.

Не обращайте внимания на «горячие подсказки». Те, кто расхваливает в социальных сетях ту или иную акцию или проводит проплаченную рекламную кампанию, не заинтересованы в вашем заработке. Эти методы часто используются для накачки и последующего слива акций. При такой схеме зарабатывают те, кто купил никому не известную акцию и сумел создать вокруг нее ажиотаж в интернете. Они быстро продадут все свои позиции и заберут прибыль, когда плохо информированные инвесторы начнут массово скупать бумагу и гнать цену вверх. Не помогайте им набивать карманы. Если вы хотите знать мнение гуру, читайте ежегодные письма к акционерам Уоррена Баффета. В них вы найдете здоровый взгляд на долгосрочное инвестирование и разумные советы.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Использование математических индикаторов и осцилляторов. Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.

Использование математических индикаторов и осцилляторов. Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку. При создании портфеля каждой бумаге выделяется доля в процентах.

При создании портфеля каждой бумаге выделяется доля в процентах.