§ 119. Как банки делают деньги

Деньги создаются банками и другими финансовыми посредниками, чьи депозиты обращаются в финансовом хозяйстве страны как средство обмена. Отдельный банк создает деньги, но деньги создаются, тем не менее, как результат деятельности всех коммерческих банков и других финансовых посредников, действующих в рамках системы так называемых фракционных резервов. Система фракционных резервов— система, когда банки используют в качестве резервов лишь часть своих ресурсов, которые они держат на депозитах. Корни этой системы уходят далеко в историю. Та ее часть, которая начинается с эпохи золотого стандарта, отнюдь не начало, а середина истории. В эпоху золотого стандарта государством гарантировался свободный обмен бумажных денег на золото. Но для этого нужно было иметь золотые резервы. Их, естественно, не держали в соотношении 1 : 1 к бумажным деньгам, а имели лишь фракцию по отношению к ним. То же самое делали и коммерческие банки в отношении получаемых ими вкладов. Принимая депозиты, они делили их сумму на две части:

одну немедленно отдавали взаймы или инвестировали, а другую держали на случай востребования вкладчиками своих депозитов.

Постепенно возникло понятие нормы резервов— процентной доли депозитов, которую банки держат как резервы. При обычных обстоятельствах эта норма была достаточно невелика. Однако в эпохи банковских паник она могла достичь и 100%. Норма резервов может быть обязательной и добровольной. Сегодня центральные банки требуют от любого коммерческого банка соблюдения единой нормы резервов, которая называется

А теперь представим себе, что в Нью-Йорке появился так называемый новый русский И., который привез с собой 200 тыс. долл. В итоге денежная масса США увеличилась на 200 тыс. долл. Он посетил «Кемикл банк» и сделал вклад в сумме 200 тыс. долл. В результате Т-счет (балансовый отчет, показывающий лишь немедленные разовые изменения, последовавшие в результате новой банковской операции) показал, что активы банка выросли на 200 тыс. долл. в форме наличности, а пассивы — 200 тыс. долл. в форме срочного депозита. Теперь предположим, что обязательная норма резервов составляет 10% и все банки придерживаются этой нормы, а все избыточные резервы полностью используются банками для предоставления кредитов.

Из 200 тыс. долл. депозита, принадлежащего И., «Кемикл банк» 20 тыс. долл. должен зарезервировать на своем счету в Центральном банке (в США он называется Федеральной резервной системой — ФРС). А 180 тыс. долл. остается как избыточный резерв «Кемикл банка». Теперь его активы включают 20 тыс. долл. обязательных резервов и 180 тыс. долл. избыточных резервов. Он может отдать взаймы 180 тыс. долл. или купить на эту сумму государственные ценные бумаги. Допустим, что «Кемикл банк» решил выдать кредиты на сумму 180 тыс. долл. Теперь его активы состоят из 20 тыс. долл. обязательных резервов и 180 тыс. долл. выданных займов, т. е. чьих-то долгов в «Кемикл банке». На стороне пассивов в Т-счете два раза появится эта же цифра в 180 тыс. долл., но с разными знаками: вверху с положительным, внизу с отрицательным, взаимно компенсируя друг друга. Главное, что на Т-счете в итоге на стороне пассивов остается 200 тыс. долл. на срочном депозите.

Допустим, что 180 тыс. долл. попадут в банк А.Т-счет банка

Эта «карусель» будет продолжаться до тех пор, пока счет новых кредитов не достигнет 0. Новый депозит в 200 тыс. долл., поступивший от нового русского И., привел к мультиплицированному расширению банковских ссуд и созданию депозитов по мере того, как новые резервы перераспределялись внутри банковской системы. «Карусель» закончится, когда банковские депозиты вырастут в 10 раз, достигнув 2 млн долл.

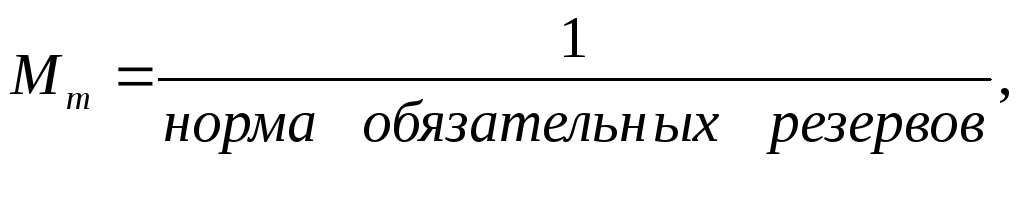

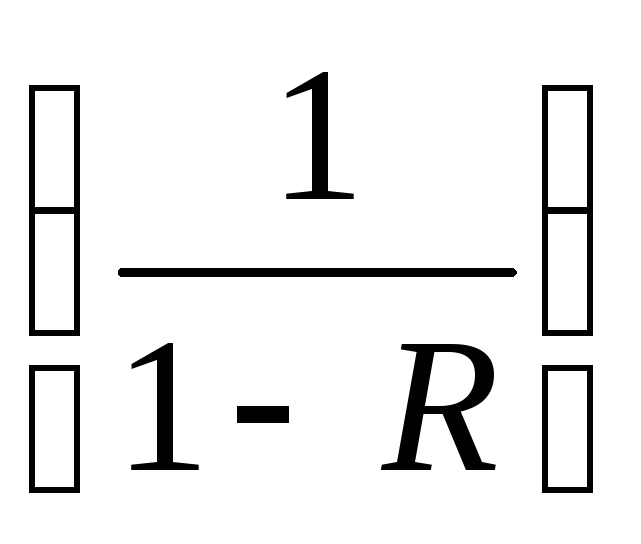

Одновременно появятся 200 тыс. долл. новых обязательных резервов и 1800 тыс. долл. новых ссуд. Добавление новых резервов в систему фракционных резервов приводит к мультиплицированному расширению срочных депозитов. Один банк не может расширить предложение денег, но вся банковская система делает это всякий раз, когда происходит расширение резервов. И делает она это в пределах мультипликатора депозитного расширения

в нашем случае

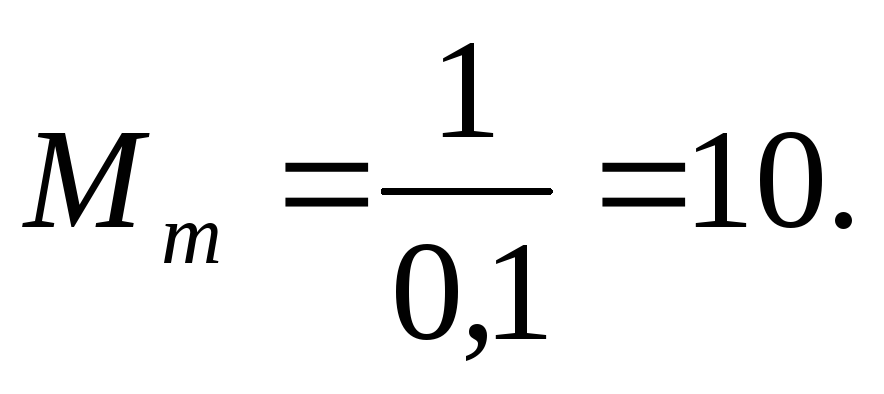

Если норма обязательных резервов равна 20%, то Mm равно 5, а если 40%, тоMm = 2,5.Если вы попробуете составить колонки цифр с данными, которые мы использовали (200, 180, 162, 145,8 и т.д.), то увидите, что каждая колонка представляет собой геометрическую прогрессию. Если общая норма входящих резервов равна

Конечно, мультипликатор депозитного расширения работает в обе стороны, в том числе и в сторону депозитного сжатия. Для этого нужно, чтобы первоначально случилось Сокращение избыточных резервов.

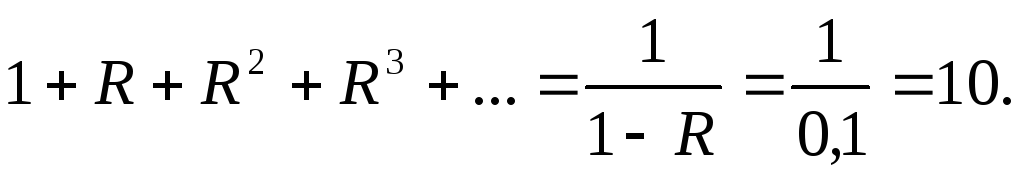

Мы проиллюстрировали депозитную мультипликацию, используя ряд допущений, в частности, в том, что все банки держат резервы в пределах обязательной нормы. Между тем в реальной действительности многие банки по разным причинам предпочитают держать более значительные резервы. Кроме того, клиенты довольно часто обналичивают чеки, что означает утечку наличности. Допустим, что новый русский И. открыл в «Кемикл банке» депозит лишь на 190 тыс. долл., а 10 тыс. долл. наличными оставил при себе. Тогда окончательная цифра депозитной мультипликации составляла бы 1900 тыс. долл. Центральные банки пытаются учесть все возможные утечки наличности и рассчитать фактический

.

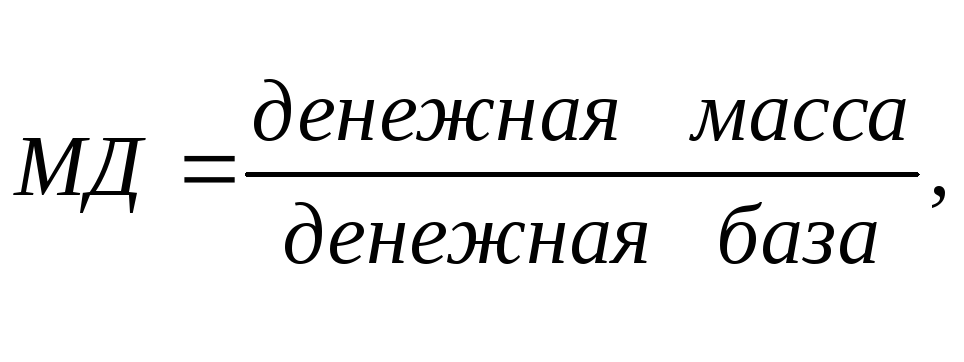

Но 1 доллар (рубль, марка) наличности на

руках представляет собой лишь 1 доллар

(рубль, марку) денежной массы, он не

поддерживает банковских депозитов.

Поэтому всякий раз, когда доллар (рубль,

марка и т.д.) покидает банковскую систему,

денежная масса сокращается. И напротив,

всякий раз, когда наличность поступает

в банковскую систему, денежная масса

увеличивается.

.

Но 1 доллар (рубль, марка) наличности на

руках представляет собой лишь 1 доллар

(рубль, марку) денежной массы, он не

поддерживает банковских депозитов.

Поэтому всякий раз, когда доллар (рубль,

марка и т.д.) покидает банковскую систему,

денежная масса сокращается. И напротив,

всякий раз, когда наличность поступает

в банковскую систему, денежная масса

увеличивается.Все сказанное убеждает в необходимости государственного регулирования денежной массы. Если банки не предвидят возможности прибыльных и безопасных операций, они будут держать избыточные фракционные (сверх обязательных) резервы, что приведет к депозитному сжатию и сокращению денежной массы, если не произойдет вмешательства властей, отвечающих за денежную политику. Поскольку Sоказывает огромное воздействие на совокупный спрос, то такое сжатие может резко обострить макроэкономическую ситуацию. Если банки предвидят возможности прибыльных и безопасных операций с кредитованием клиентов, они сократят резервы до обязательного минимума, наступит депозитное расширение, денежная масса будет нарастать, усиливая инфляционный разрыв. И в этом случае потребуется государственное вмешательство. Денежная масса — важнейшая из макроэкономических переменных, требующая пристального внимания правительства, о чем речь пойдет в следующей теме.

Как инвестор может заработать на банковских транзакциях

Это первая часть цикла статей для инвесторов об индустрии платежных сервисов. Начну с общего: размера и потенциального роста рынка безналичных платежей, а также разберу каждый сегмент. В следующих статьях я рассмотрю бизнес конкретных компаний, чтобы понять, насколько их акции интересны для покупки.

Илья Воробьев

частный инвестор

Потенциал рынка безналичных платежей

Хотя в мире совершаются миллиарды платежных транзакций, только четверть платежей осуществляется безналичными способами, с помощью карт или приложений. Но, по прогнозам аналитиков McKinsey, глобальная индустрия безналичных платежей вырастет с 1,9 до 3 трлн долларов к 2022 году.

На рынке платежных сервисов работают тысячи компаний по всему миру. Многие из этих компаний публичные, а значит, их акции могут быть интересны в качестве объекта инвестиций, так как они работают на огромном, быстрорастущем рынке.

В этом обзоре мы разберем основные сегменты индустрии платежей и некоторые компании, которые в ней представлены. А в следующих статьях подробно проанализируем наиболее интересных эмитентов из этой сферы.

Кредитные и дебетовые карты

Основные игроки на рынке. Наиболее распространенный способ безналичных платежей в большинстве стран — кредитные и дебетовые карты. Большинство выпущенных в мире карт работает с помощью инфраструктуры всего двух компаний: Mastercard и Visa. Обе компании публичные и торгуются на американском рынке.

Акции Mastercard на Тинькофф-инвестициях

Акции Visa на Тинькофф-инвестициях

Как зарабатывают. Когда покупатель оплачивает товар или услугу с помощью карты, продавец получает на свой счет сумму за вычетом комиссии, которая в среднем составляет 2—3%. От этой комиссии Mastercard и Visa забирают 10—15% за совершение транзакции через их систему. Средний доход с транзакции составляет 0,25—0,3%.

Большую часть комиссии забирают посредники: 20—25% получают компании, принимающие и обрабатывающие платежи, а 60—70% — банк, выпустивший карту покупателя. Конечно, указанные доли будут сильно отличаться в зависимости от страны, типа карты и категории товара.

Как росли акции. Акции Mastercard начали торговаться на бирже в 2006 году, и на сегодня цена акций компании выросла в 70 раз. Visa разместила акции на фондовом рынке в 2008 году — цена акций выросла в 16 раз. Обе компании входят в 15 самых дорогих бизнесов США: все акции Mastercard на бирже стоят 275 млрд долларов, а Visa — 390 млрд долларов. Я сделаю отдельный обзор бизнеса обеих компаний, чтобы понять, насколько привлекательны их акции после такого сильного роста.

Нишевые игроки. Кроме Mastercard и Visa есть еще две публичные компании, которые предоставляют инфраструктуру для кредитных и дебетовых карт: American Express и Discover Financial Services.

American Express получает основной доход от комиссий за транзакции через свою систему, но при этом оказывает большое количество дополнительных услуг.

Discover получает основной доход за счет различных продуктов, связанных с кредитованием, хотя комиссии за транзакции — это также значимая часть бизнеса.

Карты American Express и Discover популярны в основном в США и, как правило, нацелены на обеспеченную аудиторию, которую привлекают различными бонусными программами и привилегиями.

Национальные системы. В некоторых странах также есть национальные платежные системы, которые конкурируют с Mastercard и Visa. Самая крупная — China UnionPay, у которой почти монополия в Китае. В некоторых странах существуют локальные системы, которые принадлежат государству или нескольким банкам: Elo в Бразилии, UPI в Индии, «Мир» в России и JCB в Японии. Но акции этих компаний не торгуются на бирже.

Эта статья могла быть у вас в почте

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

Банки

Банки забирают большую часть комиссии за транзакции с картами. Но по отдельности банки зарабатывают меньше, чем Mastercard и Visa. Основной доход банков — кредитование, страхование и помощь в выпуске ценных бумаг. Например, крупнейший американский банк J. P. Morgan получает всего 4% выручки за счет комиссий с кредитных и дебетовых карт. Поэтому подробно разбирать сегмент не буду.

Прием и обработка платежей

Еще одно звено в платежной цепочке — эквайринг и процессинг. Эквайринг позволяет продавцам товаров и услуг принимать платежи с помощью карт как в офлайне через терминалы оплаты, так и в онлайне. Услуги эквайринга обычно оказывают банки: например, в России это Сбербанк, ВТБ, Альфа-банк, Тинькофф и ряд других. Но, как и в случае с комиссией за транзакции с картами, для банков это незначительная часть бизнеса.

Обработка платежа, или процессинг, — это услуга, позволяющая продавцу принимать платежи различными способами: банковской картой, наличными или через электронный кошелек. Здесь много компаний: российский Qiwi, американские PayPal, Fiserv, FIS и Square, европейские Adyen и Wirecard.

Электронные платежные системы и мобильные кошельки

С развитием электронной коммерции появилось множество альтернатив для оплаты покупок в онлайне. Самая известная в мире компания из этой сферы — PayPal, которая позволяет клиентам открыть аккаунт через интернет для оплаты онлайн-покупок.

Оборот транзакций PayPal составил 578 млрд долларов за 2018 год. Оборот Mastercard — 5,9 трлн долларов, а Visa — 8,2 трлн. Но PayPal забирает всю комиссию себе, а Mastercard и Visa делятся с посредниками. Средний доход PayPal с транзакции и выручка сопоставимы с Mastercard и Visa. В России есть аналоги: «Яндекс-деньги» и кошелек «Киви».

В последние годы также стали популярны мобильные кошельки, которые позволяют удобно совершать платежи и переводы с помощью смартфона. В США наибольшей популярностью пользуются приложения Venmo от PayPal и Cash App от Square.

Наибольшее распространение мобильные кошельки получили в Китае, где Alipay и WeChat Pay всего за несколько лет произвели революцию и фактически вытеснили наличные из обращения. Объем мобильных платежей в Китае составил 41,5 трлн долларов — в три раза больше, чем оборот Visa и Mastercard, вместе взятых, по всему миру.

Часть акций Alipay принадлежит Alibaba, WeChat Pay принадлежит Tencent

Мобильные кошельки — один из самых интересных сегментов рынка платежей, так как у них огромный потенциал роста. С каждым годом они получают все больше функций и постепенно перетягивают к себе пользователей у банков, которые в большинстве стран печально известны плохим сервисом и высокими комиссиями. Планирую сделать обзоры на PayPal и Square, а также писал про Alipay в обзоре Alibaba.

Возможно, следующим этапом развития электронных платежей станут системы, работающие по тому же принципу, что и криптовалюты. Американский банк J. P. Morgan уже запустил JPM Coin, а Facebook планирует запустить Libra.Такие же планы есть у Goldman Sachs, крупнейшего в мире ретейлера Walmart и даже у китайского центрального банка. Но пока все подобные проекты находятся на этапе разработки или тестирования, поэтому до их массового внедрения пройдет еще значительное время.

Другие сегменты рынка

Есть также большое количество других сегментов рынка платежей.

Операторы денежных переводов. Среди публичных компаний можно выделить американские Western Union и MoneyGram International. Я считаю этот сектор неинтересным для инвестиций: объем рынка падает последние несколько лет и, вероятно, продолжит показывать негативную динамику.

Производители и операторы оборудования для приема платежей. Из публичных компаний можно выделить французскую Ingenico — производителя платежных терминалов, которые часто можно встретить в магазинах и ресторанах. Еще интересна американская компания Cardtronics — это крупнейший независимый оператор банкоматов. Но чтобы купить акции этих компаний, нужен статус квалифицированного инвестора у российского брокера или счет у иностранного.

Разработчики программного обеспечения для платежей. Есть нишевые компании, которые разрабатывают программные решения для осуществления платежей. Например, Intelligent Systems разрабатывает софт для карты, которую в августе планируют запустить Apple и Goldman Sachs. К сожалению, я только недавно обратил внимание на компанию, когда ее цена выросла в 10 раз за два года.

Что дальше

- Прием платежей — огромная индустрия, которая будет расти быстрее, чем ВВП большинства стран.

- На рынке платежей существует множество сегментов и компаний с различными бизнес-моделями. На мой взгляд, самые интересные сегменты — инфраструктура для осуществления платежей и мобильные кошельки.

- В следующих статьях я разберу бизнес Visa, Mastercard, PayPal и Square. Акции этих компаний сильно выросли, поэтому нужно оценить, насколько они привлекательны для инвестиций сейчас.

Как банки делают деньги из воздуха? (видео урок)

15.12.2019 408 0 Время на чтение: 3 мин.

Приветствую вас на Финансовом гении! Сегодня я хочу предложить вашему вниманию очень важный познавательный видео урок, который называется «Как банки делают деньги из воздуха?». Сама по себе тема очень интересная, я уже затрагивал ее в некоторых статьях, и теперь решил сделать видео урок, где все показано наглядно, схематически.

Речь пойдет о работе так называемого денежного мультипликатора, который, благодаря действию ссудных процентов, может многократно увеличить изначально эмитированную денежную массу. Этот принцип и используют банки в своей деятельности.

Посмотрев этот видео урок, вы узнаете:

- Что такое денежная база и денежная масса?

- Почему денежная масса всегда превышает денежную базу?

- Что такое денежный мультипликатор, как он рассчитывается, и что означает?

- Как работает денежный мультипликатор на простом примере?

- Как банки делают деньги из воздуха, используя принцип мультипликатора?

- Сколько банк может заработать на одном принятом вкладе в течение года?

Все это оформлено в виде наглядной видео презентации на очень простом примере, который поймут даже люди, далекие от финансовой сферы. Рекомендую всем посмотреть этот видео урок, чтобы понять принцип работы банковской системы.

Я бы не хотел, чтобы денежный мультипликатор оценивали как что-то негативное. Это один из принципов работы любой финансовой системы, его просто нужно воспринимать как факт. И нужно стремиться использовать этот факт и в своих интересах. Вы тоже при желании можете делать деньги из воздуха, примерно по тому же принципу, как это делают банки.

Подписывайтесь на канал Финансовый гений в Youtube, чтобы не пропустить выход новых видео уроков. Повышайте свою финансовую грамотность. До новых встреч!

Как исламские банки делают деньги — Денга

Как исламские банки делают деньги, если они не могут начислять проценты за шариат?

Шреяс Каматх

Важно понимать, что Исламский банкинг базируется на прочной системе ценностей, которая поддерживает весь строй мусульманского уклада жизни: мусульманская мода, халяльная еда и т.д. Он уделяет большое внимание капиталу и инвестициям в реальный сектор экономики. Вместо того, чтобы создавать прибыльные финансовые альтернативы инвестициям в реальный сектор экономики, исламский банкинг дополняет и укрепляет второе.

Это гарантирует, что финансовый капитал не приведет к искусственно раздутым ценам на активы. Вместо этого, он предназначен для работы в реальной экономике, в реальных проектах.

- Таким образом, вместо традиционного счета с учетом процентной ставки, исламские банки предоставляют счета, которые предлагают или прибыль или убыток. Банк, в свою очередь, покупает активы с вашими деньгами, которые генерируют доход для банка.

- Высокая степень неопределенности или гарар не допускается. Все возможные риски должны быть определены для инвесторов, а вся соответствующая информация раскрыта.

- Исламские Финансы необходимо вкладывать только в этические проекты.

Пример

Жилищный Кредит — Исламская Финансовая Альтернатива

Вы покупаете дом стоимостью 100 000.

Вы производите авансовый платеж в размере 20 000 и берете в кредит 80 000 чтобы погасить их 4 равными ежегодными платежами.

Таким образом, в настоящее время мы имеем 20% (20,000/100 000 х 100) актива.

Ваш график погашения будет выглядеть следующим образом:

Так что по сути — за эти годы вы покупаете большую часть собственности на дом.

Итак, что же Исламский Банк получил взамен?

Как совладелец дома, Банк вправе взимать арендную плату. Однако, доля банка уменьшается с течением времени пока вы выкупаете эту долю.

Предположим, арендная плата составляет 2000. тогда вы будете платить следующим образом:

1 Год — 2000 х 80% (собственности банка% за год) = 1,600

2 года — 2000 х 60% = 1,200

3 Год — 2000 х 40% = 800

4 Год — 2000 х 20% = 400

5 Год — актив принадлежит вам 100% — не нужно платить за аренду.

Фактор совладения имеет ряд и других преимуществ.

1,670 просмотров всего, 2 просмотров сегодня