Договор ипотеки 2020, как оформить ипотечный договор, образец формы, условия

Договор ипотеки — договор о залоге недвижимости. Оформление ипотеки позволяет получить в пользование жилье еще до того, как оно будет оплачено. При покупке квартиры размер единовременной выплаты очень высок, и зачастую требует долгих лет накопления. К сожалению, инфляция в таких случаях действует против покупателя, из года в год обесценивая накопленные деньги. Договор ипотеки может стать удобным решением в такой ситуации.

Структура ипотечного договора

Оформление ипотеки – это сложная, но, часто, необходимая процедура. Для заключения договора ипотеки потребуется изложить информацию по нескольким пунктам, в том числе:

- предмет договора;

- обязательства заемщика;

- сроки действия договора;

- права и обязанности сторон;

- закладная;

- условия обращения с залогом;

- ответственность сторон;

- расторжение договора;

- спорные случаи;

- форс-мажор;

- прочее.

Предмет договора. В данном случае подразумевается жилое строение во владении заемщика, которое он готов предоставить банку в качестве залога. При этом потребуется указать информацию о жилище, в том числе его наименование (жилой дом, квартира), адрес, описание и индивидуальные характеристики. Здесь же отмечается, что жилье, отданное под залог, остается в полном распоряжении заемщика, то есть у него остается право распоряжаться жильем по своему усмотрению – жить в нем или сдавать и получать доходы. При этом возбраняется ухудшать состояние жилья и снижать его стоимость.

Обязательства заемщика, исполнение который обеспечивает выданный им залог. Здесь указываются:

- выплата основного долга в полном объеме со всеми процентами;

- возмещение убытков в том случае, если заемщик не выполняет условий договора;

- оплата пени и штрафов при просрочке выплаты;

- оплата процентов при неправомерном использовании чужими средствами по основному договору;

- возмещение расходов при реализации залогового жилья;

- возмещение расходов в случае судебного разбирательства по задолженности по основному договору;

- возмещение прочих расходов банка, в случае, если заемщик не следует договору.

Сроки действия договора описывают момент начала действия ипотеки и ее полного завершения.

Права и обязанности сторон описывают полный перечень прав о обязанностей заемщика и банка по отношению друг к другу на всем времени действия ипотеки. К примеру, здесь прописывается, что заемщик вправе сдавать ипотечное жилье только при наличии письменного согласия банка.

Закладная – это ценная бумага, способная удостоверить права заемщика.

Условия обращения с залогом в полной мере описывают все возможные способы обращения, взыскания и реализации залогового жилья, соответствующие законодательству РФ.

Пункт об ответственности сторон договора указывает, что наказание за невыполнение установленных обязательств могут понести обе стороны.

Расторгнуть договор можно в том случае, если обе стороны согласны с таким решением. По решению одной стороны договор может быть расторгнуть в том случае, если она подготовит письменное требование с описанием причин, соответствующим прописанному в договоре списку.

Предварительный кредитный договор ипотеки

При оформлении ипотеки в 2020 году после выбора жилья и заключении согласия с продавцом заключается предварительный договор ипотеки. Предварительное заключение необходимо для установления определенных гарантий для каждой из сторон.

Для составления типового договора купли-продажи существует типовая форма, которую, при желании, можно дополнить. Среди обязательных пунктов, которые потребуется включить: сроки, в которые будут выполнены все договоренности, способ расчета, и ответственности обеих сторон.

Кроме того, будет не лишним внести некоторые нюансы, индивидуальные для каждого случая. Лучше всего заранее учесть все мелочи, чтобы, при возникновении спорной ситуации, не пришлось доводить до серьезного и затратного разбирательства.

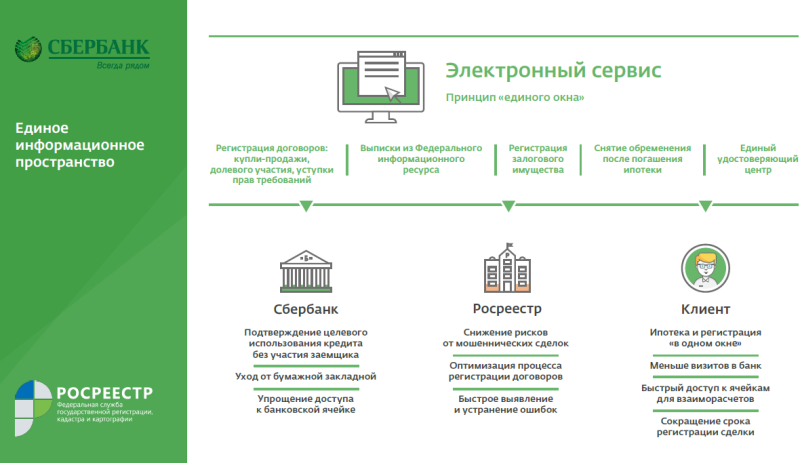

Как проходит регистрация ипотечного договора?

После того, как все стороны вопроса подошли к согласию, и договор об ипотеке заключен, остается пройти регистрацию договора ипотеки. Эта процедура производится на основании совместного заявления залогодателя и залогодержателя.

Для этого понадобится предоставить органу регистрации договор об ипотеке с приложениями и документ об оплате государственной пошлины. После предоставления документов в течение 15-ти рабочих дней производится регистрация земельных участков. Если речь идет о жилой недвижимости, срок регистрации составляет 5 рабочих дней.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

00

2 907 просмотров Подпишитесь на Bankiros.ru

Предыдущая статья

Снятие обременения по ипотеке

Следующая статья

Документы для получения ипотеки в Сбербанке

Договор ипотеки – заполненный образец

Особенности ипотеки в силу договора для отдельных видов недвижимого имущества

Оценка имущества как существенное условие договора ипотеки

Существо основного обязательства как существенное условие договора залога недвижимости

Возможные условия договора ипотеки. Последующая ипотека

Договор ипотеки между физическими и юридическими лицами. Права и обязанности сторон

Особенности ипотеки земельного участка

Особенности ипотеки при покупке квартиры

Как заключать договор ипотеки с участием несовершеннолетних. Согласие супруга: на что обратить внимание

Правовое регулирование договора ипотеки и его предмет

Специфическая черта ДИ заключается в том числе в его предмете. Им является недвижимое имущество либо права на него. Ипотекой в силу договора, как правило, обеспечиваются наиболее крупные сделки.

Правовое регулирование ДИ осуществляется законом «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ (далее — закон № 102) с учетом общих норм Гражданского кодекса РФ о залоге (ст. 334–358.18).

Итак, предмет ДИ может составлять:

- земельный участок;

- жилое и нежилое помещение, здание, строение;

- квартира;

- право аренды;

- право требования по договору долевого участия в строительстве;

- объект незавершенного строительства;

- иные объекты недвижимости (п. 1 ст. 130 ГК РФ).

Заключая договор ипотеки, следует обратить внимание на четкое обозначение предмета ипотеки с указанием всех характеристик, позволяющих его точно идентифицировать (п. 2 ст. 9 закона № 102). Обязательное требование закона — указание основания принадлежности объекта залогодателю, а также наличие государственной регистрации права залогодателя на него. Это связано с обеспечительной функцией залога (если имущество не принадлежит залогодателю на законных основаниях, то залог не выполнит свою функцию).

Запрещается ипотека имущества, изъятого из оборота (п. 2 ст. 6 закона № 102).

Особенности ипотеки в силу договора для отдельных видов недвижимого имущества

- Предметом ДИ может быть только самостоятельный объект недвижимости, имеющий границы, кадастровый номер и наименование, зарегистрированный в ЕГРП. Не могут быть предметом ДИ части помещений, земельных участков и т. д. (п. 4 ст. 5 закона № 102).

- В случае если предметом ипотеки по договору залога является квартира или иное помещение, то автоматически в залог передается также доля в праве общей собственности на общее имущество многоквартирного дома и/или земельного участка, даже если договор не содержит такого условия (ст. 75 закона № 102).

- Имущество, находящееся в общей совместной собственности, может быть предметом ипотеки только с письменного согласия всех совладельцев. В случае общей долевой собственности такое согласие не требуется. Владелец доли вправе заложить ее самостоятельно, не получая согласия сособственников (ст. 7 закона № 102).

Оценка имущества как существенное условие договора ипотеки

Заключить договор ипотеки можно только при условии согласования сторонами всех его существенных условий. Помимо предмета, к числу таких условий ДИ относится также его оценка (п. 1 ст. 9 закона № 102). Стороны ДИ должны оценить имущество по соглашению между собой и указать его стоимость в денежном выражении. От соблюдения этого условия зависит сумма взыскания в случае неисполнения основного обязательства.

ВАЖНО! Стороны могут указать в ДИ несколько оценок для различных целей, например:

- оценку органов технической инвентаризации — для целей расчета госпошлины;

- оценку независимого оценщика — для сравнения с существующими на рынке ценами;

- залоговую оценку.

При этом ключевое значение для ДИ будет иметь только залоговая оценка, установленная по договоренности сторон. В ДИ должно быть четко указано, что именно эта оценка устанавливается для целей ипотеки (см. п. 19 Обзора судебной практики ВС РФ № 5 (2017).

В случае если предметом ДИ является объект незавершенного строительства, находящийся в государственной или муниципальной собственности, оценкой для целей ДИ признается оценка рыночной стоимости (абз. 4 п. 3 ст. 9 закона № 102).

Существо основного обязательства как существенное условие договора залога недвижимости

ДИ не имеет смысла без ссылки на основное обязательство, которое обеспечивает ипотека. В договоре залога должна быть указана суть обеспечиваемого договора, сроки исполнения и сумма, порядок расчетов (п. 1 ст. 9 закона № 102).

Ипотекой в силу договора могут быть обеспечены обязательства, вытекающие:

- из кредитного договора;

- договора займа;

- договора купли-продажи;

- договора аренды, подряда и т. д.

- причинения вреда.

Что касается суммы основного обязательства, то здесь возможны 2 варианта:

- В ДИ указывается твердая сумма требований залогодержателя, обеспеченных залогом. В таком случае залогодержатель не имеет права требовать обращения взыскания на заложенное имущество за пределами данной суммы, кроме возмещения судебных издержек залогодержателя, расходов по реализации имущества, а также дополнительных расходов залогодержателя (ст. 4 закона № 102).

- В ДИ перечисляются те требования, которые обеспечиваются ипотекой по данному договору. Возможный перечень таких требований содержится в п. 1 ст. 3 закона № 102.

Возможные условия договора ипотеки. Последующая ипотека

Помимо существенных условий, стороны по своему усмотрению вправе предусмотреть в ДИ также следующие условия:

- Возможность обращения взыскания на предмет залога во внесудебном порядке.

- Порядок реализации заложенного имущества в случае обращения взыскания на него по решению суда.

- Условие о закладной.

- Условие о возможности последующей ипотеки.

ВАЖНО! В случае если залогодатель передает имущество в последующую ипотеку в нарушение запрета, установленного ДИ, договор последующей ипотеки может быть признан судом недействительным по иску первого залогодержателя.

При этом не имеет значения, знал или нет о наличии первоначального ДИ второй залогодержатель. Предшествующий залогодержатель должен доказать факт нарушения последующей ипотекой его прав (см. решение Куйбышевского райсуда г. Санкт-Петербурга от 23.10.2017 по делу № 2-5811/2016).

Договор ипотеки между физическими и юридическими лицами. Права и обязанности сторон

Сторонами договора залога недвижимости являются залогодатель и залогодержатель. Договор ипотеки между физическими лицами на практике встречается реже, чем с участием кредитных организаций.

Залогодателем может быть лицо, как являющееся, так и не являющееся стороной основного обязательства.

По ДИ не происходит отчуждения имущества. Залогодатель остается полноправным собственником с некоторыми ограничениями. Так, он:

- вправе владеть, пользоваться имуществом, распоряжаться, завещать его;

- вправе получать доходы от использования заложенного имущества;

- обязан нести бремя содержания предмета ипотеки, следить за его состоянием, осуществлять ремонт (гл. 5 закона № 102).

Однако право залогодателя распорядиться заложенным имуществом ограничено согласием залогодержателя, если иное не установлено ДИ. Стороны могут также предусмотреть в ДИ обязанность залогодателя застраховать имущество.

Залогодержатель обладает следующими правами в отношении заложенного имущества:

- проверять сохранность и состояние имущества, а также требовать досрочного исполнения основного обязательства при нарушении залогодателем его обязанностей по содержанию имущества;

- получить преимущественно перед иными кредиторами удовлетворение обеспеченных ипотекой обязательств за счет заложенного имущества.

Заполненный образец договора ипотеки можно скачать по ссылке: Образец договора ипотеки.

Особенности ипотеки земельных участков

Отдельная гл. 11 закона № 102 регламентирует залог земельных участков. Предметом договора ипотеки земельного участка могут быть только участки, не изъятые и не ограниченные в обороте, а также имеющие площадь не менее минимального размера, установленного законами субъектов РФ и нормативными актами органов местного самоуправления. Предметом ДИ также может быть право аренды земельного участка.

По общему правилу залог земельного участка распространяется также на все постройки, расположенные на этом участке.

ВАЖНО! Данное правило действует как в отношении тех объектов, которые уже находились на земельном участке на момент заключения ДИ, так и в отношении возведенных уже в течение срока его действия. При этом не имеет значения, зарегистрировано ли право собственности на возведенный объект (см. п. 22 Обзора судебной практики Верховного суда РФ № 5 (2017)).

Не может быть предметом ипотеки доля в праве общей собственности на земельный участок, не выделенная в натуре (п. 2 ст. 62 закона № 102). Кроме того, обращение взыскания на земельный участок возможно только на основании решения суда (ст. 278 ГК РФ).

Особенности ипотеки при покупке квартиры

Образец договора покупки квартиры в ипотеку можно скачать здесь: Договор купли-продажи квартиры с ипотекой.

Законом об ипотеке также предусмотрены специальные нормы, регулирующие ипотеку жилых помещений. При этом в понятие жилого помещения не включены гостиницы, садовые дома, дачи и иные помещения, не предназначенные для постоянного проживания граждан.

По данному вопросу особый интерес представляет проблема обращения взыскания на заложенное жилое помещение. Ст. 446 ГК РФ предусматривает запрет на обращение взыскания на жилые помещения, которые являются единственным местом для проживания гражданина. Однако нормы ст. 78 закона № 102 устанавливают исключение из этого правила.

Обращение взыскания на единственное жилое помещение возможно в том случае, если оно является предметом ДИ, обеспечивающего обязательства по кредитному договору, заключенному с целью приобретения этого или иного жилого помещения. Данные нормы стали предметом рассмотрения Конституционного суда РФ (далее — КС РФ) и были признаны не противоречащими Конституции РФ (см., например, определение КС РФ «По запросу Советского районного суда города Челябинска о проверке конституционности…» от 17.01.2012 № 13-О-О).

Вышеуказанное исключение не касается случаев нахождения жилого помещения в залоге, обеспечивающем другие обязательства (например, кредит на потребительские нужды). В таких ситуациях взыскание на единственное жилое помещение обращено быть не может.

Как заключать договор ипотеки с участием несовершеннолетних. Согласие супруга: на что обратить внимание

При заключении договора на ипотеку на что обратить внимание?

Если в сделке участвуют дети, необходимо проанализировать, требуется ли получение разрешения органов опеки и попечительства (ООП).

По общему правилу при совершении сделок с имуществом, принадлежащим несовершеннолетнему (в том числе при передаче в залог), опекун (попечитель) обязан получить разрешение ООП (п. 2 ст. 37 ГК РФ).

Определение КС РФ «Об отказе в принятии к рассмотрению жалобы гражданки Матюхиной Аллы Владимировны…» от 17.02.2015 № 246-О поставило точку в сложившейся противоречивой судебной практике на предмет необходимости получения разрешения ООП на передачу в залог квартиры, приобретаемой на средства ипотечного кредита, где несовершеннолетнему будет принадлежать доля в праве собственности.

Разрешение ООП требуется только в случае, если ДИ заключается в отношении уже принадлежащего несовершеннолетнему жилого помещения, но не при возникновении ипотеки в силу закона в случае с кредитным договором.

Аналогичным образом не требуется согласие супруга при возникновении ипотеки в силу закона (например, при покупке жилого помещения за счет кредитных средств). При заключении ДИ на уже принадлежащее супругам имущество ранее необходимо было представлять согласие супруга, так как ДИ подлежал государственной регистрации. Сейчас государственной регистрации подлежит только ипотека как обременение, но не сам ДИ. Следовательно, и требовать согласия супруга в такой ситуации регистрирующий орган не вправе.

***

Таким образом, ДИ должен содержать все существенные условия: предмет, оценку заложенного имущества, характеристику основного обязательства. Законом № 102 предусмотрены особенности залога земельных участков, жилых помещений и некоторых других видов недвижимого имущества.

Договор ипотеки квартиры — образец 2020 года. Договор-образец.ру

Тип документа: Договор кредитаДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Договор ипотеки квартиры заключается между залогодержателем и залогодателем, первый из которых, беря оговоренную в договоре сумму, передает в качестве залога недвижимое имущество как гарантию возвращения ипотеки.

После указания всех необходимых сведений о заключающих договор сторонах отдельный раздел договора посвящается механизму получения кредита и его возврата. В договоре указывается сумма, которую получает залогодатель, процентные ставки по кредиту, сроки и порядок его погашения. В частности, указывается, что кредит погашается на протяжении определенного времени равными частями и проценты начисляются на остаток суммы. В договоре приводится формула расчета, по которой происходит начисление процентов.

Права и обязанности

Далее в тексте договора перечисляются права и обязанности залогодержателя и залогодателя, а также порядок обращения на взыскание заложенного имущества. Указываются причины, по которым залогодержатель может взыскать имущество, среди них:

- просрочка по уплате процентов более, чем на 30 календарных дней;

- просрочка по внесению платежей, допущенная более трех раз на протяжении года;

- неудовлетворение требования залогодержателя по досрочному погашению платежей в течение 30 дней;

- в случаях, предусмотренных законодательством.

Скачать Договор ипотеки квартиры

Скачать в .docСохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Скачать в .docСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

Документы, которые также Вас могут заинтересовать:

Договор ипотеки, образец, нюансы и советы эксперта

Договор ипотеки – главный документ, который регулирует отношения между заемщиком и банком, предоставившим ипотечный кредит. Так как ипотека – особый вид кредита, то формально документ, заключенный между клиентом банка и финансовой организацией – это кредитный договор, обладающий своими особенностями. Каждый такой документ обладает большим количеством пунктов, и отличается в зависимости от банка. Но, несмотря на это, есть обязательные пункты, которые будут в любом договоре.

Типовой договор

Закон предусматривает ряд обязательных требований, которые должны присутствовать в договоре ипотеки. Согласно ст.9 Федерального закона «Об ипотеке» от 16 июля 1998 года, в документе должны быть прописаны предмет ипотеки, оценка объекта недвижимости, размер обязательств и срок их исполнения. Кроме этого договор может содержать пункт о возможности обращения во взыскание заложенного имущества, а также условия реализации имущества.

В договоре ипотеки можно выделить следующие разделы:

- Участники сделки

- Предмет ипотечного договора и способ обеспечения обязательств

- Порядок предоставления кредита

- Порядок пользования денежными средствами и их возврата

- Права и обязанности кредитора и заемщика

- Ответственность сторон

- Иные условия, не противоречащие закону

С типовым ипотечным договором, который содержит все обязательные пункты и структуру, можно ознакомиться здесь.

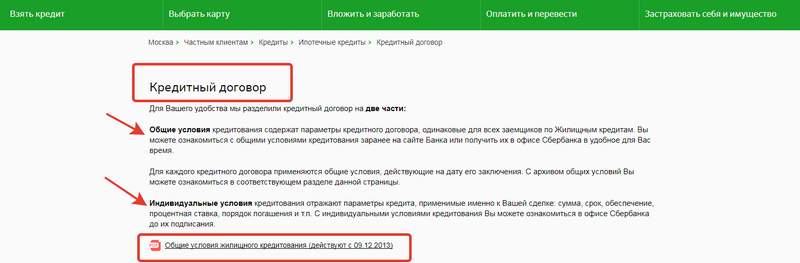

Кредитный договор содержит общие и индивидуальные условия кредитования.

Общие условия жилищного кредитования содержат параметры ипотечного договора, одинаковые для всех заемщиков. В общих условиях также содержится информация о правилах обслуживания и погашения кредита, порядок расчета суммы ежемесячного платежа и иные условия.

Индивидуальные условия отражают условия кредита, применимые к конкретной сделке, а именно: сумму и срок займа, способ обеспечения, процентная ставка и порядок погашения.

С общими условия кредитования можно ознакомиться на сайте банка, а с индивидуальными – в офисе финансовой организации перед заключением сделки.

Участники ипотеки

В данном разделе указываются реквизиты заемщика и кредитора – уполномоченного представителя банка. Следует внимательно проверять указанные данные.

Реквизиты заемщика:

- ФИО

- Серия и номер паспорта

- Адрес регистрации

- Способ связи – мобильный телефон или электронная почта

Реквизиты банка:

- Название организации

- Юридический адрес компании

- Номер банковской лицензии, выданной Банком России

- Данные лица, уполномоченного подписывать документы от лица банка (обычно, кредитный менеджер или начальник кредитного отдела)

Предмет ипотеки

В этом разделе прописывается суть договора: цель займа, сумму и срок, вид платежей, процентная ставка, штрафы, пени. Здесь же указывается способ исполнения обязательств.

Здесь же детально прописываются характеристики, позволяющие однозначно идентифицировать объект залога. К таким сведениям относятся:

- Типа объекта (квартира, комната, дом, т.д.)

- Полный адрес (фактический или строительный, если объект находится в стадии строительства)

- Количество комнат, общая и жилая площадь

- Иная информация, необходимая для идентификации объекта

Права и обязанности сторон

Документ содержит большой перечень прав и обязанностей заемщика и кредитора. Ниже приведены основные обязанности заемщика, из которых вытекают права банка.

Обязанности заемщика:

- Своевременно вносить платежи по основному долгу и процентам, оплатить все необходимые комиссии и госпошлину

- Не продавать и не сдавать внаем заложенную недвижимость без письменного разрешения банка

- Осуществлять необходимый ремонт объекта

- Своевременно оплачивать коммунальные платежи, налоги, связанные с владением имуществом, отчитываться перед банком по требованию

- Оформить закладную на объект недвижимости

- Застраховать свою жизнь и здоровье, а также заложенный объект

Банк в свою очередь имеет право потребовать исполнения заемщиком своих обязанностей, а также выдвинуть требование о полном досрочном погашении кредита в случае недобросовестного исполнения обязательств по внесению платежей.

До полного погашения ипотечного кредита залогодатель, т.е. заемщик, имеет право владеть заложенным помещением в соответствии с его назначением, производить перепланировку помещения с согласия банка.

Страховка

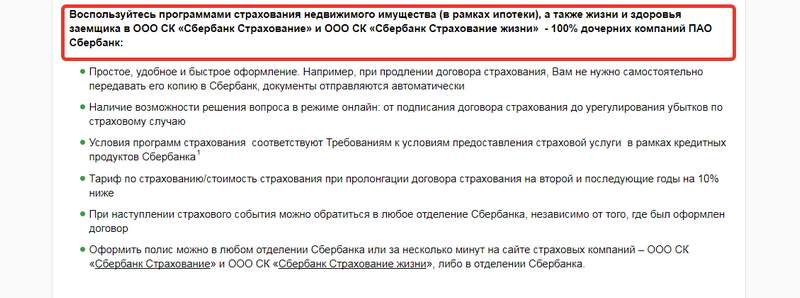

Любой ипотечный кредит вне зависимости от банка предполагает нескольких видов страхования.

- Страхование жизни и здоровья заемщика (от травм, полученных в результате несчастного случая, осуществления профессиональной деятельности и т.д.)

- Страхование объекта недвижимости от повреждения или утраты (в результате пожара, затопления, природного бедствия)

- Страхование титула (риск утраты права собственности в результате двойных продаж или мошенничества)

Регистрация договора ипотеки

Ипотечный договор подлежит обязательной регистрации в Росреестре по месту нахождения объекта недвижимости и вступает в силу со дня регистрации, о чем на документе ставится отметка федерального органа. Для государственной регистрации потребуются следующий комплект документов:

- Заявление от обеих сторон договора

- Оригинал договор ипотеки и его копии

- Все приложения и иные акты, на которые есть ссылки в основном документе

- Квитанция или чек об оплате госпошлины за регистрацию

После того, как заемщик исполнит все обязательства по ипотечному кредиту, стороны подают в регистрирующий орган заявление о снятии с объекта недвижимости обременения ипотекой – запись о регистрации ипотеки погашается.

Договор купли-продажи и ипотеки регистрируются отдельно. Ипотечный договор необходим для регистрации залога и оформления закладной.

Ипотечный договор ВТБ 24, Сбербанка

Эти 2 банка с государственным участием являются лидерами рынка ипотечного кредитования, поэтому при выборе кредитной организации есть смысл рассмотреть их в качестве кредиторов. Но, несмотря на лидирующие позиции, в открытом доступе нет ипотечных договоров данных финансовых организаций. Возможно, это объясняется тем, что такие документы носят строго индивидуальный характер и зависят от конкретной ситуации. Еще одной причиной может являться то, что формы документов постоянно меняются и невозможно гарантировать актуальность того или иного документа, размещенного в интернете.

Общие условия жилищного кредитования Сбербанка можно скачать по ссылке PDF.

Договор купли-продажи квартиры с привлечением денежных средств, полученных в Сбербанке

Кредитный договор по ипотеке: на что обратить внимание при подписании

Оформление кредитного договора по ипотеке – ответственное мероприятие, при котором важно учитывать массу факторов, поскольку от правильности понимания зависит ваше благосостояние на протяжении нескольких последних лет. Именно поэтому при приобретении жилой недвижимости на условиях ипотечного кредитования важно внимательно изучать договор и условия сделки. А лучше сразу обратиться к юристу, который сможет изучить документ и выявит все возможные риски.

Основные моменты при оформлении кредитного договора по ипотеке

Кредитный договор по ипотеке оформляется документально при приобретении квартиры, частного дома, строительстве и т.д. Регулируется Федеральный закон от 16.07.1998 N 102-ФЗ Об ипотеке (залоге) недвижимости. Учитывая, что берется достаточно солидная сумма на длительный период, важно заранее ознакомиться с текстом документа, оценить свои возможности и потенциальные риски. Основное внимание следует уделить суммам выплат, страховым рискам, правам кредитора и заемщика, возможности смены условий кредитования в одностороннем порядке и т.д.

Ипотечные договора условно можно подразделить на два вида:

- выдаваемый под залог приобретаемого объекта недвижимости – при этом оформляется лишь кредитный договор,

- оформляемый под залог уже имеющегося имущества. В этом случае оформляется два договора – кредитный и залоговый (ипотечный).

Именно в этом и состоит разница между договором ипотеки и кредитным договором.

Первый вариант наиболее распространен, поэтому на нем остановимся несколько подробнее. Вне зависимости от формы составляемого документа, в договоре должны присутствовать основные пункты:

- Стороны договора – здесь представляется информация относительно того, кто выступает залогодателем, а кто – залогополучателем.

- Объект договора – конкретный объект недвижимости и полными характеристиками, кадастровыми данными и т.д.

- Схема и условия, на которых предоставляется кредит.

- Стоимость приобретаемого объекта недвижимости.

- Ответственность каждой из сторон, права и обязанности каждого – для разъяснения всего, что здесь написано и что под этим подразумевается следует обратиться к юристу. Только он сможет вам пояснить основные условия предоставления кредита банком и проконсультировать относительно их приемлемости на практике.

- Порядок целевого использования и погашения.

Примерный образец кредитного договора по ипотеке вы можете скачать здесь.

В зависимости от ряда обстоятельств форма и текст документа могут различаться, поэтому перед подписанием важно тщательно ознакомиться с текстом и проконсультироваться с юристом относительно наличия подводных камней и возможных рисков. Так вы избавите себя от возможных неприятностей в будущем.

На что обратить внимание при подписании кредитного договора по ипотеке:

Срок перечисления кредита на банковский счет заемщика. В среднем он составляет три рабочих дня. Это важно для того, чтобы подписание договора и перечисление средств за покупку новостройки происходило одновременно. Дата перечисления денег и зачисления их на счет могут различаться. И после их формального зачисления на счет будет невозможно отказаться от договора. К тому же с этого дня и начинается отсчет процентов, даже если подписание документа не состоялось по той или иной причине.

Комиссии за обслуживание счетов в банке – несмотря на то, что ЦБ РФ запретил вводить дополнительные комиссии за обслуживание счетов, на практике довольно часто встречается обратное. Поэтому будьте готовы к тому, что придется значительно переплатить или выявить сей факт еще до того, как произойдет подписание кредитного договора по ипотеке.

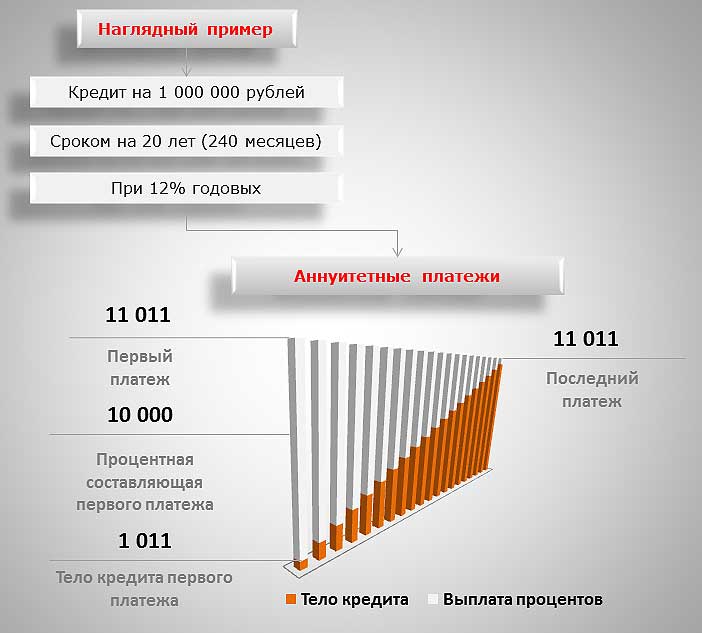

Внимательно изучите не только основные условия кредитования, но и помесячный расчет платежей. Если изначально идут более крупные суммы, то в конце наблюдается некоторое уменьшение — дифференцированные платежи. Если же платежи аннуитетные, то выплаты будут равными на протяжении всего срока кредитования.

Банк, как и любое иное кредитно-финансовое учреждение, может отказать в предоставлении ипотечного кредита без объяснения каких-либо причин в любой момент. Это обстоятельство прописывается в прочих условиях договора. Обратите на данный пункт особое внимание, поскольку до него мало кто доходит, а там могут быть прописаны условия по комиссиям, страхованию и т.д.

Обязательность страхования по кредитному договору — важный пункт. Если его не продлять ежегодно, то в договоре предусмотрены возможные неприятные последствия:

- увеличение процентной ставки при не продлении страхования жизни и здоровья заемщика

- требования банка досрочного возврата долга в полном объеме.

Подробнее о последствиях отказа от страхования читайте в статье: Что будет если не делать страховку по ипотеке

В случае досрочного погашения ипотеки будьте готовы к штрафным санкциям. Все дело в том, что при оформлении займа банк планировал получить определенную сумму за указанный период. Но при преждевременном погашении проценты теряются, что приводит к значительной экономии. Однако, далеко не все банки соглашаются на досрочное погашение кредита.

Возможность сдачи недвижимости в аренду, перепланировки и ответственность за несоблюдение этого требования.

Обязанность заемщика уведомить банк об изменении персональных, паспортных данных и места жительства.

Подписание договора по ипотечному кредитованию осуществляется до того, как произойдет регистрация приобретаемого объекта недвижимости в собственность.

Заниженная или завышенная цена объекта недвижимости по ипотеке не относится к официальным схемам кредитования, но это может произойти при сговоре сторон или банальной ошибке. Снижение цены (ипотека с недофинансированием) возможно при желании уйти от уплаты налогов, но если сей факт раскроется, то придется понести уголовное наказание.

И это далеко не полный перечень всех обстоятельств, на что стоит обратить внимание при подписании кредитного договора по ипотеке. Заручившись поддержкой опытного юриста, вы сможете избежать массы проблем и крупных финансовых затрат.

Читайте также: Как проходит сделка по ипотеке – часто задаваемые вопросы

Что делать после сделки по ипотеке

Вопросы от читателей

Вопрос: Должно ли в кредитном договоре на покупку жилья быть прописано слово ипотека?

Ответ: Не обязательно, ипотека — это целевой кредит, выдаваемый на приобретение недвижимости или под залог имеющейся.

Оцените автораПодписка на новые статьи

Поделитесь в социальных сетях

Договор ипотеки Сбербанка — образец в 2020 году

Перед тем как мы рассмотрим договор ипотеки сбербанк образец 2020 года, хотелось бы пояснить, из чего состоит договор ипотеки и как его оформить.

Потому как в этом понятии акцент приходится на слово «ипотека», то и вся сущность такого договора зависит от него.

Ипотека – особый вид кредитования, при котором залогом выполнения обязательств плательщика выступает недвижимость. При оформлении данного кредита составляется специальный документ, в котором указываются все условия его предоставления.

В случае нарушения условий кредитного договора плательщиком, Сбербанк имеет полное право расторгнуть его в одностороннем порядке и приступить к продаже залога, тем самым обеспечивая погашение задолженности по телу займа и процентам, набежавшим на него.

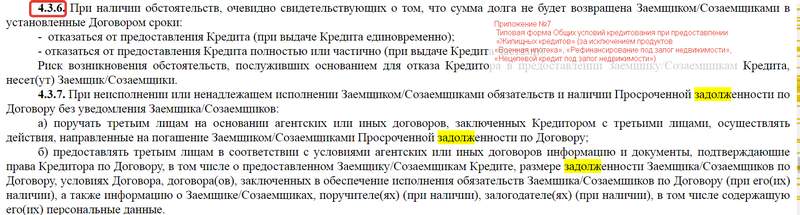

Пункты Приложения № 7 к «Общим условиям предоставления, обслуживания и погашения Жилищных кредитов», на которые необходимо обратить внимание.

Общая информация об услуге ипотечного кредитования в Сбербанке

Перед тем как заключить соглашение на ипотеку в Сбербанке следует обязательно ознакомиться с тонкостями предоставления кредитного займа.

В СБ есть 5 основных ипотечных программ:

| Программа кредитования | Годовой % | % первичного взноса | Срок кредита |

|---|---|---|---|

| Сделка на вторичном рынке | 10.75 | 20 | До 30 лет |

| Кредит на покупку квартиры в новостройках | 10.9 | 15 | До 30 лет |

| Ипотечный кредит на индивидуальное строительство | 12.25 | 25 | До 30 лет |

| Кредитование для покупки загородной недвижимости | 11.75 | 25 | До 30 лет |

| Ипотека для военнослужащих | 11.25 | — | До 20 лет |

Процедура подготовки к сделке заключения кредита занимает по разным подсчетам до четырех месяцев.

За этот период заемщик определяется с ипотечной программой, согласно которой будет оформлен кредит и подбирает себе подходящий объект недвижимости. Со стороны кредитора (в нашем случае Сбербанка) происходит оценка выбранного объекта – для этого собирается специальная комиссия. По ее результатам банк выносит вердикт о возможности оформления ипотечного займа для субъекта.

Пример действий для оформления ипотечного кредита в банке.

После согласования кредита кредитором оформляется договор купли-продажи квартиры или дома под ипотеку, оформленную в Сбербанке между физическими лицами или же физическим и юридическим лицом.

С договором купли-продажи от Сбербанка можно ознакомиться во вложении. к содержанию ↑Суть договора ипотеки

Договор ипотечного кредитования в Сбербанке – это банковский документ, который в письменном виде определяет правовые и финансовые взаимоотношения между заемщиком и Сбербанком. Он является основанием приобретения объекта недвижимости.

Типовой договор содержит в себе информацию и утверждения, которые не противоречат действующему законодательству.

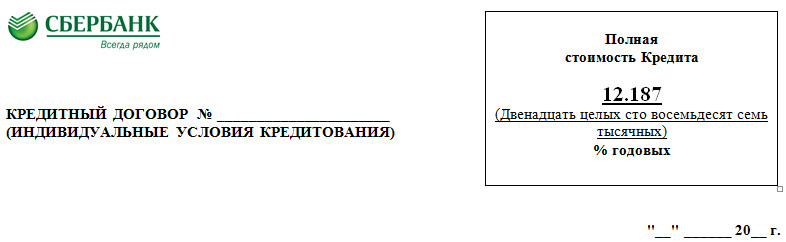

Пример «шапки» кредитного договора в ПАО «Сбербанк»

При составлении договора Сбербанк руководствуется нормами таких государственных документов:

- Гражданский кодекс РФ.

- Жилищный кодекс РФ.

- Федеральный Закон «О государственной регистрации недвижимого имущества и сделок, осуществляемых с недвижимыми объектами».

- Федеральный Закон «Об условиях предоставления ипотеки».

Изучив образец типового договора на ипотечное кредитование в Сбербанке за 2020 год, можно заметить, что, как и многие банковские документы, договор начинается с определения каждой из сторон, а также определения типа договора.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.

Образец кредитного договора Сбербанка можно просмотреть, скачать и распечатать здесь.Далее документ делится на 11 пунктов:

- Предмет договора – полностью описывается недвижимость, на которую заемщик оформляет ипотеку (тип недвижимости, ее адрес, метраж и состояние).

- Пункт о гарантиях продавца недвижимости. Согласно его продавец гарантирует, что квартира или дом находится в его законном владении до момента заключения сделки. Данный пункт, в обязательном порядке, подтверждается официальным документом (справкой), выданным уполномоченным органом.

- Определение порядка передачи недвижимости, участвующей в ипотеке, происходит в третьем пункте типового договора.

- Пункт, который детально описывает те обязательства, залогом выполнения которых выступает залоговая недвижимость.

- Пятым пунктом определяется весь порядок взаиморасчётов между сторонами.

- Самая массивная часть любого договора – описание прав и обязанностей сторон.

- В этом пункте обозначены действия, которые последуют за нарушением предыдущего пункта – то есть, определена ответственность каждого фигуранта.

- Дополнительные условия, на которые очень часто не обращают внимания многие при подписании договоров, но в данном пункте предоставлена такая важная информация, как процедура взыскания просроченной задолженности и будущие действия над недвижимостью, в случае нарушения условий ипотеки.

- Сроки договора. Обычно заполненный документ является заключенным с момента его регистрации на государственном уровне.

- Заключительные условия – информация о том, каким образом могут поменяться условия договора и об уведомлении об этом заемщика, а также о количестве экземпляров документа.

- Прописываются все юридические данные сторон соглашения.

Полезное видео:

к содержанию ↑

Общие условия по ипотеке

В любом соглашении по ипотечному кредитованию обязательно учитываются следующие важные составляющие:

- Денежная составляющая – сумма займа.

- На какой срок оформляется кредит.

- Система оплаты (количество и размер платежей, их сроки).

- Размер процента по кредиту.

- Цель кредитования.

- Способы оплаты.

- Определение различных неустоек за просрочку.

- Возможность изменения условий при досрочном или частичном погашении займа.

- Описание дополнительных услуг.

- Способы связи между кредитором и заемщиком.

- Обязательное ознакомление заемщика с условиями соглашения.

- Информация о созаемщике.

- Условия и порядок кредитного процесса.

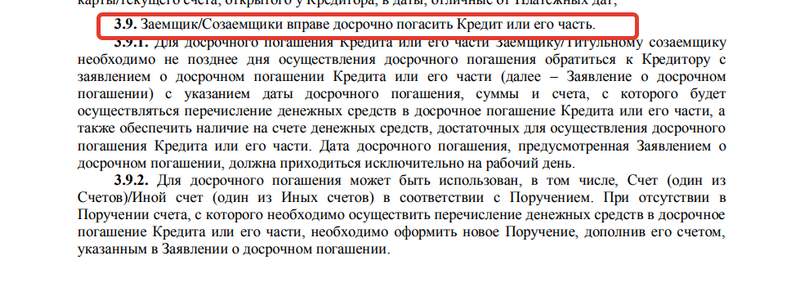

Информация в кредитном договоре о досрочном погашении.

К обязательным условиям также относятся подтверждение о целевом использовании кредитных средств, заверения и гарантии, наличие заявления о залоге (закладной), обозначение фактических адресов сторон.

к содержанию ↑Особое внимание

В предвкушении получения новой жилплощади многие, не задумываясь, подписывают кредитное соглашение, толком не вдаваясь в подробности. В результате этого по истечении некоторого времени из-за недопонимания некоторых моментов у заемщиков возникают некоторые вопросы. Сейчас мы обсудим, на какие же вещи стоит заострить свое внимание.

Условия наложения пени и штрафов в Общих условиях кредитования.

Иногда заемщику выпадает возможность досрочно закрыть договор. Для этого необходимо, чтобы в условиях отсутствовал мораторий на это.

Обязательно следует ознакомиться с условиями наложения пени и штрафов. В интересах клиента должно быть прописано, что если просрочка возникла не по вине заемщика, то неустойка с него не взимается.

Немаловажную роль играет и страхование. В договоре ипотеки должно быть закреплено право заемщика отказаться от покупки страховки.

Обратите внимание на страхование заемщиков в рамках программ жилищного кредитования.

Если на эти вещи вовремя обратить внимание (при ознакомлении с договором, на стадии подписания), в будущем можно не волноваться о сверхплановых затратах.

к содержанию ↑Формы оплаты ипотеки

В любом отделении Сбербанка, обратившись к менеджеру, клиент может узнать свой платеж за текущий период.

Если по каким-либо причинам у него нет возможности посетить банковское учреждение, то на официальном сайте Сбербанка размещен онлайн-калькулятор, который поможет рассчитать ежемесячный платеж по кредиту.

Пример аннуитетного платежа по ипотечному кредиту.

На выбор потребителя существуют две системы формирования платежей:

- Аннуитентная.

- Обычная (дифференцированная).

Первая рассчитана на категорию заемщиков, которые планируют вносить платежи равными частями каждый отчетный период. Для второй же присуще постепенное снижение размера платежа.

Предлагаем видео для ознакомления:

к содержанию ↑

Что необходимо для оформления ипотеки?

Для того чтобы Сбербанк заключил с клиентом соглашение на ипотечное кредитование необходимо соблюдение некоторых моментов, а именно:

- Вся предоставляемая информация должна быть актуальной и достоверной.

- Все документы собираются строго по процедуре, предусмотренной действующими законами.

- Основной документ (договор) составляется только внутри банковского учреждения без вмешательства сторонних организаций и лиц.

- Датой, с которой начинается действие договора, является число, когда все участники соглашения подписывают документ, а также оформление его должным образом в базе банка.

Процесс оформления договора

Для составления и заключения подобных договоров в Сбербанке есть специальный штат юристов, который разработал типовой договор ипотеки, действующий на основе существующих законов.

Регистрация договора в ЕГРП — обязательный этап оформления ипотеки.

Для того чтобы договор вступил в силу, его мало подписать обеими сторонами – необходимо обязательно зарегистрировать его в едином государственном реестре прав (ЕГРП). Без этого действия соглашение не будет иметь законной силы.

к содержанию ↑Как избежать трудностей?

Так как ипотека является долгосрочным кредитом, то по истечении какого-то времени ситуация в семье заемщиков может кардинально измениться. На этот случай многие юристы рекомендуют до заключения ипотечного соглашения оформить брачный договор (оформить его можно добровольно и он не является обязательным условием выдачи кредита).

Видео по теме:

Данный документ в будущем, при возникновении спорных вопросов, может урегулировать их, заранее распределив обязанности по оформлению и выплате кредитного договора.

Также данный договор может помочь при рассмотрении заявки на ипотеку – повысить шансы на ее согласование, даже если один из заемщиков не проходит по всем пунктам требований.

Для разъяснения всех тонкостей оформления договора ипотеки юристы Сбербанка проводят бесплатные консультации для клиентов, у которых возникли вопросы.

Если возникли вопросы при оформлении ипотеки, можно обратиться к юристам ПАО «Сбербанк».

Процесс оформления ипотеки довольно прост, но следует учесть что:

- Воспользоваться возможностью оформления кредита есть только у российских граждан.

- Заемщики должны входить в возрастную категорию от 21 года, но не старше 75 лет.

- Стабильный доход с официального места работы, который можно документально подтвердить.

Для многих наших соотечественников ипотека является единственным средством получения заветных квадратов. Поэтому для того чтобы оформить договор, следует знать все тонкости и подводные камни этого процесса.

Надеемся, что данная статья помогла в этом многим нашим посетителям.