Что такое инвестиции, для чего нужны инвестиции простыми словами

Чтобы вложения окупились, инвестор должен знать, куда идут его деньги и как они будут работать. Для этого нужно внимательно изучить параметры объекта инвестиций.

Доходность — один из важнейших критериев инвестиций. Именно на него в первую очередь обращают внимание инвесторы. Доходность говорит о потенциальной прибыли, которую могут принести вложенные средства.

Рискованность — не менее значимый показатель, чем доходность. Иногда огромный процент доходности, который обещает какой-либо объект инвестиций, объясняется высоким риском потерять все вложения. И наоборот — чем меньше процент прибыли, обещанный инвестору, тем надёжнее будут защищены средства.

Ликвидность — говорит о том, насколько быстро можно вернуть свои средства, не потеряв при этом какую-то их часть. Другими словами, актив должен быть востребованным и доступным в своей нише.

Период — некоторые инвестиционные проекты предполагают, что какое-то время вложенный капитал будет недоступен для возврата (а если и доступен, то со значительными потерями в виде комиссий или штрафов). Условия таких ограничений необходимо изучать как можно внимательнее.

Порог входа — всё, что относится к инвестициям, имеет ограничения на размер капитала. Например, не каждый розничный инвестор может позволить себе стать клиентом венчурного фонда (самые низкие чеки начинаются примерно от 500 тыс. долл.).

Простота — порой объект вложений имеет сложную структуру. Если у инвестора есть трудности с пониманием того, как работает инструмент, в который инвестируется капитал, то лучше с этой проблемой разобраться. Непонимание инструмента может стать причиной того, что финансы будут вложены в убыточный актив.

Каждый параметр следует рассматривать в применении к конкретному сектору инвестиций. Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

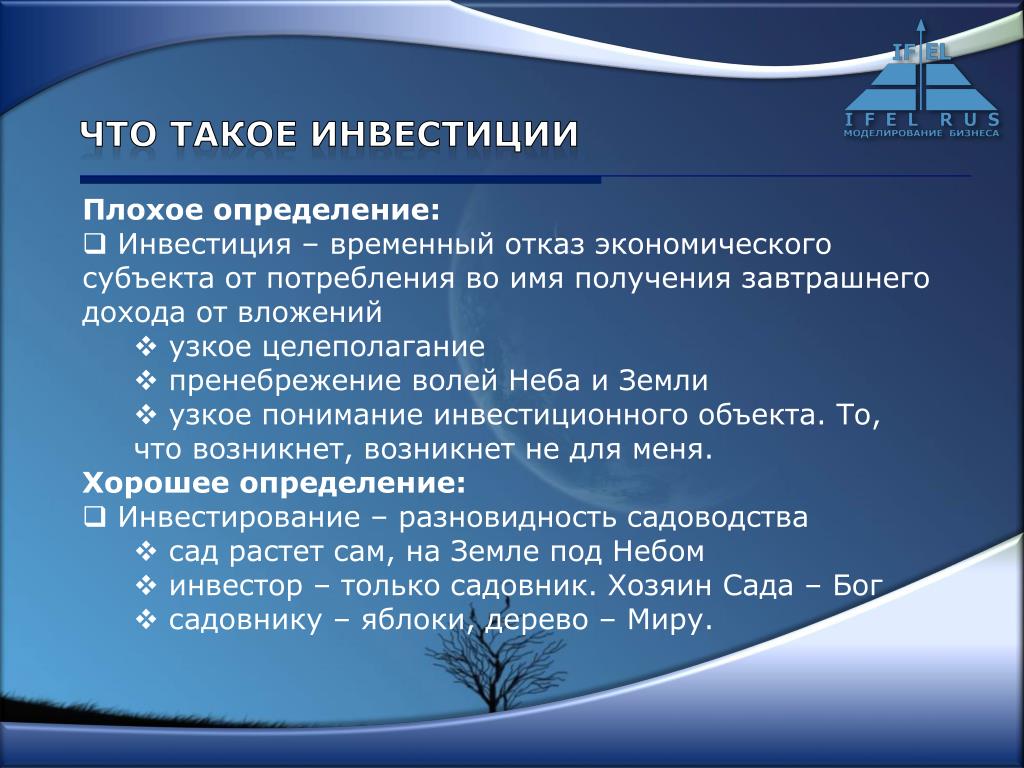

Что такое инвестиции?

Инвестиции позволяют обеспечить финансовую уверенность в будущем. В отличие от накоплений, когда деньги постепенно обесцениваются. Инфляция съедает в среднем от 10 до 15 % сбережений ежегодно. Цель любого инвестирования — приумножение вложенных средств. Получить желаемое в будущем невозможно без действий в настоящем.

Что такое инвестиции, какие они бывают и как добиться стабильного дохода с помощью инвестирования денежных накоплений — все эти вопросы и будут рассмотрены в статье. Также вы узнаете преимущества и недостатки инвестиционной деятельности, какими принципами руководствуются опытные инвесторы.

Определение инвестиций

Инвестирование — это денежные средства, ценные бумаги и прочее виды имущества, которые вкладываются в объекты хозяйственной деятельности с целью получения прибыли. Но вложения могут быть также и духовные, умственные. В таком случае эффект будет иметь нематериальное выражение.

В таком случае эффект будет иметь нематериальное выражение.

Рассмотрим детальнее на нескольких примерах. Предположим, человек хочет открыть бизнес по продаже растений. Накоплений недостаточно, поэтому он берет кредит в банке. Затем приобретает парник, обустраивает загородный участок. Также его расходы включают покупку удобрений, семян, аренду помещений для реализации товара.

Или же родители прибегают к услугам репетиторов, оплачивают занятия в школах раннего развития, спортивных секциях. По сути деньги инвестируются в образование для материально обеспеченного будущего. Инвестициями также можно назвать материнский капитал. Из государственного бюджета выплачиваются средства за рождение второго ребенка. Такая политика направлена на повышение уровня рождаемости, а также улучшение демографической ситуации в стране.

Субъекты инвестиций

Инвесторами могут выступать физические лица, организации, государственные учреждения и даже страны. Для финансовых вложений используются накопленные и/или заемные средства. Доход должен превышать инфляцию, это позволит сохранить покупную способность финансов и приумножить их в дальнейшем.

Доход должен превышать инфляцию, это позволит сохранить покупную способность финансов и приумножить их в дальнейшем.

Фото предоставлено автором статьи

Помимо капиталовкладчика, в инвестиционной деятельности есть и другие категории участников:

- заказчики, которые реализуют инвестиционный проект. Они представляют интересы инвестора, действуют от его имени, без вмешательства в предпринимательскую деятельность других участников;

- подрядчики, которые выполняют работу по договору, заключенному с основным заказчиком;

- непосредственные пользователи, в эту категорию входят инвесторы, органы местного самоуправления, международные объединения. То есть те, для кого и создаются инвестиционные объекты.

Классификация инвестиций

Вложения будут удачными, если потенциальный инвестор научится разбираться в признаках активов. Критериев оценки есть несколько, разберем самые популярные.

По объекту вложений

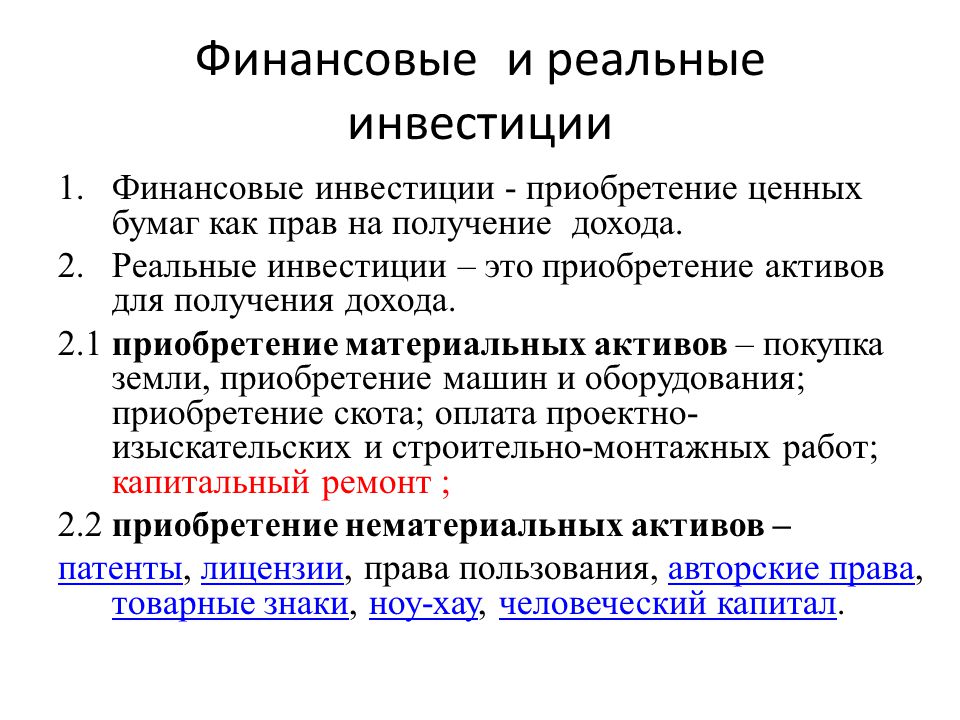

Различают следующие виды инвестиций в зависимости от объекта вложений:

- спекулятивные действуют по следующей схеме: инвестор покупает драгоценные металлы, ценные бумаги или валюту для последующей реализации после возрастания цены;

- финансовые: предполагают вкладывание средств в финансовые инструменты.

К примеру, создание специальных денежных счетов. За их управление отвечает уполномоченное лицо, которое проводит финансовые трансакции на различных биржах;

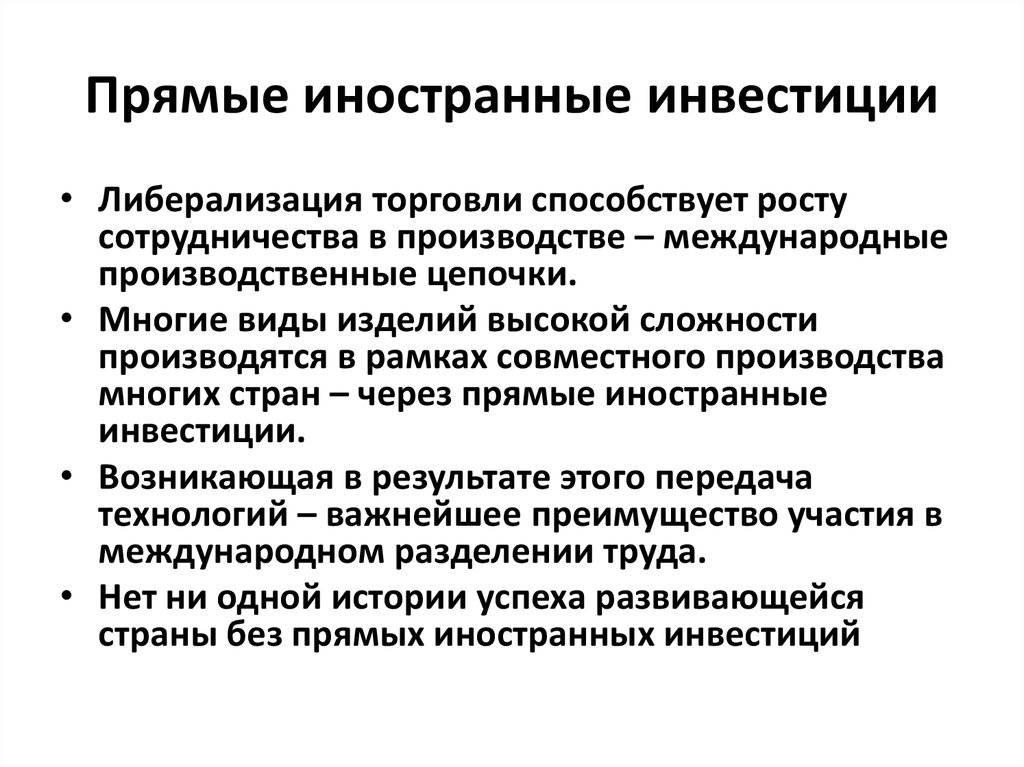

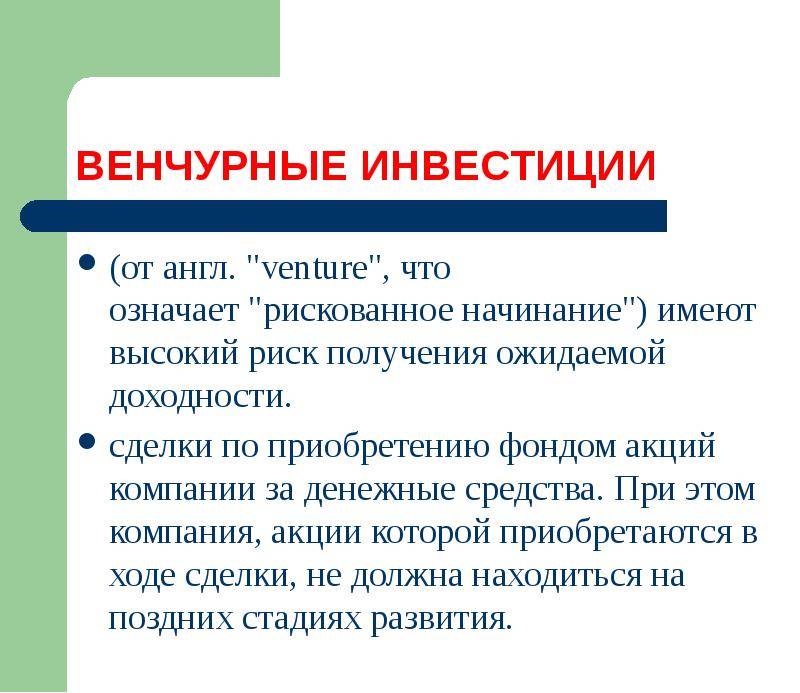

К примеру, создание специальных денежных счетов. За их управление отвечает уполномоченное лицо, которое проводит финансовые трансакции на различных биржах; - венчурные инвестиции основаны на вложениях в стартапы, именно таким образом и развивалась социальная сеть Фейсбук;

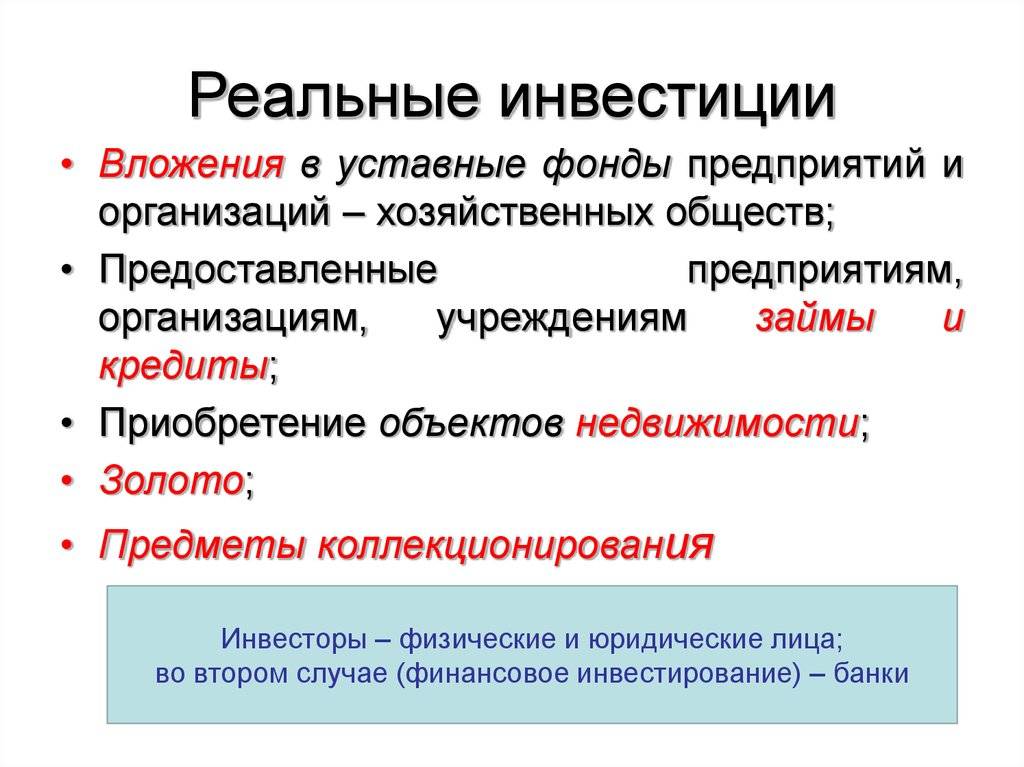

- реальные: заключаются в инвестировании в недвижимость, выкупе авторского права и тому подобное.

По срокам инвестирования

Этот критерий особенно важен для начинающих инвесторов. С его помощью можно оценить, как быстро вырученный доход будет реинвестирован. По временному признаку вложения делятся на 3 основные категории:

- долгосрочные — более пяти лет;

- среднесрочные — от одного года до пяти лет;

- краткосрочные — до одного года.

Различают еще один, отдельный вид инвестиций — так называемый аннуитетный. Вкладчик получает доход не по завершении срока, а с определенной периодичностью. Например, клиент разместил средства на депозите в банке. Проценты перечисляются на отдельный счет. Их можно снять или обналичить в любое время, без расторжения договора.

Проценты перечисляются на отдельный счет. Их можно снять или обналичить в любое время, без расторжения договора.

По степени ликвидности

Ликвидность — один из самых важных факторов инвестирования. С его помощью можно оценить скорость реализации товара по среднерыночной цене. Если рассматривать на примере рынка недвижимости, одни квартиры реализуются сразу. Их и называют высоколиквидными.

Фото предоставлено автором статьиС низколиквидной жилплощадью все гораздо сложнее. Такая недвижимость может продаваться годами.

Объекты инвестирования также могут классифицироваться следующим образом:

- к срочноликвидным относятся инструменты, конверсированные в течение семи дней;

- среднеликвидные реализуются в срок до двух месяцев;

- трудноликвидные включают объекты со сроком реализации свыше шести месяцев.

Перспективы инвестирования

С основными положениями инвестиционной деятельности разобрались, теперь постараемся выяснить, с какими сложностями может столкнуться вкладчик и как заработать в короткие сроки.

Преимуществ инвестирования есть несколько:

- возможность пассивного заработка, вкладчику не нужно прикладывать физическую силу или работать полный день;

- повышается финансовая грамотность, это можно сравнить с интенсивным курсом самообразования;

- сумму денег можно разделить на несколько проектов, что позволяет существенно увеличить доходы и снизить риск банкротства.

Инвестору также следует быть готовым и к возможным сложностям:

- инвестиционная деятельность сопряжена с психологической нагрузкой, в особенности, на начальной стадии;

- существует риск потери вложенных средств;

- понадобится время, деньги и силы для получения новых знаний;

- для вложений нужны деньги ? личные или заемные.

Основные направления для инвестирования

На финансовом рынке представлено несколько вариантов для вложений. Самые стабильные, с низким инвестиционным риском и будут представлены ниже:

- депозит в банке — риск такого вложения минимальный, так как все вклады застрахованы, уровень дохода и срок известны заранее;

- драгоценные металлы, которые реализуют в банках — этот актив не обесценивается, но стоимость растет медленно, поэтому такие вложения долговременные, как правило, не менее пяти лет;

- паевые инвестиционные фонды позволяют получить прибыль в размере около 30 % годовых, контроль за соблюдением законодательства осуществляется на государственном уровне, за управление средствами отвечают профильные специалисты;

- в ценные бумаги можно инвестировать самостоятельно или обратиться за помощью к посреднику — доверительному управляющему, вкладчик имеет возможность получить прибыльность в размере 100%, но существует также вероятность нулевого заработка;

- приобретение недвижимости может обеспечить стабильный доход от последующей реализации или сдачи в аренду, но потенциальному инвестору необходимо обязательно предварительно оценить ликвидность объекта;

- еще один способ получения прибыли — это вложение в интернет-магазин.

Есть несколько вариантов: можно заказать создание сайта или купить готовый магазин. Затраты на дропшиппингбудут гораздо меньше, так как не понадобится склад для хранения, курьеры, операторы и офис. А это значит, что достаточно найти производителя и создать интернет-магазин;

Есть несколько вариантов: можно заказать создание сайта или купить готовый магазин. Затраты на дропшиппингбудут гораздо меньше, так как не понадобится склад для хранения, курьеры, операторы и офис. А это значит, что достаточно найти производителя и создать интернет-магазин; - создание или покупка готового бизнеса также может стать выгодной инвестицией, но в этом случае существует вероятность банкротства.

Капиталовложение — это один из лучших способов, как заставить деньги работать и приносить прибыль. Инвестиционной деятельностью могут заниматься и физические, и юридические лица с необходимыми стартовыми накоплениями или займом. Успешность инвестиций зависит от правильно подобранных активов, расчета рисков и ликвидности.

Финансовые услуги предоставляют АО «БКС Банк» (лиц. №101) и ООО «Компания БКС» (лиц. № 154-04434-100000)доступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11. 08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25. 02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.

02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24. 12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www. sberbank-am.ru

sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Инвестиции и инвестирование — неотъемлемая часть развития экономики

Все слышали об инвестициях и инвестировании, каждый может в общих чертах разъяснить, что же это такое. Поначалу все представляют, что идет речь о деньгах и богатых людях, которые могут позволить себе вложить средства во что-то. Многие даже не подозревают, что все люди так или иначе занимаются инвестициями, ведь это не только деньги.

Разве мы не инвестируем в образование подрастающего поколения либо не занимается своим здоровьем? Да, это тоже один из видов инвестиций. Занимаясь инвестициями в образование собственных детей, вы надеетесь, что с течением времени они получат неплохую работу и, конечно же, хороший доход. Видов инвестиций существует множество, давайте ознакомимся со следующими:

Инвестиции в ICO

Что такое структурные продукты Форекс и как на них заработать

Перспективные криптовалюты как основной вид современных инвестиций

Диверсификация портфеля: что это и как правильно организовать

Инвестиции в IPO

Что представляет собой сфера IT-технологий

Насколько выгодны инвестиции в киберспорт?

Инвестиции в спорт: способы и выгода, плюсы и минусы

Поэтапное руководство для начинающих инвесторов

Арт-инвестиции: как заработать на искусстве

Теоретическая сторона инвестирования в сайты

Хайп инвестиции: как вложить деньги и не прогореть

Что такое портфельные инвестиции?

Инвестиции в серебро для начинающих

Инвестиции в инновации: разновидности и рекомендации

Платина как торговый актив

Основное понятие инвестирования в бинарные опционы

Уоррен Баффетт: рекомендации по инвестированию в фондовый рынок

Инвестиции в «черное золото»: ключевые аспекты

Как торговать голубыми фишками

Инвестиции в валюту — что это

Инвестиции в стартапы: что это такое, кто может участвовать, условия и другие особенности

Инвестиции в ценные бумаги: особенности, разновидности и преимущества

Инвестиции в биткоин — как получить дополнительный доход

Инвестиции в бизнес — какие бывают виды, варианты, преимущества и недостатки

Инвестиции в сельское хозяйство: как результативно вкладывать в АПК с высоким уровнем доходности

Инвестиции в запасы: выгода, эффективность и целесообразность

Инвестиции в себя улучшают жизнь человека

Инвестиции в золото: обзор финансового инструмента

Инвестиции в МФО: особенности, преимущества и недостатки инвестирования в микрофинансовые организации

Инвестиции в интернете: выбор направления, обзор лучших вложений в сети и советы новичкам

Инвестиции в драгоценные металлы: какой актив принесет прибыль

Инвестиции в России в 2019 году: эффективные вложения без потерь и рисков

Инвестиции в криптовалюту: выбор актива, виды вложений, плюсы и минусы

Инвестиции в строительство жилой недвижимости

Инвестиции в малый бизнес как прибыльный способ приумножения капитала

Венчурные инвестиции в России: как на них заработать

Инвестиции в облигации: виды, уровень доходности, риски

Выиграть конкуренцию помогут инвестиции в основной капитал

Инвестиции в акции: как выгодно вложить деньги + подробная инструкция по инвестированию

От инвестиций в человеческий капитал зависит развитие экономики государства

Инвестиции в недвижимость, плюсы и минусы вложения в недвижимость: 21 способ выгодно инвестировать в недвижимость

Инвестиции в идеи: суть, как работают, как выбрать прибыльные

Что такое ПАММ

Далее

В итоге, можно прийти к выводу, что инвестиции — это определенное вложение средств (речь о материальном, духовном, денежном, интеллектуальном аспекте) в любой объект, который спустя какое-то время может дать ожидаемую прибыль (и не всегда материальную).

Инвестиции — это вложение капитала с целью получения прибыли

Инвестиции это надежный способ сохранить и приумножить свои средства. Проще всего понять, что из себя представляют инвестиции, можно на примере банковского депозита. Практически каждый делал вклад в банке на определенный срок, после которого возвращал свои деньги с прибылью. То есть банк выплачивал проценты за пользование этим вкладом. Следует понимать, что инвестиции могут быть разными.

Насколько выгодно инвестирование, виды и классификация инвестиций

Вряд ли какой-либо человек откажется от возможности не посещать работу и при этом иметь стабильный доход. Мечта

многих — ничего не делать и жить в достатке. Можно скептически улыбнуться и сказать, что так не бывает, но при

этом затрачивать минимальное время и силы на получение прибыли абсолютно реально, это то, что называется

«пассивный доход». На Западе уже давно все поняли, что пассивный доход это лучшее, что может быть в соотношении

минимальных затрат времени и максимальном зарабатывании денег.

При грамотном инвестировании человек получает возможность стать независимым и заниматься тем, что ему больше нравится. Он действительно может бросить нелюбимую работу и сосредоточиться на получении прибыли для себя, своих детей и внуков. Такой путь прошли многие известные в финансовом мире люди, достаточно почитать об истории богатства Уоррена Баффета или Джорджа Сороса. Два имени — два самых красноречивых примера. Вместо них давно работают их капиталы, а Сорос и Баффет получают регулярный и стабильный доход.

Было бы слишком наивным полагать, что прибыль ожидает каждого, стоит только захотеть. Потенциально это так, но

рассчитывать на нее могут только уверенные в себе люди, кто твердо знает, что готов расстаться с безденежьем,

кого не испугают неудачи, кто готов учиться и целеустремлен. Если вы скептик и полагаете в условиях развития

вашего государства на прибыль от инвестиций рассчитывать нельзя, то нужно поискать себе другое занятие. Не

обязательно быть очень талантливым человеком, максимально работоспособным или располагать замечательными

бизнес-идеями. Главное — умение эффективно распорядиться своими деньгами.

Не

обязательно быть очень талантливым человеком, максимально работоспособным или располагать замечательными

бизнес-идеями. Главное — умение эффективно распорядиться своими деньгами.

При прочих изначально равных составляющих, одним удается на инвестициях сколотить состояние, другие могут прогореть. Известны многочисленные примеры спортсменов, которые в одночасье получали контракт с многочисленными нулями заработной платы и теряли голову от советов, куда вложить средства. Единицам удается вложиться правильно, остальные просто расставались со своими деньгами. Причина — абсолютное отсутствие знаний и излишняя доверчивость к прохиндеям. Залогом успеха будут правильные инвестиции, причем не только денежные и имущественные, но и интеллектуальные способности, энергия и время.

Преимущества очевидны. Кроме постоянного дохода, человек получает возможность быть финансово независимым,

появляется много свободного времени, которое можно потратить на семью, путешествия и иные развлечения. Еще один

важный фактор сегодня, которого многим не хватает — стабильность и уверенность в своем будущем. Для достижения

таких успехов нужно постараться, ничего не бывает просто так, золотая рыбка и волшебная палочка бывают только в

сказках. Предстоит учеба, нужно проявлять аналитические способности и использовать разумный риск.

Еще один

важный фактор сегодня, которого многим не хватает — стабильность и уверенность в своем будущем. Для достижения

таких успехов нужно постараться, ничего не бывает просто так, золотая рыбка и волшебная палочка бывают только в

сказках. Предстоит учеба, нужно проявлять аналитические способности и использовать разумный риск.

Известны самые разнообразные виды инвестиций, каждые из них по-своему интересны, представлены разнообразными характеристиками и по-разному классифицируются. Рассмотрим несколько основных видов и классификаций.

Объект инвестирования

Организации или физические лица вкладывают деньги в какой-либо объект, инвестиции в этом случае бывают следующие:

— Спекулятивные. Инвестор приобретает определенные активы: ценные бумаги, национальные валюты, драгоценные металлы, чтобы впоследствии, когда возрастает их стоимость, реализовать по более выгодной цене.

— Финансовые. Средства вкладываются в различные финансовые инструменты: акции и облигации, ПАММ-счета, индексы и

прочее.

— Венчурные. В пример опять можно привести инновационную компанию или стартап. Средства вкладываются в ее развитие в надежде на большой доход от ее деятельности в будущем. Существуют венчурные фонды и компании, которые непосредственно заняты такой деятельностью и получают постоянный доход.

— Реальные. Из названия следует, что средства вкладываются в реальный капитал — земельные участки, объекты строительства, готовый бизнес, авторские права и др.

Срок инвестирования

Очень важный вопрос для любого инвестора, который он рассматривает, прежде чем вложить деньги — сколько понадобиться времени, чтобы они начали приносить прибыль. Инвестор по сути «замораживает» свои средства, когда вкладывает их, необходимо не прогадать. В данном случае существует своя классификация.

— краткосрочные, чаще всего, не превышают одного года;

— среднесрочные осуществляются в период от одного года до пяти лет;

— долгосрочные превышают пятилетний срок.

Следует обратить внимание на так называемые аннуитетные инвестиции, где отсутствуют какие-либо временные рамки,

хотя доход от них поступает регулярно. Примером может служить депозит в банке, когда в определенный период

физическое или юридическое лицо получает проценты по вкладу.

Примером может служить депозит в банке, когда в определенный период

физическое или юридическое лицо получает проценты по вкладу.

Форма собственности

Инвестициями занимаются различные собственники, их также классифицируют по определенным критериям:

— частный инвестор — физическое лицо, вкладывающее свои средства;

— зарубежный инвестор всегда иностранная компания или гражданин;

— государственный инвестор представляет органы власти различного уровня, могут быть региональными и муниципальными.

В последние годы в оборот вошло понятие частно-государственного инвестирования, этот вид можно назвать комбинированным или смешанным. Органы власти объединяются с какой-либо компанией и вкладывают деньги в объект, прибыль впоследствии получают пропорционально вложенным капиталам. Ответственность на органах власти больше, потому что они оперируют средствами налогоплательщиков.

Уровень риска

При инвестировании всегда есть риски ошибиться и потерять если не все средства, то их часть. Любой вкладчик

стремится этих рисков избежать. Риски зависят от будущей прибыли, чем она больше, тем выше уровень риска.

Специалисты подразделяют риски на несколько групп. Наименее рискованные вложения консервативные, следом идут

инвестиции с умеренным уровнем риска. Наконец, наиболее опасные агрессивные вложения. Исходя из золотой

середины, можно сделать вывод, что большинство предпочитает умеренный риск. Кроме того, многие используют

диверсификацию, когда вложения распределяются по разным объектам. Диверсификация не устраняет риски полностью,

но в любом случае помогает сохранить средства.

Любой вкладчик

стремится этих рисков избежать. Риски зависят от будущей прибыли, чем она больше, тем выше уровень риска.

Специалисты подразделяют риски на несколько групп. Наименее рискованные вложения консервативные, следом идут

инвестиции с умеренным уровнем риска. Наконец, наиболее опасные агрессивные вложения. Исходя из золотой

середины, можно сделать вывод, что большинство предпочитает умеренный риск. Кроме того, многие используют

диверсификацию, когда вложения распределяются по разным объектам. Диверсификация не устраняет риски полностью,

но в любом случае помогает сохранить средства.

Цель инвестирования

Среди целевых инвестиций принято выделять прямые, при которых средства вкладывают в материальное производство,

реализацию услуг и товаров. Вкладчик в этом случае может получить часть уставного капитала компании, обычно

сумма не превышает десяти процентов. Следующие целевые инвестиции носят название портфельных, средства

вкладываются в многочисленные виды ценных бумаг, в данном случае не существует активного управления.

Два других вида целевых инвестиций — интеллектуальные и нефинансовые. Первые подразумевают вклад предприятия в образование и повышение квалификации персонала, организацию тренингов и семинаров. Вторые вложения направляются в какие-либо проекты, связанные с машинами и оборудованием, сюда же относятся права и лицензии. Разнообразие существующих классификаций помогает инвесторам определиться с тем, куда вложить свои средства

Как лучше инвестировать

Все заняты поиском рецепта, как и куда лучше инвестировать свои средства, чтобы получить отдачу по возможности быстрее и больше. Единого рецепта не существует, есть только общие принципы, о которых мы хотим вам рассказать. У каждого инвестора свой взгляд и свои возможности, но годами были выработаны общие принципы, следуя которым можно быть уверенным в итоговом успехе. Итак, существует несколько этапов.

Этап первый — приведите в порядок свои финансы и оцените ситуацию.

Возьмите бумагу, ручку, калькулятор и опишите все свои доходы, выделите основной источник, подумайте о том,

насколько регулярно и стабильно вы получаете средства, зафиксируйте их объем. Следом то же самое проделайте с

расходами, распишите их на разные статьи — что это за расходы, насколько они регулярные. Кстати, существует

множество мобильных приложений, связанных с распределением расходов и доходов, можете установить их в свой

мобильный телефон.

Следом то же самое проделайте с

расходами, распишите их на разные статьи — что это за расходы, насколько они регулярные. Кстати, существует

множество мобильных приложений, связанных с распределением расходов и доходов, можете установить их в свой

мобильный телефон.

Помимо доходов и расходов у вас в наличии есть другие активы. Наверняка у вас есть жилье, машина, банковский вклад, дача, земельный участок и многое другое. Укажите напротив каждого его стоимость и получаемый доход. Займитесь определением рентабельности активов — отношение дохода к стоимости актива. Не удивляйтесь и не расстраивайтесь, если расходы превышают доходы, это нормально. Кроме активов существуют пассивы. Люди берут кредиты, выплачивают проценты по ним, каждый из нас ежегодно платит налоги и страховку. Суммируйте траты и определите процентное соотношение суммы расходов ко всему размеру обязательств.

Таким образом вы увидите два коэффициента — инвестиционный ресурс и чистый капитал. В первом случае цифра не

должна быть меньше 10-20% от прибыли. В противном случае нужно пересмотреть свой бюджет, иначе от инвестирования

придется отказаться. Будьте честны сами с собой на этом этапе, не приукрашивайте свой бюджет, чтобы избежать

ошибок в дальнейшем. В итоге по окончании первого этапа будущий инвестор понимает все источники своих средств и

все расходы по ним.

В противном случае нужно пересмотреть свой бюджет, иначе от инвестирования

придется отказаться. Будьте честны сами с собой на этом этапе, не приукрашивайте свой бюджет, чтобы избежать

ошибок в дальнейшем. В итоге по окончании первого этапа будущий инвестор понимает все источники своих средств и

все расходы по ним.

Этап второй — определяем финансовый резерв

Никто не знает, что вас ждет в процессе инвестирования, поэтому важно определить финансовый резерв, он поможет не только практически, но и психологически. Вы будете уверены, что даже в случае возможных неудач, у вас останутся деньги и ощущать вы себя будете комфортнее. Резервы помогают выполнять две функции: оплачивать регулярные расходы в случае проблем с основным источником доходов, а также финансировать мелкие непредвиденные расходы, например, в случае болезни и покупки лекарств или в случае поломки домашних приборов и их ремонта.

Резерв должен обеспечить вас как минимум на три месяца, держите деньги в той валюте, которой оплачиваются

основные расходы. Еще один совет — держите эти деньги в банке, но не в любом. Банковское учреждение тоже должно

отвечать ряду критериев: вклады должны быть застрахованы; банк должен быть крупным в плане размера активов и

известным, лучше международным; располагаться рядом с вашей работой или местом жительства. Вклад должен быть в

виде депозита с условием приемлемым минимумом суммы пополнения вклада, возможности снятия части денег без утраты

процентов, с ежемесячным их начислением. Выбрали банк и определились с видом вклада — пополняйте счет до размера

вашего финансового резерва.

Еще один совет — держите эти деньги в банке, но не в любом. Банковское учреждение тоже должно

отвечать ряду критериев: вклады должны быть застрахованы; банк должен быть крупным в плане размера активов и

известным, лучше международным; располагаться рядом с вашей работой или местом жительства. Вклад должен быть в

виде депозита с условием приемлемым минимумом суммы пополнения вклада, возможности снятия части денег без утраты

процентов, с ежемесячным их начислением. Выбрали банк и определились с видом вклада — пополняйте счет до размера

вашего финансового резерва.

Этап третий — определение цели и задачи инвестирования

Пришло время определиться с вашими желаниями — чего вы хотите получить, или что приобрести. Есть цель, нужно

понять, сколько нужно денег для ее осуществления, какая валюта при этом понадобиться. Важный момент — сроки,

когда вы хотите достигнуть своей цели. Расставьте все цели по ранжиру от важных к менее приоритетным, сразу

станет понятно, куда изначально вкладывать деньги.

Этап четвертый — определение рисков

Выясните для себя, как далеко вы ходите зайти и чем ради этого можете рискнуть. Какую сумму денег вы готовы потратить без ущерба, но при этом решить определенные задачи. Определите, при каких ситуациях инвестирование будет полностью исключено. Сколько вы готовы потерять — 20%, 30% или 40%. Одни считают, что 10% может быть опасными, другие спокойно отнесутся к потере 40%. Все зависит от вас самих.

Этап пятый — разрабатываем инвестиционную стратегию

Со многим удалось определиться. Здесь потенциальный инвестор должен четко для себя определить, какую сумму готов вложить, с какой периодичностью инвестировать — разово или регулярно, какие риски неприемлемы, сколько времени уделять на управление вложениями, табу на определенные направления инвестирования (например, алкоголь и табак), выбрать виды финансовых активов, узнать про налогообложение и минимизировать его.

Когда все вышеперечисленные действия завершены, необходимо определиться для себя с правилами — как принимать

решение в плане инвестиций, на чем делать акцент, а на что не обращать внимания. Четко знать, что делать в

результате каких-либо возникающих дополнительно факторов. Проводить анализ инвестиционной стратегии,

рассматривать возможность ее изменений.

Четко знать, что делать в

результате каких-либо возникающих дополнительно факторов. Проводить анализ инвестиционной стратегии,

рассматривать возможность ее изменений.

Этап шестой — определение стрессовых ситуаций

Когда стратегия инвестора разработана, следующим шагом будет ее тестирование в условиях стрессовых ситуаций. Каждый должен понимать, что могут случиться всевозможные непредвиденные ситуации. Как вести себя в них? Что случится, если…? На эти вопросы нужно дать правдивые ответы. В глобальном плане человек может потерять работу или заболеть, к менее серьезным непредвиденным обстоятельствам можно отнести поломку автомобиля и порчу имущества. У инвестора в рамках стратегии должен быть план действий в случае подобного форс-мажора, нужно уметь защитить себя. Даже если что-то случается, инвестиции должны продолжать работать.

Этап седьмой — определение способа инвестиций

Настал момент выбора компании, с помощью которой будут вкладываться финансы, как будут производиться взносы,

каким образом будет сниматься прибыль, сколько нужно будет платить налогов и комиссионных.

Этап восьмой — формируется инвестиционный портфель

Наконец, мы подошли к этапу инвестирования. Выбираем необходимые инструменты, которые соответствуют нашей стратегии и вкладываем средства в эти активы. Некоторые считают, что в таком количестве этапов необходимость отсутствует, но не нужно торопиться, они охватывают все моменты инвестирования, которые необходимо учитывать. В результате это приводит к полному пониманию своих финансов, будет создан запас денег, появится страховка от неожиданных и неприятных ситуаций, будет четко определен план по увеличению доходов.

Куда лучше инвестировать

Для инвестиций на рынке финансов существует множество возможностей. Первым делом человек основывается на своих

предпочтениях, связанных с рисками и доходностью. Однако необходимо брать во внимание такой фактор, как

экономическая ситуация в стране. В государствах, где четко соблюдаются законы и правила вкладывать деньги проще

и, напротив, при высоком уровне коррупции, отсутствии уважения к закону инвестиции могут не вернуться никогда. Исходя из этого нужно определяться с выбором.

Исходя из этого нужно определяться с выбором.

Вклады в банках

Данный вид вкладов считается наиболее доступным и популярным. В теории банковские вклады могут приносить до 10% дохода в год, но одно дело вклады в России или Украине и совершенно другое в европейских странах или Соединенных Штатах. Условия для граждан совершенно разные. В странах постсоветского пространства банки намеренно занижают проценты. Если все же принято решение инвестировать в банк, нужно тщательно выбирать. Плюсом могут быть небольшие риски, потому что, как правило, государство страхует эти вклады, срок вклада и проценты по нему известны заранее. Банковские вклады надежны. Выбор должен быть сделан в пользу наиболее опытных банковских учреждений с продолжительным сроком работы на рынке, следует учитывать и репутацию банка.

Инвестиции в драгоценные металлы

Исторически, наверное, это один из самых древних видов вложений средств. Золоту и серебру люди отдавали

предпочтение во все времена. Сегодня на рынке к ним добавились платина и палладий. Почему принято инвестировать

в драгметаллы? В первую очередь из-за их стабильной цены и качеств, они не подвержены коррозии, их не так много

существуют, запасы в мире ограничены. Если взять весь период существования золота, то цена на него постоянно

растет. С серебром ситуация несколько иная, последние годы его рыночная стоимость падала, но если брать

продолжительные отрезки времени, то стоимость этого металла растет. На драгметаллы не оказывают влияния

кризисы.

Сегодня на рынке к ним добавились платина и палладий. Почему принято инвестировать

в драгметаллы? В первую очередь из-за их стабильной цены и качеств, они не подвержены коррозии, их не так много

существуют, запасы в мире ограничены. Если взять весь период существования золота, то цена на него постоянно

растет. С серебром ситуация несколько иная, последние годы его рыночная стоимость падала, но если брать

продолжительные отрезки времени, то стоимость этого металла растет. На драгметаллы не оказывают влияния

кризисы.

Если брать в пример Россию, то за последние годы цена на золото в стране выросла более чем в пять раз. Как

инвестировать? Можно приобретать слитки, они не обязательно килограммовые, могут быть в виде нескольких десятков

грамм, унция золота чуть более 30 грамм. Золотые и серебряные монеты можно купить в банках. Приобретая акции

компаний по добыче золота, вы тоже, по сути, становитесь обладателем этого драгметалла. Большинство людей

попросту покупают ювелирные изделия из золота и тоже могут считаться инвесторами. Следует всегда помнить, что

инвестиции в драгметаллы носят долгосрочный характер, быстро получить отдачу не получится.

Следует всегда помнить, что

инвестиции в драгметаллы носят долгосрочный характер, быстро получить отдачу не получится.

Желающие получить доход быстро должны предпочесть металлический счет в банке. Сам металл физически не приобретается, банк просто открывает счет, где сумма средств пересчитывается на граммы золота или серебра. В банке постоянно пересчитывают сумму вклада по новой цене металла, таким образом прибыль инвестор получает довольно быстро. Кроме того, металлические счета безопасны, так как банки их страхуют.

Паевой инвестиционный фонд (ПИФ)

ПИФы представляют собой передачу средств в дальнейшее доверительное управление. Инвестор доверяет фонду, который занимается вложением его денег в разные активы. Прибыль получает инвестор (пайщик), а фонд получает свои заранее оговоренные проценты. Между фондом и инвестором заключается договор, инвесторы должны внимательно знакомиться с его условиями.

Паевой фонд действует по простой схеме. Инвесторы приобретают части ПИФа, иначе говоря, паи. Управляющий

занимается инвестированием денежных средств, находящихся в его распоряжении. При такой схеме чем больше прибыль,

тем больше комиссия. Паи продаются и покупаются, вот почему данные инвестиции считаются высоколиквидными. Кроме

того, денежными средствами управляют профессионалы, каждый имеет возможность приобрести пай, отсутствует

налогообложение, фонды работают под контролем государства. Доходность фонда в среднем около 30%, но в некотором

случае достигает 50%.

Управляющий

занимается инвестированием денежных средств, находящихся в его распоряжении. При такой схеме чем больше прибыль,

тем больше комиссия. Паи продаются и покупаются, вот почему данные инвестиции считаются высоколиквидными. Кроме

того, денежными средствами управляют профессионалы, каждый имеет возможность приобрести пай, отсутствует

налогообложение, фонды работают под контролем государства. Доходность фонда в среднем около 30%, но в некотором

случае достигает 50%.

Инвестиции в ценные бумаги

Вложение средств в ценные бумаги еще один популярный способ инвестиций, но, чтобы рассчитывать на доход в этой

сфере, необходимы большие знания в сфере экономики и финансов. Если человек рассчитывает на долгосрочный доход,

то нужно очень разборчиво подходить к выбору акций. Поначалу лучше довериться опытной брокерской компании. Здесь

никто не гарантирует обязательную прибыль, но в случае успешного инвестирования доход может достичь 100%, а

бывают случаи, когда прибыль увеличивается десятикратно. Хотя в этом случае ждать приходится в течение

нескольких лет.

Хотя в этом случае ждать приходится в течение

нескольких лет.

Инвестиции в недвижимость

Недвижимость еще один популярный вариант вложения денег. Собственное жилье является одной из основных потребностей человека, поэтому оно всегда будет востребовано. Бизнесменам также необходимы площади, где можно открыть и развивать свое дело. Недвижимость никогда не обесценивается, если содержать ее правильно, своевременно делать ремонт и выполнять профилактические строительные работы.

На стоимость недвижимого имущества оказывают влияние разные факторы. Одно и то же здание в столице и в провинции

будет стоить по-разному, состояние экономики также может быть важным фактором. Доход получают от сдачи

недвижимости в аренду или со временем перепродавая ее. Сегодня существует много людей, которые имеют в

собственности несколько квартир. Сдавая их в аренду, они получают доход, которые позволяет им не работать и жить

безбедно. То же самое касается нежилых помещений. Такой вид заработка носит пассивный характер. Прибыль

поступает без затрат сил и времени, просто по факту права собственности.

Прибыль

поступает без затрат сил и времени, просто по факту права собственности.

В современных экономических условиях России или Украины мало кто занимается перепродажей недвижимости, поскольку экономическая ситуация в этих странах не позволяет рассчитывать на большой спрос, и, следовательно, на высокую цену. Существуют лишь немногие примеры, когда продать недвижимость можно выгодно: приобрести объект, когда цены минимальны и продать при их росте; купить на начальном этапе строительства и продать по его завершению; приобрести объект в состоянии упадка, сделать ремонт и продать его с прибылью. Аналитики рынка недвижимости утверждают, что приобретать объекты следует во время экономических катаклизмов.

Инвестиции в бизнес

Многие мечтают об открытии собственного бизнеса. В истории масса примеров, когда удачные вложения в бизнес

обеспечивали безбедное существование многих поколений отдельно взятой семьи — Рокфеллеры, Ротшильды, Форды.

Инвестиции в бизнес имеют свои нюансы. Важно правильно определиться с направлением бизнеса, многое зависит от

предпринимательской жилки, при ее отсутствии дело может быстро прогореть. Всегда в преимуществе оказываются

оригинальные идеи, то, чего раньше на рынке не было. Должна быть определенная последовательность в грамотных

действиях.

Важно правильно определиться с направлением бизнеса, многое зависит от

предпринимательской жилки, при ее отсутствии дело может быстро прогореть. Всегда в преимуществе оказываются

оригинальные идеи, то, чего раньше на рынке не было. Должна быть определенная последовательность в грамотных

действиях.

По статистике многие компании становятся банкротами в самом начале своей деятельности. Одним из вариантов ведения бизнеса, которая выступает в качестве страховки, является франшиза. Многие считают, что правильно инвестировать уже в действующий бизнес.

Инновационные компании и стартапы

Инвестировать в стартапы это веяние последнего десятилетия. Многие из них за несколько лет превращаются в

крупные компании, их капитализация возрастает в разы, следовательно, таким же образом увеличивается и прибыль от

инвестирования. Чаще всего, стартапы это инновационные проекты, в рамках которых реализуются оригинальных идей в

различных сферах деятельности человека. Основная сложность в данном случае заключается именно в правильном

выборе проекта, поскольку авторы каждого считают себя лучше других.

Нужно очень хорошо разбираться в тонкостях тематики, в которой работают стартапы. Лишь пятая часть из них по статистике прибыльна. Выбрать стартап не составляет труда, предложений масса, причем их география обширна, они работают в Америке, Европе, Азии, России и Украине. Если вас серьезно заинтересовал проект, то не торопитесь вкладывать в него большие деньги, начните с малого и посмотрите на его успехи.

Инвестиции в интернет-проекты

Распространившийся по всему миру несколько десятилетий назад, интернет завоевал огромную популярность. Современную жизнь без всемирной паутины представить невозможно. В последнее время появился термин «манимейкер» — человек, работающий в интернете и получающий денежную прибыль. Манимейкеров много и становится все больше с каждым годом. Вариантов заработать в интернете существует множество, при этом нужно успевать занять ту или иную нишу. С одной стороны, их становится все меньше, с другой появляются новые.

Вариантов заработка много: в интернет-магазинах, социальных сетях, различных информационных ресурсах, блогах,

сайтах развлечений. Некоторые начинают создавать собственные сайты, но это не обязательно, сайт можно

приобрести, главное позаботиться о посещаемости своего ресурса. Доход может поступать от рекламных акций, от

участия в партнерских программах, осуществляя прямые продажи. Следует помнить о важности нестандартных подходов,

многое зависит от уникальности сайта.

Некоторые начинают создавать собственные сайты, но это не обязательно, сайт можно

приобрести, главное позаботиться о посещаемости своего ресурса. Доход может поступать от рекламных акций, от

участия в партнерских программах, осуществляя прямые продажи. Следует помнить о важности нестандартных подходов,

многое зависит от уникальности сайта.

Инвестиции в рынок Форекс

Форекс еще один распространенный и популярный вариант для инвестиций. Слышали о нем все, но мало кто разбирается в том, как этот рынок функционирует. Прежде всего не стоит доверять рекламным объявлениям, которые утверждают, что здесь можно заработать миллионы долларов. То есть такой вариант возможен, но только если действовать правильно, набраться терпения и включить аналитические способности.

Форекс это глобальный финансовый рынок, позволяющий участникам зарабатывать деньги на разнице в стоимости валют.

Многое зависит от выбора брокерской компании, от грамотной финансовой стратегии, от знаний, от применения

технического и фундаментального анализа. Только в совокупности все эти факторы помогут получить отдачу от

инвестиций.

Только в совокупности все эти факторы помогут получить отдачу от

инвестиций.

Плюсы и минусы инвестирования

Очевидный положительный момент в инвестировании — получение стабильной и высокой прибыли при выборе правильных инструментов для вложений своих средств. Не существует каких-то пределов, инвестировать можно самые большие суммы по каким угодно направлениям. Существует возможность «обмануть» инфляцию, а также обезопасить себя от падения курсов национальных валют. Вместе с инвестициями человек повышает уровень своих знаний, а богатыми людьми, в первую очередь, становятся грамотные в вопросах управления финансами.

Среди минусов основным считается, что инвестирование это рискованное предприятие, но в сфере финансов иначе не

бывает, и не стоит верить тем, кто утверждает обратное. Нужны хотя бы минимальные капиталовложения, чтобы

увеличить свой доход, чем больше инвестиции, тем больше прибыль. Легкомысленный подход к инвестированию также

приводит к ошибкам и потере средств, в этом деле нужна определенная подготовка. Если у человека есть огромное

желание инвестировать, но он сомневается в своих силах, то следует довериться профессионалам.

Если у человека есть огромное

желание инвестировать, но он сомневается в своих силах, то следует довериться профессионалам.

Вывод

Инвестиции открывают перед человеком огромные перспективы, не нужно их бояться. Даже располагая самыми минимальными суммами, можно добиться больших успехов. Под лежащий камень вода не течет, пользуясь всеми советами, попробуйте начать хотя бы с десяти долларов. Выберете наиболее подходящий для вас инструмент, спрашивайте профессионалов, читайте специальную литературу, следите за событиями на финансовых рынках. Спустя некоторые время после первых успехов, вы поймете, что сделали правильный выбор.

Что такое инвестиции (инвестирование) простыми словами + 5 способов инвестирования денег

Приветствуем читателей портала Finance.kz. В данной статье вы узнаете, что такое инвестиции простыми словами, какие виды инвестиций бывают как и куда инвестировать деньги, чтобы они работали и приносили доход.

И в конце мы дадим практические советы по прибыльному инвестированию.

Что такое инвестиции?

Далеко не все понимают, что инвестициями в современном мире занимаются абсолютно все.

Даже образование представляет собой особый вид инвестирования, так как это вклад в будущее. Ведь именно качественное образование поможет найти хорошую работу с достойной заработной платой.

Этот же принцип действует в спорте. Регулярно тренируясь — человек делает вклад в красоту и здоровье, если же он профессиональный спортсмен, то каждой тренировкой является инвестирование в будущие победы.

Таким образом инвестирование отображает важнейшие правила жизни человечества.

Правило гласит — получить что-либо в будущем невозможно, если ничего не сделать для этого в настоящем.

Отсюда можно вывести основной смысл инвестиций — они представляют собой умственные, денежные и материальные вложения которые в перспективе приведут к получению дохода через короткий или длительный срок.

Прежде всего стоит изучить понятие инвестирование. Инвестирование в экономическом смысле имеет несколько определений. Мы приведем самое простое для понимания.

Инвестирование — это вложение средств в различные материальные, а также нематериальные активы ради их приумножения.

Производятся инвестиции различных сферах экономики, а также социальной и интеллектуальной жизни людей.

Каковы основные виды инвестиции?

Инвестиции неоднородны, можно выделить огромное количество их видов, при этом каждый из них обладает уникальными характеристиками. Разнообразие критериев в соответствии с которыми можно описать инвестиций ведет к существованию большого количества классификаций.

Мы вам расскажем о пяти основных:

1. В зависимости от объекта инвестирования.

На этом признаке основывается следующая классификация:

- Спекулятивные инвестиции. Подразумевает приобретение какого-либо актива для последующей его реализации после возрастания стоимости.

- Финансовые инвестиции. Это вложение капитала в разные финансовые инструменты.

- Венчурные инвестиции. Это вложение в перспективные активно развивающееся, зачастую недавно созданные компании

- Реальные инвестиции. Предполагает вложение денежных средств в различные формы реального капитала, это может быть приобретение земельного участка, вложения в строительство, покупка готового бизнеса, авторского права, лицензий

2. По сроку инвестирования.

В зависимости от этого признака выделяют следующие виды инвестиций:

- краткосрочные — срок вложения по которым не превышает года.

- среднесрочные инвестиции от 1 до 5 лет.

- долгосрочные — здесь деньги будут вложены более чем на 5 лет.

3. В зависимости от формы собственности

Если рассматривать в качестве критерия классификации субъектов, которые инвестируют средства можно выделить:

- частные инвестиции — вложение осуществляется физическим лицом.

- зарубежные инвестиции — здесь средства инвестируются иностранными гражданами и компаниями

- государственные инвестиции — субъектом выступают различные государственные органы

- существуют ситуации когда не все вложенные деньги принадлежат одному субъекту в этом случае говорят о комбинированных или смешанных инвестиций.

4. По уровню риска

Одним из важнейших показателей любых инвестиций является уровень риска. Традиционно находится в прямой зависимости от доходности, иными словами чем выше риск тем большую прибыль принесет инвестиционный инструмент.

В зависимости от уровня риска все инвестиции делят на три группы:

- консервативный

- вложение с умеренным риском

- агрессивное инвестирование

5. По цели инвестирования

В зависимости от целевого назначения традиционно выделяют следующие виды инвестирования:

- прямые инвестиции — подразумевает вложение капитала в области материального производства — реализации товаров и услуг. Инвестор обычно при этом получает часть уставного капитала фирмы который составляет не меньше десяти процентов

- портфельные инвестиции предполагают инвестирование средств в различные ценные бумаги. Обычно это акции или облигации активного управления инвестициями не предполагается.

- интеллектуальные инвестиции предполагает вложение руководством компании средств в обучение сотрудников, проведение различных курсов и тренингов

- нефинансовые инвестиции здесь деньги вкладываются в различные проекты оборудование машин,а также права и лицензии

Таким образом существует несколько классификаций инвестиции в зависимости от различных критериев. Благодаря разнообразию видов каждый инвестор может выбрать тот тип инвестиций который идеально подходит именно ему.

С чего и как начать инвестировать деньги?

Все на самом деле просто есть три проверенных и конкретных шагах.

- Вам нужна финансовая поддержка — это так называемая подушка безопасности, которая состоит из запаса денег минимум на 3 месяца, чтобы вы могли спокойно оплачивать все счета и финансовые обязательства в течение этого срока. Лучше конечно будет иметь больший запас, но три месяца это самый минимум.