Активное и пассивное инвестирование: Что Вам нужно знать

Стоимость инвестиций и доход от них могут падать или расти, а инвесторы могут получить меньше, чем они инвестировали.

Когда вы хотите инвестировать в акции или облигации, вы можете подумать о том, чтобы положить свои деньги в один или несколько управляемых фондов. Управляемые фонды представляют собой объединенные инвестиции, которые содержат десятки различных ценных бумаг, поэтому вы уменьшаете риск наличия нескольких отдельных акций или облигаций.

Вы можете найти фонды, которые инвестируют в широкий спектр рынков и секторов.

Но куда бы вы ни инвестировали, ваши управляющие фондами используют один из двух основных подходов к управлению вашими деньгами: активное или пассивное инвестирование.

Важно понять разницу, прежде чем обсуждать выбор фонда или комбинации фондов с вашим финансовым консультантом. Таким образом, вы можете создать инвестиционный портфель, который действительно отражает ваши индивидуальные инвестиционные цели.

Это руководство поможет вам понять, как работает каждый инвестиционный подход.

Данное руководство было подготовлено только для образовательных целей и не должно рассматриваться как замена рекомендаций по инвестициям. Vanguard Asset Management, Limited предоставляет только информацию о продуктах и услугах и не дает инвестиционных советов, основанных на индивидуальных обстоятельствах. Если у вас есть какие-либо вопросы, или пригодность или уместность для вас продуктов, описанных в этом документе, обратитесь к своему финансовому консультанту.

Цель активно управляемого фонда состоит в том, чтобы превысить доходность определенного рыночного индекса (выборка акций или облигаций, выбранных для представления определенной части рынка) или какой-либо другой определенный контрольный показатель.

Менеджеры фондов, которые используют активный инвестиционный подход, стремятся либо превзойти данный рынок акций или облигаций, часто представленный индексом, либо достичь определенной инвестиционной цели.

Они стремятся сделать это, используя свои знания и навыки для анализа рынка. Затем они покупают акции, которые, по их мнению, в настоящее время недооценены, и поэтому имеют потенциал для повышения цены или выплаты повышенных дивидендов – с течением времени. Этот процесс известен как выбор акций (stock-picking).

Менеджеры также могут корректировать свои портфели для минимизации потенциальных потерь. Например, они могут избегать отдельных акций или облигаций, секторов, отраслей или даже стран, которые, по их мнению, могут показать худшую динамику в течение определенного периода времени.

Различные стили – Стоимость и Рост

Менеджеры активных фондов используют разные стили инвестирования.

Менеджеры приверженцы стоимостного инвестирования стремятся купить компании, акции которых в настоящее время продаются за меньшую сумму, чем стоимость их чистых активов (их общая стоимость после вычета любых долгов и других обязательств) или если они считают, что потенциал будущих доходов был недооценен.

Менеджеры приверженцы инвестирования в акции роста ищут компании, которые имеют исключительный потенциал для роста, и увеличить свою цену акций в долгосрочной перспективе.

Выбор акций: основные стратегии

Как правило, подбор акций предполагает выбор между подходом сверху вниз и снизу вверх.

Менеджер, который использует подход «сверху вниз», изучает широкие рыночные тенденции, чтобы предсказать, какие географические или отраслевые сектора будут процветать.

Только тогда они исследуют отдельные компании, чтобы найти, какие компании предлагают лучшую ценность в своем секторе.

Напротив, менеджер, который использует подход «снизу вверх», начинает анализировать отдельные компании.

Они ищут сильный результат или потенциал, которые не отражаются в текущей цене акций.

Они считают, что великие компании в конечном итоге будут процветать и приносить прибыль инвесторам – независимо от их географического рынка или сектора.

Какой бы подход они ни применяли, активные менеджеры будут использовать результаты своих исследований для приобретения большего количества этих акций или облигаций («ценных бумаг»), которые, по их мнению, будут наиболее перспективными. Поскольку они занимают более высокую долю этих ценных бумаг, чем если бы они просто копировали индекс, они, как говорится, имеют избыточный вес в этих ценных бумагах. Также следует, что они будут удерживать пропорционально меньшее количество ценных бумаг или быть недооцененными в других акциях или облигациях в индексе.

Не забывайте об инвестиционных затратах

Доходность, получаемая активно управляемым фондом, зависит не только от таланта менеджера, но и от издержек фонда.

Более высокие затраты (например, исследования и более частые покупки и продажи ценных бумаг) будут влиять на любую дополнительную потенциальную прибыль, к которой может стремиться активный менеджер.

Поэтому всегда проверяйте, сколько вы платите.

Активно управляемые фонды облигаций

Как и в случае активных фондов акций, активные фонды облигаций сосредоточены на выявлении и покупке инвестиций, которые обеспечат максимальную отдачу.

Анализируя облигации компании (часто называемые корпоративными облигациями), менеджеры учитывают цену облигации, предлагаемую доходность и кредитоспособность компании.

Они также пытаются предсказать потенциальные изменения процентных ставок, которые могут повлиять на стоимость каждой облигации в будущем. Это имеет решающее значение, поскольку цены облигаций часто движутся в противоположном направлении от официальных процентных ставок.

Тем не менее, цены на краткосрочные облигации, как правило, менее подвержены изменениям процентных ставок, чем долгосрочные облигации.

Это означает, что менеджер активно управляемого фонда, который ожидает повышения процентных ставок, может купить краткосрочные облигации для защиты от падения цен. Но менеджер, ожидающий падения процентных ставок, может покупать долгосрочные облигации, чтобы извлечь выгоду из относительно более высокой потенциальной доходности в будущем.

Что такое облигация?

Облигация – это свидетельство, подтверждающее, что его владелец предоставил деньги эмитенту облигаций (например, правительству или корпорации).

Эти деньги будут погашены в фиксированную дату с выплатой процентов с фиксированными интервалами.

Поскольку большинство облигаций платят установленный процентный платеж на регулярной основе, они также описываются как фиксированные инвестиции.

Активное управление:

Преимущества и Риски

В таблице дается краткий обзор потенциальных преимуществ и рисков активного управления инвестициями.

С точки зрения того, какие ценные бумаги должны быть куплены и какие проданы, активные управляющие фондами держат перспективы превосходства над индексом. С другой стороны, риск состоит в том, что они выбирают неправильные ценные бумаги – или слишком много тратят на исследования и процессы покупки и продажи.

Пассивное управление инвестициями – это противоположность активному управлению.

Менеджеры пассивно управляемых фондов, как правило, считают, что сложно выйти на рынок, поэтому они стараются соответствовать доходности рынка (или выбранного сектора) в целом.

Они, как правило, делают это, внимательно отслеживая какой-либо индекс, например, индекс FTSE 100 – 100 крупнейших компаний Великобритании.

Вот почему пассивные инвестиции часто называют индексными фондами или трекер-фондами. Они имеют простую, точную цель: соответствовать конкретному индексу, а не пытаться победить его.

Менеджеры пассивно управляемых фондов делают это, покупая и удерживая все или репрезентативную выборку ценных бумаг в индексе.

Преимущество такого подхода заключается в том, что он широко распределяет риски на рынке, избегая потерь, которые могут последовать резкому снижению в любой конкретной отрасли или секторе.

Однако риск распределяется, а не избегается. Пассивный подход не может защитить от широкого снижения рынка, поскольку он следует рынку или сектору в целом.

Пассивное инвестирование также снижает затраты на управление. Нет необходимости исследовать компании или облигации, а транзакционные издержки сокращаются, поскольку ценные бумаги покупаются и продаются гораздо реже.

Что такое индекс?

Индекс представляет собой набор акций или облигаций, выбранных для представления определенной части рынка.

Пассивные инвесторы используют индексы для отслеживания доходности рынка.

Фактически, изменение цены индекса должно привести к почти одинаковому изменению цены фонда, который отслеживает его.

Пассивное управление: Два разных подхода

Репликация – прямое совпадение

Используемый многими фондами индекса акций (но не фондами облигаций), это означает тщательное отслеживание доходности целевого индекса.

Таким образом, фонд будет удерживать каждую ценную бумагу в целевом индексе в той же пропорции, что и индекс. Например, если доля компании составляла 1% от стоимости индекса FTSE 100, тогда менеджер фонда FTSE 100 инвестировал бы 1% активов фонда в эту компанию.

- Выборка – полезна, когда индекс очень большой или сложный

Управляющие фондами выбирают репрезентативную выборку ценных бумаг из целевого индекса, стремясь отразить индекс с точки зрения ключевых факторов риска и других характеристик. Отбор предполагает использование сложной математики, но принцип прост.

Например, если определенный отраслевой сектор составляет 10% целевого индекса, менеджер фонда может инвестировать 10% активов фонда в этом секторе, хотя фонд может не удерживать каждую из основных акций индекса.

Менеджеры фон

Активный и пассивный инвестор — что выбрать?

Вот уже больше века фондовый рынок считается одним из прибыльных мест вложения капитала ( при разумных инвестициях). Условно, существует две категории финансовых инвесторов — активный и пассивный инвестор.В чем отличие этих двух видов инвестирования, и какой вид прибыльнее? Каковы плюсы и минусы основных способов капиталовложений? Какие существуют варианты пассивных инвестиций? Попробуем разобраться в данном вопросе вместе.

Вот уже больше века фондовый рынок считается одним из прибыльных мест вложения капитала ( при разумных инвестициях). Условно, существует две категории финансовых инвесторов — активный и пассивный инвестор.В чем отличие этих двух видов инвестирования, и какой вид прибыльнее? Каковы плюсы и минусы основных способов капиталовложений? Какие существуют варианты пассивных инвестиций? Попробуем разобраться в данном вопросе вместе.

Виды инвестиций

Точного ответа на вопрос, какой из видов инвестирования прибыльнее, пассивный или активный, не существует.

1. Активные инвестиции

Это самостоятельное управление портфелем акций (облигаций). Активный инвестор находится в режиме поиска новых возможностей для получения прибыли, а не роста капитала в будущем. Ему нужно быстро получить прибыль от сделки, и неважно, какая репутация у компании, которой он доверил свои акции.

Такой инвестор прогнозирует движение цен на определенный период времени, а на основании падения или увеличения общей стоимости вложений делает ставки.

Активный инвестор постоянно находится перед экраном монитора, так как должен следить за котировками, изучать статистику и постоянно рисковать. Стоит заметить, что торговать можно сразу на нескольких площадках. Доход зависит от количества успешно проведенных сделок.

2. Пассивные инвестиции

Такой вид вкладов выбирают в основном те, кто обладает крупной суммой свободных денежных средств, но не осведомлен в вопросе их продуктивного вложения.

Обычно к этой категории инвесторов относятся слишком занятые люди, у которых нет времени на анализ финансовых рынков. Поэтому они передают управление собственных активов на распоряжение третьим лицам .

Основной задачей пассивного инвестора является вложить большую сумму денег в выгодную кампанию. Быстрое получение небольшой прибыли пассивного инвестора не привлекает, так как ему важно сэкономить собственное время. Он считает, что деньги должны делать деньги, и стратегия «купил и держи» в большинстве случаев полностью себя оправдывает. Вкладчику удается получить максимальную прибыль от приобретенных и вложенных в выгодное предприятие активов.

Не имеют значения кратковременные изменения цен на купленные активы. Важен лишь потенциал роста стоимости в будущем. Конечная цель — получение стабильного дохода. Вложенные капиталы дают постоянную прибыль на длительный период, зачастую – пожизненно.

Отличительной особенностью пассивного инвестирования является диверсификация. Это меры снижения рисков путем разделения активов на части для вложения акций в несколько надежных кампаний. Если вы доверите все свои акции одной компании, которые потеряют в стоимости 25%, то потеряете такую же сумму. Однако, если в портфеле всех акций произойдет снижение одной, и рост других ценных бумаг, данное обстоятельство никак не повлияет на состояние всего портфеля. В итоге пассивный инвестор однозначно будет в плюсе. Возможно Вам будет интересна статья: «Как умножить свой доход — 9 проверенных способов увеличить свой капитал».

Каждый вкладчик решает самостоятельно пассивные или активные инвестиции для него выгоднее. В некоторых случаях важно помнить правило: когда вы предоставляете полную свободу случаю, вам перестает сопутствовать удача, и это происходит внезапно. Поэтому определите для себя, каким инвестором вы являетесь, и какими инструментами владеете.

Плюсы и минусы основных способов капиталовложений

Используя различные стратегии инвестирования, можно планировать уровень прибыли и заранее установить возможные риски.

Доходность

Пассивное инвестирование может принести как большую прибыль, так и большой убыток. Однако, согласно статистике, до 95% всех пассивных инвестиций приносят своим владельцам прибыль. И чем больше сроки, тем больше вероятность стремления убытков к нулю.

Временные затраты

Активные инвесторы вынуждены заниматься постоянным поиском новых возможностей прибыльных вложений собственных средств. Их доход напрямую зависит от надежности компании и множества факторов, влияние которых не всегда можно спрогнозировать правильно. Пассивные инвесторы полностью освобождены от такого поиска: не инвесторы ищут пути для совершения прибыльных сделок, а единожды вложенные капиталы работают на них.

Доходность, стабильность получения прибыли

Активное инвестирование, предоставляя вкладчику массу возможностей, дает реальные шансы быстрого заработка. Вместе с тем, неправильное прогнозирование, выбор неподходящей стратегии ведут к убыткам. Поэтому рисковать реальными деньгами здесь очень опасно.

Напротив, основным достоинством пассивного инвестирования является постоянный доход. Каждую неделю, месяц, год на счета инвестора начисляется небольшой, но стабильный прирост капитала.

Сохранность средств

Долгосрочные инвестиции исключают риск выйти в минус.

Трейдеры находятся в постоянном поиске. Мало того, при каждой сделке они подвергают свои вложения риску. Особенно рискуют бизнесмены, не практикующие принципы мани менеджмента (money management). Для них потеря значительной доли капитала – обычная история. Однако при выгодном вложении акций можно «сорвать большой куш».

Балансировать между рисками и доходностью позволяет разделение капитала на активный и пассивный способы его вложения.

К недостаткам пассивного инвестирования можно отнести разве что длительность ожидания дивидендов. Плюс ко всему, часть дохода нужно будет перечислять управляющей компании или брокеру, кто назначен координировать ваш инвестиционный портфель.

Варианты пассивных инвестиций

Любые финансовые риски связаны с доходностью, а часто бывает так, что чем ниже риски, тем ниже, но стабильней доходность. Если вы не обладаете свободной суммой денег, и у вас возникают сильные сомнения по поводу надежности компаний и будущей прибыльности, ваш вариант – пассивные инвестиции. Существует несколько вариантов пассивного инвестирования в зависимости от финансовых целей вкладчика.

1. Облигации

Дают право получать умеренный доход при минимальных рисках длительный период времени. В настоящее время доход по облигациям составляет в среднем 12-14% в год. С использованием ИИС (индивидуальный инвестиционный) доход может возрасти до 20%.

Инвесторы выбирают обычно облигации с минимальным сроком вклада от 10 лет. Прибыль выплачивается раз в 3 или 6 месяцев. На Западе многие живут за счет такого дохода. Удачно вложенные деньги позволяют обеспечить достойную жизнь на многие годы вперед.

2. Акции

Плюс данного инструмента в том, что акции со временем увеличивают свою стоимость. Имеет значение, какой размер постоянной прибыли будет генерировать вклад. Инвесторы обладают правами самостоятельно формировать свой портфель и пересматривать его состав примерно 1 раз в год. Если вы используете пассивную тактику, в первую очередь следует ориентироваться на выплату дивидендов.

3. ПИФ

(Паевые инвестиционные фонды) и ETF (Торгуемый на бирже фонд) позволяют делать инвестиции в целые отрасли и быть под надежной защитой от различного рода форс-мажорных ситуаций. Данный способ пассивного инвестирования выбирают бизнесмены, не желающие вникать в аналитическую систему рынков, акций, компаний. Не имея на все эти исследования времени, они доверяют свои финансы профессионалам.

Вывод

Предприимчивость – редкое качество. Это сочетание умений владеть своими эмоциями, интеллектуальных и физических усилий, рационального подхода к определенным рискам.

Если у вас достаточно времени, вы готовы к конкурентной борьбе, получаете удовольствие от решения сложных задач, желаете получать максимум от жизни – попробуйте метод активного инвестирования. Возможно, это именно то, чего вам не хватает в повседневной жизни.

Однако, если же у вас аскетичная беспристрастность по отношению к быстрому обогащению и заманчивым перспективам, то пассивная стратегия вложения капитала – это то, что вам нужно. Выбор всегда за вами.

Активный или пассивный инвестор — что лучше и в чем разница

Здравствуйте, уважаемый читатель!

«Самое лучшее время инвестировать – это вчера. Можно, конечно, сегодня. Но чем раньше вы начнете инвестировать, тем лучше».

Эти слова принадлежат Уоррену Баффетту, который объяснил, что для получения прибыли завтра нужно прилагать усилия уже сегодня, быть последовательным, дисциплинировать себя уже сейчас.

К тому же в наше неопределенное время, если вы не заложили основание на будущее сейчас, потом придется расплачиваться за свою халатность.

А активный инвестор – хорошая профессия, которая поможет начать зарабатывать, не взрывая себе мозг, при условии, что это будет вам интересно. Но, с чего начать?

Активный и пассивный инвестор

В сфере инвестирования есть нюансы. Трейдеру нужно решить, в сторону чего двигаться. Вначале пройдусь по разным типам инвестирования:

- Пассивный инвестор. Он инвестирует в долгосрочной перспективе, отказываясь от попыток обыграть рынок, и работает по принципу «Купил и держи». Положительная сторона такого способа инвестирования – стабильный доход, в идеале – всю жизнь.

Принципы активного инвестирования

Выделю три основных положения:

- Открывать сделки можно только после глубокого анализа. Важно иметь представление о внутренних событиях организации и ее мультипликаторах.

- Активный инвестор занимается постоянным мониторингом для возможности успешно обыграть рынок и получить максимальную прибыль от каждой сделки.

- В любой момент активный инвестор может сократить число активных сделок в пользу более продолжительных вкладов, так же как и пассивный.

Методы работы активного инвестора

Для прибыльных сделок активному инвестору стоит учитывать несколько аспектов при мониторинге. Я выделю 6, первые три – базовые факторы, которые необходимы всем трейдерам:

- Перспектива роста.

- Недооцененность компании по мультипликаторам. Таких мультипликаторов не одна и не две пары, поэтому чуть позже я расскажу об одном из них – P/E.

- Размер и периодичность выплаты дивидендов.

- Корпоративные события.

- Изменения в отчетности.

- Отраслевые события.

Расскажу подробнее о каждом.

P/E – важнейший мультипликатор активного инвестора

P/E, или Price/Earnings (по-русски «Цена/Прибыль») – это мультипликатор, показывающий недооцененность или переоцененность акций. Представьте, что вы покупаете целое предприятие.

Цена – это сумма, которую вы платите за компанию, а прибыль – это доход, который вы получите от покупки.

Таким образом, соотношение P/E показывает, в течение какого периода ваши инвестиции окупятся. Вычислив этот параметр, вы определяете, справедлива ли стоимость ценных бумаг в данный момент и выгодно ли их покупать.

Этот показатель вычисляется так:

P/E = Price/EPS = Цена акции/прибыль на 1 акцию, где

- Цена акции. Показатель можно взять из биржевых котировок.

- Прибыль на 1 акцию. Этот параметр есть в каждой отчетности компании (по МСФО) отдельной строкой.

Средний показатель Ц/П по российским компаниям – около 8, по американским – 25, причем чем меньше показатель, тем лучше. Это будет значить, что акции стоят ниже своей справедливой стоимости и в будущем есть перспектива роста.

Чаще всего для первичного и окончательного решения о необходимости продажи или покупки этого инструмента активному инвестору хватает. Подведу итог: высокий Ц/П – продавай ценные бумаги, низкий – покупай.

Корпоративные события

Приведу пример. Компания планирует крупный проект с большими рисками и высокими затратами – для инвесторов акции перестанут быть привлекательными. В случае с перспективными проектами ситуация обратная.

Изменения в отчетности

Хотя уменьшение прибыльности организации – нормальное дело, для активных инвесторов это повод начать волну по избавлению от акций.

Отраслевые события

На стоимость ценных бумаг может влиять внешняя среда. Например, для импортеров это курсы валют, для добывающих компаний – цены на сырье.

Варианты активных инвестиций

Цель у обеих стратегий одна – получить прибыль. Только активный инвестор надеется, что он хитрее других, поэтому с головой бросается в игру на бирже и использует все доступные финансовые инструменты для спекуляций:

- акции;

- депозиты;

- государственные и корпоративные облигации;

- недвижимость;

- ПИФы;

- ETF.

Варианты пассивных инвестиций

Никаких америк пассивный инвестор не открывает, разве что при составлении инвестпортфеля использует другие критерии отбора. В остальном его поле для деятельности такое же.

Как составить инвестиционный портфель

Инвестиционный портфель – это совокупность облигаций, депозитов и т.д, принадлежащих одному лицу. Если вы хотите инвестировать, то определите, как бы хотели видеть свой портфель в согласии со стратегией. Выделяют три типа стратегий:

- Консервативная. При наполнении портфеля инвестор выбирает исключительно ликвидные активы с наименьшим риском. Такая стратегия приносит меньше всего дохода – 2–4 % годовых.

- Агрессивная. В таком случае инвестор вкладывает деньги в недооцененные организации, которые в будущем могут взлететь в стоимости. Риски высокие, но грамотный подход к поиску активов сможет оправдать их. Доход немногим более 8 %.

- Умеренная. Инвестор максимально осторожен с выбором активов, но если риск оправдан – он готов к активным действиям. Доход – 4–8%.

Обратите внимание, что разумно распределять инвестиции на несколько активов. К примеру, если вы вложили определенную сумму в одну компанию, то в случае падения стоимости акций на 25 % ваш актив потеряет в цене столько же. Но если его доля в вашем портфеле будет составлять 5 %, потеря будет незначительной.

Срок владения

Пассивный инвестор рассчитывает на срок владения активом не менее 3 лет, в идеале – 5–10.

Стратегии активного инвестора

Все их перечислять не вижу особого смысла, расскажу о наиболее популярных. А уж кому подходит та или иная, выбирать вам.

Доходная

Эта стратегия входит в категорию умеренных рисков. Инвестор осторожен при выборе акций, поэтому вход в сделку возможен только после фундаментального анализа рынка и компании. При такой стратегии инвестировать стоит в долгосрочной перспективе.

Доходность будет складываться из дивидендных поступлений (5–10 %) и благодаря росту рынка акций (10 % в год).

Стоимостная

В основе лежит покупка недооцененных компаний с потенциалом роста: риски в этом случае более высокие. Придерживаясь этой стратегии, активный инвестор сосредотачивается на том, при достижении какой стоимости стоит выходить из сделки.

Метод работает в краткосрочной перспективе, поскольку переоценка акции может произойти достаточно быстро.

Стратегия роста

Инвестор покупает уже переоцененные рынком акции, но с перспективой дальнейшего роста.

Риски более высокие, т.к. есть большая вероятность падения таких активов, поэтому важно вовремя выйти из сделки.

Краткосрочные спекуляции

Самая рискованная и неприбыльная стратегия, поскольку длительность сделки составляет всего несколько минут, а вероятность регулярного успеха совсем мала.

Стратегии пассивного инвестирования

Здесь вариантов немного, однако определенная свобода выбора все же есть.

Купил и держи

Суть сводится к тому, что инвестор держит вклад продолжительный срок и во время сильных проседаний котировок не спешит избавляться от активов, а держит их в своем инвестиционном портфеле.

Возможно, такой подход кажется неразумным, но посудите: мир растет и развивается, человечество растет, увеличиваются объемы производства товаров и обороты компаний. И если акции одной из них упадут на 30 %, то через год-два их стоимость может существенно возрасти по сравнению с нынешней.

Доверительное управление

Принцип таков: инвестор дает деньги уполномоченному лицу, а оно занимается финансовыми вопросами инвестирования вместо него. Есть коллективное и индивидуальное доверительное управление.

В коллективном случае вы даете деньги управляющей организации, как и сотни других людей, сотрудничающие с ней, а уже она решает, куда вложить эти деньги. Вы не принимаете никакого участия в распределении собственных средств, но это и удобно: риски потери денег снижаются, поскольку фонды вкладываются в сотни, а то и тысячи компаний одновременно.

В случае с индивидуальным доверительным управлением вы заключаете договор об управлении вашими средствами с уполномоченным лицом, и оно, в согласии с вашим подходом, выбирает, куда инвестировать. При выплате дивидендов управляющий получит вознаграждение, но зато сэкономит ваше время.

Плюсы и минусы пассивного и активного инвестирования

Активный инвестор | Пассивный инвестор | |||

Плюсы | Минусы | Плюсы | Минусы | |

| Большая доходность. | Высокие риски потери активовубытков даже при грамотном управлении. | Меньшие риски при стабильном доходе в течение длительного периода. | Большие сроки получения дохода и меньшая прибыль. | |

| Прибыль в короткие сроки (длительность сделки от нескольких минут до нескольких недель). | Активное инвестирование отнимает у инвестора много времени на мониторинг рынка (5-9 часов в сутки). | Со стороны инвестора затрачивается минимум времени на работу с инвестиционным портфелем. | ||

Что же выбрать?

Правильный ответ зависит от количества времени, которое вы готовы уделять инвестированию, вашего характера и отношению к риску. Если вы готовы постоянно учиться и трать все свое время на поиск и анализ активов, выбирайте активное инвестирование. Если не хочется рисковать и тратить свою жизнь на поиски, то пассивные вклады точно вам подходят.

Заключение

Вывод банален: нужно взвешивать свои силы. Несмотря на кажущуюся простоту работы в сфере инвестирования, это серьезный и ответственный способ заработка. Его стоит выбирать в качестве своей работы активному человеку и только тогда, когда вы хорошо понимаете, на что готовы пойти ради своего дела.

Сохраняйте статью к себе в закладки или делитесь ею в социальных сетях. Обязательно подписывайтесь на дальнейшие публикации и увеличивайте свои знания об инвестировании вместе с нами!

Пассивные инвестиции — что это, инструменты, стратегии, как получать пассивный доход от инвестирования

В отличие от активного инвестирования, пассивное предполагает минимальное вмешательство в инвестиционный процесс. Это не значит, что его нет, но оно сведено к минимуму. Как правило, пассивное инвестирование заключается в формировании портфеля активов.

Прежде чем приступить к теме пассивных инвестиций, необходимо дать определение, что это такое. Если есть инвестиции пассивные, значит, есть и активные. Активные инвестиции подразумевают, что инвестор постоянно участвует в процессе инвестирования, выбирая тот или иной актив.

Признаки пассивного инвестирования

Пассивное инвестирование долгосрочно: чем дольше, тем лучше. Инвестор не предпринимает активных действий в отношении данного актива, не использует заёмные средства и избегает инвестиций в инструменты, которые используют кредитное плечо или занимают короткую позицию (или шорт, от англ. short) на рынке, играя на понижении стоимости актива.

Примеры пассивного инвестирования

Стратегия распределения активов – это и есть стратегия пассивного инвестирования.Понятие и виды распределения активов

Такая стратегия называется bay and hold (буквальный перевод с англ. «купи и держи»). Хотя такая одиночная инвестиция несёт в себе риски из-за ограниченности набора активов.

Покупка даже одной акции с целью долгосрочного удержания и получения прибыли в виде роста её стоимости или получения дивидендов и будет пассивным инвестированием.

Интересна стратегия индексного инвестирования – покупка индекса (совокупности активов).Видеокурс: Инвестиции в фонды ETF Структура индекса такова, что периодически провайдер индекса вносит в него изменения. Скажем, какая-то акция покидает индекс, уступая место другой, в силу каких-то заранее установленных правил. Для примера можно привести индекс Dow Jones – совокупность стоимости тридцати ведущих компаний США. Со времени образования этого индекса в 1896 году его первоначальный состав постоянно менялся. Последняя компания, которая была в его первоначальном составе, General Electric (тиккер GE) покинула индекс только в 2018 году. Индекс – это уже готовый инвестиционный портфель, который необходимо поддерживать на своем счету. Для индексного инвестирования хорошо подходят ETF, не надо думать над портфелем и покупать отдельные акции или товары – для следования за индексом достаточно купить акцию такого ETF.

Если вы купили квартиру и сдаете её на долгий срок, это можно считать пассивным инвестированием. Хотя покупка одной квартиры не исключает риска простоя, неполучения дохода, изменения привлекательности места нахождения квартиры и т.д.

Депозит в банке также можно отнести к пассивному инвестированию, хотя это не совсем эффективно на больших промежутках времени.

Банк – это некий посредник между вами и вашими деньгами, и за своё посредничество он берёт деньги. Как и банк, вы можете самостоятельно покупать те или иные активы – акции, облигации, товары. Кроме того, ставка депозита – это величина рыночная, она может как расти, так и падать, что приводит к снижению эффективности ваших инвестиций.

Если вы передаёте средства в доверительное управление, это для вас пассивное инвестирование. Для вас – да, но не для ваших денег. Управляющий может активно управлять вашими деньгами. То есть ваше участие сведено к минимуму, но ваши деньги по факту будут активными. Называть подобное пассивным инвестированием не совсем логично, так как риски при этом возрастают.

Пассивное инвестирование и пассивный доход

Это отличные термины, хотя пассивный доход может быть частью пассивного инвестирования. Порядок выплаты дивидендовПассивный доход – это то, что инвестор получает, не прикладывая к этому усилий. К пассивному доходу можно отнести дивиденды от акций, купоны от облигаций, ренту от сдачи недвижимости в аренду, плату за интеллектуальную собственность – патенты, товарные знаки, произведения искусства.

Насколько пассивное инвестирование эффективно?

Пассивное инвестирование эффективно уже тем, что не предполагает активного участия инвестора в управлении портфелем. Инвестор экономит своё время, ему не надо ежедневно вникать в особенности рынка и поведения того или иного актива. Его цель – иметь актив в своём портфеле.

Инвестор уверен, что актив или активы, несмотря на отдельные просадки в цене, будут стоить больше и приносить доход.

При пассивном инвестировании продажа и покупка активов сведена к минимуму, этим инвестор избегает риска потери части дохода, если он выйдет из инвестиции и вернётся в неё по цене, которая была бы выше цены продажи актива.

Пассивное инвестирование позволяет инвестору сэкономить время и нервы, избегая резких движений на рынке.

Главный вопрос в такой стратегии инвестирования – это получение дохода. Здесь многое зависит от диверсификации активов, их коэффициента корреляции цен между собой, анализа их поведения в разные фазы экономических циклов. И самый главный компонент – это время. На большом промежутке времени рыночные изменения не так сильно влияют на конечный результат: чем дольше инвестор будет оставаться в инвестициях, тем ниже риск получить плохой результат от инвестиций. Это статистический факт. Особенно, если инвестор использует диверсифицированный подход.

Постоянные платежи в инвестиции

Одним из эффективных тактических приёмов пассивного инвестирования являются постоянные периодические платежи для покупки того или иного актива. Такие взносы позволяют сгладить колебание цен актива и получить более выгодную среднюю цену, чем при покупке актива в моменте. Особенно эффективна такая тактика на падающем рынке: мы не знаем, где будет дно рынка, но, постепенно покупая актив, усредняем цену входа в него. Когда цена актива развернётся на рост, прибыль от инвестиции начнёт расти. Такая т

В чем разница между спекулятивной торговлей и инвестициями?

Я читал, что в 2007 году Уоррен Баффетт поспорил на миллион долларов с каким-то крупным фондом. Баффетт считал, что пассивное инвестирование прибыльней активного. В итоге Баффетт выиграл спор. Все-таки чем отличается активное инвестирование от пассивного?

Еще я постоянно вижу, как люди на форумах и в чатах называют себя инвесторами, но обсуждают краткосрочные взлеты и падения акций. Разве это уже не спекуляции? Где заканчивается инвестирование и начинается спекуляция?

Алексей

Все стратегии вложений в ценные бумаги можно условно разделить на три вида: спекуляции, активные инвестиции и пассивные инвестиции.

Евгений Шепелев

частный инвестор

Общепринятых определений нет, и четко провести грань получается не всегда. Кроме того, можно совмещать подходы: например, основную часть инвестиционного портфеля отдать на пассивные инвестиции, а остальное — на активные стратегии.

Сначала кратко расскажу про упомянутое вами пари Баффета. Оно поможет понять разницу.

Индекс против активного управления

Уоррен Баффетт — это один из самых богатых людей мира, активный инвестор. Он ученик Бенджамина Грэма, разработавшего стратегию стоимостного инвестирования — то есть поиска недооцененных акций.

Но даже Баффетт считает, что пассивные инвестиции в индексные инструменты выгоднее активного управления ценными бумагами. Чтобы доказать это, он в декабре 2007 года заключил пари с фондом Protégé Partners. Баффетт поставил на индекс, а Protégé Partners — на активное управление.

Что делать? 13.06.18Как разобраться в индексах ETF

Баффетт выбрал индексный фонд S&P 500. Этот фонд просто повторяет структуру биржевого индекса S&P 500, в составе которого акции около 500 крупнейших компаний США. Управляющая компания не пытается показать доходность выше той, что даст индекс.

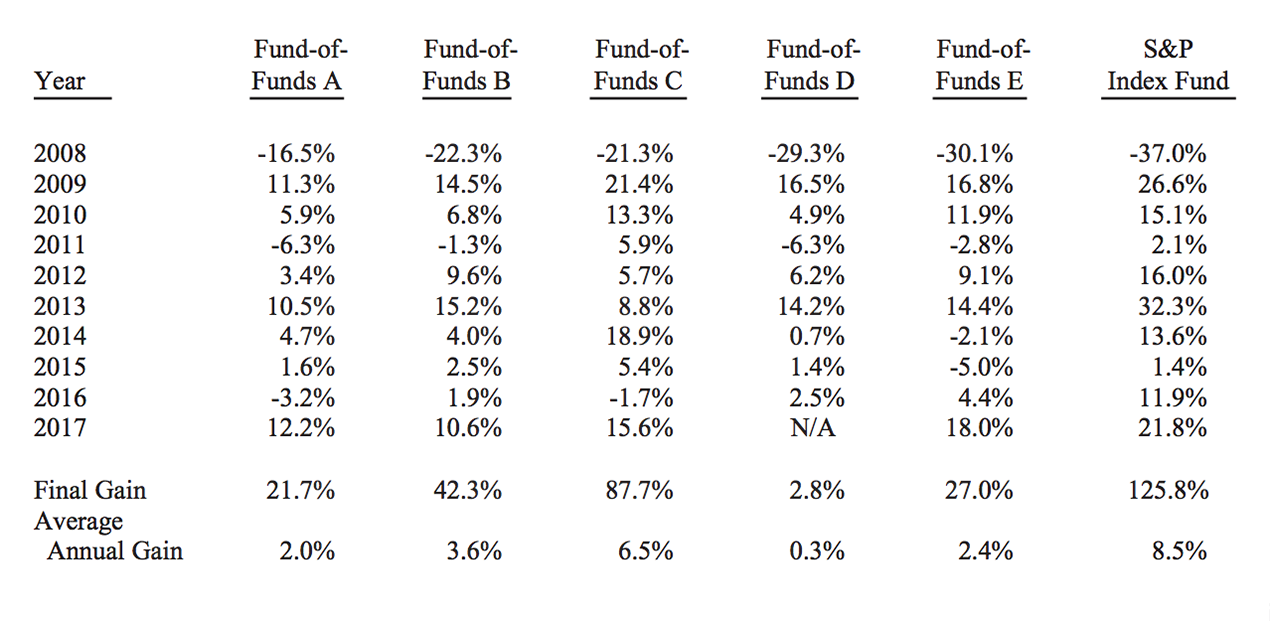

Protégé Partners выбрал пять фондов фондов, а те распределили вложения примерно между двумя сотнями хедж-фондов под управлением опытных специалистов. Их задачей было показать доходность за период с 2008 по 2017 год выше, чем дал бы индексный фонд S&P 500.

В конце 2017 года десятилетнее пари закончилось. Баффетт выиграл: выбранный им фонд, который просто отслеживал индекс S&P 500, за десять лет вырос почти на 126%. Лучший фонд фондов Protégé Partners дал доходность меньше 88%, а худший показал доходность меньше 3% за десять лет.

Чей доход больше?

Среднегодовой рост индексного фонда S&P 500 был 8,5%, а активных фондов — от 0,3 до 6,5%. Активно управляемые фонды проиграли из-за ошибок управляющих и высоких издержек.

Теперь рассмотрим, чем различаются спекуляции, активные инвестиции и пассивные инвестиции. Повторю, что это разделение во многом имеет условный характер.

Результаты пари из письма Баффетта к акционерам Berkshire Hathaway, 2017 год

Результаты пари из письма Баффетта к акционерам Berkshire Hathaway, 2017 годСпекулятивная торговля

Это как раз то, что обычно называют трейдингом или игрой на бирже. Люди, которые обсуждают краткосрочные изменения цены, могут быть как спекулянтами, так и активными инвесторами, у которых слишком много свободного времени.

Спекулянты пытаются заработать на колебаниях цен активов. Для этого нужно предсказать, куда пойдет рынок, — здесь важны изменения цены, тренды.

Часто используется торговля «с плечом» — то есть торговля на заемные деньги. Некоторые спекулянты не прочь пошортить — это означает сыграть на понижение цены. «Плечи» и игра на понижение могут принести дополнительный доход, а могут и разорить.

Горизонт инвестирования. Трейдер владеет активами недолго, от считаных секунд или минут — скальпинг и интрадей-торговля — до нескольких месяцев. Соответственно, сделки происходят часто и брокерские комиссии заметно снижают доходность.

Инструментарий. Выбор активов для вложений может происходить с помощью технического анализа — изучения графиков цен и объемов торгов. Также спекулянтам интересны новости, макроэкономическая ситуация, отчеты компаний. За этим нужно следить постоянно.

Диверсификация. Вложения спекулянтов зачастую слабо диверсифицированы. Бывает так, что трейдер долго торгует всего одним-двумя наименованиями акций или фьючерсов. С одной стороны, это позволяет хорошо изучить определенные инструменты, а с другой — серьезно увеличивает риски.

Результаты. Иногда удается обгонять рынок. Некоторые спекулянты годами хорошо зарабатывают, в том числе и на ошибках других трейдеров. Для успеха нужны глубокие знания о фондовом рынке, большой опыт, а еще требуется много времени — вплоть до нескольких часов в день. Зарабатывать спекуляциями сложно, тем более зарабатывать стабильно и годами.

Часто результатом игры на бирже становится потеря вложенных денег. Есть научное исследование, посвященное Тайваньской фондовой бирже за период с 1992 по 2006 год. Из него следует, что лишь 15% спекулянтов, торгующих внутри дня, были в плюсе с учетом брокерских комиссий, и меньше 1% трейдеров показывали выдающуюся прибыль в течение хотя бы нескольких лет. Большинство или оставалось при своих деньгах, или теряло деньги. Аналогичных исследований по Московской бирже я, к сожалению, не встречал.

Исследование о внутридневной торговле на Тайваньской биржеPDF, 2,7 МБ

Активные инвестиции

Активный инвестор тоже хочет иметь доходность выше среднерыночной, и для этого он выбирает отдельные акции — недооцененные или с хорошими дивидендами. Баффетт сделал свое состояние на активных инвестициях, но это сложно.

Инвесторы обычно не торгуют на заемные деньги и не играют на понижение, но могут быть и исключения. Срочный рынок — это фьючерсы, опционы — редко интересует активных инвесторов.

Горизонт инвестирования. В отличие от спекулянта, активный инвестор обычно вкладывается на больший срок — годы и даже десятилетия. Сделки при этом совершаются реже, чем в спекулятивных стратегиях.

Инструментарий. Важный инструмент в арсенале активного инвестора — фундаментальный анализ компаний, то есть изучение финансового состояния бизнеса, чтение отчетов. Если спекулянту важны изменения цены, то инвестору интересна доля в хорошем бизнесе и доход от нее в виде дивидендов или роста стоимости компании.

Инвестиции: об оценке компаний

Диверсификация. Портфель активного инвестора обычно хорошо диверсифицирован, деньги вложены в компании разных отраслей и даже разных стран. Это повышает шансы на успех благодаря снижению рисков.

Результаты. Активный инвестор может получать доходность выше среднерыночной, но это весьма сложно и получается далеко не у всех. Даже крупные активно управляемые фонды в долгосрочной перспективе проигрывают индексу, что показало пари Баффета.

Для изучения отчетов и выбора бумаг нужны определенные знания. На управление инвестиционным портфелем требуется несколько часов в неделю или в месяц.

Быть активным инвестором безопаснее, чем трейдером.

Пассивные инвестиции

Главная идея пассивных инвестиций — совершать как можно меньше действий и не пытаться обогнать рынок. Пассивный инвестор не совершает сделки на заемные деньги, не играет на понижение, не пользуется производными финансовыми инструментами — фьючерсами и опционами.

Вот что говорит Бенджамин Грэм в книге «Разумный инвестор»:

Пассивный инвестор прежде всего стремится избежать серьезных ошибок или потерь. Кроме того, он хочет быть избавлен от трудностей и волнений, связанных с необходимостью постоянно принимать решения.

Горизонт инвестирования. Пассивный инвестор, как и активный, обычно вкладывается надолго — на годы и десятилетия. Частота сделок еще ниже, чем у активного инвестора, что позволяет платить мало комиссий.

Инструментарий. Чаще всего современные пассивные инвесторы используют ETF, иногда — индексные ПИФы. Это упрощает принятие решений, не нужно искать будущих лидеров роста с большим риском ошибиться. Отчеты, новости, графики цен не изучаются, а сиюминутные колебания цен такого инвестора не волнуют.

Что делать? 23.07.18В чем разница между ПИФами и ETF?

В случае с пари Баффетта ставка на индексный фонд S&P 500 — пример пассивного подхода.

Диверсификация. ETF и ПИФы обеспечивают отличную диверсификацию вложений и снижают риски: одновременное банкротство даже десятка компаний почти не повлияет на стоимость вложений. Благодаря использованию индексных инструментов в портфеле есть весь фондовый рынок нескольких стран или даже всего мира.

Результаты. Доходность вложений получится как в среднем по рынку. Поскольку в долгосрочной перспективе рынки обычно растут, пассивный инвестор может рассчитывать на прибыль. Отказ от попыток обогнать рынок уменьшает риск принятия неверных решений, а снижение издержек при прочих равных увеличивает доходность.

Времени на управление активами требуется мало, иногда всего несколько часов за год. Пассивные инвестиции — это относительно простой подход, который не требует много времени или специфических знаний.

Какой путь выбрать?

Трейдинг — это очень рискованно. Если вам хочется поиграть на бирже, выделите на это небольшую сумму, которую не жалко потерять, и отделите ее от ваших инвестиций.

Не надейтесь быстро разбогатеть с помощью фондового рынка: быстро можно только потерять.

Если есть время и желание изучать отчетность компаний, то вам подойдут активные инвестиции. Только не забывайте о диверсификации вложений: какой бы перспективной ни казалась компания или отрасль, вложить туда все деньги — огромный риск.

Если же не хотите тратить много времени на отслеживание финансовых показателей компаний и выбор бумаг, то лучший вариант — это ETF на индексы акций и облигаций. Можно совместить ETF с выбором отдельных ценных бумаг, если будет такое желание, но не факт, что активные инвестиции увеличат доходность вложений. В большинстве случаев я рекомендую именно пассивный подход.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

Чем отличаются трейдинг, активное и пассивное инвестирование

Инвестпривет, друзья! Как оказалось, многие мои читатели не знают, в чем разница между трейдингом и инвестициями, а также, чем активное инвестирование отличается от пассивного. И я решил написал написать такой небольшой обзорчик, где разграничиваю эти понятия и конкретизирую определения.

Небольшой дисклеймер

Оговорюсь сразу: строгих границ между трейдингом и инвестированием не установлено. Инвестор в какие-то моменты своей деятельности ведет себя как типичный трейдер, покупая активы дешевле и продавая их дороже. А трейдер, открывающий позиции в лонг на недели и даже месяцы, по сути, мыслит на перспективу – прямо как инвестор.

Поэтому дальнейшие размышления касаются «чистых» трейдеров и инвесторов, таких абстрактных участника рынка в вакууме. На самом деле трейдинг и инвестирование – это две стороны одной монеты, и без одного не бывает другого.

Но хватит лирики – перейдем к конкретике.

Что такое трейдинг и кто такой трейдер

Трейдер – это физическое или юридическое лицо, которое участвует в торгах на бирже и приобретает акции, облигации и другие ценные бумаги от своего имени или по поручению клиента.

В широком значении в понятие «трейдинг» входят любые операции с ценными бумагами, а трейдером можно назвать вообще любого участника торгов – управляющего, хеджера, спекулянта или долгосрочного инвестора.

Но чаще всего используется узкое понимание термина «трейдинг» – это краткосрочные операции с ценными бумагами или валютами, направленные на извлечение прибыли. Ключевое слово – краткосрочные. Трейдер можно совершать до нескольких операций в день или даже в минуту – всё зависит от его торговой системы (и нервов).

Трейдер может зарабатывать как на падении актива, так и на его росте, и даже на боковом движении. Для него не имеют особого значения фундаментальные показатели – в своей работе он больше опирается на технический анализ и данные графика.

Имея в виду узкое значение слова «трейдинг», между трейдером и спекулянтом можно смело ставить знак равенства. Чаще всего о трейдерах говоря применимо к форексу, но и на Московской бирже работает огромное количество трейдеров. Причем они работают не только с акциями, но и с инструментами срочного рынка – опционами и фьючерсами. Я бы даже сказал, что работа с деривативами – это вообще основное направление деятельности трейдеров.

Для трейдеров характерно использование кредитного плеча для работы, открытие коротких позиций (игра на понижение), применение сложных схем защиты от убытков (хеджирование, арбитраж, локирование и т.д.).

Доход трейдера зависит от многих факторов. Есть профессионалы рынка, которые могут зарабатывать десятки процентов в месяц. Но большинство начинающих трейдеров разоряются в первые же месяцы из-за отсутствия опыта работы на рынке, несдержанности и несоблюдения риск-менеджмента.

Кто такие инвесторы

Инвестор отличается от трейдера целым рядом факторов:

- Инвестор мыслит стратегически, поэтому он анализирует фундаментальные показатели бизнеса. Он покупает не акцию, а часть компании. И рассчитывает заработать не на колебаниях цены, а на росте бизнеса в целом.

- Инвестор может держать сделки неделями, месяцами и годами. По сути, покупка любой акции просто на брокерский счет – это уже покупка в лонг. Там, где трейдер зафиксирует убыток и пойдет дальше, инвестор будет ждать так долго, как сможет (если это имеет смысл).

- Инвестор почти никогда не использует плечо. Его цель – не агрессивный заработок, а постепенное увеличение капитализации портфеля.

По сути трейдер и инвестор делают одно и то же – стремятся купить что-то дешевле, а продать – дороже. Ключевая разница заключается в подходе к торговли.

Трейдер анализирует технические показатели: перекупленность, перепроданность, учитывает линии поддержки и сопротивления, изучает мувинги, MACD и линии Боллинджера. Инвестору больше интересы фундаментальные показатели: доход и прибыль компании, ее долги, EBITDA и FCF, а также мультипликаторы, дивиденды и вот это всё.

Естественно, что и трейдер, и инвестор могут залезать на территорию друг друга. Инвестору полезно знать, какие линии сопротивления и поддержки имеются, нет ли сильных сигналов на разворот тренда и т.д. А трейдеру не помешает знать финансовое состояние компании, чтобы понимать глобальный тренд: будут акции расти или падать.

Итак, трейдер от инвестора отличается многим. Самые главные отличия: разные сроки покупки / продажи активов, цели и задачи заработка на рынке, выбор конкретных инструментов для достижения цели.

Активное и пассивное инвестирование

Между двумя типами инвестирования есть тонкая, но очень заметная грань. Активное инвестирование подразумевает под собой выбор конкретных бумаг для формирования портфеля. В зависимости от цели инвестирования стратегии отбора бумаг могут быть самыми разными. Так, портфель может быть:

Вариантов – масса. Активный инвестор отбирает бумаги по своим критериям, формируя уникальный портфель.

Слово «активный» не должно вводить в заблуждение. Активный инвестор не обязательно постоянно покупает и продает бумаги, как трейдер. Он может постепенно наращивать капитал, вообще не продавая ничего. Он может устраивать ребалансировку портфеля раз в полгода-год. А может каждый месяц продавать те акции, которые наиболее активно подросли, и покупать подешевевшее.

Пассивный инвестор отличается от активного тем, что он не составляет инвестиционный портфель самостоятельно, а просто покупает «коробочное решение» – индексы. Индексы – это набор бумаг, отображающих одну отрасль или страну. В индекс входят наиболее крупные и успешные компании.

Например, есть индекс Мосбиржи, в который входят «голубые фишки» российского фондового рынка, есть индекс SP500, в который входят 506 самых крупных компаний США, есть индекс Nasdaq, где находится 100 самых технологичных компаний мира, есть Nikkei, включающий в себя самые топовые компании Японии и т.д.

Индексы в своей массе растут, так как включают в себя наиболее успешные и прибыльные компании страны или сектора экономики. По сути, индекс – это и есть рынок. Инвестируя в них, вы покупаете как бы весь рынок разом, т.е. вкладываете деньги во все акции и облигации, которые только есть.

Такая форма инвестирования называется пассивной, так как инвестору не нужно тратить время и силы на отбор компаний, составление портфеля, его балансировку и взаимное хеджирование активов и т.д. Инвестор просто покупает ETF, БПИФ или простой ПИФ на нужный индекс – и получает доходность на уровне рынка.

Что лучше: трейдинг, активное инвестирование или покупка индекса?

Однозначного ответа, что из основных трех форм работы на фондовом рынке лучше, не имеется. Ведь всё зависит от ваших личных предпочтений, инвестиционной стратегии, склонности к риску и необходимому доходу.

Понятие «лучше» и «хуже» вообще здесь неприменимы. Скорее, стоит задавать вопрос так: «что будет лучше именно для вас, что подойдет именно вам?»

Трейдинг и его крайняя форма – спекуляции – срабатывают хорошо, когда необходимо собрать первоначальный капитал или резко увеличить свои сбережения. Трейдер может заработать десятки процентов в месяц. Но и риски пропорциональны: с тем же «успехом» можно потерять все деньги из-за неверно выбранной стратегии или даже незаметной на первый взгляд ошибки.

Активное инвестирование подойдет тем, кто готов анализировать ценные бумаги, вникать в бизнес и думать на перспективу. Доходность такой формы инвестирования может быть очень хорошей (посмотрите примеры Баффетта и его учителя Бенджамина Грэма). Отбор недооцененных акций способ приносить десятки и сотни процентов дохода в год, а правильно собранный дивидендно-купонный портфель будет приносить полностью пассивный доход. Но здесь тоже присутствуют риски, и при неудачном выборе активов можно оказаться в минусе или заработать существенно ниже рынка.

Пассивное инвестирование получило распространение только с 1990-х годов, и то за рубежом. В России с индексным инвестированием мы познакомились буквально пару лет назад, когда появились на Мосбирже первые ETF. Сейчас число ETF и биржевых ПИФов стремительно растет, так что инвестору есть из чего выбрать.

Пассивное инвестирование подойдет тем инвесторам, которые хотят заработать не меньше рынка, но при этом не имеют возможности вникать во все детали и отбирать конкретные акции. Или тем, у кого первоначальный капитал не позволяет произвести достойную диверсификацию – им проще купить индекс и проинвестировать в десятки бумаг разом.

При пассивном инвестирование не удастся обогнать рынок, так как ваша доходность будет равна доходности рынка. Но это – плата за отсутствие риска и практически гарантированный рост капитала.

А что вы думаете по поводу трейдинга, активного и пассивного инвестирования? Какие есть плюсы и минусы у каждого способа и что подходит именно вам? Жду ваших комментариев! Удачи, и да пребудут с вами деньги!

Активные и пассивные инвестиции

13.03.2014 12 735 5 Время на чтение: 7 мин.

Давайте разберем, что такое активные и пассивные инвестиции. Я уже писал, что бывает активный и пассивный доход, и вот доход от инвестирования уже по определению является пассивным (резидуальным), то есть, тем доходом, который приносит инвестору его капитал, а не труд. Вместе с тем, и сами инвестиции могут быть активными и пассивными. Итак, рассмотрим, чем они отличаются, и каким из способов лучше инвестировать.

Что такое активные и пассивные инвестиции?

Активные инвестиции — это самостоятельное управление капиталом, самостоятельный выбор инструментов для инвестирования, самостоятельное осуществление всех операций в процессе инвестирования (покупка-продажа активов, перевод капитала из одних активов в другие, реинвестирование, ребалансировка инвестиционного портфеля и т.д.).

Другими словами, это способ вложения капитала, при котором инвестор играет активную роль: полностью действует на свой страх и риск, самостоятельно принимает инвестиционные решения и полностью несет за них ответственность. Сам пассивный доход в этом случае зарабатывает непосредственно инвестор.

Примеры активных инвестиций: инвестиции в золото, инвестиции в недвижимость, инвестиции в бизнес и т.д., осуществленные самостоятельно.

Пассивные инвестиции — это предоставление своего капитала в управление третьему лицу или компании (компании по управлению активами, инвестиционному фонду, или персональному управляющему).

То есть, это такая форма инвестирования, при которой инвестор лишь предоставляет свой капитал, выполняя пассивную роль, а управляет им уже кто-то другой. Отношения инвестора с управляющим капиталом строятся на основании заключенного договора, в котором описывается степень ответственности каждой стороны, другие финансовые и прочие моменты. Пассивный доход инвестору обеспечивает управляющий его капиталом, за что получает оговоренное вознаграждение.

Примеры пассивных инвестиций: инвестиции в ПИФы, инвестиции в ПАММ-счета, передача капитала в доверительное управление и т.д.

Эти два способа инвестирования тесно переплетаются между собой. На первом этапе одно и то же вложение денег может выступать как активные инвестиции, а на втором — как пассивные. Например, инвестор вкладывает капитал в несколько ПАММ-счетов, сам анализирует их, выбирая, кому доверить средства, отслеживает действия трейдера и прибыль, периодически перебрасывает деньги между ПАММ-счетами — все это активные инвестиции. Но как только средства попадают на ПАММ-счет, и ими начинает распоряжаться управляющий трейдер — для инвестора они становятся пассивными инвестициями, поскольку доход зарабатывает уже трейдер, а не инвестор.

Активные и пассивные инвестиции имеют свои преимущества и недостатки. Рассмотрим их подбробнее.

Активные инвестиции: преимущества и недостатки

Преимущества:

- Инвестор не несет дополнительные расходы в виде вознаграждения за управление капиталом (которое может достигать до 50% от суммы прибыли), все, что он заработал — его.

- Самостоятельно распоряжаясь своим капиталом, инвестор приобретает бесценный опыт и совершенствует свои навыки управления личными финансами.

Недостатки:

- Если у инвестора недостаточно опыта и знаний, профессиональный управляющий, возможно, сможет распорядиться капиталом более эффективно: заработать большую прибыль с меньшими рисками. Неопытный инвестор сильно рискует, управляя своими деньгами самостоятельно.

- 2. Активные инвестиции отнимают больше свободного времени: не так много, как активный доход, конечно, но все же уделять определенное время управлению своим капиталом необходимо.

Пассивные инвестиции: преимущества и недостатки

Преимущества:

- Инвестор передает капитал в управление профессионалам, специализирующимся на этой деятельности, обладающим необходимыми знаниями и опытом. Это особенно актуально для частного инвестора, который имеет капитал, но чувствует неуверенность в собственных способностях управления финансами, либо не желает в это вникать.

- Управляющий капиталом заинтересован в прибыльности вложений, если от этого зависит и его личный доход (например, он получает вознаграждение в виде определенного процента от инвестиционного дохода).

- 3. Пассивные инвестиции обеспечивают инвестору больше свободного времени, которое он, например, может тратить на активный заработок, если ему это необходимо.

Недостатки:

- Выбрать действительно профессионального управляющего капиталом не так просто. Всегда есть определенный риск нарваться на мошенников или просто дилетантов, которые потеряют часть ваших инвестиций, а то и весь капитал.

- Вознаграждение управляющего за работу всегда довольно существенное, как правило, не менее 20%, а часто оно доходит до 50% и даже выше. Соответственно, инвестор теряет солидную часть своего дохода.

Вы видите, что и активные, и пассивные инвестиции имеют свои положительные и отрицательные нюансы. Поэтому какой форме инвестирования отдать предпочтение — зависит только от вас: от ваших личных приоритетов в управлении личными финансами, от ваших знаний, умений и опыта. Желаю вам сделать правильный выбор!

Чтобы ваша финансовая грамотность всегда оставалась на высоком уровне — присоединяйтесь к числу постоянных читателей сайта Финансовый гений. У нас вы найдете множество полезной практической и абсолютно бесплатной информации в области управления личными финансами. До встречи в новых публикациях!