Финансовые вложения и их виды. Учет финансовых вложений :: BusinessMan.ru

Когда у юридического лица имеются в наличии свободные финансовые ресурсы, у него есть несколько путей их использования. Можно создать резервный фонд, можно потратить их на покупку нового, более современного оборудования или вложить их в другое предприятие. Последний вариант называется «финансовые вложения в развитие» или, иными словами, «инвестиции». Об этом и пойдет речь далее.

Роль финансовых вложений

Вкладывать свои деньги в чужое дело всегда рискованно. Прежде чем решиться на такой шаг, нужно внимательно изучить рынок, положение фирмы на нем, какие у нее перспективы и проблемы. Если это новая идея, то, конечно же, подробно рассматривается бизнес-план, анализируются прогнозы и временные рамки возврата денег. Порой в этом непростом вопросе не обойтись без помощи специалистов, которые оценят степень риска и предложат наиболее выгодные варианты.

В любом случае финансовые вложения — это двигатель прогресса. Чем больше инвестиции (неважно, в какой сфере), тем больше шансов усовершенствоваться, а значит, повысить свою конкурентоспособность, положение на рынке, качество товаров, заработную плату работникам и так далее по цепочке. Самые развитые страны с высоким уровнем жизни — те, которым доверяют свои финансы другие государства.

Что можно отнести к финансовым вложениям

В бухгалтерском учете принято считать, что финансовыми вложениями являются:

- Ценные бумаги, выданные государственными или соответствующими муниципальными органами.

- Ценные бумаги посторонних организаций, на которых обязательно проставляется дата погашения и стоимость с процентами.

- Это могут быть простые вклады других фирм, даже дочерних.

- Финансовыми вложениями считаются займы одной организации другим.

- Депозиты в банках.

- Вклады в уставный фонд товариществ.

Условия существования финансовых вложений

Учет финансовых вложений в бухгалтерии будет осуществляться в том случае, если будут соблюдены некоторые условия. Во-первых, необходимо предоставить официально оформленные и подписанные документы, свидетельствующие о получении денежных средств и обязующие вернуть их с процентами.

Во-вторых, любая организация, предоставляющая инвестиции, должна понимать, что вместе с займами она получает финансовые риски:

- увеличения цены и обесценивания денег;

- неплатежеспособности должника;

- объявления фирмы-заемщика банкротом и т. д.

И третье условие, которому должны соответствовать финансовые вложения: они обязаны приносить организации экономическую выгоду. Обычно она выражается в виде дохода в будущем времени и имеет форму процентов от инвестированной суммы.

Что нельзя отнести к финансовым вложениям

К финансовым вложениям относятся различные займы, но нужно четко понимать, какие бумаги могут ввести в заблуждение бухгалтера и посчитаться инвестициями, хотя они таковыми не являются. В законодательстве четко прописано, что не может считаться финансовыми вложениями:

- Акции, выпущенные предприятием для перепродажи или аннулирования.

- Расчет за товары или услуги с партнером векселем.

- Любые вложение в развитие собственного предприятия. Например, выделение денег на обновление оборудования или нематериальные активы, выступающие предметом займа.

- Любые драгоценные изделия, антикварные предметы, не являющиеся предметом основной деятельности.

Виды финансовых вложений

Классифицировать инвестиции можно по-разному. Наиболее популярно такое разделение на группы:

- По отношению к установочному капиталу финансовые вложения могут или формировать его, или не касаться вообще. Например, акции и инвестиционные сертификаты выпускаются для формирования или пополнения основного капитала, а вот облигации, сберегательные сертификаты к нему отношения не имеют.

- Форма собственности может быть государственной или частной.

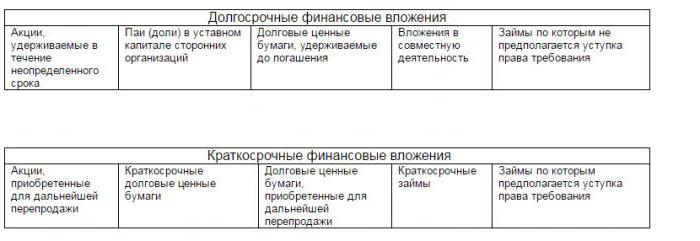

- Также имеет значение срок погашения: долгосрочные могут действовать более одного года, краткосрочные — лишь до 12 месяцев. Примеры такого рода финансовых вложений представлены на рисунке.

Виды ценных бумаг

Еще один немаловажный пункт — разобраться в том, какие могут быть ценные бумаги, считающиеся финансовыми вложениями.

В первую очередь это акция. Представляет собой ценную бумагу, выпущенную предприятием с целью формирования уставного капитала. Владелец акции имеет право на получение дивидендов, то есть процентов с прибыли, и может участвовать в общих собраниях для принятия управленческих решений.

Главным долговым обязательством является вексель. Это финансовый инструмент, с помощью которого можно управлять должником, указывая, какую сумму и к какому сроку он должен выплатить кредитору.

Облигация. Чаще всего она выдается государственными органами. Имеет первоначальную цену, которую должник должен возместить путем выкупа облигации. Кроме этого, он обязан заплатить фиксированный процент за право иметь или пользоваться облигацией.

Сберегательный сертификат — выдается кредитными организациями и свидетельствует об открытии депозитного вклада.

Счета для учета финансовых вложений

Учет финансовых вложений должен отображаться на бухгалтерских счетах. Согласно нормативной документации, активным счетом для отображения денежных потоков является 58 «Финансовые вложения». Для отображения более конкретных операций открываются субсчета:

- 58.1 — «Паи и акции».

- 58.2 — «Долговые ценные бумаги».

- 58.3 — «Долговые займы» (пассивный субсчет).

- 58.4 — «Вклады по договору товарищества».

Формирование первичной стоимости

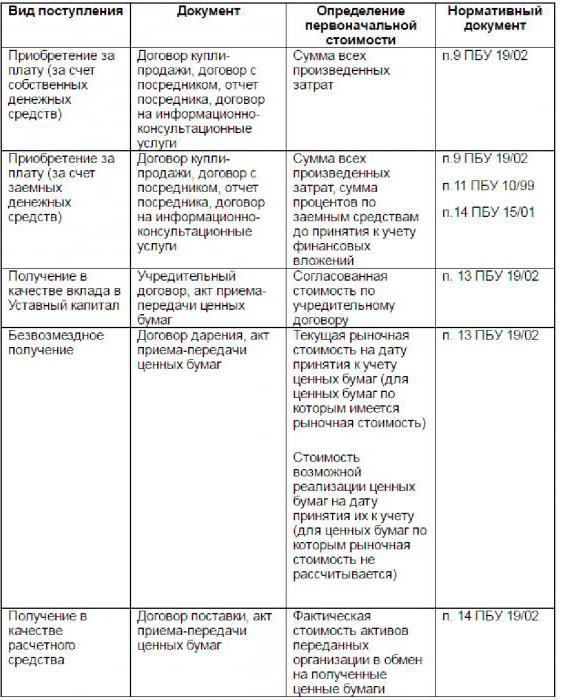

Когда предприятие получает денежные инвестиции, возникает вопрос о том, как правильно их оценить и на какой баланс засчитать. Во многом это зависит от источников поступления. Они могут быть различными: приобретение ценных бумаг, получение в качестве вложений в уставный капитал, безвозмездное дарение, платежное поручение за поставленные товары или оказанные услуги и т. д. Финансовые вложения организации и методы первоначальной оценки первичной стоимости, в зависимости от источника поступления, представлены на рисунке.

Любое финансовое вложение в виде ценных бумаг должно быть принято организацией в соответствии с нормами и требованиями. Документ обязательно должен иметь такие составляющие:

- название фирмы, выпустившей бумагу, название, серия, номер документа и остальные реквизиты, идентифицирующие его;

- номинальная стоимость, сумма, уплаченная при покупке, и иные расходы, которые могут быть связаны с приобретением;

- количество документов;

- число, месяц и год приобретения, место хранения.

Финансовые вложения — это чрезвычайно важный источник инвестиций, которые являются настоящим двигателем прогресса.

Финансовые вложения в балансе — это…

Финансовые вложения в балансе — это активы, которые имеют определенные признаки, четко обозначенные действующим законодательством. Бухгалтер должен отличать финансовые вложения от иных активов.

Финвложения в структуре баланса

Счет 58 «Финансовые вложения»

Учет финансовых вложений: счета 55.3 и 73.1, типовые проводки

Учет процентов по финвложениям

Итоги

Финвложения в структуре баланса

В структуре баланса финансовые вложения — это активы, заносимые в строки 1170 и 1240. Строка 1170 расположена в первом разделе баланса «Внеоборотные активы», а строка 1240 — во втором разделе («Оборотные активы»). В строке 1170 фиксируют суммы долгосрочных финвложений (на срок более года), а в строке 1240 — краткосрочных (на срок, не превышающий года).

Основная часть финвложений, отражаемых в строках 1170 и 1240 баланса, в бухучете зафиксирована в форме дебетового сальдо сч. 58, на котором и ведется учет финвложений. К нему прибавляется дебетовое сальдо финансовых вложений по счетам 55 и 73 (в части депозитов и займов работникам предприятия соответственно). Кроме того, сумма дебетовых сальдо счетов 58, 55, 73 должна быть уменьшена на сальдо по кредиту счета 59 (формирование резервов по финвложениям).

ВАЖНО! Активы, отраженные на счетах 55 и 73, относимые к финвложениям, целесообразно учитывать на отдельных субсчетах в зависимости от срока вложений. Тогда при формировании баланса не возникнет проблем с заполнением строк 1170 и 1240.

Об основных принципах составления баланса предприятия читайте в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Рассмотрим подробнее, какие активы отражаются на счете 58.

Счет 58 «Финансовые вложения»

Приказом 94н установлен следующий перечень субсчетов счета 58:

- 58.1 — паи и акции;

- 58.2 — долговые ценные бумаги;

- 58.3 — предоставленные займы;

- 58.4 — вклады по договору простого товарищества.

Однако закон не запрещает предприятиям самостоятельно устанавливать перечень субсчетов в соответствии с целями своей учетной политики. В то же время в приказе 94н однозначно указано, что предприятие обязано обеспечить разбивку финвложений на долгосрочные и краткосрочные.

Поэтому если на предприятии имеются финансовые вложения со сроком до 12 месяцев и больше 12 месяцев, необходимо организовать их обособленный бухучет, позволяющий отделить суммы долгосрочных финвложений от краткосрочных.

Подробнее о порядке организации бухучета финансовых вложений можно узнать в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Проводки по операциям с финвложениями по счету 58 могут иметь следующий вид:

|

Дт |

Кт |

Содержание операции |

|

58.1 |

75.1 |

Внесены акции в уставный капитал предприятия |

|

51 |

58.1 |

Поступили средства за ценные бумаги (продажа акций) |

|

58.2 |

50 |

Приобретены векселя (долговые ценные бумаги) с оплатой наличными |

|

58.2 |

75.1 |

Долговые ценные бумаги внесены в уставный фонд предприятия |

|

58.1(58.2) |

98.2 |

Ценные бумаги получены предприятием безвозмездно |

Учет финансовых вложений на счетах 55.3 и 73.1, типовые проводки

На счете 55.3 отражаются депозиты предприятия — средства, предоставленные финансовым структурам с целью получения процентного дохода. Они также могут быть краткосрочными или долгосрочными. На счете 73.1 отражаются займы, предоставленные предприятием своим работникам.

Приведем некоторые типовые проводки при учете финвложений на счетах 55.3 и 73.1.

|

Дт |

Кт |

Описание операции |

|

Счет 55.3 «Депозитные счета» |

||

|

55.3 |

51 |

Перечислены денежные средства на депозитный счет |

|

76 |

91 |

Начисление процентов по вкладу |

|

55.3 |

76 |

Проценты перечислены на депозитный счет (если предприятие не снимает их) |

|

51 |

76 |

Проценты переведены на расчетный счет предприятия |

|

51 |

55.3 |

Закрытие депозита |

|

Счет 73.1 «Расчеты с персоналом по предоставленным займам» |

||

|

73.1 |

50 |

Выдан заем из кассы предприятия работнику |

|

73.1 |

51 |

Заем перечислен на карту работника |

|

73.1 |

91.1 |

Предприятие начислило проценты по займу, выданному работнику (если договор займа это предусматривает) |

|

70 |

73.1 |

Удержание процентов или суммы займа из зарплаты работника |

|

50 |

73.1 |

Возврат займа работником в кассу предприятия |

|

91.2 |

73.1 |

Предприятие списало задолженность работника по займу (если принято такое решение) |

Учет процентов по финвложениям

Операции по предоставлению займов отражаются с использованием субсчета 58.3 «Предоставленные займы». Такие финвложения должны быть оформлены договорами займа. Существенной информацией в договоре является сумма и срок займа, а также величина процентов, начисляемых по таким обязательствам.

Типовые проводки при этом могут выглядеть так:

|

Дт |

Кт |

Описание операции |

|

58.3 |

51 |

Отражена сумма, предоставленная заемщику |

|

76 |

91 |

Начислены проценты по предоставленному займу |

|

51 |

76 |

Заемщик оплатил проценты по займу |

|

51 |

58.3 |

Погашение займа |

Итоги

Финансовые вложения в балансе отражают по строкам 1170 и 1240. При этом в соответствии с действующим бухгалтерским законодательством необходимо организовать обособленный бухучет краткосрочных и долгосрочных финвложений.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяРевизия финансовых вложений — Википедия

Материал из Википедии — свободной энциклопедии

Ревизия финансовых вложений — проверка законности и правильности осуществления хозяйственных операций, касающихся финансовых вложений хозяйствующего субъекта, их документального оформления и принятия к учёту. Ревизия финансовых вложений может осуществляться в рамках мероприятия финансового контроля (например, документальной ревизии) либо как отдельная проверка.

Проверка наличия финансовых активов осуществляется методом инвентаризации. При инвентаризации финансовых вложений проверяется документальное подтверждение затрат и фактическое наличие:

При проверке фактического наличия ценных бумаг устанавливается:

- правильность оформления ценных бумаг,

- реальность стоимости учтённых на балансе ценных бумаг (ценные бумаги должны учитываться по рыночной стоимости на основании данных о текущих котировках),

- сохранность ценных бумаг (путём сопоставления фактического наличия с данными бухгалтерского учёта),

- своевременность и полнота отражения в бухгалтерском учёте начисленных и полученных доходов по ценным бумагам.

При хранении ценных бумаг в организации их инвентаризация проводится одновременно с инвентаризацией денежных средств в кассе. Инвентаризация ценных бумаг проводится по отдельным эмитентам с указанием в инвентаризационной описи названия, серии, номера, номинальной и фактической стоимости, сроков погашения и общей суммы. Реквизиты каждой ценной бумаги сопоставляются с данными регистров аналитического учёта (опись, книга, реестр и т. п.). Инвентаризация ценных бумаг, сданных на хранение в депозитарии банков, заключается в сверке остатков сумм, числящихся на соответствующих аналитических счетах, с данными выписок этих депозитариев.

Финансовые вложения в уставные капиталы других организаций, а также предоставленные займы, при инвентаризации должны быть подтверждены документально (учредительные договоры, договоры займа, документы о фактическом перечислении денежных средств).

Основными рисками, связанными с осуществлением финансовых вложений, являются:

- Неэффективное вложение, например:

- Юридические проблемы, препятствующие получению экономических выгод от вложений, например:

- и т. п.

Таким образом, следующее ревизионное мероприятие, связанное с финансовыми вложениями, — это контроль эффективности вложений. При этом, однако, следует учитывать, что цели финансовых вложений могут быть различны:

Выявление фиктивных финансовых вложений[править | править код]

Ревизор должен проверить, что отражённые в учёте финансовые вложения действительно представляют заявленную ценность. Некоторые вложения могут формально отвечать критериям признания их в бухгалтерском учёте, однако по существу их стоимость равна нулю. К таким «фиктивным» финансовым вложениям можно отнести:

- приобретение хозяйствующим субъектом долговых ценных бумаг, не обеспеченных залогом, при отсутствии у эмитента активов, покрывающих сумму долга,

- приобретение акций убыточных компаний, компаний с отрицательной величиной чистых активов, имеющих негативную динамику изменения финансового состояния,

- вклады в совместную деятельность, место осуществления и результаты которой неизвестны,

- выдача беспроцентных или под низкий процент необеспеченных займов организациям с «нулевым» балансом либо находящимся в офшорных зонах либо в процессе банкротства или ликвидации.

Выявление сокрытых финансовых вложений[править | править код]

В начале 1990-х годов в России приобретение акций и долей в других организациях зачастую списывалось за счёт чистой прибыли или даже как текущие расходы. (Это объяснялось новизной таких операций для бухгалтеров, отсутствием чёткой нормативной базы.) В результате в бухгалтерском балансе отсутствует информация о фактически принадлежащих хозяйствующему субъекту акциях и долях; вкладах в совместно учреждённые предприятия.

Выявление таких вложений крайне сложно. Тем не менее в этих целях следует:

- просмотреть деловую переписку соответствующего периода (если она сохранилась), решения совета директоров, договоры.

- побеседовать с работниками, занимавшими ответственные должности в те годы,

- проанализировать полученные дивиденды за последние несколько лет — возможно, некоторые из них от организаций, вклады в которые не отражены в бухгалтерском учёте.

Возможно, эмитенты таких «скрытых» акций успешно существуют, но не начисляют дивидендов; или даже начисляют, но не могут перечислить, поскольку утерян адрес владельца (в результате переездов, преобразований, слияний и т.п.)

- Малолетко А. Н. Контроль и ревизия : учеб.пособие. — М.: КНОРУС, 2006. — С. 271 — 275. — 312 с. — ISBN 5-85971-433-5.

- Бровкина Н. Д. Контроль и ревизия : учеб.пособие. — М.: ИНФРА-М, 2007. — С. 225 — 232. — 346 с. — ISBN 978-5-16-003022-7.

- Контроль и ревизия : учебник для среднего профессионального образования / М. В. Мельник. — М.: Экономистъ, 2007. — С. 210 — 221. — 254 с. — ISBN 5-98118-196-6.

- Судебная бухгалтерия: Учебник / С. П. Голубятников. — М.: Юридическая литература, 1998. — С. 192 — 196. — 368 с. — ISBN 5-7260-0903-7.

- Керимов В. Э. Бухгалтерский учёт. — М.: Эксмо, 2006. — С. 437 — 452. — 688 с. — ISBN 5-699-15092-7.

Финансовые вложения | Современный предприниматель

Если предприятие работает с прибылью и стабильно генерирует положительный денежный поток, у него могут появляться свободные финансовые ресурсы. В этом случае свободные средства можно использовать для получения дополнительных доходов. Одним из направлений такого использования являются финансовые вложения.

Понятие и виды финансовых вложений

К финансовым вложениям относят инвестиции, производимые с целью получения дохода в виде процентов, дивидендов или перепродажи финансовых инструментов. Финансовые вложения осуществляются с целью повышения эффективности использования капитала предприятия в случае, когда нет возможности получить дополнительный доход от основной деятельности (например, из-за ограниченности рынка сбыта).

В состав финансовых вложений включают:

- Ценные бумаги (в том числе государственные).

- Приобретение долей в уставном капитале.

- Размещение депозитов в кредитных организациях.

- Приобретение дебиторской задолженности по переуступке права.

- Прочие вложения, которые соответствуют критериям, перечисленным в п. 2 ПБУ 19/02.

Классификация финансовых вложений

Они могут подразделяться по ряду признаков.

- По срокам – на долгосрочные (1170 строка баланса) и краткосрочные финансовые вложения (1240 строка баланса.). «Границей» между этими видами вложений является срок в 1 год.

- По связи с уставным капиталом выделяют следующие виды финансовых вложений:

- Формирующие уставный капитал, т.е. прямые инвестиции в УК или покупка акций сторонних организаций

- Долговые – приобретение векселей, облигаций, покупка дебиторской задолженности, предоставление займов под проценты. Беспроцентные займы не относятся к финансовым вложениям, т.к. не являются для организации источником дохода.

- По формам собственности эмитентов приобретаемых ценных бумаг – на вложения в государственные и негосударственные ценные бумаги.

Отражение финансовых вложений в учете

Часто возникающий вопрос про финансовые вложения – актив или пассив баланса формируется с помощью этих показателей? Из предыдущих разделов видно, что к финансовым вложениям организации относят различные виды имущества (обязательств), приносящие доход. Поэтому они относятся к активам баланса.

Эта группа активов учитывается в бухгалтерском учете на счете 58, на котором открываются субсчета по их направлениям.

Поступление и выбытие финансовых вложений учитываются соответственно по дебету и кредиту сч. 58 в корреспонденции со счетами 76, 51 в зависимости от вида вложений.

Пример

ДТ 58.1 – КТ 76 — отражена сумма вклада в уставный капитал сторонней организации

ДТ 76 – КТ 51 – денежные средства перечислены в УК

ДТ 58.3 — КТ 51 – выдан заем

ДТ 51 — КТ 58.3 — возврат займа

Контроль за текущем состоянием вложений

Все виды активов подлежат обязательному периодическому контролю. Ревизия финансовых вложений заключается в проверке соответствия действующему законодательству всех операций по их учету.

Проверка на обесценение финансовых вложений производится не реже, чем раз в год (п. 38 ПБУ 19/02). К признакам обесценения относятся:

- Снижение рыночной стоимости ценных бумаг, имеющихся в собственности организации.

- Признаки банкротства у эмитента ценных бумаг либо должника по договору займа.

- Снижение поступлений в виде процентов или дивидендов, если есть основания предполагать, что оно продолжится и в будущем.

Если выявлены факты обесценения, на эту сумму создается резерв, а в учете вложения показывают за вычетом суммы сформированного резерва. Резерв создается за счет финансовых результатов деятельности организации.

При последующих проверках могут быть выявлены факты как дальнейшего снижения, так и роста стоимости вложений. В этом случае сумма резерва корректируется в сторону увеличения или уменьшения.

При создании или увеличении резерва делается следующая проводка:

Резерв может уменьшаться (при переоценке стоимости вложения в сторону увеличения) или списываться (при выбытии вложений). В этом случае проводка будет обратная.

Оценка эффективности

Для анализа эффективности используют относительный показатель – рентабельность финансовых вложений.

Рфв = Пфв / ФВ, где

- Пфв – прибыль от финансовых вложений за период

- ФВ – их средняя стоимость по балансу

Полученный показатель следует сравнить с рентабельностью активов предприятия в целом. Если общая рентабельность ниже, то в этом случае увеличение финансовых вложений говорит о повышении эффективности использования капитала предприятия.

Пример

За отчетный период средняя стоимость активов предприятия составила А = 5000 т.р., в т.ч. сумма финансовых вложений ФВ = 500 т.р. Прибыль предприятия в целом за период П = 400 т.р., в т.ч. от финансовой деятельности Пфв = 80 т.р. Тогда получим:

Р = П / А = 400 / 5000 = 8%

Рфв = Пфв / ФВ = 80 / 500 = 16%

Однако не следует слишком увлекаться вложениями в непрофильные активы. Ведь более высокая доходность практически всегда связана с повышенными рисками. Поэтому предприятия, занимающиеся «нефинансовыми» видами бизнеса должны взвешенно подходить к принятию решений об осуществлении подобных инвестиций.

Вывод

Финансовые вложения при наличии свободных ресурсов позволяют организации получить дополнительный доход. К финансовым вложениям относятся приобретение акций, долей в уставном капитале, выдача займов и т.п. Для принятия решения об их осуществлении следует учитывать структуру капитала предприятия и провести анализ возможных рисков.