Финансовый план предприятия: образцы, примеры

Любая современная компания, которая ведет экономическую деятельность в той или иной области бизнеса, занимается планированием. Планирование в бизнесе играет если не ведущую, то, по крайней мере, важную роль в вопросах экономической эффективности и направлено на максимизацию эффективности, которую способен показать бизнес.

Финансовый план предприятия – это подвид группы управленческих, взаимосвязанных документов, который составляется и ведется для перспективного планирования и операционного управления доступными фирме ресурсами в денежной форме. Проще говоря, благодаря финансовому плану обеспечивается баланс между плановыми и фактическими поступлениями выручки, и с другой стороны – плановыми и фактическими расходами на деятельность компании.

Сбалансированность финансово-экономического состояния компании, которое достигается благодаря качественному финансовому планированию, пожалуй, является главным профитом использования такого инструмента менеджмента, как финансовый план предприятия.

Типы финансовых планов современного предприятия

Жесткая конкуренция на современном рынке заставляет предприятия работать гораздо усерднее, изыскивая ресурсы и возможности для повышения конкурентоспособности в рамках своей деятельности. Предметно финансовые планы, а также их вариативное использование в операционных вопросах бизнеса, позволяют решать эти управленческие задачи, основываясь именно на внутренних планах и ресурсах компании, по возможности избегая серьезной зависимости бизнеса от непрерывного потока заимствований. Или, если не решать, то, по крайней мере, формировать за счет инструментов финансового планирования баланс внутри экономических вопросов организации.

Стоит отметить, что финансовые планы на предприятиях отличаются не только размером периода планирования (длительностью), но и составом. Состав показателей или состав статей планирования будет отличаться по двум параметрам: назначение и степень детализации. Условно говоря, для одной компании достаточна группировка расходов «коммунальные расходы», а для другой – важно плановое и фактическое значение каждого показателя группировки: вода, электроэнергия, газовое снабжение и прочие. Поэтому главной классификацией финансовых планов принято считать классификацию по периоду планирования, внутри которой каждая конкретная компания самостоятельно выбирает степень детализации финансового плана.

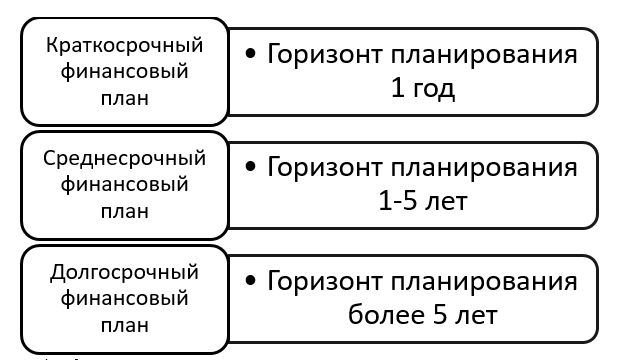

Как правило, современные компании в России используют три основных типа финансовых планов:

- Фин. планы краткосрочных периодов: максимальный горизонт планирования составляет год. Используются для операционной деятельности и могут включать максимальную детализацию плановых и фактических показателей, которыми управляет команда компании.

- Фин. планы среднесрочных периодов: горизонт планирования больше года, но не более пяти лет. Используются для планирования в горизонте 1-2 года, включают инвестиционные и модернизационные планы, способствующие росту или укреплению бизнеса.

- Фин. планы долгосрочных периодов: самый длительный горизонт планирования, начинающийся от пяти лет, включающий в себя интерпретацию долгосрочных финансовых и производственных целей компании.

Рисунок 1. Виды финансовых планов современных компаний.

Разработка финансового плана современного предприятия

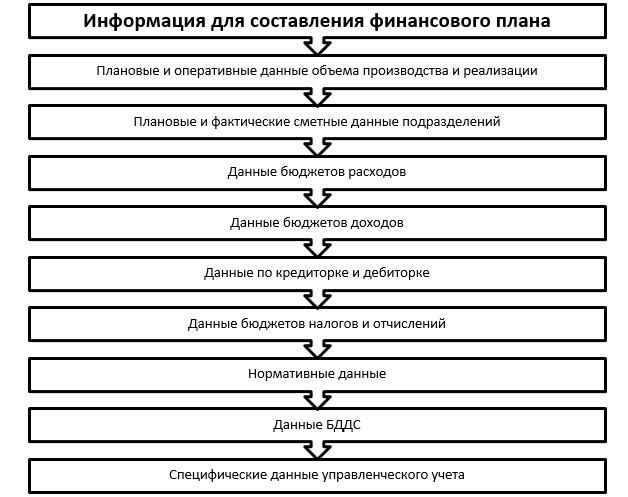

Разработка финансового плана предприятия – индивидуальный процесс для каждого отдельно взятого предприятия, зависящий от внутренних экономических особенностей и таланта специалистов финансового блока. При этом любой подход, даже самый экзотический, к процессу финансового планирования требует от финансистов включения обязательных, то есть идентичных для всех, финансовых данных при составлении финансовых планов:

- Плановые и оперативные данные объема производства и реализации;

- Плановые и фактические сметные данные подразделений;

- Данные бюджетов расходов;

- Данные бюджетов доходов;

- Данные по кредиторке и дебиторке;

- Данные бюджетов налогов и отчислений;

- Нормативные данные;

- Данные БДДС;

- Специфические данные управленческого учета конкретного предприятия.

Рисунок 2. Состав данных для финансового плана.

На практике роль финансовых планов в современном бизнесе огромна. Можно сказать, что финансовые планы постепенно вытесняют традиционные бизнес-планы, потому что содержат только конкретную информацию и дают возможность управленческим командам постоянно контролировать важнейшие значения. По сути, для менеджеров среднего и высшего звена система финансовых планов, составляемых на предприятии, является максимально динамичным инструментом. То есть любой менеджер, имеющий доступ к управленческой информации и компетенции для управления такой информацией, может непрерывно повышать эффективность работы вверенного ему подразделения благодаря использованию различных комбинаций инструментов финансового планирования.

Форма финансового плана предприятия и решаемые с помощью системы финансовых планов управленческие задачи

Сегодня не существует утвержденной формы или признанного эталона финансового плана для предприятия, а вариативность форм этого управленческого инструмента обусловлена внутренней спецификой предприятий. В практике управления встречаются традиционные табличные формы системы финансовых планов предприятий, собственные IT-разработки в виде специальных программ и связок этих программ, обеспечивающих импорт и экспорт данных, и специализированные коробочные программные комплексы.

Чтобы предприятие могло определить необходимую степень детализации собственного финансового плана, стоит перечислить перечень управленческих проблем, которые финансовый план поможет решить:

- Финансовый план решает проблему подготовки и внедрения на предприятии системы непрерывной оценки финансовых показателей компании;

- Финансовый план позволяет настроить процесс непрерывной подготовка прогнозов и планов деятельности компании;

- Определить источники поступления и объемы планируемых на предприятии финансовых ресурсов;

- Сформировать планы по потребности предприятия в финансировании;

- Запланировать нормативы в рамках предприятия;

- Изыскать резервы и внутренние возможности для повышения эффективности;

- Управлять плановой модернизацией и развитием компании.

Таким образом, система взаимосвязанных финансовых планов становится той частью системы управления предприятием, которая отражает и дает возможность управления всеми финансовыми, экономическими, производственными и хозяйственными процессами, как внутри предприятия, так и во взаимодействии компании с внешней экономической средой.

Финансовый план предприятия – образец

Чтобы составить качественный финансовый план рекомендуется использовать следующую последовательность действий:

1.Сформулировать цели составления финансового плана;

2. Конкретизировать состав показателей и степень детализации;

3. Изучить примеры и образцы финансовых планов;

4. Разработать пример формы финансового плана и согласовать внутри организации;

5. На основе обратной связи от пользователей образца финансового плана предприятия – разработать итоговый индивидуальный шаблон финансового плана компании.

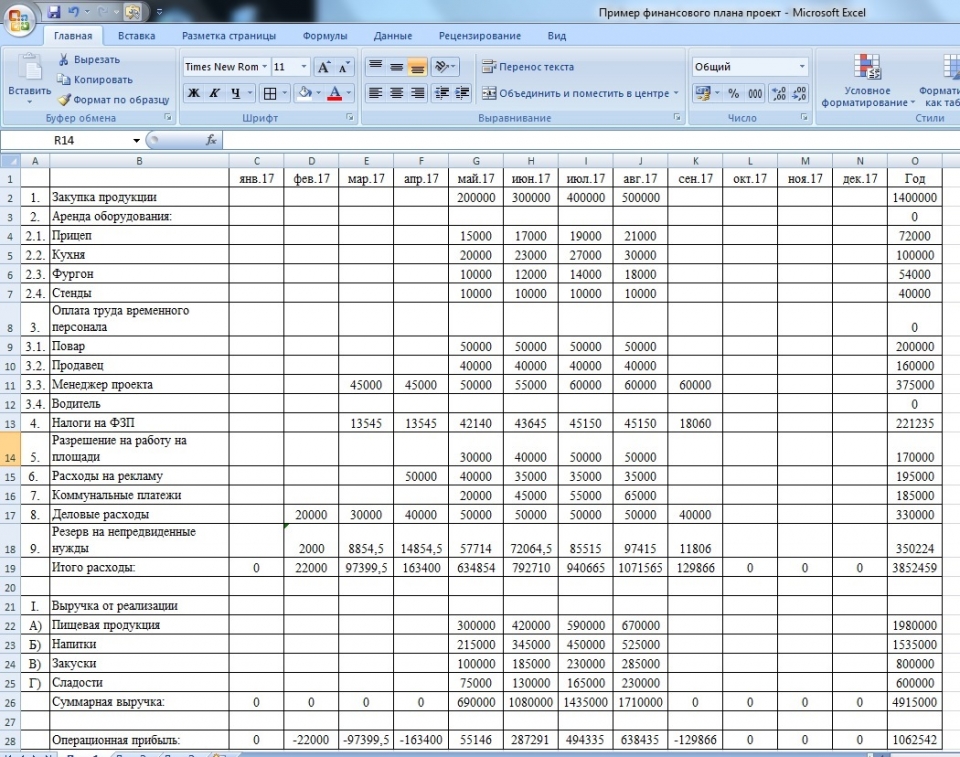

Финансовые планы составляются не только для планирования работы отдельно взятой компании целиком, они могут выполнять разные задачи – быть основой проектов, расчетами внутри отдельных подразделений или отражать финансовые данные по отдельно взятой выпускаемой детали.

Рисунок 3. Пример табличного финансового плана небольшого проекта.

Выводы

Рыночная экономика диктует бизнесу новые требования к собственной организации. Высокая конкуренция заставляет бизнес ориентироваться на прогнозируемые результаты, что в свою очередь невозможно без планирования. Такая внешняя рыночная конъюнктура и побуждает компании заниматься финансовым планированием для обеспечения собственной эффективности.

Видеозаписи прошедших вебинаров по теме «Управленческий учет / МСФО»

Грамотные расчеты и планы способны обеспечить предприятию не только текущие операционные выгоды, но и помочь в управлении своими перспективами по производству работ и услуг, по денежному потоку, инвестиционной деятельности и в коммерческом развитии предприятия. Текущее финансовое состояние предприятия и соответствующий задел на будущее напрямую зависят от финансового планирования. Грамотно составленный финансовый план предприятия – это гарантия защищенности от бизнес-рисков и оптимальный инструмент управления внутренними и внешними факторами, влияющими на успех бизнеса.

Образец финансового плана в excel 2019

Понятие и виды планирования

Главной задачей финансового планирования является определение оптимального варианта соотношения показателей бюджета организации, при котором будут достигнуты наилучшие результаты экономической деятельности.

Виды финансового плана:

- Баланс — документ, в котором отражены активы, пассивы, обязательства и источники поступления компании. На основании показателей баланса выявляется результат деятельности компании: если результат баланса отрицательный, и стоимостное выражение активов и поступлений ниже суммы принятых обязательств, то деятельность неэффективна. При положительном результате делается вывод об эффективном планировании и использовании средств. Используется преимущественно коммерческими субъектами.

- Смета — экономический документ, содержащий показатели доходов и расходов учреждения. Смету доходов и расходов используют преимущественно некоммерческие организации. Предусмотрена дополнительная детализация смет в разрезе проектов, целей или направлений деятельности, источников финансирования и прочее.

- План финансово-хозяйственной деятельности является обязательным документов для бюджетных и автономных учреждений. Дополнительно читайте: «Образец ПФХД на 2019 в бюджетном учреждении».

Рассмотрим, как составить финансовый план для некоммерческой организации.

Структура и порядок составления

Смета (финансовый план) должна состоять из двух частей: доходной и расходной. В доходной части экономического документа НКО необходимо детально рассмотреть структуру поступлений учреждения. Некоммерческие предприятия созданы не с целью получения прибыли, поэтому приблизительная структура доходной части:

- сметное финансирование, источником которого становятся поступления из государственного бюджета;

- самоокупаемость, то есть поступления от приносящей доход деятельности;

- безвозмездные поступления, пожертвования.

Финансирование НКО бывает и смешанным, поэтому необходимо обстоятельно отнестись к расчету доходной части бюджета предприятия. Вот пример таблицы плана доходов и расходов:

| № | Наименование статей доходов и расходов | Итого за 2019 | ||||

| 1 | 2 | 3 | 4 | |||

| 1 | Доходы от оказания платных услуг по обучению | |||||

| 1 | Выручка от оказания платных услуг по обучению | 450 | 300 | 250 | 350 | 1.350 |

| Прямые расходы | ||||||

| 1 | Материалы | 50 | 0 | 0 | 10 | 60 |

| 2 | Заработная плата | 40 | 40 | 40 | 40 | 160 |

| 3 | Отчисления с заработной платы во внебюджетные фонды | 12 | 12 | 12 | 48 | |

| 4 | ИТОГО прямых расходов | 102 | 52 | 52 | 62 | 268 |

| Административнохозяйственные расходы | ||||||

| 1 | Услуги связи | 41 | 33,5 | 21,5 | 43 | 139 |

| Интернет | 24,6 | 20,1 | 12,9 | 25,8 | 83,4 | |

| 3 | Аренда | 24,6 | 20,4 | 12,9 | 25,8 | 83,4 |

| 4 | Коммунальные услуги | 16,4 | 13,4 | 6,45 | 17,2 | 53,45 |

| 5 | Налоги | 32,8 | 26,8 | 17,2 | 34,4 | 111,2 |

| 6 | Канцтовары и прочие материалы | 49,2 | 33,5 | 0 | 0 | 82,7 |

| 7 | Заработная плата административноуправленческого персонала | 114,8 | 80,4 | 51,6 | 103,2 | 350 |

| 8 | Отчисления с заработной платы во внебюджетные фонды | 24,6 | 13,4 | 8,6 | 17,2 | 63,8 |

| 9 | ИТОГО накладных расходов | 328 | 241,5 | 131,15 | 266,6 | 967,25 |

| 10 | 430 | 293,5 | 183,15 | 328,6 | 1.235,25 | |

| 11 | ПРИБЫЛЬ | 20 | 6,5 | 66,85 | 21,4 | 114,75 |

Во второй части подробно рассмотрите планируемые расходы НКО. Классифицируйте показатели затрат учреждения по следующим группам (при наличии):

- постоянные затраты, к таковым относятся неизменные расходы, например, арендная плата, заработная плата администрации НКО, коммунальные платежи;

- переменные траты, которые напрямую зависят от объемов производства, реализации, например, закупка материальных запасов, ремонт и эксплуатация оборудования;

- регулируемые затраты, которые изменяются пропорционально увеличению или снижению объемов производства или реализации.

Бюджетную смету некоммерческой организации утверждает собственник, учредитель предприятия или высший орган управления НКО по правилам п. 3 ст. 29 Закона № 7-ФЗ. Вот пример финансового плана предприятия в excel:

Скачать

Антикризисные меры

Если экономический субъект переживает сложные времена, необходимо провести ряд специальных процедур, направленных на повышение платежеспособности. Например, если сумма принятых обязательств НКО превышает сумму поступлений, необходимо пересмотреть утвержденную смету доходов и расходов.

Если в организации отсутствует денежное обеспечение образовавшейся задолженности, необходимо разработать и утвердить план финансового оздоровления организации, а вместе с ним и график погашения задолженности (п. 1 ст. 84 Закона от 26.10.2002 № 127-ФЗ). Порядок составления и примерная форма документа представлена в Распоряжении ФУДН при Госкомимуществе РФ от 05.12.1994 № 98-р.

Скачать

✔️ Как составить личный финансовый план самостоятельно 📊

Разберемся, как правильно составить финансовый план. Он даст перспективу стабильности в жизни. Вечно рассчитывать на банки бессмысленно. Однажды кредит наличными, без которого никак не поступить в университет, не выдадут. И что, жизнь закончена? Нет. Цели станут совпадать с общим семейным доходом, стилем жизни. Пропадет стремление жить чуть богаче, покупать себе больше, чем раньше.

ЛФП – инструмент собственного финансового развития. Если правильно создать план, это позволит «заглянуть» на года вперед: сколько получится накопить, как быстрее погасить кредиты, надо ли менять работу для претворения планов в жизнь.

Освоить планомерный образ жизни будет полезно не только взрослым. Если привыкнуть к точным расчетам с детства, юношество пройдет интересно. Ведь молодой человек позволит себе намного больше, чем сверстники. Образец финансового плана берут родительский, с корректировкой к зарплате, образу жизни.

Расскажу о себе. Родился еще в Советском Союзе. Ежегодные поездки через полстраны к бабушке с дедушкой. Никаких забот о завтрашнем дне. Начались 90-е. Как раз закончил школу, поступил учиться в техникум и параллельно устроился на работу. Все было супер.

Пока одноклассники учились и сидели на шее родителей, мне уже удалось купить машину и домик. Доходы росли, начал погуливать. Была уверенность, что завтра будет еще больше денег. Но… После ряда событий в жизни пришлось поменять место жительства. И понеслась. Никаких запасов никогда не делал, поэтому при первой же проблеме побежал в банк.

Потом еще, еще и еще раз. Пока не набрался кредитов свыше способности оплачивать. Вот тогда и призадумался. Посчитал, сколько было заработано за прошлые 10 лет. Вывод: было впустую потрачено средств, которых хватило бы на 2 квартиры (по старым ценам). Если бы тогда планировал расходы, в критической ситуации жил бы на средства от сдачи жилья в аренду. Вот так за 15 лет дошел до личного финансового контроля. Это из-за того, что родители не задавали вопрос: а будут ли деньги завтра.

Как написать личный финансовый план / Habr

Привет, Хабр! Представляю вам перевод двух материалов: Creating a PersonalFinancial Plan и How to Write a Personal Financial Plan.

Финансовый план это написанная на бумаге структурированная стратегия по достижению финансового здоровья и выполнению финансовых целей. Создание вашего личного финансового плана позволит не только контролировать финансовую ситуацию, но и улучшит качество жизни за счет снятия неопределенностей во всем что связано с денежными вопросами и будущими потребностями. Хотя вы можете нанять и профессионального финансового консультанта, самостоятельное составление это вполне посильная задача. Большинство экспертов по финансовому планированию советуют придерживаться следующих 6 этапов.

Этап 1: Определить текущую финансовую ситуацию

1. Составьте список ваших активов и обязательств. Активы это то чем вы владеете и то что имеет ценность. Обязательства — оценка вашего долга.

- Активы могут включать в себя деньги и денежные эквиваленты (например депозиты в банке), недвижимость, автомобили, земельные участки, и инвестированные средства, включая акции, облигации и различные страховки.

- Обязательства могут включать текущие неоплаченные счета и такие задолженности как кредит на машину, квартиру, лечение, обучение и т.д.

2. Посчитайте ваше чистое благосостояние. Сложите стоимость всех активов, вычтете из них все обязательства. Ваше текущее чистое благосостояние или текущие чистые активы это и есть стартовая точка для вашего личного финансового плана (ЛФП).

- Положительные чистые активы означают что у вас больше активов чем обязательств, отрицательные означают противоположное.

3. Организуйте запись финансовых данных. Создайте систему учета для внесения туда налоговых вычетов, выписок с банковского счета, договоров страхования, квитанций, завещаний, счетов, решений инвестиционного планирования, решений о пенсионном плане, справок о зарплате, трудовых договоров, закладных и прочих документов, связанных с вашей финансовой жизнью.

4. Отслеживайте ваши доходы, расходы или денежные потоки. Это позволит более тщательно изучить куда вы тратите деньги — то есть привычки, которые привели вас с текущему чистому благосостоянию.

Этап 2. Создать финансовые цели

1. Установите кратко-, средне-, и долгосрочные цели. Персональное финансовое планирование вращается вокруг целей. Решите для себя, каким должен быть ваш стиль жизни в настоящий момент, в будущем и в отдаленном будущем. Затем создайте план целей, который был бы достаточно всеобъемлющим и охватывал все аспекты вашей жизни:

- Может оказаться, что ваши кратко-, средне-, и долгосрочные цели зависят друг от друга — например сбережение $100 из личных финансов может способствовать выполнению долгосрочной цели — покупке дома.

2. Используйте SMART-подход при формировании целей. Убедитесь что ваши финансовые цели: конкретные (Specific), измеримые (Measurable), достижимые (Attainable), значимые (Realistic/Relevant) и определены в времени (Time-based). Таким образом цели переходят из разряда “мечты” в плоскость фактической реализации.

3. Подумайте о ваших финансовых ценностях. Как вы относитесь к деньгам и почему? Чем деньги для вас так важны? Ответы на эти вопросы позволят точнее понять финансовые ценности. Например, может выясниться что деньги нужны т.к. нужно время и ресурсы для международных путешествий. Знание самого себя позволит лучше определить финансовые цели и их приоритет.

4. Побеседуйте с семьей. Если у вас есть партнер или другие члены семьи, сделайте из “вашего” финансового плана “семейный” план. Таким образом вы убедитесь что разделяете цели и ценности со всеми.

- Может выясниться, что приоритеты будут разными. Тогда тщательно все обсудите чтобы прийти к согласию и обоим чувствовать себя комфортно, относительно финансового будущего.

- Поймите что одни люди могут быть более целеустремленными в вопросах финансов, чем другие. Определите, кто будет отвечать за семейный бюджет или обеспечьте способы совместной деятельности, чтобы каждый мог получить необходимую степень контроля над ситуацией.

5. Рассмотрите все цели, даже те которые кажутся не совсем “финансовыми”. Например, путешествие налегке по Европе не кажется финансовой целью, однако ресурсы на такую поездку все таки нужны.

- Цели развития могут включать дополнительное обучение, развитие лидерских качеств, отправку ваших детей на различное обучение.

- Тщательно продумайте то как вы планируете получать доходы. Потребуется ли углубление, изменение, расширение какого то функционала.

- Цели связанные со стилем жизни охватывают все что связано с весельем и развлечением, а также то что обеспечит качество жизни к которому вы стремитесь.

- Цели связанные с жильем включают аренду, покупку или переезд.

- Представьте себе стиль жизни после выхода на пенсию и составьте такой набор персональных финансовых целей, которые обеспечат этот уровень жизни.

Этап 3: Определить альтернативные варианты действий

1. Изучите варианты действий которые доступны вам в процессе достижения финансовых целей. В целом эти варианты будут объединяться в две группы — использовать существующие ресурсы новыми способами или генерировать новые источники дохода. Для каждой цели определите следует ли вам:

- Продолжать двигаться в заданном направлении

- Развить текущую ситуацию

- Изменить текущую ситуацию

- Избрать кардинально новый курс.

2. Помните что одн и та же цель имеет множество путей достижения. К примеру, для поездки по Европе нужно заменить походы в кофейню на домашний кофе. Это сэкономит около $20 в неделю. В качестве альтернативы можете посидеть с ребенком соседей один раз в неделю.

3. Определите как цели влияют друг на друга. Помимо определения альтернативных курсов действий в рамках ваших финансовых целей, нужно понять как эти цели взаимодействуют. Например вы определили путешествия как цель “стиля жизни”. Однако, после анализа становится ясно, что обучение иностранным языкам позволит путешествовать дешевле, или даже стать переводчиком, или открыть бизнес в другой стране.

Этап 4: Оценить альтернативы

1. Выберите конкретные стратегии для завершения финансового плана. Примите во внимание жизненную ситуацию, личные ценности и текущую экономическую ситуацию.

- Подумайте насколько вы сейчас близки к обозначенным целям и насколько эти цели продвинут вас в каждой из выбранных категорий. Видите ли какие то недостатки в отдельных областях? Может стоит присмотреться.

- Будьте практичны. Пошаговый план будет продвигать вас к обозначенной цели, не делая вас разочарованным или сломленным во время реализации.

2. Помните, что любой выбор содержит альтернативные издержки. Альтернативные издержки это то чем вы жертвуете делая выбор. Экономия на чашках кофе ради поездки может отнять у вас возможность приятно провести время, пообщаться с бариста или правильно спланировать день.

3. Исследуйте принятые решения как ученый. Соберите столько исследований, сколько сможете и тщательно проверьте данные. Если вы рассматриваете какую то инвестицию, нужно уделить особое внимание соотношению доходности и риска — насколько рискованной является инвестиция и на какое вознаграждение можно рассчитывать в случае успеха. Стоят ли прибыли этих рисков?

4. Осознайте что неопределенность это всегда часть процесса. Даже если вы тщательно провели исследование, обстоятельства могут измениться. Экономика может упасть, сокращая инвестиционные возможности. Работа к которой вы стремитесь может сделать вас неудовлетворенным профессионально или лично. Делайте так как считаете правильным и помните что нужно оставить возможность изменить все в будущем.

Этап 5: Создание и воплощение в жизнь Плана финансовых действий

1. Посмотрите на ситуацию под широким углом. Теперь, когда вы определили цели, альтернативные пути и оценили эти альтернативы, составьте список стратегий. Оценив текущую ситуацию начинайте думать, какие цели являются наиболее реалистичными.

- Учитывайте ваше текущее чистое благосостояние. Если обязательства близки или превышают текущие чистые активы, вы захотите предпринять меры для изменения этого соотношения.

- Хотя вы можете сосредоточиться на взращивании чистых активов, не забывайте, что выплата долгов также является отличной альтернативой. Процентные платежи могут привести к тому, что даже незначительные долги могут со временем стать существенными. Перенос части ресурсов на сокращение долгов может предотвратить серьезные проблемы в будущем.

2. Решите, какие цели достигать уже сейчас. Стремитесь к балансу между кратко-, средне- и долгосрочными целями, чтобы с легкостью планировать и на несколько месяцев и на несколько лет.

- Сосредоточьтесь на постепенном росте. Таким образом вы создадите дорожную карту, которая будет вести вас к планируемым целям.

- Будьте реалистом. Применить сразу все стратегии разом не получится. Однако выбор сбалансированного ряда целей может их выполнить, а также дорасти до такой точки, где вы сможете взять на себя дополнительные проекты.

3. Разработайте бюджет, включающий цели Финансового плана. Из анализа текущего благосостояния вы уже знаете свои чистые активы и обязательства. Включите все это в общий план с принятыми решениями. Возьмите ответственность за эти решения. Если обязались тратить на кофе на $80 в месяц меньше, а вырученные деньги класть на сберегательный счет, включите этот пункт в свой бюджет.

- Такие цели как нахождение новой работы можно не вписывать в бюджет, однако их следует упомянуть где то в доступном для сравнения месте, как часть вашего рабочего финансового плана.

4. Подумайте о найме профессионального финансового консультанта. Может вы и способны принимать финансовые решения самостоятельно, однако у профессионального советника есть преимущество эмоциональной отстраненности.

Этап 6: Просмотрите и скорректируйте ваш Финансовый план

1. Отнеситесь к Финансовому плану как к работающему документу. Планирование личных финансов это процесс. Жизнь постоянно меняется и вам необходимо будет постоянно обновлять план, как только меняются обстоятельства или цели.

2. Планируйте пересматривать финансовые цели на регулярной основе. Если жизнь меняется очень стремительно (например вы студент), цели можно пересматривать каждые 6 месяцев. Если ваша жизнь более менее стабильна (например взрослый холостяк), план можно пересматривать раз в год.

3. Обсудите финансовый план со своим партнером. Если вы находитесь в зрелых отношениях, надеемся вы прошли путь планирования как пара. Когда отношения становятся зрелыми, дискуссия о финансах должна быть частью вашего обсуждения ценностей, целей и планов по достижению этих целей.

Личный финансовый план — зачем нужен, образец Excel и пример ЛФП

Эта статья о том, как составить личный финансовый план. Зачем он нужен? ЛФП – это инструмент долгосрочного финансового планирования. Он показывает различные пути к достижению важных для вас целей — чтобы вы могли выбрать из них оптимальный.

Прочтите мой обзор по теме:

1. Для чего нужен личный финансовый план

У каждого человека есть несколько важных финансовых целей. Чтобы их достичь, нужны накопления.

Это крупные фонды, которые создаются долго. Годами, или даже десятилетиями. Финплан — это описание того, как человек будет создавать эти важнейшие для себя накопления.

Он может выглядеть так:

личный финансовый план — образец в excel

личный финансовый план — образец в excel

Этот план представляет собой инструмент для расчёта вашего капитала для каждого из будущих лет.

В плане отражается рост капитала за счёт тех средств, которые человек единовременно, либо регулярно инвестирует в свою накопительную программу:

ЛФП это расчет будущего капитала с учетом инвестируемых средств

ЛФП это расчет будущего капитала с учетом инвестируемых средств

Также в плане учитываются и будущие крупные расходы. Это означает, что вы изымаете средства из своих накоплений для решения личных задач.

Например — для покупки недвижимости, или оплаты высшего образования детей:

учёт крупных расходов в финансовом плане

учёт крупных расходов в финансовом плане

Размер вашего будущего капитала зависит от величины поступлений и изъятий, и ещё ряда параметров. Изменяя эти параметры в расчётах — мы получаем различные сценарии вашего финансового будущего.

Тем самым ФП представляет собой прогноз капитала, который вы будете иметь для каждого года в будущем. Именно этот прогноз и позволяет вам планировать свою жизнь на много лет вперёд. Ибо мы знаем, когда будем обладать необходимой суммой для реализации важных жизненных целей.

2. Как ЛФП позволяет планировать личные финансы

По мере взросления человек понимает, что перед ним в жизни стоят важные финансовые задачи. Например, они могут выглядеть так:

что включает в себя ведение ЛФП

что включает в себя ведение ЛФП

И поскольку решение этих задач требует крупных средств – человек приходит к необходимости личного финансового планирования.

Зачем оно нужно?

Чтобы успеть в срок накопить достаточно средств для решения каждой задачи. Почему здесь без плана не обойтись?

Потому что в суете каждодневной жизни у нас нет времени думать о далёких, крупных задачах. Мы можем выполнять какие-то очень простые, лёгкие действия.

И задача финансового планирования в том и состоит, чтобы разбить далёкие, масштабные задачи на простейшие, элементные шаги. Которые было бы легко совершать в обычной жизни. И которые в итоге приведут человека к достижению нужных целей.

Какую ценность несёт для вас подобный план?

2.1 Проверяет достижимость цели

Отправляясь к далёкой цели – прежде нужно понять, а можно ли вообще достичь нужной цели именно этим путём?

С одной стороны, нас есть ограниченные ресурсы: это время накоплений, и денежный поток для инвестирования. А с другой стороны — масштабные цели, которых хочется достичь.

Точный математический расчёт в рамках ФП покажет, достижимы ли цели при выделенных ресурсах.

К сожалению – на практике часто бывает, что это не так. Люди выделяют мало денег и времени для создания капитала. Но при этом достичь желают очень крупных целей.

Вычисления позволяют быстро понять, насколько реалистичны ваши ожидания относительно будущего.

2.2 Предложит изменения, при которых цели будут достижимы

Поскольку ожидания людей относительно своего финансового будущего часто завышены – нужны коррективы, которые при выделенных ресурсах всё же позволят достичь финансовых целей.

Какие изменения возможны? Есть две стратегии – либо уменьшить цель, либо увеличить ресурсы. Либо использовать оба подхода.

Допустим, мы с клиентом обсуждаем личное пенсионное планирование. И расчёты показывают, что планируемый капитал не обеспечит человека желаемой рентой к нужному сроку.

Что можно сделать?

Можно инвестировать больше, либо увеличить срок накоплений. Возможно — стоит снизить желаемый размер пенсионной ренты.

Изменяя эти параметры, мы рассчитаем дополнительные варианты плана. Которые затем будем обсуждать с моим клиентом. Вдумчивый анализ различных вариантов финплана поможет нам выбрать оптимальное для клиента решение.

Например, решение может быть следующим. Человек увеличивает денежный поток для инвестирования на 10% ежемесячно, и завершает карьеру на 3 года позже. И тогда он сможет обеспечит себя желаемой рентой.

Вот зачем нужны подобные расчёты. Планируя своё будущее, мы должны понимать — каким оно будет в тех или иных предположениях. Именно эти сценарии и рассчитывает ЛФП.

Например, успею ли я создать фонды для высшего образования детей, если сейчас возьму ипотеку? И на сколько позже в таком случае мне придётся выйти на пенсию? А если я, накопив более половины стоимости квартиры, возьму ипотеку через два года? Тогда процентная ставка будет меньше – как это отразится на моём финансовом будущем?

План рассчитывает подобные сценарии для последующего анализа. Чтобы в итоге выбрать оптимальное для человека решение.

2.3 Даст пошаговый алгоритм действий

Семьи имеют далёкие, крупные финансовые цели – и определённые средства, которые они готовы выделять ежемесячно для достижения этих целей. Как увязать текущий денежный поток с достижением отдалённых целей?

Очевидно — нужен чёткий алгоритм действий. Это и есть финплан семьи. Выполняя простейшие действия, приведённые в нём – вы будете неуклонно двигаться к своим целям. Занимаясь при этом своей текущей жизнью.

3. Как составить и реализовать личный финансовый план

Размер вашего будущего капитала зависит от ряда параметров, которые нужно учесть в расчётах. Ниже перечислены основные этапы составления ЛФП.

3.1 Сбор необходимых данных

Для составления ЛФП вам нужно ответить на ряд вопросов, которые перечислены ниже.

- Каким средствами вы уже обладаете?

- Как долго продлится ваша накопительная программа? Чем длиннее срок, тем больший капитал вы создадите;

- Какую сумму вы готовы периодически инвестировать? Чем выше ваш денежный поток для инвестирования, тем крупнее будет ваш капитал;

- Какова планируемая доходность вашего инвестиционного портфеля? Чем выше ставка доходности, тем быстрее растёт капитал.

Предположим, что все нужные данные у нас есть: ясны финансовые цели – и мы знаем, когда и сколько денег в будущем понадобится семье, чтобы их достичь. Мы также знаем, какой денежный поток семья готова выделить для инвестирования, и размер стартового капитала.

Наконец, с учётом срока накопления и вашего отношения к риску мы определили оптимальную структуру инвестиционного портфеля, и оценили его вероятную доходность. И тогда пора приступать.

3.2 Разработка плана

Используя эскиз ЛФП в excel, я вношу в него перечисленные выше параметры. Скачать образец финансового плана в формате pdf можно здесь.

И мы сразу видим, будут ли цели человека вовремя достигнуты в будущем. Если да — мы переходим к обсуждению конкретных финансовых инструментов, которые позволят ему реализовать свой план.

Если же нет — тогда я варьирую различные параметры плана, и предлагаю человеку несколько различных сценариев. Из которых мы вместе с человеком выбираем финальный. И затем обсуждаем конкретные инструменты для достижения его целей.

3.3 Пример расчёта

Важнейшей для многих людей финансовой задачей является создание личного пенсионного капитала. Составляя финплан — персональный финансовый советник обязательно обсуждает с человеком эту задачу.

Посмотрите моё видео по теме:

4. На какой срок составляется ЛФП

Давайте поговорим о том, на какой срок составляется персональный финансовый план. Чаще всего это достаточно долгий срок, от 5 лет и более. Я бы даже сказал, что подобные планы стоит составлять на срок более 10 лет.

Почему?

Потому что в рамках этого плана человек планирует достижение своих долгосрочных финансовых целей. Это крупные, стратегические задачи — поэтому их решение требует времени, и тщательного планирования.

Есть и еще один важный момент. Дело в том, что при создании капитала очень важное значение имеет то время, которое есть у человека для накоплений. Потому что время за счет сложного процента серьезно умножает те суммы, что человек сберегает для создания необходимых ему фондов.

Но чтобы ваш капитал начал расти экспоненциально расти за счет силы сложных процентов — нужно инвестировать на долгий срок. Поэтому иногда ЛФП также называют личным инвестиционным планом. Это название подчеркивает, что с помощью этого инструмента человек планирует свое будущее на долгосрочную перспективу.

5. Как ЛФП составляется на практике

Человеку, который никогда не составлял долгосрочных финансовых планов — сложно просто сесть за стол, и составить свой ЛФП, просто взяв готовый образец финплана в excel. Поэтому в большинстве случаев те люди, которые ощущают необходимость в долгосрочном финансовом планировании — обращаются за составлением финплана к независимому финансовому советнику.

Человек обсуждает с финансовым консультантом свои долгосрочные задачи. А также — денежный поток, который он готов выделить для реализации плана.

Кроме того, финсоветник выясняет риск-профиль клиента, чтобы заложить в расчеты ту доходность, которая даст возможность человеку инвестировать с комфортным для него уровнем риска.

Когда задачи человека, денежный поток для инвестирования и комфортный для него уровень риска определены — финансовый советник готовит инвестиционный план. На практике он составляется в нескольких сценариях — чаще всего это 3-4 расчета с разными параметрами.

Например, различные сценарии могут отличаться сроком накоплений. Или же — денежным потоком, который семья выделяет для достижения своих финансовых целей. Анализируя различные сценарии, человек выбирает оптимальный для себя путь к собственным финансовым целям.

6. И в завершение

Фин. план даст вам реалистичную картину будущего. Он позволяет понять, как распределить денежные потоки, в какие активы вам нужно инвестировать — чтобы решить свои важнейшие задачи.

План также даёт вам два преимущества.

- Вы уверены, что цели достижимы в заданный срок

План — это точный математический расчёт вашего будущего капитала. И если расчёты показывают достаточность капитала — значит у семьи в нужное время будут средства для решения необходимых задач.

- План даёт чёткий алгоритм действий

План преобразует далёкие цели в ряд простейших шагов. Выполняя которые — семья будет двигаться к своим целям. Современные инвестиционные контракты позволяют автоматизировать эти шаги.

Имея выверенный план, и эффективные инструменты для реализации этого плана — семья уверенно движется к своим финансовым целям. Тем самым вы в полной мере управляете своим финансовым будущим.

Если вам нужна консультация по личному финансовому планированию — пожалуйста, отправьте мне заявку:

С уважением,

Владимир Авденин,

финансовый консультант

поэтапное достижение цели, образец составления

Ежедневно человек сталкивается с принятием финансовых решений.

Ежедневно человек сталкивается с принятием финансовых решений.

Личный финансовый план (ЛФП) нужен для минимизации ошибок, а также для достижения в результате своих целей.

Оглавление статьи

Финансовая цель

Принимая решения, как потратить свои деньги человек действует исходя из сложившейся ситуации, часто под влиянием эмоций.

Он оценивает текущие потребности, делает ежемесячные платежи, несет плановые и внеплановые расходы, а также заботится средствах, которые понадобятся в будущем.

Таких решений множество, например:

- покупка товаров, услуг;

- инвестирование в финансовые инструменты;

- оформление кредита.

Помимо повседневных забот, человек задумывается о том, чтобы поставить перед собой финансовую цель, например:

- приобрести автомобиль, квартиру;

- оплатить обучение;

- организовать свадьбу.

Существуют два основных способа реализации финансовой цели, а именно:

В обоих случаях человеку приходится управлять своими личными финансами.

Подходы к управлению финансами

Выделяют два основных подхода:

- спонтанный;

- плановый.

При первом, спонтанном подходе, человек четко не представляет сложившуюся финансовую ситуацию, а также цели, ради которых он собирается инвестировать денежные средства.

В этом случае он действует без плана и системы.

Так, человек, может сделать инвестиции в какое-либо дело только потому, что так делает его сосед, хотя для него в итоге это окажется неинтересным, невыгодным и нерентабельным. Или же он возьмет кредит, потому, что его взял и посоветовал коллега, не учтя при этом большие расходы в ближайшем будущем.

Итогом таких действий может стать невозможность выплаты кредита.

Пример из жизни. Человек собрался через 2 года купить автомобиль, приобрести жилье через 4 года, а расходы на образование сына, которое будет нужно через 7 лет он не предусмотрел.

Человек успешно накопил на автомобиль, но возросли транспортные расходы, которые не позволили ему собрать первоначальный взнос для ипотеки. В итоге человек купил квартиру меньше по площади, чем хотел и без первоначального взноса, так как на большее у него просто не хватило денег.

Из-за очень больших выплат по кредиту, человек не смог отложить на обучение сына в желаемом ВУЗе. И если на момент поступления сына обучение будет платным, то он не сможет получить образование.

Вывод: человек неправильно определил сроки инвестирования, поэтому произошла такая неприятная ситуация. Если бы он учел все инвестиционные цели, то правильно разместил бы свои накопления в инвестиционные инструменты, либо смог бы накопить на квартиру, а автомобиль взял бы в кредит. Другими словами, человек не проанализировал, в каком случае лучше будет взять кредит, а когда целесообразнее откладывать средства.

Ошибки при спонтанном подходе

Выделяют три основные ошибки, которые допускаются людьми, не имеющими четкого плана:

- неправильная постановка целей;

- неточная оценка текущей ситуации и развития ее в будущем;

- неверный подбор инструментов исполнения.

Следовательно, при неправильно определенной финансовой ситуации, цели и инструментов, возможность достижения такой цели, равна нулю.

Поэтому лучше действовать не спонтанно, а в соответствии с финансовым планом.

Что такое личный финансовый план?

Личный финансовый план (ЛФП) – стратегия достижения финансовых целей с использованием максимально эффективных денежных инструментов в сложившейся ситуации.

Вот еще одно определение.

ЛФП – бизнес-план человека, который нужен для достижения финансовый целей с наименьшими усилиями и с использованием наиболее эффективных инструментов.

Стандартов по составлению личного бизнес-плана нет, но, все же, стоит включить в него следующие разделы.

- Доходы и расходы. В этой части плана рассматриваются состав и структура доходов и расходов семьи, желательно – постатейно.

- Активы и пассивы. В этой части плана рассматривается имущество и накопления семьи (недвижимость, депозиты, фонды и т.д.), а также имеющиеся кредиты.

- Защита от рисков. Предполагает анализ защищенности человека и его семьи от различных неблагоприятных событий будущего, которые могут стать препятствием для достижения финансовых целей: ущерб и утрата имущества, ущерб третьим лицам и их имуществу, потеря трудоспособности, болезни и т.д.

- Финансовые цели. В этом разделе плана описываются все цели, которые семья желает достичь, их сроки и примерную стоимость. Например, это может быть покупка квартиры через 2 года, приобретение яхты через год, расширение собственного бизнеса и даже рождение ребенка.

- Расчет плана. Этот раздел содержит перечень действий по годам, таблицу с расчетами на весь период, а также, при желании, график накоплений, на весь расчетный период.

Все в мире очень быстро меняется, вместе с тем изменяется и ситуация в семье. Вследствие чего и финансовый план семьи требует изменений. Пересматривать его необходимо хотя бы раз в год. Желательно личный план корректировать при каждом изменении ситуации. Так, например, во время кризиса, план может пересматриваться ежеквартально.

Составляя план, человек может определить, достижимы ли его цели и что необходимо сделать для их достижения.

Такой финансовый план не дает 100% гарантии достижения целей, так как, невозможно, предугадать все:

- доходы в будущем;

- уровень инфляции;

- непредвиденные расходы и другие факторы.

Но имеющийся план позволит быстро отреагировать и скорректировать действия при изменении ситуации.

Стратегия достижения целей

ЛФП составляется на один год, а лучше на несколько лет вперед. В идеале, такой план составляется до тех пор, пока у человека есть финансовые цели. Срок его выполнения может изменяться. Пример составления и образец в exel можно скачать по ссылке.

Составлять ЛФП можно как для себя, так и для семьи в целом, чтобы управлять всеми семейными финансами. Не стоит забывать, что любой финансовый план необходимо корректировать в зависимости от изменений в доходах и расходах семьи.

Подводя итоги, напомним, что существует два основных подхода к управлению финансами — спонтанный и плановый.

При первом подходе почти нулевой благоприятный исход. Человек четко не представляет себе финансовую ситуацию, поэтому ставит неправильные финансовые цели и неверно выбирает инструменты воздействия на них.

При плановом подходе человек детально анализирует доходы, накопления, расходы, кредиты и строит детальный план по достижению поставленных финансовых целей, подбирая при этом подходящие финансовые инструменты.

Дополнительно ознакомьтесь с кратким видео о том, как составить личный финансовый план:

Бизнес-план с расчетами в Excel. Образец заполнения бизнес-плана (шаблон xlsx)

Бизнес-план с расчетами в Excel. Образец заполнения бизнес-плана (шаблон xlsx)

Шаблон Excel для расчета бизнес-плана со следующими разделами:

- Параметры проекта

- Продажи и прямые издержки

- Общие издержки

- Налоги и отчисления

- Начальный баланс

- Капитальные вложения

- Финансирование

- Дополнительная информация

- Отчет о прибылях и убытках

- Баланс

- Движение денежных средств

Скачать шаблон расчета проекта бизнес-плана бесплатно онлайн.xlsm (с макросами для расчета) >>>

Бизнес-план с расчетами в Excel от бизнес-молодости. Скачать бесплатно xslx

Скачать (XLSX, 34KB)

Перечень шаблонов для подготовки финансовой части бизнес-плана для предприятия общественного питания

| Перечень шаблонов для подготовки финансовой части бизнес-плана для предприятия общественного питания | |||

| Система налогообложения | Организационно-правовая форма | Объект налогообложения | Наименование шаблона (имя файла) |

| Традиционная | Индивидуальный предприниматель без образования юридического лица (ИПБЮЛ) | В зависимости от вида налога | Шаблон ОП – 01 |

| Юридическое лицо | В зависимости от вида налога | Шаблон ОП – 02 | |

| Система налогообложения | Организационно-правовая форма | Объект налогообложения | Наименование шаблона (имя файла) |

| Упрощенная | Индивидуальный предприниматель без образования юридического лица (ИПБЮЛ) | Доходы | Шаблон ОП -03 |

| Доходы – расходы | Шаблон ОП – 04 | ||

| Юридическое лицо | Доходы | Шаблон ОП – 05 | |

| Доходы – расходы | Шаблон ОП – 06 | ||

| Система налогообложения | Организационно-правовая форма | Объект налогообложения | Наименование шаблона (имя файла) |

| Единый налог на вмененный доход | Индивидуальный предприниматель без образования юридического лица (ИПБЮЛ) | Вмененный доход | Шаблон ОП – 07 |

| Юридическое лицо | Вмененный доход | Шаблон ОП – 08 | |

| Дополнительные пояснения: | |||

| 1. При использовании шаблона для конкретного пользователя файлу с его финансовым планом | |||

| следует присвоить имя, соответствующее фамилии и инициалам, и сохранить этот файл | |||

| отдельно под новым именем в папке соответствующей группы. | |||

| 2. При использовании шаблонов по единому налогу на вмененный доход в поля, выделенные на | |||

| желтом фоне, следует самостоятельно вписать недостающую информацию – по виду деятельности, | |||

| показателю налогообложения и базовой доходности. В строке “Показатель налогобложения” | |||

| в КАЖДУЮ ЯЧЕЙКУ таблицы необходимо вписать численные значения показателя налогобложения | |||

| в соответствующих единицах измерения. | |||

| 3. Рабочие листы всех шаблонов имеют следующую структуру: | |||

| Лист 1 – Исходные данные (по форме распечатки, выдаваемой клиенту) | |||

| Лист 2 – План финансовых результатов деятельности | |||

| Лист 3 – План движения денежных средств | |||

| Лист 4 – Оценка эффективности проекта (график и расчетные показатели) | |||

| Примечание: Для Листов 2, 3 и 4 установлена защита от изменений. Для снятия защиты | |||

| следует воспользоваться опцией Сервис/Защита/Снять защиту листа | |||

Файл 1:

Скачать (XLSX, 12KB)

Файл 2:

Скачать (XLSX, 192KB)

Файл 3:

Скачать (XLSX, 187KB)

Файл 4:

Скачать (XLSX, 646KB)

Файл 5:

Скачать (XLSX, 185KB)

Файл 6:

Скачать (XLSX, 184KB)

Файл 7:

Скачать (XLSX, 185KB)

Файл 8:

Скачать (XLSX, 186KB)

Готовые решения в Excel для бизнеса

Нет времени на рутину? Решайте задачи в Excel!

График доходов, расходов, прибыли

Любой индивидуальный предприниматель (ИП) или предприятие (ООО, ЗАО) ведет бухгалтерский и налоговый учет в соответствии с действующим законодательством. Однако, бухгалтерский учет и управленческий учет доходов и расходов – не всегда одно и то же. Для того, чтобы понять реальное соотношение доходов и расходов ИП или ООО, а также прибыль предприятия, необходимо вести подробный учет реальных доходов и расходов.

Расчет точки окупаемости проекта

Точка окупаемости проекта – это сумма доходов от деятельности предприятия, равная расходам на ведение этой деятельности. Суммы, полученные сверх точки окупаемости, приносят предприятию прибыль.

Расчет точки окупаемости проекта необходим при разработке бизнес-плана, при запуске производства или закупке нового вида продукции, при запуске нового проекта. Для расчета точки окупаемости необходимо определить основные статьи доходов и расходов предприятия.

Расчет точки безубыточности предприятия

Учитываются следующие показатели:

– цена единицы продукции,

– затраты на единицу товара,

– торговая наценка на единицу товара,

– постоянные и переменные расходы предприятия,

– процентная ставка по банковскому кредиту. скачать

Рассчитать налоги в 2015г. при УСН для ИП

График работы

Посменная работа практикуется во многих компаниях. Это может быть предприятие сервиса – магазин, ресторан, гостиница; производственное или ремонтное предприятие; частное охранное предприятие и многие другие. Компании, работающие в круглосуточном режиме или более, чем 8 часов в сутки, должны иметь несколько бригад сотрудников, работающих посменно, согласно утвержденному графику работы.

График отпусков сотрудников

Приближается 2016 год! Пора составлять новый график отпусков сотрудников!

Анализ денежных потоков

Денежный поток, кэш-фло, кэш-флоу (от англ. Cash Flow) или поток наличных денег — одно из важнейших понятий современного финансового анализа, финансового планирования и управления финансами предприятия.

Денежный поток представляет собой разницу между денежными поступлениями и выплатами организации за определенный период времени. Чаще всего, за этот временной промежуток принимается финансовый год.

Для оценки изменения, динамики финансового положения предприятия составляется план движения денежных средств предприятия, учитывающий все поступления денежных средств и все платежи. Анализ денежных потоков используется для бюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Бланк заказа в Excel для сайта

Бланки заказа в Excel, содержащие сложные расчеты требуются предприятиям, производящим или реализующим сложные изделия. Например, мебель, изделия из камня, изделия из дерева, технику, оказывающие услуги по строительству домов и так далее. Ссылки на скачивание таких бланков в формате Excel размещают на сайте компании, для того, чтобы клиент мог скачать бланк из браузера.

СКАЧАТЬ БЕСПЛАТНО ДЕМО-ВЕРСИИ ШАБЛОНОВ EXCEL:

Скачать (XLSX, 27KB)

Скачать (XLSX, 38KB)

3_Grafik_dokhodov_raskhodov_pribyli.zip

Скачать (XLSX, 97KB)

5_Grafik_raboty_obrazets

6_Rasschitat_nalogi_v_2015g_pri_USN_dlya_IP.zip

7_Raschet_tochki_bezubytochnosti_predpriatia.zip

Скачать (XLSX, 18KB)

500 Бизнес-идей (ниш) от бизнес-молодости. Скачать PDF бесплатно

Скачать (PDF, Неизвестный)