Долларовая денежная масса, обзор, инструменты контроля

В упрощенном понимании денежная масса — физические деньги плюс деньги, находящиеся на счетах. Она не учитывает такие формы богатства, как инвестиции, основной капитал, активы. Она также не включает ипотечные кредиты и кредитные карты. Люди пользуются ими для улучшения своего уровня жизни, но они не составляют денежное предложение.

Различные типы денег в денежной массе обычно обозначаются как Ms: M0, M1, M2 и M3 Каждая страна может использовать разные классификации.

M0 и M1, например, называются узкими деньгами, в них входят монеты и банкноты, которые находятся в обращении, вклады до востребования, чеки. M2 включает M1 и краткосрочные депозиты в банках. M3 включает M2 и долгосрочно вклады.

Аналитики уже давно отслеживают изменения денежного предложения из-за того, что они влияют на уровень цен, инфляцию, обменный курс и бизнес-цикл. Связь между деньгами и ценами исторически связана с количественной теорией денег. Существует подтверждение прямой зависимости роста денежного предложения и долгосрочной инфляции цен. Например, в Венесуэле, где зафиксировано чрезвычайно быстрое увеличение денежного предложения, также наблюдался чрезвычайно быстрая инфляция (10600%).

Однако, значение имеет как объем денежной массы, так и скорость ее увеличения. Федеральная резервная система контролирует массу долларов через различные инструменты.

- Устанавливление более высоких или более низких процентов резервов для банков.

- Изменение процентной ставки, под которую банки берут займы непосредственно у ФРС.

- Покупка казначейских ценных бумаг США на открытом рынке.

Этот последний инструмент, является основным средством контроля.

Если говорить о массе долларов, Федеральная резервная система в Соединенных Штатах Америки ежемесячно публикует общую сумму M1 и M2. По данным ФРС количество долларов M0 в США в августе 2018 г. снизилась до 3559894 млн долларов США, по сравнению с 3584502 млн долларов США в августе 2018 года. Самый большой объем денежной массы М0 был зафиксирован в августе 2014 г. – 4075024 млн. долларов США.

Судя по графику, в США с 2002 г. по 2014 г. предложение денег увеличилось примерно в пять раз, а вот инфляция за этот же период составила 41,79%. Почему инфляция в США ниже той же Венесуэлы, нарастившей денежную массу в таком же объеме? Если сравнивать рост денежной массы в обеих странах, США на увеличение потребовалось 12 лет, тогда как Венесуэла нарастила объемы за три года. Кроме того, боливары остаются в пределах Венесуэлы, тогда как доллары в основном за рубежом. О чем идет речь? В расчетах ФРС предполагается, что все деньги, которые когда-либо были напечатаны, все еще находятся в обращении, кроме тех, что официально были изъяты и уничтожены. Однако, когда ФРС в 90-е попыталась обследовать банки, предприятия и домашние хозяйства, чтобы узнать, сколько долларов в обращении, существенную часть валюты на территории США недосчитались. Как выяснилось, эта денежная масса ушла на экспорт. В 1997-1998 г.г. Федеральная резервная система разработала оценки валютного экспорта, которые, по его мнению, являются надежными. Конечно, эти данные можно подвергнуть критике, ведь они в основном измеряют законные валютные потоки, проходящие через банковскую систему. Они исключают потоки через другие каналы – туристические, личные и т.д. Что еще более важно, они исключают потоки от незаконной деятельности, такой как торговля наркотиками. Тем не менее, эксперты соглашаются, что как минимум треть всей американской валюты сейчас циркулирует за пределами США. По сути это означает, что денежная масса США как минимум на 30% ниже заявленной, что объясняет относительно невысокие темпы роста инфляции.

Спрос на доллары, вероятно, останется сильным в обозримом будущем. Экономические потрясения в России и Азии увеличили спрос на американскую валюту как на способ сохранить свои сбережения. Поскольку доллары принимаются везде и легко инвестируются в широкий спектр финансовых инструментов, они, безусловно, являются самыми безопасными и удобными деньгами для международного использования. При этом, иностранные запасы долларов США влияют на понимание взаимосвязи между денежной массой, инфляцией, процентными ставками и другими экономическими переменными. Это явление может привести к тому, что Федеральная резервная система будет проводить более жесткую денежно-кредитную политику.

Общемировая денежная масса — spydell — ЖЖ

Глобальная (общемировая) денежная масса (M2) оценивается в 71.5 трлн долл (это среди всех стран мира) согласно моим данным . На 50 крупнейших валютных зон приходится не менее 70.4 трлн долл (что составляет свыше 98% от глобальной ден.массы). с 2010 года общемировая ден.масса выросла на 20 трлн долл! Из них более половины прироста обеспечил Китай. А с докризисного периода (май 2008) ден.масса увеличилась почти на 25 трлн (до 60% прироста обеспечил Китай)Но вот что следует отметить. Разлет денежной массы Китая невероятен. Еще в 2009 году ден.масса Китая была сопоставима с ден.массой США. Теперь почти в ДВА раза больше. В США менее 12 трлн, в Китае подходит к 22 трлн на август 2015. Всего за 6 лет Китаю удалось фактически «родить» вторые США у себя дома. Это к вопросу о «замедлении Китая» и эффекте масштаба. Пока Китай в очередной раз замедляется (по новостям из СМИ), им удается ежегодно создавать по новой Великобритании. Простой факт — за последний год ден.масса Китая увеличилась на 2.4 трлн долл. Много это или мало?

Ден.масса Великобритании составляет 2.4 трлн, а это страна высокомонетизирована, центр притяжении ликвидности, второй финансовый центр после США. Ден.масса Германии 2.8 трлн, Франции около 1.9 трлн, Италии 1.4 трлн, Испании 1.1 трлн, в России ден.масса по текущему курсу всего 580 млрд.

Генерации ликвидности в Китае столь невероятна, что за один квартал создается по новой России (в плане навеса инструментов денежного рынка).

Ден.масса США и всех стран Еврозоны в сумме составляет 23 трлн по текущему курсу, т.е. Китай в конце года может обогнать два самых развитых региона мира (с точки зрения экономики и финансов) по уровню насыщения ликвидности. Это можно трактовать по разному. Во всяком случае, тенденции опасны.

Во-первых, наступит момент, когда Китаю станет тесно в своих границах, и он будет вынужден проводить геополитическую экспансию со всеми вытекающими последствиями для действующей архитектуры мирового порядка с неоспоримым господством США.

Во-вторых, темпы роста денежной массы столь чудовищны, что провоцируют череду неразрешимых внутренних противоречий и дисбалансов Китая.

В-третьих, почти вся генерируемая ликвидность Китая сосредоточена внутри Китая, но прорыв на международные рынки очень вероятен, что приведет к радикальному снижению веса доллара на мировой арене, международных резервах, трансграничных и инвестиционных операциях.

Это бомба замедленного действия, которая даст о себе знать уже совсем скоро. Те темпы расширения монетизации Китая не могут пройти незамеченными и изолированными от остального мира. Вес Китая чрезвычайно велик, что доказывает следующий график.

На нем денежная масса в млрд долл по рыночному курсу для крупнейших регионов мира.

Группа 2 – это все остальные развивающиеся страны за исключением Китая.

Какие то жалкие 8 трлн долл по сравнению с 22 трлн у Китая. Еще можно отметить, что ден.масса США, Еврозоны, Японии и Группы 1 была примерно на одном уровне в 2012 году, но резкое укрепление доллара изменило баланс.

Теперь собственно распределение денежной массы по странам мира.

Сразу бросается в глаза экстремально низкая монетизация в странах Африки и Ближнего Востока.

В принципе, если сравнивать ден.массу к населению страны, то можно проследить определенные закономерности между уровнем монетизации и развитостью фин.системы региона. Так получается, что с финансовой точки зрения регион является прогрессивным (развитым), если на душу населения приходится свыше 20 тыс долл. В США, например 38 тыс долл, в Великобритании 35 тыс, в России лишь 4 тыс, в Китае свыше 16 тыс, а вот в Нигерии 500 баксов ! )) На Украине около косаря.

Изменение ден.массы от мая 2015 на выбранную дату в млрд долл.

Такой провал в Еврозоне связан с рекордным укреплением доллара.

В нац.валюте все стабильнее

В нац.валюте изменения от мая 2015 к выбранной дате

И в процентах

Любопытно, в % отношении ден.масса Китая, Индии и Индонезии за 3 года выросла примерно сопоставимо — на 42-45%, однако по Индии и Индонезии такой разлет не виден. Здесь играет эффект высокой базы + курсовая устойчивость в Китае, тогда как во всех остальных странах нац.валюта сильно просела к доллару, отсюда такой мощный долларовый прирост ден.массы в Китае.

Вышепредставленная инфа, как базис, платформа для дальнейших более глубоких исследований архитектуры и спефицики глобальной финансовой системы.

Федеральная резервная система — Википедия

Федера́льная резе́рвная систе́ма (Federal Reserve System, ФРС, Федеральный резерв, FED) — специально созданное 23 декабря 1913 года независимое федеральное агентство для выполнения функций центрального банка и осуществления централизованного контроля над коммерческой банковской системой Соединённых Штатов Америки. В ФРС входят 12 федеральных резервных банков, расположенных в крупнейших городах, около трёх тысяч коммерческих так называемых банков-членов, назначаемый президентом Совет управляющих, Федеральный комитет по операциям на открытом рынке и консультационные советы. Основанием для создания является Закон о Федеральном резерве. В управлении ФРС определяющую роль играет государство, хотя форма собственности капитала является частной — акционерная с особым статусом акций.

С точки зрения управления, ФРС является независимым органом в правительстве США. Как национальный центральный банк, ФРС получает полномочия от Конгресса США. Независимость в работе обеспечивается тем, что принимаемые решения о кредитно-денежной политике не должны быть одобрены президентом США или кем-либо иным из исполнительной или законодательной ветвей власти. ФРС не получает финансирование от Конгресса. Срок полномочий членов Совета управляющих Федеральной резервной системы охватывает несколько сроков президентских полномочий и членов Конгресса. В то же время ФРС подконтрольна Конгрессу, который часто анализирует деятельность ФРС и может изменить обязанности ФРС законодательным образом

С 2006 по 2014 год пост председателя совета управляющих ФРС занимал Бен Бернанке. В феврале 2014 года его сменила Джанет Йеллен, которая в течение двух лет работала его заместителем[2]. С 5 февраля 2018 года главой Федеральной резервной системы является Джером Пауэлл.

Федеральная резервная система ответственна за создание благоприятных условий для максимальной занятости, сохранение низкой и стабильной инфляции, а также безопасной и эффективной финансовой системы.

Первым учреждением, выполнявшим функции центрального банка США, был Первый банк Соединённых Штатов, созданный Александром Гамильтоном в 1791 году. Его полномочия не были продлены в 1811 году. В 1816 году был образован Второй банк Соединённых Штатов; его полномочия не были продлены в 1836 после того, как он стал объектом критики со стороны президента Эндрю Джексона. С 1837 по 1862 годы центрального банка формально не существовало. Это время называют «эрой свободных банков» в США. С 1862 до 1913 года в США по соответствующему закону действовала система национальных банков. Серия банковских паник — в 1873, 1893 и 1907 годах, — создала серьёзный спрос на создание централизованной банковской системы.

Хронология центральных банков США:

Создание третьего центрального банка[править | править код]

В течение последней четверти XIX века и начала XX века экономика США прошла через череду финансовых паник. Главным импульсом к созданию третьего центрального банка стала банковская паника 1907 года. Многие экономисты и сторонники Федеральной резервной системы утверждали, что предыдущие системы обладали двумя основными недостатками: «неэластичной» валютой и недостатком ликвидности. В 1908 году, после финансового кризиса 1907 года, Конгресс принял акт Олдрича-Вриланда, по которому создавалась Национальная денежная комиссия с целью проработки возможных вариантов денежной и банковской реформы.

Закон о Федеральном резерве[править | править код]

Сенатор Нельсон Олдрич (англ.)русск. основал две комиссии: одну для глубокого изучения американской денежной системы, другую (которую возглавлял сам Олдрич) — для изучения и подготовки отчётов по европейским банковским системам. Приехав в Европу с негативным отношением к центральным банкам, Олдрич изменил своё мнение, изучив немецкую банковскую систему, и пришёл к выводу о её преимуществах перед системой выпускаемых государством облигаций, которую Олдрич предпочитал ранее. Идея центрального банка встретила жёсткую критику со стороны оппозиционных политиков, которые относились к ней с подозрением и выдвигали против Олдрича обвинения в необъективности из-за его близких отношений с богатыми банкирами (такими как Дж. П. Морган) и ввиду брака его дочери с Джоном Д. Рокфеллером-младшим.

В 1910 году ведущие финансисты США (сам Нельсон Олдрич, банкиры Пол Варбург, Фрэнк Вандерлип, Гарри Дэвидсон, Бенджамин Стронг, помощник секретаря казначейства США Пиатт Эндрю) в течение десяти дней проводили «мозговой штурм» на острове Джекил для выработки компромисса относительно структуры и функций будущего центрального банка. Результатом стала схема, которую Олдрич представил Конгрессу США

Олдрич выступал за полностью частный центральный банк с минимальным вмешательством государства, но пошёл на уступку в том, что государство должно быть представлено в совете директоров. Большинство республиканцев одобряло план Олдрича, но их поддержки было недостаточно для прохождения закона в Конгрессе. Прогрессивные демократы предпочитали резервную систему, находящуюся в собственности и под управлением государства, не подконтрольную банкирам и биржевикам. Консервативные демократы защищали идею частной, но децентрализованной резервной системы, которая через децентрализацию выводилась бы из-под контроля Уолл-стрит. Закон о Федеральном резерве

1923 год — для координации деятельности ФРС создан Комитет инвестиций открытого рынка (англ. Open Market Investment Committee (OMIC)). В него вошли управляющие федеральных резервных банков Нью-Йорка, Бостона, Филадельфии, Чикаго и Кливленда.

1930 год — на смену Комитету пришла Ассоциация политики открытого рынка (англ. Open Market Policy Conference (OMPC)), в состав которой вошли управляющие и члены совета директоров 12 федеральных резервных банков.

1933 год — сформирована Федеральная корпорация страхования депозитов (англ. Federal Deposit Insurance Corporation (FDIC)). Совет Федеральной резервной системы получил право вносить изменения в резервные требования банков, входящих в ФРС.

1935 год — после принятия Банковского закона (Banking Act) структура ФРС приобрела вид, существующий и поныне: Совет получил имя Совета управляющих (англ. Board of Governors) ФРС, состоящего из 7 человек, один из которых является председателем Совета. В Совет больше не входили министр финансов и контролёр денежного управления. Управляющих резервных банков переименовали в президентов, Ассоциация политики открытого рынка получила название Федерального комитета открытого рынка (Federal Open Market Committee (FOMC)) [7].

Современная история ФРС[править | править код]

В июле 1979 года президент США Джимми Картер назначил Пола Волкера председателем ФРС. Волкер сумел обуздать галопирующую инфляцию, сократив её до 1 % путём сокращения денежной эмиссии и ужесточения денежной политики. На посту председателя ФРС Пола Волкера в 1987 году сменил Алан Гринспен. С февраля 2006 года пост председателя ФРС занимал Бен Бернанке. В феврале 2014 пост председателя ФРС заняла Джанет Йеллен.

Закон о Федеральном резерве определяет, что ФРС состоит из региональных федеральных резервных банков, которые имеют статус самостоятельного юридического лица, но управление которыми осуществляет назначенный президентом США Совет управляющих ФРС.

В целом, вся система ФРС является независимым федеральным агентством правительства США.

В 1982 году суд центрального округа штата Калифорния вынес постановление по делу «Джон Льюис против Соединённых Штатов», в котором определил, что федеральные резервные банки, входящие в структуру ФРС, не являются учреждениями, к которым могут быть предъявлены иски частных лиц по закону об исках к государственным организациям и служащим (Федеральный закон о возбуждении деликтных исков (англ.)русск.). Данное постановление суда относится к практике применения Федерального закона о возбуждении деликтных исков к федеральным резервным банкам и не выносит никаких определений относительно статуса ФРС в целом.

Текущие функции ФРС:

- выполнение обязанностей центрального банка США

- поддержание баланса между интересами коммерческих банков и общенациональными интересами

- обеспечение надзора и регулирования банковских учреждений

- защита кредитных прав потребителей

- поддержка роста денежно-кредитных агрегатов, соответствующего в долгосрочной перспективе экономическому потенциалу увеличения производства

- содействие эффективному достижению целей по максимизации занятости

- поддержание стабильности цен и обеспечение умеренных долгосрочных процентных ставок

- обеспечение стабильности финансовой системы, контроль системных рисков на финансовых рынках

- предоставление финансовых услуг депозитариям, в том числе правительству США и официальным международным учреждениям

- участие в функционировании системы международных и внутренних платежей

- устранение проблем с ликвидностью на местном уровне[8].

Структура ФРС[править | править код]

Основной источник: [9]- 12 региональных федеральных резервных банков — обеспечивают банковские услуги для депозитных учреждений и для федерального правительства. Они обслуживают счета депозитарных институтов и обеспечивают различный сервис выплат, включая инкассацию чеков, электронный перевод денежных средств, занимаются распределением и сбором наличных денежных средств (банкнот и монет). Для федерального правительства резервные банки действуют в качестве фискальных агентов (учреждений, осуществляющих управление денежными фондами государства, в том числе: управляющих счетами государства, выделенными для отражения налоговых и иных поступлений в бюджет, а также для осуществления государственных расходов; хранящих официальные государственные резервы; управляющих внешним и внутренним государственным долгом, в частности, организующих размещение государственных облигаций и иных подобных государственных ценных бумаг; роль такого агента выполняет центральный банк страны)[10].

- Банки-члены — юридически обязаны подписаться на акции их региональных федеральных резервных банков в размере 6 процентов от их капитала, причём 3 процента должны быть выплачены сразу, а ещё 3 должны быть выплачены по первому требованию совета управляющих. Согласно закону, за эти акции они ежегодно получают фиксированные дивиденды в размере 6 процентов и также имеют право принимать участие в выборе членов (класс А и класс В) совета директоров резервных банков[10].

- Национальные банки — банки, которые получают чартер (право на осуществление банковской деятельности) от федерального правительства. На 19 января 2012 года общее количество составляет 1933 банка[11]. Эти банки по закону являются членами ФРС[12].

- Банки штатов — банки, зарегистрированные властями штата и ведущие операции в его пределах. На 19 января 2012 года общее количество составляет 5430 банков штатов, из них членами ФРС являются 829 банков[11].

- Потребительский консультативный совет (англ.)русск.

- Консультативный совет общества депозитарных институтов (англ.)русск.

- Федеральный консультационный совет (англ.)русск.

Ниже схематически представлена структура Федеральной резервной системы, где наглядно показаны её составляющие (с разной формой собственности) и объёмом власти (влияния).

Высшее руководство[править | править код]

Руководящим органом ФРС является Совет управляющих Федеральной резервной системы в составе 7 членов, которых назначает президент США с одобрения сената. Каждый член Совета назначается сроком на 14 лет без права продления полномочий[14]. Раз в два года назначается один член Совета, и каждый президент, таким образом, может назначить только двух членов (либо четырёх, если президент избирается на второй срок), при условии, что кто-либо не освобождает пост раньше срока.

Совет управляющих возглавляют председатель и его заместитель, которые выбираются президентом из семи членов Совета сроком на четыре года без ограничений на продление полномочий[6].

Законом о ФРС предусматривается право президента США уволить любого члена Совета. Так, президент Рейган уволил председателя Совета Пола Волкера в 1987 году[15].

На 2015 год в системе ФРС работало 18 574 человека[16].

На 5 февраля 2018 года членами Совета являются:

Стэнли Фишер был избран заместителем председателя совета 16 июня 2014 года, окончание полномочий 12 июня 2018 года.

Центральные учреждения ФРС находятся в Вашингтоне.

Функции Совета:

- надзор за системным функционированием ФРС;

- принятие решений в области регулирования;

- определение требований к валютному резервированию.

Федеральные резервные банки[править | править код]

Карта региональных отделений ФРС

Карта региональных отделений ФРССовету управляющих подчинены 12 региональных отделений ФРС, называемых «федеральными резервными банками». Региональные отделения географически расположены в 25 филиалах и осуществляют свои полномочия в закреплённых за ними штатах, называясь по имени тех городов, в которых расположены их штаб-квартиры (Сан-Франциско, Канзас-Сити и т. п.).

Каждое региональное отделение имеет собственный совет управляющих[17], состоящий из 9 членов и разбитый на классы A, B и C, по три человека в каждом[18]:

- три управляющих класса A выбираются банками-членами ФРС из числа собственных представителей (один от крупных банков[19], один от средних, один от малых).

- три управляющих класса B выбираются банками-членами ФРС из числа людей, не работающих в банковской системе (один от крупных банков, один от средних, один от малых). Ни один из управляющих класса В не может быть должностным лицом, управляющим или служащим любого другого банка.

- три управляющих класса C назначаются советом управляющих ФРС. Также как и управляющие класса В, они не имеют права быть должностным лицом, управляющим, служащим, а также акционером любого другого банка[20].

Президент каждого регионального отделения назначается с согласия совета управляющих ФРС.

Каждый регион имеет цифровое и буквенное обозначение в алфавитном порядке согласно списку:

Функции региональных отделений ФРС:

- устанавливать учётные ставки с разрешения совета управляющих ФРС;

- отслеживать состояние местных экономических и финансовых учреждений;

- предоставлять финансовые услуги правительству США и другим депозитариям.

Федеральный комитет по открытому рынку[править | править код]

Между советом управляющих ФРС и региональными отделениями ФРС организационно находится Федеральный комитет по открытому рынку (FOMC), являющийся ключевым органом, заведующим монетарной политикой. Его решения направлены на стимулирование экономического роста при сохранении стабильности цен и денежного обращения.

Федеральный комитет по открытому рынку состоит из 12 членов[21]:

- 7 членов совета управляющих ФРС

- 4 члена из числа президентов ФРБ — избираются на один год на ротационной основе. Ротация заключается в том, что каждый год совет управляющих ФРС избирает одного члена из числа президентов ФРБ в каждой из четырёх групп:

- Бостон, Филадельфия (англ.)русск., и Ричмонд (англ.)русск.

- Кливленд (англ.)русск.и Чикаго (англ.)русск.

- Атланта (англ.)русск., Сент-Луис (англ.)русск., и Даллас (англ.)русск.

- Миннеаполис, Канзас-Сити (англ.)русск., и Сан-Франциско

Не имеющие права голоса президенты ФРБ посещают заседания Комитета, участвуют в дискуссиях и оценке экономики и возможных вариантов развития. Протоколы заседаний комитета регулярно публикуются на официальном сайте ФРС[22]. Календарь заседаний и время публикации протоколов заранее известны и являются значимыми финансовыми новостями.

Банки-члены[править | править код]

Любой коммерческий банк, соответствующий требованиям ФРС, может стать собственником (акционером) местного регионального отделения.

На 19 января 2012 года:

- Количество национальных банков составляет 1933 банка, все являются членами ФРС.

- Банки штатов — 5430 банков, из которых 829 банков являются членами ФРС. Таким образом, из 7363 банков членами являются 2762, что составляет около 38 % от общего количества.

Функции банков-акционеров ФРБ:

- получение фиксированного дивиденда по акциям ФРБ взамен на внесённый депозит;

- участие в выборах 6 из 9 управляющих местного регионального отделения (классов A и B).

Списки банков, входящих в состав ФРС, опубликованы на сайтах соответствующих региональных отделений.

Особенности ФРС как центрального банка[править | править код]

Форма собственности капитала[править | править код]

Капитал федеральных резервных банков имеет акционерную форму собственности и сформирован при продаже акций этих банков. Основными покупателями являются коммерческие банки, которые не получают права голоса, но могут избирать 6 из 9 управляющих местного регионального отделения, а также получать дивиденды. В этом плане США отличаются от стран, где капитал центрального банка полностью принадлежит государству (Великобритания, Канада) или является акционерным с долей государства в нём (Бельгия, Япония).

Акции федеральных резервных банков, получаемые банками в обмен на резервный капитал, обладают рядом ограничений: их невозможно продать или обменять, по ним выплачивается фиксированный дивиденд — 6 % годовых, не зависящий от прибыли ФРС[23].

Операционная прибыль[править | править код]

Выплаты Федеральной резервной системы казначейству США в 2002—2015 гг.[24]ФРС осуществляет денежную эмиссию, которую в основном направляет на покупку обязательств (облигаций) казначейства США (лишь в особых случаях покупаются другие активы). Таким образом, обменные операции с долларами основаны лишь на доверии к правительству США и финансовой системе США в целом.

Помимо части сеньоража в виде процентных выплат по облигациям казначейства, доход ФРС составляют доходы от платёжных операций, депозитов, операций с ценными бумагами.

Члены и правление ФРС не становятся государственными служащими, но размер их вознаграждения устанавливает Конгресс США[25]. В 2008 году годовая зарплата председателя составила 191 300 долларов США, остальных управляющих Совета — 172 200 долларов США.

После выплаты зарплат управляющим и сотрудникам ФРС и фиксированных дивидендов по акциям ФРС перечисляет остаток прибыли на счета казначейства, которые поступают в доходную часть бюджета.

Например, в 2010 году ФРС получила чистый доход 81,689 млрд долларов США, из которых 1,583 млрд было выплачено в качестве дивидендов акционерам, в доходную часть бюджета поступило 884 млн, выплаты казначейству США составили 79,268 млрд[26].

Текущий балансовый отчёт ФРС: Статистический отчёт ФРС, раздел H.4.1 (англ.)

Самостоятельность[править | править код]

Предоставление широкой автономности ФРС при принятии решений сочетается с подотчётностью и проверяемостью деятельности, которая должна проходить в законодательно оговорённых рамках.

Согласно закону о Федеральном резерве, ФРС ежегодно отчитывается перед палатой представителей Конгресса США, дважды в год — перед банковским комитетом Конгресса США.

Деятельность банков ФРС не менее раза в год проходит аудит Счётной палаты США (англ. Government Accounting Office) или крупных независимых аудиторских фирм национального уровня[27]. Принятая в 1978 году поправка к закону о «Бухгалтерии и аудите» 1950 года регулирует деятельность аудиторов[28]. Так, аудиты, проводимые в ФРС, не включают рассмотрение действий и решений, связанных с монетарной политикой (в том числе операций с банковскими займами) и любых других транзакций, авторизованных FOMC. Аудиторы также не проверяют операции ФРС на открытом рынке, транзакции с иностранными правительствами, банками и другими финансовыми организациями[28][29]. В 1993 году Счётная палата США обратилась в Конгресс США с просьбой снять ограничения со своих аудиторских полномочий[30], но Конгресс ответил отказом. В 2009 году конгрессмен Рон Пол инициировал законопроект HR 1207 («Закон о прозрачности Федерального Резерва»), ставивший целью проведение одноразового полномасштабного аудита ФРС до конца 2010 года[29][31]. 25 июля 2012 года законопроект был одобрен с некоторыми поправками Палатой Представителей со счётом голосов 327 «за» и 98 «против»[32]. Для окончательного принятия закона он должен получить поддержку в Сенате, при этом обе палаты должны прийти к консенсусу относительно содержания закона[33].

Составляющие денежной массы США с устранением сезонных колебаний с января 1959 года по февраль 2016 года (в миллиардах долларов)[34]

Составляющие денежной массы США с устранением сезонных колебаний с января 1959 года по февраль 2016 года (в миллиардах долларов)[34]  Составляющие денежной массы США с устранением сезонных колебаний с февраля 1996 года по февраль 2016 года (в миллиардах долларов)[34]

Составляющие денежной массы США с устранением сезонных колебаний с февраля 1996 года по февраль 2016 года (в миллиардах долларов)[34]Отчёт о текущих показателях денежной массы в обращении[34] регулярно публикует совет управляющих ФРС. Он отражает также динамику изменения основных денежных агрегатов М2 и М3[34], из которых основным финансово-банковским показателем находящейся в обращении денежной массы считается денежный агрегат М2.

Методика расчёта показателей определяется ФРС[35]:

Данные по агрегату М3 заканчиваются в марте 2006 года, так как ФРС прекратила публиковать эти сведения, мотивируя тем, что стоимость сбора данных весьма существенная, а получаемая информация незначительна. Остальные три денежных агрегата будут продолжаться публиковаться в деталях и дальше[36].

Частичное банковское резервирование приводит к значительному превышению итоговой величины денежной массы над количеством денег центрального банка за счёт создания денег коммерческих банков. Например, в январе 2007 года количество денег центрального банка было 750,5 миллиардов долларов, в то время как количество денег коммерческих банков (в агрегате М2) составляло 6,33 триллиона долларов.

Как история принятия закона о ФРС, так и текущая деятельность ФРС является предметом различных обвинений и критики ФРС (англ.)русск..

- По мнению Германа Грефа, значительную роль в наступлении кризиса 2008—2009 годов сыграла «противоречивая роль Федеральной резервной системы (ФРС) США. Она одновременно является центром национальной эмиссии и центром эмиссии мировой резервной валюты»[37]. Однако это противоречие было хорошо известно задолго до этого кризиса. Его сформулировал ещё в начале 1960-х Роберт Триффин, и с тех пор оно было известно в экономической литературе как парадокс Триффина.

- На видео «Главный инспектор ФРС не может объяснить, куда пропали 9 триллионов долларов» (англ.) во время слушаний (англ.)русск. в Комитете палаты представителей по финансовым услугам (англ.)русск. конгрессмен Алан Грейсон (англ.)русск. спрашивает главного инспектора ФРС Элизабет Коулман[38] о триллионах долларов, выданных в кредит или потраченных ФРС, и куда именно они пошли, и о триллионах внебалансовых обязательств. Элизабет Коулман отвечает, что главный инспектор не знает и не отслеживает, где эти деньги. (Судя по отчёту Счётной палаты США (GAO), речь шла о кредитах первичным дилерам (PDCF) — овернайтах с залоговым обеспечением, то есть кредитах на один день, причём приводилась суммарная цифра за два года без учёта возвратов[39]. Это значит, что хотя общая сумма кредитов и составила за эти годы несколько триллионов долларов, величина кредита в любой текущий момент составляла в среднем лишь несколько миллиардов. Программа PDCF была закрыта 1 февраля 2010 г., и все кредиты были полностью возвращены Федрезерву. В настоящий момент информация о получателях кредитов PDCF доступна на сайте совета управляющих ФРС (англ.).)

О динамике ВВП и денежной массы США

О динамике ВВП иденежной массы США

Колпак Евгений Петрович, доктор физико-математических наук, профессор;

Смирнова Татьяна Александровна, студент;

Петрова Ирина Сергеевна, студент

Санкт-Петербургский государственный университет

Ерилина Ирина Игоревна, студент

Уфимский государственный авиационный технический университет

Промышленные, торговые и финансовые кризисы с объективной точки зрения не являются чем-то неожиданным, а, по-видимому, являются как проявлением внутренних противоречий рыночной экономики, так и отражением социальных противоречий в обществе. О периодичности экономических кризисов неоднократно отмечалось в работах экономистов XIX века [3, 12, 14, 24]. Финансовый кризис 2008 года, зародившийся в США [19], еще раз продемонстрировал неустойчивость рыночной экономики, опровергая мифы рыночников о дееспособности только этого варианта экономической эволюции [28]. Учеными и политиками делаются многочисленные выводы относительно экономики, политической сферы, социальной сферы, новых тенденций развития общества, международной обстановки [1, 4, 6, 19, 20, 29, 30, 32, 33, 35–37], предлагаются концепции экономического развития городов, стран, отраслей промышленности и т. п. Все они основываются, как правило, на анализе статистических данных и дают качественный прогноз лишь для временного интервала бесконфликтной эволюции общества.

К сегодняшнему дню государства Европы шли через многочисленные войны, приводящие к многочисленным жертвам среди населения, уничтожению материальных ценностей [17, 18, 22]. Для ликвидации последствий военных и гражданских конфликтов применялись «мобилизационные» методы восстановления разрушенного хозяйства. И лишь спустя годы экономическое развитие становилось относительно мирным. Для европейской экономики мирное развитие началось после окончания второй мировой войны. Последний относительно мирный этап экономического развития Российской Федерации после распада СССР начался в 1999 году. Для США такой период начался в середине XIX века [22], но процессы, происходящие в их экономики, не были простыми [1, 4, 15, 22, 23].

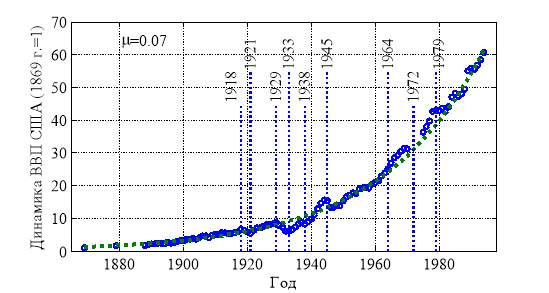

ВВП США. Споры о характере и границах влияния денежной массы на ВВП в рыночной экономике не утихают многие десятилетия [1, 5, 6, 13, 14, 19, 20, 28]. Несомненно, что грамотная денежно-кредитная политика способствует росту производства товаров, и, соответственно, росту ВВП [8, 13, 17, 20, 34]. Однако, количественный анализ для установления законов роста ВВП и денежной массы на длительном временной интервале сделать не удается. Это обусловлено финансовыми, экономическими, политическими кризисами и другими причинами, вызванными противоречиями в различных социальных средах. Наиболее длительный этап мирного развития длился в экономики США начиная середины XIX века. Обработка статистических данных по ВВП и денежной массе США проведен в [21]. На рис. 1 отражена динамика роста ВВП США с 1869 по 1994 гг. Статистические данные отмечены символом o. Значение ВВП за 1869 год принято равным единице. Штриховая линия соответствует экспоненциальной зависимости  с показателем

с показателем  . Как следует из анализа статистических данных (рис. 1), рост ВВП описывается экспоненциальной зависимостью на всем временном интервале. Отклонение от этой зависимости происходило на отдельных временных интервалах. Объяснить это можно не волнами [4, 8], зарождающимся в самой экономике, а внешними причинами, вызывающими колебания ВВП.

. Как следует из анализа статистических данных (рис. 1), рост ВВП описывается экспоненциальной зависимостью на всем временном интервале. Отклонение от этой зависимости происходило на отдельных временных интервалах. Объяснить это можно не волнами [4, 8], зарождающимся в самой экономике, а внешними причинами, вызывающими колебания ВВП.

Рис. 1.

Незначительное уменьшение темпов роста ВВП после окончания первой мировой войны в 1918 году (рис. 1) можно объяснить уменьшением производства вооружений, поставляемых своей армии и воюющим странам. Переориентация промышленности на выпуск мирной продукции длилась около трех лет. И начиная с 1921 темпы роста восстанавливаются (рис. 1). Однако, мерs, предпринятые в 1921–1922 гг. в большинстве стран мира [18] для ликвидации последствий первой мировой войны, оказались не достаточными. И в 1929 году начинается всемирный экономический кризис [2], продолжавшийся до 1933 года (рис. 1). Начиная с 1933 года удельная скорость роста ВВП США возрастает до 0.12. Прежде всего, за счет вытеснения с рынков, ослабленных войной конкурентов и завоевания новых рынков. Так, например, США вытеснили Великобританию на рынке продаж оборудования в СССР и монополизировали этот рынок совместно с Германией [9–11].

Начавшаяся в 1939 году (рис. 1) вторая мировая война позволила США еще более увеличить темпы роста ВВП за счет продажи воюющим странам сырья, оборудования, техники и вооружений [18]. Окончание войны сопровождалось кратковременным падением темпов роста ВВП. В это же время европейские страны, ослабленные войной, не могли оказать серьезную конкуренцию США на мировом рынке [22, 26]. При этом, согласно Бреттон-Вудским соглашениям (1944 год), основной мировой валютой наряду с золотом, стал американский доллар. Реальное функционирование этой системы началось в 1947 году [16].

Начавшийся в 1949 году процесс создания новых типов наступательных вооружений позволил поддержать удельную скорость роста ВВП на уровне 0.07. Увеличение темпов роста в 1960-е годы (рис. 1) объясняется начатой США войной во Вьетнаме, которая закончилась в 1971 году. Окончание войны сопровождается спадом военного производства и наступлением финансового кризиса. И в 1971 году США в одностороннем порядке прекращают обмен долларов на золото. Единой мировой валютой, фактически, становится американский доллар [16]. Ямайские соглашения, подписанные в 1976 году, закрепили доминирующее финансовое положение США. За счет этих соглашений и внутригосударственных мер США удалось снова поднять удельную скорость роста ВВП до 0.1.

Научные открытия в послевоенный период позволили к 1970-м годам создать новые технологии производства продукции и обработки информации (рис. 1). Наступает новый технологический уклад [5]. Его интенсивное развитие начинается в 1980-е годы [27] и сопровождается временным падением темпов роста производства (рис. 1). В течение трех лет темпы роста ВВП восстанавливаются, и удельная скорость роста становится близкой к 0.07. И эта скорость роста практически не изменяется вплоть до 1994 года (рис. 1).

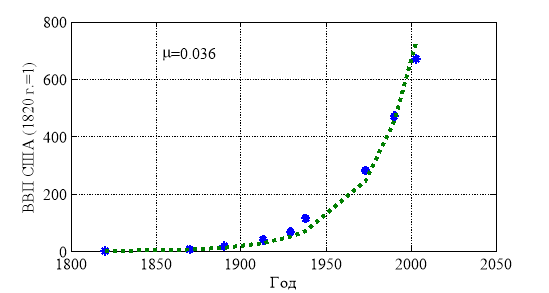

Проведенный выше анализ основывался на данных Светланы Юрьевны Румянцевой [21]. В ее работе расчет ВВП США за полтора века проводился по единой методике согласно статистическим данным, опубликованным в [31, 38]. Они отличаются от данных, приведенных в работе [34]. A. Maddison анализировал данные по ВВП США и других стран мира начиная с 1820 года. На рис. 2 символом * отображены статистические данные, приведенные в [34], а линией в виде «точек» — экспоненциальная зависимость с показателем  . Значение ВВП за 1870 год принято равным единице. Как следует из анализа данных С. Румянцевой и A. Maddison, удельные скорости роста ВВП отличаются в два раза. Это можно объяснить разными методиками их расчета. Но оба варианта дают экспоненциальную зависимость роста ВВП от времени (рис. 1–2).

. Значение ВВП за 1870 год принято равным единице. Как следует из анализа данных С. Румянцевой и A. Maddison, удельные скорости роста ВВП отличаются в два раза. Это можно объяснить разными методиками их расчета. Но оба варианта дают экспоненциальную зависимость роста ВВП от времени (рис. 1–2).

Рис. 2.

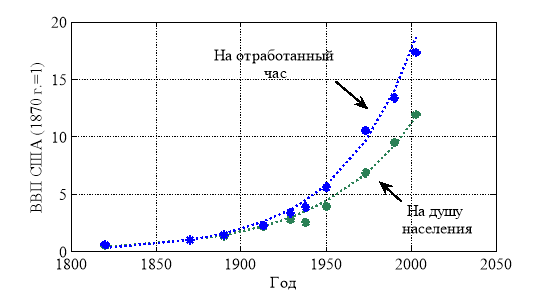

В дополнение к данным по росту ВВП США в [34] приведены данные по росту ВВП США на душу населения и на один отработанный час. На рис. 3 статистические данные по этим показателям отмечены символом *. Линии в виде «точек» соответствую экспоненциальным зависимостям с показателями  для ВВП на «душу населения и

для ВВП на «душу населения и  для ВВП «на отработанный час».

для ВВП «на отработанный час».

Рис. 3.

Таким образом, несмотря на многочисленные внешние и внутренние факторы, влиявшие на экономику США на протяжении полутора веков, динамика ВВП на этом временном промежутке, описывается экспоненциальной зависимостью. Удельная скорость роста, если и отличалась от «базовой» (0.07 по Румянцевой С. Ю., 0.036 по A. Maddison), то незначительно и кратковременно. При этом значительные по амплитуде колебания в 1914–1949 гг. объясняются системными кризисами (две мировые войны), а в 1970–1994 гг. — формированием нового технологического уклада [5].

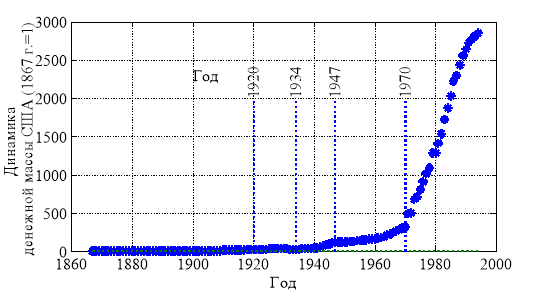

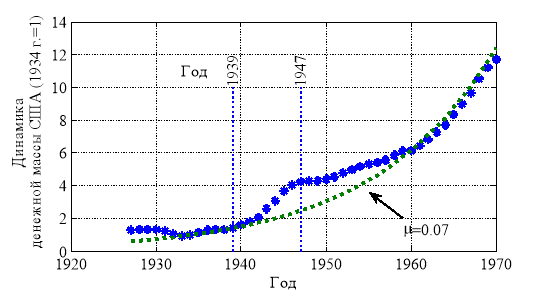

Денежная масса США. Динамика денежной массы США с 1867 по 1994 годы [21] отражена на рис. 4. Значение денежной массы за 1867 год принято равным единице. Как следует из анализа этих данных, описать динамику накопления денежной массы экспоненциальной зависимостью с постоянной удельной скоростью роста не представляется возможным. С учетом данных по ВВП здесь можно выделить пять временных интервалов, на которых удельные скорости роста денежной массы изменялись.

Рис. 4.

Изменение денежной массы с 1867 по 1934 гг. отражено на рис. 5. До 1915 года удельная скорость роста была близка к 0.07 (экспоненциальная зависимость отмечена линией в виде «точек»). Начало первой мировой войны (1914 г.) сопровождается повышенными выпуском продукции для продажи воюющим странам на территории Европы. Начиная с 1914 года скорость роста денежной массы резко увеличивается и за пять лет (к 1920 году) общий объем денежной массы удваивается. При темпах роста до 1914 года она увеличился бы лишь на 30 % (на рис. 5 «прогнозируемое» значение денежной массы отмечено символом *). Спад производства, наступивший после первой мировой войны (рис. 1), сопровождался и уменьшением денежной массы и к 1929 году общий ее объем, практически, принял «прогнозируемое» по довоенному росту значение. Наступивший в 1929 году мировой экономический кризис [2], длившийся в «острой» фазе около четырех лет, сопровождался уменьшением денежной массы [26].

Рис. 5.

Подъем экономики США начинается в 1933 году (рис. 1). Начинается и рост денежной массы с «довоенной» удельной скоростью 0.07. На рис. 6 отражено изменение денежной массы США с 1927 по 1970 гг. Экспоненциальная зависимость отмечена линий в виде «точек», статистические даные — символом *. Начало второй мировой войны (1939 г.) вновь вызывает в США подъем производства (рис. 1) и увеличение скорости выпуска денежной массы. После окончания войны начинается спад производства и, соответственно уменьшается и скорость роста денежной массы (рис. 1, рис. 6).

Вступившие в силу к 1947 году Бреттон-Вудские соглашения, установившие новые правила финансовых взаимоотношений между странами, привязывают, фактически, денежную систему США к золотому стандарту [16]. Удельная скорость роста денежной массы падает и к 1960 году становится близкой к значению 0.07 (рис. 6), как в XIX и XX вв. во времена золотого стандарта, поддерживаемом в большинстве промышленных стран (рис. 5).

Рис. 6.

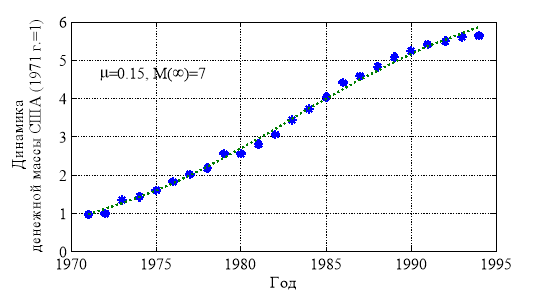

Следующий этап наращивания денежной массы США начинается в 1971 году отказом от поддержания золотого стандарта. На рис. 7 статистические данные по объему денежной массы с 1970 по 1994 гг. отмечены символом *. Удельная скорость роста денежной массы возрастает до 0.15 (рис. 7) при практически неизменной удельной скорости ВВП (рис. 1). Однако в 1980-е годы скорость роста замедляется. В итоге с 1971 по 1994 гг. динамика денежной массы США описывается не экспоненциальной, а логистической зависимостью с предельным значением равным 7 (на рис. 7 эта зависимость отображена линией в виде «точек»). То есть, принцип накопления денежной массы, которым руководствуется Федеральная Резервная Система США, регулирующая выпуск денежной массы, становится в значительной степени непонятным. Возможные ошибки в финансовой сфере [25] могут привести к последствиям, известным из опыта обращения на протяжении более двух тысячелетий металлических денег [7].

Рис. 7.

Таким образом, удельная скорость изменения денежной массы США была подвержена более резким изменениям в отличие от скорости изменения ВВП. С середины XIX века и до начала первой мировой войны динамика ВВП и динамика денежной массы на отдельных временных промежутках описываются экспоненциальными зависимостями с близкими удельными скоростями. Первая мировая война нарушила финансовое обращение не только на территории воевавших стран, но и в США. Ее следствием стал и мировой экономический кризис 1930-х годов, вынудивший большинство стран отказаться от «золотого стандарта». Попытка восстановить после этого кризиса финансовое обращение была прервана второй мировой войной. Правила эпохи «золотого стандарта», поддерживаемого США, после окончания второй мировой войны позволили к 1960-м годам обеспечить накопление денежной массы по экспоненциальной зависимости (пропорционально росту ВВП). Отказ США от золотого стандарта в 1971 году привел и к отказу связывать накопление денежной массы с накоплением материальных ресурсов (ВВП).

Заключение. Экономическое сообщество многопараметрическая система, устойчивость которой возможна лишь в очень узком диапазоне изменения ее основных параметров. К числу последних относят денежную массу и валовой внутренний продукт. Нарушение связи между ростом ВВП и ростом денежной массы на «относительно мирном этапе» развития страны можно рассматривать как один из факторов «субъективного» управления экономикой. Результат такого управления в случае принятия «неудачных» решений можно предсказать, но оценить последствия не представляется возможным. На исправление управленческих ошибок в экономике и финансах могут уйти десятилетия, а на восстановление разрушенных социальных и нравственных позиций — столетия.

Литература:

- Борочкин, А. А., Рогачев Д. Ю. Краткосрочное прогнозирование финансовых пузырей на примере экономики США // Финансы и кредит. — 2016. — № 21 (693). — С. 39–50.

- Варга, Е. С. Между VI и VII конгрессами Коминтерна: Экономика и политика 1928–1934 гг. М.: Книжный дом Либроком, 2014. — 192 с.

- Вирт, М. История торговых кризисов в Европе и Америке. СПб, 1877. — 484 с.

- Гладких, И. П. Построение длинных волн Кондратьева на примере экономик США и России // Экономика и управление: научно-практический журнал. — 2011. — № 2. — С. 47–53.

- Глазьев, С. Ю. Новый технологический уклад в современной мировой экономике // Международная экономика. — 2010. — № 5. — С. 5–27.

- Евдокимова, Т. В. Влияние денежно-кредитной политики на экономику США в посткризисный период // Россия и Америка в XXI веке. — 2013. — № 1. — С. 8–9.

- Ефремова, Е. А., Колпак Е. П. О стабильности валютной системы. металлические деньги // Молодой ученый. — 2016. — № 7 (111). — С. 836–843.

- Клепач, А. Н., Куранов Г. О. О циклических волнах в развитии экономики США и России (вопросы методологии и анализа) // Вопросы экономики. — 2013. — № 11. — С. 4–33.

- Колпак, Е. П., Ефремова Е. А., Горыня Е. В., Иванова А. А. Показатели конкуренции. Международная торговля Российской Федерации // Молодой ученый. — 2016. — № 12. — С. 1302–1314.

- Колпак, Е. П., Горыня Е. В., Иванова А. А. Показатели конкуренции. Международная торговля России в XIX веке // Молодой ученый. — 2016. — № 3 (107). — С. 534–547.

- Колпак, Е. П., Горыня Е. В., Иванова А. А. Показатели конкуренции. Международная торговля СССР // Молодой ученый. — 2016. — № 4. — С. 402–413.

- Кондратьев, Н. Д. Большие циклы конъюнктуры. М. 1928. — 288 с.

- Кофанов, Д. А. Сравнительный анализ динамики денежной массы, реального валового внутреннего продукта и уровня цен в Иране (1950–2006 гг.) // Вестн. Моск. ун-та. сер. 13. Востоковедение. — 2010. — № 2. — С. 67–92.

- Миклашевский, А. Н. Денежный вопрос в литературе и в явлениях действительной жизни. СПб, тип. Министерства финансов, 1896. — 216 с.

- Минакова, Н. В. Влияние глобализации на циклическую динамику экономики США // США и Канада: экономика, политика, культура. — 2012. — № 8. — С. 90–104.

- Нестеров, Л. И. Финансовая система мира: взаимные расчеты между странами. М.:ИИЦ Статистика России, 2005. — 111 с.

- Ольшевский, В. Г. Политика и экономика в военной стратегии сша: современные тенденции и противоречия // Экономика и управление в XXI веке: тенденции развития. — 2012. — № 5. — С. 11–19.

- Павлович, М. П. Мировая война 1914–1918 гг. и грядущие войны. М.: Книжный дом Либроком, 2012. — 341 с.

- Попов, Г. Х. Об экономическом кризисе 2008 года // Вопросы экономики. — 2008. — № 12. — С. 112–119.

- Потехина, Е. В., Бондаренко А. В. Взаимосвязь объёма реальной денежной массы и кризисных явлений в российской экономике // Экономика и предпринимательство. — 2015. — Т. 9. — № 3 (56). — С. 122–125.

- Румянцева, С. Ю. Длинные волны в экономике: многофакторный анализ. СПб. 2003. — 232 с.

- Современные Соединенные Штаты Америки: Энцикл. справочник. М.: Политиздат, 1988. — 542 с.

- Супян, В. Б. Послекризисное развитие экономики США: новые вызовы // США и Канада: экономика, политика, культура. — 2011. — № 5. — С. 3–16.

- Туган-Барановский, М. И. Периодические промышленные кризисы. История английских кризисов. СПб. 1914. — 466 с.

- Удалищев, Д. Федеральная резервная система США: влияние на мировую экономику // Предпринимательство. — 2014. — № 7. — С. 14–22.

- Федякина, Л. Н. Международнын финансы. М.: Международные отношения. 2012. — 640 с.

- Фролов А. В. Инновационная экономика США: на пути развития новейших технологий // США и Канада: экономика, политика, культура. — 2013. — № 10 (526). — С. 093–110.

- Чернавский, Д. С., Старков Н. Я., Щербаков А. В. О проблемах физической экономики // УФН. — 2002.‑ Т.172. — № 9. — С. 1045–1966.

- Doronina, I. I., Borobov V. N., Ivanova E. A., Gorynya E. V., Zhukov B. M. Agro-industrial clusters as a factor of increasing competitiveness of the region // International Journal of Economics and Financial Issues/ — 2016. — Т. 6. — № 1S. pp. 295–299.

- Grigorenko, O. V., Klyuchnikov D. A., Gridchina A. V., Litvinenko I. L., Kolpak E. P. The development of Russian-Chinese relations: Prospects for cooperation in crisis International Journal of Economics and Financial Issues // — 2016. — Т. 6. — № 1S. — С. 256–260.

- Historical statistics of the United States. Washington, 1975, Statistical abstract of the United States. Washington, 1987.

- Kolpak, E. P., Gorynya E. V. Mathematical Models of Ecological Niches Search // Applied Mathematical Sciences. — 2016. — Т. 10. — №. 38. — С. 1907–1921.

- Kolpak, E. P., Maltseva L. S., Ivanov S. E., Kabrits S. A. Non-Linear Vibrations of Rubber Membrane // Applied Mathematical Sciences. — 2016. — Т. 10. — № 36. — С. 1797–1810.

- Maddison, A. Contours of the world economy 1–2030 AD. Oxford University Press. 2007. — 419 p.

- Mindlin, Y. B., Kolpak E. P., Gasratova N. A. Clusters in system of instruments of territorial development of the Russian Federation // International Review of Management and Marketing. — 2016. — Т. 6 (1). — С. 245–249.

- Mindlin, Y. B., Kolpak E. P., Gasratova N. A. Clusters: Distinctive Features and Implementation Mechanism in the Russian Federation // Mediterranean Journal of Social Sciences 2015. — Т. 6. — № 6 S3. — С. 186–191.

- Shiryaev, D. V., Litvinenko I. L., Rubtsova N. V., Kolpak E. P., Blaginin V. A., Zakharova E. N. Economic clusters as a form of self-organization of the economic system // International Journal of Economics and Financial Issues. — 2016. — Т. 6. — № S1. — С. 284–288

- Statistical abstract of the United States. Washington, 1990.

Основные термины (генерируются автоматически): денежная масса, США, мировая война, экспоненциальная зависимость, удельная скорость роста, денежная масса США, рост ВВП, данные, золотой стандарт, скорость роста.

Кредиты в США в 5 раз больше объема денежной массы – Вести Экономика, 02.10.2015

Согласно данным ФРС в США общий объем действующих кредитов составляет $60 трлн, но размер денежной массы M2 в 5 раз меньше. Насколько это опасно для инвесторов?

Согласно данным ФРС в США общий объем действующих кредитов составляет $60 трлн, но размер денежной массы M2 в 5 раз меньше. Насколько это опасно для инвесторов?Такой большой разрыв между объемом кредитов и денежной массой имеет большое значение.

В стране не просто не хватает денег, чтобы погасить всю задолженность, в работающей экономике это не является проблемой. Увеличивающийся разрыв делает более трудным обслуживание долга и затрудняет увеличение номинального ВВП за счет расширения кредитования и роста долговой нагрузки.

Это означает, что схема, при которой будущий спрос и рост производства генерируются посредством увеличения кредитной массы и роста общего размера долга, обречена на провал.

И подобная ситуация, кстати, может быть проблемой сама по себе. Кредитный рост — это не рост в реальном (с поправкой на инфляцию) выражении, потому что при росте ВВП и денежной массы также увеличивается размер требований. Но рост требований больше роста денежной массы, так как вместе с долгом растут процентные требования.

Как мы знаем, начиная с 1980-х гг. ФРС помогала США и мировой экономике расти, используя различные инструменты денежно-кредитной политики, включая снижение ставки. Это позволяло стимулировать активность потребителей товаров и услуг за счет роста их задолженности. После долгового кризиса 2008 г. ФРС пришлось сократить процентную ставку овернайт.

Как мы знаем, начиная с 1980-х гг. ФРС помогала США и мировой экономике расти, используя различные инструменты денежно-кредитной политики, включая снижение ставки. Это позволяло стимулировать активность потребителей товаров и услуг за счет роста их задолженности. После долгового кризиса 2008 г. ФРС пришлось сократить процентную ставку овернайт.Сейчас снижать ставку уже невозможно, если только не сделать ее отрицательной.

Поэтому ФРС использует программы количественного смягчения для поддержания роста экономики.

В результате баланс ФРС вырос просто непомерно, а банки и другие инвесторы держат огромные объемы облигаций, по которым получают проценты. При этом, выкупая облигации, ФРС дает возможность банкам кредитовать потребителей, которые также увеличивают собственную долговую нагрузку, включая процентные платежи.

То есть мы получили схему, при которой долг будет расти в любом случае, а вот доходы должников могут не успевать увеличиваться настолько же быстро. И тут возникает парадокс. Должники в подобной ситуации неизбежно окажутся близки к банкротству, а значит, банки должны создавать новые резервы для обеспечения «плохих» кредитов.

Если деньги в руках должников создают инфляцию, то увеличение банковских резервов усиливает экономический аскетизм.

Инвесторы могли бы спросить себя, как объем казначейских облигаций и американских акций может оцениваться в $38 трлн, если денежная масса М2 составляет всего $12 трлн?

И это далеко не полный дисбаланс. Сумма не включает в себя другие активы, такие как корпоративные облигации и недвижимость, она также не включает в себя стоимость частного капитала США, например ресурсов, предприятий, коллекционных предметов.

То есть значение долларовых активов не подкреплено реальными деньгами, в которых они как раз и выражаются.

То есть значение долларовых активов не подкреплено реальными деньгами, в которых они как раз и выражаются.Очевидно, что если стоимость активов США, например, составляет $100 трлн, а размер денежной массы – только $12 трлн, то это означает, что еще $88 трлн будет создано в будущем для финансирования покупки валового пула активов в текущих рыночных ценах или необходимо снижение номинальной стоимости активов. Также возможно объединение вариантов.

Конечно, полностью обменять активы на деньги никогда не получится, потому что всегда будут держатели активов, которые хотят сохранить их.

| Темпы роста ВВП | 2.1 | 2019-09 | 2 | -10 : 16.7 | Ежеквартальный | |

| Темпы роста ВВП | 2.1 | 2019-09 | 2.3 | -3.9 : 13.4 | Ежеквартальный | |

| Уровень безработицы | 3.5 | 2019-12 | 3.5 | 2.5 : 10.8 | Ежемесячно | |

| Кол-во новых рабочих мест вне с/х сект. | 145 | 2019-12 | 256 | -1959 : 1118 | Ежемесячно | |

| Уровень инфляции | 2.3 | 2019-12 | 2.1 | -15.8 : 23.7 | Ежемесячно | |

| Уровень инфляции (Ежемесячно) | 0.2 | 2019-12 | 0.3 | -1.8 : 1.8 | Ежемесячно | |

| Процентная ставка | 1.75 | 2019-12 | 1.75 | 0.25 : 20 | Ежедневно | |

| Торговый баланс | -43086 | 2019-11 | -46939 | -67823 : 1946 | Ежемесячно | |

| Текущий баланс | -124094 | 2019-09 | -125210 | -215769 : 9957 | Ежеквартальный | |

| Текущий баланс к ВВП | -2.4 | 2018-12 | -2.3 | -6 : 0.2 | Ежегодный | |

| Государственный долг к ВВП | 106 | 2018-12 | 105 | 31.8 : 119 | Ежегодный | |

| Государственный бюджет от ВВП | -3.8 | 2018-12 |

Рейтинг стран по денежной массе: Китай впереди планеты всей

Глава Народного банка Китая И Ган заявил, что Китай обладает самыми большими банковскими активами.

«Совокупный объем активов финансовой сферы Китая превысил 300 трлн юаней (42,4 трлн долларов) заявил во вторник глава Народного банка Китая И Ган. По его оценке, это является максимальным показателем среди всех стран мира»

Источник: https://expert.ru/2019/09/24/kitajskie-banki-zavoevali-mir/

Сразу захотелось сравнить денежные массы стран. (Денежная масса меньше, чем сумма всех активов. Грубо — это самая ликвидная их часть)

Я такое делал в начале 2018 года:

График 1. Денежная масса некоторых стран на конец 2017 – начало 2018 года.

Источник: https://expert.ru/2018/01/9/denezhnyij-svetofor—optimistichnoe-zavershenie-goda/

А что говорят свежие данные? Как изменилась ситуация?

Вот ситуация на январь 2019 года (или на декабрь 2018 года, в зависимости от наличия данных):

График 2.

*-Синим цветом показана денежная масса отдельных стран, входящих в Еврозону. Входит в денежную массу Еврозоны, приведённую на графике.

Наблюдения:

1. Китай сохраняет лидерство по денежной массе в долларовой оценке по текущему курсу.

2. Денежная масса стран-лидеров выросла незначительно со времени предыдущей оценки, показанной на графике 1.

3. У Великобритании показатель даже снизился (из-за падения курса фунта, прежде всего).

4. Незначительный рост денежной массы Китая в долларовом выражении тоже объясняется ослаблением юаня по отношению к доллару.

Выводы для России

1. Финансовым властям стоит обратить внимание на отстающие позиции страны по объёму денежной массы.

2. Четыре из стран-лидеров по ВВП, лидируют и по показателю денежной массы – это Китай, США, Япония, Германия (нет данных по Индии*).

3. Забытая почти задача «сделать Москву мировым финансовым центром» не может быть решена при таком объёме денег в стране.

П.С.

Как считали:

1. Собрали данные по денежной массе в национальной валюте по всем этим странам на январь 2019 или декабрь 2018.

2. Перевели в доллары по курсу на январь 2019 (или декабрь 2018, соответственно).

Пример: денежная масса в Японии 1 трлн 024 млрд. йен. При курсе 109,555 йен за 1 доллар это эквивалентно 9 триллионам 258 миллиардам долларов. Это значение и показано на графике.

*-данные по денежной массе Индии есть только на февраль 2018 года: в пересчёте это 475 млрд. долларов.