Почему не пришли деньги на карту Сбербанка

Количество владельцев различных карт Сбербанка постоянно растет. Это объясняется удобством платежного инструмента, а также выгодными условиями, которые предлагает лидер банковского сектора страны. Современные кредитные и дебетовые карточки – это надежный, комфортный в использовании и долговечный банковский продукт, стремительно вытесняющий с некоторых сегментов рынка наличные деньги. Несмотря на столь впечатляющие достоинства, определенные проблемы при совершении платежей периодически случаются. Наиболее неприятная из них, когда не пришли деньги, перечисленные на карточку.

Время зачисления денег на карту Сбербанка

Прежде чем рассмотреть причины возможных проблем с зачислением денежных средств на карту Сбербанка, необходимо рассмотреть другой важный вопрос. Он заключается в выяснении того, через сколько приходят деньги обычно.

При этом необходимо понимать, что любые финансовые вопросы регламентируются на законодательном уровне, в данном случае – Гражданским кодексом РФ. В ст. 849 части 2 этого документа определены два главных правила денежных операций, обязательных для выполнения всеми участниками банковского рынка.

В ст. 849 части 2 этого документа определены два главных правила денежных операций, обязательных для выполнения всеми участниками банковского рынка.

Первое из них устанавливает максимальный срок зачисления средств на счет клиента при пополнении счета или внесении наличных – не позднее следующего дня после того, как был сформирован документ о платеже. Второе ключевое правило касается денежных переводов. При их совершении деньги должен быть зачислены в течение 3 дней, начиная с даты списания средств со счета плательщика.

Важным дополнением выступает требование, которое адресуется операторам электронных денежных систем. Они должны зачислять средства незамедлительно после получения их в свое распоряжение. Все указанные сроки касаются только рабочих дней, что необходимо учитывать при определении реального времени поступления денежных средств.

Исходя из требований нормативной базы, Сбербанк разработал правила, в соответствии с которыми максимальные сроки выполнения различных финансовых операций выглядят следующим образом:

- переводы средств между картами и счетами клиента внутри банка с применением дистанционных сервисов – не более 2-3 минут, по факту – практически мгновенно;

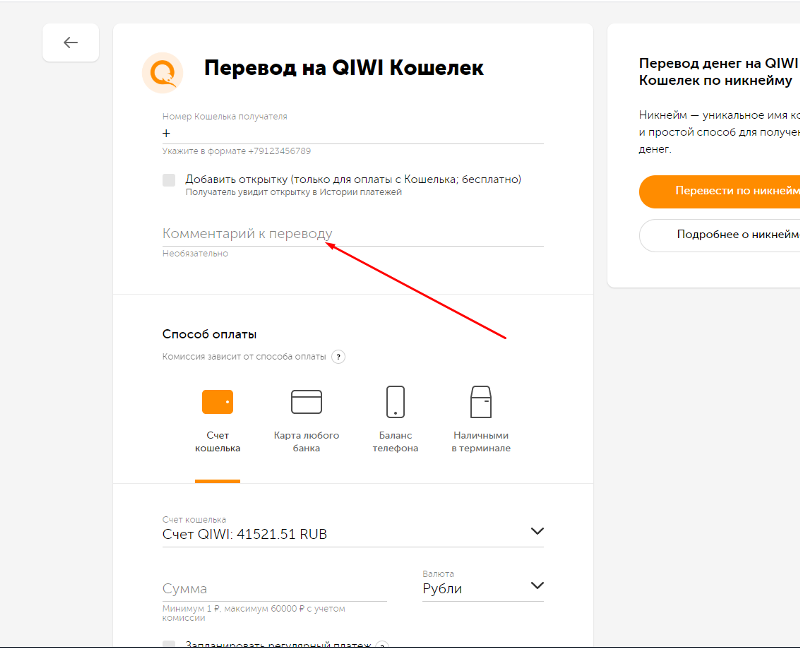

- при переводах с применением различных платежных систем (Яндекс Деньги, QIWI, WebMoney и другие): на привязанную к кошельку карту — мгновенно, на другие счета и карты – в пределах 3 дней;

- при переводе денежных средств при помощи банкомата или терминала на счета или карты клиентов Сбербанка – не дольше суток, по факту – 2-3 часа;

- при пополнении собственного лицевого счета или переводе другому клиенту Сбербанка через кассу финансового учреждения – в пределах 3 дней;

- при осуществлении международных финансовых операций – не более 7 дней.

Исходя из названых сроков, необходимо делать выводы о том, когда именно должны прийти деньги. В подавляющем большинстве случаев они приходят раньше. Если максимальный срок превышен, а деньги не зачислены, необходимо как можно быстрее выяснить и устранить причину проблемы.

Почему деньги не пришли на карту?

На практике встречается достаточно большое количество причин, которые могут вызвать задержку с зачислением средств на карточку Сбербанка. Они с некоторой условностью делятся на три категории:

- преждевременные волнения со стороны владельца карты, когда просто не истек максимальный срок выполнение операций. Эта категория проблем не заслуживает отдельного рассмотрения – достаточно просто внимательно изучить приведенную выше информацию;

- технические неполадки и сбои в работе информационно-технических систем Сбербанка или его банков-партнеров;

- человеческий фактор — ошибки владельца карточки.

Из большого количества возникающих проблем можно выделить несколько наиболее часто встречающихся. Целесообразно рассмотреть каждую из них подробнее.

Целесообразно рассмотреть каждую из них подробнее.

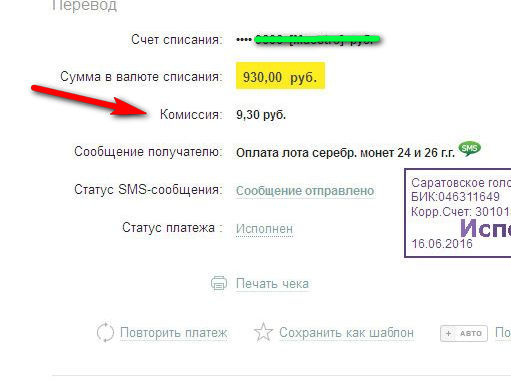

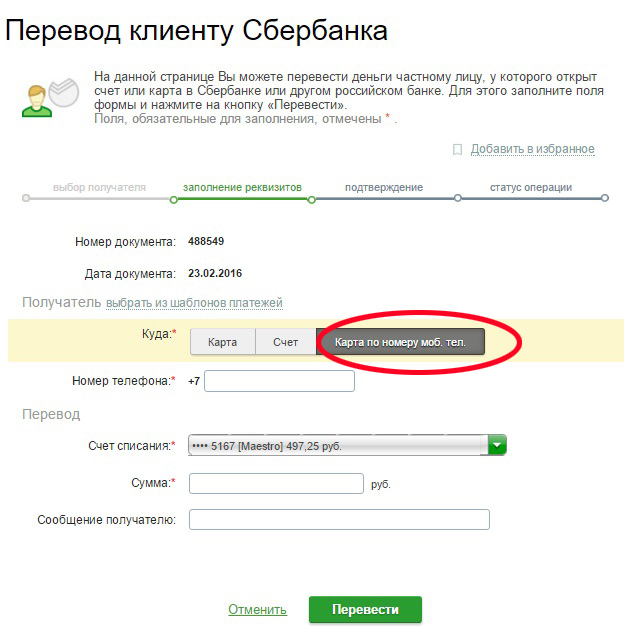

Ошибка в реквизитах

Самая частая ошибка из категории человеческого фактора – неправильно указанные реквизиты получателя. Особенно часто подобная ситуация возникает тогда, когда приходится вбивать данные вручную. В этом случае легко ошибиться и в номере карточки адресата платежа, и тем более – в расчетном счете. В подобной ситуации правильнее всего стараться использовать шаблоны и автоплатежи, что позволяет свести введение информации вручную к минимуму.

При ошибке в платежных реквизитах события развиваются по двум вариантам. Первый – денежные средства не списываются со счета плательщика, так как указанных реквизитов попросту не существует. Второй вариант – деньги уходят ошибочному адресату, данные которого совпадают с указанными в платежном поручении. Оформить возврат средств в подобной ситуации удается далеко не всегда. Тем более, не имеет смысла ждать поступления денег по правильным реквизитам.

Срок зачисления не истек

Стандартная ситуация, когда получатель денежных средств начинает бить тревогу до того, как имеет смысл делать это. Нередко такая ситуация возникает из-за неправильного расчета времени поступления средств. Часто не учитываются выходные или праздничные дни, что особенно актуально для определенных промежутков российского календаря, например, майских и новогодних праздников.

Нередко такая ситуация возникает из-за неправильного расчета времени поступления средств. Часто не учитываются выходные или праздничные дни, что особенно актуально для определенных промежутков российского календаря, например, майских и новогодних праздников.

Кроме того, многие забывают о необходимости времени на списание средств со счета плательщика, что также занимает до 1 рабочего дня. В любом случае, не стоит волноваться, намного целесообразнее постараться посчитать все правильно, и только после этого обращаться в службу поддержки Сбербанка.

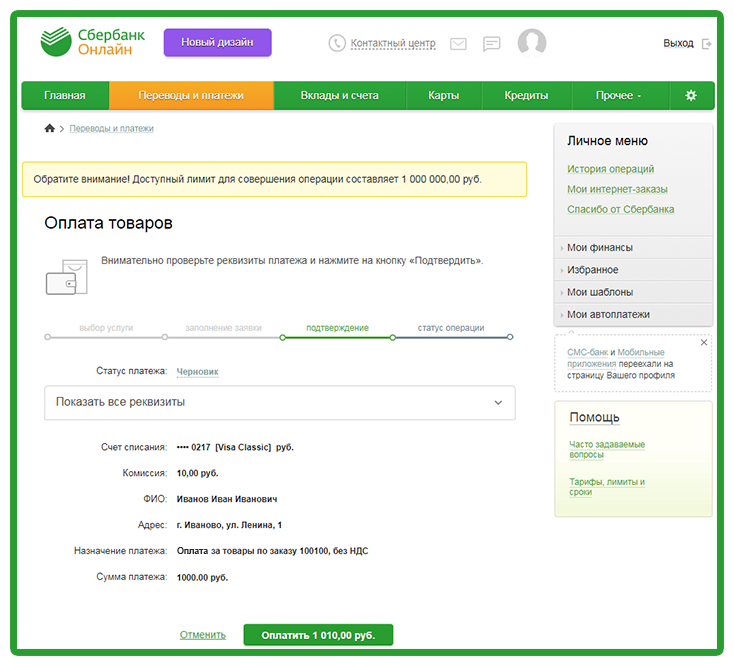

Закончился лимит перевода

Практически для каждого банковского продукта установлены лимиты и ограничения на суммы совершаемых сделок. Они могут быть как дневными, так и месячными или годовыми. Особенно жесткие ограничения наложены на переводы с карт.

В подобной ситуации, например, при превышении дневного лимита целесообразно дождаться следующего дня, когда ограничения снимутся, что позволит Сбербанку без проблем провести платеж. При исчерпании ежемесячного лимита потребуется либо более длительное ожидание, либо поиск альтернативного способа совершения платежа.

При исчерпании ежемесячного лимита потребуется либо более длительное ожидание, либо поиск альтернативного способа совершения платежа.

Сбой в работе системы

Банковские информационно-технические системы крайне сложны и высокотехнологичны. Несмотря на дублирование некоторых функций и постоянное совершенствование, в работе любого оборудования случаются проблемы.

Сбербанк практически всегда информирует об их возникновении клиентов при помощи официальных групп в социальных сетях или других способах. В большинстве случаев возникающие проблемы решаются оперативно, поэтому длительное ожидание поступления денежных средств на карточку Сбербанка не требуется.

Технические или профилактические работы

Проведение профилактических или технических работ является нормальной практикой для любых инженерных и коммуникационных систем. Как правило, информация об этом также доводится до клиентов Сбербанка, причем заранее.

Любые подобные работы имеют четкий временной интервал, чаще всего, заканчиваясь раньше намеченного срока. Это позволяет любому плательщику и получателю денежных средств спланировать время проведения перевода или платежа, что исключает возможность финансовых потерь или необходимости ожидания.

Это позволяет любому плательщику и получателю денежных средств спланировать время проведения перевода или платежа, что исключает возможность финансовых потерь или необходимости ожидания.

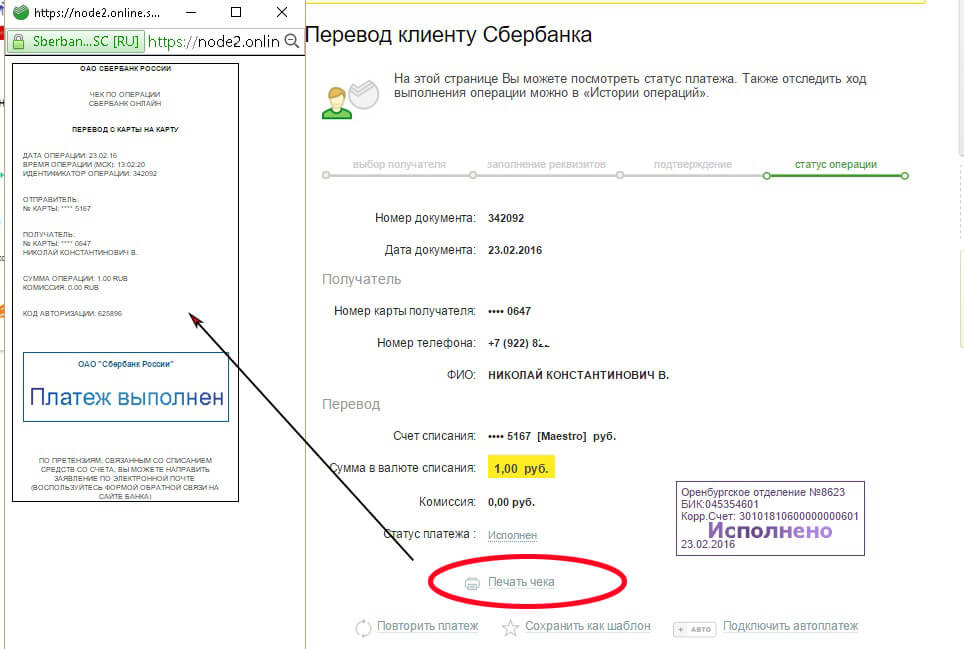

Некорректный перевод

Достаточно часто встречающейся ошибкой из категории человеческого фактора выступает неправильное завершение операции. Это особенно характерно при работе с мобильными устройствами, когда перепутать кнопку смартфона, нажав соседнюю, предельно просто.

Некорректно завершенная операция попросту отменяется. В этом случае рассчитывать на поступление денежных средств, конечно же, не стоит.

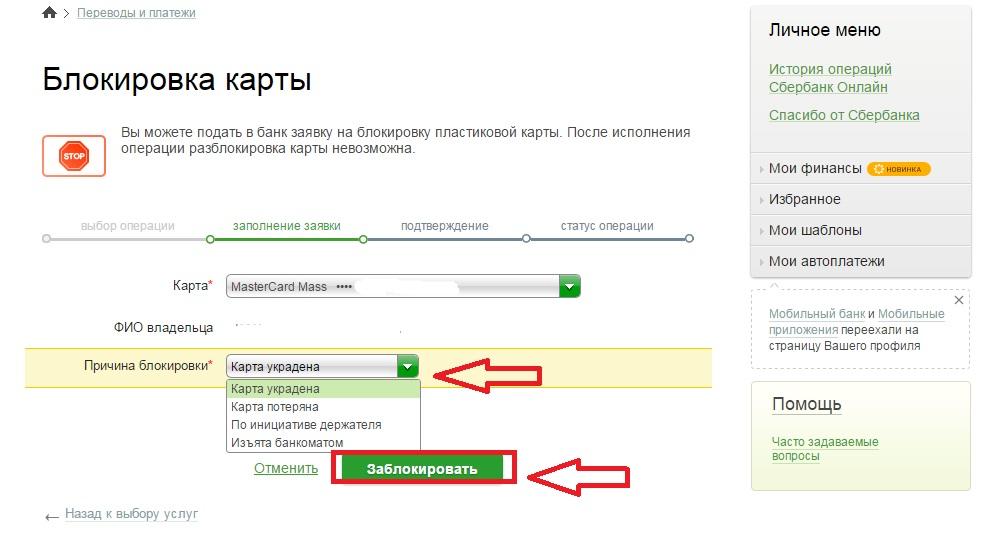

Блокировка карты получателя

В сегодняшних условиях блокировку карты сложно назвать редким явлением. Особенно часто это касается кредиток проблемных клиентов Сбербанка. Проблемы могут выражаться как в регулярных просрочках, так и переводах больших денежных сумм, которые не подтверждаются официальными доходами владельца.

Независимо от причин блокировки, перевод на подобную карточку и, как следствие, получение денежных средств невозможны. Самый простой выход – дождаться снятия блокировки и повторить операцию.

Самый простой выход – дождаться снятия блокировки и повторить операцию.

Что делать, если деньги не приходят на карту Сбербанка?

Важной особенностью процедуры безналичных карточных переводов выступает недостаточная правовая проработка этого вопроса. Следствием подобной ситуации становится зачастую бесправное, по сравнению с банком, положение владельцев пластиковых карт. Поэтому даже при отсутствии каких-либо ошибок со стороны самого плательщика добиться положительного для него результата далеко не просто.

Сбербанк – это один из отечественных банков, который достаточно лояльно относится к своим клиентам. Поэтому целесообразно обратиться в ближайшее отделение финансового учреждения с целью выяснения причин отсутствия денежных средств, списанных с плательщика, но не пришедших к адресату. Однако, делать это целесообразно только после того, как самостоятельно предприняты все необходимые и возможные меры, описанные ниже.

Для удобства все основные причины не поступления денежных средств на карточку Сбербанка обобщены в расположенной ниже таблице. В соседнем столбце указаны меры, которые следует предпринять для устранения проблемы.

В соседнем столбце указаны меры, которые следует предпринять для устранения проблемы.

В ситуации, когда проблему не удается решить самостоятельно, необходимо предпринять следующие меры:

Если перевод осуществлялся внутри финансовой организации, ситуация еще более упрощается, так как понятно, к кому готовить претензию. Для дальнейших действий целесообразно проконсультироваться с юристом. Как было отмечено выше, выиграть у банка, тем более – самого крупного в стране, в суде достаточно проблематично из-за недостаточной проработанности законодательства. Поэтому намного правильнее постараться договориться с банком во внесудебном порядке. Но даже на этом этапе помощь квалифицированного юриста весьма пригодится.

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

https://ria.ru/20210321/moshenniki-1602174143.html

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца — РИА Новости, 21. 03.2021

03.2021

В ЦБ рассказали, что делать, если на карту пришли деньги от незнакомца

Мошенничества с якобы ошибочными переводами грозят не только потерей денег, но и могут втянуть клиентов банков в преступную схему по отмыванию средств. Как… РИА Новости, 21.03.2021

2021-03-21T08:32

2021-03-21T08:32

2021-03-21T16:41

россия

центральный банк рф (цб рф)

промсвязьбанк

технологии

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/152776/34/1527763489_0:105:1999:1229_1920x0_80_0_0_3ad090920dc3bfa0057fe4dc5a53b49c.jpg

МОСКВА, 21 мар — РИА Новости. Мошенничества с якобы ошибочными переводами грозят не только потерей денег, но и могут втянуть клиентов банков в преступную схему по отмыванию средств. Как защититься, если на карту пришел перевод, который требуют вернуть, рассказали РИА Новости в Банке России и кредитных организациях.Злоумышленники зачастую якобы по ошибке переводят деньги на счет жертвы и под разными предлогами просят отправить их по другим реквизитам. Такие схемы применяются для последующего незаконного снятия со счета клиента более крупной суммы или для других преступных действий, например отмывания денег, пояснили суть аферы в Промсвязьбанке.Чтобы заставить потенциальную жертву вернуть деньги, мошенники используют любые предлоги, даже угрожают уголовным преследованием и судом, рассказал заместитель директора департамента информационной безопасности банка «Открытие» Анатолий Брагин. По его словам, клиент ни в коем случае не должен пытаться самостоятельно урегулировать ситуацию.В Центробанке рекомендовали придерживаться нескольких простых правил. «Если вам на карту пришли деньги от неизвестного отправителя, а затем он попросил вас вернуть их, сообщите человеку, что вы не против возврата. Но при этом отправитель должен сам обратиться в свой банк с заявлением, что совершил ошибочный перевод», — пояснил регулятор.При этом получившему деньги нужно позвонить в свой банк и сообщить, что ему поступил неизвестный перевод. А затем тоже написать заявление на возврат ошибочно зачисленных денег.

Такие схемы применяются для последующего незаконного снятия со счета клиента более крупной суммы или для других преступных действий, например отмывания денег, пояснили суть аферы в Промсвязьбанке.Чтобы заставить потенциальную жертву вернуть деньги, мошенники используют любые предлоги, даже угрожают уголовным преследованием и судом, рассказал заместитель директора департамента информационной безопасности банка «Открытие» Анатолий Брагин. По его словам, клиент ни в коем случае не должен пытаться самостоятельно урегулировать ситуацию.В Центробанке рекомендовали придерживаться нескольких простых правил. «Если вам на карту пришли деньги от неизвестного отправителя, а затем он попросил вас вернуть их, сообщите человеку, что вы не против возврата. Но при этом отправитель должен сам обратиться в свой банк с заявлением, что совершил ошибочный перевод», — пояснил регулятор.При этом получившему деньги нужно позвонить в свой банк и сообщить, что ему поступил неизвестный перевод. А затем тоже написать заявление на возврат ошибочно зачисленных денег.

https://ria.ru/20210320/moshenniki-1602092000.html

https://ria.ru/20201230/moshenniki-1591498066.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/152776/34/1527763489_112:0:1889:1333_1920x0_80_0_0_71869606be18b54e2289cdb79fb0bfcd.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, центральный банк рф (цб рф), промсвязьбанк, технологии

На сайте написано, что что деньги за возврат перечислены, однако на карту они не поступили. Почему и что делать?

На сайте написано, что что деньги за возврат перечислены, однако на карту они не поступили. Почему и что делать?

Если на сайте на странице «Мои возвраты» напротив вашего заявления на возврат написано «Деньги перечислены», значит мы действительно уже перечислили вам деньги за возврат. Обработку заявлений на возврат, как правило, выполняет автоматика и ошибок она не делает. Деньги поступают строго на ту карту, с которой оплачивался заказ и ошибок с возвратами на неверные карты у нас не бывает.

Перечисление денег не означает, что деньги тотчас поступят на ваш счёт. Точные сроки зачисления зависят от платежной системы и от банка-эмитента. Процесс зачисления может занимать аж до 40 дней, но в подавляющем большинстве случаев деньги возвращаются на карту в течение 1-3 дней. Именно этот срок мы и озвучиваем нашим покупателям.

Точные сроки зачисления зависят от платежной системы и от банка-эмитента. Процесс зачисления может занимать аж до 40 дней, но в подавляющем большинстве случаев деньги возвращаются на карту в течение 1-3 дней. Именно этот срок мы и озвучиваем нашим покупателям.

К сожалению, порой наши покупатели жалуются на то, что денег за возврат они так и не получили. В таких ситуациях мы высылаем снимки экрана из платежной системы, через которую производилась оплата, демонстрирующие выполнение возврата и даём следующие рекомендации:

- Если с момента выполнения перечисления прошло менее 5 дней, беспокоиться преждевременно.

- Получив от нас снимок экрана, обязательно проверьте номер карты. Очень часто покупатели ожидают возврата вовсе не на той карте, с которой оплачивался заказ.

- Обязательно проверьте выписку по карте. Многие банки не уведомляют о зачислениях возвратов и владелец карты может попросту пропустить момент зачисления.

- Если следов возврата в выписке нет, следует обратиться в службу поддержки банка.

Другие статьи раздела

- Я оплатил заказ, но билеты на почту не пришли. Почему?

- Могу ли я сесть в автобус без паспорта или без распечатки? Что делать, если нет принтера?

- Почему на сайте нет схемы расположения мест в салоне автобуса?

- Недовольны качеством обслуживания в поездке. Куда обратиться с жалобой?

- На сайте написано, что что деньги за возврат перечислены, однако на карту они не поступили. Почему и что делать?

- Автобус сломался в пути.

Требую возврата денег за билет и выплату компенсации.

Требую возврата денег за билет и выплату компенсации. - Можно ли купить льготные билеты? Есть ли скидки для инвалидов, студентов, пенсионеров, ветеранов труда?

- Почему нельзя купить билет в обратном направлении?

- Можно ли изменить тип билета, время отправления, персональные данные пассажира?

- Можно ли по электронному билету совершить посадку на промежуточной станции?

- Почему об отмене рейсов не уведомляется заранее?

- Почему не продаются билеты на транзитные рейсы?

- Почему на некоторых направлениях при покупке билетов нельзя выбирать место?

- За сколько дней до отправления начинается продажа билетов на рейс?

- Билет оплачен со счёта мобильного телефона. Почему деньги за возврат были зачислены на кошелек Qiwi?

- Не приходит СМС с кодом для оплаты.

Что делать?

Что делать? - Как получить электронный чек?

- Сколько времени занимает выполнение возврата?

- Каким образом сменить карту, привязанную для оплаты через Газпромбанк?

- Почему стоимость билета на вашем сайте выше, чем стоимость билета на автовокзале?

- На каком основании на сайте производится сбор персональных данных?

Не туда перевел деньги, можно ли вернуть и что делать?

Денежный перевод – обычная банковская операция. Но с развитием интернет-платежей переводы денег стали уж совсем привычным делом. Обратной стороной этого прогресса стал повальный рост неправильных переводов – ситуации, когда деньги уходят совсем другому получателю.

Пожалуй, самая распространенная ситуация, когда Вы вводите номер карты получателя, ошибаетесь на одну или две цифры, и деньги уходят совершенно незнакомому человеку. Обидно? Очень!

Обидно? Очень!

Что же делать, если Вы ошибочно перевели деньги на другую карту?

Рассмотрим 2 варианта развития событий:

- Такой карты не существует, и платеж отклонен. В этом случае сумма перевода временно блокируется банком эмитентом, и деньги будут возвращены на карту отправителя спустя некоторое время. Срок блокировки средств можно уточнить у своего банка. Также Вы можете обратиться в службу поддержки своего банка с просьбой ускорить данный возврат.

- Карта существует, и платеж прошел успешно. В этом случае ошибочно введенный номер карты оказался действующим, и деньги зачислены на чужой счет. Для возврата средств, прежде всего, следует обратиться в банк получателя (банк можно определить по БИНу, а именно – первым 6-ти цифрам номера карты). С просьбой об отмене перевода или его заморозке не забудьте приложить документ, подтверждающий перевод денежных средств с Вашей карты (квитанцию).

Сервис Plategka.com со своей стороны старается избавить Вас от лишних неприятностей, поэтому в разделе денежных переводов Р2Р на этапе ввода номера карты получателя, реквизиты проверяются системой, и в случае, если карта не существует, Вы получите соответствующее уведомление.

Будьте предельно внимательны при вводе номера карты получателя!

Сколько идут деньги на карту Сбербанка с расчетного счета и наоборот

Коротко о главном:В статье разберемся, как быстро деньги, отправленные с расчетного счета, поступят на карту Сбербанка и обратно.

Свернуть тарифы Показать тарифы

Тариф

«Легкий старт»

«Набирая обороты»

«Полным ходом»

«ВЭД без границ»

Абонентская плата

0 р./мес.

990 р./мес.

3490 р. /мес.

/мес.

3990 р./мес.

Лимит бесплатного перевода на карту физ. лица

до 150 тыс. р./мес.

до 450 тыс. р./мес.

до 150 тыс. р./мес.

Комиссия за перевод юр. лицам и ИП

199 р./шт.

100 р./шт.

100 р./шт.

35 р./шт.

Начисление % на остаток по счету

нет

нет

нет

нет

0,15%

0,3%

от 0 до 0,3%

0,3%

% за снятие наличных

от 2 до 10%

от 2 до 10%

от 2 до 10%

от 2 до 10%

Сколько времени идут деньги с расчетного счета Сбербанка на карту Сбербанка

Обычно Сбербанк пересылает деньги внутрибанковскими платежами практически мгновенно. Когда вы с расчетного счета перечисляете деньги на карту Сбербанка, то средства зачисляются моментально. Между регионами может потребоваться от 1 до 3 часов. Часто деньги перечисляют утром, а приходят они в обед.

Когда вы с расчетного счета перечисляете деньги на карту Сбербанка, то средства зачисляются моментально. Между регионами может потребоваться от 1 до 3 часов. Часто деньги перечисляют утром, а приходят они в обед.

В самых редких случаях платеж может идти до 5 дней. Чаще всего это связано с внутренними неполадками банка, к примеру, проблемы с оборудованием. В таком случае рекомендуется сразу уточнять у сотрудников, не возникло ли ошибки в переводе и все ли данные заполнены правильно.

Как быстро деньги поступят с карты Сбербанка на расчетный счет Сбербанка

Такие переводы в Сбербанке проводятся также мгновенно. Если деньги перечислены вечером, то придут на следующий рабочий день.

Если это валютный перевод, и службе по валютному контролю нужно уточнить информацию по отправленным деньгам — до 2-х дней. Редко деньги висят дольше 3-4 дней.

Рекомендуем прочитать: Где открыть расчетный счет для ИП и ООО: сравнение тарифов и отзывы.

Как долго деньги перечисляются с расчетного счета Сбербанка на другой расчетный счет

Переводы из банка в банк проходят чуть дольше, от 1 до 2 дней. Сначала в Сбербанке средства списываются с расчетного счета, пересылаются платежные документы в другой банк, после этого приходит уведомление, что деньги поступили. Клиент другого банка обычно получает деньги в течение операционного дня, у всех банков его длительность разная, но в среднем, с 7:00 до 20:00.

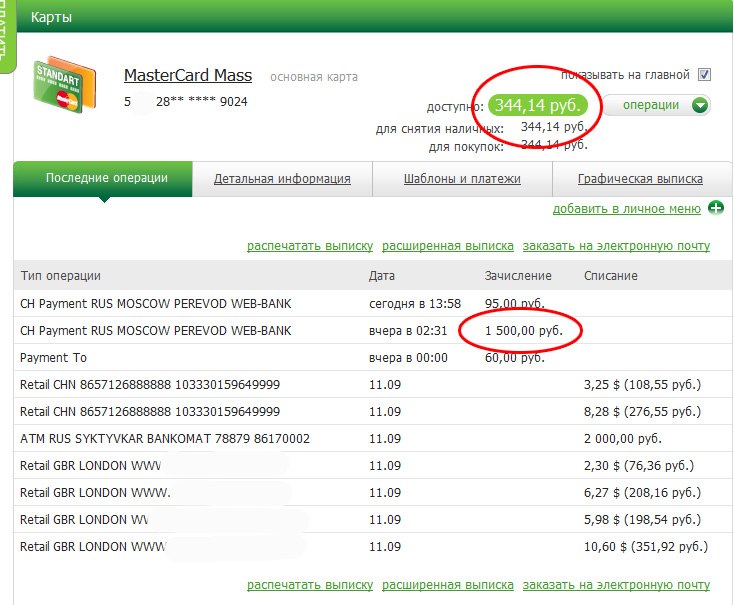

Как проверить, что деньги дошли

Проверить, пришли ли деньги на собственный расчетный счет, можно следующими способами:

- Проверить в интернет-банке или мобильном приложении. Это самый простой способ, все делается в несколько кликов.

- Если у вас включены СМС уведомления, то вам придет сообщение о поступлении.

- Заказать выписку через мобильное приложение.

С собственным расчетным счетом все просто. А вот проверить чужой — невозможно, самостоятельно вы не сможете получить информацию, пришли ли деньги на счет организации. Это связано с ФЗ о банковской деятельности, и посторонним лицам нельзя разглашать информацию о чужих счетах.

Это связано с ФЗ о банковской деятельности, и посторонним лицам нельзя разглашать информацию о чужих счетах.

Единственный способ, которым можно проверить, дошли ли деньги на расчетный счет другому юр. лицу или ИП — посмотреть, было ли списание с вашего р/с или карты и позвонить получателю платежа, чтобы узнать о поступлении.

Рекомендуем прочитать: Банки с самым дешевым открытием и обслуживанием расчетного счета для ИП и ООО.

Что делать, если деньги не пришли на расчетный счет

Иногда бывают ситуации, когда деньги не приходят на расчетный счет. Первое, что нужно сделать — проверить реквизиты. Большинство подобных проблем возникает, когда введены неправильные данные — из-за этого деньги просто зависают в системе и не могут найти получателя.

Если данные ошибочны, достаточно позвонить в техподдержку банка и описать всю ситуацию. Нужно предоставить платежку и оформить заявление.

Если это перевод внутри Сбербанка, то можно обращаться в техподдержку на следующий рабочий день после отправки перевода. Сотрудники объяснят причину задержки. Если введены неправильные реквизиты, деньги вам вернутся, а вы отправите платеж повторно. Возврат может длиться от 1 до 10 рабочих дней.

Сотрудники объяснят причину задержки. Если введены неправильные реквизиты, деньги вам вернутся, а вы отправите платеж повторно. Возврат может длиться от 1 до 10 рабочих дней.

Если перевод межбанковский, то ситуация сложнее. Максимальный срок такого перевода — 5 рабочих дней. Как только пройдет 5 рабочих дней, можно обращаться в поддержку: это можно сделать как по телефону, так и в отделении.

Рекомендуем прочитать: Рейтинг банков по РКО для ИП и юридических лиц с отзывами клиентов.

Перевод не туда. Как вернуть? / Уральский Банк Реконструкции и Развития

Оплачивали телефон и ошиблись в цифре? Переводили деньги на карту другу, но случайно отправили не туда? Рассказываем, как быть, когда во время операции с деньгами что-то пошло не так.

Что делать, если ошиблись, когда оплатили услуги связи

Это бывает, и часто. Первым делом стоит попробовать позвонить на «неправильный» телефон, объяснить ситуацию и попросить вернуть средства обратно.

Что еще можно сделать. Обратиться в офис обслуживания вашего оператора с документом, подтверждающим прохождение оплаты: чек из терминала, банкомата, выписку с банковской карты и прочее. У сотовых операторов могут быть свои условия возврата ошибочного платежа: где-то неправильно указанными могут быть не более трех или четырех цифр, где-то могут быть вопросы к последовательности цифр. Тонкости лучше узнать у своего поставщика услуги.

Если оба номера — ошибочный и правильный — принадлежат одному оператору связи, то возврат производится в течение нескольких дней. Если номера — разных операторов, и были допущены серьезные ошибки, то процесс может занять до 14 дней.

При безналичной оплате возврат осуществляется только на ту банковскую карту, с которой человек перевел деньги. Чтобы в будущем не допускать ошибок, оставьте «правильный» перевод в шаблонах своего мобильного или интернет-банка.

Перевод не на ту карту

Сразу оговоримся, что обязанность тщательно проверять реквизиты перевода лежит на вас как на владельце карты, а не на банке. И нажимая «подтвердить» при оплате в интернет-банке, вы автоматически подтверждаете, что все данные указаны верно.

И нажимая «подтвердить» при оплате в интернет-банке, вы автоматически подтверждаете, что все данные указаны верно.

Если вы совершали перевод по номеру телефона, свяжитесь с его владельцем и попросите перечислить вам деньги обратно. Если по номеру карты, то можно попробовать отправить еще 1 рубль и в сообщениях указать свой номер для связи и ждать звонка. С вами связались и вернули деньги — отлично. Нет — обратитесь в свой банк.

В каждой кредитной организации свои правила возвратов ошибочных платежей. Вам о них обязательно расскажут. Необходимо будет написать заявление о возврате. Возможно, деньги получится вернуть.

Параллельно с этим попросите ваш банк выдать вам справку о совершенной ошибочной операции по карте. В ней будут отражены первые и последние несколько цифр номера карты получателя. Первые 6 цифр — это БИН (банковский идентификационный номер), по которому можно определить банк, выпустивший карту. Например, это можно сделать здесь. С полученной справкой обратитесь в банк, получивший платеж.

Правовой аспект: если деньги не удалось вернуть вышеперечисленными способами, напишите заявление в полицию и обратитесь в суд. По ст. 1102 ГК РФ «Обязанность возвратить неосновательное обогащение», лицо, получившее деньги по ошибке, должно вернуть их вам в полном объеме. Уже в рамках разбирательства суд или правоохранительные органы узнают информацию о получателе от банка и привлекут человека к ответственности.

Использовали для оплаты систему бесконтактных платежей

С банковскими картами разобрались. А как быть, если оплачивали какую-то услугу или покупали что-то с помощью смартфона? Передумали, ошиблись — решили вернуть деньги.

Важно: при привязывании карты к системам бесконтактных платежей при оплате создается цифровой код, созданный случайным образом (токен), грубо говоря, виртуальная карта. Это делается для безопасности. Как в таком случае вернуть деньги?

- Удаленно. Написать в службу поддержки интернет-магазина и попросить вернуть вам средства через вашу учетную запись в приложении для оплаты.

- При личном присутствии. Снова приложить смартфон (не карту) к терминалу, продавец сделает возврат. Средства могут поступить мгновенно, а могут в течение нескольких дней.

Возможна ли ошибка

Номер банковских карт генерируется по особому алгоритму. Поэтому ошибиться и отправить деньги на чужую действующую карту достаточно сложно. Велика вероятность, что номер карты, на который улетели деньги, окажется несуществующим. В таком случае средства упадут на корреспондентский счет банка-получателя, а после вернутся отправителю. Обычно на это уходит около трех дней.

«Сбербанк» не отдает вклад подростку без разрешения органов опеки

Сейчас один из первых шагов во взрослую жизнь любого подростка – это получение банковской карты. Именно этот шаг сделал мой сын Никита, как только ему исполнилось 14 лет. Выбор банка был прост — самый крупный и самый известный. И конечно, взаимодействуя с таким банком, разве можно ожидать подвоха?

17 514 просмотров

Следующий шаг – это первый вклад, который принесет небольшую прибыль. Накопленные за предыдущие пару лет деньги уже лежали и ждали своего часа. И – какое совпадение – в мобильном приложении приходит реклама вклада «Сохраняй онлайн». Название вклада говорит само за себя – все можно сделать просто и дистанционно!

Накопленные за предыдущие пару лет деньги уже лежали и ждали своего часа. И – какое совпадение – в мобильном приложении приходит реклама вклада «Сохраняй онлайн». Название вклада говорит само за себя – все можно сделать просто и дистанционно!

Под руководством мамы Никита переводит выбранную сумму на вклад – все условия прочитаны и приняты. Инвестиции начали работать!

Через четыре месяца появилось выгодное предложение купить компьютер с хорошей скидкой – давняя мечта Никиты. Как мы думали, все что потребуется – это закрыть вклад, перевести деньги на счет карты и оплатить покупку.

Попытка закрыть вклад закончилась сообщением «необходимо прийти лично с родителями в офис банка». Вот и первый подвох – название вклада «Сохраняй онлайн» относится только к первому действию – деньги банк принял дистанционно и за пару секунд.

Вот и первый подвох – название вклада «Сохраняй онлайн» относится только к первому действию – деньги банк принял дистанционно и за пару секунд.

Сотрудник офиса, недолго постучав по клавишам компьютера, сообщает – деньги не отдадим, надо представить документы из органов опеки, что они не возражают….

Не возражают против чего!? Что бы Никита забрал самостоятельно заработанные и собственноручно положенные на вклад деньги на свою покупку? А как же статья ГК РФ 26.п.2 которая гласит « ….несовершеннолетние в возрасте от четырнадцати до восемнадцати лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя: 1) распоряжаться своими заработком, стипендией и иными доходами;…»?

Ответ банка — а мы ваш гражданский кодекс…у нас свои правила! Герои этого диалога — старший менеджер Ирина Кудряшова и руководитель дополнительного офиса №8047/0321 в г. Новосибирске Доценко Марина. История происходила 9 марта 2021 года.

Новосибирске Доценко Марина. История происходила 9 марта 2021 года.

Дальше – поездка всей семьей в органы опеки, две недели ожидание разрешающего документа…..

Если ваши дети захотят открыть вклад в Сбербанке и спросят вашего совета – что вы им скажите?

Как мне вернуть деньги после того, как я обнаружил несанкционированную транзакцию или деньги, пропавшие с моего банковского счета?

Если транзакция была произведена с использованием дебетовой карты или другого электронного перевода средств, у вас могут быть дополнительные меры защиты в соответствии с федеральным законом. Электронные переводы средств включают транзакции через банкоматы, покупки с использованием дебетовой карты, некоторые платежи по счетам через Интернет и платежи, которые вы настроили для автоматического списания с вашего счета.

Электронные переводы средств включают транзакции через банкоматы, покупки с использованием дебетовой карты, некоторые платежи по счетам через Интернет и платежи, которые вы настроили для автоматического списания с вашего счета.

Если вы потеряли карту или PIN-код

Допустим, вы потеряли свою дебетовую карту или PIN-код, либо они были украдены. Если вы уведомите свой банк или кредитный союз в течение двух рабочих дней с момента обнаружения потери или кражи карты, банк или кредитный союз не может привлечь вас к ответственности за сумму, превышающую сумму любых несанкционированных транзакций или 50 долларов США, в зависимости от того, какая сумма меньше. Если вы уведомите свой банк или кредитный союз через два рабочих дня, вы можете нести ответственность за несанкционированные транзакции на сумму до 500 долларов.

Кроме того, если ваш банк или кредитный союз отправит вам выписку, в которой указано несанкционированное списание средств, вы должны уведомить их в течение 60 дней. Если вы будете ждать дольше, вам также, возможно, придется оплатить полную сумму любых транзакций, которые произошли после 60-дневного периода, но до того, как вы уведомите свой банк или кредитный союз. Чтобы возложить на вас ответственность за эти транзакции, ваш банк или кредитный союз должен будет доказать, что, если бы вы уведомили их до окончания 60-дневного периода, транзакции бы не произошли.

Если вы будете ждать дольше, вам также, возможно, придется оплатить полную сумму любых транзакций, которые произошли после 60-дневного периода, но до того, как вы уведомите свой банк или кредитный союз. Чтобы возложить на вас ответственность за эти транзакции, ваш банк или кредитный союз должен будет доказать, что, если бы вы уведомили их до окончания 60-дневного периода, транзакции бы не произошли.

Наконечник

Сообщите о своей утерянной или украденной карте или ПИН-коде в течение двух рабочих дней после того, как вы обнаружите, что они пропали, поэтому вы ограничите свои потери 50 долларами или меньше, независимо от того, сколько денег снято с вашей карты.

Если кто-то украл защитный код или PIN-код вашей дебетовой карты или банковского счета, вам следует выполнить те же действия, что и в случае, если кто-то украл вашу карту.

Вы должны уведомить свой банк или кредитный союз в течение двух рабочих дней после обнаружения потери или кража вашего защитного кода или PIN-кода. Никогда не записывайте свой PIN-код на дебетовой карте и не храните его в бумажнике на случай утери или кражи вашей карты или кошелька. Хотя защита от несанкционированных транзакций по-прежнему действует, вам все равно придется пройти процесс возврата своих средств.

Никогда не записывайте свой PIN-код на дебетовой карте и не храните его в бумажнике на случай утери или кражи вашей карты или кошелька. Хотя защита от несанкционированных транзакций по-прежнему действует, вам все равно придется пройти процесс возврата своих средств.

Если вы не потеряли карту или PIN-код

Если в вашей выписке указана неавторизованная транзакция, но вы не потеряли свою карту, защитный код или PIN-код или их не украли, вам все равно следует сразу же уведомить об этом свой банк или кредитный союз.Вы должны уведомить свой банк не позднее, чем через 60 дней после того, как банк или кредитный союз отправит вам выписку с указанием несанкционированной транзакции. Если вы будете ждать дольше, вам, возможно, придется оплатить полную сумму любых транзакций, которые произошли после 60-дневного периода, но до того, как вы уведомите свой банк. Чтобы возложить на вас ответственность за эти транзакции, ваш банк должен будет показать, что, если бы вы уведомили его до окончания 60-дневного периода, транзакции бы не произошли.

При смягчающих обстоятельствах, таких как длительная поездка или госпитализация, из-за которой вы не можете уведомить банк в течение отведенного времени, указанные выше периоды уведомления должны быть продлены.

Что должен сделать банк после того, как я сообщу об этом? Могу ли я вернуть свои деньги?

После того, как вы уведомите свой банк или кредитный союз, у него обычно есть десять рабочих дней для расследования проблемы (20 рабочих дней, если счет был открыт менее 30 дней). Банк или кредитный союз должен исправить ошибку в течение одного рабочего дня после определения того, что ошибка произошла. После этого у вашего банка или кредитного союза есть три рабочих дня, чтобы сообщить вам о своих выводах.

Если банк или кредитный союз не может завершить расследование в течение десяти (или 20) рабочих дней, в зависимости от обстоятельств, он, как правило, должен предоставить на ваш счет временный кредит на сумму спорной транзакции за вычетом максимум 50 долларов, пока он продолжает расследование.

Однако при определенных обстоятельствах временный кредит не требуется. Например, банк или кредитный союз может потребовать от вас предоставить письменное подтверждение ошибки, если вы изначально предоставили информацию по телефону. Если вас просят предоставить ответ в письменной форме, а вы не сделаете этого в течение десяти рабочих дней, банк или кредитный союз не обязан временно кредитовать ваш счет в ходе расследования.

После этого банк или кредитный союз должен решить проблему в течение 45 дней, за исключением случаев, когда оспариваемые транзакции проводились в иностранном государстве, проводились в течение 30 дней с момента открытия счета или были покупками в точках продаж с использованием дебетовой карты.В таких случаях вам, возможно, придется подождать до 90 дней, пока проблема не будет полностью решена.

Если банк или кредитный союз определяет, что операции действительно были санкционированы, он должен предоставить вам письменное уведомление, прежде чем снимать деньги, которые были зачислены вам во время расследования, с вашего счета.

Неудачная онлайн-транзакция или перевод денег на неправильный счет? Вот что делать. Платежи

в цифровом режиме проще, но если вы столкнетесь с проблемами, вот несколько предлагаемых решений.Сунил Хосла

С тех пор, как было объявлено о демонетизации, произошел всплеск цифровых платежей. Все больше людей из небольших городов платят за товары и услуги в цифровом виде, что способствует переходу Индии от экономики, основанной на наличных деньгах, к цифровой и безналичной экономике.

Хотя концепция совершения платежей одним щелчком мыши звучит великолепно, она также сопряжена с некоторыми проблемами, такими как перевод денег на неправильный счет или неудачные транзакции. Давайте углубимся в эти проблемы и решения, которые можно предложить.

1. Сумма списания дважды

Простота использования цифрового режима расчетов несравнима. Это проще и быстрее, а популярность цифровых платежей продолжает расти. Однако есть некоторые подводные камни, одна из которых — двойное дебетование, то есть сумма, списываемая дважды за одну и ту же транзакцию. Часто при совершении цифровых платежей вы сталкиваетесь с неудавшейся транзакцией, поэтому вы совершаете транзакцию снова, но когда вы проверяете, сумма дважды списывается со счета.

Однако есть некоторые подводные камни, одна из которых — двойное дебетование, то есть сумма, списываемая дважды за одну и ту же транзакцию. Часто при совершении цифровых платежей вы сталкиваетесь с неудавшейся транзакцией, поэтому вы совершаете транзакцию снова, но когда вы проверяете, сумма дважды списывается со счета.

Есть только одно решение этой проблемы i.е. банк должен произвести быстрый возврат второй транзакции. Хотя эта практика соблюдается, иногда клиенту необходимо продолжать настаивать на возврате средств в службу поддержки клиентов. Улучшения с точки зрения руководящих принципов и более быстрых действий уже видны, но более ощутимые улучшения помогут завоевать большее доверие клиентов.

2. Чип карты перестает работать

Вы или кто-то из ваших близких, должно быть, хотя бы раз сталкивались с этой проблемой при совершении электронных платежей. Вы или продавец несколько раз погружаете карту в считывающее устройство банкомата или терминала торговой точки EMV, но авторизация не происходит. Это может быть связано с тем, что чипы на дебетовых или кредитных картах перестают работать из-за износа. В такой ситуации можно использовать считывание карты вместо погружения карты. Обход микросхемы — еще один способ решения проблемы.

Это может быть связано с тем, что чипы на дебетовых или кредитных картах перестают работать из-за износа. В такой ситуации можно использовать считывание карты вместо погружения карты. Обход микросхемы — еще один способ решения проблемы.

3. Кредитные / дебетовые карты не принимаются

Это самая неприятная проблема для клиента. Есть дебетовые или кредитные карты, которые принимаются только в нескольких терминалах. Иногда клиент не знает, что его / ее карта не принимается на всех терминалах, что может поставить его / ее в затруднительную ситуацию, учитывая высокую зависимость людей от цифровых платежей в настоящее время.Это требует безотлагательного внимания и действий со стороны эквайеров, которым необходимо разрешить прием на своих терминалах.

Банк-эквайер — это финансовое учреждение, которое ведет банковский счет продавца. Контракт с эквайером позволяет продавцам обрабатывать транзакции по кредитным и дебетовым картам. Банк-эквайер передает транзакции продавца в соответствующие банки-эмитенты для получения платежа.

4. Неудачные транзакции EMI

При выполнении транзакции EMI вы можете столкнуться с ситуацией, когда транзакция будет успешной i.е. сумма списывается, но она не конвертируется в EMI. Что ж, паниковать нечего. Все, что вам нужно сделать, это позвонить своему эмитенту и преобразовать транзакцию в EMI.

Банк-эмитент — это финансовое учреждение, которое выдает кредитные / дебетовые карты потребителям от имени карточных сетей (Visa, MasterCard, RuPay).

5. Введена неверная сумма

Вероятность возникновения проблемы у продавца несколько выше. Вы можете совершить транзакцию на неправильную сумму.Но не о чем беспокоиться. Цифровые платежи так же безопасны, как и ваши деньги в банке. В таком случае первоначальная транзакция должна быть объявлена недействительной и должна произойти новая транзакция.

6. Бесконтактные платежи

Бесконтактные платежи, транзакции, не требующие физического контакта между устройством и платежным терминалом, могут быть недоступны в местах, где терминал не поддерживает NFC. Нажатие на устройство или наведение на него для оплаты, конечно, легко, но вы можете просто провести картой для совершения платежа, если бесконтактная оплата недоступна.

Нажатие на устройство или наведение на него для оплаты, конечно, легко, но вы можете просто провести картой для совершения платежа, если бесконтактная оплата недоступна.

Подводя итоги

Финтех-компании, агрегаторы и банковские органы постепенно работают над улучшением цифровых платежей, повышая легкость, доверие и надежность пользователей. Этот сектор предоставляет огромные возможности для цифровых игроков. Правительство инициирует большие меры, всесторонне изучая различные компоненты цифровых платежей в соответствии с передовой мировой практикой и списком общепринятых и актуальных показателей.

(Автор — руководитель цифрового бизнеса, India Transact Services Limited)

Получите текущие цены на акции с BSE, NSE, рынка США и последние NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO , рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте лидеров рынка, крупнейших проигравших и лучших фондов капитала. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Дебет банковского счета: что на самом деле происходит?

Когда ваш банковский счет списывается, деньги снимаются со счета. Противоположностью дебету является кредит, и в этом случае деньги добавляются на ваш счет. Ваш счет дебетуется во многих случаях. Например, если вы настроили прямой дебет, и деньги автоматически снимаются с вашего счета для оплаты счета, когда вы выписываете чек, и он обналичивается, и когда вы используете дебетовую карту, которая позволяет вам снимать деньги со своего счета. банковский счет и использовать его для покупки товаров и услуг.

Ключевые выводы

- Банковский счет дебетуется при совершении транзакции, обычно с помощью дебетовой карты, системы оплаты счетов или чека.

- Когда дебетовая карта удаляется или обрабатывается для онлайн-транзакции, первым шагом является электронное уведомление банка.

- Следующим шагом в транзакции по дебетовой карте является то, что банк удерживает на счете сумму транзакции.

- Затем розничный торговец отправляет детали транзакции в банк, и после их просмотра банк переводит деньги розничному продавцу.

Когда ваш банковский счет списывается, деньги снимаются со счета. Противоположностью дебету является кредит, и в этом случае деньги добавляются на ваш счет. Ваш счет дебетуется во многих случаях. Например, если вы настроили прямой дебет, и деньги автоматически снимаются с вашего счета для оплаты счета, когда вы выписываете чек, и он обналичивается, и когда вы используете дебетовую карту, которая позволяет вам снимать деньги со своего счета. банковский счет и использовать его для покупки товаров и услуг.

Как работает дебетовая карта

Первое, что происходит, когда вы используете свою дебетовую карту для совершения покупки, — это то, что ваш банк уведомляется о покупке в электронном виде. Это происходит мгновенно, когда вы проводите по карте или вводите ее на веб-сайте, чтобы совершить онлайн-покупку. Данные также отправляются в сеть обработки карт, например, Visa или Mastercard, которая проверяет данные транзакции и проверяет, не было ли заявлено о потере или краже дебетовой карты.

Процессор также подтверждает, что на счете держателя карты есть средства, и подтверждена ли транзакция.

Передаваемые данные включают номер карты, сумму транзакции и дату. Данные также будут включать название продавца и код категории продавца или MCC, а также любую информацию о программе вознаграждений.

Поскольку транзакция обычно занимает от 24 до 72 часов, банк блокирует сумму транзакции на вашем счете. Это действие не дает вам использовать деньги для чего-то другого. В идеале удержание длится достаточно долго, чтобы зарезервировать средства до завершения транзакции.

Затем продавец, у которого вы совершили покупку, отправляет детали транзакции через сеть в ваш банк. Ваш банк проверяет детали и, если все проверено, в электронном виде переводит покупную цену продавцу, эффективно удаляя эти средства с вашего счета. Говоря банковским языком, банк списывает покупную цену с вашего счета.

Каждая банковская транзакция состоит из дебета, который включает снятие денег со счета, и кредита, который добавляет деньги на счет-получатель.

Как работает чек

Когда вы выписываете чек, получатель переводит чек в свой банк, который отправляет его в клиринговую единицу, например, Федеральный резервный банк. Затем клиринговая единица дебетует счет вашего банка и кредитует получателя. Чеки — это депозиты в электронном виде с использованием приложения, или они депонируются по почте или лично.

Как работают автоматизированные плательщики счетов

Благодаря автоматическим дебетовым транзакциям вы позволяете кредитору регулярно списывать деньги с вашего текущего или сберегательного счета.Получатель имеет доступ к информации о вашем банковском счете и маршрутному номеру, поэтому он может выполнить транзакцию. Таким образом, существует риск предоставления этой информации другой стороне.

Кроме того, если вы не будете контролировать свою учетную запись, вы можете получить овердрафт и увеличить комиссию за овердрафт. Другой вариант — оплатить счета самостоятельно через плательщика. Таким образом, вы сохраняете контроль над тем, какие суммы снимаются и когда.

Найти трансферы | Центр поддержки Square

Платежи, принимаемые с помощью Square, могут быть переведены непосредственно на ваш связанный банковский счет в соответствии с вашим графиком переводов.

У вас есть три варианта отправки переводов: перевод на следующий рабочий день, перевод в тот же день или мгновенный перевод. У нас нет лимитов на переводы на следующий рабочий день, и мы не будем удерживать средства в зависимости от типа, суммы или частоты транзакции. Вы всегда должны видеть, что ваши трансферы прибывают в соответствии с выбранным вами расписанием.

Примечание : Кроме того, если у вас есть Square Card, вы можете переводить средства со своего банковского счета, чтобы пополнить свой баланс Square.Для этого действия требуется привязанная дебетовая карта.

Если вы не можете найти перевод, просмотрите информацию ниже, чтобы убедиться, что вы исключили типичные проблемы:

Просмотр сведений о переводе

Из панели управления Online Square

Посетите Остаток > Отчеты о переводе на онлайн-панели Square Dashboard.

Используйте инструмент выбора даты в верхнем левом углу страницы, чтобы уточнить диапазон дат для поиска трансфера. Примечание : Щелкните в середине инструмента выбора даты, чтобы увидеть полный просмотр календаря.

Щелкните любую передачу в списке, чтобы просмотреть подробные сведения, включая механизм передачи и соответствующие сведения о трассировке.

Если у вас квадратная карта или сохраненный баланс, выполните следующие действия:

Перейдите к Balance> Activity> Transfers в онлайн-панели Square Dashboard .

Выберите любую передачу из списка и Просмотреть подробности для просмотра дополнительных сведений.

Коснитесь трех горизонтальных линий в верхнем правом углу, чтобы перейти к меню, или стрелки вниз в верхней части квадратного регистра.

Метчик Весы .

Tap Отчеты о передаче .

Если у вас квадратная карта или сохраненный баланс, выполните следующие действия:

Коснитесь трех горизонтальных линий в верхнем правом углу, чтобы перейти к меню, или стрелки вниз в верхней части квадратного регистра.

Нажмите Баланс> Все действия.

Отвод Передачи .

Примечание: сведения о передаче трассировки в настоящее время доступны только через вашу онлайн-панель Square Dashboard.

Проверьте график переводов

В зависимости от того, в какой день и время вы принимали платежи, проверьте выбранное вами время окончания графика переводов. Если платежи были приняты после установленного срока, эти платежи будут отправлены в ваш следующий перевод.

Если вы хотите хранить средства в Square или переводить автоматически, вы можете выбрать между графиком автоматического перевода и расписанием ручного перевода в настройках баланса вашей онлайн-панели.

Переводы на следующий день не отправляются по пятницам и субботам. Вы должны получить платежи, принятые в пятницу и субботу в понедельник утром.

Большинство банков закрыто по выходным и праздникам, поэтому переводы обычно задерживаются в это время.

Примечание Вы можете мгновенно отправить средства на свой связанный банковский счет, если он поддерживает мгновенные переводы.

Проверьте свои платежи

Проверьте свой банковский счет

Убедитесь, что ваш банковский счет подтвержден. Если вы принимаете платежи до привязки своего банковского счета, деньги будут оставаться на балансе вашего счета до тех пор, пока ваш банк не будет проверен.

Проверить, ожидает ли перевод. Незавершенные переводы на следующий день будут завершены и должны прибыть в течение следующих 1-2 рабочих дней.

Убедитесь, что ваш счет Square не связан с закрытым банковским счетом. Узнайте, что делать, если переводы были отправлены на закрытый счет.

Перевод на следующий день может появиться в течение нескольких рабочих дней в зависимости от скорости обработки вашего банка. Свяжитесь с вашим банком, чтобы получить информацию о сроках их обработки.

Переводы из Square, отправленные на ваш связанный банковский счет, можно определить, выполнив поиск Square Inc в своей банковской выписке.Вы также можете создать теги переноса, чтобы идентифицировать переводы на следующий рабочий день из Square. Примечание : Теги передачи не отображаются при использовании мгновенных переводов. Мгновенные переводы, отправленные на ваш банковский счет, будут содержать в описании Square . Некоторые банки отображают перевод как Square Real Time Payment.

Если у вас все еще возникают проблемы с поиском перевода, вам нужно будет поговорить с менеджером вашего филиала или с кем-нибудь из отдела ACH вашего банка.В подобных случаях мы чаще всего обнаруживаем, что банк мог неправильно направить или перенаправить средства при получении.

Чтобы окончательно определить, куда были направлены средства, вам необходимо, чтобы они провели трассировку перевода . Просто чтобы вы знали, у большинства сотрудников банка нет такой способности, поэтому очень важно поговорить с правильным человеком.

Когда вы разговариваете с представителем банка, вам нужно будет предоставить ему индивидуальную информацию о переводе из отчета о переводе на панели управления.Узнайте больше о местонахождении деталей перевода.

Если вы обслуживаете банк через JP Morgan Chase, вы можете напрямую связаться с их отделом отслеживания, набрав 1-800-677-7477, а затем, следуя подсказкам, поговорите с представителем службы поддержки.

Примечание: Информация о переводе не будет отображаться для переводов до 2021 года. Чтобы получить помощь в поиске информации отслеживания для этих переводов, свяжитесь с нами напрямую.

Почему возврат средств на дебетовую карту занимает несколько дней?

Когда вы возвращаете товар или обнаруживаете, что дебетовая карта списана с вашего счета, который вы не авторизовали, вы хотите, чтобы деньги были немедленно возвращены на ваш банковский счет.К сожалению, с дебетовыми картами это не работает. Закон об электронных денежных переводах позволяет банкам до 10 рабочих дней решать, возвращать ли деньги на ваш банковский счет. Это означает, что средства, на которые вы полагаетесь для оплаты счетов, могут быть задержаны.

Процесс возврата

Когда вы совершаете покупку с помощью дебетовой карты, деньги переводятся с вашего банковского счета продавцу. Банк не может произвести немедленное возмещение на вашу дебетовую карту, потому что процесс происходит мгновенно, и ваших денег больше нет.

Если вам нужен возврат, вы должны связаться с продавцом, чтобы обработать запрос на возврат. Затем продавец вернет деньги на карту, использованную в транзакции, если ваш запрос не будет отклонен. Это необходимо сделать в первую очередь, прежде чем банк сможет зачислить средства на ваш счет, и обработка может занять несколько рабочих дней.

Если вы считаете, что вам причитается возмещение, но продавец отказывается его предоставить, вам может потребоваться подать спор в свой банк.

Диспут vs.Мошенничество

Непредвиденные списания с вашей дебетовой карты могут быть очень неприятными, но есть большая разница между подачей спора относительно списаний, произведенных с вашей дебетовой карты, и заявлением о мошенничестве.

Если вы знаете человека, которому вы совершили транзакцию по своей дебетовой карте, если вы подписались на бесплатную пробную версию в компании или если вы добровольно одолжили свою карту кому-то, это обычно не считается мошенничеством. Списание обычно квалифицируется как мошенническое, только если вы никогда не вели дела с продавцом или не знаете человека, который использовал вашу дебетовую карту.

В некоторых случаях банк зачисляет на ваш счет оспариваемую сумму во время расследования мошенничества. Однако некоторые банковские политики могут предусматривать ответственность потребителя за мошеннические платежи в размере от до 50 долларов США, если банк получит уведомление в течение двух дней после уведомления о взимании платы. Если банк будет уведомлен более чем через два дня после уведомления о начислении платы, размер этой ответственности может возрасти от до $ 500 .

Ускорение процесса

Чтобы ускорить процесс возврата средств в случае мошенничества или споров, важно быть должным образом подготовленным.Если вы подаете заявление о мошенничестве, перепроверьте формы, чтобы убедиться, что вы все заполнили правильно. Когда документы нужно отправить обратно, потому что они неверны, их обработка занимает больше времени.

В случае споров о платежах предоставьте банку всю необходимую информацию, необходимую для подтверждения вашего требования, включая номер отмены, адрес электронной почты или любую другую информацию в письменном виде.

Покупки не для дебетовой

Использование дебетовой карты для покупок у одних продавцов сопряжено с большим риском, чем у других.Иногда безопаснее использовать другие формы оплаты, такие как PayPal, наличные или кредитную карту, чтобы защитить свой банковский счет от мошенничества. В таких заведениях, как автозаправочные станции, рестораны и интернет-магазины, лучше не использовать дебетовую карту.

Утерянные или украденные кредитные, банкоматные и дебетовые карты

Если ваша кредитная, банкоматная или дебетовая карта утеряна или украдена, федеральный закон ограничивает вашу ответственность за несанкционированные платежи. Ваша защита от несанкционированных платежей зависит от типа карты и от того, когда вы сообщаете о потере.

Немедленно сообщить об утере или краже

Оперативное действие ограничивает вашу ответственность по списаниям, которые вы не санкционировали. Как можно скорее сообщите об утере или краже вашей карты эмитенту карты. У многих компаний есть бесплатные номера и круглосуточная служба на случай чрезвычайных ситуаций. После того, как вы сообщите об утере банкомата или дебетовой карты, федеральный закон гласит, что вы не можете нести ответственность за несанкционированные переводы, которые происходят после этого времени.

- Напишите письмо или электронное письмо. Укажите номер вашего счета, дату и время, когда вы заметили, что ваша карта пропала, и когда вы впервые заявили о потере.

- Внимательно проверьте выписку по карте на предмет транзакций, которые вы не совершали. Сообщите об этих транзакциях эмитенту карты как можно быстрее. Обязательно отправьте письмо по адресу, указанному для ошибок при выставлении счета.

- Проверьте, покрывает ли страховой полис вашего домовладельца или арендатора вашу ответственность за кражи карт. В противном случае некоторые страховые компании позволят вам изменить свой полис, чтобы включить эту защиту.

Как сообщать о мошеннических операциях

- Обратитесь в банкомат или к эмитенту дебетовой карты.

- Сообщить о мошеннической транзакции.

Действуйте, как только обнаружите, что снятие средств или покупку не совершали.

- Сообщить о мошеннической транзакции.

- Напишите дополнительное письмо, чтобы подтвердить, что вы сообщили о проблеме.

- Сохраните копию своего письма.

- Отправьте его заказным письмом и попросите квитанцию о вручении.

- Обновите ваши файлы.

- Запишите даты, когда вы звонили или отправляли письма.

- Храните копии писем в своих файлах.

Как ограничить свои потери

Закон о справедливом кредитном выставлении счетов (FCBA) и Закон об электронных денежных переводах (EFTA) обеспечивают защиту в случае утери или кражи вашей кредитной, банкоматной или дебетовой карты.

Потеря кредитной карты или мошеннические платежи

Согласно FCBA, ваша ответственность за несанкционированное использование вашей кредитной карты превышает 50 долларов. Однако, если вы сообщите об убытке до того, как ваша кредитная карта будет использована, FCBA скажет, что вы не несете ответственности за любые списания, которые вы не санкционировали.Если номер вашей кредитной карты украден, но не сама карта, вы не несете ответственности за несанкционированное использование.

Утеря банкомата или дебетовой карты или мошеннические переводы.

Если вы сообщаете об отсутствии банкомата или дебетовой карты до того, как кто-то им воспользуется, EFTA заявляет, что вы не несете ответственности за любые несанкционированные транзакции. Если кто-то использует ваш банкомат или дебетовую карту до того, как вы заявите об утере или краже, ваша ответственность зависит от того, как быстро вы сообщите об этом:

| Если вы сообщите: | Ваш максимальный убыток: |

| До того, как будут произведены какие-либо несанкционированные платежи. | $ 0 |

| В течение 2 рабочих дней после того, как вы узнали об утере или краже. | $ 50 |

| Более чем через 2 рабочих дня после того, как вы узнали о потере или краже, но менее чем через 60 календарных дней после отправки вам выписки, | $ 500 |

| Более 60 календарных дней после отправки вам выписки. | Все деньги сняты со счета вашего банкомата / дебетовой карты и, возможно, больше; например, деньги на счетах, привязанных к вашему дебетовому счету. |

Если кто-то совершает несанкционированные транзакции с номером вашей дебетовой карты, но ваша карта не потеряна, вы не несете ответственности за эти транзакции, если сообщите о них в течение 60 дней с момента отправки вам выписки.

Как защитить свои карты и информацию о счете

Для кредитных, банкоматных или дебетовых карт

- Не сообщайте номер своего счета по телефону, если только вы сами не позвоните.

- Защитите свою учетную запись. Никогда не оставляйте его открытым и не пишите на конверте.

- Записывайте номера своих счетов, даты истечения срока действия и номера телефонов каждого эмитента карты, чтобы вы могли быстро сообщить о потере.

- Проведите линию через пробелы. на накладных расходах или дебетах над общей суммой, чтобы нельзя было изменить сумму.

- Не подписывайте пустой платежный или дебетовый чек.

- Разорвите копии и сохраните квитанции, чтобы сверить их с ежемесячными выписками.

- Разрежьте старые карты — вырезая номер счета — перед тем, как выбросить их.

- Незамедлительно открывайте ежемесячные отчеты и сравнивайте их со своими квитанциями. Сообщайте об ошибках или неточностях как можно скорее.

- Носите только нужные карты.

Для банкоматов или дебетовых карт

- Не носите свой PIN-код в бумажнике, кошельке или кармане — и не записывайте его на банкомате или дебетовой карте.Сохраните это в памяти.

- Никогда не пишите свой PIN-код на внешней стороне платежной квитанции, конверта или других документов, которые можно потерять или просмотреть.

- Тщательно проверяйте операции в банкомате или по дебетовой карте ; средства за этот товар будут быстро переведены с вашего текущего или другого депозитного счета.

- Периодически проверяйте активность своего счета , особенно если вы выполняете банковские операции онлайн. Сравните текущий баланс и транзакции в вашей выписке с записанными вами.Немедленно сообщайте о любых несоответствиях эмитенту вашей карты.

Временно замороженная учетная запись — Venmo

Если вы получили электронное письмо о том, что недавняя транзакция, которую вы совершили с банковского счета, не удалась, вам нужно войти в систему с компьютера и перейти на venmo.com/recover, чтобы решить проблему. Ваш аккаунт также будет временно заморожен до тех пор, пока средства не будут возвращены.

Банковские платежи могут быть неудачными по ряду причин. Хотя Venmo не знает, почему ваша транзакция не удалась, ваш банк должен быть в состоянии сказать вам, почему именно.Некоторые частые причины сбоя: превышение количества переводов ACH, разрешенных на вашем счете, или недостаток средств на момент транзакции.

Самый быстрый способ восстановить учетную запись — использовать дебетовую карту для возврата суммы. Оплата через банк также возможна, но имейте в виду, что обработка этих платежей может занять несколько дней. В любом случае, как только Venmo получит средства, ваш аккаунт будет восстановлен.

Обратите внимание, что если вы решите выплатить задолженность на банковский счет, мы покажем вам предполагаемую дату прибытия.Перевод средств на ваш счет Venmo займет от 3 до 5 рабочих дней, поэтому заранее благодарим вас за терпение!

Любые платежи, которые вы получаете на свой счет Venmo, будут автоматически применяться к сумме, которую вы должны Venmo, тем самым уменьшая сумму, которую вы должны.

Требую возврата денег за билет и выплату компенсации.

Требую возврата денег за билет и выплату компенсации. Что делать?

Что делать?