Тема 3.5 Ценные бумаги: акции, облигации. Фондовый рынок

Ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Ценная бумага может появиться только в результате эмиссии.

Эмиссия ценных бумаг — это последовательность действий эмитента по размещению эмиссионных ценных бумаг.

Эмитент — юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими. Владелец — лицо, которому ценные бумаги принадлежат на праве собственности или ином вещном праве.

К основным видам ценных бумаг относятся:

Облигации;

Векселя;

Чеки;

Депозитные и сберегательные сертификаты;

Банковские сберегательные книжки на предъявителя;

Коносамент;

Акции;

Приватизационные ценные бумаги и др. документы.

Акция — эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Само название привилегированных акций говорит о наличии ряда преимуществ (привилегий), которые предоставляются их владельцам. Главное из них состоит в праве на получение фиксированных дивидендов вне зависимости от размеров прибыли АО.

Но привилегированные акции не дают их владельцам права голоса. Впрочем, в России они такое право все же иногда приобретают. А именно, если из-за сложного положения акционерного общества им не выплачивается фиксированный дивиденд. Нарушение одного из прав таким способом компенсируется приобретением другого.

Любой вид акции дает владельцам право их свободной продажи, но не обязывает акционерное общество выкупать их. С момента приобретения акции их владелец несет вместе с обществом предпринимательские риски. И если дела компании пойдут плохо и акции превратятся в бросовые бумаги, никто не обязан возмещать владельцу вложенные деньги.

Любая акция имеет номинальную стоимость, написанную на ней самой, и равную сумме денег, считающейся вложенной ее владельцем в компанию. По номинальной стоимости акции продаются всего один раз, в момент эмиссии. Наряду с номинальной существует рыночная цена, называемая курсом акции. Курс акций определяется соотношением спроса и предложения на них. А эти величины в свою очередь зависят от того, насколько хорошо работает предприятие, а также от функционирования экономики в целом

Облига́ция — эмиссионнаядолговаяценная бумага, владелец которой имеет право получить отэмитентаоблигации в оговоренный срок еёноминальную стоимостьденьгами или в виде иного имущественного эквивалента. Также облигация может предусматривать право владельца (держателя) на получениепроцента(купона) от её номинальной стоимости либо иные имущественные права. Общимдоходомпо облигации являются сумма выплачиваемыхпроцентов(купонов) и размердисконтапри покупке.

Облигации служат дополнительным источником средств для эмитента, являясь эквивалентомзайма. Иногда их выпуск носит целевой характер — дляфинансированияконкретных программ или объектов, доход от которых в дальнейшем служит источником для выплаты дохода по облигациям.

Экономическая суть облигаций очень похожа на кредитование. Облигации позволяют планировать как уровень затрат для эмитента, так и уровень доходов для покупателя, но не требуют оформления залога и упрощают процедуру перехода права требования к новомукредитору.

Рынок ценных бумаг — это экономические отношения между участниками рынка по поводу выпуска и обращения ценных бумаг.

Обращение акций и облигаций происходит на особом рынке ценных бумаг. Основными его участниками являются потребители и поставщики капитала. Предприятия, нуждающиеся в капитале и привлекающие его с помощью выпуска (эмиссии) ценных бумаг, называются эмитентами. Поставщики капитала, вкладывающие (инвестирующие) собственные денежные средства в приобретение ценных бумаг с целью получения дохода, именуются инвесторами. На рынке ценных бумаг происходит пересечение интересов сторон-участниц. Так, инвесторы заинтересованы в первую очередь в получении высоких доходов от приобретенных ценных бумаг. Они также хотят, чтобы купленные ценные бумаги были достаточно надежны и

В зависимости от способа поступления ценных бумаг на рынок, различают первичный и вторичный рынок ценных бумаг. На первичном рынке фирма-эмитент привлекает средства инвесторов. Первичный рынок дает рождение ценным бумагам, вся же последующая долгая «жизнь» ценных бумаг связана со вторичным рынком.

На вторичном рынке ценные бумаги могут поменять своих владельцев, т. е. перейти от одних инвесторов к другим. Иначе, операции на вторичном рынке, как правило, происходят без участия эмитента и не приносят ему дополнительных средств. Вместе с тем происходящие здесь события небезразличны для эмитента. Ведь никто не будет приобретать на первичном рынке акции дороже, чем их же можно купить на вторичном.

С точки зрения механизма своего функционирования рынок ценных бумаг делится на неорганизованный и организованный. Неорганизованный рынок представлен прямыми сделками продавцов и покупателей акций, а также сделками, осуществляемыми с помощью посредников. Достоинством неорганизованного рынка является полнота охвата: на нем может осуществляться торговля практически любыми ценными бумагами. Это обстоятельство исключительно важно для мелких или новых компаний, которые провели эмиссию ценных бумаг, но недостаточно авторитетны, чтобы предлагать их широкой публике.

Поиск покупателя и выработка соглашения о продаже акций ведутся на неорганизованном рынке индивидуальным образом. Результатом этого является низкая ликвидность обращающихся бумаг: нет никаких гарантий, что покупатель вообще найдется. Другим недостатком этого рынка является высокий риск. Оценивая надежность покупаемой бумаги, покупатель может рассчитывать только на свои знания и интуицию. Ядро организованного рынка ценных бумаг составляет сеть фондовых бирж.

Фондовая биржа представляет собой организованный рынок, где по заранее определенным жестким правилам совершаются сделки с ценными бумагами. Фондовая биржа призвана обеспечить быструю, надежную и эффективную перепродажу ценных бумаг. Она выступает в качестве организатора проведения сделок между двумя сторонами: поставщиком капитала и его потребителем.

В процессе своей деятельности фондовая биржа выполняет три основные функции: 1)аккумуляция капитала;

2)обеспечение межотраслевых переливов капитала; 3)переход управления предприятиями к эффективному собственнику.

Аккумуляция капитала

Находясь в центре пересечения интересов продавцов и покупателей, биржа аккумулирует разрозненные свободные финансовые средства и помогает их инвестированию в ценные бумаги, а значит, в конечном счете и в производство. Владелец небольшой суммы денег не может открыть с их помощью своего дела. Но даже если их хватит на покупку только одной акции, его деньги будут инвестированы в экономику. При этом способность биржи аккумулировать большие объемы капитала и направлять их туда, где существует спрос, прямо связана со способностью биржи обеспечить участникам сделки максимальные удобства. А именно: надежность, информационное обеспечение и обеспечение ликвидности.

Биржи представляют собой чрезвычайно важный для рыночной экономики инструмент межотраслевого перелива капитала. Установление равновесия между спросом и предложением возможно лишь тогда, когда капиталы могут покидать сферы, где существует устойчивое перепроизводство (например, старые отрасли, производящие неконкурентоспособные товары), и перетекать туда, где рынок требует резкого наращивания выпуска. Ценные бумаги делают этот процесс более плавным и реализуемым. Каждый легко может избавиться от переставшего приносить прибыль большего или меньшего пакета ценных бумаг того же сталелитейного завода, если согласится продать их дешево. И без труда вложит выручку в более прибыльный сектор экономики.

Открытость биржевой информации предоставляет возможность любому акционеру проследить за ситуацией, складывающейся на фондовом рынке с ценными бумагами компаний. Тем самым ошибки в управлении акционерным обществом перестают быть понятными только специалистам-экспертам, способным указать конкретные просчеты в рекламной кампании, распределении инвестиций или инженерной политике фирмы.

Появляется индикатор, понятный широкой публике. Опасным сигналом обычно является серьезное падение курса ценных бумаг какой-либо компании-эмитента. Оно же часто оказывается и механизмом перехода фирмы в руки эффективного собственника. Сначала бумаги слабой фирмы «сбрасывают» хорошо информированные профессионалы. Ориентируясь на них, схожим образом поступают и мелкие инвесторы. Стремление многих владельцев ценных бумаг поскорее избавиться от них еще больше усугубляет ситуацию. Рыночная цена ценных бумаг стремительно снижается. А это в свою очередь создает благоприятную возможность для скупки акций в целях формирования контрольного пакета, позволяющего перехватить контроль над неэффективно работающей фирмой. Следовательно, способствует переходу управления компанией в более надежные руки, то есть к эффективному собственнику.

Обязательным признаком биржевой деятельности являются биржевые спекуляции — краткосрочная купля-продажа ценных бумаг с целью извлечения курсовой прибыли. Последняя возникает, когда существует разница между ценой покупки и ценой продажи ценных бумаг.

Все биржевые операции можно разделить на два типа: наличные и срочные сделки. По наличным сделкам расчет производится в момент заключения сделки. Спекулятивная прибыль здесь обычно невелика и может возникнуть лишь в ходе арбитража использования разницы цены ценных бумаг на разных биржах.

Подавляющая часть совершаемых на бирже операций относится к срочным сделкам. Характерной особенностью срочных сделок является перенос исполнения обязательств сторон-участниц на какое-то время (несколько дней или месяцев). Акции будут переданы, а деньги уплачены через определенный срок после заключения сделки. Причем доподлинно их курс в будущем не может знать никто.

В силу этого сфера срочных сделок прерогатива биржевых спекулянтов. Их успех зависит от наличия эксклюзивной информации, доступа к крупным финансовым ресурсам и умения анализировать обстановку. Быстротечный характер спекулятивных операций позволяет в ходе серии удачных сделок превратить незначительную первоначальную сумму денег в солидный капитал. В то же время деятельность спекулянтов часто дестабилизирует экономическую ситуацию в конкретной фирме или даже во всей стране. В отличие от инвесторов, спекулянты вкладывают деньги ненадолго и способны в считанные часы изъять с рынка огромные суммы, спровоцировав его крах.

рынок ценных бумаг и их виды. Акции и облигации

Что такое ценная бумага?

Ценная бумага — это документ, удостоверяющий имущественные права, которые можно осуществлять или передавать кому-то только при предъявлении данного документа. Ценные бумаги позволяют подтверждать и передавать имущественные права просто и быстро.

Например, ценной бумагой является акция — владелец этого документа получает право собственности на долю компании. Чем больше акций — тем больше доля в капитале фирмы. Если у собственника более 50% акций компании, то это называется контрольным пакетом. Владелец контрольного пакета акций может единолично принимать решения о судьбе компании.

Помимо акций, к ценным бумагам относятся долговые бумаги — облигации и векселя, а еще платежные средства — чеки.

Выпуск ценных бумаг называется эмиссией. Эмитентом ценной бумаги может быть государство, органы власти, юридические и физические лица. Компании обычно выпускают ценные бумаги с целью получить дополнительное финансирование.

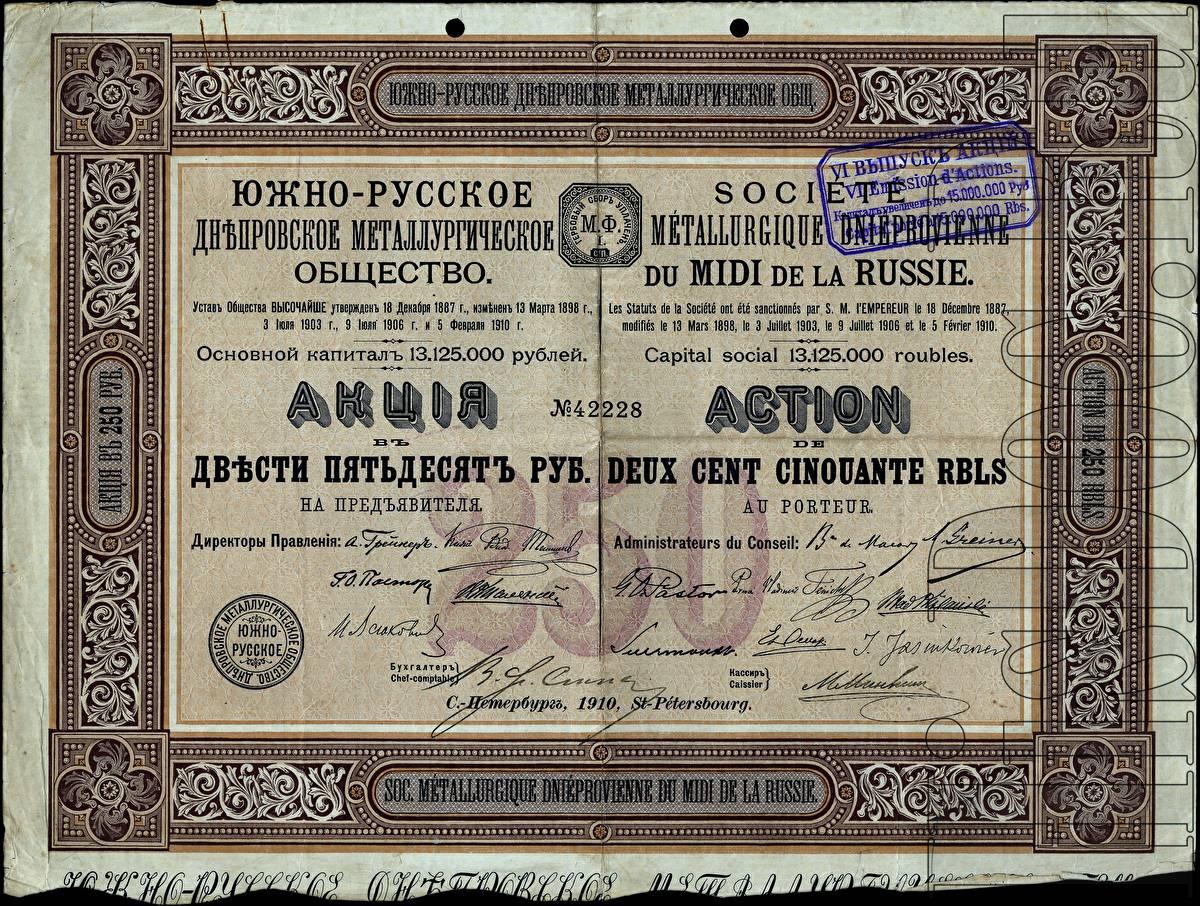

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Акция Южно-русского днепровского металлургического общества. 1906 год. Источник: Hisdoc.ru

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги) <…>

Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Гражданский кодекс РФ. Статья 142

Виды ценных бумаг: акции и облигации

Бывают долевые ценные бумаги — акции, а бывают долговые ценные бумаги — облигации и векселя.

Акция — это бессрочная ценная бумага, которая свидетельствует о праве собственности на долю в капитале компании и на получение дохода в виде дивидендов.

У акционера есть право на управление компанией, право на дивиденды, право на часть имущества компании в случае банкротства, право на информацию о деятельности компании.

Дивиденды — это процент от прибыли компании, который выплачивается акционерам.

Привилегированные акции отличаются от обычных тем, что дают право на получение фиксированного размера дивиденда (независимо от прибыли компании) и первоочередное право на часть имущества фирмы в случае банкротства.

Облигация — это ценная бумага, закрепляющая право держателя на получение в предусмотренные сроки номинальной стоимости и зафиксированного в ней процента.

Облигация дает права на безусловный возврат всей суммы, на получение процента, на часть имущества компании в случае банкротства. Облигация не дает права голоса, участия в управлении компанией.

Фьючерс — это контракт, по которому покупатель получит определенный товар в будущем по оговоренной цене.

Вексель — долгосрочное долговое обязательства, обяазнность вернуть сумму в определенный срок и с процентами.

Существуют и другие виды ценных бумаг: сберегательные и трастовые сертификаты, консаменты etc.

Рынок ценных бумаг. Что такое фондовая биржа

Операции с акциями, облигациями и другими ценными бумагами обычно осуществляются на фондовой бирже.

Фондовая биржа — организованный рынок, где осуществляются сделки с ценными бумагами и деятельность которого контролируется государством. Сегодня на биржах проходят электронные торги — акции физически не переходят каждый раз от владельца к владельцу, их принадлежность меняется с помощью записей в компьютерной базе данных.

Функции фондовой биржи

Привлечение средств для долгосрочных инвестиций

Осуществление купли-продажи акций, облигаций и других ценных бумаг

Установление в ходе торгов курса — рыночной цены — ценных бумаг

Распространение информации о котировках — установлении биржевой цены — и о состоянии на финансовом рынке в целом.

Российский рынок ценных бумаг регулируют федеральный закон №39-ФЗ «О рынке ценных бумаг» и федеральный закон №208-ФЗ «Об акционерных обществах».

Московская биржа. Фото: Reuters

Московская биржа. Фото: Reuters

Номинальная и рыночная стоимость ценных бумаг

У ценных бумаг есть номинальная, а есть рыночная стоимость.

Номинальная стоимость акции или облигации — это та сумма, в которую бумага оценивается на стадии выпуска или гашения. Номинальная стоимость акции отражает долю уставного фонда акционерного общества, приходящуюся на одну акцию.

Рыночная стоимость — это цена, которую в настоящий момент готовы заплатить за эту ценную бумагу на бирже. Здесь учитывается сумма капитализации имущественных и прочих прав ценной бумаги. Если компания с момента выпуска акций выросла или, как ожидают, будет расти в будущем — тогда ее акции становятся дороже. Если дела у компании плохи — ее акции дешевеют.

Какие бывают ценные бумаги. Разновидности ценных бумаг на Московской бирже

В процессе биржевых торгов трейдеры совершают сделки с различными ценными бумагами, такими как акции, облигации, депозитарные расписки, паи инвестиционных фондов и т.д. Причём на каждом из этих видов бумаг, как правило, реализуются свои определенные задачи и торговые методы, так как некоторые бумаги больше подходят для инвестирования, некоторые – для спекуляций, а некоторые – для осуществления страховочных действий с другими ценными бумагами (хеджирование). Поэтому необходимо понимать, какие бывают ценные бумаги, какие именно бумаги торгуются на Московской бирже, какие ценные бумаги (ЦБ) существуют в принципе (далеко не все ЦБ торгуются на бирже) и, соответственно, какова их специфика.

Определение ЦБ

Прежде всего стоит дать определение ЦБ, которое представлено в Гражданском Кодексе РФ в 142 статье 7 главе. ЦБ – это документ, который удостоверяет в установленной форме и с соблюдением обязательных реквизитов соответствующие имущественные права. Что же касается трейдинга, то нужно в первую очередь сказать, что ЦБ бывают биржевыми (которые торгуются на бирже) и внебиржевыми, которые соответственно не торгуются на бирже, и их очень много: векселя, чеки, варранты, закладные и т.д. Причём далеко не все акции и облигации торгуются на бирже.Так, на Московской бирже торгуется около 300 акций (обыкновенных и привилегированных) порядка 250 компаний.

Виды ценных бумаг в России

На Московской бирже представлены несколько рынков (фондовый, срочный, валютный, денежный и товарный) и на каждом из этих рынков торгуются свои активы. У многих новичков биржевые торги ассоциируются с фондовым рынком, на котором торгуются следующие ЦБ: акции, облигации, паи инвестиционных фондов и депозитарные расписки. На самом деле, именно ЦБ и торгуются на фондовом рынке. Фьючерсы и опционы – активы срочного рынка (некоторые называют ценными бумагами или производными ценными бумагами, но в классической форме они таковыми не являются – это производные инструменты, или, как их еще называют, деривативы).

Акции

Наиболее известный инструмент фондового рынка. Акция – это разновидность ценных бумаг, эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, участие в управлении акционерным обществом и часть имущества, остающегося после его ликвидации. Акции относят к т.н. долевым ЦБ, так как это своего рода доли компании, которые дают право ею управлять и получать её прибыль. Если посмотреть на акции глазами трейдера, то можно сказать, что это достаточно волатильный инструмент (цены большинства акций могут давать колебания внутри года 20-30%), что даёт возможность заработать, но и определенный риск тоже содержит.

Рис. 1. График индекса РТС

Стоит отметить, что по акциям выплачиваются дивиденды, причём дивидендные политики компаний становятся всё более дружелюбными по отношению к инвесторам. Так, сейчас многие компании выплачивают дивиденды два раза в год, а некоторые и чаще, причём доля выплат уже часто стала составлять порядка 25% от прибыли компаний, причем средняя дивидендная доходность по отношению к цене самой акции составляет порядка 6%, а во многих достаточно ликвидных и стабильных бумагах и 7–10%, что вполне способно уже оказать конкуренцию банковским депозитам. Из минусов, присущим акциям, можно отметить то, что всё же для торговли ими требуется определенный опыт и компетенция, но в наши дни брокерские компании часто предлагают ряд услуг, в рамках которых они дают рекомендации по покупкам акций, либо сами осуществляют подобного рода управление в рамках т.н. доверительного управления по заранее выбранной стратегии, подходящей инвестору. Причём на многих акциях можно зарабатывать не только на увеличении стоимости, но и на снижении цены. А опытные трейдеры всегда знают, что на рынке даже во времена спадов всегда есть компании, показывающие рост и способные в чем-то выигрывать от негативных ситуаций. Есть компании, с помощью которых весьма неплохо получается зарабатывать на снижении их акций; есть компании, чьи акции торгуются в определенном ценовом диапазоне и т.д. То есть чтобы знать, в какие ценные бумаги вложить деньги, нужно постоянно изучать рынок.

Что же касается видов акций, то их принято делить на обыкновенные (АО) и привилегированные (АП). Что касается АО, то это классические акции, определение которым и дано выше. Что касается АП, то их отличительной чертой является то, что по ним, как правило, происходит преимущественная дивидендная выплата, но они не обладают правом голоса на собрании акционеров. Различий в механике торгов АО и АП для трейдера никаких нет – считается, что АП несколько менее волатильны, но такое положение весьма условно.

Облигации

Облигация – это разновидность ценных бумаг, которая закрепляет право её обладателя на получение от эмитента (выпустившей ее компании) в предусмотренный срок номинальной стоимости и зафиксированного в ней процента от этой стоимости. Собственно, с торговли облигациями новичкам в большей степени стоит начинать свой биржевой путь (сперва облигации, потом акции (в паре с депозитарными расписками и паями инвестиционных фондов), потом фьючерсы (не с точки зрения торговли, а потому что фьючерсы – это базовые инструменты для опционов), потом опционы (так как они способны снизить риск акций). Уже потом, освоив данные инструменты, можно приступать к торговле фьючерсами с целью извлечения спекулятивной прибыли). Так как облигации не зависят в своем определении от прибыли (в отличие от акций), то цены облигаций гораздо менее волатильны и изменяются в среднем в год около 5%, что предполагает меньший риск, но и меньшую доходность, но всё же лучше начинать с более консервативных инструментов, к которым и относятся облигации.

Рис. 2. График композитного индекса облигаций RUABITR

Из плюсов облигаций можно выделить то, что по этим ЦБ происходят периодические выплаты (в т.н. купонных облигациях, которые и составляют около 90% всех торгуемых на бирже облигаций), причём эти периоды составляют обычно либо квартал, либо полугодие. Облигация – это классическая долговая бумага и представляет по факту удостоверение займа, в соответствии с которым компания-эмитент обязуется обслуживать свой долг и вернуть его в дату погашения облигации, которая заранее известна и прописана в сопроводительной документации, а также её можно увидеть в торговом терминале QUIK в таблице текущие торги, добавив соответствующий столбец для облигаций. Т.е. инвестор, покупая облигацию, видит, ког

Чем отличается акция от облигации и что лучше приобрести

Доброго дня всем, кто решил забыть о нищете и стать успешным инвестором! Сегодняшний обзор я решил посвятить одной из наиболее насущных тем, в которой нужно ориентироваться каждому будущему инвестору в ценные бумаги. Все мы знаем, что основными товарами на фондовой бирже являются акции и облигации. Именно с их помощью мы можем в разы приумножить свои сбережения, заставить свои деньги работать на нас, а не просто пылиться на полке. Но вот скажите мне, как многие из вас знают, чем отличается акция от облигации, ведь по большому счету и та, и другая котируются на фондовом рынке и приносят своим держателям доход. Предлагаю вам вместе со мной разобраться во всех нюансах этих ценных бумаг, найти схожие и различающиеся черты между ними и выяснить, что вам ближе – инвестирование в акции, облигации или другие ценные бумаги.

Акции: что это такое и в чем их особенности?

Итак, сразу предлагаю разобраться с терминологией. Акциями мы с вами будем называть ценные бумаги, которые подтверждают факт нашего владения частью уставного капитала акционерного сообщества, а также предоставляют нам право на получение определенной части прибыли этой компании. В том случае, если компания будет объявлена банкротом и приступит к процессу ликвидации, мы, будучи держателями ее акций, будем иметь право на получение некоторой доли ее имущества.

к содержанию ↑

ЗАО

Каждое акционерное сообщество формирует свой уставной капитал исключительно одним лишь выпуском акций. Причем, если компания выбирает для себя форму закрытого акционерного общества, то все выпущенные ею акции остаются внутри компании и распределяются между всеми учредителями в процентном соотношении. В свободной продаже на фондовом рынке акций такого предприятия вы не найдете, а потому простому человеку, что называется «с улицы», стать инвестором компании с формой собственности закрытого акционерного общества не удастся.

к содержанию ↑

ОАО

Если же фирма выбирает для себя открытую форму собственности, то все акции, которые будут эмитированы, либо проходят процедуру листинга, либо же сразу отправляются на фондовый рынок. Здесь стать держателем такой ценной бумаги может каждый желающий, у которого имеется достаточная для покупки доли предприятия сумма средств. Проблемы, как купить акции физическому лицу, в случае с привилегированной бумагой нет. Кроме того, приобретение определенного процента всех выпущенных долей позволяет инвестору участвовать в собраниях акционеров и решать, как в дальнейшем стоит развиваться компании.

Прежде, чем приступить к инвестированию в акции, будет не лишним разобраться с их категориями.

к содержанию ↑

Какими бывают акции?

Все акции принято делить на две категории.

к содержанию ↑

Обыкновенные или простые акции

Дают держателю право принимать участие в управлении фирмой, голосовать на совете директоров и получать дивиденды в процессе распределения чистой прибыли между всеми капиталовкладчиками компании. Сразу хочу заметить, что получение дивидендов – мероприятие не гарантированное. В данном случае все зависит от того, какой финансовый результат получило предприятие, и какое решение о распределении прибыли было принято советом директоров. В принципе, практически все частные инвесторы приобретают ценные бумаги акционерных сообществ открытого типа собственности ради получения дивидендов. Мало кого из них интересует возможность принимать участие в голосовании совета учредителей, решать судьбу компании или заниматься ее управлением.

к содержанию ↑

Привилегированные акции

Предполагают первоочередное право инвестора на получение дивидендов или доли имущества компании в случае ее банкротства и ликвидации. Разница между простыми и привилегированными акциями заключается в том, что последние ограничивают права инвестора на участие в учредительских собраниях и управлении компанией в целом.

Кроме того, если доходность акций простого типа зависит напрямую от финансового результата фирмы и никак не регламентируется, то в случае с привилегированными ценными бумагами размер дивидендов строго оговаривается и носит гарантированный характер. К примеру, вы, как держатель привилегированной акции, можете рассчитывать на получение 10 копеек с одной ценной бумаги, либо вам могут выплачивать определенный процент от прибыли предприятия.

Нужно отметить, что держатели привилегированных ценных бумаг могут получать дивиденды не только из прибыли компании, но и из других источников. Простыми словами, вы имеете право на получение дивидендов даже в том случае, если фирма сработала в этом периоде себе в убыток.

к содержанию ↑

Классификация по персонализации

Нужно сказать, что вопрос видов и классификации ценных бумаг – тема довольно обширная. Несмотря на то, что мы разобрали основные виды акций, эти ценные бумаги принято классифицировать еще и характеру персонификации. Так, акции могут быть:

- Именными. Думаю, из названия всем понятно, что такие ценные бумаги принадлежат конкретному человеку. Особенностью таких долей является то, что они не могут быть перепроданы без предварительной процедуры перерегистрации

- На предъявителя. В отличие от предыдущего вида, эти паи свободно перепродаются на вторичном рынке и не требуют внесения изменений в общий реестр акционеров. Должен заметить, что на сегодняшний день этот вид ценных бумаг постепенно отходит в прошлое и является отмирающим. На территории Российской Федерации все выпускаемые акции по закону являются именными.

к содержанию ↑

Зачем покупают акции?

Ну а теперь давайте выясним, какие цели преследуют держатели акций, когда формируют свой инвестиционный портфель ценных бумаг:

- Преимущественное число вкладчиков инвестируют свой капитал в акции простого вида, преследуя при этом исключительно спекулятивные цели. Их волнует, как подороже перепродать приобретенные бумаги в будущем.

Стоит сказать, что спекулятивная прибыль от таких операций зачастую в разы выше, нежели дивиденды, получаемые акционерами компании. Что выгоднее – разово получить сверхдоход от продажи или иметь стабильный пассивный доход в виде небольших дивидендов – решать только вам - При выборе типа акций все зависит от того, какой инвестиционной стратегии придерживается вкладчик. К примеру, если вы готовы рисковать ради получения более высокого дохода от владения ценной бумагой, то вам имеет смысл приобретать простые акции. Если же риск – это не ваше, вы придерживаетесь принципа «тише едешь — дальше будешь», то вам подойдут привилегированные акции с несколько меньшей доходностью. Те, кто теряется, что лучше приобрести, — простые или привилегированные акции, должны понимать, что обычные акции обеспечивают более высокие дивиденды, но шансов на получение этого вида дохода у вас будет больше, если вы выберете привилегированные акции.

Так как сегодняшний обзор нацелен на то, чтобы рассказать вам все азы торговли акциями для начинающих, думаю, будет не лишним сказать о рыночной стоимости этой ценной бумаги. Именно этот критерий интересует всех инвесторов. Рыночная цена формируется во время торгов на фондовом рынке под влиянием спроса и предложения на определенные ценные бумаги.

к содержанию ↑

О понятии «облигация» и особенностях этой ценной бумаги

Поскольку с первой частью обзора мы более-менее разобрались, самое время выяснить, что такое облигации. Итак, облигациями мы с вами будем называть долговую ценную бумагу, которая предполагает право ее держателя на обратную продажу в заранее оговоренный срок, а также право на получение предварительно установленного дохода (его еще называют купонным). Облигации любых видов могут распространяться между предприятиями и физическими лицами исключительно на добровольной основе. Кстати, иногда эти бумаги называют бондами, поскольку в английской интерпретации облигация звучит как bond. James Bond.

Чтобы вы понимали, в чем отличие облигаций от акций, предлагаю вам разобраться с такими особенностями этого вида ценных бумаг:

- облигации приносят доход исключительно в течение конкретного периода, прописанного в бумагах

- приносят своим владельцам стабильную фиксированную прибыль в виде процента от своей общей стоимости

Хочу обратить ваше внимание на то, что облигации могут выпускаться как предприятиями, так и целыми областями и даже странами. Уверен, что многие из вас слышали о Государственных Казначейских Облигациях. Именно они и являются долговыми ценными бумагами страны, за счет выпуска которых государство берет в долг деньги своих граждан.

к содержанию ↑

Отличительные черты

В некотором роде выпуск долговых активов схож с процессом получения кредита. Главное отличие лишь в том, что предприятия и государства обращаются за помощью не к банку, а непосредственно к людям – частным инвесторам, у которых на руках имеется свободный капитал. Кстати, возможность продать бонд первоначальному эмитенту и получить тем самым установленный купонный доход никак не зависит от того, насколько прибыльной была работа эмитента, и какое решение было принято советом учредителей. Эмитент просто обязан выкупить свои долговые обязательства у держателей по прошествии заявленного срока и выплатить причитающиеся им проценты.

Однако, будьте готовы к тому, что если компания, выпустившая в оборот долговой документ, объявит себя банкротом и ликвидируется, то вернуть свои деньги и получить доход вы не сможете. Для того, чтобы вы не ошиблись в выборе ценной бумаги, в которую вложить средства, советую вам пользоваться несложной инструкцией по выбору и инвестированию в облигации.

к содержанию ↑

Как определяется рыночная стоимость и доходность облигации?

Сразу же после выпуска долговых документов и начала их оборота на вторичном рынке стоимость пребывает в непрерывном движении. Хотя, в принципе, на первичном рынке тоже мало кто спешит продать бумагу по ее номинальной цене.

Главная причина всех этих колебаний – цикличность развития экономики и, как следствие, изменение процентных ставок. К примеру, во время фазы подъема кредитные средства существенно дорожают, все стремятся их занять, но никто не хочет запасаться ими. Как результат, мы имеем значительный рост процентных ставок. Благодаря действиям Центрального Банка, который всячески стремится избежать «перегрева» экономики и предотвратить масштабный будущий спад, увеличение ставок становится еще большим.

Все бумаги, которые будут выпущены в этот момент, будут иметь гораздо более высокие купонные ставки нежели те, что имели бонды из предыдущих выпусков. В таких условиях желание владельцев активов с небольшой доходностью избавиться от своих облигаций и приобрести новые, гораздо более высокодоходные, становится вполне естественным. Таким образом, курс старых бумаг с низкой ставкой начинает стремительно падать, эти облигации становятся доступными для новых покупателей.

В конечном счете, наступает такой момент, когда владельцам ценной бумаги приходится решать такую проблему: удастся ли более высокому доходу по новым облигациям покрыть потери, связанные с курсовой разницей старых и новых активов. Именно на данном этапе и прекращается падение курса низкодоходных облигаций. Когда же экономика государства переходит к фазе спада, все вышеописанные события происходят в обратном порядке.

к содержанию ↑

Цены на облигации

Все облигации на рынке продаются и покупаются по рыночной цене. Ее процентным выражением является курс купли/продажи. В случае, если рыночная цена оказывается большей, чем номинал ценных бумаг, получается что облигация приобретается с премией. Если же цена ниже номинала, то речь идет о покупке с дисконтом.

Если мы с вами отбросим влияние спроса, предложения и прочих рыночных факторов, то рыночная цена облигации будет равняться ее расчетной цене. Именно эта расчетная цена и является оценкой всех будущих поступлений по приобретаемой облигации в условиях текущего состояния рынка. Проще говоря, это обобщенная величина, которая является эквивалентом всех поступлений по конкретной облигации, которые предстоит получить ее держателю в течение всего периода владения.

По большому счету держатели облигаций становятся в некотором роде банкирами. Они дают в долг предприятию или государству определенную сумму средств, покупая облигации. По прошествии срока займа, деньги им возвращаются обратно. Таким образом происходит погашение облигации, а ее держатели получают свой доход.

к содержанию ↑

Состав поступлений от облигаций

Подводя итог всему вышесказанному, стоит отметить, что поступления от купленных облигаций состоят из двух элементов:

- суммы средств, которая выплачивается в момент погашения выкупной цены

- получаемого дохода

Отсюда делаем вывод, что расчетная цена бонда – это сумма величины выкупной цены и величины дохода, полученного от владения этой ценной бумагой.

к содержанию ↑

Какие действия предпринимают инвесторы в тех или иных ситуациях на рынке?

Решаясь инвестировать свой капитал в облигации, вы должны знать, как вам вести себя в различных рыночных ситуациях:

- Если в ближайшее время ожидается рост уровня ссудного процента, происходит подъем деловой активности, а заемные средства начинают расти в цене, значит, вам необходимо заменить все долгосрочные облигации краткосрочными

- Когда в экономике намечается спад, то правильнее будет перевести свои вклады в вид долгосрочных облигаций

- В случае, если в ближайшее время возможно снижение ставок ссудного процента, то стоит приобрести облигации, которые имеют меньшую купонную доходность. Это связано с тем, что когда деловая активность начнет падать, курс ценных бумаг вырастет намного быстрее

к содержанию ↑

Проводим сравнительный анализ двух ценных бумаг

Поскольку с теоретическим материалом мы познакомились, разобрались, что представляют собой такие понятия как «акции» и «облигации», пришло время поговорить о том, какие из этих ценных бумаг лучше приобрести. Для того, чтобы принять решение, направить инвестиции в акции или все-таки в облигации, нужно разобраться со сходствами и различиями этих активов.

К общим чертам, присущим как акциям, так и облигациям, нужно отнести то, что:

- и те, и другие являются ценными бумагами

- все они могут быть куплены и проданы на фондовой бирже

Что же касается отличий, то здесь дело обстоит куда более серьезно.

Чтобы вы могли принять окончательное решение, купить вам акции или облигации, примите во внимание, что у облигаций относительно небольшая доходность, но при этом минимальные риски. В свою очередь, владельцы акций могут получить в разы больший доход за счет владения более рискованными ценными бумагами.

Принимая решение, в какой вид ценных бумаг вкладывать свои сбережения, сначала решите, что для вас важнее – большие доходы или стабильность. Каждый из этих активов имеет место быть в нашем с вами инвестиционном портфеле, вопрос лишь в том, что вам ближе. На этом я с вами прощаюсь, до скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

в чем разница и как торговать?

Акции и облигации — это основа фондового рынка, то, с чего начинался капитализм и рынок ценных бумаг. На основе этих инструментов создавались позднее другие виды ценных бумаг —опционы, CDO, свопы, фьючерсы и другие. Не теряют свою привлекательность акции и облигации и сегодня. Но прежде чем торговать ими нужно разобраться, что такое акция, что такое облигация, какая между ними разница и как тут можно заработать.

Понятие акции

Акция — это ценная бумага, подтверждающая долевое участие держателя акции (акционера), право на получение дохода в виде дивидендов и право на управление акционерным обществом. Каждая акция несет в себе часть капитала предприятия, чем больше акций есть у акционера — тем большая часть предприятия находится у него в собственности.

Акции выпускаются таких видов:

- обычная — такая акция дает право на управление предприятием (одна акция = один голос), право на получение дивидендов из чистой прибыли предприятия. Размер дивидендов зависит от решения совета директоров и прямо пропорционален количеству акций у акционера;

- привилегированная — закрепляют за акционером право на получение стабильной прибыли вне зависимости от результатов деятельности предприятия, право на первоочередную выплату дивидендов и выдачу имущества при ликвидации. Но могут быть ограничения на право управления предприятием. Все права и ограничения по привилегированным акциям прописываются в уставе акционерного общества.

Акционерное общество производит эмиссию акций и после проведения листинга и первичного распределения, акции попадают на вторичный фондовый рынок, где и происходит торговля акциями. Их могут использовать как средство для инвестиций и для спекуляций.

Инвестиционную привлекательность акции обуславливают дивиденды и курсовая разница. Спекуляции основываются на котировках акций на бирже — доход получают от разницы между ценой покупки и ценой продажи акции.

Понятие облигации

Облигация — это долговое обязательство. Подобно акции ее выпускают на рынок и продают. Лицо, купившее облигацию имеет право на получение от эмитента возмещения стоимости ценной бумаги в оговоренный срок. Кроме возврата стоимости облигации, держатель ценной бумаги может получить определенный процент от стоимости ценной бумаги — купона. То есть облигация — это некоторая разновидность кредита, который получает эмитент на фондовом рынке. Облигации часто выпускают под реализацию определенной программы, доход от которой будет позднее направлен на выплату дохода по ценным бумагам. Срок действия облигации может составлять от 1 года до 20-30 лет.

Облигации выпускаются не только предприятиями, но и государством, финансовыми учреждениями. Привлекательность облигации определяется легкостью в передаче от одного владельца к другому, отсутствием залога и возможностью планировать затраты и прибыль. Торговля облигациями происходит как на первичном рынке — ее можно выкупить непосредственно у эмитента, так и на вторичном рынке — множество облигаций свободно торгуются на различных фондовых биржах.

Доходность облигации определяют две составляющие:

- купон (процент) — периодические выплаты оговоренного процента от стоимости облигации. Процент может быть, как фиксированным, так и плавающим, привязанным к межбанку или рефинансированию;

- разница между ценой покупки и продажи;

Рыночная цена облигации определяется сроком до погашения, накопленным купонным доходом, процентными ставками на банковские депозиты.

Облигация может быть инструментом инвестиций и объектом спекуляций на фондовом рынке, где происходит торговля облигациями. Инвестиционный доход приносят как купонные выплаты, так и разница между покупкой и продажей.

На первый взгляд акции и облигации очень похожи. Но различий между ними достаточно.

Различия между акциями и облигациями

Сначала об общих чертах акций и облигаций:

- выпускаются эмитентами на фондовый рынок;

- служат для привлечения дополнительного капитала;

- служат объектом спекуляций на фондовом рынке.

Различий же между ними гораздо больше:

- риск — акции более высокорисковый инструмент, доход по ним зависит от результата работы предприятия. По облигации доход гарантирован и стабилен. Но при ликвидации предприятия акционеры имеют право получить часть имущества предприятия, держатели облигаций же могут остаться ни с чем;

- доход — дивиденды значительно превышают доход от купонов;

- права — облигация дает право только на возврат стоимости облигации, акция дает гораздо большие права — на получение дивидендов, на участие в управлении предприятием;

- срок действия — у облигации точно указанный срок действия, акции выпускаются бессрочно;

- эмитенты — облигации выпускаются государственными и муниципальными органами, финансовыми учреждениями, предприятиями, акции же выпускают акционерные общества.

Что касается инвестиций в акции и облигации, то облигации предпочитают начинающие инвесторы и спекулянты — риск по облигациям не высок, доход стабилен и понятен. Акции — это больше удел профессионалов. Чтобы более глубже разобраться в различиях между акциями и облигациями, понять их суть и научиться с ними обращаться — подписывайте на блог Школы трейдинга Александра Пурнова. А чтобы научится торговать этими ценными бумагами на фондовых биржах — записывайтесь на курсы в Школу Трейдинга.

Читайте также:

ЕГЭ. Экономика. Тема 17. Ценные бумаги |

Ценные бумаги — это документы, оформленные по строго установленным образцам, которые свидетельствуют о праве собственности на определённую сумму денег или имущество. Сущность владения ценными бумагами заключается в том, что у владельца в данный момент сам капитал отсутствует, но владелец имеет все права на него, которые и зафиксированы в ценных бумагах.

Признаки ценных бумаг

- Документальность – это документ, который должен иметь реквизиты, установленные государством.

- Оборотоспособность, обращаемость на рынке – они можгу быть объектом купли-продажи.

- Доступность для гражданского оборота- то есть их можно не только купить – продать, но они могут быть объектом других гражданских отношений ( займа, дарения, обмена и др.)

- Стандартность содержания( стандартность участников, сроков, месс форм и т.д.)

- Серийность – выпускаются сериями

- Регулируемость и признание государством (должны быть признаны государством в качестве ценных бумаг)

- Ликвидность – возможность обмениваться на деньги.

- Риск – возможность потерь

- Обязательность исполнения – эмитент обязан исполнять свои обязательства.

Закон 1996 г « О рынке ценных бумаг». В нём отмечено, что ценные бумаги могут выпускать только банки, государство, юридические лица. В законе перечислены виды ценных бумаг:

- Государственные облигации;

- Облигации;

- Векселя;

- Чеки

- Депозитные и сберегательные сертификаты

- Коносамент

- Акции

- Приватизационные ценные бумаги и др.

Эмитент – организация, выпустившая ценные бумаги.

Основные виды ценных бумаг

- Акция — закрепляет право её владельца (акционера) на получение части прибыли акционерного общества виде дивидендов ( доходов), на участие в управлении и часть имущества после ликвидации АО.

Акции бывают:

| Обыкновенные | Привилегированные |

| Владельцы — полноправные акционеры, имеют право голоса на акционерном собрании. При наличии 50% акций — появляется право контроля за деятельностью АО. | Не дают права голоса на акционерном собрании и права участия в управлении АО. |

| Нефиксированный процент( зависит от доходов АО) | Фиксированный процент |

| Не имеют преимуществ по получению денег при банкротстве фирмы. | При банкротстве АО имеют преимущество по получению своих вложений. |

| Дивиденды негарантированные, можно их вообще не получить, если нет у АО доходов. Большой риск. | Дивиденды гарантированные. |

| Более выгодны для недолгосрочного вложения. | Более выгодны для долгосрочного вложения. |

- Облигация — даёт право на получение от эмитента номинальной стоимости облигации + процента ( это своего рода заём, но уже со стороны государства, или банков, или других эмитентов).

Особенности облигации:

- Менее рисковая

- Приносит меньшую прибыль

- Подходит для долгосрочных вложений

- Удобна для диверсификации, то есть распределения денег в разные объекты для вложения ( « Не клади яйца в одну корзину»)

- Не даёт права собственности

- Вексель – письменное денежное обязательство должника о возврате денег

- Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек).

- Банковский сертификат – свидетельство о денежном вкладе (для физических лиц- сберегательном, то есть сберегательная книжка для юридических лиц – депозитном) в банке, который обязан возврати деньги под проценты.

- Коносамент – документ на перевозку грузу, удостоверяющий его погрузку, перевозку и право на получение ( это своего рода накладная на груз)

- Закладная – удостоверяет право владельца в соответствии с ипотечным договором( залоге недвижимости)на получение денег или указанного имущества.

- Инвестиционный пай – удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд.

- Варрант – выдаётся складом , подтверждает право собственности на товар, находящийся на складе.

Существует несколько групп видов ценных бумаг. Выделим наиболее важные.

Виды ценных бумаг

По национальной принадлежности:

- национальные

- иностранные

По форме владения:

- предъявительские (не содержат имя владельца, просто могут передаваться от одно лица другому)

- именные (содержат имя владельца)

- ордерные ( возможность их передачи другому лицу при оформлении передаточной подписи)

По форме выпуска:

- эмиссионные ( выпускаются крупными партиями, все эти бумаги внутри партий идентичны)

- неэмиссионные ( выпускаются небольшими партиями или даже поштучно без государственной регистрации)

По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

- государственные

- негосударственные (корпоративные)

По уровню риска:

- безрисковые ( риск практически отсутствует – краткосрочные, на 1-3 месяца)

- низкорисковые (государственные)

- среднерисковые ( корпоративные )

- высокорисковые (обычно акции)

По степени обращаемости:

- рыночные (свободно обращаются)

- нерыночные (могут возвращаться только эмитенту, не могут перепродаваться)

По форме привлечения капитала:

- долевые (отражают долю в капитале общества)

- долговые ( форма займа денег)

По виду номинала:

- с постоянным номиналом (имеет сою номинальную стоимость )

- с переменным номиналом ( номинал не указывается, он меняется, в зависимости от капитала общества)

По форме обслуживания:

- инвестиционные ( в них вкладываются деньги для получения дохода)

- неинвестиционные (обслуживают денежные расчёты на рынке — это вексель, коносамент, складские свидетельства)

Рынок ценных бумаг постоянно развивается, поэтому не исключено, что в скором времени появятся их новые виды .

Материал подготовила: Мельникова Вера Александровна

Акция (ценная бумага) — что это такое?

Помните отличный голливудский фильм «Уолл-Стрит», в котором показано, как Гордон Гекко учит новичка правилам и секретам игры на бирже? Он обучает Бада Фокса способам легкого заработка. В жизни все обстоит иначе.

Из этой статьи вы узнаете, что акция – это один из инструментов финансового рынка. Я расскажу, какие виды ценных бумаг бывают, кто их выпускает и где можно купить. Большинство разделов для чайников покажутся немного заумными, но это сделано намеренно, чтобы вы сразу начали запоминать профессиональную терминологию, которая пригодится вам при изучении и анализе рынка ценных бумаг.

Что такое акции и кто их выпускает

Акции – вид ценных бумаг. Их выпускают русские и иностранные компании, созданные в форме открытого или закрытого акционерного общества. АО имеет право выпустить (эмиссию) определенное количество ценных бумаг и распределить их между акционерами. Такие инвестиции могут принести прибыль, но могут оказаться убыточными.

Акция закрепляет права владельца получать долю прибыли АО в качестве дивидендов и участвовать в управлении обществом. Это право голосовать за или против решений на собраниях акционеров.

Понятие происходит от латинского слова actio (право). Чем больше таких бумаг вы покупаете, тем больше дивидендов можете получить и тем значимее ваш голос в принятии управленческих решений в АО.

Как выглядит документ

Раньше акции выпускались в бумажном виде. Сейчас такие активы бездокументарные, существуют в электронном виде. Их учет ведут специальные регистраторы и депозитарии.

Для чего нужны акции, зачем и на какой срок их выпускают

Выпускаются для привлечения дополнительного капитала в бизнес, срок действия ограничен только сроком существования самого акционерного общества.

Зачем предприятию продавать акции

Российские банки, нефтяные компании и любые другие коммерческие организации продают ценные бумаги, чтобы привлечь дополнительные финансовые ресурсы для своего развития.

Что дает актив владельцу

Держатели (покупатели) наделяются следующими правами:

- Получать часть прибыли от деятельности АО (если доход распределяется, а не направляется на развитие компании).

- Голосовать на собраниях участников АО.

- Получить часть имущества АО при его полной ликвидации.

Акционер также имеет некоторые обязанности – вносить взносы, размер и порядок оплаты которых предусмотрен в учредительных документах, а также сохранять в секрете конфиденциальную информацию о работе АО.

Владелец всегда может продать свои активы на фондовом рынке по рыночной стоимости.

Чем рискует акционер?

Держатели ЦБ не всегда получают дивиденды. При убыточной деятельности доход акционерам не выплачивается. При ликвидации АО акционеры могут не получить свою часть, если вырученных денег не хватит на выплаты по всем обязательствам.

В какой форме выпускаются

Выпускают такие разновидности:

- Обычные. Дают право голоса на собраниях акционеров, но не гарантируют получение дивидендов.

- Привилегированные. Держатели таких ценных бумаг получают дивиденды, но не право голоса. Собственники привилегированных акций первыми получают дивиденды, если на собрании АО акционеры приняли решение о выплате части доходов.

Классификация акций

Все ЦБ делятся по видам, принципам и различным свойствам.

По характеру дивидендов

Обычные и привилегированные акции различаются по гарантированности выплаты дивидендов. Привилегированные гарантируют выплату дивидендов при распределении. Общий размер выплаченных дивидендов ограничен суммой, которая не должна превышать 75 % уставного капитала АО.

По типу акционерного общества

Акции бывают корпоративными, банковскими, биржевыми. Их также выпускают инвестиционные организации и фонды.

По способу распространения

Ценные бумаги распространяются по открытой подписке, только среди учредителей, через специальные компании или через инвестиционные банки, которые выступают оптовыми посредниками между продавцом и покупателем.

По праву голоса

По такому принципу делятся обыкновенные акции:

- Неголосующие. Это определение означает, что у держателей нет права голоса на собраниях участников общества.

- Подчиненные. Дают право голосовать, но в меньшей степени (например, дается 1 голос на 5 или 10 акций).

- Бумаги, ограничивающие право голосовать. Участник получает право голоса, если у него есть 50, 100 ЦБ. Такие виды запрещены законодательством РФ.

Виды, их характеристика и отличия

Характеристики и свойства разных типов акций:

- Ликвидность. Возможность оперативно реализовать собственную ценную бумагу по рыночной цене.

- Доходность. Перспективные направления приносят прибыль в виде дивидендов держателям, но такие инвестиции могут быть и убыточными, если вы купили ценные бумаги нерентабельного производственного предприятия.

- Регулирующие свойства. Акции обладают регулирующими свойствами в экономике. Они обеспечивают перемещение капитала в наиболее выгодные и стабильно развивающиеся отрасли.

Классификация осуществляется по ряду признаков.

Именные

Именные ЦБ выдаются конкретному человеку, который зарегистрирован в реестре АО-эмитента. Для продажи необходимо соблюдать действующее законодательство России. Есть винкулированные именные акции: их можно продать только после согласия эмитента.

Обычные и привилегированные

Обычные дают право голоса, но не гарантируют получение дивидендов. Привилегированные предоставляют держателю право на получение дивидендов от доходов АО в определенном размере, но не дают право голоса на собраниях акционеров.

Размещенные и объявленные

Размещенные акции распространяются только среди учредителей АО. Их количество и номинальная стоимость прописывается в учредительных документах.

Открытым обществам разрешено выпускать размещенные акции на сумму, равную тысячекратному размеру минимальной оплаты труда, закрытым – в стократном размере.

Объявленные ценные бумаги являются дополнительными к размещенным.

Казначейские и квазиказначейские

К казначейским относятся акции, которые находятся в собственности эмитента и размещаются у него на балансе в обязательном или добровольном порядке. Обязательное формирование пакета ценных бумаг осуществляется путем выкупа бумаг у акционеров, неполного размещения. Казначейские ЦБ не учитываются при голосованиях, распределении дивидендов, разделе имущества при ликвидации АО. Чтобы избежать таких ограничений, эмитент выкупает их на баланс своих дочерних предприятий. Такие активы получают название квазиказначейских. На них не накладываются ограничения.

Кумулятивные

Кумулятивными называются ценные бумаги, которые дают возможность накапливать неполученные дивиденды. Они не облагаются подоходным налогом , но с них необходимо уплачивать налог на увеличение рыночной стоимости капитала.

Портфельные

Портфель акций – это все виды ЦБ, которыми владеет один человек. Они называются портфельными. Портфель формируется инвестором для диверсификации рисков (снижения рисков по каждой ценной бумаге). К портфельным не относятся казначейские и квазиказначейские акции, которые не передаются во владение акционеру.

Другие виды

Ценные бумаги, выпускаемые АО, также классифицируются по форме выпуска – наличные, бумажные и бездокументарные (не выдаются на руки, данные о владельце вносятся в специальный реестр).

Есть ценные бумаги с правом, есть золотые. Акции с правом дают преимущества в выкупе дополнительных ценных бумаг. «Золотая» дает право голоса и право вето: оно используется при принятии решении о внесении изменений в устав, реорганизации или закрытии АО, реализации имущества.

Используя право вето, участвующий владелец может приостановить решение учредителей АО на 6 месяцев. Дальше этот вопрос рассмотрит орган, который определит держатель «золотой акции». Без владельца таких бумаг никакие решения приниматься не могут.

Классификация также осуществляется по инвестиционным характеристикам:

- «Голубые фишки». Так называют обычные акции, выпущенные крупными компаниями. Отличаются высокой прибыльностью и получаемыми дивидендами.

- Циклические ценные бумаги, доходность которых зависит от подъемов и спадов в экономике.

- Акции-барометры. Ценные бумаги компаний с устойчивым курсом. Показатель для всего рынка, где они реализуются.

- Акции роста. Ценные бумаги, стоимость которых быстро растет.

- Акции стоимости. Недооцененные ценные бумаги, рыночная цена которых занижена (такая ситуация возникает из-за неполной финансовой отчетности эмитента или небольшого количества инвесторов).

- Спекулятивные ценные бумаги. Имеют большую разницу между рыночной стоимостью и доходом, получаемым от них.

- Грошовые. Дешевые ценные бумаги. Их владельцы – убыточные компании.

Примеры акций

Как выпустить акции

Для увеличения уставного капитала руководящий орган АО принимает решение об эмиссии. Действия строго регламентируются российскими законами (ФЗ РФ «О рынке ценных бумаг»). Контролируются органами, регулирующими деятельность фондовых бирж.

Выпустить свои акции компания может сама или через посредника. Привлекая посредника, акционерное общество теряет часть прибыли, но при этом получает возможность намного быстрее продать ценные бумаги.

Перед выпуском нужно определить планируемую прибыль, количество и вид ценных бумаг, имущественные права, которые в них закладываются. Рыночная стоимость выпущенных активов определяется биржей и почти всегда отличается от номинала (той цены, которую назначает компания-эмитент).

При выпуске через посредника АО может сразу продать свои ценные бумаги инвестиционному банку (гарантированная сделка) и получить прибыль. Можно также получать доход только после реализации их на рынке (негарантированная сделка). Когда компания продала свои акции, она уже не получает доход от их вторичной и дальнейшей перепродажи на фондовых биржах.

Этапы эмиссии:

- Регистрация общества (если оно только создается).

- Создание и утверждение документа, подтверждающего имущественные права акций. Такой документ принимается каждый раз, когда вносятся изменения в уставной капитал.

- Регистрация собственных ценных бумаг. Документы подаются в Центральный банк РФ. В течение 30 календарных дней ЦБ РФ принимает решение о разрешении или запрете эмиссии.

- Отчет об итоге эмиссии, который необходимо подать в ЦБ РФ через 12 месяцев с даты получения разрешения на выпуск.

Почему владение акциями – популярный способ инвестирования

Инвестирование в ценные бумаги – хорошая возможность получить активный или пассивный доход. Для получения активного дохода необходимо покупать и продавать активы, зарабатывая на разнице в цене (спекулятивные сделки).

Доходность акций крупных компаний («Лукойл», «Транснефть», «Роснефть», «Сбербанк РФ») составляет 18–42 % в год . Но такие вложения могут и не окупиться, а, наоборот, обернуться убытками, если стоимость приобретенного актива резко упадет на фондовом рынке. Поэтому нужно отслеживать курс, какие растут, а какие падают в цене. Полезно также изучать ситуацию на мировых фондовых биржах.

Рыночная стоимость ценных бумаг ежедневно меняется. Причем за один день она может измениться на несколько пунктов в положительную или отрицательную сторону.

Кратко о плюсах и минусах акций

Преимущества и недостатки инвестирования в ценные бумаги.

| Плюсы вложения капитала в акции | Минусы |

| Акции – это имущество. Такие активы можно продать, подарить, передать по наследству. | Инвестиции в основном приносят доход в долгосрочном периоде. |

Преимущества акций перед банковскими вкладами

Полезные статьи

Депозиты и покупка ценных бумаг имеют свои преимущества и недостатки. Банковские депозиты отличаются прогнозируемостью дохода, страхованием вкладов. Но из-за снижения депозитных ставок коммерческих банков вследствие политики Центробанка РФ и снижения инфляционных ожиданий многие инвесторы сейчас выбирают ценные бумаги.

На активной продаже «голубых фишек» или других высоколиквидных ценных бумаг есть возможность получить более высокий доход.

Кроме того, ликвидность банковских депозитов ниже акций, т.к. досрочное снятие денег приводит к частичной или полной потере процентов по вкладу.

Как зарабатывать с помощью акций

Вы можете получать быстрый активный доход на спекулятивных сделках. Это купля-продажа ценных бумаг на фондовой бирже. Пассивный доход получают от дивидендов по обычным или привилегированным акциям.

Дивиденды

Чтобы получить дивиденды с акций, нужно быть их держателем на момент фиксации реестра (списка акционеров). После фиксации реестра дивиденды начисляются на счет акционеров, внесенных в реестр.

Чтобы заработать на дивидендах, нужно следить за новостями АО. Нужно также изучать информацию о сроках и размере начисленных дивидендов.

Дивиденды акционеров крупных российских компаний составляют 5–8 %.

Курсовая разница

Чтобы зарабатывать на курсах акций, необходимо постоянно анализировать рынок, состояние и действия компании, ценные бумаги которой вы планируете купить. Аналитики рекомендуют покупать активы, номинальная стоимость которых выше рыночной, т.к. они считаются недооцененными.

Зарабатывать можно на повышении, покупая дешево и продавая при повышении цены. Есть также способ получить доход, играя на понижении ставок акции. Для этого можно «одолжить» акции у брокера, продать их по высокой цене, потом купить по более низкой стоимости.

Как правильно вкладывать деньги в акции компаний

Чтобы зарабатывать на фондовых биржах, трейдер должен постоянно анализировать ситуацию на рынках. Нужно учитывать основные тенденции и риски. Внимательно изучать информацию о компаниях, активы которых планирует купить. Все это можно найти на официальных сайтах, форумах, в профильных изданиях. Если АО обещает слишком высокие дивиденды (больше 10 %), лучше избегать таких предложений.

Что необходимо учесть при формировании портфеля:

- Определите свои финансовые цели (в цифрах). Так вы будете понимать, какие средства необходимо вложить, где их взять и на каких условиях. Не рекомендуется брать кредиты или частные займы для игры на бирже, т.к. проценты по привлеченному капиталу могут оказаться выше дохода от курсовой разницы.

- При выборе компаний, которые продают акции, необходимо обращать внимание на их репутацию, год создания, отзывы клиентов, годовой оборот. Такие цифры должны быть указаны в ежегодных отчетах.

- Для расчета прибыльности инвестиций разработаны онлайн-калькуляторы.

- Нужно также учитывать риски, с которыми всегда связана торговля на фондовых биржах. Это покупка акций неизвестных фирм, падения цены активов. Могут возникнуть затруднения в перепродаже ценных бумаг.

- Если акции резко поднимаются в цене, так же резко они могут и обесцениться.

- Чтобы минимизировать риски, инвестируйте в разные компании, создавая свой портфель.

Предлагается много онлайн-курсов по обучению азам инвестирования. Многие финансовые организации выкладывают бесплатные пособия для начинающих игроков на фондовых биржах.

Как и когда продавать акции

Чтобы зарабатывать на курсовой разнице ЦБ, трейдер должен учитывать ряд факторов. Покупать акции по заниженным ценам выгодно, но не всегда можно определить их недооцененность. Часто недооцениваются акции молодых перспективных компаний, неизвестных рынку. Для поиска недооцененных ценных бумаг инвесторы используют коэффициенты отношения капитализации к сумме прибыли, к свободному денежному потоку, выручке.

Полезная информация для тех, кто хочет зарабатывать на фондовых биржах:

- Продавать акции нужно при спокойной ситуации на рынке. Повышенная активность на бирже затрудняет прохождение ордеров. Это может снизить прибыль от трендинга.

- Не стоит сливать активы при временном проседании цены. Стоимость ценных бумаг постоянно колеблется. Небольшое снижение не обязательно грозит полным обесцениванием.

- Тем, кто работает в коротком периоде, лучше продавать ценные бумаги перед выходными, т.к. за это время может измениться новостной фон, который повлияет на котировки.

- Срочно нужно продавать акции компаний, деятельностью которых заинтересовались налоговые или внутренние органы, если появился риск лишения лицензии и пр.

Рейтинг лучших брокеров для инвестиций в акции

В таблице приведен рейтинг лучших брокеров. При отборе брокера необходимо проанализировать его репутацию, наличие аккредитации на нужной торговой площадке, сотрудничество с регулятором (контролирующей организацией), тип ценных бумаг, которые он продает. Каждому брокеру присваивается рейтинг от А до D (где ААА – самый высокий уровень надежности).

- Риком

- Кит

- Открытие

- CapTrader

- Exante

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

Полный обзор можно почитать здесь.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

- низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

- слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Обзор можно почитать здесь.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Обзор можно посмотреть вот здесь.